Понятие «инвестиции» создают образ чего‑то очень сложного и важного. Инвестиционные менеджеры имеющие кучу дипломов и располагающиеся на самых высоких этажах, самых крутых небоскрёбов. Аналитики и статисты, которые месяцами высчитывают будущие денежные потоки. IT‑специалисты, которые пишут программы для анализа каждой новостной строчки и каждого отчёта. Многие так же применяют нейронные сети и машинное обучение. Всех можно объединить под одним слоганом «Активные управляющие».

Заслуживают ли они всеобщего восхищения? Роскошных машин и шикарных яхт? Действительно ли они, тот самый спасательный круг для своих клиентов? И стоит ли вам передавать свой капитал в их умелые руки? Сравним их успехи с пассивными инвестиционными аналогами доступными каждому!

Замерим результаты

В предыдущей статье мы рассмотрели эффективность дей‑трейдинга и торговли с плечом. Теперь же, исследуем рыбу покрупнее.

Пассивные фонды они же индексные фонды — это фонды которые вкладывают сразу в 50, 100, 500 или даже 3000 акций, чтобы инвестор мог получить среднюю доходность рынка акций США, или среднюю доходность акций компаний занятых в добыче золота, или акций всего региона развивающихся стран. Такие фонды изменяют свой состав не чаще, чем раз в квартал, по заранее известной формуле и метрикам. Важный элемент — их дешевизна. Они удерживают со своих инвесторов от 0% до 0.8% годовых, со средним значением 0.2%!

Активные фонды и активные управляющие — это фонды, которые могут покупать и продавать те или иные ценные бумаги множество раз за месяц, они могут торговать различными финансовыми инструментами. Акциями, фьючерсами, опционами, облигациями, привилегированными акциями, валютами, брать ценные бумаги в займы и многое другое. Им доступен весь широкий спектр финансовых инструментов. Как правило, они удерживают со своих инвесторов более 2% от суммы портфеля ежегодно (после учёта всех комиссий). Оправданы ли эти сборы?

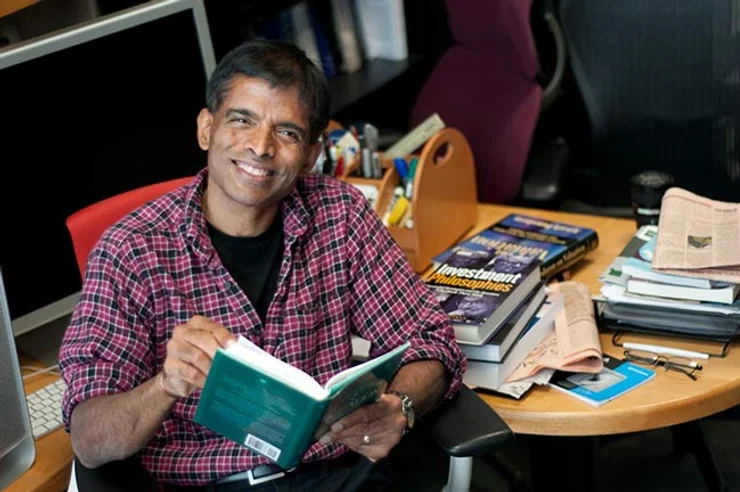

Этот вопрос широко изучили многие аналитики и один из них — профессор New York University Stern School of Business, Асват Дамодаран.

Дамодаран известен как «декан по оценке» благодаря своей компетентности в этой области. Он является автором нескольких широко используемых академических и практических текстов по оценке, корпоративным финансам и управлению инвестициями. Он широко цитируется по вопросам оценки, имея «большую репутацию учителя и авторитета». Написал несколько книг по оценке акций, а также по корпоративным финансам и инвестициям. Широко публикуется в ведущих финансовых журналах, включая Journal of Financial and Quantitative Analysis, The Journal of Finance, The Journal of Financial Economics и Review of Financial Studies. Он также известен как источник информации по оценке и анализу для инвестиционных банков на Уолл‑стрит.

В журнале Business Week он был назван одним из 12 лучших профессоров бизнес‑школ США. Он также получил награды за выдающиеся успехи в преподавании. Является широко признанным учёным за свой вклад в мир оценки финансовых активов.

В своём исследовании Active Investing: Rest in Peace or Resurgent Force? Асват сравнил среднегодовые доходности активных управляющих со среднегодовыми доходностями пассивных фондов за разные периоды. Во всех периодах активные управляющие проигрывали банальному подходу «купи, держи и больше ничего не трогай»!

Итак, в общем и среднем активные управляющие проигрывают своим пассивным конкурентам. Возможно, просто большинство управляющих неэффективны, но есть ли победители, которые нашли ингредиент для постоянного успеха? То есть управляющий, который стал лучше своего пассивного конкурента, должен быть лучшим и в последующие годы.

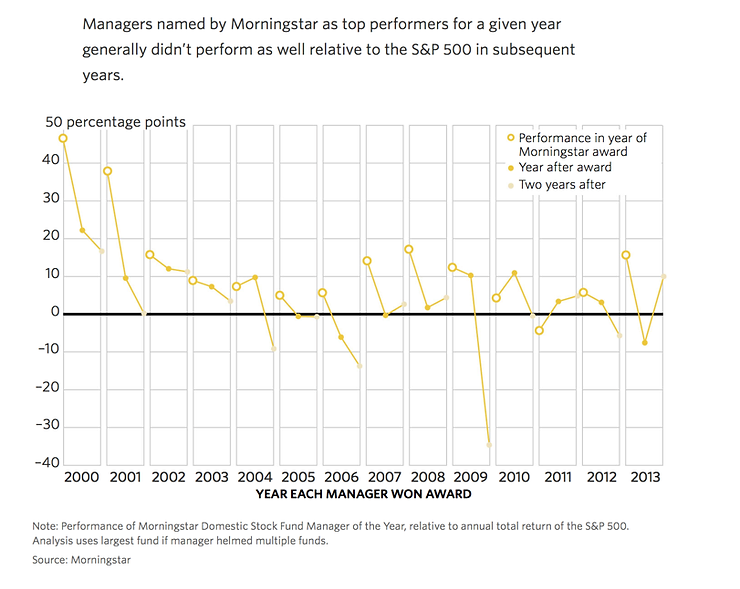

Чтобы проверить эту теорию Асват обратился к информационно‑аналитическому и рейтинговому агентству Morningstar. Каждый год Morningstar награждает управляющего, который получил избыточную доходность над S&P500 (широким индексом акций США). Если управляющий действительно хорош, то он и в последующие годы будут лучше S&P500. Если ему просто повезло, то в скором времени его доходность будет подобна пассивному аналогу.

Управляющий‑победитель 2000 года сохранял своё преимущество в течении 2-ух лет и это прекрасный показатель. Однако, последующие победители из года в год становились всё хуже. Начиная с 2004 года, результаты управляющих‑победителей становились отрицательными — то есть их последующая доходность была хуже, чем у S&P500. Таким образом предыдущие успехи управляющего ничего не говорят о его будущих результатах.

SPIVA

Не будем останавливать наш взгляд только на исследованиях Асвата. Используем данные от SPIVA.

SPIVA (S&P Indices Versus Active) — оценочная таблица, впервые опубликованная S&P Global в 2002 году, стала общепризнанным показателем эффективности активных управляющих. Это исследование, проводимое дважды в год, сравнивает доходность активных управляющих акциями и облигациями с соответствующими бенчмарками (индексами) на различных временных промежутках.

В 2017 году Ай Со, управляющий директор по исследованиям и дизайну S&P Dow Jones Indices, заявила, что за 15 лет проведения исследований, самый главный вывод, к которому они пришли: «среднестатистический управляющий не в силах превосходить своего пассивного конкурента в долгосрочной перспективе. Предсказать, какие управляющие будут успешны в будущем — представляется маловероятным».

Теперь рассмотрим несколько важных вопросов, которые раскрываются в исследованиях SPIVA.

1. Управляющие на самом деле обходят свои пассивные бенчмарки, просто у них высокие комиссии и они "съедают" доходность над бенчмарками?

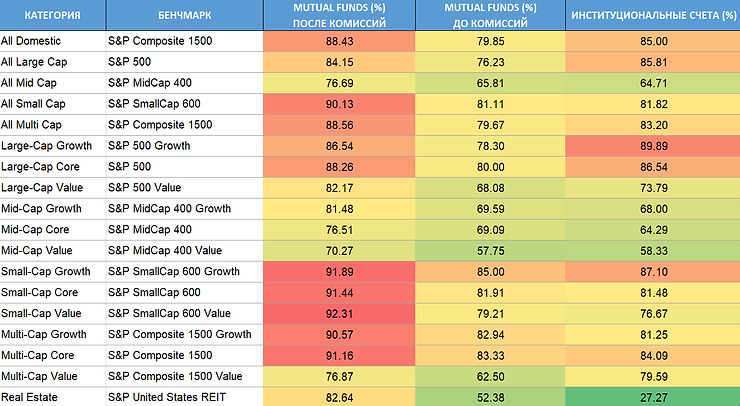

Акции

Данное исследование с 2011 по 2016 показывает, что в подавляющем большинстве случаев, когда дело касается акций США, управляющие проигрывают своим бенчмаркам ещё до учёта комиссий — «MUTUAL FUNDS (%) ДО КОМИССИЙ».

Можно выделить три сегмента, где проигравших менеджеров «лишь» 60%. All Mid Cap, Mid‑Cap Value, Multi‑Cap Value — это всё недооценённые акции средней капитализации. Возможно, имеет место слишком малая выборка и требуется исследовать больше различных временных промежутков, чтобы или доказать, что в данном сегменте управляющие действительно имеют более высокий шанс обойти бенчмарки, или доказать, что данный эффект возник случайно на периоде с 2011 по 2015 года.

То же стоит сказать и про строчку Real Estate — фонды ориентированные на недвижимость. Иные же сегменты, начиная от акций малой капитализации до крупной не оставляют никаких шансов управляющим.

Но если Вы считаете, что наше исследование будет сплошной критикой активных управляющих, то нам есть чем Вас удивить. Исключим США из нашего исследования.

Процитируем самих SPIVA:

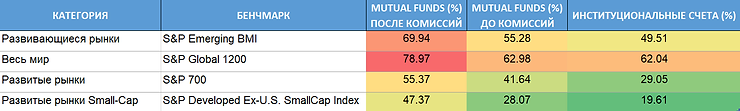

«В области акций, не относящихся к США, мы обнаружили, что менеджеры, инвестирующие в крупные и мелкие международные акции, получили более высокую доходность, чем их соответствующие эталоны. Этот результат особенно ярко выражен в секторе малой капитализации.

Наблюдения, сделанные в ходе предыдущих исследований SPIVA U.S. Scorecards, также показывают, что международные акции с малой капитализацией — это одна из областей международных инвестиций в акции, где активное управление исторически было довольно успешным. Менеджеры, инвестирующие в акции развивающихся рынков, которые традиционно считались одной из областей, где активное управление может увеличить стоимость, достигли паритета с пассивными индексами. Почти половина этих управляющих обеспечили более высокую избыточную доходность по сравнению с широким базовым показателем.»

Тут важно остановиться и сделать предположение, в контексте всей предыдущей информации. Рынки акций невероятно сложны. Такой рынок, как рынок акций США, привлекает профессионалов со всего света и становится предельно эффективным. И даже если рассмотреть акции малой капитализации из развитых рынков, то 28% профессиональных управляющих с многолетним опытом, дипломами и штатом сотрудников проигрывают своим пассивным конкурентам ещё до учёта комиссий, а 47% после их учёта.

Но утверждение что: «подавляющее большинство управляющих хуже пассивных бенчмарков» — справедливо для акций США. На иных рынках акций, доля успешных управляющих выше, до учёта комиссий.

Облигации

Есть ли ещё сегменты, где управляющие имеют ценность? Облигации считаются более простым инструментом для анализа. Они имеют предсказуемые характеристики и финансовый поток заключённый в чётко определённые формулы.

В большинстве сегментов управляющие показали успех, особенно если рассматривать их доходность ДО комиссий.

Хуже всего управляющие справлялись с долгосрочными облигациями как правительственными, так и инвестиционными. Скорее всего управляющим удобнее работать со средне‑ и коротко‑ срочными облигациями, так как на таких периодах дефолт эмитента более предсказуем.

Так же, немногие управляющие смогли превзойти правительственные обязательства развивающихся рынков (номинированные в местной валюте), что, возможно, свидетельствует о сложности активного управления валютным риском на развивающихся рынках.

И тут мы можем сделать второй вывод.

Облигации средней и короткой дюрации, номинированные в высоколиквидных валютах, являются хорошей почвой для профессионального, активного управления, до учёта комиссий.

Вывод

Что же касается вопроса, поставленного в начале блока. Высокие ли комиссии у управляющих?

В сегменте облигаций, из‑за комиссий, количество фондов которые проигрывают своим бенчмаркам увеличивается, в среднем, в 1.7 раза!

В сегменте акций, без США, количество таких фондов из‑за комиссий увеличивается в 1.4 раза.

В сегменте акций США, количество таких фондов из‑за комиссий увеличивается в 1.16 раза.

Явно прослеживается корреляция. Чем чаще и больше управляющих выигрывают у своих пассивных бенчмарков, тем сильнее комиссии влияют на финальный результат. Чем меньше шансов у управляющих, тем сильнее они вынуждены ужимать свои комиссии.

Управляющие явно не дураки, и им известна вышеприведённая статистика. Поэтому они будут стремиться установить комиссию в таком размере, чтобы инвестор получал незначительное преимущество над бенчмарком, а избыток прибыли управляющий забирает через комиссии.

Таким образом логичный ответ на вопрос: «Управляющие на самом деле обходят свои пассивные бенчмарки, просто у них высокие комиссии и они „съедают“ доходность над бенчмарками?», является

Комиссии управляющих высоки и съедают значительную прибыль в тех сегментах, где у управляющих имеются шансы обойти свои пассивные бенчмарки до комиссий.

2. В исследованиях слишком короткие периоды. Возможно на больших периодах управляющие успешнее?

Акции

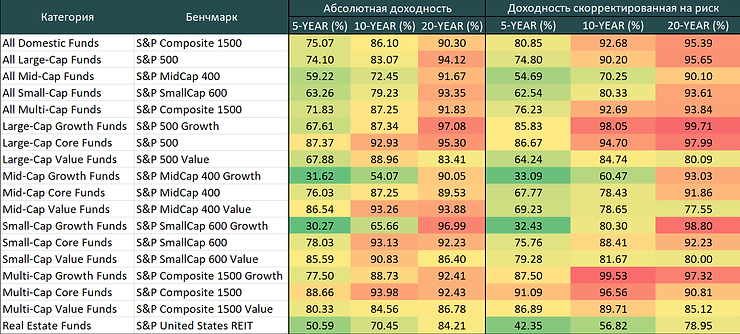

Чтобы ответить на этот вопрос обратимся к исследованиям SPIVA вышедшим в 2022 году. Исследование по США может предоставить нам множество интересной информации, в том числе и за 20 летний период.

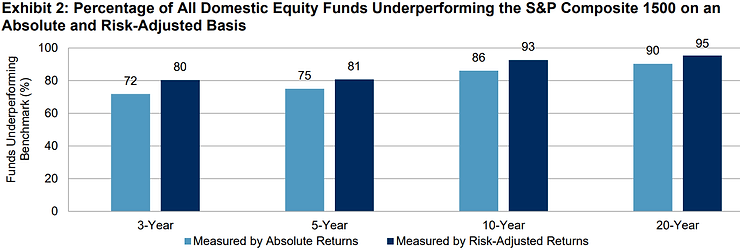

В первую очередь взглянем на график, который отображает количество фондов, которые проиграли S&P Composite 1500 по доходности, за различные периоды, после учёта комиссий.

Итак, чем больше период наблюдения, тем меньшее количество активных фондов обходят свои пассивные аналоги.

Более того, часто управляющие сообщают что они обходят пассивные аналоги по показателю прибыль/риск. То есть делают меньшую доходность чем индексы, но и значительно снижают риск. К сожалению это неверно и по данному показателю дела у управляющих ещё хуже.

90% управляющих в США проиграли пассивному S&P Composite 1500 по абсолютной доходности и 95% по показателю прибыль/риск на дистанции 20 лет.

Ранее, рассматривая исследование 2011–2015, мы сделали предположение, что недооценённые акции средней капитализации позволяют повысить успех управляющих даже после учёта комиссий. Текущее исследование 2022 года подтверждает это предположение на дистанции 5 и 10 лет. Однако увеличив период до 20 лет, можно видеть что ни одна из категорий не привела к существенному успеху среди управляющих, ни по показателю абсолютной доходности, ни по доходности скорректированной на риск.

Возможно, около 40% управляющих были успешны в сегментах недооценённых акций и REIT (недвижимости), ДО учёта комиссий. Данных до комиссий в исследовании к сожалению нет.

Это исследование демонстрирует важность глубины наблюдений. На дистанции 1, 3 года и даже 5 лет — результаты могут быть хаотичными и смешанными. Но большие периоды сглаживают случайные успехи и общая польза от управляющих в США для инвестора стремится к 0. Как дела обстоят у управляющих на иных рынках?

Снова обращаясь к исследованию 2011–2015 мы могли наблюдать что 55% управляющих акциями из развитых рынков и 47% управляющих акциями малой капитализации из развитых рынков проиграло своим бенчмаркам, ПОСЛЕ учёта комиссий.

Исследование за 20 лет показывает, что ~90% управляющих были вредны для своих инвесторов, что лишний раз подтверждает тезис о том, что лишь глубокий охват данных может предоставить более точное выводы.

Так же, интересно отметить, что во всех четырёх указанных сегментах около 40% управляющих должны были быть успешны ДО учёта комиссий.

Даже в самых «щадящих» сегментах мирового рынка акций, ~60% управляющих проигрывают своим пассивным бенчмаркам на длинной дистанции ещё ДО комиссий. Более 90% управляющих вредны для своих инвесторов, ПОСЛЕ учёта комиссий.

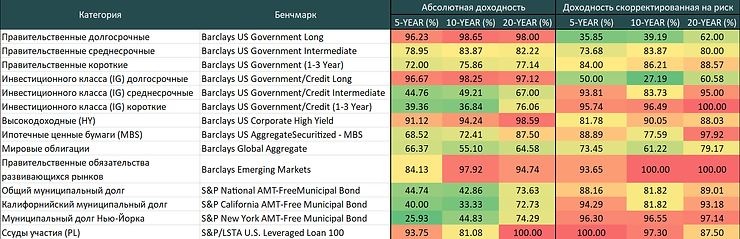

Облигации

Исследование 2011–2015 сообщало, что ПОСЛЕ учёта комиссий около 60% управляющих могли принести пользу своим инвесторам, особенно в сегменте инвестиционного класса (IG). К сожалению, на дистанции в 20 лет их количество падает, в два раза, до ~35% в лучшем случае.

Таким образом, даже выбор управляющего на рынке облигаций сопряжён с высоким риском.

Стоит отметить:

Необычную разницу между абсолютной доходностью и доходностью скорректированной на риск для долгосрочных облигаций. Возможно, управляющим за счёт превентивного изменения позиции удаётся действительно значительно снизить риски. Платой за это является снижение доходности.

Неплохой показатель успеха управляющих, по сравнению с акциями, в сегментах средне‑ и коротко‑ срочных, мировых и муниципальных облигаций по показателю абсолютной доходности. Предположительно, около 60% управляющих успешны в этих сегментах даже на длинной дистанции, ДО учёта комиссий. Что совпадает с нашими выводами сделанными ранее.

Так же, интересны правительственные облигации развивающихся рынков. Судя по всему, на большой дистанции валютные риски уничтожают любые шансы на успех.

Высокодоходные облигации, как показывают многие исследования, имеют крайне низкую прибыль, за крайне высокий риск. В будущем мы ещё разберём этот феномен отдельно. Из‑за данного феномена крайне тяжело преуспеть в данном сегменте.

Вывод

В данном случае, отвечая на вопрос об успешности управляющих на длинных периодах, можно однозначно сказать:

Чем больше наблюдаемый период, тем меньше шансов, что управляющий принесёт хоть какую‑то пользу своему инвестору по сравнению с пассивным бенчмарком.

Заключение

Чтобы не утомлять моего дорогого читателя, завершим расследование краткими выводами.

Акции:

На рынке США у активного управления практически нет никаких шансов на успех. Исключением являются сегменты недооценённых акций и REIT (недвижимости), где, по нашим расчётам, около 40% управляющих ДО учёта комиссий могут быть успешны.

Иные рынки акций имеют, приблизительно, такой же показатель успешности ДО комиссий — 40%. Ситуация по различным стилям инвестирования и странам, не так катастрофична, как в США.

Нужно помнить, что несмотря на позитивные формулировки выше, более 60% профессиональных управляющих на акциях, при поддержке огромных капиталов, имеющие доступ к первоклассным данным, работающие в опытных командах и имеющие огромный штат сотрудников — проигрывают своим пассивным бенчмаркам ещё ДО комиссии, как по показателю абсолютной прибыли, так и по показателю прибыль/риск.

Облигации:

У управляющих практически нет никаких шансов, по показателю абсолютной доходности, в сегментах долгосрочных облигациях, высокодоходных облигациях, ссудах участия, а также правительственных облигациях развивающихся стран номинированных в низколиквидных валютах.

Около 60% управляющих на облигациях успешны в сегментах средне‑ и коротко‑ срочных, мировых (в ликвидных валютах) и муниципальных облигаций по показателю абсолютной доходности ДО учёта комиссий.

Как и в ситуации с акциями, нужно держать в уме, что 40% выдающихся и интеллектуальных команд управляющих проигрывают в сегментах из предыдущего пункта

Инвестору:

Неизвестно, кто из управляющих будет победителем через год, или тем более через 5 лет. Вчерашние победители становятся проигравшими. Вчерашние проигравшие могут как стать новыми лидерами, так и полностью ликвидировать свою деятельность.

Даже если управляющий знает «магическую формулу» инвестирования, скорее всего комиссии будут рассчитаны так, что инвестор будет в лучшем случае на уровне индекса. Таким образом, успешный управляющий прекрасно зная о своей уникальности, выставит максимально высокие комиссии.

Как следствие, услуги управляющих, как на рынке акций, так и на рынке облигаций, прочти гарантированно приведут к более худшим долгосрочным результатам, нежели пассивное инвестирование.

Если всё‑таки хочется нанять управляющего или заняться активной торговлей самому, лучше всего это делать в сегменте облигаций. Более высокие шансы выживания, успеха и математически обоснованное ценообразование, как минимум уменьшат убытки из‑за инвестиционных ошибок.

Лучшим решением для инвестора будет составление долгосрочного, индивидуального финансового плана, желательно с квалифицированным инвестиционным менеджером. План должен быть основан на принципах пассивного инвестирования, прямым владением инвестиционной недвижимости (в случае состоятельных клиентов) и облигациях (в случае краткосрочного размещения средств).

P. S. В рамках данной работы не рассмотрены мультиклассовые фонды, которые применяют динамическое распределение классов активов, в зависимости от поведения рынка. Этот сегмент будет изучен в последующих статьях.

В ТГ-канале, я стараюсь сохранить всё то ценное, что осталось после более чем 15 лет работы, исследований, финансовых практик и изучения сторонних научных статей. С верой в то, что каждый должен иметь доступ к качественной информации, вместо моря опасных книг, продуктов и идей, через которые пришлось пройти мне.

Комментарии (2)

sic

07.04.2023 17:47Активным фондам и не нужно "дарить" клиентам запредельные проценты, нужно всего лишь иметь некоторые периоды (пусть и не большие) прибыли, превышающей бенчмарки из маркетинговых соображений (и только). Вместе с грамотной рекламой это даёт им приток клиентов, и, соответственно, огромные выручки (2% от денежной массы клиентов) практически без рисков.

А так, да исследования действительно неплохо характеризуют внутренние идеи активных фондов, и, в рамках этих идей, их абсолютную эффективность.

thevlad

Хорошая статья, напомнить про эффективность рынков, для любителей активной торговли.