Ранее в нашем блоге мы публиковали первую часть исследования социологии финансовых алгоритмов, выполненного профессором Высшей школы социальных наук Эдинбурга Дональда МакКензи. Сегодня мы представляем вашему вниманию продолжение этой интересной работы — во второй части речь идет о разных типах HFT-заявок, дарк-пулах и связанных экологиях финансовых рынков.

Reg NMS и ISO-заявки

Решение о создании Межрыночной торговой системы (ITS), принятое в конце 1970-х годов, и появление «связки» между HFT-трейдингом, торговыми площадками и госрегулированием до сих пор оказывают влияние на торговлю акциями в США. Но противоречия, возникшие за это время, в последние годы стали проявляться все более явно. В 2005 году, спустя 30 лет споров о том, как следует организовать торговлю на фондовом рынке США, комиссия SEC ввела несколько правил, на основе которых сегодня строится эта торговля. Все правила зафиксированы в Регламенте системы национального рынка [англ. Regulation National Market System]. Reg NMS, как принято называть этот регламент, подчеркивает всю важность процессов, однажды запущенных в «связке». В соответствии с Регламентом, человек, выставивший заявку на бирже, уже не мог ее «защитить», так как алгоритмы могли попросту «обойти» эту заявку. «Защищенными» теперь были лишь заявки, которые почти мгновенно выставлялись или исполнялись алгоритмами. В итоге комиссия SEC добилась своей цели: по оценкам Энджела, Харриса и Спатта (2013), всего за четыре года доля NYSE в торговле акциями, размещенными на этой бирже, упала с 80% до 20%.

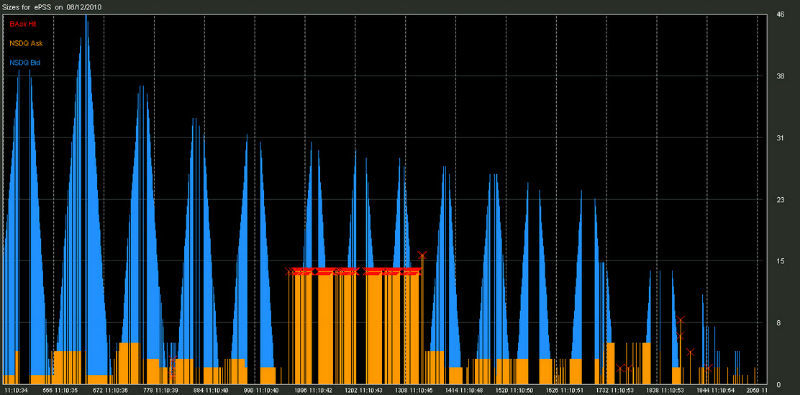

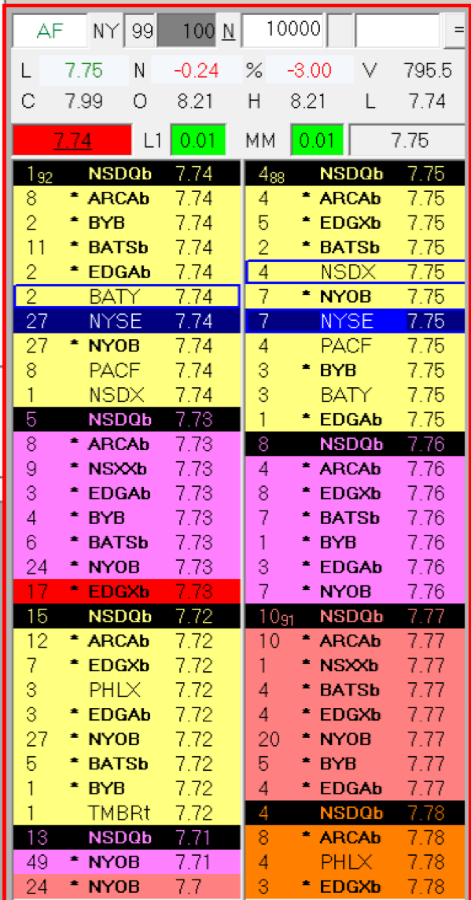

В то же время Reg NMS по своей структуре и организации экономического взаимодействия напоминает систему ITS. Деятельность каждой из торговой площадок, как и в системе ITS, подчиняется правилам о «защите» котировок и запрете торговли по менее выгодным ценам. Для примера рассмотрим книги заявок, представленные на рисунке 1. Здесь «лучшая национальная заявка на продажу» [англ. national best bid] акций Astoria Financial может быть исполнена по $7,75. Это значит, что «защищенными» являются все заявки на продажу по этой цене. Reg NMS запрещает продавать акции Astroria по цене выше $7,75: это нарушает правило о запрете торговли по менее выгодным ценам. Точно так же Reg NMS запрещает «блокировать» [англ. lock] другие площадки. Предположим, что на NASDAQ поступила заявка на покупку 1000 акций Astoria по $7,75. Из 1000 акций биржа может приобрести лишь 488, так как ей нельзя выставить заявку на покупку оставшихся 512 акций по $7,75. Дело в том, что «защищенные» заявки на покупку акций по $7,75 доступны на других площадках, так что этот бид должен отправится к ним. Если бы NASDAQ могла выставить эту заявку, то все остальные площадки были бы «заблокированы».

Рисунок 1 – Заявки на покупку и продажу акций Astoria Financial Corp. на торговых площадках США, полдень 21 октября 2011 года. Источник: один из участников интервью

Описанные выше «правила защиты заявок» Reg NMS – частично заимствованные из системы ITS – вынуждают разработчиков писать дополнительные алгоритмы. Эти алгоритмы должны следить за тем, не торгуются ли заявки по менее выгодным ценам и не «блокируются» ли «защищенные» заявки. Для этого каждую заявку они сверяют с NBBO [англ. National best bid and offer – лучшие национальные бид и офер], которые публикуются в биржевой сводке. [21]

Такие «проверяющие» алгоритмы оказывают большое влияние на взаимодействие HFT-алгоритмов в целом. Во-первых, проверка требует дополнительного времени, тем самым снижая скорость выставления и исполнения заявки. Во-вторых, алгоритму приходится сравнивать уже «устаревшие» данные, так как биржевая сводка передается медленнее, чем данные с движков для сведения покупателей и продавцов. Таким образом, HFT-алгоритм может «увидеть», что «защищенные» заявки из биржевой сводки уже не актуальны. В-третьих, проверка соответствия правилам Reg NMS накладывает ограничения на «агрессивные» HFT-алгоритмы, которые часто исполняют одновременно по несколько заявок с разными ценами. Исполнение таких заявок будет откладываться до тех пор, пока все они не будут подчиняться правилу о запрете менее выгодной торговли. В-четвертых, Reg NMS также влияет на работу HFT-алгоритмов, добавляющих ликвидность: выставление их заявок будет откладываться до тех пор, пока они не перестанут «блокировать» другие площадки.

Тем не менее, Reg NMS делает исключение для особого типа заявок, которые «сводящий» движок может выставить и исполнить без лишних проверок. Этот тип заявок носит название межрыночных свип-ордеров [англ. intermarket sweep order, ISO], или ISO-заявок. [22] Каждая ISO-заявка помечается специальным флажком, который распознается алгоритмами. Наличие флажка говорит о том, что вместе с ISO-ордером компания выставила заявки, которые помогают убрать «защищенные» котировки с других торговых площадок. В противном случае ISO-заявка бы исполнялась по менее выгодной цене или «блокировала» другие площадки (то есть нарушала бы правила Reg NMS).

Именно с помощью ISO-ордеров разрешается противоречие между процессами, порожденными «связкой», и последствиями введения системы ITS. HFT-фирмы, имеющие высокоскоростной доступ к рыночным данным, при помощи ISO-заявок могут обходить Reg NMS, тем самым получая существенное преимущество в скорости. Тем не менее, далеко не все могут использовать ISO-флажки в своих заявках. Ими могут пользоваться только зарегистрированные брокер-дилеры, которым нужно выставить свои заявки раньше остальных.

В то же время использование ISO-заявок указывает на противоречие между «связкой» и изменениями, проведенными в сфере госрегулирования. Большинство компаний, нацеленных на добавление ликвидности, по-разному пытается обойти Reg NMS и добиться преимущества в скорости. В 2012 году масса споров возникла после того, как Хайм Бодек, основатель компании Trading Machines, которая занимается торговлей опционами, дал интервью SEC и Wall Street Journal. Он заявил, что торговые площадки разрабатывают специальные типы заявок, которые помогают добавляющим ликвидность компаниям обойти Reg NMS. [23] Реакция экспертов в сфере HFT-трейдинга на интервью Бодека была неоднозначной. Одни утверждают, что описание принципов работы этих заявок уже давно находится в открытом доступе. Другие считают, что такие заявки использовались всегда, и журналисты узнали о них лишь недавно.

Дарк-пулы и выстраивание границ при помощи алгоритмов

Такие «технические» решения, как ISO-ордера и особые типы заявок, лишь частично разрешают описанные противоречия. Еще один способ их устранения – это выстраивание границ. HFT-компании, специализирующиеся на добавлении ликвидности, описывают свои алгоритмы как «более правильные» по сравнению с теми, что забирают ликвидность. Они требуют, чтобы их считали «электронными маркетмейкерами», поэтому, принимая на себя роль эту роль, HFT-фирмы зачастую стараются «очертить определенные границы». Этот процесс подробно рассматривается в работе Вивианы Зелицер (Viviana A. Zelizer, 2012).

Как было сказано, некоторые HFT-компании указывают на разницу между своими действиями и действиями «оппортунистических» алгоритмов других компаний. Проблема в том, что граница между ними довольно размыта, так как алгоритмы «маркетмейкеров» зачастую вынуждены также забирать ликвидность для снижения рисков. Ни одна из известных мне HFT-компаний не может полностью оградить свои алгоритмы от поглощения ликвидности.

Еще один тип алгоритмической активности, который можно посчитать «несправедливым», носит название «алгоритмического сниффинга» [англ.algo-sniffing]. Его суть заключается в том, что HFT-алгоритм отслеживает действия алгоритмов исполнения, чтобы затем на них «нажиться». HFT-компании, как правило, отрицают использование алгоритмического сниффинга. Однако участники интервью, являющиеся экспертами в этой области, рассказали о том, что некоторые фирмы в своих алгоритмах используют методы машинного обучения, на основе которых сам алгоритм выявляет общие закономерности и позволяет делать достаточно точные прогнозы.

Спорным остается вопрос о том, нужно ли «ограждать» электронный маркетмейкинг от «агрессивного» HFT-трейдинга и алгоритмического сниффинга. К примеру, респондент BI замечает, что поглощение ликвидности не противоречит деятельности маркетмейкеров. Такого рода активность он называет «незабирающей ликвидность». Участники интервью признавали «правомерность» алгоритмического сниффинга и даже спуфинга. По мнению одного брокера, игроки, использующие «алгоритмы исполнения для того, чтобы скрыть реальное соотношение спроса и предложения на рынке, ничуть не лучше тех, кто проводит алгоритмический сниффинг».

Несмотря на трудности, возникающие при выстраивании границ между маркетмейкингом и другими видами HFT-трейдинга, владельцы торговых площадок пытаются провести похожее разграничение. С этой целью в 2011 году компания Credit Suisse запустила новую «светлую» площадку Light Pool. На этой торговой площадке книгу заявок могли видеть все ее игроки. Однако с точки зрения выстраивания границ особый интерес представляют дарк-пулы [англ. dark pools] – торговые площадки, на которых игроки не видят того, что происходит в книге заявок. Среди наиболее известных дарк-пулов выделяются Crossfinder (принадлежит Credit Suisse), Sigma X (принадлежит Goldman Sachs), LX (раньше принадлежал Lehman Brothers, ныне площадка Barclays) и ATS (принадлежит UBS).

Целью почти всех дарк-пулов является организация торговли между «естественными» игроками, причем таким образом, чтобы заявки этих игроков не могли видеть HFT-трейдеры. («Естественными» игроками называют крупных инвесторов, которые действительно хотят купить или продать крупный пакет финансовых инструментов). Однако на рынке могут находиться и «неестественные» игроки, которые не собираются ничего продавать или покупать. Поэтому для того, чтобы дарк-пулы оставались ликвидными, в торговле на них должны принимать участие профессиональные трейдеры. По данным на 2013 год, приведенным в статье Энджела, Харриса и Спатта (2013), около 15% торговли на фондовом рынке США ведется в дарк-пулах, причем объемы сделок оказались далеко не такими крупными, как раньше. Как пишут Массуди и Маккензи (2013), после прихода HFT-трейдеров средний размер сделки в большинстве дарк-пулов – около 200 акций – уже не превышал размеры сделок на «светлых» рынках.

Главная особенность дарк-пулов – наличие невидимой книги заявок – не позволяет HFT-алгоритмам делать прогнозы на основе «динамики книги заявок». Тем не менее, остальные методы прогнозирования позволяют проводить электронный маркетмейкинг, необходимый для повышения ликвидности дарк-пулов. В то же время имеющиеся противоречия усиливаются тем, что HFT-трейдеров подозревают в утечке информации с дарк-пулов. Таким пулы респондент AE называет «вредными» [англ. toxic]. Многие опасаются, что, если HFT-алгоритмы могут обнаружить крупные заявки в дарк-пулах – например, с помощью «пингования» [англ. pinging] книги заявок (непрерывно отсылая мелкие заявки, чтобы проверить, не исполняет ли их кто-нибудь другой) – то они смогут извлекать прибыль с торговли на «светлых» рынках.

Крупные инвесторы вряд ли захотят торговать во «вредных» пулах, поэтому владельцам этих площадок нужно убедить инвесторов в том, что пулы контролируют действия всех алгоритмов. Владельцы дарк-пулов, чьи технические решения создают препятствия для ведения HFT-трейдинга, заявили, что способны отслеживать все действия алгоритмов и других игроков их рынка. Большинство респондентов, так или иначе связанных с дарк-пулами, уверены в том, что меры, принятые на их торговых площадках, не позволяют «оппортунистическим» HFT-алгоритмам забирать ликвидность с дарк-пулов.

Чтобы определить, является ли алгоритм «оппортунистическим», необходимо проанализировать большой объем данных. Поэтому выстраивание границ по большей части проводится с помощью алгоритмов. Одним из таких методов является оценка краткосрочной прибыльности компании. Для этого достаточно отследить, насколько выросли цены на акции, торгуемые данной компанией, спустя секунду после совершения сделки. Чересчур высокая прибыль считается показателем оппортунизма. В качестве переменной можно также взять объем поглощаемой ликвидности: если показатель слишком высокий, то, скорее всего, торговля ведется при помощи «оппортунистического» алгоритма. Что интересно, лишь двое из семи опрошенных считали такую деятельность «правомерной». Остальные заявили, что «это просто бизнес».

Как было сказано ранее, похожая граница проводится и между самими HFT-компаниями. Причем сам факт отслеживания действий других игроков, как выразился один из респондентов, автоматически относит компанию к «хорошим парням». Некоторые HFT-компании принципиально отказывались торговать на площадках, где действия их алгоритмов могли отследить. Другие же были не против и даже собирались настроить свои алгоритмы так, чтобы на этом можно было заработать.

«Дополнительная проверка» и связанные экологии валютного рынка

Еще одним местом, где действия HFT-алгоритмов ограничиваются и отслеживаются владельцами торговых площадок, является валютный рынок (FX). Причем здесь эти меры оказываются еще более серьезными, чем в дарк-пулах. Первоначально торговля валютой осуществлялась не на биржах, а напрямую между игроками (так называемая «внебиржевая торговля»). [24] До введения ECN-систем рынок FX на NASDAQ был и по большей части остается «дилерским». Большинство игроков рынка – небольшие банки, хедж-фонды и крупные инвестиционные компании – не торговали и сейчас практически не торгуют между собой: все сделки они заключают с дилерами, соглашаясь на предлагаемые ими цены (на валютном рынке основными дилерами являются крупные банки). Дилеры, в свою очередь, торговали и продолжают торговать через междилерских брокеров, системы обмена сообщениями или одну из двух междилерских торговых площадок – Reuters или EBS. [25]

В конце 1990-х – начале 2000-х годов, подобно тому как NASDAQ и NYSE вступили в борьбу с ECN-системами, дилерская торговля, которая велась на валютном рынке, встретила сопротивление со стороны новых электронных площадок, созданных на основе все тех же ECN-систем. Эти новые торговые площадки были похожи на так называемые «аватары», описанные Эбботтом: они были «воплощением» институтов из одной сферы (торговля акциями) в другой – на рынке FX. Однако, как пишет Эбботт (2005), «конкуренция внутри экологии аватара может привести к непредвиденным для него последствиям». Первоначально, как заявил один из респондентов, «все полагали, что введение ECN-систем на валютном рынке вынудит банки принять новую парадигму» – так произошло в случае с торговлей акциями. Но банки, играющие роль дилеров, «могли отказаться от участия» в развитии торговых площадок, которые угрожали их интересам. А без поддержки банков и больших объемов ликвидности, которые они могли предоставить, у новых торговых площадок на валютном рынке было немного шансов на успех.

Таким образом, взаимодействие новых электронных площадок с банками должно было привести к их сотрудничеству. Автоматизация, наблюдаемая на рынке FX, зачастую проводилась с учетом интересов и предпочтений крупнейших банков. Например, системы наподобие сверхбыстрой новостной ленты ITCH и протокола OUCH, введенные на торговой площадке Island, не были распространены на валютном рынке. Вместо них стал использоваться гораздо более медленный протокол FIX, так как он широко применялся в среде банков.

Основными экологиями в торговле акциями были HFT-трейдинг, торговые площадки и госрегулирование. По мере становления HFT-трейдинга, на валютном рынке –игроками которого зачастую были фирмы, торговавшие акциями или фьючерсами – стал формироваться другой набор связанных экологий. Экология торговых площадок напоминала подобную экологию на фондовом рынке: две крупные торговые валютные площадки (EBS и Reuters), несколько новых площадок наподобие ECN-систем и другие площадки, находящиеся под контролем банков. Но, в отличие от фондового рынка, экология торговых площадок на валютном рынке была тесно связана не с органами регулирования, а с крупными банками, играющими роль дилеров. Если при торговле акциями HFT-компании действовали более или менее независимо, то на валютном рынке HFT-компания нуждалась в банке, который облегчал процесс ведения торговли. [26]

На валютном рынке – впрочем, как и на всех остальных рынках – банки двояко относятся к HFT-трейдингу: с одной стороны, они получают доход (например, плату за услуги первичного брокерства [англ. prime brokerage]) от компаний, занимающихся проприетарным трейдингом, с другой – считают HFT-компании своими конкурентами. К тому же не совсем ясно, как организационные структуры банков могут способствовать развитию упрощенных, высокоскоростных технических систем. В HFT-компаниях тесно переплетаются торговая деятельность и разработка технологических систем: зачастую в организационной структуре компаний нет различий между трейдером и разработчиком. В банках же разработчики являются частью IT-отделов, каждый из которых, как правило, имеет свои методы работы.

Учитывая зависимость торговых площадок на рынке FX от банков, а также двоякое отношение последних к HFT-трейдингу, можно сделать вывод о том, что меры по сдерживанию HFT-трейдинга на валютном рынке были более жесткими и распространены шире, чем на фондовом рынке. Один из валютных трейдеров рассказывает, что, если HFT-фирма «чересчур успешно торгует на банковской площадке, и банк узнаёт об этом, то в тот же день фирму исключают с площадки». [27] Как отмечает респондент AU, банк может просто сказать: «Я не хочу торговать с ними, потому что они слишком хороши. Давайте уберем их с площадки».

На FX-рынке также создаются различные «технические» препятствия для HFT-трейдеров. Площадки для торговли акциями вроде Light Pool, дарк-пулов и IEX, описанной в книге Льюиса (2014), являются скорее «нишевыми» рынками, чем массовыми. На валютном рынке, в свою очередь, более крупные игроки стараются всячески помешать HFT-трейдерам. И EBS, и Reuters установили минимальное время ожидания заявки. В частности, на EBS заявка должна оставаться в книге примерно четверть секунды, перед тем как ее можно будет отменить. В 2012 году EBS увеличила размер одного пункта в пять раз и сменила свой алгоритм для сведения покупателей и продавцов на более медленный. Этот алгоритм собирает поступающие заявки в кучу и затем обрабатывает их в случайном порядке.

Скорость – одно из главных отличий между торговыми площадками на фондовом рынке и валютном рынке. Отличительной особенностью алгоритмического трейдинга на валютном рынке является наличие так называемой «дополнительной проверки», возникшей как результат основного противоречия в HFT-индустрии. Перед тем, как заключить сделку, «сводящий» движок отправляет другому игроку сообщение об этой сделке, давая тому время (от 5-10 до нескольких сотен миллисекунд, а иногда и до нескольких секунд) на то, чтобы ее отменить. В этой ситуации электронные площадки напрямую зависят от банков, являющихся своего рода поставщиками ликвидности. Банк может диктовать свои условия ECN-системам и, к примеру, сказать: «Если мы не проведем дополнительную проверку, мы не предоставим ликвидность для ваших клиентов».

Банки-дилеры считают, что «дополнительная проверка» необходима для организации рыночной активности на валютном рынке. Движки для сведения покупателей и продавцов, банковские системы и протокол FIX на рынке FX работают медленнее, чем аналогичные системы на фондовом рынке. Таким образом, рыночная активность на валютном рынке осуществляется достаточно медленно. У банка-дилера появляется риск, что его заявки резко изменятся в цене, и он потеряет деньги еще до того, как успеет эти заявки отменить. Поэтому «дополнительная проверка» позволяет ему убедиться в том, нужно ли вообще заключать данную сделку.

Отношение HFT-трейдеров к «дополнительной проверке» неоднозначно. Говоря о торговле на валютном рынке, респондент AK утверждает, что «если ты – не банк, то тебя будут считать ничтожеством». Его компании удалось добиться небольших успехов в HFT-трейдинге, после чего одна из его крупных сделок была отменена во время «дополнительной проверки». «Когда мы обратились с жалобой к руководству торговой площадки, – рассказывает респондент AK, – нам сказали, что в соответствии с их структурой некоторые игроки проверяют каждую поступающую заявку».

Другие HFT-трейдеры отнеслись к «дополнительной проверке» не так строго. Респондент BC заявил, что для успеха в HFT-торговле на рынке FX необходимо «выстраивать отношения» с банками. Лучше получать небольшой, но регулярный доход, чем пытаться извлечь максимум прибыли за один раз. Респондент AU отмечает, что «суть торговли на валютном рынке в том, что она – внебиржевая, алгоритмическая, и зависит от умения строить отношения». И зачастую некоторые игроки электронных площадок обращают слишком много внимания на первые два компонента, забывая о последнем.

Заключение

С ростом доли торгующих на рынке алгоритмов возникает необходимость в описании их взаимодействия. В рамках этой статьи были рассмотрены исторические, экологические и «зелицерские» аспекты социологии алгоритмической торговли. Особое внимание было уделено HFT-алгоритмам: их методам прогнозирования, взаимодействию с движками сведения и алгоритмами исполнения, а также процессам добавления и поглощения ликвидности. В статье было показано, как выстраивается граница между «правомерными» и менее или совсем не приемлемыми действиями алгоритмов, а также то, насколько размыта эта граница. Кроме того, был рассмотрен исторический аспект социологии HFT-трейдинга и использован социотехнический вариант модели связанных экологий Эндрю Эбботта (2005). В статье поясняется, как зависимость от прошлых событий (в частности, принятие в конце 1970-х годов решения об организации экономической активности) и различные связи между экологиями (с госрегулированием на фондовом рынке и с крупными банками-дилерами на валютном рынке) формируют алгоритмический трейдинг на фондовом рынке и валютном рынке. Существенные различия между этими рынками порождают противоречия, которые, в свою очередь, ведут к различным последствиям – появлению межрыночных свип-ордеров на фондовом рынке и введению «дополнительной проверки» на валютном рынке.

У меня есть предположение, что все эти процессы (зависимость от прошлых событий, различные закономерности внутри связанных экологий, выстраивание границ) можно обнаружить не только на финансовых рынках, но и в других сферах, где главными действующими лицами являются алгоритмы. Например, с этой точки зрения можно рассматривать оценку платежеспособности заемщика, подробно описанную Мартой Пун (2007, 2009). Кроме того, в статье рассмотрена лишь одна из возможных форм взаимодействия алгоритмов. Например, можно рассматривать культурную социологию алгоритмов на примере торговой площадки Island, являющейся не столько экономическим, сколько культурным проектом. Опасения по поводу деятельности HFT-трейдеров – неконтролируемое развитие технологий (подробно рассматривается Лэнгдоном Виннером (Winner, 1977)) и финансов (актуальное в связи с наступлением финансового кризиса) – могут также рассматриваться с точки зрения культуры.

Участники интервью также говорили о необходимости улучшать «отношения» в торговле на валютном рынке, а также о том, как смена кадров влияет для многообразие методов ведения HFT-трейдинга. Эти процессы, в частности, могут привести к развитию сетевой социологии. Особое влияние на нее оказывает «топологическое» смещение, наблюдавшееся, по крайней мере, на фондовом рынке США. [28] Это означает, что отношения между техническими специалистами, а также между HFT-фирмами и торговыми площадками имеет большее значение по сравнению с рыночными отношениями между людьми. Участники интервью указывали на необходимость сетевых связей, когда речь шла о смене кадров в среде HFT-компаний и торговых площадок. К примеру, технические эксперты торговых площадок могли быть полезны HFT-компаниям. Их знания о принципах работы «шлюзов заявок» и движков сведения, а также их связи в среде торговых площадок, могли помочь ускорить передачу заявок.

Социологический анализ алгоритмической торговли в дальнейшем потребует не просто улучшения существующих методик, а введения новых подходов и методов. Исследование действий алгоритмов должно проводиться напрямую, а не как в данной статье – с помощью интервью.

Особое внимание стоит обратить на главный вывод, сделанный в этой статье: становление анонимных, автоматизированных и конкурирующих рыночных площадок, напоминающих «идеальные» в представлении экономистов рынки, не является результатом естественного развития торговли на фондовом рынке США. Как было показано в статье, методы ведения HFT-трейдинга сформировались под влиянием решения по организации экономического взаимодействия, принятого в конце 1970-х годов. Более того, разные пути развития торговли на фондовом рынке и рынке FX явились следствием особой «связки», компонентами которой были HFT-трейдинг, торговые площадки и госрегулирование. Не будь этой «связки», а также аналога комиссии SEC на рынке валютном рынке, торговые площадки выглядели бы совершенно иначе.

Кроме того, как было показано ранее, наряду со «светлыми» рынками развивались и «темные» рынки, на которых зачастую проводилось «зелицерское» выстраивание границ. Эти рынки, по мнению респондента BH, приводят к «истощению» традиционных «светлых» рынков. [29]

Изучение социального аспекта алгоритмической торговли остается одной из важнейших задач экономической социологии. В этой статье описаны лишь некоторые способы взаимодействия между алгоритмами, большую часть которых еще только предстоит изучить. Социология алгоритмов находится еще на ранней стадии своего развития, однако результаты этого развития станут неотъемлемой частью экономической социологии.

Примечания:

21. NBBO непрерывно высчитываются двумя обработчиками данных по ценным бумагам [англ. Securities Information Processor, SIP] (один находится в г. Махвах, штат Нью-Джерси, другой – в г. Картерет, штат Нью-Джерси). Каждый SIP собирает данные с торговых площадок, а затем вычисляет NBBO. Несмотря на то, что за последние годы обработчики были усовершенствованы, процессы повторной передачи и обработки данных все же проводятся медленнее, чем передача данных напрямую с помощью движка для сведения игроков рынка.

22. Исключение ISO-заявок из правил Reg NMS прописано в разделе 242.600(b)(30) комиссии SEC (2005).

23. Много споров возникало вокруг заявок типа Hide Not Slide, выставляемых на торговой площадке Direct Edge. Особенность этого типа заявок заключается в том, что после выставления заявки она не отображается в книге до тех пор, пока не будет соответствовать правилам Reg NMS.

24. Однако валютные фьючерсы торговались и все еще торгуются на биржах, преимущественно на CME.

25. О системах обмена сообщениями подробнее читайте в работе Кнорр Цетины и Брюггера (Bruegger, 2002). Кнорр Цетина (2007) в своей статье подробно описывает торговлю на EBS.

26. HFT-компании не могут стать полноправными членами системы CLS. Им приходится работать с банками, которые являются членами этой системы.

27. HFT-фирмы иногда исключаются с площадок для торговли акциями, но это случается не так часто. Лично я знаю лишь о четырех таких случаях.

28. Под топологическим смещением понимается изменение природы взаимодействия между HFT-трейдингом и торговыми площадками: последние, столкнувшись с высокой конкуренцией в борьбе за долю на рынке и в каком-то смысле за выживание, должны были подстраиваться под HFT-трейдинг, а HFT-трейдинг, в свою очередь, должен был подстраиваться под торговые площадки. Для того, чтобы HFT-маркетмейкеры обеспечили минимальный спред, который бы привлек новых игроков, торговые площадки были вынуждены вводить для них услуги колокации, низкую оплату по сделкам, особые типы ордеров и т. д. В одних случаях HFT-фирмы помогали торговым площадкам в решении технических проблем. В других HFT-компании предоставляли финансирование новым площадкам или же запускали их сами. К примеру, торговая площадка BATS была запущена в 2005 году HFT-фирмой Tradebot из Канзас-Сити. В начале 2014 года вместе с электронной площадкой Direct Edge они образовали одну из крупнейших на данный момент площадок для торговли акциями – BATS Global Markets. Ее доля на рынке сопоставима с долей NYSE, которая вошла в состав электронной площадки для торговли фьючерсами под названием InterContinental Exchange.

29. Как уже было сказано, крупные инвестиционные фирмы сначала запускают свои алгоритмы исполнения в дарк-пулах, перед тем как применить их на «светлых» рынках. Допустим, если для крупной заявки на продажу не найдется покупателей в темном пуле, это значит, что цены, скорее всего, упадут. Таким образом, алгоритмы HFT-маркетмейкеров, чьи биды исполняются сразу после попадания на «светлый» рынок, могут потерять много денег. Такой «неблагоприятный отбор» [англ. adverse selection] имеет серьезные последствия: при среднем доходе в 0,1 цента за торгуемую акцию алгоритмы HFT-маркетмейкеров, не получающие рибейты (которые составляют около 0,3 цента за торгуемую акцию), в среднем теряли бы больше денег, чем зарабатывали.

22. Исключение ISO-заявок из правил Reg NMS прописано в разделе 242.600(b)(30) комиссии SEC (2005).

23. Много споров возникало вокруг заявок типа Hide Not Slide, выставляемых на торговой площадке Direct Edge. Особенность этого типа заявок заключается в том, что после выставления заявки она не отображается в книге до тех пор, пока не будет соответствовать правилам Reg NMS.

24. Однако валютные фьючерсы торговались и все еще торгуются на биржах, преимущественно на CME.

25. О системах обмена сообщениями подробнее читайте в работе Кнорр Цетины и Брюггера (Bruegger, 2002). Кнорр Цетина (2007) в своей статье подробно описывает торговлю на EBS.

26. HFT-компании не могут стать полноправными членами системы CLS. Им приходится работать с банками, которые являются членами этой системы.

27. HFT-фирмы иногда исключаются с площадок для торговли акциями, но это случается не так часто. Лично я знаю лишь о четырех таких случаях.

28. Под топологическим смещением понимается изменение природы взаимодействия между HFT-трейдингом и торговыми площадками: последние, столкнувшись с высокой конкуренцией в борьбе за долю на рынке и в каком-то смысле за выживание, должны были подстраиваться под HFT-трейдинг, а HFT-трейдинг, в свою очередь, должен был подстраиваться под торговые площадки. Для того, чтобы HFT-маркетмейкеры обеспечили минимальный спред, который бы привлек новых игроков, торговые площадки были вынуждены вводить для них услуги колокации, низкую оплату по сделкам, особые типы ордеров и т. д. В одних случаях HFT-фирмы помогали торговым площадкам в решении технических проблем. В других HFT-компании предоставляли финансирование новым площадкам или же запускали их сами. К примеру, торговая площадка BATS была запущена в 2005 году HFT-фирмой Tradebot из Канзас-Сити. В начале 2014 года вместе с электронной площадкой Direct Edge они образовали одну из крупнейших на данный момент площадок для торговли акциями – BATS Global Markets. Ее доля на рынке сопоставима с долей NYSE, которая вошла в состав электронной площадки для торговли фьючерсами под названием InterContinental Exchange.

29. Как уже было сказано, крупные инвестиционные фирмы сначала запускают свои алгоритмы исполнения в дарк-пулах, перед тем как применить их на «светлых» рынках. Допустим, если для крупной заявки на продажу не найдется покупателей в темном пуле, это значит, что цены, скорее всего, упадут. Таким образом, алгоритмы HFT-маркетмейкеров, чьи биды исполняются сразу после попадания на «светлый» рынок, могут потерять много денег. Такой «неблагоприятный отбор» [англ. adverse selection] имеет серьезные последствия: при среднем доходе в 0,1 цента за торгуемую акцию алгоритмы HFT-маркетмейкеров, не получающие рибейты (которые составляют около 0,3 цента за торгуемую акцию), в среднем теряли бы больше денег, чем зарабатывали.