Вторая часть. Внешние и внутренние противоречия

Третья часть. Основные действующие лица

Четвертая часть. Что есть базовая станция 4G/5G?

Здравствуйте!

Хочу поделиться наблюдениями о трендах в России на ниве импортозамещения производства высокотехнологической радиоэлектронной продукции с полит-экономического и технологического углов зрения (насколько это возможно, дабы объять необъятное).

Буду рад конструктивной критике, обратной связи и дискуссии для дальнейшего углубления и улучшения материала. Планируется опубликовать три-четыре части, начнем с общего обзора рынка, поехали!

Не нужно пояснять, какую роль играет высокотехнологическое производство в построения экономики и общества будущего. Информационные сети связи сегодня – это кровеносная система как каждой отдельной страны, так и мировой экономики в целом, позволяющая передавать, обрабатывать, хранить и обмениваться информацией. Автоматизация процессов, Промышленность 4.0, высокопроизводительные рабочие места, беспилотный транспорт, роботизация производства, умные города, Интернет Вещей – все эти модные слова-клише можно услышать сегодня на каждом углу. И все эти веяния в будущем предполагают использование надежной, мощной и современной инфраструктуры связи, что выливается в ажиотаж вокруг развития технологий мобильной связи пятого и последующих поколений.

В этой связи небезынтересно наблюдать за муками российской власти и рыбку съесть, и косточкой не подавиться в вопросе достижения амбициозной цели по созданию сетей 5G, а в будущем и 6G на (внимание!) отечественном оборудовании, не существующем сегодня в природе. Если говорить точнее, то уже в 2024 году (через 2.5 года), видимо, по мановению волшебной палочки, в России должно появиться оборудование для сетей 5G: в первую очередь – приемо-передающие базовые станции радиосвязи (www.kommersant.ru, 2020). Более того, еще раньше, с 1 января 2023 году (!) по решению Государственной Комиссии по Радиочастотам должно материализоваться оборудование для сетей 4G / LTE.

В рамках небольшого цикла статей я хотел бы поделиться своими наблюдениями и мыслями о причинах и предпосылках постановки такой цели в современной России. Серия публикаций не претендует на научную точность, скорее это попытка посмотреть на проблему с разных сторон. Предлагаю вместе окинуть взглядом рыночных контекст, внешний и внутренний факторы, а также мы не обойдем стороной собственно техническую составляющую в следующих частях.

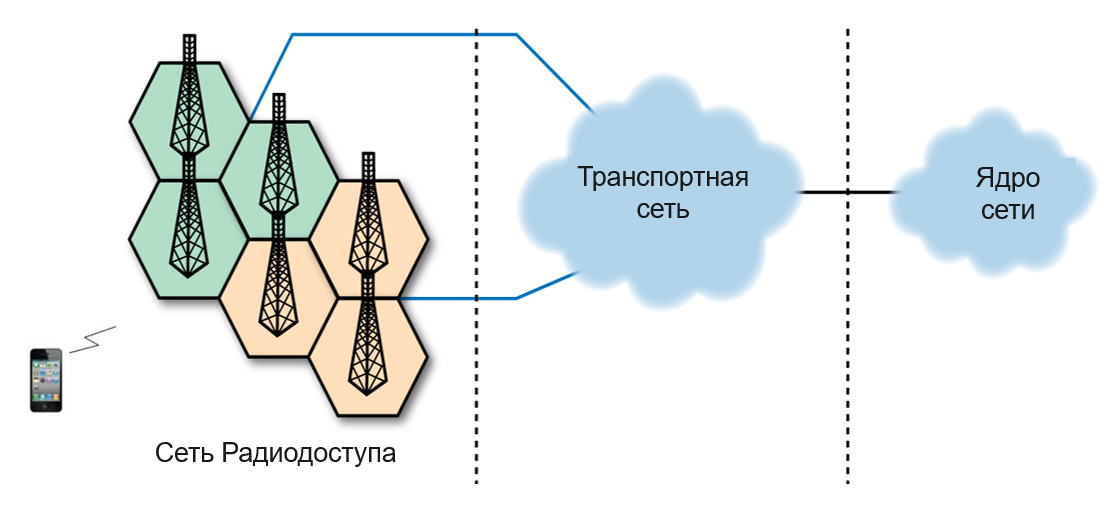

Давайте начнем с общего обзора телеком рынка России. Для облегчения анализа предлагаю сосредоточиться на наиболее крупных сегментах телеком оборудования, а для этого нужно себе представлять, что из себя собственно представляет сеть сотовой связи. На высоком уровне, можно выделить следующие основные составные части – радиодоступ (Radio Access Network-RAN: те самые столбы и вышки с антеннами, что мы наблюдаем в городах и весях), транспортная сеть (Backhaul, Transport) и опорная сеть (Core Network). Существуют еще системы эксплуатационной и бизнес-поддержки (OSS / BSS) для анализа, управления, мониторинга, настройки и биллинга. В рамках нашего анализа будем считать, что они представляют пренебрежительно малую долю.

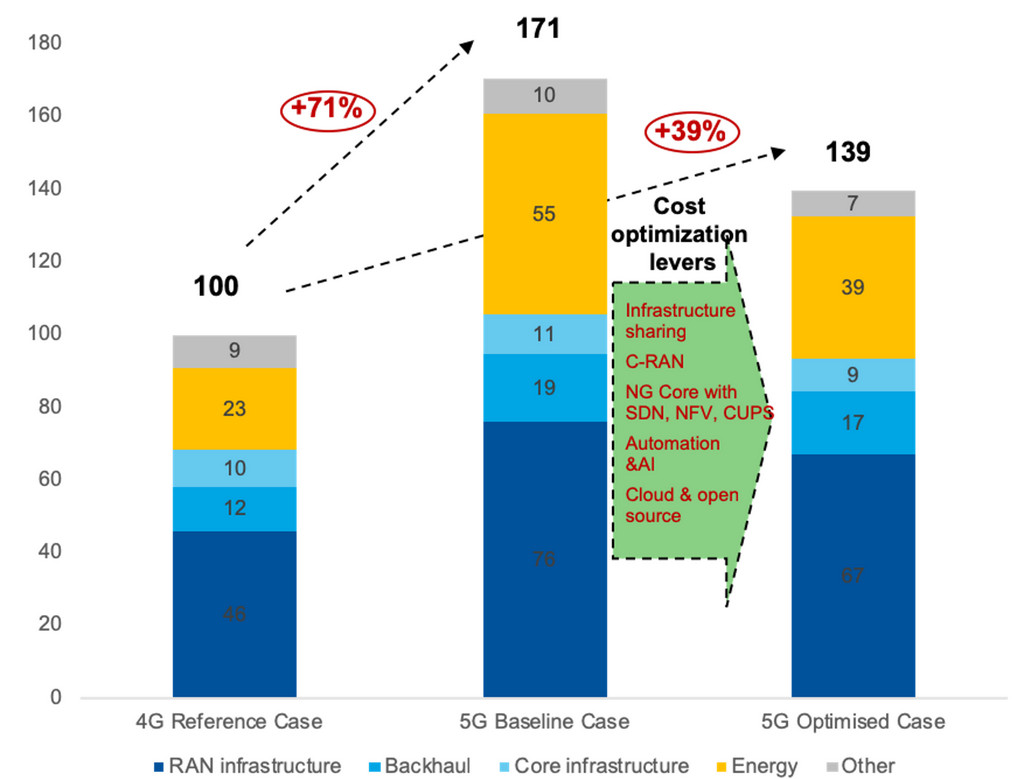

Даже из этой простой диаграммы можно сделать предположение, что подавляющая доля затрат с точки зрения строительства сети относится к подсистеме радиодоступа, т.е. базовым станциям. Если мы обратимся к реальным стоимостям, то данная гипотеза подтверждается различным исследованиям и оценками затрат операторов на развертывание сетей (GSM Association, 2019):

Что интересно, полномасштабное развертывание 5G сети будет требовать еще больших вложений именно в подсистему радиодоступа, в силу ряда факторов: использование новых более высоких частотных диапазонов, больший объем трафика для обработки и передачи. Это делает рынок 5G оборудования радиодоступа очень интересным для производителей и разработчиков соответствующих технических решений.

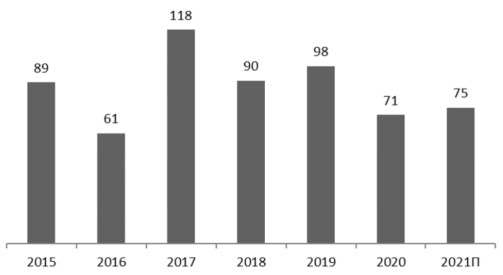

Давайте оценим общий объем закупаемого за рубежом оборудования для сетей сотовой связи в России. Во-первых, нам приходят на помощь (РОСКОМНАДЗОР, 2020) и независимые консультанты, из отчетов которых мы понимаем сколько БС вводится в эксплуатацию в год:

Во-вторых, нам потребуется определить средние рыночные цены. Из ряда публикаций можно судить о том, что стоимость программно-аппаратного комплекса базовой станции составляет в среднем около 10 тысяч евро (Кодачигов, 2019).

Итого, общий рынок оборудования радиодоступа, в зависимости от года, равняется 700-1000 млн евро, если мы говорим именно про электронное интеллектуальное радио оборудование.

Дополнительные деньги зарабатываются на пассивной инфраструктуре (антенны, столбы, системы питания и кондиционирования и многое другое), услугах, технической поддержке и прочее.

Приняв допущение, что общее производство в год составляет 1.5 миллиона базовых станций (Lightreading, 2020), можно принять долю российского рынка как 4-6% от общемирового. Аналитики предсказывают рост 2-3% в год в течение следующих 5ти лет с вытеснением 5G остальных стандартов связи (Analysys Mason, 2021).

Рынок оборудования делят - китайский Хуавей, шведский Эрикссон, и финская Нокиа. Включая свой смартфон вы можете быть уверенными на 100%, что информация будет передаваться по сетям, построенным на оборудовании одного из перечисленных выше производителей. В этом смысле Россия не является уникальной страной – эти три компании занимают около 80% рынка всего мира (Duesterberg, 2021), далее идут южнокорейская компания Samsung и китайская ZTE. Исходя из этого, можно предположить, что барьеры для доступа в эту отрасль весьма высоки и важнейшим фактором является масштаб производства.

На первый взгляд, все участники российского мобильного телеком довольны. Давайте попробуем выявить его основные характерные черты:

Рынок России - весьма крупный и прибыльный для иностранных производителей и тем самым способствует загрузке производственных мощностей: количество установленных на сетях операторов связи базовых станций по разным оценкам составляет более 800 000 на 2021 год (Карасёв, 2019)

Рынок либерализован и конкуренция между производителями выше, чем, например, в США и ряде других стран (Великобритания, Канада, Австралия, Япония), где китайские вендоры (производители) просто запрещены. Это позволяет операторам-потребителям выторговывать лучшие цены, гибко подходить к выбору поставщиков и при всем при этом обеспечивать хорошее качество предоставляемых услуг связи

-

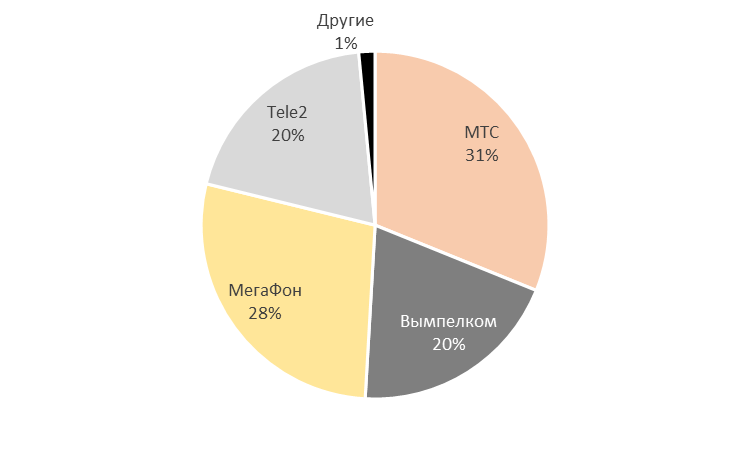

Рынок операторских услуг – зрелый и сложившийся, о чем свидетельствуют такие факты как:

Проникновение мобильной связи (количество сим карт на 1 человека) в стране – 172%, что является очень высоким показателе в общемировом контексте (AC&M-Consulting, 2020). Т.е. нет оснований ожидать дальнейшего взрывного роста, о чем также свидетельствует очень умеренная динамика выручки в 2-4% последние несколько лет (Рудычева, 2020).

Высокий уровень монополизации – рынок контролируется «Большой четверкой» - Ростелеком (и входящий в него Теле2), Билайн, МТС и Мегафон и есть предпосылки к дальнейшей консолидации:

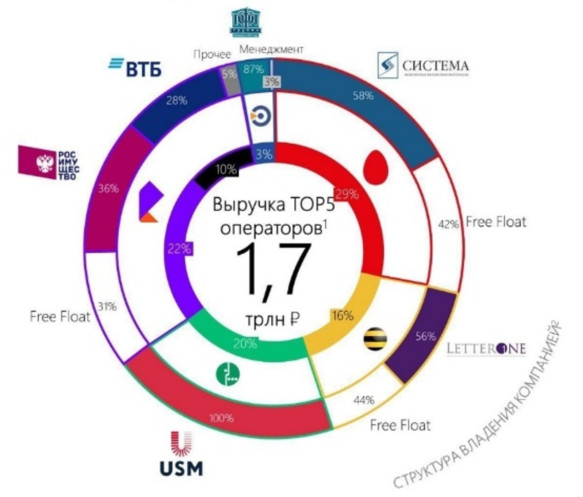

Общие доходы «большой четверки» российских операторов сотовой связи в год – около 1.7 триллиона рублей (для сравнения, ВВП России за 2020 – 107 трлн. р.) и это весьма прибыльный бизнес, приносящий высокие дивиденды владельцам и акционерам (около 10% годовых на акцию в МТС и Ростелекоме (Управляющая компания "Доход"), для сравнения – у немецкого Deutsche Telecom они составляют 2-3%):

-

Говоря о контролирующих акционерах, можно выделить крупные группы финансово-промышленного капитала, контролирующих российских операторов (InStraTest, 2020):

МТС - АФК Система (Евтушенков)

Мегафон - USM Holding (Усманов)

Veon - Альфа-групп (Фридман)

Ростелеком – ВТБ и Телеком Инвестиции (Ковальчук, Мордашов и другие)

В наших крупных городах связь не хуже, а часто и много лучше, чем в Европе и, по гораздо более низким ценам (content-review, 2021), что можно также занести в плюс

Без развитых сетей беспроводной передачи данных, невозможно было бы возникновение и экспансия таких крупных компаний платформенной экономики, как Яндекс, Mail.ru, Сбер, Озон, Wildberries, Tinkoff и др, продукты и услуги которых базируются на использовании мобильного интернета

Государство также может записывать себе в актив хорошие показатели строительства и развития сетей связи и устранения цифрового неравенства (Министерство цифрового развития, связи и массовых коммуникаций Российской Федерации, 2021)

-

Важно отметить, что начинают проявляться первые признаки перегрузок существующих сетей LTE (скорость мобильной передачи данных в России снизилась впервые за десять лет). Чтобы эту проблему решить нужно

уплотнять сеть - строить больш вышек ближе друг к другу

осваивать новые частоты, которые в основном ассоциируются с 5G (700МГц, 2300-2400МГц, 3400-3800МГц, 4800-5000МГц и т.д.). Для этого достаточно будет модернизирвать уже имеющиеся объекты связи.

Российских производителей средств сотовой связи на рынке почти нет, не считая продуктов простого передела, интеллектуальное наполнение сетей связи – полностью импортное. Имеет место быть известная проблема для полу-периферийных стран обмена ресурсов на высокотехнологическую продукцию и «утечка мозгов», когда выпускникам наших ВУЗов сложно найти работу в качестве творцов-инженеров и создавать новые системы связи, за исключением специфических узких ниш. Основные направления работы для отечественных связистов – обслуживание оборудования, планирование и развитие сетей. Спрос у зарубежных компаний на российских специалистов достаточно высокий, если судить по количеству выходцев из СНГ трудящихся, как за рубежом, так и в российских подразделениях мировых компаний-гигантов ИТ и Телекома.

Производственных площадок для выпуска оборудования сотовой связи в России у зарубежных компаний тоже нет (в отличие, например, от автопрома) – продукция в готовом виде импортируется из-за рубежа. Но имеются представительства другого плана:

у Хуавея имеются несколько исследовательских центров (Ведомости, 2019), которые вносят свой вклад в создание задела на будущее для китайского гиганта

у Нокии есть небольшой центр разработки, находящийся в Санкт-Петербурге и состоящий из нескольких команд, что тоже является каплей в море если сравнивать с тысячами сотрудников, занятых в их R&D по всему миру

В части разработки программного обеспечения и IT, в России находится большое число центров разработки, как российских компаний, так и организаций, работающих на принципах оффшоринга, либо как непосредственные 100% дочерние предприятия зарубежных компаний. Но, речь чаще всего идет не про ПО для систем связи, а про другие элементы – управления, поддержки, аналитики, биллинга, облачных платформ и т.д. и т.п.

Россия для крупнейших компаний-производителей сетей радиодоступа является в первую очередь рынком сбыта и в меньшей мере - источником недорогих квалифицированных людских ресурсов, которых проще привлечь для миграции в Швецию, Финляндию или Китай, нежели создавать интеллектуальную собственность непосредственно на территории России. Ничего необычного в этом нет: если посмотреть на ИКТ отрасль в целом – то ситуация хоть и несколько лучше, но эффект «капиталистического пылесоса людей из периферии в центр» проявляется как на уровне страны, так и мира в целом.

Итого, в качестве промежуточных итогов мы выяснили следующее:

Рынок связи в России – сложившийся, зрелый, высокомонополизированный с дальнейшей тенденцией к консолидации и ограниченными возможностями роста.

Рынок радиооборудования для операторов – крупный, привлекательный, либерализованный и контролируется тремя зарубежными компаниями.

Отечественные разработчики радиоподсистем (как и большинства других решений) на нашем рынке не представлены, страна является чистым импортером оборудования для крупнейших стран Запада и Востока.

Открытым остается вопрос того, насколько размер рынка России может обеспечить окупаемость и функционирование нового (новых) отечественных разработчиков и производителей и какова структура издержек производителей. Попробуем разобраться с этими и другими вопросами в следующих публикациях.

В следующий раз посмотрим на внутренние и внешние факторы, которые могли сподвигнуть к постановке вопроса создания отечественных решений сотовой связи.

Список использованных источников:

1. 5G-era Mobile Network Cost Evolution [Online] / auth. GSM Association // www.gsma.com. - GSM Association, 08 28, 2019. - https://www.gsma.com/futurenetworks/wiki/5g-era-mobile-network-cost-evolution/.

2. Cellular Data 2020 - brief [Online] / auth. AC&M-Consulting // acm-consulting.com. - AC&M-Consulting, 2020. - http://www.acm-consulting.com/news-and-data/data-downloads/cat_view/7-cellular/38-cellular-2020.html.

3. How many 5G Cell Towers & Base Stations Worldwide? [Online] / auth. Lightreading // www.operatorwatch.com. - Lightreading, 2020. - https://www.operatorwatch.com/2020/08/how-many-cell-towers-base-stations.html.

4. Huawei усиливает российский центр разработки [Online] / auth. Ведомости // www.vedomosti.ru. - Ведомости, 08 15, 2019. - https://www.vedomosti.ru/technology/articles/2019/08/14/808833-huawei-usilivaet.

5. RAN forecast: 5G and virtualised-RAN will be the dominant drivers of MNO spending growth [Online] / auth. Analysys Mason // www.analysysmason.com. - Analysys Mason, 03 23, 2021. - https://www.analysysmason.com/research/content/articles/ran-forecast-article-rma18/.

6. Russian tower market: current state and outlook [Report] / auth. Consulting Advanced Communications & Media. - Moscow : Advanced Communications & Media Consulting, 2021.

7. U.S. Efforts To Counter Huawei 5G Dominance Making Progress: Open RAN Playing Growing Role [Online] / auth. Duesterberg Thomas // www.forbes.com. - Forbes, 03 17, 2021. - https://www.forbes.com/sites/thomasduesterberg/2021/03/17/us-efforts-to-counter-huawei-5g-dominance-making-progress-open-ran-playing-growing-role/?sh=32ea50655e12.

8. Аналитика || Итоги Российского Telco 2020 [Online] / auth. RusTelcom // https://t.me/RusTelco. - RusTelcom, 03 26, 2021. - https://t.me/RusTelco/343.

9. Аналитика || Структура владения Российским Телекомом [Online] / auth. RusTelcom // t.me/RusTelco. - RusTelcom, 08 07, 2021. - https://t.me/RusTelco/371.

10. В 2019 году количество радиоэлектронных средств операторов «большой четверки» увеличилось на 13% [Online] / auth. РОСКОМНАДЗОР // rkn.gov.ru. - РОСКОМНАДЗОР, 01 27, 2020. - https://rkn.gov.ru/news/rsoc/news71584.htm.

11. В России начался второй этап устранения цифрового неравенства [Online] / auth. Министерство цифрового развития, связи и массовых коммуникаций Российской Федерации // digital.gov.ru/. - Министерство цифрового развития, связи и массовых коммуникаций Российской Федерации, 04 14, 2021. - https://digital.gov.ru/ru/events/40814/.

12. Дивиденды МТС [Online] / auth. Управляющая компания "Доход" // www.dohod.ru. - Управляющая компания "Доход". - https://www.dohod.ru/ik/analytics/dividend/mtss.

13. Количество базовых станций LTE в России за год выросло на треть [Online] / auth. Карасёв Сергей // 3dnews.ru. - 3dnews, 12 26, 2019. - https://3dnews.ru/1000490.

14. Кто владеет нашими сотовыми операторами? [Online] / auth. InStraTest // zen.yandex.ru. - 06 16, 2020. - https://zen.yandex.ru/media/instratest/kto-vladeet-nashimi-sotovymi-operatorami-5ee6a1b3cf2e1004e8f019e9.

15. Правительство РФ утвердило дорожную карту развития 5G [Online] / auth. www.kommersant.ru // КоммерсантЪ. - 11 19, 2020. - https://www.kommersant.ru/doc/4576925?query=5g%202024.

16. Российская Tele2 купит у Ericsson 50 000 базовых станций [Online] / auth. Кодачигов Валерий // www.vedomosti.ru. - Ведомости, 02 26, 2019. - https://www.vedomosti.ru/technology/articles/2019/02/26/795200-tele2.

17. Российский телеком-рынок растет, в отличие от мирового [Online] / auth. Рудычева Наталья // www.cnews.ru. - CNEWS, 10 27, 2020. - https://www.cnews.ru/reviews/telekom_2020/articles/rossijskij_telekomrynok_okazalsya.

18. Топ-50 стран по стоимости мобильного интернета (декабрь 2020) [Online] / auth. content-review // www.content-review.com. - content-review, 03 14, 2021. - https://www.content-review.com/articles/52237/.

Комментарии (5)

SignallerK

18.08.2021 10:34Существуют еще системы эксплуатационной и бизнес-поддержки для анализа, управления, мониторинга, настройки и биллинга. В рамках нашего анализа будем считать, что они представляют пренебрежительно малую долю.

Я бы не сказал что софт составляет такую уж малую часть. Да в деньгах при внедрении новой технологии, он куда меньше чем затраты на железо. Но, это потому, что его стоимость размазана на сотни других операторов в мире.

А если же делать свое железо с 0, то и стоимость софта уже будет не маленькой.

vitalikyanisyarvi Автор

18.08.2021 10:59Спасибо, да вы все верно говорите, действительно в экономике ПО гораздо большая доля "постоянных R&D" издержек, по сравнению с железом, где высока доля "переменных издержек" на покупку компонентов, производство и т.д. .

В данном абзаце я смотрел на то, как сегментированы затраты операторов на закупку соответствующих подсистем. К слову, существуют российские программные решения для биллинга, например Беркут в Теле2 (https://vc.ru/bercut/155233-kak-bercut-pomogaet-tele2-sozdavat-produkty-po-drugim-pravilam) и Nexign в Мегафоне (https://nexign.com/en/newsroom/press-releases/nexign-and-megafon-introduced-the-unified-billing-to-facilitate-digital-transformation). Обе являются аффилированными с головными компаниями и их основной рынок сбыта относится к "родственному" оператору связи, что говорит о том, что специфика бизнеса позволяет развиваться даже с ограниченным набором заказчиков.

Очень важно выделить тот момент, что затраты на развертывание и обслуживание чисто программных систем биллинга или OSS несопоставимы с разработкой и производством радиоэлектронной базы сетей, а именно - систем радио доступа (тут присутствует и железо, и ПО). Попытаюсь, возможно внести правку, дабы эта мысль была проще донесена. В техническое наполнение систем радио доступа углубимся в одном из следующих выпусков :-)

rezdm

03.09.2021 20:58+2весьма прибыльный бизнес, приносящий высокие дивиденды владельцам и акционерам (около 10% годовых на акцию в МТС и Ростелекоме (Управляющая компания "Доход"), для сравнения – у немецкого Deutsche Telecom они составляют 2-3%)

Тут небольшая каша.

Во-первых, надо как минимум сводить к общей валюте. 10% годовых в рублях -- это не 2.5% в евро.

Во-вторых, дивидендов в 10% я не вижу: https://investmint.ru/mtss/ (кроме как в 2009) году.

(Деталь на полях: выплада дивидендов уменьшает капитализацию)

Если имеется ввиду market-to-market pnl, а не дивиденды, то надо указывать где, какие именно акции, и в какой валюте.

vitalikyanisyarvi Автор

05.09.2021 04:27Хорошее замечание, подправлю.

По поводу валюты - тут конечно зависит от горизонта инвестирования и есть смысл делать срез, например за 5 лет. попробую пересчитать и переформулировать.

П.С. То что выплата дивидендов уменьшает капитализацию - это технический факт (например, выражающийся в том что после выплаты дивидендов происходит уменьшение цены акций на эту сумму, что однако, не означает что цена не вернется назад позже), но одновременно с этим наличие дивидендов генерирует повышенный интерес инвесторов и фундаментально ведет к увеличению капитализации. Если МТС сейчас откажется от дивов - стоимость акций снизится.

Galperin_Mark

Правительство хочет подтолкнуть российских производителей к выпуску собственных базовых станций пятого поколения. Но по мнению Леонида Коника (главного редактора Comnews) стоит присматриваться к 6G, поскольку цитата: "среди без малого 90 тыс. патентов на различные элементы сетей пятого поколения (объединенных примерно в 19 тыс. патентных семейств) у России нет ни одного".

Поезд надо догонять, но при этом не ошибиться с платформой.