20 января «Интерфакс» публикует новость, что ФСБ убедило главу Центробанка РФ (ЦБ) Эльвиру Набиуллину поддержать полный запрет на криптовалюты и майнинг. Эту информацию издание получило от внутренних источников Bloomberg, которые объясняют инициативу ФСБ ростом популярности выплат в адрес российской оппозиции и СМИ-иноагентов. В тот же день ЦБ представляет общественности 37-страничный отчёт по криптовалютам, в котором предлагает запретить майнинг и криптовалюты в РФ, а также усилить надзор за их оборотом. Мы сделали выжимку из этого документа с основными тезисами и последними данными по статистике рынка криптовалют, представленными ЦБ.

Предмет доклада

ЦБ определяет криптоактив как актив, который существует в цифровом виде или является цифровым представлением другого актива и создан с применением технологии распределенных реестров. Регулятор делит их на несколько типов: электронные деньги, необеспеченные криптовалюты, стейблкойны и токенизированные активы. Предметом доклада стали необеспеченные криптовалюты и стейблкойны. В свою очередь криптовалюты включают цифровые валюты в соответствии с Федеральным законом от 31.08.2020 № 259‑ФЗ, где они характеризуются как:

«совокупность электронных данных, содержащихся в информационной системе, которые предлагаются и (или) могут быть приняты в качестве средства платежа, не являющегося денежной единицей на территории РФ, денежной единицей иностранного государства и (или) международной денежной единицей, и (или) в качестве инвестиций и в отношении которых отсутствует лицо, обязанное перед каждым обладателем таких электронных данных, за исключением оператора и (или) узлов информационной системы, обязанных только обеспечивать соответствие порядка выпуска этих электронных данных и осуществления в их отношении действий по внесению (изменению) записей в такую информационную систему ее правилам».

Криптообменники, криптобиржи, P2P-платформы и другие операторы криптовалютного рынка находятся вне правового поля, поскольку в российском законодательстве нет соответствующих регулирующих норм, кроме запрета на использование криптовалют в качестве платёжного средства на территории РФ.

Капитализация глобального рынка криптовалют и факторы роста стоимости

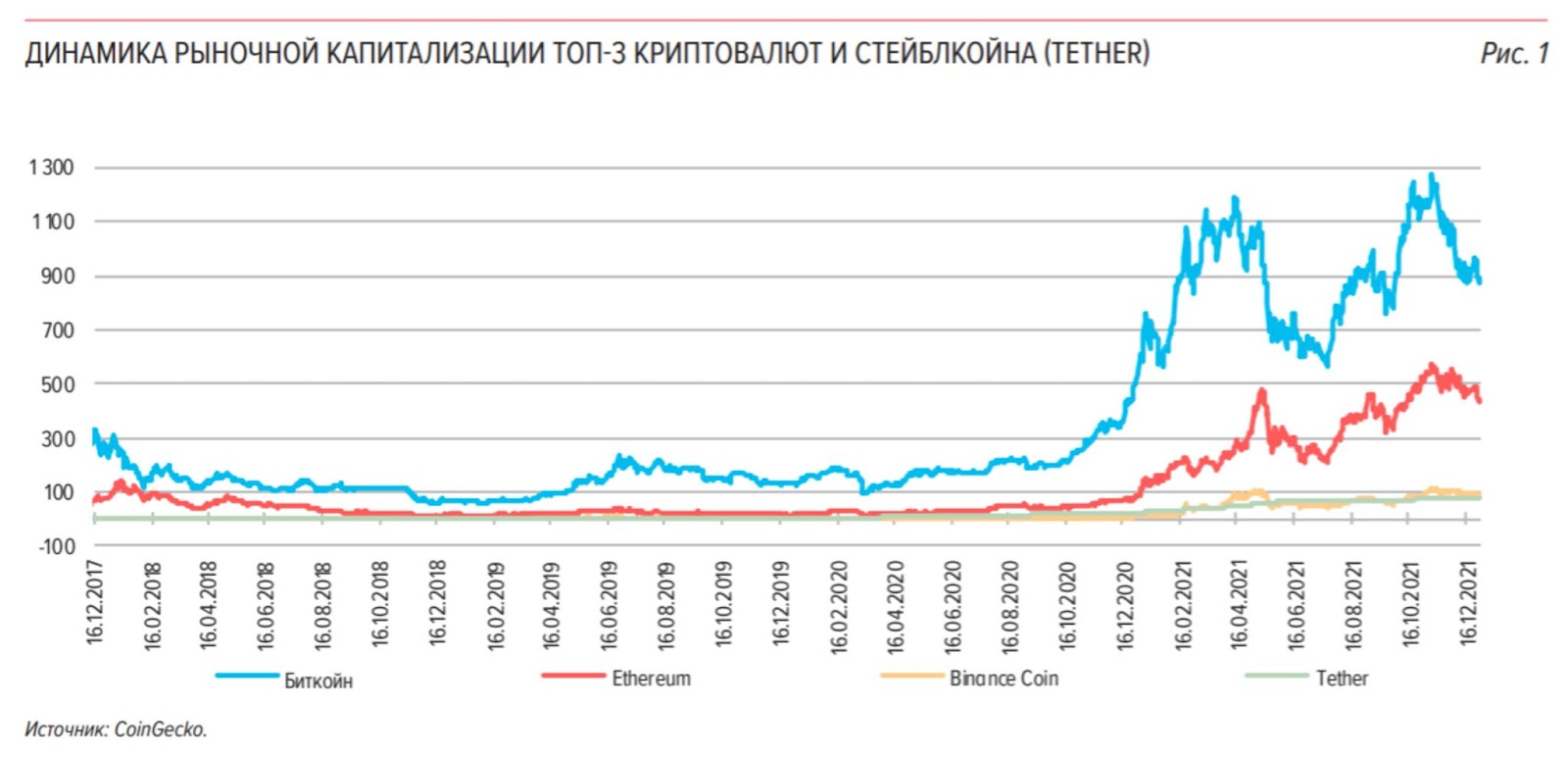

Как отметил ЦБ, на декабрь 2021 года совокупный объём капитализации криптовалют достигал $2,3 трлн — примерно 1% глобальных финансовых активов. Пиковой отметки капитализация криптовалют достигла 9 ноября 2021 года — более $3 трлн. При этом, по оценкам Банка Англии, около 95% существующих криптоактивов в настоящий момент являются необеспеченными.

Криптовалюты и стейкболины с самой высокой капитализацией (по данным ЦБ):

Биткойн — около $0,9 трлн, 38% от общей;

Ethereum — около $450 млрд, 19%;

Tether — около $78 млрд.

Далее в графике ЦБ среди самых популярных криптовалют указан Binance Coin. На текущий момент его капитализация составляет $80,93 млрд, но эта информация не включена в доклад ЦБ.

Среди центральных факторов, влияющих на рост стоимости криптовалют, отмечены: оценка рынком перспективности технологий для обслуживания платежей в экономике и ожидания по их дальнейшему распространению. Регулятор отмечает, что это спекулятивные факторы, связанные с высокой волатильностью криптовалют, хайпом вокруг них и стремлением участников рынка к получению быстрого дохода.

На текущий момент доля транзакций с самыми популярными криптовалютами ничтожно мала по отношению к аналогичным показателям для наиболее популярных платёжных систем. Большинство стран, по словам регулятора, идёт по пути создания Цифровой валюты Центрального банка (ЦВЦБ). Они должны сочетать в себе все преимущества криптовалют (в законном использовании) и иметь при этом характеристики законного платёжного средства. С учётом развития ЦВЦБ регулятор предположил, что значимого роста доли криптовалют уже не произойдёт, и даже наоборот — периметр применения криптовалют будет сужаться по мере ограничения странами нелегальных операций. Некоторое увеличение может произойти на фоне создания метавселенной и развития соответствующих платёжных платформ, но в долгосрочной перспективе ожидается снижение доли криптовалютных операций.

ЦБ указывает, что спекулятивный спрос – основной фактор, влияющий на цену криптовалют и способствующий формированию пузыря. Научные исследования подтверждают наличие пузырей в динамике их курса.

Список исследований, представленных ЦБ

Кроме того, регулятор заверяет, что криптовалюты имеют характеристики финансовых пирамид, в частности — рост их цены поддерживается спекулятивным спросом со стороны вновь входящих на рынок участников, выходящие с рынка владельцы получают прибыль за счёт входящих в него новичков, а концентрация большого количества отдельных криптовалют в руках небольшого круга инвесторов создает возможности для манипулирования ценой. У стейблкоинов, кроме указанных факторов, добавляется момент с ростом стоимости обеспечивающих их активов.

Способы и цели приобретения криптовалют

В отчёте указаны четыре способа получения криптовалюты — майнинг, покупка на специализированных платформах (криптобиржах), приобретение основанных на криптовалютах инвестиционных активов и прочие способы приобретения. Майнинг определяется как деятельность, в результате которой может осуществляться выпуск криптовалюты, а также получение криптовалюты в качестве вознаграждения за валидацию транзакций, которая сопровождается ресурсоемкими вычислениями.

Операции на специализированных платформах (криптобиржах) по классификации ЦБ включают:

покупку криптовалют и получение их на криптокошелёк;

продажу криптовалют с различных криптокошельков и счетов инвестора;

ввод или вывод криптовалют или иных криптоактивов с личного кошелька пользователя на кошелёк или счёт инвестора, открытый криптобиржей, для осуществления с ними торговых операций;

обмен криптовалют на фиатные валюты и их вывод на счёт инвестора.

Под прочими способами приобретения криптовалют ЦБ подразумевает покупку активов непосредственно у владельцев криптовалют без участия посредников, покупку через криптообменники и терминалы и покупку на сайтах, предоставляющих услуги по обмену криптовалют на фиатную валюту.

Регулятор отмечает рост интереса к основанным на криптовалютах инвестиционным активам. В силу связанных с криптовалютами рисков интерес пока остаётся несущественным. Тем не менее, в отчёте приводятся данные, согласно которым в конце декабря 2021 года совокупный объём криптоактивов под управлением достиг отметки в $63 млрд. Для сравнения — в начале 2021 года объём составлял $37,6 млрд. Также отмечен рост интереса к производным финансовым инструментам, связанным с криптовалютами.

Причины инвестиций в криптовалюты и осведомлённость о рисках

ЦБ ссылается на исследование нескольких аналитических компаний, одна из которых предоставила следующий список популярных причин инвестиций в криптовалюты:

владение криптовалютой в рамках долгосрочной стратегии инвестирования (55% респондентов);

недоверие к традиционной финансовой системе (38%);

возможность быстрой прибыли от краткосрочных торговых сделок (31%);

боязнь упустить выгоду (27%).

38% респондентов из Великобритании указали, что приобрели криптовалюту в азартных целях, ещё 30% — в дополнение к другим инвестициям. Представления о рисках вложений в криптовалюты есть только у одного из десяти респондентов, при этом ЦБ отмечает рост осведомлённости людей о криптовалютах с 42% до 78% за два года. В Канаде в 2019 году уровень осведомлённости составлял 84%. При этом в стране была отмечена стойкая тенденция — с повышением уровня финансовой грамотности растёт осведомленность о криптовалютах, но снижается желание в них инвестировать. ЦБ считает, что интерес к криптовалютам часто сопровождается недостаточной финансовой грамотностью: люди ожидают высокий доход и не осознают риски.

По статистике также можно заметить, что инвестиции в криптовалюты чаще всего делают молодые люди. Молодое поколение инвесторов более расположено к высоким рискам, связанным с инвестициями в криптовалюты. При этом 59% из них отмечает, что потери в этой области сильно скажутся на их жизни. Ключевыми факторами вложений для молодых людей названы «удовольствие от инвестирования» и социальные факторы. Существенное влияние на решение инвестировать в криптовалюты играет информационная среда. ЦБ регулярно употребляет термин «хайп» в отношении положительного новостного фона, подкреплённого заявлениями известных лиц.

Российские граждане на криптовалютном рынке

В 2020 году Россия занимала второе место в рейтинге 154 стран по индексу глобального принятия криптовалют. Первое место занимала Украина, третье — Венесуэла. В 2019–2020 годах объём сделок с криптовалютой относительно численности населения и размера экономики был очень высоким, но в абсолютных числах значительно меньше, чем в США и Китае. В 2021 году Россия опустилась на 18-е место рейтинга.

При этом страна всё ещё остаётся одним из ключевых игроков на рынке криптовалют. С октября 2020 года по июнь 2021 года Россия находилась в числе лидеров по количеству посещений сайтов криптобирж — Binance (2-е место), Huobi (5-е место), Bithumb (2-е место) и Bitfinex (1-е место). Доля российских пользователей на различных криптобиржах варьируется в пределах от 7—14,5%. ЦБ отмечает, что это только приблизительные данные. Более точную информацию установить не получится из-за природы криптовалют и различных способов их покупки и продажи.

Кроме криптобирж в России популярны способы покупки цифровых валют через криптообменники (например, telegram-боты и терминалы). Регулятор связывает популярность метода с отсутствием обязательной идентификации и простоты «входа», предоставляющими возможность купить криптовалюту за фиатные деньги посредством P2P-переводов через банковские карты. Кроме банковских карт расчёты ведутся через электронные кошельки и оформленные на подставных лиц лицевые счета (дропы). В назначении платежей никогда не указывается реальная причина перевода.

Растёт популярность криптовалют среди российских инвесторов. В России на втором месте по частоте совершения первой покупки после акций (29%) находится криптовалюта (12%). Один из набирающих популярность способов вложения средств в криптовалюты — инвестирование через финансовые инструменты, привязанные к их курсу или показателям иностранных организаций, связанных с криптовалютами.

В августе 2021 года Россия заняла третье место по объёмам майнинга, на долю которого приходилось 11,23% вычислительных мощностей (на начало 2021 года 6,9%). Первое место занимает США с 35,4%, второе Казахстан — 18,1%. Росту объёмов способствовал законодательный запрет на майнинг в Китае, который до ограничения занимал первое место в списке (53%).

Данные о российских криптокошельках и оборотах средств на них может быть взята у ФНС в случае декларирования гражданами этих сведений. Кроме них ЦБ берёт данные из распределенного реестра, лежащего в основе конкретного криптоактива. Ввиду анонимного характера многих криптовалют реестры не содержат информации о владельцах кошельков. Установить реального владельца возможно лишь в случае, если такой кошелек использовался в сервисах, предоставляющих услуги только идентифицированным клиентам. К невозможности осуществления полноценного мониторинга приводит и использование таких инструментов, как криптовалютные миксеры и протоколы с нулевым разглашением, направленные на анонимизацию транзакций и пользовательских данных. Также ЦБ допускает получение информации из криптобирж, осуществляющих предоставление информации о клиентах и ходе торгов при наличии законных оснований.

Опрос Банка России

Летом 2021 года Банк России провёл опрос среди кредитных организаций и платёжных систем. На основании предоставленных данных он сделал следующие выводы:

объём операций российских физических лиц с криптовалютами может достигать $5 млрд в год;

большинство респондентов считают объёмы вложений российских юридических лиц в криптовалюты незначительными;

российские граждане в равной степени используют разные способы приобретения криптовалют;

основные цели приобретения — спекуляции, инвестиции, трансграничные переводы, уход от требований в области ПОД/ФТ;

платёжные операции с криптовалютами внутри страны не получили широкого распространения;

банки не выявили случаи использования кредитных средств для покупки криптовалют, но, возможно, имели место случаи использования отдельными клиентами нецелевых кредитов;

ни один из банков-респондентов не осуществляет инвестирование средств клиентов в криптовалютные фонды, но отмечает стабильный интерес клиентов к таким фондами и операций с ними;

при наличии законодательного разрешения банки допускают открытие и обслуживание счетов компаний, осуществляющих операции с криптовалютами;

использование криптовалют не несёт серьезных рисков для финансового сектора, но в случае увеличения объёмов операций риски будут возрастать для банковской и финансовой системы в целом, в частности — будут усиливаться репутационные риски для банков, риски дефолта клиентов, риски отмывания денег и финансирования терроризма (ОД/ФТ);

респонденты оценивают риски распространения криптовалют высокими для функционирования платежных систем на территории РФ;

одним из каналов передачи и распространения рисков в финансовой системе в результате использования криптовалют в будущем могут быть межбанковские связи — если в результате изменения курса криптовалюты или потери актива кредитная организация столкнется с риском ликвидности, это может привести к цепочке негативных событий и заражению сети участников финансовой системы.

Риски распространения криптовалют

В этом разделе ЦБ резюмирует уже указанные риски и приводит новые аргументы На текущий момент криптовалюты почти не угрожают российской финансовой системе. Но регулятор уверен, что при увеличении объёмов риски могут усиливаться и нести системные угрозы, в частности — угрозу для благосостояния граждан, для финансовой стабильности и расширение нелегальной деятельности.

Для частных инвесторов риски связаны с возможностью полной потери вложений в криптовалюты. Рынок криптовалют характеризуется большой волатильностью. Он очень зависим от информационного фона (заявления публичных лиц, сообщения в СМИ и не только). Высокая волатильность криптовалют также обусловлена значительной концентрацией в руках небольшого количества владельцев, что создаёт возможности для проведения умышленных манипуляций на рынке. Анонимность позволяет манипулировать ценой криптовалюты на криптобиржах, где традиционные механизмы противодействия манипулированию не могут быть реализованы.

ЦБ приводит пример с майнерами — 0,1% майнеров контролируют около 50% майнинговых мощностей, на 10% майнеров приходится 90% мощностей. Подобная концентрация может нести риски для работоспособности блокчейна биткойна и позволять оказывать влияние на функционирование сети и стоимость биткойна.

ЦБ продолжает сравнивать криптовалюты с финансовой пирамидой и отмечает, что рано или поздно она рухнет, а вкладчики останутся ни с чем. Потеря интереса инвесторов к определённой криптовалюте или госограничения могут не только оказать серьёзное влияние на цену, но и привести к резкому падению стоимости и полной потере вложенных средств. Потери инвесторов также могут возникнуть в результате ненадлежащего исполнения обязательств биржами и вследствие мошеннических действий и киберугроз.

Для борьбы с волатильностью были созданы стейкболины, но даже в их случае нельзя говорить о полной нейтрализации этой проблемы. Пул активов всё равно не принадлежит владельцу стейкболина, а погашение стейблкойна по номинальной цене активов в обеспечении не гарантировано. Отдельное внимание уделено вопросу соответствия фактического обеспечения стейблкойнов заявленному. Как указывает ЦБ, при отсутствии аудиторов, верифицирующих обеспечение, проверить это невозможно. Поэтому инвесторы вынуждены полагаться на заявления компаний, организующих эмиссию стейблкойнов.

ЦБ указывает, что криптобиржи часто являются целью для хакерских атак. Объёмы украденных криптовалют в результате мошеннических действий за 2019 год составили $4,52 млрд, что на 160% больше, чем в 2018 году. В 2020 году объёмы сократились до $1,9 млрд. По отношению к среднегодовому значению капитализации криптовалютного рынка объёмы хищений составили 0,6% в 2018 году, 2,1% в 2019 году, 0,6% в 2020 году. Доля подобных операций в общем объёме операций в 2020 году составила 0,00117% (в 2019 году – 0,00089%).

В случае краж криптовалюты возможности правовой защиты сильно ограничены. Согласно пункту 6 статьи 14 закона о ЦФА, требования лиц, связанные с обладанием цифровой валютой, подлежат судебной защите только при условии информирования ими о фактах обладания цифровой валютой и совершения гражданско-правовых сделок и (или) операций с цифровой валютой в порядке, установленном законодательством РФ о налогах и сборах. При трансграничных переводах пользователям нужно обращаться к надзорным ведомствам другой страны. Кроме того, необходимо документально подтверждать факт владения средствами.

Существенные риски также связаны с инвестированием в активы, основанные на криптовалютах и деривативах на них. В настоящее время операции с ними не урегулированы, ограничение их распространения среди широкого круга российских инвесторов осуществляется на основании рекомендательных информационных писем Банка России. Убытки инвесторов могут привести к повышению недоверия к фондовому рынку.

Угроза финансовой стабильности

По словам ЦБ, потенциальное использование криптовалют в качестве средства платежа за товары и услуги создаёт риск подрыва денежного обращения и утраты суверенитета национальной валюты. Данная проблема аналогична проблеме валютизации, в том числе характерной для стран с формирующимися рынками. Высокий уровень валютизации или криптоизации означает, что эффект от проведения денежно-кредитной политики центрального банка будет очень ограниченным, а уровень инфляции – постоянно повышенным. Для сдерживания инфляции придётся поддерживать высокий уровень ключевой ставки, что снизит доступность кредитования для граждан и бизнеса.

Отток средств из традиционных ценных бумаг (акций, облигаций) в криптовалюты приведёт к падению капитализации российского фондового рынка и ограничит возможности эмитентов по привлечению инвестиций. Это снизит потенциальные темпы роста доходов граждан и увеличит безработицу. Кроме того, массовая покупка населением криптовалюты приведёт к оттоку капитала из страны и ослаблению курса рубля. В отличие от фиатных валют и ценных бумаг, приобретаемых на зарубежных рынках, данные средства могут быть потеряны безвозвратно и усилить шоки в финансовой системе в условиях кризиса.

Снятие гражданами средств с депозитов для приобретения криптовалюты грозит рисками ликвидности банков, необходимостью поиска альтернативных источников финансирования и их удорожанием и в конечном итоге – снижением финансовой устойчивости банков. Приобретение криптовалют с привлечением заёмных средств может создавать существенные риски для финансовой устойчивости инвесторов и кредиторов в случае обесценивания криптовалют. В случае дальнейшего роста рынка и масштабного вовлечения в него банков и прочих традиционных участников рынка существует риск того, что финансовые посредники будут нести характерные для криптовалют риск ликвидности, рыночный риск и кредитный риск. При этом взаимосвязанность крупных финансовых институтов может способствовать распространению таких рисков на более широкий круг участников рынка и на реальную экономику.

Угроза, связанная с нелегальной деятельностью

Анонимный характер криптовалют позволяет использовать их в преступной деятельности. На текущий момент не существует подходов, позволяющих деанонимизировать всех участников операций с криптовалютами, что создаёт вызов для действующей глобальной системы ПОД/ФТ и обусловливает необходимость её совершенствования. Сохранение анонимности дает возможность как мошенникам, так и торговцам запрещёнными товарами и услугами значительно усложнить работу правоохранительных органов.

Как указывает ЦБ, чаще всего в России (по части незаконной деятельности) криптовалюты используют для преступлений, связанных с незаконным оборотом наркотиков и выплатой вознаграждений за их реализацию. Для этого используют теневые обменные сервисы, работающие в анонимных сетях (Darknet). Для сокрытия реального получателя денежных средств, отмывания и обналичивания денежных средств, полученных преступным путем, злоумышленники часто используют счета и банковские карты, открытые на подставных третьих лиц. Для обеспечения дополнительного сокрытия информации прибегают к методу перевода криптовалюты между множеством криптокошельков, постоянно изменяя суммы переводов, а конечный получатель получает необходимую сумму по частям в результате получения множества переводов с различных криптокошельков.

Прочие риски

В этом пункте ЦБ приводит пример с дефицитом видеокарт. В частности, регулятор пишет, что повышенный спрос на графические адаптеры и специализированное оборудование для майнинга стал одним из факторов дефицита полупроводников, в результате которого значительно снизились объёмы производства чипов для иных целей. В свою очередь указанный кризис влияет на все остальные сферы жизни граждан.

Кроме этого есть риски для энергетики и экологии. Повышенное потребление электроэнергии в процессе майнинга криптовалют способствует увеличению углеродного следа, что противоречит глобальной экологической повестке. ЦБ приводит пример с Китаем, который отказался от майнинга, в том числе из-за серьёзных проблем с углеродным следом. В случае развития майнинга Россия может прийти к тем же экологическим проблемам.

Тенденции регулирования криптовалют за рубежом

На текущий момент нет единого глобального подхода к контролю за криптовалютами, но есть несколько основных тенденций. В частности, страны всё чаще вводят прямой запрет использования криптовалют для платежей, запрещают или ужесточают деятельность криптобирж, ужесточают или запрещают инвестиции в криптовалюты. Наиболее жёсткий подход регуляторы реализуют по отношению к необеспеченным криптовалютам. Стейблкойны используются как альтернатива инвестиционным фондам, и регуляторы сосредоточены на устранении данного арбитража.

ЦБ отмечает планомерное ужесточение политики государств относительно оборота криптовалют и в качестве примера приводит законодательный запрет в Китае, согласно которому:

криптовалюты не являются законным средством платежа на территории страны;

связанная с криптовалютами финансовая деятельность (выпуск, обмен, торговля, оказание посреднических услуг и т.д.) является незаконной;

предоставление зарубежными криптовалютными биржами услуг резидентам страны является незаконным;

вводится запрет майнинга.

В вопросе запрета на использование криптовалюты как средства платежа ЦБ указал, что легализация криптовалют теоретически возможна для тех стран, которые не проводят независимую денежно-кредитную политику. Сальвадор, официальной валютой которого является доллар США, признал в сентябре 2021 года биткойн законным платёжным средством, что не является аргументом для признания данной валюты платёжным средством другими странами со своей собственной валютой.

Регуляторы разных стран вводят требования в части лицензирования/регистрации деятельности поставщиков услуг в сфере криптовалюты, в первую очередь — криптовалютных бирж. Они уже введены во Франции, Великобритании, США, аналогичные требования запланировано ввести в ЕС и Гонконге. В Республике Корея в рамках Комиссии по финансовым услугам (FSC) функционирует специализированный орган (Korea Financial Intelligence Unit, KoFIU), ответственный за регистрацию и надзор за поставщиками связанных с виртуальными активами услуг. В Японии разрешено предоставлять свои услуги только тем криптобиржам, которые прошли регистрацию и следуют Закону о платежных услугах Японии (PSA). Более подробный список стран с конкретными предпринятыми мерами представлен в отчёте на страницах 32—33.

Подход регуляторов к стейблкойнам

По словам ЦБ, стейблкойны являются способом обхода соответствующего регулирования. Они по своей сути аналогичны инвестиционным фондам и, в частности, фондам денежного рынка. В связи с этим в США были предприняты меры, направленные на ограничение пруденциальных рисков. Для защиты потребителей и во избежание риска массового «бегства» инвесторов эмитентами стейблкойнов должны быть только застрахованные депозитарные институты, подлежащие соответствующему регулированию и надзору. Во избежание риска для платёжных систем необходимо, чтобы институты, предоставляющие услуги по хранению и переводу стейблкойнов, также подлежали надзору и соответствовали определённым требованиям. Во избежание системного риска необходимо вводить ограничения в отношении эмитентов стейблкойнов в части аффилированности с коммерческими организациями (commercial entities).

Аналогичный подход разрабатывается в ЕС в рамках законопроекта MiCA. Согласно документу, стейблкойны соответствуют категории asset-referenced tokens. Для эмитентов таких токенов предлагается ввести требование о лицензировании, формировании капитала и поддержании норматива достаточности капитала первого уровня на уровне 2% от обеспечения, сформированного по стейблкойнам за последние шесть месяцев.

Рекомендации и стандарты международных организаций

В рамках GFSR Международный валютный фонд представил следующие рекомендации в части надзора и мониторинга за рисками, связанными с криптовалютами:

национальным регуляторам необходимо осуществлять внедрение уже существующих глобальных принципов, применимых к деятельности, связанной с криптовалютами;

в отсутствие необходимых стандартов следует использовать имеющиеся инструменты с целью контроля и мониторинга рисков, особенно в части электронных кошельков, деятельности бирж и в разрезе рисков для финансовых институтов, а также предупреждать о рисках вложений в криптовалюту и организовывать образовательные программ для инвесторов;

следует удостовериться в гибкости национальной системы регулирования, она должна позволить своевременно привести национальные стандарты в соответствие с глобальными;

необходимо усилить трансграничное сотрудничество в части надзора и применения ограничительных мер, введение запретов в одних странах приводит к переводу сделок с криптовалютами в другие страны, поэтому необходимо обеспечить эффективное взаимодействие с национальными регуляторами и международными органами;

следует решить проблему нехватки информации и обеспечить более высокий уровень стандартизации данных для повышения уровня осведомлённости регуляторов о рисках, связанных с криптовалютами.

Совет по финансовой стабильности (FSB) рекомендует проведение комплексного кросс-секторального и трансграничного надзора за экосистемой глобального стейблкойна, обеспечение прозрачной структуры управления с понятным распределением ответственности для всех функций и операций в экосистеме глобального стейблкойна, проведение управления рисками, в т.ч. в части управления резервом, операционной устойчивости, кибербезопасности и мер ПОД/ФТ и другого.

Группа разработки финансовых мер борьбы с отмыванием денег (ФАТФ) предложила два подхода: регулирование деятельности с виртуальными активами (ВА), к которым ФАТФ относит в том числе криптовалюты, или деятельности провайдеров услуг в сфере виртуальных активов (ПУВА), и запрет/ограничение такой деятельности. Если в стране вводится регулирование деятельности с ВА, то должна проводиться оценка рисков, связанных с ВА или деятельностью ПУВА, а также должен быть предусмотрен весь комплекс мер регулирования сектора в соответствии со Стандартами ФАТФ и обеспечен надзор за деятельностью ПУВА.

Базельский комитет по банковскому надзору (Basel Committee on Banking Supervision, BCBS) предложил разделить криптоактивы на две группы и присвоить им различные коэффициенты риска, которые будут учитываться в определении общих требований к достаточности капитала. В первую группу вошли токенизированные активы и стейблкойны, подпадающие под существующие регуляторные правила, применимые к кредитам, акциям, облигациям (коэффициент в таком случае составит от 0 до 1250%). Ко второй группе относятся необеспеченные криптовалюты, к которым применяется коэффициент 1250% (означает полное покрытие капиталом таких вложений).

Предложения Банка России по ограничению операций с криптовалютами в России

Учитывая все представленные в отчёте данные ЦБ предлагает предпринять следующие меры:

ввести ответственность за нарушение запрета на использование криптовалюты в качестве средства платежа за товары, работы и услуги для юридических и физических лиц — резидентов РФ;

ввести запрет на организацию выпуска и (или) выпуск, организацию обращения и обмена криптовалюты (в том числе криптобиржами, криптообменниками, P2P-платформами) на территории Российской Федерации и установление ответственности за нарушение этого запрета;

запретить финансовым организациям иметь собственные вложения в криптовалюты и связанные с ними финансовые инструменты, запретить им использовать российские финансовые посредники и инфраструктуры финансового рынка для осуществления операций с цифровыми валютами и для способствования осуществлению подобных операций.

Кроме того, регулятор предложил продолжить плотную работу как с национальными регуляторами, так и с международными организациями в целях гармонизации подходов к контролю за оборотом криптовалют. Важным аспектом в этой работе является согласование позиций относительно регулирования цифровых активов в рамках ЕАЭС для исключения рисков регуляторного арбитража в регионе.

ЦБ продолжит предпринимать меры по повышению уровня осведомленности граждан о рисках, связанных с вложениями в криптовалюту. Регулятор также намерен объяснять гражданам разницу между криптовалютами и цифровыми валютами центральных банков. Вместе с ограничительными мерами ЦБ предлагает развивать систему мониторинга рисков, связанных с вложениями в криптовалюты. Для этого предлагается следующее:

наладить связи с иностранными регуляторами криптовалютных бирж, дорабатывать международные соглашения об обмене информации для включения в них сведений об операциях российских клиентов на криптобиржах, ввести обсуждение вопросов мониторинга рисков вложений в криптовалюты в рамках международных площадок (например, FSB и IOSCO);

обеспечить регулярное поступление информации о совершении платежей российскими резидентами с целью приобретения криптовалюты (от иностранных платёжных систем);

организовать информационный обмен между ФНС, ЦБ и Росфинмониторингом, например, о факте обладания российскими резидентами криптовалютой.

Большой отчёт с подробными разъяснениями от ЦБ — КРИПТОВАЛЮТЫ: ТРЕНДЫ, РИСКИ, МЕРЫ Доклад для общественных консультаций.

Комментарии (38)

arcenic

21.01.2022 12:36+1а где в "предложениях" о запрете майнинга? вцелом ничего нового - уже 10 лет они ходят вокруг да около, и дальше "пирамиды" в своих головах не ушли.

Finesse

21.01.2022 16:15+2Пункт 2:

ввести запрет на организацию выпуска и (или) выпуск криптовалюты

arcenic

21.01.2022 16:25-1"организация выпуска", как и "выпуск" это явно не про поддержку уже существующей криптовалюты.

Finesse

21.01.2022 17:04+1В финансовой среде под «выпуском» (emission) может подразумеваться создание ценных бумаг (акций, облигаций), копии которых уже выпускались ранее. Этот процесс аналогичен майнингу в криптовалютах. Конечно, я не знаю, что именно имел ввиду ЦБ.

andreyverbin

21.01.2022 12:41+7Можно заменить в статье биткоин на рубль и мало что поменяется :) разве что все мощности "майнинга" есть у одной организации, руководители которой назначаются президентом. Это все не отменяет отмеченных проблем криптовалюты, конечно. Просто забавно как ЦБ не нравится, что кто-то может делать то же что и он.

LuggerMan

21.01.2022 13:14-5>биткоЙн

Мда, даже не представляю откуда такое написание у них

edo1h

21.01.2022 14:29-1самого коробит от такого написания. увы, оно является нормой

https://ru.wikipedia.org/wiki/Биткойн

Lexxnech

21.01.2022 17:31Из англо-русской практической транскрипции.

oi, oy [ɔɪ] ой Droitwich → Дройтуич

VaalKIA

21.01.2022 13:33+4Предлагаю:

1. запретить стейблкоины, не обеспечивающие 100% покрытие рублями в отечественной банковской системе.

2. Разрешить майнинг юридическим лицам, на оборудовании с cpu, gpu, asic спроектированными и корпусированными в России, а так же на кошельки подконтрольные государству либо ипользование критовалюты государственного стандарта.

3. Ввести градцию стоимости эл энергии для физических лиц, от объёма потребления и не субсидировать объёмы выше разумных, предоставлять эл мощность не менее 15КВт на квартиру и 45КВт на частный дом. А так же обязать энергосбытовые компании направлять половину средств, полученных от продажи не субсидируемых объёмов физлицам на замену питающих трансформаторов и подстанций и модернизацию сетей, а половину выручки от продажи эл энергии юр лицам на развитие генерирующих мощностей.

4. Разработать криптовалюту в качестве государственного стандарта, с полность анонимными и неотслеживаемыми транзакциями, а так же встроенными механизмом налоговых отчислений и утверждения международных налоговых получателей (симбиоз монеро и вебмани, когда каждая транзакция — налог распределяемый равномерно по вашему списку налоговых плучателей, при этом суммарный процент всегда фиксирован и всегда платится, поэтому налоговые получатели выбираются исключительно по субъективным предочтениям). С целью полного упразднения налоговых органов и межбанковских и международных систем обмена финансами, а так же заинтересованности властных структур в создании образа рачительного налогового получателя.

5. Отправить наебуллиной песца, которого видно издалека, но подберётся — незаметно.

ovleg

21.01.2022 13:33+3Во многом согласен с выводами ЦБ: какая бы благородная цель не заявлялась, криптовалюты используются практически всеми только для спекуляций.

Большинство стран, по словам регулятора, идёт по пути создания Цифровой валюты Центрального банка (ЦВЦБ)

Китай уже вовсю тестирует государственный цифровой юань

с блэкджеком и ш...В России есть проект цифрового рубля. Вот это отличные инициативы: оплата и переводы через ЦБ без прокладок в виде банков с их % на пустом месте.Думаю в ближайшем будущем к этому придут все страны.

rPman

21.01.2022 18:55+1Подмену понятий криптовалюта <=> госкриптовалюта сожрут далеко не все, крипторынок уже через многое прошел, умный. Венесуэльская Эль-Петро прекрасно показало что такое госкрипта.

Пусть хоть дозавыпускаются, пользы и смысла от них для населения никакого, а усложнять уже работающую банковскую систему электронных переводов не нужно

ovleg

22.01.2022 11:19Победит то, что будет удобно для массового пользователя. Как торренты vs. стриминги. Крипта, конечно, уже не умрет, но пользоваться ей будет очень маленькая доля населения. Массовой ей не стать, увы: слишком неудобно пользоваться.

Сравните:

пользователей криптовалюты на июнь 2021 было 220 млн. человек (>10 лет);

Китай менее чем за год подключил к цифровому юаню 260 млн пользователей.

rPman

22.01.2022 17:11Сравните:

нельзя кислое с красным сравнивать

пользователей криптовалюты на июнь 2021 было 220 млн. человек (>10 лет);

Китай менее чем за год подключил к цифровому юаню 260 млн пользователей.

и если уж на то пошло, если государство пожелает, оно так же сможет массово подключить свое население (в приказном порядке или еще проще — 'за них' с уведомлением) криптовалюту, смотрим на Сальвадор

Galperin_Mark

21.01.2022 14:24+2В докладе ЦБ не говорится ни о ФСБ, ни об оппозиции.

dmitryredkin

21.01.2022 18:29+4Материал Bloomberg вышел до публикации доклада ЦБ, и основные тезисы там были перечислены верно, так что я склонен верить и в заявленную причину этих решений.

edo1h

21.01.2022 14:36ЦБ отмечает планомерное ужесточение политики государств относительно оборота криптовалют и в качестве примера приводит законодательный запрет в Китае

всё-таки это исключение, даже из этого же доклада понятно, что остальной мир хоть и озаботился регулированием крипты, но речи о запрете не идёт.

жаль, что решили пойти по китайскому пути.

sborisov

21.01.2022 15:28Они так скоро - пароли хешировать запретят, а там и до хеш-таблиц, из стандартных библиотек, рукой подать...

surVrus

21.01.2022 15:35+4Прелестно! Центральный Банк начал чесаться по этой теме. Да, они и раньше думали в эту сторону, но мнения были от "запретить" до "даешь битрубль!". И все бы хорошо, но есть нюанс...

Если посмотреть с точки зрения макроэкономики и традиционной теории денег, то традиционно есть три главных элемента денежной системы.

Государство - эмитент "денег", по сути "переводит" ожидания всех игроков от оборота продуктов в универсальную единую форму.

Банки - хранитель "денег" и организация взаиморасчетов. То есть только техническое звено, расчетный центр, перевод нал-безнал и обратно, инкасация. Про инвестиционную деятельность банков даже вспоминать не буду, в России это не актуально.

Все остальные - это экономические субъекты, которые и создают главную часть экономики (оборот продуктов), которые так или иначе должны обслуживаться денежной системой и влиять на нее. Обратите внимание: само "государство" и "банки" - это подсистемы, роль которых сводится к техническим вопросам в денежной системе. Государство - потребитель части добавленной стоимость в виде налогов, плюс управляемое развитие всего общества (в идеале). Банки - тоже берут часть денег за упрощение и ускорение работы денежной системы.

Сами по себе "деньги", в каком бы то виде они не были (фиат или цифра) не опасны и не влияют на риски или безопасность стран, людей и фирм. Влияют пути: установившиеся так или иначе связи между экономическими субъектами по прохождению "денег".

Вот тут собака и порылась: субъекты экономики всегда установят такие связи, чтобы им было от этого "лучше". Что значит лучше - каждый решает сам. Потом формируется групповое мнение, которое мы можем наблюдать в виде тех или иных тенденций развития денежной системы.

Отсюда много чего следует:

В развитие финтех вкладываются уже огромные деньги: в 2019-м — около $215 млрд, в 2021 - наверное больше. Для сравнения - весь бюджет России 2021 года это 261 млрд баксов. Вывод нетривиальный: поздно пить Боржоми, почки уже отвалились... Оно конечно можно что-то бормотать, запрещать, но что с того? Инвестиции уже осуществлены, и будут осуществляться (а финтех развиваться) вне зависимости от мнений чиновников России.

Ничего особо нового в "частных деньгах" нет. Они всегда были, есть и будут. Да, сейчас они выходят на новый уровень. Потом - опять будет более централизованная валюта, наверное. А может и нет.

Может и нет, потому, что может не остаться технических элементов этой системы. Ни банков, ни "государства" (как эмитента денег и их типа хозяина). Государство, как обслуга и охрана для народа и территории - может и останется. И тут вот что самое прикольное: кто первый встал, того и тапки. Если государство будет мощно вваливать бабло в финтех - первыми сдохнут банки. Если банки будут вваливать более мощно бабло в финтех - то первым сдохнет денежная функция государства. Сейчас же бабло вваливают мощно и те и другие (про Россию речи нет, инвестиции в финтех в России мизерные).

Но бабло в финитех вваливают и субъекты экономики! И все больше и больше. Поэтому исчезновение и банков и денежных функций государства - приближается все быстрее и быстрее.

И да, вряд ли это нравится тем, кто исчезнет из экономики: банкам и части государства. Причем "государству" (точнее группам людей, которые ошибочно называются так) хуже всего. Ведь при развитии финтех им придется заниматься своим прямым делом, охраной и сложными инвестиционными проектами развития. А квалификацию они уже потеряли. Поэтому пытаются запретить, ограничить. Но парадокс в том, что если "государство" не будет мощно развивать эту тему, то выиграют банки... А если будет - то все равно "государство" исчезнет, но позже, после банков.

Так что запасаемся попкорном и веселимся. Финтех будет развиваться все быстрее и быстрее. И в Росии тоже. Причем в России - особенно быстро. И банки, и "государство" в Росии не выполняют своих функций в "денежной системе", что приводит к росту тенденций развития альтернативных связей (в частности, финтеха). Все это уже было в 90-х годах, там это были "зачеты", вексели, наличка. И как обычно, ни запретами, ни законами ничего не изменишь. Системная динамика такая, понимашь...

Что же касается "опозиции", финансирования незаконной деятельности и прочего бреда, а также рисков для инвесторов... То наличные деньги, в том числе доллары, золото, брилианты все это реализуют не менее эффективно, чем крипта. Ааа..., ну да, их хождение тоже собираются отменить. Нет? Ну дык еще не вечер... А инвесторы - они всегда рискуют. Если они этого не понимают и не умеют работать с рисками - значит это не инвесторы. И причем тут государство? Стесняюсь спросить, дефолт по государственным ценным бумагам уже забыли? Или кидняки Сбербанка по вкладам?

Ой, свосем забыл... С какого бодуна и кто решил, что только государство имеет право эмитировать платежные инструменты, типа "денег"? Само государство? Не смешите мои тапочки...

dfgwer

21.01.2022 17:40Только государство может вваливать не только баблом, но и дубиной. А чтобы было ясно кому, вводят цифровой концлагерь.

surVrus

21.01.2022 18:09+1не только баблом, но и дубиной.

Может. Дубиной может ввалить кто угодно и кому угодно. Это иной уровень отношений субъектов. Суть этих уровней простая: взаимодействие обычно равнозначное. Может не сразу, может сначала удается одному субъекту бить другого субъекта дубиной более сильно. Но потом, со временем, все выравнивается.

И как обычно, есть нюанс... Если инвесторам собираются бить дубиной по голове, то месяцев за 6-12, они уже сваливают с этой территории. Это если уровень дохода на вложенный капитал не превышает 50% годовых. Даннинг сказал об этом более точно:

«Капитал, — избегает шума и брани и отличается боязливой натурой». Это правда, но это ещё не вся правда. Капитал боится отсутствия прибыли или слишком маленькой прибыли, как природа боится пустоты. Но раз имеется в наличии достаточная прибыль, капитал становится смелым. Обеспечьте 10 процентов, и капитал согласен на всякое применение, при 20 процентах он становится оживлённым, при 50 процентах положительно готов сломать себе голову, при 100 процентах он попирает все человеческие законы, при 300 процентах нет такого преступления, на которое он не рискнул бы, хотя бы под страхом виселицы. Контрабанда и торговля рабами убедительно доказывают вышесказанное."Доходы в финтех могут быть и более 300%, так что кто, когда, как и против кого применит дубину - это не простой вопрос. Это следует всегда помнить сторонникам всяких запретов и закручивания гаек.

andreyverbin

21.01.2022 21:40Может и нет, потому, что может не остаться технических элементов этой системы. Ни банков, ни "государства" (как эмитента денег и их типа хозяина). Государство, как обслуга и охрана для народа и территории - может и останется. И тут вот что самое прикольное: кто первый встал, того и тапки. Если государство будет мощно вваливать бабло в финтех - первыми сдохнут банки. Если банки будут вваливать более мощно бабло в финтех - то первым сдохнет денежная функция государства. Сейчас же бабло вваливают мощно и те и другие (про Россию речи нет, инвестиции в финтех в России мизерные).

Интересная точка зрения. Скорее банки трансформируются в операторов смарт-контрактов, а денежная функция государства изменится, но не исчезнет вовсе. Например государство станет оператором смарт-контракта "центробанк". И чтобы это все хотя бы началось нужны сценарии использования, большаяа часть которых сильно зависит от благосклонности государства. По сути государству нужно добровольно отдать часть своих функций на аутсорс блокчейну, как и почему это произойдет пока непонятно совершенно.

surVrus

21.01.2022 22:52+1банки трансформируются в операторов смарт-контрактов

Слишком мала вероятность. Банки очень консервативны, IT в них - это слезы. Хотя может 5% банков и переключаться в режим операторов.

государство станет оператором смарт-контракта "центробанк".

Тоже скорее всего нет. Тем людям, которые ошибочно называются "государство", нужно будет иметь высокую квалификацию в финтех. А это сложно. Сейчас же квалификация заменяется на методы Держиморды: запретить, отобрать, поделить. Можно конкурировать на рынке. А можно переделать рынок одной страны под себя, сделав его монопольным. Это проще, привычнее для бывших "военных".

По сути государству нужно добровольно отдать часть своих функций на аутсорс блокчейну

Еще веселее. Часть функций государства будет выполняться иными элементами. А согласно с этим "государство" или нет - никто и спрашивать не будет. Да, какое-то время будет параллельная система, часть функций будет дублироваться. Так это и хорошо, будет выше "антихрупкость". Потом может быть система оптимизируется, дублирующие элементы исчезнут. А может и нет, все зависит от баланса стабильности и эффективности работы такой системы. Обратите внимание, что уровень финансирования в финтех уже выше, чем бюджеты некоторых стран, входящих в 20 самых крупных.

nehrung

21.01.2022 22:50+1В статье много раз упоминаются неприятности от криптовалют (подрыв денежного обращения, утрата суверенитета национальной валюты и всё такое прочее), но нет ни слова насчёт их преимуществ для конечного пользователя. Надо полагать, для ЦБ удивителен сам факт возникновения криптовалют.

На текущий момент не существует подходов, позволяющих деанонимизировать всех участников операций с криптовалютами

Тут криптовалюта не первая в списке. Покуда не оснастить каждый кассовый аппарат распознавалкой номеров банкнот, наличка тоже прекрасно анонимизирует. Если уж воевать с анонимными финансовыми транзакциями, то с наличкой надо начинать раньше.

edo1h

21.01.2022 23:53+1но нет ни слова насчёт их преимуществ для конечного пользователя. Надо полагать, для ЦБ удивителен сам факт возникновения криптовалют

вы как-то странно воспринимаете, дело не в удивлении, для ЦБ противоестественны криптовалюты.

поясню: ЦБ — регулятор. он эмитирует и при необходимости изымает рубли, он устанавливает правила работы. банки и платёжные системы (киви, юмани, paypal) работают только если ЦБ выдал им лицензию и только пока он её не отобрал.

и тут появляются криптовалюты, ни на эмиссию, ни на оборот которых он фактически не может повлиять.

SatyrB

22.01.2022 00:18+2Один момент с преимуществом ЦБ все же упомянул. Мол, пользователю проще завести криптокошелек, чем идти в организацию с пачкой документов.

Для переводов кому угодно куда угодно крипта вне конкуренции по удобству, скорости и надежности. Решения, предлагаемые традиционной финансовой системой, лишены подобной универсальности.

nehrung

22.01.2022 13:34+1и тут появляются криптовалюты, ни на эмиссию, ни на оборот которых он фактически не может повлиять.

Если не ошибаюсь, на эмиссию крипты не только ЦБ, а вообще никто не может повлиять (ну, почти никто — прирост от майнинга на нынешнем этапе вообще мизерный, насколько мне известно; это на начальном этапе он был велик). Основная цель вмешательства ЦБ — это стабилизация денежного обращения (на словах), а крипта стабильна сама по себе, без внешнего регулирования. Для конечного пользователя это хорошо, поскольку ЦБ выступает, как правило, не на его стороне, а на стороне властей. Понадобилось профинансировать очередную войнушку — ну, значит, жди роста инфляции, а людям это зачем? А с криптой такой фокус не пройдёт.

edo1h

22.01.2022 15:20ЦБ выступает, как правило, не на его стороне, а на стороне властей

мой любимый пример: условная германия против условного сомали.

в одном случае сильное государство, законопослушные граждане, платящие много налогов.

во втором случае слабое государство, исполнение законов и уплата налогов «по желанию».где жизнь простого гражданина более комфортна?

nehrung

22.01.2022 16:56Для случая с криптой ваш пример не работает. Государство, слабое или сильное, само пишет себе законы, подправляя их по мере необходимости, т.е. жёсткость системы законов невелика. С криптой — не так: законы, по которым она функционирует, по жёсткости сравнимы с законами физики. Единственный момент, когда они могут быть изменены (точнее, выбраны) — это момент создания криптовалюты. Но потом и власти, и конечные пользователи находятся (отвечая на ваш вопрос) в положении равного комфорта. Вот за это ЦБ не любит крипту.

Mars_developer

23.01.2022 18:07Людям затмевает разум жадность, они не хотят видеть самого главного-с кем конкурирует крипта, а она конкурирует с фиатом, за которым государства с их олигархами владеющими 90% всех ресурсов, все по каабале как и говорил уважаемый Герман Греф https://youtu.be/MQ8qMim7eIQ

KonstantinTyurin

23.01.2022 23:12Единственная угроза от криптовалют для центробанка, в том что он становится не нужен для выпуска валюты и грабежа населения на процент инфляции каждый год, а все что написано про угрозы финансовой стабильности высосано из пальца, с биткоином можно делать все тоже самое что и с рублем и даже больше, ну кроме вышеупомянутой схемы

dbond

А как же вот эта информация?

http://webcache.googleusercontent.com/search?q=cache%3Ahttps%3A%2F%2Fwww.gazeta.ru%2Fbusiness%2Fnews%2F2022%2F01%2F20%2F17170255.shtml

Финансовый департамент ЦБ мог выдвинуть идею о запрете криптовалюты в России ради индекса цитирования в СМИ, напрямую влияющего на размер годовой премии. Об этом сообщил источник «Газеты.Ru» в Банке России.

«Никакой информации о разработке реальных законодательных инициатив [о запрете криптовалюты] у нас не рассказывали. Я думаю, что это сделано исключительно с целью обсуждения и сбора мнений от представителей рынка. Кроме того, KPI некоторых руководителей ставят в зависимость от индекса цитирования определенной темы в СМИ. Возможно, кому-то просто надо поднять этот индекс, а чем более спорными будут вопросы, тем лучше для цитируемости. К тому же у нас скоро годовая премия, сейчас как раз все отчитываются о результатах за год», — пояснил сотрудник ЦБ

РГ удалила статью, но дыма без огня не бывает. Продавшим крипту по низкому курсу эти манипуляции точно не понравятся.

ancotir Автор

Это в другом материале, непосредственно к отчёту не относится. Эта статья, по сути, конспект. Но мы уже эту тему обрабатываем. Очень скоро будет.

Спасибо!

MUTbKA98

Премия если и наклевывается, то она с гарантией должна рассчитываться из результатов 2021-го. Таким образом, если б они все это подняли в конце прошлого года - тогда был бы смысл, а в январе - зачем?

ancotir Автор

Финансовые года и прочие отчётные периоды немного иначе считаются.