В конце прошлого года Джошуа Сэзон вышел на боксерский ринг Провиденса под аплодисменты двух тысяч зрителей. Он шел вслед за актером Майлзом Теллером, а толпу составляла массовка: так проходили съемки фильма о боксе от режиссера драмы «Бойлерная» [англ. Boiler Room]. Сэзон должен был сыграть эпизодическую роль человека из окружения боксера, так как стал продюсером фильма вместе с Мартином Скорсезе и финансировал съемки картины. Сейчас ему 27 лет.

В декабре по окончании съемок Сэзон отправился в Малайзию отмечать рождество со своей девушкой, моделью Рэйчел Мари Томас. Он сделал ремонт в своем пентхаусе в Трайбеке, а также открыл в Лондоне звукозаписывающую студию, чтобы помочь записать альбом израильской певице и актрисе, с которой подписала контракт его фирма Magna, описанная им как международная инвестиционная компания.

Шесть лет назад Сэзон жил в доме на Лонг-Айленде с родителями, работал клерком в юридической фирме, специализирующейся на взыскании долгов, и мечтал стать поп-звездой. Спустя некоторое время друг его семьи рассказал ему об одной хитрости, которая, как считают многие, принесла ему миллионы на фондовом рынке. Он не говорит, чем именно занимается и сколько получает, но, судя по отчетам десятков компаний, Magna предоставила им инвестиции на сумму более 200 миллионов долларов с 2012 года.

Сэзон, чьи татуировки на руках скрывает строгий английский костюм, называет себя инвестором-самоучкой. В его компании работает около 30 сотрудников в сферах торговли, венчурного бизнеса, музыки и кино. «Я не собираюсь раскрывать деталей нашей работы», – заявил он в своем интервью, которое проводилось в январе в его офисе на 16 этаже одного из зданий делового центра Манхеттена. – «Мы создаем компании и вкладываем деньги».

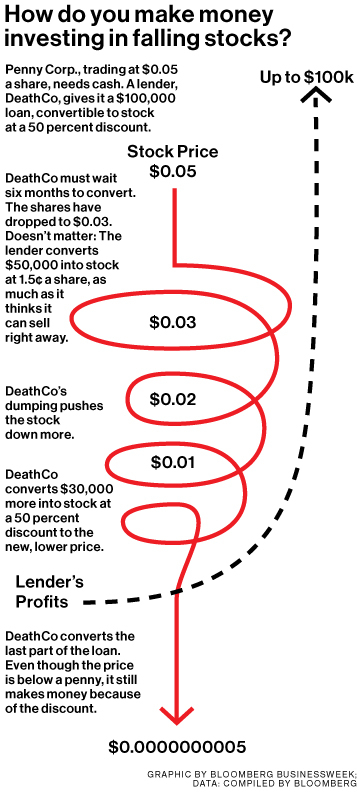

На самом деле все не так просто. Сэзон нашел способ выкупа акций (подробнее о работе на фондовом рынке читайте здесь) у компаний, находящихся в тяжелом или отчаянном положении, с огромными скидками, в свою очередь, предоставляя им займы. Компания Magna заключила сделки, по меньшей мере, с 80 компаниями. Акции 71 компании из 80 упали с момента предоставления инвестиций. Сэзон же все еще мог получить прибыль, так как условия сделки позволяли ему обменять долговые ценные бумаги на акции с фиксированной стоимостью. Вне зависимости от того, где торгуют этими акциями, он покупает их дешевле.

Magna выступает в роли ломбарда, скупающего дешевые акции малоизвестных рискованных предприятий, перепродажа которых осуществляется уж точно не по правилам Нью-Йоркской фондовой биржи. В число его клиентов входили шахтер, добывающий медную руду, предположительно родом из Чили, изобретатель мысленно управляемых телефонов и как минимум два менеджера, позже обвиненных в мошенничестве. Они приходили к Сэзону и продавали большое количество своих акций за малую сумму денег. Зачастую они понимали, что сделка, скорее всего, не принесет ничего хорошего их акционерам.

Если стоимость акций упадет еще ниже, до того как Magna сможет вывести свои инвестиции, компаниям придется продать еще больше акций, и все ради того, чтобы устранить риски Сэзона. Подобное явление критики называют «финансированием смертельной спирали», потому что в этом случае акции обесцениваются. Другие эксперты утверждают, что иногда инвестор получает вдвое, втрое или даже в 10 раз большую сумму спустя всего несколько месяцев.

Сам по себе бизнес является легальным, однако используемые в нем лазейки в законодательстве по ценным бумагам применяются самыми хитрыми банками и хедж-фондами. По крайней мере, шесть других кредиторов, работающих с терпящими крах компаниями, были привлечены к суду Комиссией по ценным бумагам и биржам (SEC) за нарушение правил демпинга акций и нескольких других законов; один кредитор был арестован ФБР. Сэзон же вышел сухим из воды, и у него не было проблем с властями. Сейчас он зарабатывает на «смертельной спирали», расширяя сферу деятельности своей компании и превращаясь в магната индустрии развлечений.

Будучи сыном израильского иммигранта, работавшего подрядчиком, Сэзон вырос в Плейнвью, рабочем поселке Лонг-Айленда в часе езды от Манхеттена, и жил в доме типа ранчо недалеко от автомагистрали Сифорд-Ойстер Бэй [англ. Seaford-Oyster Bay Expressway]. В возрасте 10-11 лет вместе с местными мальчишками он основал рок-группу под названием The Descent. Они исполняли каверы на песни группы Blink-182, а сам он пел и играл на барабанах, гитаре и синтезаторе.

Сэзон открыл студию звукозаписи в подвале дома своих родителей и начал писать музыку для своей группы. The Descent пользовались успехом. На втором курсе кто-то отослал их записи Тревору Прайсу, защитнику команды «Denver Broncos» весом 120 килограммов, помимо прочего, занимавшемуся финансированием различных музыкальных коллективов. Он прилетел в Лонг-Айленд для того, чтобы группа подписала контракт с его звукозаписывающей студией, но для начала ему нужно было все обсудить с обеспокоенными родителями музыкантов. «Я сидел в гостиной вместе с пятью еврейскими семьями, которые меня окружили и стали расспрашивать о возможной сумме денег», – рассказывает он. – «Это было просто смешно». По словам Криса Антонелли, одного из участников группы, Прайс дал Сэзону и другим членам группы по 5000 долларов каждому, и все они стали одеваться как школьные рок-звезды.

«Мы называли это Рокерской пятницей», – признается Антонелли. – «Я носил бабушкину норковую шубу и солнцезащитные очки, а Джош носил боа».

The Descent представляли свои номера директорам крупных лейблов, однако другие ребята, которых Сэзон и Антонелли взяли к себе, были не так хороши. «Они все только портили»,– рассказывает Прайс.

«В группе наблюдался заметный спад», – утверждает Антонелли. – «Все ждали, что мы станем суперзвездами, но этого не происходило».

Сэзон поступил в университет Хофстра, расположенный неподалеку, и остался жить с родителями. Его вторая группа, Vibes, была менее успешной и выступала со своими лучшими шоу в школе Темпл Бет Ам, находящейся в Меррике, штат Нью-Йорк. Майкл Морган рассказывает, что Сэзон жаждал добиться очередного громкого успеха.

«Когда у тебя есть контракт со студией, и ты учишься в школе, твое отношение к успеху должно измениться», – считает Морган. – «Ты говоришь себе: «Ладно, это возможно. Что теперь? Что дальше?»

Сэзон устроился в службу доставки одного из азиатских ресторанов, развозя еду на своем черном Мустанге. Позже он стал подшивать документы в фирме по взысканию задолженностей. Морган утверждает, что они вместе занимались спортом каждый день в местном еврейском общинном центре: теперь здесь играют в баскетбол дети из гимназии Джошуа А. Сэзона, переименованной после пожертвования в 2013 году.

В 2009 году на одном из уроков предпринимательства в университете Сэзон предложил поставлять песок из Израиля и продавать его под названием «Песок со Святой земли» коллекционерам. Ему нравился документальный фильм 2006 года под названием «Секрет», рекомендованный Опрой Уинфри и снятый по мотивам книги о саморазвитии и силе позитивного мышления. Один из друзей Сэзона замечает, что он верил в «закон притяжения» из книги: о том, как можно достичь чего угодно, представив себе, как оно сбывается.

Так Сэзон объясняет, что почти то же самое произошло и с ним. Он рассказал, что в то время отдыхал с семьей в Пуэрто-Рико и читал книгу «Разумный инвестор», написанную Беджамином Грэмом в 1949 году и часто упоминаемую Уорреном Баффетом как источник его вдохновения. «Наверное, в тот момент моя жизнь изменилась», – признается Сэзон.– «Сначала я прочитал ее один раз. Затем, читая ее второй раз, я выписывал основные положения из книги, которые впоследствии стали моим руководством по написанию своей интерпретации».

Сэзон утверждает, что после этого в тот же год он удвоил сумму, подаренную ему на бар-мицву, вложив деньги в «голубые фишки». «Я понял, что, возможно, обладаю способностями к инвестированию», – рассказывает Сэзон. Он одолжил пенсионные сбережения у матери, взял «минимальную шестизначную» ссуду у друга семьи и основал компанию Magna, не вставая с постели. По словам Сэзона, бизнес разрастался, и ходили слухи о том, что Magna может предоставлять финансирование небольшим компаниям.

«Рост происходил постепенно и непрерывно», – рассказывает он в интервью, взятом в январе. – «Честно говоря, не могу вспомнить ничего конкретного из того, что тогда происходило».

Я до сих пор не понимаю, как парень из Лонг-Айленда, пытавшийся стать музыкантом, практически в одночасье заработал миллионы на инвестициях. Мне попался на глаза судебный иск 2012 года, в котором финансист по имени Йосеф Кахлон обвиняет Сэзона в краже его бизнес-модели, однако Сэзон лишь сказал, что они давно не разговаривали.

В Сети есть кое-что еще о Кахлоне. Его номера нет в телефонной книге, но в иске был указан его адрес, поэтому я решил съездить до его дома, находящегося в Грейт-Нек, штат Нью-Йорк, зажиточном городке на северном побережье Лонг-Айленда. Белый Range Rover был припаркован на подъездной дорожке недалеко от кирпичного особняка в колониальном стиле, который в прошлом году был продан за 6,3 миллиона долларов.

Изнутри доносилась танцевальная музыка. Худощавый мужчина с прилизанными темными волосами и седой щетиной открыл дверь и сказал, что Кахлона нет дома. На следующий день я получил электронное письмо, которое гласило: «Меня зовут Йосси Кахлон. Я слышал, что вы меня ищите». Мы договорились встретиться в ресторане в Манхеттене, и в назначенное время зашел тот же мужчина с прилизанными темными волосами. В итоге оказалось, что это и был Кахлон. «Приятно снова вас видеть», – сказал он. Затем он вытащил пачку десяти- и стодолларовых купюр, чтобы расплатиться за джин с тоником, и рассказал мне историю о том, как познакомился с Джошем Сэзоном и обучил его.

48-летний Кахлон тоже эмигрировал из Израиля. Приехав в Куинс в 1989 году и проработав там таксистом, он заработал приличную сумму, рано выйдя на рынок компьютерных игр и финансируя дилерские автоцентры. Он нанял отца Сэзона на работу по дому и вскоре подружился с семьей, приглашая их к себе на выходные. Однажды на еврейской Пасхе Джош победил в традиционной игре «спрячь мацу», которая обычно приносит победителю 1 или 10 долларов, и Кахлон, по его же словам, дал мальчику 1000 долларов.

48-летний Кахлон тоже эмигрировал из Израиля. Приехав в Куинс в 1989 году и проработав там таксистом, он заработал приличную сумму, рано выйдя на рынок компьютерных игр и финансируя дилерские автоцентры. Он нанял отца Сэзона на работу по дому и вскоре подружился с семьей, приглашая их к себе на выходные. Однажды на еврейской Пасхе Джош победил в традиционной игре «спрячь мацу», которая обычно приносит победителю 1 или 10 долларов, и Кахлон, по его же словам, дал мальчику 1000 долларов.Примерно в 2009 году Кахлон узнал, что у Сэзонов возникли финансовые трудности. Он сказал Сэзону-старшему, что может помочь. «Я сказал: «Приведи сюда своего сына, я научу его зарабатывать деньги», – вспоминает Кахлон, в то время уже зарабатывавший на дешевых акциях.

Считается, что становление рынка дешевых акций началось с борьбы брокеров, которые торговали акциями, не принимавшимися Нью-Йоркской фондовой биржей. В 1920 году в статье журнала Munsey’s таких брокеров назвали «тесным скоплением существ, по-видимому, людей» и упоминался аукцион, на котором продали куклу с акциями внутри.

Дешевые акции для того и существуют, чтобы, скажем, хитрый бурильщик, собирающийся просверлить нефтяную скважину, смог заработать нужные ему деньги без необходимости получать допуск к торговле на бирже. Они удовлетворяют желание обладать механизмом, который бы удвоил или утроил вложения без особых усилий.

Этот сектор рынка имеет сомнительную репутацию: многие допуски оказываются поддельными. В лучшем случае их может отправить обычный парень с какой-нибудь идеей, и зачастую эта идея заключается в сборе средств, из которых он сможет платить себе высокую зарплату. Остальные допуски к торгам принадлежат настоящим компаниям, которым крупные биржи отказали из-за того, что те находятся на грани банкротства.

Кахлон заплатил брокерам, чтобы те отыскали на рынке дешевые акции с высоким объемом торгов и затем узнали у компаний, собираются ли они выпускать новые акции. Компании, находящиеся на грани банкротства, не могут публично торговать новыми акциями традиционным способом, заручившись поддержкой соответствующего инвестиционного банка, потому что это слишком дорого, а стоимость ценных бумаг довольно низкая. Но они могут продать их частным инвесторам вроде Кахлона. Компании предоставляют ему очень высокие скидки, и он тут же распродает эти акции на публичном рынке, зачастую удваивая первоначальную сумму за счет «разбавления» остальных акций. Обычно законы запрещают этим заниматься, однако Кахлон обнаружил, что штат Техас является исключением. Он зарегистрировал там свою компанию, в то время как сам работал в Нью-Йорке.

Кахлон рассказывает, что показал Сэзону, как торговать подобным образом, а после – как разорвать контракт, чтобы никто не смог обвинить его в преступлении. «Я научу тебя, как вести бизнес, но как только ты начнешь свое дело, нам больше нельзя будет контактировать», – сказал он Сэзону. – «В этом бизнесе у меня нет друзей». В деловых бумагах компании указано, что Сэзон зарегистрировал Magna Group в Техасе в 2010 году, при этом используя тот же почтовый ящик, что и Кахлон.

Как только Magna начала свою работу, младший брат Сэзона по имени Ари бросил учебу в Университете Буффало и стал работать вместе с ним в доме их родителей. Они убрали стол для швейной машинки из гаража и поставили его в спальне Сэзона для Ари. Братья быстро заработали достаточно денег, для того чтобы перебраться в офисное здание на Гановер-сквер, 5 в Манхеттене, и наняли команду «ищеек» для поиска «жертв».

«В компании как минимум два человека в основном совершали холодные звонки в другие фирмы, найденные ими в Интернете», – рассказывает Джон Перез, проработавший в Magna несколько месяцев в 2012 году в качестве ассистента менеджера по продажам. – «Двое других заключали сделки». Один из торговых агентов Сэзона, Ари Моррис, взял себе псевдоним «Майкл Голдберг» и представлялся так во время телефонных разговоров. В 2012 году на сайте Magna Голдберг числился «директором отдела структурных инвестиций». Клиенты говорят, что с ним было приятно общаться.

Magna были не единственными, кто совершал звонки в такие компании. Руководители компаний, продававших дешевые акции, утверждают, что, как только объем торгов их акций становился высоким, их заваливали звонками молодые продавцы и назойливые банковские служащие, интересовавшиеся, не нужны ли им наличные; и зачастую они отвечали, что нужны.

Такая активность на рынке привлекла внимание SEC. Летом 2012 года Комиссия подала в суд на Кахлона и других финансистов, занимавшихся торговлей дешевыми акциями, утверждая, будто их хитроумная лазейка на самом деле таковой не являлась. SEC считает, что Кахлон заработал 7,7 миллиона долларов на покупке дешевых акций с огромными скидками и проведении публичного демпинга акций. Сам же Кахлон утверждает, что ничего не нарушал; дело все еще находится в рассмотрении.

Кахлон закрыл свой фонд в надежде, что его бывший ученик поможет ему с выплатой судебных издержек. Сэзон не стал этого делать и, по словам Кахлона, сильно его обидел, не проявив ни капли уважения к тому, чему он научил Сэзона. В итоге Кахлон подал на Сэзона в суд, заявив, что тот разорвал отношения со своим брокером; судья этот иск отклонил.

«Я лишь хочу помочь компании, честное слово»

Когда я спросил Сэзона о рассказе Кахлона, он сказал, что это неправда. «Никто не учил меня этому бизнесу», – пишет он в своем электронном письме. Если друг его семьи и вдохновил его на изучение дешевых акций, он считает, что деятельность Magna не имеет ничего общего с работой Кахлона, общий почтовый ящик – лишь совпадение, и он никогда не выигрывал 1000 долларов во время еврейской Пасхи.

Ни в одном из отчетов SEC не упоминается Magna, и у Сэзона никогда не возникало проблем с Комиссией. Практически вся отчетность клиентов фирмы указывает на то, что сделки проводились искуснее, чем это делал Кахлон.

Сделка Пола Рисса с Magna в июле 2011 года была ничем не примечательна. Компания бизнесмена из Нью-Йорка, Pervasip, занималась разработкой приложения для общения и должна была составить конкуренцию Skype, но ее бюджет сократился до 100 тысяч долларов, чего едва хватило бы на месяц, учитывая скорость, с которой компания теряла свои деньги. По заявлениям Рисса, некий Майкл Голдберг из компании Magna позвонил ему и предложил взять ссуду, и при этом он даже не просил показать ему приложение.

«Все, что они хотели выяснить – это какова ликвидность наших акций», – рассказывает Рисс. – «Им было интересно, сколько денег мы тратим каждый месяц».

На первый взгляд, ссуда от Magna в 75 тысяч долларов казалась неплохим предложением. Оно представляло собой выдачу «8-процентного конвертируемого векселя», что означало [ежегодный] возврат 8% инвестиций и давало право Сэзону перевести его в акции. Мелким шрифтом было написано, что в случае неуплаты компанией Pervasip долга в течение шести месяцев, кредитор мог осуществить этот перевод со скидкой 45% от рыночной стоимости. Таким образом, независимо от того, где торговались акции Pervasip, компания должна была бы выдать [фирме] Magna акции стоимостью более 136 тысяч долларов – 82-процентный возврат средств всего за шесть месяцев. По сути, Magna обеспечивала себе фиксированный возврат.

Чем ниже падала стоимость акций, тем больше Pervasip была должна [компании] Magna, которая смогла бы получить свои деньги. Magna рисковала лишь в случае, если бы игроки рынка отказались покупать акции Pervasip по сколь угодно низкой цене. «К несчастью, все сводилось только к имеющимся у нас деньгам», – рассказывает Рисс.

Pervasip не успела погасить задолженность и отдала акции Magna с оговоренной скидкой в январе 2012 года. Рисс утверждает, что у него нет бумаг, свидетельствующих о том, сколько на этом заработала Magna. Акции Pervasip ненадолго поднялись до 3 центов за штуку, а теперь их можно купить за 0,009 пенни. По словам Рисса, ему до сих пор звонят кредиторы и предлагают еще больше денег.

Анализ 80 отчетов, отправленных [компанией] Magna в государственные органы, показал, что после проведения сделки с Magna стоимость акций компании в среднем падает на 55% за год. Большинство так никогда и не оправляются и, в конечном счете, вынуждены торговать ими за тысячные доли пенни или даже меньше. Сэзон утверждает, что его компания ни в чем не виновата.

«Я лишь хочу помочь компании, честное слово», – говорит он. – «Мы никогда бы не стали вкладывать свои средства, если бы знали, что наша деятельность на рынке может понизить стоимость компании [в которую мы инвестируем]. Нам это было бы невыгодно».

В январе 2013 года Сэзон приобрел пентхаус в Трайбеке за 4,2 миллиона долларов. Он пересел с Мустанга на спортивный Мерседес-Бенц стоимостью 200 тысяч долларов, как сообщает его школьный товарищ Антонелли. Он стал частенько появляться в Lavo, ночном клубе в центре Манхеттена, популярном среди различных знаменитостей. «С четверга по воскресенье его можно найти в клубе в окружении привлекательных официанток», – рассказывает Антонелли.

Самый крупный успех пришел к Magna в 2013 году, когда фирма помогла греческой транспортной компании Newlead избежать банкротства. У компании, ранее владевшей 15 танкерами и контейнеровозами, осталось четыре судна. У нее хватало наличных для возмещения месячных операционных затрат.

Но тут резко поменялся характер сделки: вместо того, чтобы предоставить Newlead ссуду, Magna заплатила нескольким кредиторам Newlead за право взыскивать старые долги компании. После того, как Magna подала иск на Newlead о взыскании долгов, обе компании быстро пришли к соглашению, по которому Newlead обязалась предоставить Magna скидку на акции, которые можно было сразу приобрести. Суд штата Нью-Йорк утвердил это соглашение.

В письменном заявлении, приложенном к делу, Сэзон утверждал, что Magna совместно с неназванным партнером погасили задолженность в размере 45 миллионов долларов и заполучили акции, впоследствии проданные за 62 миллиона, а это означает 17 миллионов долларов прибыли без учета расходов.

Техника финансирования считается легальной до тех пор, пока выплачиваемые долги реальны, а финансист не оставляет доход от продажи акций в своей компании, если верить Марку Лефковитцу, который также проводил финансирование дешевых акций и был обвинен в 2012 году в нарушении этих правил. «Суть в том, что эту технику нужно было использовать для надежного перевода долговых обязательств в ценные бумаги», – рассказывает Лефковитц, сотрудничавший с ФБР. Он быстро завершил свое интервью, объясняя это тем, что скоро ему должны вынести приговор, и он должен кое-что выяснить у своего помощника из ФБР, прежде чем что-либо заявлять.

Финансирование, может, и спасло Newlead как компанию (она избежала банкротства и приобрела несколько новых танкеров), но оно привело к обесцениванию ее акций. Компания была разорена настолько, что, если бы вы приобрели ее акции на 3 миллиона долларов в марте 2013 года, как раз перед вложением Magna, то остались бы без гроша. С учетом результатов консолидации стоимость акции составляет $0.0000000002. Компания Newlead отказалась прокомментировать ситуацию.

Сложно сказать, сколько Magna заработала с 2010 года. Сэзон утверждает, что Magna провела сделки на общую сумму в 200 миллионов долларов, что подтверждают расчеты из документов клиентов, хотя некоторые сделки были заключены с партерами фирмы. Он заявил, что основная доля ценных бумаг компании принадлежит ему, остальное – его сотрудникам.

Конкуренты фирмы считают, что финансисты, зарабатывающие на дешевых акциях, обычно требуют возврата 50% средств, согласно данным SEC. Сэзон же утверждает, что количество неудачно проведенных им сделок можно «пересчитать по пальцам». По оценкам экспертов, прибыльность его сделок превышает возврат средств практически любого хедж-фонда. «Каждый возврат наших средств гарантирован», – считает Сэзон. – «Мы не вступаем в дела и не используем стратегии, не приносящие нам прибыли».

После успешной сделки с Newlead Magna начала предоставлять инвестиции самым разным компаниям. Сэзон организовал «венчурный» отдел, вложивший средства в PledgeMusic, запущенный в Лондоне сайт, позволяющий музыкантам продавать свои альбомы раньше их выпуска, и Mainz, один из лидеров в области аутсорсинга. Кроме того, он нанял бывшего директора звукозаписывающей студии Мадонны, чтобы тот помогал ему в отделе развлечений.

В кинематограф Сэзону помог попасть Чад Верди, который начал заниматься продюсированием фильмов с 2011 года после финансирования компаний с дешевыми акциями, не добившихся успеха в утилизации ядерных отходов и обнаружении боевых отравляющих веществ. Верди был продюсером VoD-фильмов [англ. Video on Demand], когда познакомился с Сэзоном. После того, как Сэзон занялся финансированием одной романтической комедии, Верди познакомил его с Мартином Скорсезе в офисе, находящемся в театральном квартале Нью-Йорка. Известный режиссер рассказал о документальном фильме под названием «New York Review of Books», который он снимал в то время.

«В итоге мы предоставили некоторую сумму на завершение съемок и стали исполнительными продюсерами этого проекта», – рассказывает Сэзон.

Позже Верди предложил Сэзону заняться финансированием съемок фильма-биографии Винни Пазиенцы, боксера из Род-Айленда, который вернулся в спорт после того, как сломал шею в автокатастрофе, и решил завоевать три титула чемпиона. Скорсезе выступил в роли продюсера фильма под названием «Истекать кровью за это» [англ. Bleed for This]. Кроме этого, съемками руководил режиссер фильма «Бойлерная» Бен Янгер. В «Бойлерной» хорошо описаны аферы с дешевыми акциями, однако Янгер заявил, что не видит никакой связи с ними.

«Мы искали источники финансирования», – рассказывает Янгер, – «и тут пришел Джошуа и спас нас». По словам Янгера, участие Сэзона в съемках не было идеей самого Сэзона. «Он человек творческий, поэтому уважает работу других деятелей искусства». Янгер и Верди заявляют, что бюджет фильма «Истекать кровью за это» составляет 6 миллионов долларов; Сэзон считает, что меньше, но точную сумму не называет.

Сэзон планирует переезд Magna на Уолл-Стрит, 40, в небоскреб, расположенный недалеко от здания Нью-Йоркской фондовой биржи, где он арендовал два полных этажа. Он заявил, что торговля акциями сейчас занимает одну двенадцатую часть бизнеса компании Magna.

«На самом деле я пытаюсь создать организацию, которая просуществует еще 1000 лет», – говорит Сэзон. – «Я хочу создать что-то полезное, что-то важное и долговечное».

Комментарии (23)

Dark_Purple

08.05.2015 11:52+1Это у меня со вкусом совсем плохо или парню действительно нужны более подходящие носки?

DjOnline

08.05.2015 18:46Это возможно только в США? В России, где отзывают безотзывную доверенность (Связной), а у миллиардных ранее компаний может тупо не быть средств для возврата (привет банкам), такое ведь не прокатит?

И вообще, у них там что, вообще инвесторы дураки, инвестируя $100k в компании пустышки, имеющие красивое слово SIP в названии? Сайт pervasip.com вообще выглядит как пустышка или отмывочная, ни цен, ни ссылок на звонилку, вообще ничего.

Зачем вообще в этой цепочке Magna? Что мешает основателю любой компании продать себе или своему другу кучу акций по цене в 10 раз дешевле, а затем перепродать их по рычной стоимости? Или Magna как раз и играла роль той самой отмывочной компании, деливший «доходом» с владельцем?

HeadWithoutBrains

Не хочу показаться глупым, но я так и не понял за счет чего такая компания как DeathCo со скриншота делает деньги? Даже если они выкупили акции по 0.05, то чтобы получить прибыль, они должны эти акции продать хоть кому-нибудь. Но кто будет покупать акции компании, которая ничего не стоит и падает в цене?

heathen

Суть в том, что они могут конвертировать долг в акции с дисконтом в 50% от текущей рыночной цены. Они выбирают компании, чьи акции хоть кто-то, да покупает. Соответственно, они получают столько акций с дисконтом в 50%, сколько считают, что смогут прямо сейчас продать (т.е. на часть задолженности). Продают по рыночной цене минус какая-то сумма (нужно же привлечь покупателя?). После продажи цена снова падает (чем больше предложение, тем ниже цена). Процесс повторяется до тех пор, пока осталась хоть какая-то задолженность или пока хоть кто-то покупает акции.

Но как по мне, за такими вещами могут скрываться куда менее приглядные вещи: отмывание денег, наркота, оружие и т.п.

HeadWithoutBrains

>за такими вещами могут скрываться куда менее приглядные вещи: отмывание денег, наркота, оружие

ну разве что это. Просто раз у этой компании DeathCo такая репутация, то явно у нее никто ничего не будет покупать, ибо будут знать, что торгуют акциями компаний которые уже в коме. Хотя там есть фраза

>Акции 71 компании из 80 упали с момента предоставления инвестиций

То есть 90% сделок провалились, а выстрелило 10% которые и окупили все. По мне звучит как идея кредитов за наличие под паспорт. Не вернут 90% людей, но 10% вернут и окупят убыток с остальных.

laphroaig

>Акции 71 компании из 80 упали с момента предоставления инвестиций

я думаю эти 10% просто побочный эффект. Абсолютно неважно, выстрелит или нет, главное успеть их вовремя спихнуть, пока не обесценились. Это как покер для казино — неважно выигрываешь или проигрываешь, главное забрать рейк (комиссию за игру).

Xazzzi

Тут немного иначе, они выбирают компании по акциям которых уже имеется достаточно высокая ликвидность.

В случае невозврата долга заемщиком в течении 6 месяцев — вместо долга Magna получит по факту в 2 раза большую сумму акциями компании, это если дисконт на уровне 50%.

Эти акции Magna быстро продает на рынке — помним про отбор по ликвидности. Magna получит прибыль с продажи в любом случае, т.к. цена акций не может упасть настолько быстро, насколько Magna может продать акции. Даже снижение стоимости в коротком временном промежутке покрывает огромный дисконт, пока цена на рынке не упадет в 2 раза (при дисконте 50%) Magna остается в прибыли.

С такой схемой не нужны никакие другие «нелегальные» доходы, один минус — при неуплате долга акции заемщика падают в цене пропорционально дисконту по ссуде, но это уже не проблема Magna, которая свои деньги отбила полностью, и с хорошей прибылью.

corvus

Удивляет другое, кто в здравом уме берет деньги у Магны?

Любой мало-мальски сведующий юрисконсульт прочитает этот мелкий шрифт и расскажет, что единственная задача Магны — выжать из вас ваши акции со своей 146% прибылью.

Xazzzi

Те, кому позарез нужен кредит, но нормальные кредиторы отказали.

Если ваш бизнес закроется со 100% вероятностью без доливания финансов, или же закроется с вероятностью 70% (в случае, если вы не сможете покрыть долг по займу), но у вас, как минимум, будет шанс — думаю выбор будет за 2м вариантом.

VenomBlood

heathen

Всё-таки не совсем так. Они просят акций на сумму 50К, но с дисконтом 50% от текущей рыночной цены. Т.е. если акции стоят на рынке $2, они получают акции на $50К, но по цене в $1, т.е. рыночная цена пакета — $100К. Далее они продают эти 100К акций. За время продажи появляется новая равновесная цена. Они конвертируют следующую часть задолженности на тех же условиях — т.е. цена акции на 50% ниже текущей рыночной цены. Процесс повторяется. Каждый раз они рассчитывают, сколько акций взять исходя из текущей ликвидности.

VenomBlood

Так я то же самое и сказал.

heathen

Извините, пожалуйста, за занудство, но было сказано:

В том варианте, который был уточняющим с моей стороны, цитата бы выглядела так:

Просто это отличие — основное в том, почему им убыток получить значительно сложнее. В вашем варианте они были бы в убытке почти всегда.

VenomBlood

Да, чутка неточно выразился, я имел ввиду стоимость акций для компани по договору.

saferif

А объясните несведущему человеку, пожалуйста. Почему Магна может в любой момент затребовать любое количество акций компании? Их разве не ограниченное количество?

VenomBlood

Я так понимаю она может затребовать доп. эмиссию.

heathen

Как правильно подсказал VenomBlood, доп. эмиссия обеспечивает нужное. Поддерживая, кстати, петлю таким образом — увеличивая предложения и размывая долю одной акции в стоимости компании.

heathen

Тут проблема в той самой ликвидности. Акции могут быть ликвидны во время первой продажи. Но затем ликвидность падает, и сильно. Заработать на такой схеме сотни миллионов за пару лет? Это странно.