Всем известно, что бизнес всегда начинается с регистрации, но вряд ли всем ясно, что банк, в котором впоследствие клиент зарегистрируется и откроет свой счет, вкладывает существенные усилия по привлечению и удержанию аудитории

До определенного времени в описываемом банке зарегистрировать бизнес можно было только в офлайн, находясь в офисе (или так называемой точке продаж), но после того как все инструменты ушли в онлайн, как и банки конкуренты, началась цифровизация

Так появился сервис ВТБ Старт, витринный (или по другому - тестовый) продукт ориентированный на текущих и будущих клиентов банка, желающих открыть свой бизнес

С чего-то надо начинать

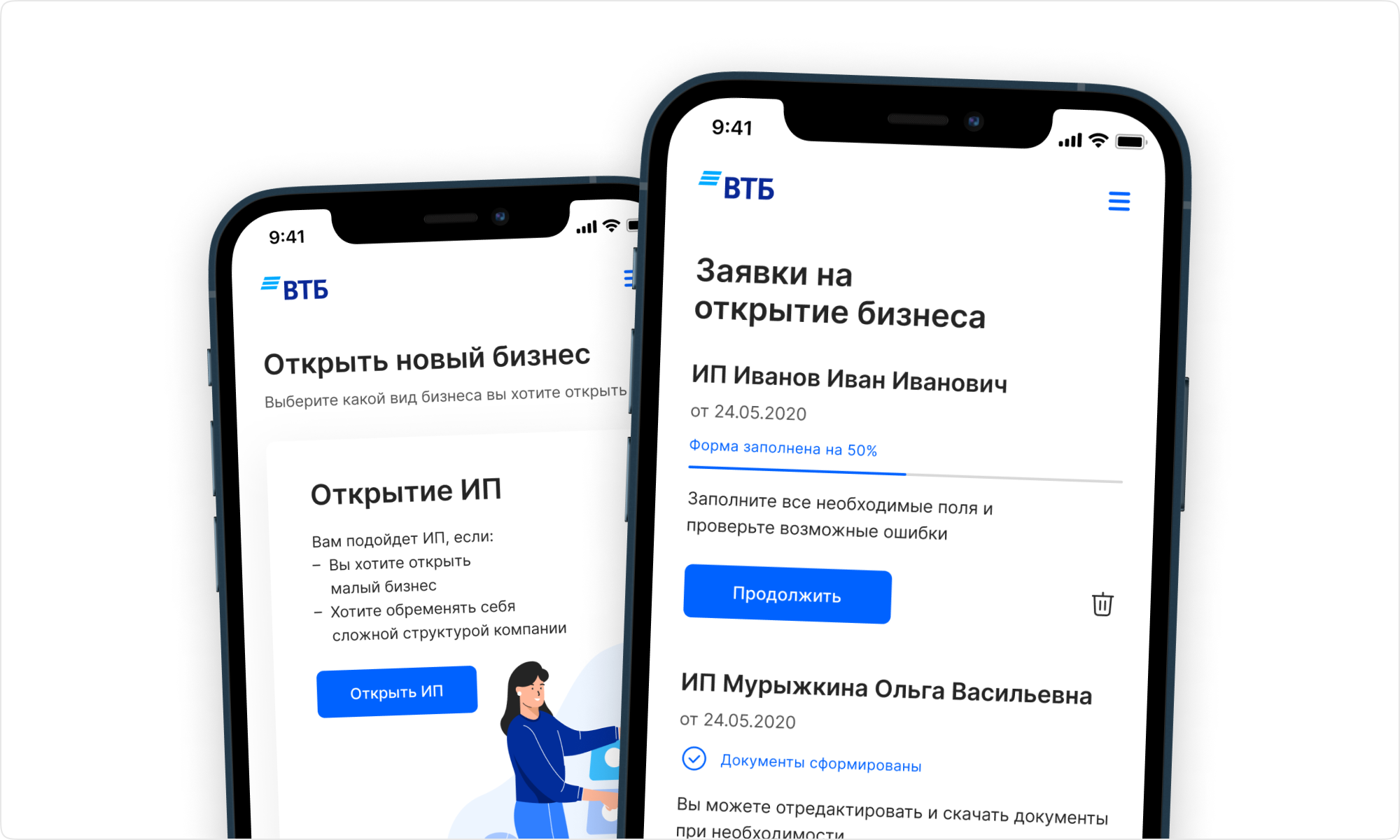

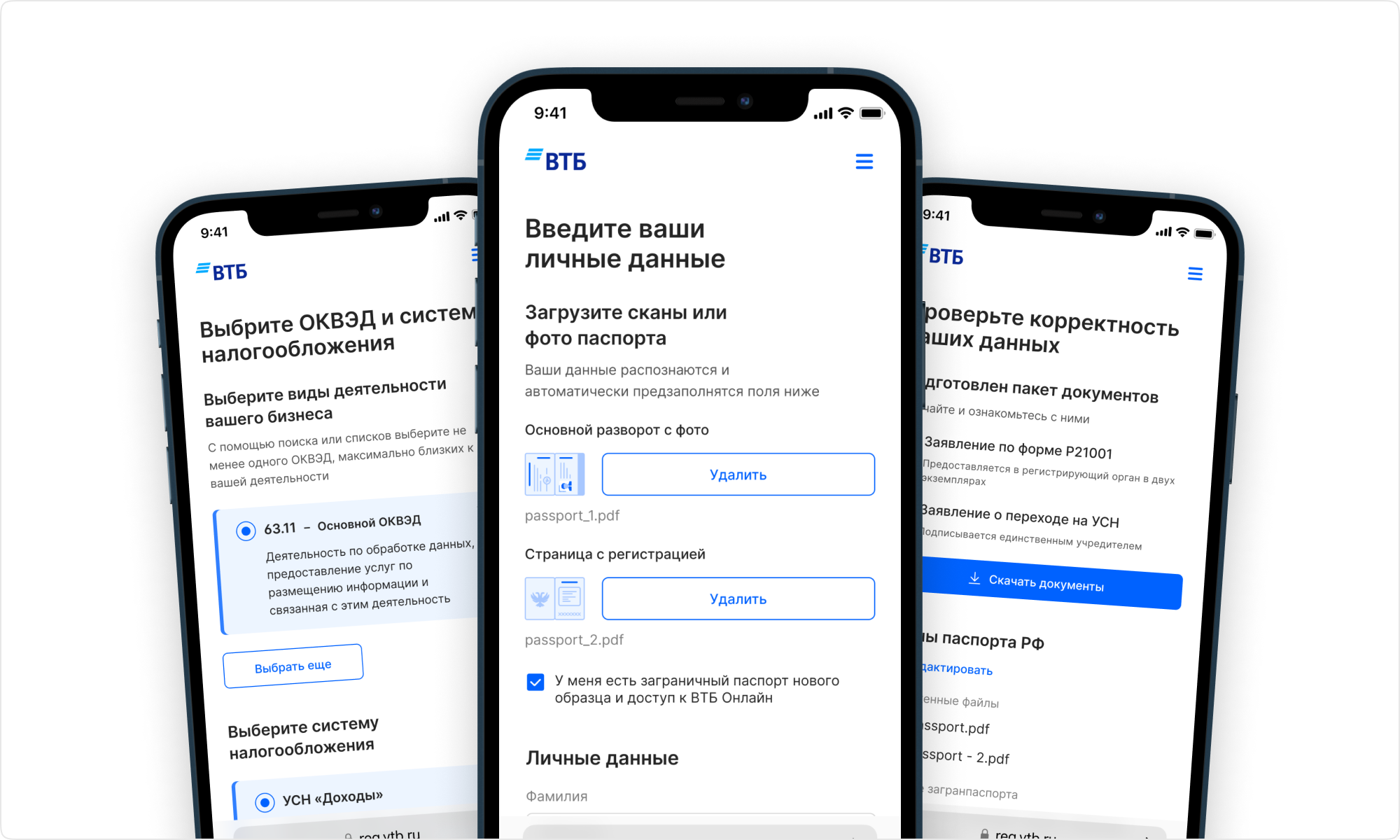

Продукт представлял из себя посадочную страницу для маркетинговых кампаний, множество форм и этапов регистрации бизнеса, а также личный кабинет с отслеживанием их статусов

Причин, по которым требовалось обновить сервис, было много:

Ужасающие показатели по конверсии в полную регистрацию и открытие счета;

Отсутствие оптимизации заполнения форм;

Проблемы с логикой и действиями во всех сценариях;

Отсутствие пояснительной и побуждающей информации;

Несоответствие дизайн регламентам и гайдлайнам банка;

А также отдельная возможность в будущем использовать отработанные гипотезы на инхаус версии

Сроки оказались вишенкой на торте - на обновление должно было уйти 3 месяца, поэтому за работу мы взялись немедленно

Исследования

Первую неделю мы полностью посвятили исследованию продукта от и до. Отсматривали показатели за последние месяцы, проводили cx-аудит и собирали ujm'ки буквально всей командой

Исследования – это неотъемлемая часть продуктового процесса, которая способна не только находить и исправлять незаметные или неочевидные проблемы, но еще и кардинально менять вектор развития продукта

В нашем случае исследования затрагивали 2 продукта схожих по функционалу, но различных по масштабу и важности для компании, поэтому методы и гипотезы без проблем перетекали из одного сервиса в другой

Отступление

Комплексные финтех исследования – это возможность увидеть собственные процессы и продукты глазами клиентов, понять с какими сложностями и неудобствами пользователь сталкивается сегодня, к каким последствиям это приводит и какие действия нужно предпринять, чтобы предоставить клиентам более качественный и современный сервис

Чаще всего исследования в финтехе нужны, чтобы:

Выявить нерабочие или неиспользуемые сценарии или продукты;

Выявить неудобные и непонятные процессы для клиента;

Определить портрет клиента и целевую аудиторию

Изучение существующих банковских процессов и типичного портрета пользователя помогает:

Приоритизировать продукты и фичи, которые нужны конкретному пользователю;

Тестировать процессы и интерфейсы на аудитории, понимать самые критичные проблемы, выделять изменения, которые можно реализовать быстро и с наибольшим эффектом;

Ускорять вовлечение в продукт и его понимание, формировать восприятие «дружелюбности»;

Понимать, что есть на рынке, сколько это стоит и какие проблемы не закрыты, чтобы находить новые ценностные и ценовые предложения

Существуют различные способы проведения исследований, но чаще всего встречаются:

Глубинные интервью;

Юзабилити-тесты;

Тайный покупатель;

Shadowing

Инхаус или аутсорс

До момента формирования целей и описывания методологии исследования, необходимо было понять, управимся ли мы самостоятельно или же удобнее будет привлечь кого-то извне

Поиски и запросы респондентов по банку не дали положительных результатов, абсолютно вся информация о клиентах была либо под NDA, что сильно растягивало без того сжатые сроки, либо была полностью недоступна в угоду безопасности данных, что обрывало любые коммуникации с клиентами

Выбор пал на аутсорс, а точнее на агентство Angry.llc, с которыми мы провели несколько встреч и от которых получили предложение, совершенно не устраивающее нас как по длительности выполнения, так и по стоимости

Но вскоре мы наткнулись на McKinsey&Company с подходящей командой, инструментами, респондентами и привлекательным предложением, от которого мы просто не смогли отказаться

Методы и цели

Команда, что присоединилась к нам, начала с обсуждения методов и целей исследований

Если мы изначально понимали, что нам потребуются только глубинки по регистрации бизнеса и юзабилити тесты по двум продуктам, то с целями было немного сложнее

По итогу было нужно:

Оценить текущий клиентский путь, боли и возможности для улучшения ВТБ Старт;

Оценить удобство пользования и полноту функционала обновленного сервиса ВТБ Старт;

Понять преимущества или недостатки функционала/интерфейса конкурирующих сервисов по дистанционной регистрации бизнеса для улучшения инхаус решения банка

Помимо целей мы также сформировали гипотезы:

Является ли скорость оформления и текущий опыт работы с выбранным банком одним из главных критериев выбора сервиса для регистрации бизнеса?;

Существует ли стандартный процесс регистрации бизнеса среди текущих сервисов?;

Открывают ли клиенты счет в том же банке, где регистрируют бизнес?;

Влияет ли на конверсию пользователей в открытие расчетного счета бесшовный и удобный процесс регистрации бизнеса, а также дополнительные фичи (чаты, небанковские сервисы и прочее)?

Интервью

Обсуждая примерный путь интервью, мы сошлись на идее не делить сессии на глубинки и ю-тесты, а по возможности стараться умещать оба метода в одну встречу, чтобы собрать максимум данных и сократить общее время исследований

Флоу глубинки представлял из себя:

Знакомство (в которое входило представление и рассказ о целях интервью, настройка софта, уведомление о формальности беседы и запрос на запись);

Рассказ о бизнесе от респондента (причинах создания и регистрации компании, открытии расчетного счета и присутствия в других банках в качестве физ лица);

Основную часть с упором на детали регистрации бизнеса (на время, затраченное на регистрацию, этапы, выбор сервиса, заполнение данных и загрузку документов, подачу документов в налоговую и их подписание УКЭП);

Общие впечатления от использования сервиса (что понравилось, что было особенно полезно и ценно, были ли wow-моменты, а также чего не хватало и могло бы сделать опыт лучше);

Тест гипотез функционала, который не обсуждался в основной части (точнее оставались ли вопросы к поддержке специалистов сервиса и была ли необходимость связываться с тех поддержкой, каким способом выбирали форму налогообложения и консультировались ли ранее, предлагали ли небанковские подарки при открытии счета и было ли это важно при выборе сервиса, а также был ли опыт взаимодействия с чат-ботом)

Юзабилити тест, являющийся тестированием прототипа, подразумевал прохождение клиентского пути во время которого интервьюер должен был бы задавать вопросы для оценки удобства, интуитивности и функциональности сервиса

Выводы

Исследования помогли найти множество закономерностей и решить множество незаметных проблем, потому что нам удалось собрать огромное количество инсайтов и комментариев от клиентов 8 различных банков, лидеры которых - Тинькоф, Сбербанк, Альфабанк и Точка

На основе этого потока информации мы выдвинули список гипотез, потенциально влияющих на метрики

У гипотез же появились свои пункты по реализации, к примеру, изменение логики попапа при заполнении адреса регистрации/проживания или обновление копирайта в описании выбора формы налогообложения

Погоня за временем

Большая работа была проделана по оптимизации сценариев регистрации, куда входило не только заполнение формы, но и этапы регистрации документов в налоговой, статусы по встрече с менеджерами и регистрация УКЭП

Одни формы сокращались, другие удалялись за ненадобностью, третьи объединялись. В том числе автозаполнение данных из открытых API госструктур и анализа документов по фотографиям привело к положительным результатам. Так онлайн регистрация ООО сократилась с 18 шагов до 6, а ИП с 10 до 5

На коридорных и юзабилити тестах это указывало на упрощение процесса и уменьшение времени на первую часть регистрации ООО почти в 5 раз до 6-8 минут, и ИП почти в 8 раз до 3-5 минут

Копирайт

Отдельное время было уделено поиску, упрощению и очеловечиванию юридических терминов и описаний, которые встречались на протяжении всех этапов и либо отпугивали неподготовленных и неосведомленных клиентов, либо вводили в ступор и замедляли регистрацию

К тому же появилось больше пояснительных и побуждающих к регистрации текстов на посадочной странице, а также добавились подсказки и состояния ошибок, с которыми стало легче ориентироваться в анкете во время ее заполнения

Что в итоге?

Как технически, так и визуально сервис преобразился, что несомненно сказалось и на трафике (органический рост в 2 раза)

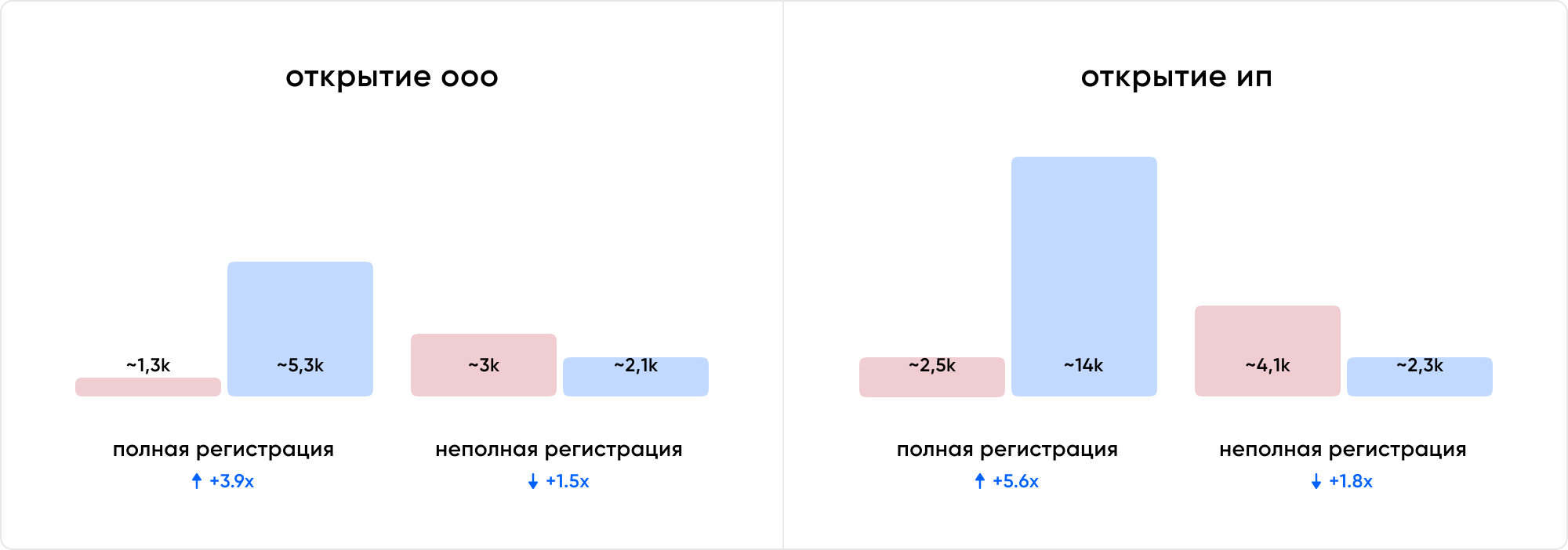

Замеры показателей показали невероятный рост конверсий в полную онлайн регистрацию (анкета + менеджер + налоговая). Так ООО завершали в 4 раз чаще, порядка ~5,3k/мес, а ИП завершали в 6 раз чаще, порядка ~14k/мес

В то же время показатели в неполную онлайн регистрацию (анкета) уменьшились. К примеру у ООО их стало в 1,5 раза меньше до ~2,1k/мес, а у ИП в 2 раза меньше до ~2,3k/мес. Работа с клиентами, которые не прошли регистрацию полностью, уходила колл-центру банка с инструкциями

Помимо прочего, нам также стало известно об увеличении открытий счетов в банке, после регистрации в сервисе, но без точных цифр, лишь разница до обновления и после, которая теперь была больше в 5 раз

Собственный инхаус сервис

На этом обновление банка не закончилось. Каждый крупный банк, работающий с малым и средним бизнесом, рано или поздно приходит к созданию собственных инхаус сервисов с целью удержания или привлечения новых клиентов

Такая задача встала и перед банком ВТБ. Мы намеревались создать функцию дистанционной регистрации бизнеса с последующим открытием счета, внедрить функцию предоставления цифровых услуг для бизнеса в альтернативных каналах банка, а также внедрить те технологии, что были предложены в рамках государственных инициатив и могли быть применены к процедурам регистрации бизнеса

Цели у этой задачи тоже были поставлены амбициозные:

Создать собственное решение для регистрации бизнеса с последующим открытием счета в веб и мобильном каналах;

Реализовать решение на базе сервиса получения цифровых государственных услуг для бизнеса (онлайн-лицензии, разрешения и прочее);

Наладить ЭДО с ФНС России с открытием счета;

Внедрить собственный УЦ ФНС России с последующей выдачей УКЭП ЮЛ;

Разработать технологии регистрации бизнеса с использованием биометрии;

Интегрироваться с порталом госуслуг

Исследования

Как я говорил, мы проводили глубинки и ю-тесты по обоим продуктам, но в разное время и в разных форматах (продакшен, стейдж и прототипы) совместно с агентством McKinsey&Company, которое предоставило команду, инструменты и респондентов

Большая часть фич или пробелов в коммуникациях с клиентом, найденных в ходе интервью с прототипами «ВТБ Старт» не пошли в реализацию из-за ограниченных ресурсов команды

В их число входили:

Разговорные заголовки и обращения;

Круглосуточная техподдержка;

Выбор РКО и бесплатный тариф на входе;

Небанковские услуги;

Бонусы и подарки от партнеров;

Упрощенный формат выбора ОКВЭД;

Упрощенные до минимума анкеты для регистрации ООО и ИП;

Подтверждение данных и real-time редактирование без возврата на предыдущие шаги;

Резервирование временного расчетного счета сразу после регистрации;

Возможность регистрации бизнеса по заграничному паспорту;

Возможность онлайн записи в офлайн офис обслуживания для выпуска КЭП;

Возможность онлайн идентификации для выпуск КЭП;

Возможность онлайн открытия расчетного счета;

Калькулятор налогообложения

Исследования оказали существенное влияние как на витринный продукт «ВТБ Старт», так и на инхаус решение ВТБ. В первом случае удалось обновить сервис, увеличить метрики, привлечь больше клиентов и обкатать гипотезы. Во втором случае оптимизировать ресурсы на реализацию оставшегося функционала, а также доработать сценарии и коммуникации с клиентом

Доработки

Помимо новых фич, появились и новые требования к сервису, а точнее бизнес-схемы от архитекторов-аналитиков, а также дизайн-система от банка и предложения от маркетинга

Несостыковки со сценариями и автоматизацией решались и правились одномоментно, чтобы не затягивать с реализацией, ведь каждое новое поле или ошибка вставляли палки в колеса всем

Так были обновлены, пересобраны и согласованы основные бизнес-процессы:

Аутентификация в личном кабинете;

Подготовка пакета документов для регистрации бизнеса ИП и ООО (упрощенная и расширенная версии);

Оформление заявки на регистрацию бизнеса;

Регистрация бизнеса (через офис обслуживания или биометрию);

Взаимодействие с ФНС;

Подготовка и передача документов на резервирование и открытие счета (выпуск КЭП для РС);

Добавление возможности редактирования данных физ лиц;

Оформление дополнительного небанковского продукта

Помимо бизнес-схем, каждый процесс включал в себя собственные требования, заложенные банком и ограничениями от ФНС (для полей, форм и документов), поэтому на детальную проверку каждого слова и каждой функции на соответствие регламентам было заложено отдельное время

Внутри

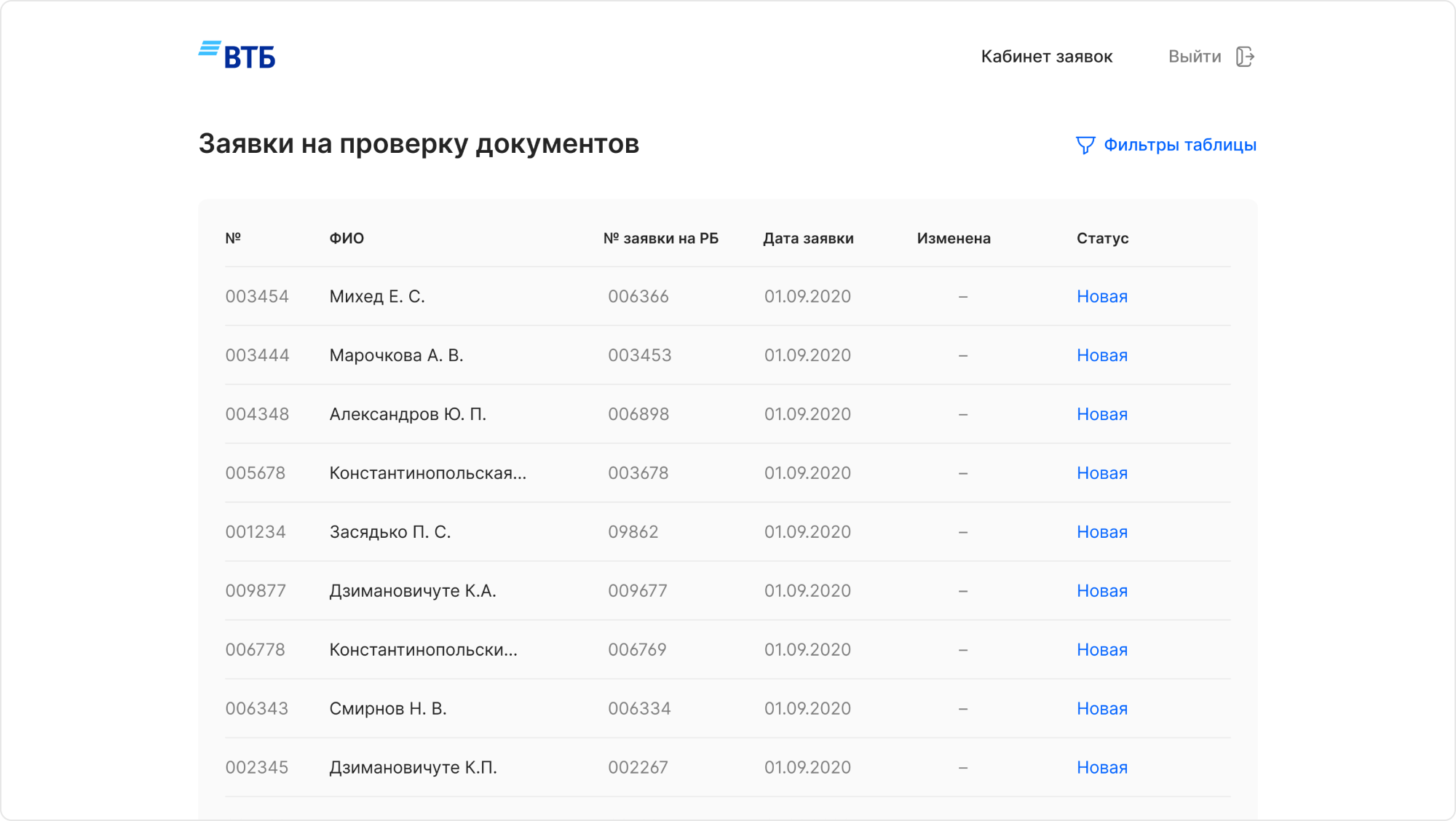

Клиентская часть хоть и являлась основной частью продукта, но не была единственной. Сервис включал в себя админку и автоматизированное рабочее место «АРМ» для офисов обслуживания, бэк офисов и выездного сервиса с координаторами

Основная задача АРМ - проверять, подтверждать или отправлять на доработку анкеты готовые к государственной регистрации, подаче документов в налоговую и выпуску КЭП

Обновленный интерфейс

По итогу мы получили доработанный сервис, имеющий все шансы стать удобным и конкурентоспособным на рынке

В конце 2020 года ВТБ банк вошел в пятерку лучших интернет-банков России по версии Markswebb, а уже в мае 2021 занял первое место в рейтинге цифровизации от «Сколково» и VR_Bank

Спасибо за внимание!

Комментарии (4)

agranom555

27.01.2022 09:33-1Вам бы ещё добавить интернет эквайринг как у тинькофф, чтобы на сайтах подключать можно было и договориться с конструкторамисайтов Wix, tilde, vigbo и так далее

XLOR

Как это работает в приложении? Насколько знаю с 22 года получить КЭП ИП или руководителя ЮЛ можно только у ФНС и его доверенных лиц и строго на токен (ака "сертифицированный носитель") + Идентификация должна быть только личная при первом выпуске КЭП ФНС. Никакого выпуска КЭП (для ИП и ЮЛ) у ФНС не существует на основании идентификации по КЭП ФЛ, биометрии и пр..

avvor

Я так понимаю, что это КЭП физического лица, для того чтобы подать документы на регистрацию в ФНС.

XLOR

Посмотрите схему, там подписание документов "для открытия счета" с помощью КЭП ЮЛ (с подписанием не токеном) и подписание заявления на выпуск КЭП ЮЛ с помощью КЭП ФЛ - хотя для ФНС сейчас приемлемо только собственноручное подписание при выпуске.