В предыдущих статьях, мы уже обсудили налоговое и валютное законодательство РФ, как ИП в РФ заплатить налоги с иностранных доходов, особенности налоговой системы Грузии и Армении и продолжаем разбирать налоговые правила государств ЕАЭС.

В этом материале по Казахстану (РК), я собрал основную информацию, которая позволит физическим лицам, фрилансерам, фаундерам IT-компаний, стартапов, провести начальное налоговое планирование релокации / эмиграции в юрисдикцию, минимизировать риски, кроме того информация заслуживает внимания действующих ИП / ТОО в РК, так как ведение бизнеса в РК имеет множество неочевидных, на первый взгляд особенностей.

На мой взгляд, налоговая система Казахстана запутанная и перегруженная, переживает сильную турбулентность на пути к новому налоговому кодексу и как обещают налогоплательщикам, новому подходу налоговых органов РК к администрированию налогов, так как в настоящий момент, должностные лица МФ РК и все нижестоящие инстанции, местами слишком вольно толкуют законодательство и конечно не в пользу налогоплательщиков.

Оглавление (быстрая навигация по разделам)

Основные ставки налогов в Казахстане

Налоговый резидент РК | |

Индивидуальный подоходный налог (ИПН) |

10% |

Налог на дивиденды для (освобождение 30 000 МРП) |

10% |

Налоговый нерезидент РК | |

Индивидуальный подоходный налог (ИПН) |

10% - 15% - 20% |

Налог на роялти, дивиденды, прирост стоимости капитала |

10% - 15% - 20% |

ИП / ТОО | |

Индивидуальный подоходный налог (ИПН) |

ИП 10% |

Корпоративный подоходный налог (КПН) |

ТОО 20% |

Специальный налоговый режим (СНР на УД) |

ИП / ТОО 3% |

Налог на добавленную стоимость (НДС) |

12% |

В Казахстане, для расчета налоговых и социальных отчислений, в том числе и размера административных штрафов применяются расчетные базовые показатели подлежащие ежегодной корректировке:

Месячный расчетный показатель (МРП) с 1 января 2023 года - 3 450 ₸;

Минимальная заработная плата (МЗП) с 1 января 2023 года - 70 000 ₸.

Федор Андреев

Мое внимание сосредоточено на проблемах международного налогообложения ИТ-компаний, стартапов, фрилансеров и другого онлайн бизнеса, так что я буду говорить про налогообложение различных трансграничных услуг, дистанционных работ и предлагаю начать обсуждение с налогов физических лиц, потом пройтись по режимам налогообложения которые могут применять ИП / ТОО в Казахстане, затронуть вопросы двойного налогообложения, особенности связанные с MLI (BEPS), а в конце мы обсудим ситуацию вокруг международного технопарка «Astana Hub», и так начинаем ????

Валютный резидент Казахстана – кто обязан соблюдать валютные правила?

Да, в Казахстане есть валютное законодательство, которое основывается на Законе Республики Казахстан от 2 июля 2018 года № 167-VI «О валютном регулировании и валютном контроле», Конституции и различных указах Президента РК, почти как в РФ, только более мягкое.

Его обязаны соблюдать все валютные резиденты и нерезиденты РК при совершении валютных операций на территории РК, при этом резиденты обязаны соблюдать требование валютного законодательства РК совершая валютные операции, в том числе и за пределами республики (ст.2 Закона № 167-VI), при этом стоит отметить что ратифицированные РК международные договоры могут иметь приоритет над валютным законодательством РК.

В соответствии с п. 3 ст. 1 Закона № 167-VI валютными резидентами РК признаются граждане и иностранцы постоянно проживающие в РК на основании ВНЖ, соответственно все индивидуальные предприниматели и юридические лица образованные по законодательству РК.

Валютный контроль в Казахстане – какие есть особенности?

Я не буду "набивать" этот материал всеми особенностями валютного регулирования РК, но отмечу основные требования которые требуют внимания в 2023 г. при совершении резидентами и нерезидентами валютных операций.

Обязанность по контролю за исполнением действующих правил НБК в области валютного контроля, возложена на агентов валютного контроля (банки, брокеры и другие организации финансового рынка РК), которые по моему мнению, в отличие от банков РФ, активно передают все без исключения данные о валютных операциях резидентов и нерезидентов попадающие в периметр валютных правил Казахстана в НБК, так как, за неисполнение правил НБК им грозят более чем существенных штрафы.

8-1. Уполномоченный банк ежемесячно до 18 (восемнадцатого) числа (включительно) месяца, следующего за отчетным периодом, по валютным операциям, том числе проведенным по поручению клиента, сумма которых равна или превышает 50 000 долларов США в эквиваленте, а также по операциям покупки и продажи по поручению клиента иностранной валюты независимо от суммы, представляет в центральный аппарат Национального Банка отчет о проведенных валютных операциях.

Уведомление НБК о проведенных валютных операциях осуществляется уполномоченными банками в форме отчетов на основании сведений, полученных от клиентов банка при проведении платежей и (или) валютных переводов, если сумма таких переводов превышает или равна 10 000 долларов США, а если сумма договора (контракта) превышает 50 000 долларов США договору (контракту) обязательно присваивается учетный номер.

Поэтому при расчетах через банки Казахстана надо подготовится к постоянному запросу документов (договоры, инвойсы, счета-фактуры и т.д.), то есть по сути каждая входящая и исходящая операция на сумму более чем 10 000 долларов США должна быть документально подтверждена, вся цепочка прозрачна для МФ РК и НБК.

В соответствии с п. 2 ст. 16 Закона № 167-VI физические лица валютные резиденты РК не уведомляют НБК о счетах в иностранных банках, но о переводах денежных средств физических лиц с собственных счетов (на собственные счета) в иностранных банках НБК уведомляет уполномоченный банк, который осуществляет такие переводы, что позволяет нам предполагать возможное разоблачение доходов резидентов РК за пределами РК, если такие мировые доходы ранее не были раскрыты в РК.

По общему правилу, валютные операции (сделки) между резидентами на территории Казахстана запрещены, то есть, можно говорить о том, что иностранным гражданам с ВНЖ запрещено валютными правилами Казахстана производить между собой расчеты в иностранных валютах (кроме тенге), все такие операции могут быть квалифицированы как незаконные валютные операции. |

В случае первичного выявления уполномоченными органами нарушений валютных правил РК выносится предупреждение (п. 1 ст. 252 КоАП РК), а в случае повторного нарушения в течение 1 года с момента вынесения предупреждения, уже наступает административная ответственность:

для физических лиц в размере 20% от суммы операции, для индивидуальных предпринимателей в размере 50% от суммы операции, для юридических лиц 70% - 100% от суммы операции (п. 2 ст. 252 КоАП РК), при этом срок исковой давности составляет для физических лиц - 1 года, для ИП - 3 года.

Какую сумму иностранной валюты в 2023 г. можно вывозить из Казахстана?

Указом Президента РК от 14 марта 2022 года № 830 «О мерах по обеспечению финансовой стабильности Республики Казахстан» установлен запрет на вывоз наличной иностранной валюты в сумме, превышающей эквивалент 10 000 (десять тысяч) долларов США и рассчитанной по курсу НБК, установленному на дату вывоза, при выявлении нарушения (наличная валюта не была задекларирована) наступает административная ответственность в размере 15 МРП (51 750 ₸), что в общем-то не существенно, но в отдельных случаях по решению суда деньги могут быть конфискованы в доход государства.

Налоговый резидент Казахстана – как определить статус?

Статус налогового резидента Казахстана играет существенную роль в налогообложении физических лиц, к нему привязаны налоговые вычеты, пониженные ставки индивидуального подоходного налога (ИПН), различные налоговые льготы.

Для определения налогового статуса физического лица надо разделять понятия «постоянно проживающий» в РК, то есть физическое лицо с ВНЖ и «постоянно пребывающий» в РК, то есть физическое лицо которое пребывает на территории РК в течении 183 дней в 12-месячном периоде без ВНЖ.

Согласно п. 1 ст. 217 НК РК налоговыми резидентами Казахстана для текущего налогового периода, признаются физические лица которые:

постоянно пребывают в РК не менее 183 дней (включая дни приезда и отъезда) в любом последовательном 12-месячном периоде, оканчивающемся в текущем налоговом периоде;

физические лица, которые непостоянно пребывают в Казахстане, но центр их жизненных интересов находится в Казахстане.

Еще налоговым резидентом РК признается любое юридическое лицо (ТОО) созданное в соответствии с законодательством РК и что самое интересное, юридическое лицо созданное в соответствии с законодательством иностранного государства, место эффективного управления которого находится в РК, при этом под местом эффективного управления, местом принятия решений, может быть легко признано место жительства генерального директора зарубежной компании (пп. 2 п. 1 ст. 217 НК РК).

В соответствии с п. 1 ст. 216 НК РК налоговые резиденты / нерезиденты РК уплачивают индивидуальный подоходный налог (ИПН):

с доходов из источников в РК и за ее пределами (мировые доходы), могут применять налоговые вычеты;

нерезиденты РК, уплачивают ИПН с доходов полученных в РК, не могут применять налоговые вычеты.

Налоговый период в Казахстане – что это?

Ст. 217 НК РК установлено, что если физическое лицо в течение любых 12 месяцев (скользящий отрезок) провело в РК суммарно 183 дня, которые при разрывах пребывания в РК подсчитываются простым математическим сложением, включая дни приезда и отъезда, то такое физическое лицо признается налоговым резидентом РК для текущего налогового периода, в котором накопились тем самые 183 дня пребывания в РК.

Налоговым периодом, при исчислении налоговыми агентами (работодателями, банками, брокерами) индивидуального подоходного налога (ИПН) с доходов, подлежащих налогообложению у источника выплаты, является календарный месяц (ст. 354 НК РК).

Налоговым агентом, будет применяться скользящий 12-месячный период, так как налоговый агент должен определять налоговый статус физического лица, на каждую дату выплаты ему дохода, суммарно подчитывая 183 дня присутствия в РК, по крайней мере до получения работником документа подтверждающего налоговый статус в РК, что позволит работодателю быть в безопасности и применять налоговые вычеты без ограничений.

Если физическое лицо самостоятельно декларирует и исчисляет индивидуальный подоходный налог (ИПН) с доходов которые получены в РК и за пределами РК, то налоговым периодом для исчисления ИПН является календарный год (ст. 361 НК РК), то есть с 01 января по 31 декабря, в общем-то как в РФ.

Другими словами, если физическое лицо приехало в РК осенью 2022 г. при этом не обращалось с заявлением о выдаче РПП (ВНЖ), то такое физическое лицо, для целей самостоятельного декларирования ИПН в РК по истечении 183 дней пребывания в РК, весной 2023 г., будет признано налоговым резидентом РК на весь 2023 г. (текущий налоговый период), если проведет в РК с 01 января 2023 г. по 31 декабря 2023 г. + 183 дня.

Что касается трудовых отношений или гражданско-правовых отношений с налоговыми агентами РК, то пониженные ставки ИПН и возможность налоговых вычетов появится только с весны 2023 г. когда истекут те самые 183 дня пребывания нерезидента в РК, до этого момента доходы будут облагаться ИПН без вычетов.

Что такое «центр жизненных интересов» физического лица в Казахстане?

В соответствии с п. 3 ст. 217 НК РК центр жизненных интересов физического лица признается находящимся в РК при одновременном выполнении следующих условий:

физическое лицо имеет гражданство РК или разрешение на постоянное проживание в РК, то есть ВНЖ;

в РК проживает супруг (а) или близкие родственники физического лица;

наличие в РК недвижимого имущества, принадлежащего на праве собственности или на иных основаниях физическому лицу и (или) супругу(е) и (или) его близким родственникам, доступного в любое время для его проживания и (или) для проживания супруга(и) и (или) его близких родственников.

Хочется отметить, что критерий «центра жизненных интересов», в первую очередь интересен работникам без гражданства РК, заинтересованным в сотрудничестве с компаниями Казахстана, чтобы быстрее доказать связь с РК и получить документ подтверждающий статус налогового резидента РК, после чего уже можно применять налоговые вычеты существенно снижающие налоговую нагрузку.

Диспозицией п. 3 ст. 217 НК РК четко установлено, что признание физического лица по критерию «центра жизненных интересов» возможно исключительно при одновременном выполнении указанных в п. 3 ст. 217 НК РК условий, которые содержат широкие формулировки требующие пояснения, например «недвижимое имущество принадлежащее на иных основаниях», «доступное в любое время для проживания».

Под «иными основаниями владения» можно буквально понимать, не только право собственности на недвижимое имущество, но и право временного владения и пользования недвижимостью, например по договору аренды (найма), когда физическое лицо самостоятельно доказывает связь с республикой, то есть заключило договор аренды (найма), является временным владельцем и пользователем недвижимости в РК, которая «доступна в любое время для проживания» в течение срока действия договора аренды (найма).

Стоит обратить внимание и на п. п. 4 ст. 217 НК РК которым установлено, что:

Физическим лицом-резидентом независимо от времени его проживания в РК и любых других критериев, предусмотренных настоящей статьей, признается физическое лицо, являющееся гражданином РК, а также физическое лицо, подавшее заявление о приеме в гражданство Республики Казахстан или о разрешении постоянного проживания в РК без приема в гражданство РК:

5) находящееся за пределами РК с целью обучения, в том числе стажировки или прохождения практики, лечения или прохождения оздоровительных, профилактических процедур, в течение периода обучения, в том числе стажировки или прохождения практики, лечения или прохождения оздоровительных, профилактических процедур.

Как подтвердить налоговый статус физического лица в Казахстане?

Порядок подтверждения статуса налогового резидента Казахстана осуществляется в соответствии со ст. 218 НК РК в следующих случаях:

для применения стандартного налогового вычета 14 МРП, ОПВ, ВОСМС и др. при расчете налогооблагаемой базы по ИПН;

для применения международного договора (КоИДН) об избежании двойного налогообложения.

Государственная услуга бесплатная, предоставляется онлайн в течение 3 рабочих дней со дня представления всех необходимых документов, через портал государственных услуг, в пределах срока исковой давности, который в порядке ст.48 НК РК составляет 3 календарных года, в течение которого ДГД РК вправе исчислить, начислить или пересмотреть исчисленную, начисленную сумму налогов и платежей в бюджет, что означает что услугу можно получить за 2 предшествующих календарных года и за текущий календарный год.

В соответствии с п. 4 ст. 218 НК РК статус налогового резидента подтверждается за каждый календарный год, указанный в заявлении, при этом заявление может быть подано и в начале и в середине календарного года, а не как в РФ, к примеру, только после 31 декабря каждого календарного года, что еще раз подтверждает выводы по приобретению статуса налогового резидента в текущем налоговом периоде, когда были превышены 183 дня пребывания в РК в 12-месячном последовательном периоде.

Кто признается налоговым нерезидентом Казахстана?

Все физические лица, которые пребывают в РК менее чем 183 дня в 12-месячном периоде и не обращавшиеся за РПП (ВНЖ) считаются налоговыми нерезидентами РК, в том числе ст. 219 НК РК установлено, что нерезидентом признается, несмотря на положения ст. 217 НК РК физическое лицо, которое признается нерезидентом в соответствии с положениями конвенции об избежании двойного налогообложения (КоИДН), то есть стандартный приоритет международного договора над национальными правилами.

Соответственно в ситуациях когда РК хочет притянуть налоговый статус физического лица не проживающего в РК, на свою территорию, следует изучить текст конвенции об избежании двойного налогообложения между РК и страной, где такое физическое лицо преимущественно проживает, в том числе, можно отталкиваться от ст. 4 Модельной Налоговой Конвенции ОЭСР при определении страны в которой должны быть уплачены налоги такого физического лица, так как в Казахстане налоговые органы уважительно относятся модельной конвенц ии ОЭСР.

За что могут аннулировать (РПП) ВНЖ в Казахстане?

Что касается самого (РПП) ВНЖ в Казахстане, в соответствии с п. 13 ст. 49 Закона Республики Казахстан от 22 июля 2011 года № 477-IV «О миграции населения» в выдаче разрешения на постоянное проживание в Республике Казахстан отказывается иностранцам и лицам без гражданства, либо выданное ранее разрешение аннулируется:

13) получившим разрешение на постоянное проживание и проживающим на территории Республики Казахстан менее 183 календарных дней в пределах любого последовательного 12-месячного периода с даты выдачи разрешения на постоянное проживание;

Если в РК было открыто ИП, которое иностранец вправе зарегистрировать исключительно на основании РПП (ВНЖ) и при этом у него есть намерение уехать из РК более чем на пол года (например фриланс в Таиланде), надо подготовить документы что выезд из РК связан с обучением, еще на территории РК, например заключить договор с языковым центром, а по прибытии в другую страну, получить студенческую визу, при этом обязательно письменно согласовать такой выезд с миграционной службой МВД РК.

В таком случае, на период обучения физическое лицо будет признаваться постоянно пребывающим в РК, в ином случае в любой момент ВНЖ может быть аннулировано и следом за ним ИП со всеми вытекающими, при условии что предприниматель отсутствует в РК более чем 183 дня в 12-месячном периоде и да, предложенный мной вариант очень шаткий, именно по этому если фрилансер не проживает в РК открывать ИП в Казахстане, плохая идея.

Особенности покупки недвижимости (квартиры) иностранным гражданином в Казахстане?

Если коротко и тезисами, физическое лицо без гражданства Казахстана вправе приобрести недвижимость в Казахстане, только после получения ВНЖ (ст. 9 закона № 2337 от 19.06.1995 г.), при этом, дальнейшее владение объектом зависит от наличия ВНЖ, а при утрате ВНЖ, например при отсутствии в РК более чем 183 дня в 12-месячном периоде, возникает обязанность продать недвижимость, так как владеть недвижимостью в Казахстане иностранцу без ВНЖ запрещено.

При условии, что недвижимость представляет ценность и находится в хорошем регионе Казахстана, то с большей долей вероятности, после утраты ВНЖ надо спешить с ее реализацией, так как она может быть продана региональными властями по решению суда "куда следует" и по "нужной стоимости", при этом на иностранца-нерезидента еще и возложат все расходы по такой сделке (ст. 252 ГК РК).

ИПН 10% – какие налоги платит налоговый резидент (иностранец) с продажи квартиры в Казахстане?

В Казахстане применяется минимальный срок владения недвижимостью (квартирой, дачей) на праве собственности – 1 год и более (пп.14 п.2 ст.319 НК РК) с даты государственной регистраций такого права, а не с даты заключения ДКП, по истечению которого, полученный физическим лицом, налоговым резидентом РК доход от прироста стоимости не рассматривается как объект обложения индивидуальным подоходным налогом (ИПН), декларация по ИПН форма 240.00 не подается.

Если недвижимость продается физическим лицом налоговым резидентом Казахстана, до истечения минимального срока владения недвижимостью, полученный доход от прироста стоимости, который определяется, как разница между ценой покупки объекта и ценой продажи (пп. 1 п. 1 ст. 331 НК РК), является объектом обложения ИПН по ставке - 10% (п. 1 ст. 320 НК РК).

Декларация по ИПН форма 240.00 подается до 31 марта года следующего за годом продажи недвижимости, налог уплачивается до 10 апреля, стандартно.

Если при продаже недвижимости в Казахстане, доход от прироста стоимости не возникает, например при реализации недвижимости по цене аналогичной приобретению или дешевле, то объекта обложения ИПН нет, налог не уплачивается, никаких действий совершать не требуется, но должна быть готовность доказать ДГД РК свою позицию, так что договоры купли-продажи должны быть всегда под рукой.

ИПН 15% – какие налоги платит иностранец налоговый нерезидент Казахстана при продаже недвижимости?

Выше я уже говорил, что иностранец не вправе владеть недвижимостью в Казахстане без ВНЖ, так что если ВНЖ аннулировали или его просто нет, но в собственности есть недвижимость, ее следует реализовать, чем быстрее тем лучше, кстати при получении иностранцем недвижимости в наследство в РК, сначала возникает ИПН по ставке 20% от стоимости наследства, но вопросы получения наследства в Казахстане мы поднимать не будем.

К доходам налогового нерезидента РК относится доход от прироста стоимости при реализации находящегося на территории РК имущества, права на которое или сделки по которому подлежат государственной регистрации в соответствии с законами РК (пп. 6 п. 1 ст. 644 НК РК).

Важно, налоговые нерезиденты РК уплачивают ИПН только от прироста стоимости, то есть вправе уменьшить налогооблагаемую базу на расходы связанные с приобретением недвижимости, но при этом правило одного года для нерезидентов РК не применяется (п.1 ст. 650 НК РК), если прирост стоимости возникает, налог уплатить придется в любом случае.

Для того чтобы определить, возникает или нет объект обложения ИПН, после реализации недвижимости, до 31 марта года следующего за годом в котором недвижимость была реализована, необходимо провести независимую оценку рыночной стоимости недвижимости на дату государственной регистрации права собственности при приобретении.

Полученный результат оценки, надо сравнить с ценой реализации объекта, если суммы равны или продано в убыток, то объект по ИПН не возникает, если есть прирост стоимости, то нужно подать декларацию по ИПН форма 240.00 и заплатить ИПН по ставке 15% до 10 апреля года следующего за продажей недвижимости (пп. 5 п.1 ст. 646 НК РК).

С какими странами Казахстан обменивается финансовой и налоговой информацией в автоматическим режиме?

Казахстан уже давно активно прорывается в полноправное членство в ОЭСР и с 2021 г. осуществляет обмен финансовой информацией по стандарту CRS, так в соответствии с официальными данными ОЭСР на 2023 г. Казахстан отправляет финансовую информацию в 63 юрисдикции, а получает финансовую информацией по своим резидентам из 74 юрисдикцией.

В том числе, Казахстан осуществляет обмен налоговыми отчетами (Country-by-Country reporting) с 61 юрисдикцией, однако получает по своим резидентам отчеты из 75 юрисдикций, информация доступна на сайте ОЭСР, список присоединившихся государств и территорий может изменяться.

Внутри СНГ и между государствами-ЕАЭС, осуществляется ежегодный обмен финансовой и налоговой информацией в соответствии с Протоколом об обмене информацией в электронном виде вступившим в силу 11 апреля 2020 года и который в 2023 г. который в том числе предполагает обмен информацией о движимом и недвижимом имуществе юридических и физических лиц и уплаченных налогах в отношении такого имущества.

Индивидуальный подоходный налог (ИПН) в Казахстане – ставки при самостоятельном декларировании дохода в 2023 г.

Налоговые резиденты Казахстана (физические лица) самостоятельно уплачивают индивидуальный подоходный налог (ИПН) как с доходов полученных от источников в РК, так и с доходов полученных за пределами РК по правилам указанным в ст. ст. 356-364 НК РК по следующим ставкам:

ИПН 10% – по доходам, подлежащим налогообложению физическим лицом налоговым резидентом самостоятельно (с доходов в РК и за пределами РК);

ИПН 15% – по доходам нерезидента от источников в Казахстане от прироста стоимости, подлежащим налогообложению физическим лицом самостоятельно;

ИПН 20% – по доходам нерезидента за оказанные услуги (консалтинговые, юридические, управленческие и др. ст.644 НК РК) выполненные работы в РК, подлежащие налогообложению физическим лицом самостоятельно.

Основными доходами подлежащими самостоятельному декларированию посредством подачи декларации по ИПН форма 240.00 до 31 марта, года следующего за годом в котором были получены доходы являются:

Прирост стоимости по имущественным доходам (наследование, продажа, аренда недвижимости, при условии что не выполняется «правило одного года», доходы от продажи движимого имущества (автомобиль и т.д.), доходы полученные за пределами Казахстана (ценные бумаги, роялти, дивиденды, доли в юридических лица и т.д.), при этом возможно устранение двойного налогообложения, если налоги были уплачены в стране источнике, доходы от самостоятельного оказания услуг, выполнения работ на территории Казахстана.

Исчисленный, по задекларированному доходу налог, нужно оплатить до 10 апреля года следующего за годом получения задекларированного дохода.

Tax Alert № 1

В соответствии с Законом Республики Казахстан от 21 декабря 2022 года № 165-VII с 2023 г. налоговые резиденты Казахстана, в случае наличия денежных средств в иностранных банках на 31 декабря 2023 г. и далее, в сумме превышающей 2 000 МРП (2 000 * 3 450 = 6 900 000 ₸) по курсу НБК в тенге, обязаны отразить такие суммы в декларации по ИПН форма 240.00 до 31 марта 2024 г.

Кроме того, если налоговый резидент Казахстана является собственником недвижимости за пределами РК, то такая недвижимость должна быть задекларирована по форме 240.00. При этом если зарубежная недвижимость не приносит доход, ИПН не уплачивается, но декларировать факт владения недвижимостью за пределами РК все равно необходимо. |

По каким ставкам в 2023 г. удерживается индивидуальный подоходный налог (ИПН) у источника выплаты в Казахстане?

Если физическое лицо (налоговый резидент / нерезидент РК), состоит в трудовых или гражданско-правовых отношениях с налоговым агентом (работодателем) или получает выплаты от иных налоговых агентов (банков, брокеров, фондов) по доходам перечисленных в пп. 1-12 и 17 ст. 321 НК РК, то ИПН с доходов такого физического лица, удерживается у источника выплаты по правилам установленным (главой 38 НК РК).

Ставки, по которым налоговые агенты удерживают ИПН у источника выплаты с доходов физических лиц, а также возможность применения налоговых вычетов и корректировок, прямо зависит характера взаимоотношений между сторонами и налогового статуса получателя дохода:

ИПН 10% – с доходов физических лиц налоговых резидентов РК, по трудовым договорам, соглашениям, гражданско-правовым договорам, с применением налоговых вычетов;

ИПН 10% – с доходов физических лиц налоговых нерезидентов РК, по трудовым договорам, соглашениям, без налоговых вычетов;

ИПН 20% – с доходов физических лиц налоговых нерезидентов РК по гражданско-правовым договорам (ГПХ) и другим доходам кроме доходов от прироста стоимости, дивидендов, вознаграждения, роялти, без налоговых вычетов.

Налоговые агенты в Казахстане удерживают ИПН не позднее дня выплаты дохода физическому лицу (п. 2 ст. 351 НК РК) и обязаны перечислить удержанные средства в бюджет Казахстана до 25 числа месяца следующего за месяцем выплаты дохода, а за задержки с перечислением полагается административный штраф в размере 5% - 10% (п. 2 ст. 279 КоАП РК).

Еще, налоговые агенты обязаны удерживать ИПН у источника выплаты, с доходов нерезидентов связанных с получением дивидендов и роялти, прироста стоимости от проданной доли в ТОО и т.д. по ставке – 15%, а если получатель нерезидент является налоговым резидентом в стране с льготным налогообложением по ставке – 20%, однако в некоторых ситуациях ставка ИПН может быть снижена, если между Казахстаном и страной нерезидента заключен действующий КоИДН, к этом моменту вернемся позже.

Какие налоговые вычеты можно применить в 2023 г. при расчете налоговой базы по ИПН в Казахстане?

Физические лица, налоговые резиденты Казахстана, имеют право на уменьшение налогооблагаемой базы по ИПН посредством применения налоговых вычетов к своим доходам в следующем порядке (ст. 342 НК РК):

ОПВ 10% – обязательные пенсионные взносы;

ВОСМС 2% – взносы на обязательное социальное медицинское страхование;

Стандартный налоговый вычет в размере 14 МРП (14 * 3450 = 48 000 ₸ в 2023 г.).

Расчет ИПН на примере сотрудника гражданина ЕАЭС с ВНЖ (ТОО на ОУР) с зарплатой 300 000 ₸ / месяц:

ОПВ – 300 000 * 10% = 30 000 ₸;

ВОСМС – 300 000 * 2% = 6 000 ₸;

Стандартный вычет 14 МРП – 48 000 ₸ (по заявлению).

(300 000 – 30 000 – 6 000 – (48 000 ₸)) = налогооблагаемая база по ИПН = 216 000 ₸ * 10% = ИПН 21 600 ₸ подлежащий перечислению налоговым агентом в бюджет РК с дохода сотрудника, на руки сотрудник в таком примере получит 242 430 ₸, а работодателю обойдется еще дороже на СО, СН и ООСМС, примерно на ~ 35 000 ₸

Еще в Казахстане существуют особые налоговые и имущественные вычеты, по инвалидности, для родителей ребенка-инвалида, для приемных родителей, по ипотечным займам, по добровольным пенсионным взносам и т.д., но это чисто бухгалтерия и не является предметом данного материала.

Как зарегистрировать ИП / ТОО в Казахстане в 2023 г.

Казахстан допускает регистрацию иностранцами товарищества с ограниченной ответственностью (ТОО) на одинаковых условиях с гражданами РК, после получения ИИН и ЭЦП, через личный визит или онлайн, при этом ТОО не привязывается к РПП (ВНЖ) учредителя иностранца или статусу директора, при соблюдении некоторых особенностей, вести деятельность от имени ТОО, можно даже онлайн.

Иностранцы граждане ЕАЭС (Армения, Киргизия, РБ, РФ), а также граждане Таджикистана, вправе зарегистрировать в Казахстане ИП и вести предпринимательскую деятельность, исключительно при наличии у иностранца РПП (ВНЖ), то есть любимая тема фрилансеров, физическое лицо уехало, а ИП осталось тут почти не работает.

В данной статье, я не буду описывать как открыть ИП в Казахстане, так как процесс очень легкий и все делается онлайн, основной сложностью является получение и поддержание ВНЖ в активном состоянии, то есть необходимо пребывать в РК как минимум 183 дня в течение 12 месяцев, в ином случае появляется риск аннулирования ВНЖ и прекращение статуса ИП соответственно.

Специальный налоговый режим (СНР) на основе упрощенной декларации в Казахстане

Специальный налоговый режим на основе упрощенной декларации (СНР на УД) в Казахстане вправе применять индивидуальные предприниматели (ИП) и юридические лица (ТОО) при соблюдении установленных ст. 683 НК РК условий и ограничений в 2023 г.

Объектом обложения по СНР на УД является доход ИП / ТОО без возможности учета расходов, при этом стоит отметить, что налоговый период по СНР составляет 6 месяцев (полугодие), то есть отчитываться по СНР надо два раза в год – до 15 февраля / 15 августа, путем подачи упрощенной декларации по форме 910.00, посмотреть правила заполнения и скачать актуальную форму декларации можно на официальном сайте КГД МФ РК.

СНР на УД устанавливает пониженные ставки ИПН / КПН, кроме случаев когда налогоплательщик применяющий СНР на УД обязан как налоговый агент удержать ИПН / КПН у источника выплаты, например за исполнителя-иностранца или при выплате роялти, дивидендов по стандартным ставкам.

Стоит отметить, что ИП / ТОО применяющие СНР на УД могут добровольно встать на учет как плательщики НДС, поскольку постановка на учет по НДС не зависит от применяемого режима налогообложения, впрочем при достижении оборота 20 000 МРП (69 000 000 ₸/ год.) встать на учет по НДС придется в любом случае, подробнее про НДС я расскажу далее, так как вопрос требует отдельного обсуждения.

Какие налоги в 2023 г. платит ИП / ТОО применяющее СНР на основе УД в Казахстане?

С 01 января 2023 г. ИП / ТОО платят ИПН / КПН - 1,5%, а также 1,5% социального налога, то есть всего 3% с дохода (п. 1 ст. 687 НК РК, п. 2 ст. 688 НК РК).

Кроме того, ИП ежемесячно платит за себя ОПВ - 10%, СО - 3,5% и ВОСМС - 4 900 ₸, в том числе ИП / ТОО удерживают с доходов работников ИПН -10%, ОПВ -10%, ВОСМС -2%, и платят за работников СН - 3,5% и ООСМС - 3%.

Какие условия применения специального налогового режима (СНР) на основе упрощенной декларации в Казахстане?

Налогоплательщики, которые выбрали СНР по УД вправе применять специальный налоговый режим при соблюдении следующих условий:

доход за налоговый период (6 мес.) не превышает 24 038 МРП (82 931 100 ₸ в 2023 г.);

численность работников (включая ИП лично) не превышает 30 человек в полугодие;

деятельность ИП / ТОО не попадает под ограничения поименованные в (пп. 3 п. 2 ст. 683 НК РК);

ТОО не имеет применяющих СНР структурных подразделений и филиалов в РК, в том числе учредители не участвуют в других ТОО применяющих СНР (п. 4 ст. 683 НК РК).

Однако, если ИП применяет СНР, он вправе быть учредителем ТОО на СНР, при этом быть учредителем двух ТОО на СНР, такое физлицо, в том числе в статусе ИП не вправе.

Если ИП / ТОО применяющее СНР упирается в ограничения препятствующие применению СНР или предел по оборотам, такое ИП / ТОО должно подать соответствующее заявление о переходе на общеустановленный режим налогообложения (ОУР) в течение 5 рабочих дней.

В таком случае, датой начала применения ОУР, будет считаться первое число месяца в котором произошла утрата права применения СНР (п. 10 ст. 679 НК РК), соответственно если нарушение применения СНР выявляется налоговыми органами, ИП / ТОО будет аналогично скинуто на ОУР с первого числа месяца, в котором утратило право применять СНР.

Какие виды деятельности запрещены в 2023 г. при применении специального налогового режима (СНР) в Казахстане?

С 01 января 2023 года, основными запрещенными видами деятельности для СНР, является: агентская деятельность, консалтинговые и маркетинговые услуги, услуги в области юриспруденции, бухгалтерии, финансового аудита, при этом ежегодная тенденция в корректировке перечня запретных видов деятельности для СНР, вполне очевидна, соответственно требует внимания применяющих режим налогоплательщиков (пп. 3 п. 2 ст. 683 НК РК).

Фискалы Казахстана, довольно часто квалифицируют предмет договора в свою пользу, подменяя понятия или дают оценку фактически сложившимся отношениям между сторонами договора в свою пользу, отталкиваясь от вспомогательных услуг, при смешанном характере услуг по договору, фактически подводя налогоплательщика под нарушение, доначисляя налоги и штрафы.

Такие ситуации, обычно перерастают в спор, который приходится разрешать в судебном порядке, в качестве профилактики, я рекомендую изначально ответственно подходить к предмету заключаемого договора, оценивая каждый вид услуг (работ) в отдельности, исходя из налоговых правил, а при смешанном характере услуг по договору, обязательно разделять такие услуги по разным договорам и проводить (принимать) по ним оплату отдельными платежами.

Что считается агентской деятельностью для целей налогообложения в Казахстане?

В соответствии п. 3 ст. 683 НК РК, ИП / ТОО не вправе применять СНР, если оказывает услуги на основании агентских договоров (соглашений), при этом для целей данного пункта под агентскими договорами (соглашениями) понимаются договоры (соглашения) гражданско-правового характера, заключенные в соответствии с законодательством РК, по которым одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны определенные действия от своего имени, но за счет другой стороны либо от имени и за счет другой стороны.

В Казахстане, действительно часто складываются скверные ситуации с налоговыми органами и их широким трактованием положений законодательства РК, так если грубо исходить из различных разъяснений Председателя КГД МФ РК на вопросы налогоплательщиков № 737106 от 18.05.2022, № 673664 от 19.08.2021, туристическая деятельность и риэлтерские услуги независимо от содержания договора считается агентской деятельностью, кроме того, согласно свежему разъяснению Председателя Комитета государственных доходов МФ РК от 6 февраля 2023 года на вопрос от 9 января 2023 года № 763114, можно сделать смелый вывод, о том что КГД МФ РК будет считать любые услуги в области сетевого маркетинга агентской деятельностью.

Что считается консалтинговыми услугами для целей налогообложения в Казахстане?

Консультационные услуги – услуги по предоставлению разъяснений, рекомендаций, советов и иных форм консультаций, включая определение и (или) оценку проблем и (или) возможностей лица, в целях решения управленческих, экономических, финансовых, инвестиционных вопросов, в том числе вопросов стратегического планирования, организации и осуществления предпринимательской деятельности, управления персоналом – такое толкование консультационных услуг приведено в пп. 36 п.1 ст. 1 НК РК.

Например в ответе Председателя Комитета государственных доходов МФ РК от 27 мая 2021 года на вопрос от 22 мая 2021 года № 686529 содержится позиция, что ИП на СНР вправе оказывать услуги психологического консультирования физическим лицам, так как эти услуги необходимы таким физическим лицам не для осуществления предпринимательской деятельности.

В другом ответе Председателя Комитета государственных доходов МФ РК от 25 января 2023 года на вопрос от 8 декабря 2022 года № 761335 и от 30 января 2023 года на вопрос от 20 июня 2022 года № 744406 на вопрос может ТОО на СНР оказывать консультационные и бухгалтерские услуги, а также иные услуги на основании ОКЭД 74909, налогоплательщик получил утвердительный запрет.

Исходя из диспозиции пп. 36 п.1 ст. 1 НК РК и ответа Председателя КГД МФ РК (№ 686529) можно сделать вывод, что оказание консалтинговых услуг физическим лицам, которые получают данные услуги не для предпринимательской деятельности, а для личных нужд, не попадает под запрет, пп. 3 п. 2 ст. 683 НК РК.

Вероятно, такое толкование, может дать возможность применять СНР при консалтинге физических лиц, но требует прямого согласования с КГД РК путем направления письменного запроса с точным, развернутым пояснением планируемых операций, если нужна помощь обращайтесь.

Что считается маркетинговыми услугами для целей налогообложения в Казахстане?

С 01 января 2023 г. согласно пп. 3 п. 2. ст. 683 НК РК, ИП / ТОО осуществляющие маркетинговые услуги не вправе применять СНР и вроде бы все понятно, но нужно разобраться, что считается маркетинговыми услугами в соответствии с НК РК и пониманием налоговых органов Казахстана.

Маркетинговые услуги – услуги, связанные с исследованием, анализом, планированием и прогнозированием в сфере производства и обращения товаров, работ, услуг в целях определения мер по созданию лучших экономических условий производства и обращения товаров, работ, услуг, включая характеристику товаров, работ, услуг, выработку ценовой стратегии и стратегии рекламы – такое толкование маркетинговых услуг приведено в пп. 42 п.1 ст. 1 НК РК.

Письмом Департамента государственных доходов по городу Алматы от 13 февраля 2023 года № ЖТ-2023-00106968 был дан ответ на вопрос налогоплательщика:

Рекламные услуги предоставляются компаниям или частным лицам, выступающим на рынке рекламы как рекламодатели, рекламные услуги создаются на основе материального и нематериального производства. При этом, понятие «рекламных услуг» Налоговым кодексом не регламентировано.

В своем ответе, налоговые органы Алматы ссылаются на то, что рекламные услуги прямо не поименованы в НК РК, как бы намекая что они не запрещены для СНР, приводят текст пп. 42 п.1 ст. 1 НК РК для определения маркетинговых услуг, но самое важное что надо понимать про налоговиков Казахстана, то что при любом споре будет проведен анализ договора и характера взаимоотношений сторон, например для выявления признаков агентской (посреднической) деятельности или консультационных услуг.

Социальный кодекс Казахстана с 01 июля 2023 г. – как ИП заплатить за себя СО / ОПВ / ВОСМС в Казахстане?

ИП на СНР ежемесячно до 25 числа, уплачивает за себя социальные отчисления (СО) 3,5%, пенсионные взносы (ОПВ) 10%, взносы на обязательное медицинское страхование (ВОСМС) 4 900 ₸ (5% * 1,4 МЗП), кроме того ИП на ОУР дополнительно уплачивает фиксированный социальный налог 2 МРП (6 900 ₸) за вычетом СО 3,5%.

С 01 июля 2023 г. ИП при расчете пенсионных взносов (ОПВ) и социальных отчислений (СО) в свою пользу, должны руководствоваться Социальным кодексом Республики Казахстан (СК РК) которым установлен новый подход в части расчетов таких отчислений в бюджет РК.

ИП при расчете ОПВ и СО в свою пользу с 01 июля 2023 г. необходимо применять единый доход, при этом единый доход, ИП определяет самостоятельно в пределах налогового дохода (того что удалось заработать за месяц) и не превышая 50 МРЗП / мес.

Основной смысл изменений, заключается в том, что ИП должны рассчитывать ОПВ и СО с одинакового размера дохода, при этом сохраняется возможность рассчитать ОПВ и СО с минимального размера заработной платы (МРЗП) который составляет в 2023 г. - 70 000 ₸.

Стоит отметить, что с 01 июля 2023 г. исключен обязательный нижний предел дохода ИП (1 МРЗП – 70 000 ₸) при расчете СО и ОПВ в свою пользу, что дает возможность ИП, при доходе меньше чем 70 000 ₸ / мес. рассчитать ОПВ и СО с суммы фактического дохода.

Еще одно изменение с 01 июля 2023 г. касается расчета СО и заключается в том, что единый доход который ИП определил самостоятельно, перед исчислением СО, должен быть уменьшен на ОПВ и только потом можно применить ставку 3,5%, так как Социальным кодексом РК к доходам не облагаемым СО отнесены и ОПВ (пп. 3 п. 7 ст. 245 СК РК).

Пример: ИП на СНР заработал 1 000 000 ₸ / мес. что составляет его налоговый доход. ИП принял решение рассчитать ОПВ и СО с 200 000 ₸, хотя вправе это сделать с 1 МРЗП 70 000 ₸, но не вправе делать расчеты с суммы превышающей налоговый доход в этом месяце 1 000 000 ₸.

В этом примере, ОПВ должно быть рассчитано с 200 000 ₸ ( 200 000 х 10%) = 20 000 ₸, при этом по новым правилам СО тоже должно быть рассчитано с 200 000 ₸, но с уменьшением на исчисленные ОПВ (200 000 - 20 000 х 3,5%) = 6 300 ₸.

Расчет ВОМС не зависит от дохода, является фиксированным - 4 900 ₸ (1,4 × 70 000 × 5%), все взносы и отчисления должны ежемесячно перечисляться в бюджет РК до 25 числа каждого месяца.

ИП / ТОО на СНР (УД) могут перейти на единый платеж при удержании налогов с доходов сотрудников

С 01 января 2023 г. ИП / ТОО применяющие СНР на основе упрощенной декларации могу перейти на единый платеж, которому посвящена глава 89-1 НК РК, для упрощения обязанностей налогового агента, при этом вернутся на стандартную систему, можно будет только в следующем календарном году.

Единый налоговый платеж (ЕНП) предполагает упрощенный формат перечисления в бюджет РК предусмотренных социальных налогов и отчислений с доходов работников единой платежкой до 25 числа каждого месяца.

ЕНП включает в себя: ИПН с дохода работника, ОПВ, СО, ООСМС, ВОСМС, единая общая ставка ЕНП составляет в 2023 г. - 20%, в 2024 г. - 21,5%, а с 2025 г. предполагается ставка 23,8 %.

При этом, для плательщиков ЕНП установлена минимальная доля ОПВ в таком ЕНП в 2023 г. - 50%, в 2024 г. - 46,5%, а с 2025 г. 42,0%.

Общеустановленный режим налогообложения (ОУР) в Казахстане

Общеустановленный режим налогообложения (ОУР) является базовым налоговым режимом на который попадают все ИП / ТОО после первичной регистрации, а также в случаях добровольного прекращения применения СНР, например при превышении оборота или при не соответствии условиям применения режима, в том числе в случаях выявления нарушений применения СНР налоговыми органами РК.

Объектом обложения ИП / ТОО на ОУР является разница между доходами и расходами, при этом отсутствуют ограничения по оборотам, сотрудникам и видам деятельности как на СНР. Налоговый период на ОУР календарный год, но есть и ежеквартальная отчетность.

Налогоплательщик применяющий ОУР имеет выбор, встать на учет по НДС или не вставать до достижения определенного лимита по оборотам 20 000 МРП (69 000 000 ₸/ год.), аналогично режиму СНР, так как НДС прямо не привязан к режиму налогообложения в Казахстане.

ИПН 10% – какие налоги платит ИП на ОУР в Казахстане?

ИП на ОУР платит ИПН по ставке 10% от разницы между доходами и расходами. ИП на ОУР удерживает с дохода работников ИПН 10%, ОПВ 10%, СО 3,5%, ВОСМС 2%, от себя доплачивает в бюджет ООСМС - 3% и социальный налог (СН) - 1 МРП за вычетом СО 3,5%, что получается немного выгоднее чем у ТОО.

ИП на ОУР сдает декларацию по ИПН по форме 220.00 один раз в год, по итогам года до 31 марта года следующего за отчетным, ежеквартально декларацию по ИПН и социальным налогам по форме 200.00 до 15.05, 15.08, 15.11 и 15.02 следующего года за отчетным.

КПН 20% – какие налоги платит ТОО на ОУР в Казахстане?

ТОО на ОУР платит корпоративный подоходный налог (КПН) по ставке 20% от разницы между доходами и расходами. ТОО на ОУР уплачивает налоги и социальные отчисления за работников, написал про это подробно ниже.

ТОО на ОУР сдает декларацию по КПН по форме 100.00 один раз в год, по итогам года до 31 марта года следующего за отчетным, ежеквартально декларацию по ИПН и социальным налогам по форме 200.00 до 15.05, 15.08, 15.11 и 15.02 следующего года за отчетным.

Какие налоги и социальные отчисления в 2023 г. платят работодатели ТОО на ОУР за работников в Казахстане?

Налогообложение доходов физических лиц резидентов и нерезидентов состоящих в трудовых или гражданско-правовых отношениях (ГПХ) с работодателями / заказчиками из Казахстана, у источника выплаты, зависит сразу от нескольких факторов:

Наличие ВНЖ в РК у работника-иностранца не из ЕАЭС;

Гражданство работника-иностранца (входит или нет в ЕАЭС);

Налоговый статус работника-иностранца (резидент / нерезидент);

Характер заключенного договора (ГПХ) или чисто трудовые отношения;

Характер выполняемой работы (дистанционная или с присутствием в РК).

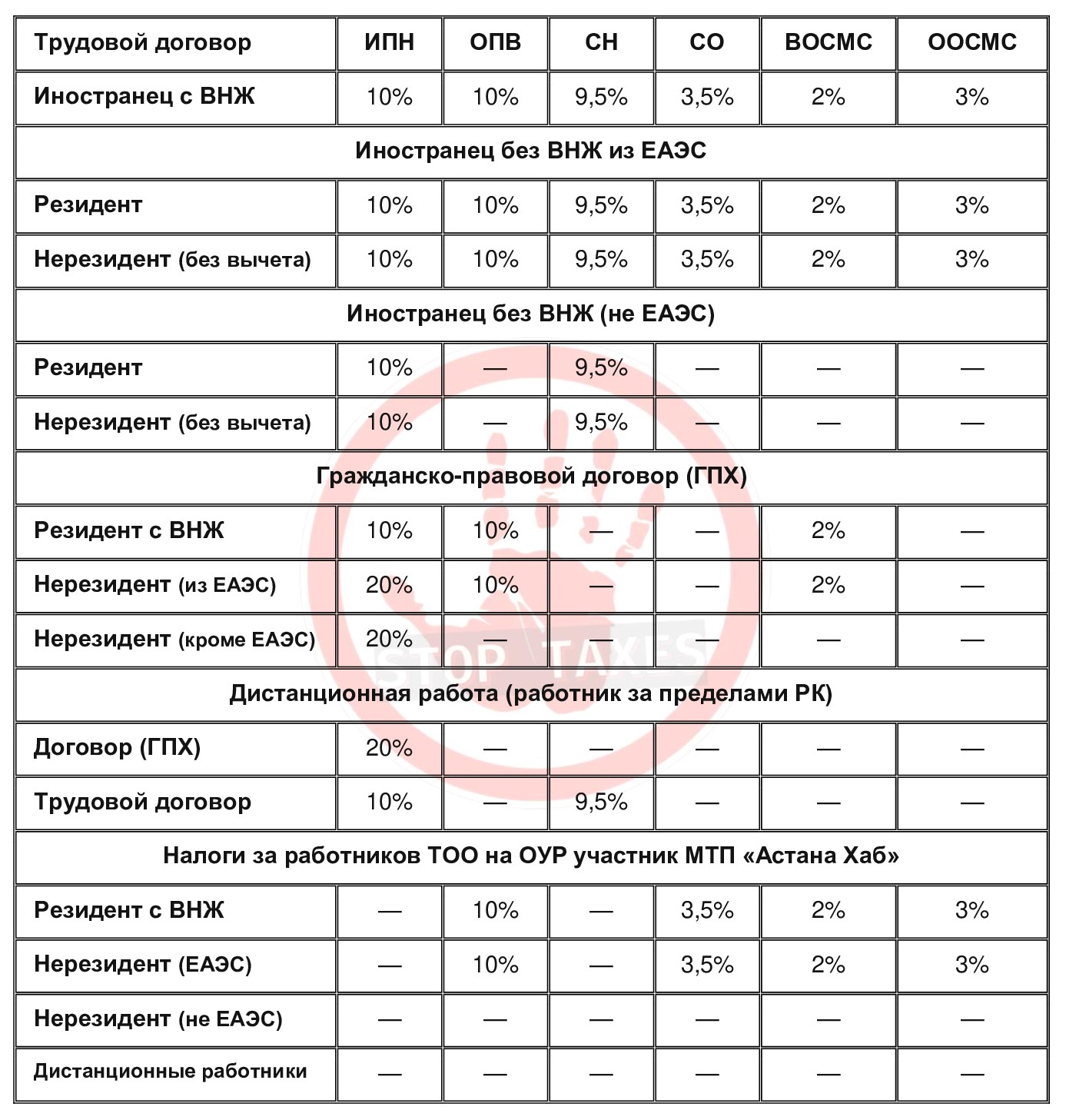

Напомню, что налоговые резиденты РК, постоянно проживающие с ВНЖ или постоянно пребывающие в РК более чем 183 дня, вне зависимости от гражданства, при наличии документа подтверждающего статус налогового резидента РК, могут уменьшить налогооблагаемую базу по ИПН на налоговые вычеты (ОПВ 10%, ВОСМС 2%, 14 МРП), нерезиденты РК не могут воспользоваться налоговыми вычетами, учитывайте этот момент при просмотре таблицы расположенной ниже.

ИПН, ОПВ, ВОСМС удерживаются с дохода работника, а СН, СО, ООСМС выплачивается в бюджет РК за счет работодателя, при этом социальный налог всегда рассчитывается за минусом социальных отчислений.

Взглянув на таблицу ниже, вы сможете спланировать налоговую нагрузку в 2023 г. при трудовых или гражданско-правовых отношениях с сотрудниками в Казахстане, так и за пределами Казахстана при дистанционной (удаленной) работе на Казахстан:

С 01 января 2021 г. Казахстан как государство-член ЕАЭС, начал выполнять условия ранее ратифицированного Соглашения о пенсионном обеспечении трудящихся государств - членов ЕАЭС, для обеспечения равных прав граждан ЕАЭС, которые трудятся на территориях других государств-участников ЕАЭС, для непрерывного накопления пенсионных отчислений, которые будут учтены при выходе на пенсию работника, в любой стране ЕАЭС, соответственно с 01.01.2021 г. все работодатели стали обязаны удерживать ОПВ 10% с личных доходов граждан ЕАЭС которые работают с территории РК, независимо от их налогового статуса.

Аналогичная ситуация по отношению к гражданам ЕАЭС, которые трудятся на территории Казахстана вне зависимости от их налогового статуса (временного / постоянного пребывания), происходит с ООСМС 3% и ВОСМС 2% и с социальными отчислениями СО 3,5% (соцстрах), то есть можно говорить, что граждане Казахстана и любые даже временно пребывающие граждане ЕАЭС которые находятся исключительно в трудовых отношениях с работодателями Казахстана отчисляют одинаковые платежи в бюджет РК в соответствии с Договором о ЕАЭС (ст.ст. 96, 98, Договор о ЕАЭС).

Вывод о том, что не возникает обязанность удерживать ОПВ и другие социальные отчисления, с доходов граждан ЕАЭС при дистанционной работе по трудовому или гражданско-правовому договору на компании в Казахстане, основывается в том числе на разъяснении Министра труда и социальной защиты населения РК от 12 мая 2021 года на вопрос от 5 мая 2021 года № 683327, но при этом, очень важно определить в договоре дистанционный характер работы и место выполнения трудовой функции за пределами Казахстана.

НДС 12% – налог на добавленную стоимость в Казахстане

ИП / ТОО в Казахстане на любом режиме налогообложения СНР / ОУР вправе не вставать на учет по НДС и соответственно не уплачивать НДС в бюджет РК до достижения минимального оборота 20 000 МРП (69 000 000 ₸ / год) после превышения которого, постановка на учет по НДС является обязательной, однако ИП / ТОО на СНР или ОУР вправе в любой момент добровольно встать на учет по НДС до достижения минимального оборота 20 000 МРП.

С начала 2023 г. есть исключения в части превышения минимального оборота 20 000 МРП (69 000 000 ₸ / год) для плательщиков СНР (розничный налог) и ИП применяющих трехкомпонентную интегрированную систему (ТИС), простыми словами, онлайн контрольно-кассовую технику, но про это я говорить в данном материале не буду, так как мой фокус сосредоточен исключительно на ИТ-сфере и другом онлайн бизнесе.

Минимальный оборот 20 000 МРП (69 000 000 ₸ / год) рассчитывается нарастающим итогом, для первично зарегистрированных ИП / ТОО - с даты регистрации и до конца календарного года, для всех остальных налогоплательщиков с 01 января по 31 декабря каждого календарного года, при этом если обороты ИП / ТОО существенные, важно определять минимальный оборот ежемесячно, чтобы не попасть на существенные штрафы.

В минимальный оборот 20 000 МРП (69 000 000 ₸ / год) включается облагаемый НДС оборот (ст. 369 НК РК), в том числе в минимальный оборот включаются выполненные работы, оказанные услуги исполнителями-нерезидентами на возмездной основе (ст. 373 НК РК), про что часто забывают ИП / ТОО привлекающие подрядчиков иностранцев для выполнения различных дистанционных работ (услуг), местом реализации которых признается Казахстан (ст. 378 НК РК).

Tax Alert № 2

При определении минимального оборота 20 000 МРП (69 000 000 ₸ / год) следует учитывать все облагаемые НДС операции входящие и исходящие, например: передача прав на использование объектов интеллектуальной собственности; по техническому обслуживанию и обновлению программного обеспечения; предоставление доступа к интернет ресурсам; консультационные, аудиторские, инжиниринговые, дизайнерские, маркетинговые, юридические, бухгалтерские, рекламные услуги, а также услуги по предоставлению и (или) обработке информации, в общем все дистанционные услуги и работы которые оказывает ИП / ТОО и покупает у исполнителей-иностранцев – подтверждение выводов от КГД МФ РК.

В случае, если минимальный оборот превышен, надо вставать на учет по НДС, для чего следует подать заявление в электронной форме или на бумажном носителе в налоговый орган по месту нахождения, не позже 10 рабочих дней, со дня окончания месяца в котором был превышен минимальный оборот (ст. 82 НК РК) или добровольно, при приближении к порогу минимального оборота (ст. 83 НК РК) что более разумно с учетом размера вероятных штрафов.

Если пропустить срок подачи заявления о постановке на учет по НДС наступит административная ответственность по ч. 3, ст. 269 КоАП РК в размере 50 МРП (172 500 ₸) и штраф по ч. 5, ст. 275 КоАП РК в размере 15% от суммы облагаемого НДС оборота за период не постановки на учет по НДС, данные административные наказания активно применяются налоговыми органами Казахстана, но есть способы уменьшения административной ответственности.

Как определить место реализации услуг (работ) для целей НДС в Казахстане?

Если ИП / ТОО покупает услуги из страны которая не входит в ЕАЭС, то при определении места реализации работ (услуг) для целей НДС следует отталкиваться от п. 4, п. 2 ст. 378 НК РК, в соответствии с которым местом реализации следующих работ (услуг) признается территория Казахстана:

предоставление доступа к интернет-ресурсам;

передача прав на использование объектов интеллектуальной собственности; по техническому обслуживанию и обновлению программного обеспечения;

консультационные, аудиторские, инжиниринговые, дизайнерские, маркетинговые, юридические, бухгалтерские, адвокатские, рекламные услуги, а также услуги по предоставлению и (или) обработке информации;

услуги агента по приобретению товаров, работ, услуг, а также привлечению от имени основного участника договора (контракта) лиц для осуществления услуг, предусмотренных настоящим подпунктом.

5) работы, услуги, не предусмотренные подпунктами 1), 2), 3) и 4) части первой настоящего пункта и пунктом 4 настоящей статьи, выполняются или оказываются налогоплательщиком, осуществляющим предпринимательскую или любую другую деятельность на территории Республики Казахстан.

Если говорить прямо, то пп. 5 п. 2 ст. 378 НК РК оставляет перечень услуг (работ), которые могут оказываться ИП / ТОО заказчикам-иностранцам, по сути открытым, оставляя большой маневр для воображения налоговиков.

Определение в рамках ЕАЭС места реализации работ (услуг) для целей НДС в Казахстане

Если ИП / ТОО ведет дела с контрагентами из государств-участников Евразийского экономического союза (Армения, Киргизия, РБ, РФ), то при определении места реализации работ (услуг) следует отталкиваться от пунктов 28 / 29 раздела IV Протокола № 18 к Договору о ЕАЭС от 29 мая 2014 года, так как международный договор имеет приоритет над национальными правилами, а в части не урегулированной Протоколом № 18 от ст. 441 НК РК.

Существенных отличий от стандартного порядка определения места реализации услуг (работ) для целей НДС в Протоколе № 18 и ст. 441 НК РК не содержится, так в соответствии с пунктом 29 Протокола № 18 местом реализации следующих услуг (работ) признается территория Казахстана, если ИП / ТОО приобретает у исполнителя-иностранца:

консультационные, юридические, бухгалтерские, аудиторские, инжиниринговые, рекламные, дизайнерские, маркетинговые услуги, услуги по обработке информации, а также научно-исследовательские, опытно-конструкторские и опытно-технологические (технологические) работы;

работы, услуги по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации, сопровождению таких программ и баз данных;

или ему передают, предоставляют передаче, уступку патентов, лицензий, иных документов, удостоверяющих права на охраняемые государством объекты промышленной собственности, торговых марок, товарных знаков, фирменных наименований, знаков обслуживания, авторских, смежных прав или иных аналогичных прав.

Председателю Комитета государственных доходов МФ РК был задан вопрос следующего характера:

ТОО на ОУР плательщик НДС (стоит на учете по НДС), планирует заключить договор комиссии (ровно как агентский или договор поручения) с ООО-нерезидентом из РФ на оказание рекламных услуг в интернете, которые заключаются в размещении рекламных материалов ООО-нерезидента из РФ в сервисах Google и Facebook, в том числе ТОО за агентское вознаграждение будет принимать на свои счета в РК денежные средства ООО-нерезидента из РФ для дальнейшей оплаты услуг онлайн сервисов Google и Facebook и наоборот.

Из ответа Председателя КГД МФ РК от 30 января 2023 года на вопрос от 7 июля 2022 года № 746871 следует позиция, что НДС с дохода исполнителя-иностранца, должен уплачиваться в РФ по месту нахождения покупателя (заказчика) услуг, то есть ООО в РФ в соответствии с Приложением № 18 к Договору ЕАЭС, что логично.

Однако, КГД МФ РК обращает внимание, что если оказание услуг по поиску исполнителей (подрядчиков) или размещения рекламных материалов ООО из РФ в сервисах Google и Facebook осуществляется на основании договора комиссии или соответствующего договора (агентского, посреднического), то у комиссионера (ТОО на ОУР плательщика НДС) возникает обязанность декларировать НДС по форме 300.00 в части суммы своего агентского вознаграждения.

Это я к тому, что ИП / ТОО на ОУР, например не плательщик НДС, должен учитывать НДС со своего агентского (посреднического) вознаграждения, в счет минимального оборота 20 000 МРП по достижению которого, нужно обязательно встать на учет по НДС, про который мы говорили выше, требуется внимательность.

Смешанный характер услуг (работ) по договору для целей НДС в Казахстане

Согласно п. 3 ст. 378 НК РК и п. 4 ст. 441 НК РК в случаях когда ИП / ТОО покупает несколько видов услуг (работ) по договору, например консультационные услуги и услуги по разработке кода для ЭВМ, то есть услуги носят смешанный характер, местом реализации услуг (работ) которые носят вспомогательный характер, признается место реализации основных услуг, давайте посмотрим на одном примере, что это означает для налогоплательщиков РК на практике.

Председателю Комитета государственных доходов МФ РК был задан вопрос следующего характера:

ТОО на ОУР плательщик НДС, просило подтвердить КГД МФ РК, что на территории Казахстана в соответствии со ст. 378 НК РК не возникает НДС при оказании консультационных услуг и одновременно услуг по разработке ПО для ЭВМ для заказчика-нерезиденту из Афганистана, не стоящего на налоговом учете в РК.

Исходя из разъяснения Председателя Комитета государственных доходов МФ РК от 30 июня 2021 года на вопрос от 29 апреля 2021 года № 682406 усматривается позиция, что консультационные услуги которые оказывает ТОО на ОУР заказчику-иностранцу из Афганистана, который не стоит на налоговом учете в РК, не считаются услугами оказанными на территории РК, соответственно оборот по данным услугам не является облагаемым НДС оборотом.

Однако, аналогичные выводы нельзя сделать в отношении услуг по разработке ПО для ЭВМ, место реализации которых в соответствии с пп. 5 п. 2 ст. 378 НК РК определяется по месту оказания услуг исполнителем резидентом РК, соответственно оборот по реализации услуг разработки кода для ЭВМ, является оборотом облагаемым НДС на территории РК.

Tax Alert № 3

Так что, исходя из п. 3 ст. 378 НК РК, которым установлено, что вспомогательные услуги определяются по месту реализации основных, все услуги смешанного характера, в том числе и по рассматриваемому договору, особенно при отсутствии реальной возможности у налогоплательщика доказать раздельный оборот по каждому виду услуг в отдельности, будут признаны при проверке налоговыми органами РК, облагаемым НДС оборотом, с соответствующими доначислениями.

ИПН 10% – какой налог на дивиденды ТОО (СНР / ОУР) у источника выплаты для физлица-резидента Казахстана?

С 01 января 2023 г. юридические лица-резиденты Казахстана (ТОО) при выплате физическим лицам-резидентам РК дохода в виде дивидендов, удерживают ИПН у источника выплаты по единой ставке – 10% (ранее было 5%), при этом дивиденды на сумму 30 000 МРП (30 000 * 3450 = 103 500 000 ₸) за календарный год, исключаются из налогооблагаемой базы физического лица, что весьма существенно (пп. 8 п.1 ст. 341 НК РК).

Кроме того с 01.01.2023 г. Законом РК №135-VII от 11.07.2022 г. отменена норма на основании которой не подлежали обложению ИПН дивиденды по акциям или долям участия в ТОО, которыми владело физлицо-резидент более 3 лет, вместо этого применяется льгота 30 000 МРП, ответ Председателя КГД РК от 08.12.2022 года на вопрос от 28.11.2022 года № 760404.

Обложение ИПН / КПН доходов исполнителя-иностранца у источника выплаты (ИП / ТОО) в Казахстане

Если у вас есть ИП / ТОО в Казахстане и вы приобретаете услуги исполнителей-иностранцев, например ИП из Грузии / Армении, или юридических лиц, например ООО из РФ, я рекомендую внимательно вникнуть в нижеследующую информацию, чтобы не пополнить ряды налогоплательщиков оспаривающих доначисленный налоговыми органами ИПН / КПН которые не удержали у источника выплаты с дохода исполнителя-иностранца, в том числе избежать переквалификации услуг (работ) по договору в роялти.

Разделом 19 НК РК установлены правила обложение ИПН / КПН доходов нерезидентов от источников в Казахстане, так например в соответствии со ст. 644 НК РК доходами нерезидента от источников в РК признаются доходы физлица от оказания любых услуг на территории РК, доходы физических лиц от деятельности в РК на основании трудового договора или контракта, про которые мы уже говорили, но в том числе доходами исполнителей-нерезидентов например ИП-нерезидентов или юрлиц-нерезидентов, от источников в Казахстане признаются:

доход от оказания управленческих, финансовых, консультационных, инжиниринговых, маркетинговых, аудиторских, юридических услуг за пределами Казахстана;

доход в виде дивидендов, получаемый от ТОО, а также от паевых инвестиционных фондов, созданных в соответствии с законами РК;

и что самое важное доход в виде роялти, с которым связано самое больше количество споров налоговых органов с налогоплательщиками.

По всем перечисленным в ст. 644 НК РК доходам ИП-иностранцев, юрлиц-иностранцев которые не стоят на налоговом учете в Казахстане, налоговые агенты ИП / ТОО-резиденты РК, должны удерживать ИПН / КПН без вычетов, по ставкам указанным в ст. 646 НК РК, не позднее дня выплаты дохода иностранцу.

Обеспечивать, перечисление удержанного ИПН в бюджет РК не позднее 25 числа месяца в котором был выплачен доход ИП-иностранцу (физлицу) и КПН не позднее срока подачи декларации по КПН (31 марта), при условии что доход был начислен, но не выплачен юрлицу-иностранцу, независимо от формы выплаты и места выплаты такого дохода.

Какой налог (ИПН / КПН) у источника выплаты на дивиденды, роялти, прирост капитала для нерезидента Казахстана?

В соответствии со ст. 646 НК РК доходы нерезидентов от источников в РК подлежат налогообложению у источника по следующим ставкам:

10% – к доходам нерезидента в виде дивидендов (за исключением нерезидентов из стран с льготным налогообложением) если на день начисления дивидендов получатель владеет долей в ТОО более трех лет (совокупно) при одновременном выполнении условий п. 4 ст. 646 НК РК и первичного обложения КПН таких доходов;

15% – к доходу нерезидента Казахстана в виде роялти, в виде дивидендов, прироста стоимости капитала, например при продажи доли в ТОО;

20% – к доходам нерезидента Казахстана от оказания управленческих, финансовых, консультационных, инжиниринговых, маркетинговых, аудиторских, юридических услуг за пределами Казахстана и прочим доходам перечисленным в ст. 644 НК РК.

Следует учитывать, что ставки ИПН / КПН у источника выплаты по доходам в виде роялти, в виде дивидендов и прироста капитала, будут облагаться по ставке ИПН / КПН 20% вместо 10% - 15%, при условии, что получатель дивидендов зарегистрирован в стране с льготным налогообложением из перечня утвержденного Приказом Министра финансов РК от 8 февраля 2018 года № 142.

Впрочем, среди актуальных юрисдикций, можно отметить только Королевство Испания (в части Канарских островов), Португальскую Республику (в части островов Мадейра), Мальту, Черногорию, все остальное классические офшоры.

Роялти в Казахстане – доначисления ИПН / КПН за нерезидентов

Кто бы мог подумать, что с темой роялти надо будет отдельно разбираться, но к сожалению в Казахстане это так, налоговые органы РК ломая сформированную международную практику, стали квалифицировать активный доход нерезидентов от источников в РК, например от оказания нерезидентом резиденту, услуг по разработке кода для ЭВМ, в определенных случая, как пассивный доход в виде рояли, с соответствующими доначислениями ИПН / КПН 15% за нерезидента, покупателю таких услуг.

Давайте начнем разбираться с прояснения того, какие платежи (доходы) признаются роялти в соответствии с НК РК:

пп. 52) п. 1 ст. 1 НК РК:

52) роялти - платеж за: право пользования недрами в процессе добычи полезных ископаемых и переработки техногенных образований; использование или право на использование авторских прав, программного обеспечения, чертежей или моделей, за исключением полной или частичной реализации имущественных (исключительных) прав на объект интеллектуальной собственности; использование или право на использование патентов, товарных знаков или других подобных видов прав;

использование или право использования промышленного оборудования, в том числе морских судов, арендуемых по договорам бербоут-чартера или димайз-чартера, и воздушных судов, арендуемых по договорам димайз-чартера, а также торгового или научно-исследовательского оборудования; использование «ноу-хау»; использование или право использования кинофильмов, видеофильмов, звукозаписи или иных средств записи.

Исходя из диспозиции пп. 52) п. 1 ст. 1 НК РК мы видим стандартные формулировки указывающие на пассивность такого дохода, то есть стандартно, роялти как и дивиденды являются пассивным доходом, который не требует активной предпринимательской деятельности и участия получателя такого дохода в какой-то активной деятельности, как например при оказании услуг по разработке кода для ЭВМ исполнителем-иностранцем, доход от которых однозначно является активным доходом, так как его оказывают прямо сейчас.

Основной проблемой становится сложный смешанный предмет договора заключенного между резидентом и нерезидентом на оказание всего и сразу, например, консультационных, маркетинговых, рекламных услуг, работ про разработке и модификации ПО для ЭВМ, услуг по поддержке ПО для ЭВМ и так далее, так как налоговые органы Казахстана могут любые вспомогательные услуги (работы) приравнять к основным и квалифицировать весь договор в соответствии с их характером, про что я уже говорил несколько раз, но можно выделить несколько основных моментов которые однозначно указывают на вероятность признания дохода нерезидента в качестве роялти:

указание в договоре на использование нерезидентом для выполнения работ (оказания услуг) какого-то «ноу-хау», которое в дальнейшем не подлежит разглашению и распространению без письменного согласования с исполнителем-нерезидентом;

чрезмерная конфиденциальность по договору, например указание на запрет разглашать любые советы, информацию, данные и результаты как они определены в техническом задании, разглашать оказанные услуги (выполненные работы) и т.д. в соответствии с заключенным договором или соглашением;

указание в договоре или признаки того, что передается неисключительное право пользования и распространения результатами выполненных работ, предоставленных услуг, например: передаем полное право на разработанное ПО, но запрещаем коммерческое распространение в Казахстане или за пределами Казахстана, запрет использовать ПО, информацию, результаты услуг, в интересах третьей стороны.

Анализ решений Апелляционной комиссии Министерства финансов Республики Казахстан, позволяет сделать вывод, что КГД МФ РК в первую очередь отталкивается от положений Модельной конвенции ОЭСР и комментариям сделанным к ней, вот некоторые тезисы:

Статья 12 Модельной налоговой конвенции ОЭСР по налогам на доход и капитал так же как и Конвенция, устанавливает, что термин «роялти» означает платежи любого рода, полученные в качестве вознаграждения за использование или право использования любых авторских прав на литературные, художественные или научные произведения, включая кинематографические фильмы, любой патент, товарный знак, дизайн или модель, план, секретная формула или процесс, или для информации, касающейся промышленного, коммерческого или научного опыта.

Договоры на поставку ноу-хау касаются информации, описанной в пункте 11 комментариев к статье 12 Модельной конвенции, которая уже существует, или касается предоставления такой информации после её разработки и создания, и включает конкретные положения в отношении конфиденциальности этой информации.

Кроме того, Казахстан выразил свою позицию, известной в отношении намерения включить в понятие «роялти» также платежи за использование или право использование программного обеспечения в соответствии с позицией к пункту 2 статьи 12 «Модельной налоговой конвенции ОЭСР по налогам на доход и капитал» от 2017 года на странице 638.

Очевидно, что в группе риска находятся налоговые агенты, которые полностью освобождают доходы исполнителей-нерезидентов от обложения ИПН / КПН на основании КоИДН, полагая, что доход нерезидента, это обычная коммерческая прибыль которая подлежит налогообложению на основании ст. 7 Модельной конвенции ОЭСР в государстве где исполнитель-нерезидент является резидентом, при условии предъявления документа подтверждающего налоговый статус нерезидента в иностранном государстве, не просчитав другие моменты.

Любое освобождение от обложения ИПН / КПН у источника становится объектом налогового контроля, соответственно все тексты договоров у налоговых органов РК уже есть, получены в рамках валютного контроля, назначения платежей они видят, так что если они выявляют признаки роялти в своем странном понимании, налоговый агент попадает на 15% с выплаченных иностранцу-исполнителю доходов, без возможности применения пониженной в соответствии с КоИДН ставки 10%,так как уже было освобождение от ИПН / КПН на основании КоИДН.

С какими странами Казахстан заключил конвенции об избежании двойного налогообложения (КоИДН)?

Казахстан, на данный момент, заключил 55 конвенций об избежании двойного налогообложения (КоИДН) и предотвращения уклонения от налогообложения в отношении налогов на доход и капитал, с текстом документов можно ознакомиться на сайте КГД МФ РК, среди стран-партнеров по КоИДН можно отметить следующие юрисдикции: Армению, Киргизию, Узбекистан, Грузию, Испанию, Кипр, ОАЭ, Сербию, Украину, РФ.

Тем временем, с 01 января 2021 г. в Казахстане действует Многосторонняя конвенция по выполнению мер, относящихся к налоговым соглашениям, в целях противодействия размыванию налоговой базы и выводу прибыли из-под налогообложения (Многосторонняя конвенция, MLI), ранее ратифицированная Законом Республики Казахстан от 20 февраля 2020 года № 304-VI, соответственно необходимо руководствоваться консолидированными текстами КоИДН и положениями многосторонней конвенции MLI.

Что такое многосторонняя конвенция MLI в рамках плана BEPS к которой присоединился с 2021 г. Казахстан?

Многосторонняя конвенция MLI (Multilateral Convention to Implement Tax Treaty Related Measures to Prevent Base Erosion and Profit Shifting) разработана Организацией экономического сотрудничества и развития (ОЭСР) в рамках плана по внедрению глобальных налоговых правил по противодействию размыванию налогооблагаемой базы, выводу прибыли из-под налогообложения «Base Erosion and Profit Shifting» (BEPS) в периметр которой, в первую очередь попадает корпоративное налогообложение, но в том числе и выплаты нерезидентам физическим лицам.

Совместная ратификация государствами-партнерами MLI позволяет внести корректировки в ранее заключенные СоИДН / КоИДН без фактического изменения их текста, обязывая налоговые органы и налогоплательщиков проводить различные тесты направленные на противодействие в рамках плана BEPS выведению дохода (капитала) через сети холдингов и промежуточных лиц к конечным нерезидентам-бенефициарам в офшорных или низконалоговых зонах.

В том числе после ратификации Казахстаном MLI в ранее заключенные КоИДН введена стандартная преамбула которая гласит:

«Намереваясь устранить двойное налогообложение в отношении налогов, на которые распространяется настоящее соглашение, не создавая возможности для не налогообложения или пониженного налогообложения посредством избежание или уклонения от уплаты налогов (в том числе через использование резидентами третьих юрисдикций преимуществ соглашений, нацеленных на получение льгот, предусмотренных таким соглашением)».????

Тест основной цели (principal purpose test, PPT) / SBOL – для целей MLI в Казахстане

Тест основной цели - (PPT) заключается в выявлении налоговыми органами, и налоговыми агентами, схем выведения дохода (капитала) из под налогообложения или намеренного достижения пониженного налогообложения, в том числе через использование в схеме юрисдикций с налоговыми льготами (офшоров), что в итоге приводит к избавлению от налогообложения, другими словами PPT предназначен для обеспечения добросовестного применения КоИДН, а не злоупотребления ими с целью получения налоговых льгот.

При проведении налогового контроля, налоговые органы Казахстана в соответствии с MLI регулярно проводят - тест основной цели - (PPT), для определения целесообразности предоставления налоговых льгот нерезидентам, при выплате им дохода резидентами в соответствии с КоИДН, в том числе хочется отметить, что такой налоговый контроль как правило затрагивает как текущий налоговый период, так и прошедшие налоговые периоды.

Так что, налоговые агенты ИП / ТОО которые применяют полное освобождение или льготное налогообложение доходов нерезидентов у источника выплаты в Казахстане, на основании международного договора КоИДН, при условии что получатель дохода является налоговым резидентом страны-партнера присоединившейся к MLI совместно с Казахстаном и выбравшей PPT в качестве основного теста, должны изначально обратить внимание на следующие риск-факторы:

выплата пассивного дохода (дивиденды, роялти, прирост стоимости капитала) производится не фактическому законному владельцу (правообладателю) такого дохода, а другому лицу, что в итоге приводит к налоговым льготам в соответствии с КоИДН, на которые законный правообладатель такого дохода не мог бы рассчитывать;

договорные конструкции (контракты), операции, между разными субъектами хозяйственной деятельности, в том числе аффилированными, которые прикрывают фактическое образование постоянного учреждения нерезидента на территории Казахстана, с целью избежать образования такого постоянного учреждения;

изменение оснований выплаты дохода нерезиденту по сравнению с предыдущими налоговыми периодами или выплата таких доходов другим нерезидентам, что в итоге приводит к налоговым льготам, то есть внедрение новой схемы оптимизации налоговой нагрузки, к старому источнику дохода;

ситуации, при которых активный доход, от оказания услуг нерезидентом, осуществляется через посредников (агентов) которые фактически не оказывают услуги и не несут экономических рисков, являются просто звеном в цепочке выплат на пути к конечному бенефициару, что приводит в соответствии с КоИДН к налоговым льготам, такого бенефициара.

Однако, Казахстан в качестве факультативного условия выбрал еще один инструмент MLI – Simplified limitation of benefits (SLOB), который позволяет на мой взгляд более эффективно в сравнении с PPT оценить возможность применения налоговых льгот к доходам нерезидента через оценку признания такого нерезидента квалифицированным лицом про нескольким критериям: является резидентом страны-партнера MLI, ведет активный бизнес в этой стране, может доказать что операции совершаемые в Казахстане имеют экономический смысл и не имеют главной целью получение налоговых льгот.

SBOL применяется вместо PPT только к нерезидентам стран-партнеров, которые аналогично Казахстану выбрали SBOL в качестве основного теста, а налоговые органы РК при налоговом контроле чтобы отказать в применении льгот или возврате излишне уплаченного нерезидентам, применяют и PPT и SBOL, в том числе и другие возможности налогового законодательства РК, так что теперь надо несколько раз подумать и все проверить перед тем как полностью освободить доходы исполнителя-нерезидента от обложения налогом у источника в РК.

Какие страны-партнеры в 2023 г. присоединились к MLI вместе с Казахстаном?

Казахстан со своей стороны ратифицировал 54 конвенции об избежании двойного налогообложения, но только 23 страны-партнера в настоящий момент присоединилась к MLI, их перечень доступен на сайте КГД МФ РК и среди них есть РФ, но нужно учитывать, что MLI стремительно распространяется по юрисдикциям и этот список будет регулярно пополняться.

Так что, ИП / ТОО при выплате дохода нерезидентам из стран-партнеров MLI, необходимо отталкиваться от так называемых консолидированных текстов КоИДН и проводить необходимые тесты, чтобы не попасть на доначисление налогов и штрафов за пару лет по неудержанным налогам у источника выплаты дохода нерезидентам – позиция КГД МФ РК.

Полное освобождение дохода нерезидента от ИПН / КПН у источника в Казахстане – особенности применение КоИДН

Статьей 666 НК РК установлен порядок полного освобождения от налогообложения доходов нерезидента перечисленных в ст. 644 НК РК, за исключением дивидендов, вознаграждений, роялти, порядок освобождения которых установлен ст. 667 НК РК.

Так в соответствии с п. 3, ст. 666 НК РК, налоговый агент вправе самостоятельно применить освобождение от налогообложения при выплате дохода нерезиденту или отнесении начисленного, но не выплаченного дохода нерезидента на вычеты, если между Казахстаном и страной где нерезидент, получатель дохода является резидентом, заключен КоИДН, в который не внесены изменения многосторонней конвенцией MLI, при условии что нерезидент является непосредственным (окончательным) получателем такого дохода.

Если между Казахстаном и страной где нерезидент, получатель дохода является резидентом, заключен КоИДН, в который внесены изменения многосторонней конвенцией MLI, полное освобождение доходов нерезидента возможно при одновременном выполнении следующих условий:

полученный нерезидентом доход облагается в стране-партнере MLI, где нерезидент является резидентом, по номинальной ставке не менее 15%;

полученный нерезидентом доход от источников в РК, подлежит налогообложению без права исключения (корректировки) полученного дохода из налогооблагаемого дохода в стране-партнере MLI где нерезидент является резидентом.

В любом случае, в соответствии с п. 4 ст. 666 НК РК, полное освобождение дохода нерезидента от источников в РК, возможно при обязательном представления нерезидентом налоговому агенту документа, подтверждающего статус налогового резидента в иностранном государстве не позднее 31 марта года следующего за отчетным или не позднее 5 рабочих дней до окончания налогового контроля по подоходному налогу, удерживаемому у источника выплаты.

Документ подтверждающий налоговый статус нерезидента в иностранном государстве, должен соответствовать требованиям п.п. 1,2 ст. 675 НК РК и при соблюдении определенных в ст. 675 НК РК условий, может быть предъявлен как бумажная копия электронного документа - ответ председателя КГД МФ РК.

Пониженные ставки ИПН / КПН по доходам нерезидента в виде дивидендов, роялти в Казахстане – особенности применение КоИДН

Условия полного освобождения дохода нерезидентов в виде дивидендов, вознаграждений и роялти у источника выплаты установлены ст. 667 НК РК и по сути являются идентичными, условиям освобождения иного дохода нерезидента, которые установлены ст. 666 НК РК, так что перечислять тут я их не буду, но хочу отметить, что применение налоговыми агентами сниженных ставок у источника, в соответствии с КоИДН еще пока представляется реальным, особенно в части выплаты такого дохода физическим лицам-нерезидентам.