Здрасьте! Работаю курьером. Т.к. на данный момент, я прохожу этап банкротства и как «успешный» представитель нищеты, решил переводить и изучать курсы от Антона Крейла «Профессиональный трейдинг мастер-класс 2.0» (TPM 2.0) и «Введение в профессиональную торговлю» (ITPM). Поэтому решил поделиться своими выводами, по ходу перевода и освоения материала. Покупал в бесплатном магазине (µ) и поэтому упомянул про банкротство, а то начнется…

Профессиональный трейдер

Начнём с определения профессионального трейдера.

Профессиональный трейдер - регулируемый трейдер, работающий/работавший в инвестиционном банке или хедж-фонде за зарплату.

Регулируемый, значит обучался и сдал экзамены на квалификацию у регулятора и имеет право торговать деньгами инвесторов/клиентов.

В качестве примера, вот сведения от регулятора об Антоне Крейле:

https://register.fca.org.uk/s/individual?id=003b000000LURNxAAP

Зарплата. Т.к. профессиональные трейдеры торгуют деньгами инвесторов/клиентов, то у них должна быть инфраструктура, позволяющая держаться им «наплаву» в течении года. Т.к. у компаний, в которой они работают, есть договорённости с клиентами/инвесторами, что, условно, они будут забирать себе 20% от общей прибыли в конце года. А вот бонус, выплачивается в конце года из этих 20% по результатам трейдера.

Иерархия компетентности

Частные трейдеры находятся внизу иерархии «неосознанная некомпетентность», т.к. постоянно находится в информационном шуме, воспринимают инверсионный нарратив от различных учителей за истину, как и не замечают конфликт интересов. В принципе на картинке каждый этап описан.

Генерация торговых идей

Процесс генерации торговых идей

Состоит из 3х частей:

Подход «Сыерху-вниз» (Макроанализ)

Подход «Снизу-вверх» (Микроанализ)

Технический анализ и ценовые действия.

Генерация торговых идей состоит из 80% фундаментального анализа и 20% технического.

Фундаментальный анализ состоит из – количественного и качественного процесса. Количественный процесс механичен, он связан с большим количеством электронных таблиц и объёмом данных и это только первый шаг к генерации торговой идеи и поиска «потенциала». Качественный процесс – это оценка времени, рассмотрение оптимальной структурирование сделка, оценка качества компании за её числами. Кроме того, необходимо понять, как управлять рисками, связанными с этой сделкой. Это целый процесс и целый план.

И когда каждая занимаемся позиция, должна также предоставлять дополнительные возможности, то есть потенциальную волатильность, превышающую ту, которая уже заложена в цену рынка. А для этого совершенно необходимы катализаторы, которые помогут в течение одного-трех месяцев, пока позиция активна.

Когда торговая идея сформировалась, фундаментально определены акции и их направление, то необходимо определить время для их покупки/продажи, то для этого используют технический анализ и ценовые действия.

Волатильность

Антон Крейл постоянно акцентирует внимание на волатильность, говорит, что профессиональные трейдеры рабы волатильности, т.к. именно она определяет возможность и риск, так же временной горизонт.

Профессиональный трейдер находится в диапазоне от 20 до 60 торговых дней, т.к. это золотая середина волатильности.

В качестве примета, если мы возьмём и сравним корреляцию между S&P500 и ВВП США с временными задержками в 3-6 месяцев:

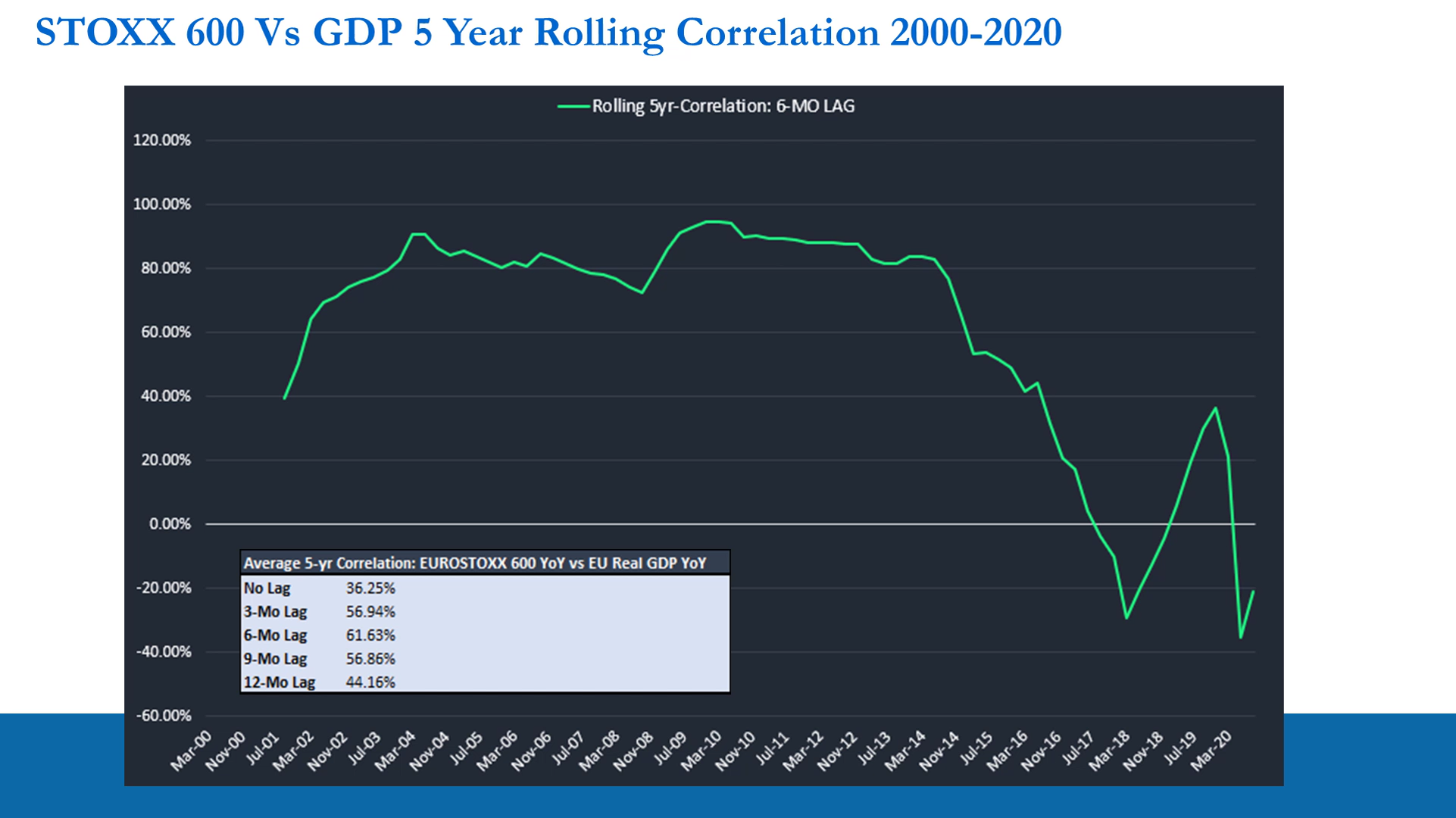

То же самое и с европой:

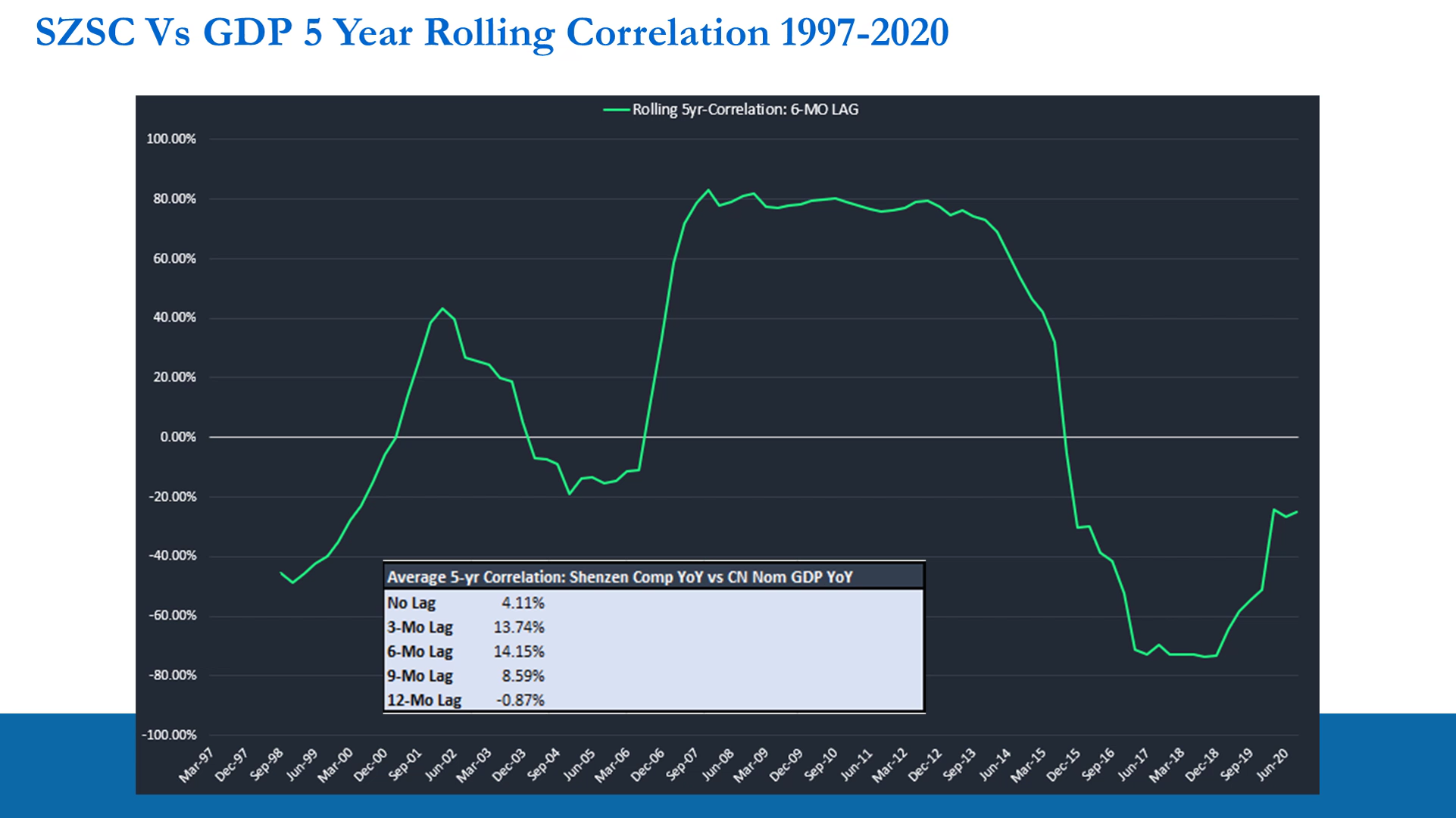

А вот с Китаем всё наоборот, т.к. там гонятся, в основном, за показателями, то индекс весьма «подкручен»:

Касаемо РФ ситуация весьма интересная выходит, я брат 3 идекса: РТС, ММВБ, ММВБ голубые фишки. И как видно, то рынок РФ более краткосрочен, в отличии от западных, соответственно и подход нужен другой, но это по мере перевода и обучения. Для РТС я решил посмотреть корреляцию до полутора лет.

Далее, если мы возьмём Индекс и ВВП, и когда он выше предыдущего квартала, то будем присваивать ему 1, а когда ниже, то 0. И если мы всё в выведем в таблицу, то сможем количественно сравнить, число кварталов, где индекс с ВВП росли и падали. Также есть блок С, который говорит о, вероятно, перерастяжением на фондовых рынках, если вглядываться в их историию. Могут быть кварталы, в котором происходит сокращение прибыли или корректировка цен на рынке, в то время как рост ВВП остаются сильными или продолжают расти позитивно. Поэтому у нас есть 3 блока, в сумме которые дают нам около 85% шанса предсказать движение индекса, если мы сможем предсказать ВВП. Для примера я взял РФ, т.к. США и Европа примерно тоже самое, но на 6 месяцев, а не на 3 как здесь, а в Китае как обычно, всё наоборот.

Так же наглядным определением волатильности является ATR (средний истинный диапазон). Для примера я взял американский «Гастрит и точка» за 60 дней, где график сглажен на 5 дней, для исключения выбросов, а справа есть таблица, в которой показано, в какие месяцы самый высокий ATR.

Выводы

Профессиональные трейдеры находимся в торговом диапазоне от 20 до 60 дней (для РФ уже) . Подход профессиональных трейдеров на самом деле никогда не менялся. Это идеальное место для волатильности на рынке. Они двигаются в зоне, где больше всего возможностей и достаточный уровень постоянной волатильности, который позволяет получать последовательные оптовые возможности для генерации торговых идей, и для последовательной или потенциально последовательной прибыльности на протяжении долгого времени, через множество сделок, потому что управляют портфелями.

Вариации для них не будут сильно отличаться, и они пройдут путь от начала до конца: от фундаментального анализа через количественный и качественный процесс, выбор времени, структурирование сделок, разнообразные структуры сделок для идей, которые подкреплены фундаментальными анализами и хорошо спланированы по времени.

Если волатильность увеличивается, конечно же, они могут перейти к более краткосрочным стратегиям с целью извлечения прибыли, но большую часть времени они будут находиться в диапазоне от 20 до 60 дней. И они будут делать это снова и снова, потому что это та самая точка на рынке, в временном диапазоне от 20 до 60 дней, где они получают наибольшее количество возможностей на регулярной основе и ту волатильность, которая им необходима для достижения ожидаемой прибыли.

Технический анализ и ценовые действия занимают малую часть и используют только для определения времени сделок, по которым уже есть фундаментальный уклон.

Затем, поскольку им нужна волатильность в течение одного-трех месяцев, они находятся в тех областях рынка, где могут получить её, где есть возможности для оптовой торговли, и онт ищут катализаторы, которые будут двигать акции в течение одного-трех месяцев.

Когда они определили катализаторы и готовы занять позицию, то идут и проверяют все ценообразование на рынке для всех различных торговых структур и стараются максимально эффективно структурировать торговлю и получить прибыль на инвестиции, ROI.

Стремятся понять параметры отрасли, в которой они действуют, и затем разрабатывают стратегию оптимального взаимодействия с рынком в рамках этих параметров.

Теперь, когда им стала понятна инфраструктура индустрии, они знают, что единственный способ стать стабильно прибыльным - это сначала понять волатильность, далее – целенаправленный выбор соотношения риска и вознаграждения, чтобы определить возможности, которые предлагает рынок в рамках данных параметров.

Таким образом, нацеливаясь на соотношение риска и прибыли, им необходимо обладать надёжным и воспроизводимым систематическим процессом для обеспечения последовательности возврата инвестиций с учётом риска.

Касаемо РФ

Касаемо примеров выше, рынок РФ является более краткосрочным в отличии от США и Европы. Так же с профессиональными трейдерами, у нас к таким возможно отнести только «Институционально квалифицированных участников рынка», и то их не проверить, особенно опыт работы. Из индустрии, есть только ПИФы, но там, как я понял, только длинные позиции, а не портфель с длинными и короткими позициями. Про банковскую проп-торговлю я не слышал, есть проп-трейдинговые компании, но это в основном А-лаб и их дочерки, но там внутри дневная торговля, а точнее скальпинг. Так же находил информацию и про United traders, про проп-трейдинг, но они что-то мутное, без каких-либо лицензий.

От себя

Я на самом деле давно увлекаюсь инвестициями и нет, банкрочусь не из-за них. Изучал как и технический анализ, так и фундаментальный, в итоге всё равно был в убытке. И в 2019 решил больше углубиться в профессиональную торговлю и потихоньку начал всё изучать. Тогда я и познакомился с курсами от Антона и ещё переводил учебный материал аттестации FCA. Но само изоляция всё подпортила и, по сути, она является одной из причин банкротства.

Общая продолжительность 2 курсов – 82 часа. Так же есть курс от Грегуара Дюпона «Process 4x4», продолжительностью 18 часов, который раньше преподавал вместе с Антоном, но почему то разбежались. Банкротство завершиться в конце мая, +летом и осенью нужно будет денег подзаработать для формирования портфеля. Поэтому где-то через год, возможно, начну уже практиковать, ну а пока, по мере продвижения в переводе и кривой обучения и иерархии компетентности, буду потихоньку писать посты с выводами, особенно рынка РФ т.к. он более краткосрочен, возможно найдутся и другие опережающие индикаторы и катализаторы.

Комментарии (5)

DonStron

29.12.2023 08:54+6Изучал как и технический анализ, так и фундаментальный, в итоге всё равно был в убытке.

Потому, что ни технический анализ, ни фундаментальный, ни Антон Крейл, ни Грегуар Дюпон, не научат тебя быть успешным трейдером. Не трать своё время. А тема с курсами и обучением плотно граничит с любым типом инфоцыганства про "успешный успех".

Статус "регулируемого" (насмешил) трейдера - это всего лишь проверка на знания инструментов. Там никто не проверяет успешен ты или нет. Так что это вовсе не значит, что Крейл, Дюпон, и прочий Герчик могут чему-то полезному научить...

Может быть какие-то единицы и зарабатывают своими мозгами, но основная масса получила просто СЛУЧАЙНЫЕ результаты, после чего начала гастролировать и продавать курсы.

Как получают случайные результаты? Берём 1000 трейдеров и они начинают торговать случайно бросая монетку ставя весь свой капитал сразу. Половина слились после первого броска. Вторая половина удвоила капитал. В следующий бросок сольётся оставшаяся половина от половины и т.д. В какой-то момент останется один "трейдер", монетка которого по счастливой СЛУЧАЙНОСТИ "не ошибалась". Он за все эти броски увеличил свой капитал в 1000 раз!

Можно хвастаться таким результатом? Конечно! Можно с таким результатом гастролировать, вести курсы и обучать? Конечно!

Может ли такой "трейдер" обучать и научить? Может ли он повторить свой успех сам? НЕТ! Так как его результат - это счастливая случайность.

Да, обычный трейдер не бросает монетку, а думает своими мозгами. Но на самом деле даже думая своими мозгами - результат то может быть случаен и не связанным с нашими думами.

JohnRambo

29.12.2023 08:54Любой анализ может привести к убыткам. Наибольшая вероятность выйти в плюс это купить в долгосрок стабильные дивидендные акции. Либо торговать внутри дня супер короткими позициями, если ты натрентровался и научился видеть динамику. Любая позиция от одного дня может быть убыточной в любой, казалось бы беспроигрышной ситуации. Всё, больше ничего можешь не читать, пользуйся. Простой пример из последнего. Неделя до лив отсечки лукойла. Из всех чайников все трендят про то что надо покупать и через несколько дней перед отсечкой продавать. Изи мани. Но никто не ожидал что эту всю неделю лукойл, как впрочем и весь рынок упадёт больше чем собственно сами будущие дивиденды. Причём на ровном месте. Да, там было ожидание ставки ЦБ, но, извините, ожидание увеличения в 1% не должно было привести к падению рынка на 5-10%.

CrazyElf

Я два раза заходил в торговлю акциями. Первый раз удалось лет через 5 выйти из российского рынка по своим (без учёта инфляции). Второй раз, благодаря тому, что что-то случилось, сижу теперь жду разморозки и обмена активов. А ведь что могло пойти не так, когда ты торгуешь долларовыми акциями? Акции растут, доллар растёт, должен быть сплошной вин-вин. Но у российского государства были другие планы...

Так о чём это я? Хорошо торговать деньгами инвесторов или банка или ещё чьими-то. Ты получаешь свой стабильный процент с операций, а если что-то не взлетело, то просто объясняешь инвесторам, что рынок такой, обстоятельства и т.д.:

Но как это мой козырной туз не сыграл?!

Раскладец, батюшка, раскладец...

Опять же профессиональные трейдеры в банках торгуют больше с той целью, чтобы сглаживать волатильность, продавать большие пакеты чего-либо понемногу, чтобы не двигать сильно рынок и не терять на этом, как было бы, если бы они продавали/покупали весь пакет сразу.

А вот когда торгуешь на свои, чтобы заработать, то моё устойчивое впечатление, что это чистая лотерея и нет там никакого стабильного заработка. Просто нет и всё.

Как-то так.

RedPanda24

Не, лотерея это когда исход случаен. А на бирже, как и во многих других видах деятельности, выигрывает тот у кого навыки получше. Напоминает немного «дети, не учите физику и тогда ваша жизнь будет наполнена волшебством и чудесами».

Причем, что касается биржи для физ. лица, речь даже не столько про знания в области финансового и технического анализа, а про психологию. Жадность, страх, реванш - то, благодаря чему люди теряют там деньги. Технически торговлю на симуляторе можно освоить за пару месяцев, а вот на тренировку психологических навыков при торговле на реальные деньги уходят годы, потому и так мало людей достигают успеха.

Например, у меня почти всё окружение так или иначе заходило на биржу. У кого ни спрошу в процессе разговора «где у тебя стоп-лосс?», а его нет. Или есть, но ментальный, который конечно же «не срабатывает». И что делает большинство, когда уходит далеко за приемлемый риск? Правильно, average down! Потом месяцами судорожно гипнотизирует графики и либо уходит с биржи с убытком, либо дожидается таки отскока и радуется, какой он «прибыльный» трейдер и «правильно» пересидел. И ладно, когда подобное творят на A+ инструментах, где это ещё хоть как-то может быть допустимо, но на российском рынке…

Кстати, забавен факт, что часто успешные трейдеры, работающие в инвестиционных компаниях, становятся неуспешными, когда пытаются работать «на себя». И казалось бы ничего же не поменялось, но нет. Народ расслабляется, когда в спину не дышит надзиратель в виде менеджера, который так и норовит порезать премию, а то и уволить за несоблюдение правил.

P.S. На тему «что могло пойти не так» - к вопросу работы с рисками. Подобная ситуация была с Ираном, когда активы оказались заблокированным на около 40 лет, пока в 2015 Обама не «приснял» санкции. Лично я, ровно исходя из этой истории, для торговли американскими акциями открывала счет у американского брокера с расчетом, что в худшем случае сменю резидентство для доступа к счету.

CrazyElf

В теории всё прекрасно. А на практике стопы очень хорошо выбивают. В результате может оказаться, что стоп-лоссы, конечно, ограничивают потери, но делают их очень вероятными. Получается теряешь мало, но часто. Есть ли в итоге какой-то выигрыш? Я не уверен. )