Популярное заблуждение о сложности финансовой сферы для широких масс приводит к тому, что экономические сводки превращаются для большинства в филькину грамоту. Многие даже не дают себе повода в этом усомниться и из-за этого даже не пытаются вникнуть, типа все равно ничего не пойму.

Популярное заблуждение о сложности финансовой сферы для широких масс приводит к тому, что экономические сводки превращаются для большинства в филькину грамоту. Многие даже не дают себе повода в этом усомниться и из-за этого даже не пытаются вникнуть, типа все равно ничего не пойму.На самом деле все не так сложно и простейший анализ всегда можно провести, не обладая степенью кандидата экономических наук, конечно, если уж сильно глубоко в это не залазить. Там вы знаете такие матерые товарищи водятся. В общем, чтобы досконально в этом разбираться нужно иметь хорошее профильное и неплохое техническое образование, а также не хилый практический опыт, но нас ведь не интересуют каждая мелочь?

Существует простейший метод оценки эффективности компаний по графику дохода на одного работника (Revenue per employee). Этот практически мгновенный способ довольно прост и нагляден на практике.

Актуальна ли кадровая политика предприятия? Насколько рост бизнеса соответствует численности персонала? Эти вопросы легко выяснить с помощью графиков отношения общей выручки от продаж за период к численности работников на конец периода.

Для того чтобы получить такую информацию не нужно шерстить финансовые отчеты корпораций и применять головоломные математические модели. Самый простой способ получить подобные данные — воспользоваться набором вычислительных алгоритмов Wolfram Alpha.

Простенький запрос, несколько секунд ожидания и наглядные данные на экране вашего лэптопа. Есть нюанс в том, что компания должна быть публичной, соответственно можно получить информацию только за годы, прошедшие с момента IPO.

"[название компании] revenue per employee over the past [X] years"

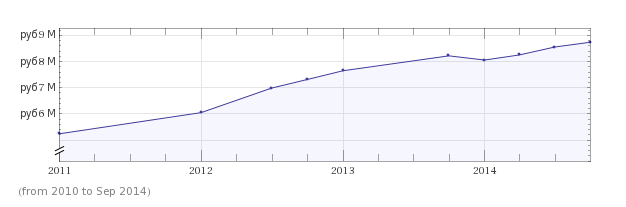

Вот графики некоторых крупных технокомпаний:

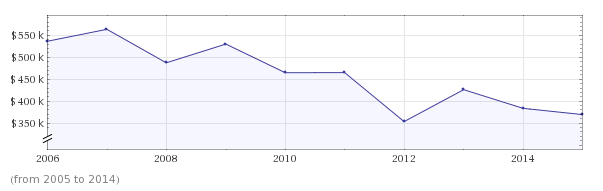

Yahoo

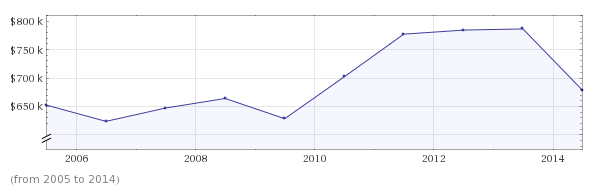

Microsoft

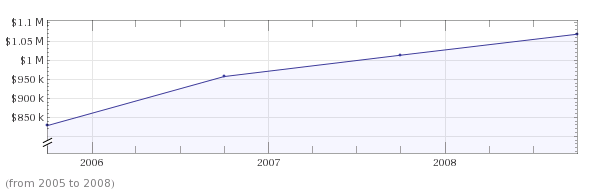

Apple

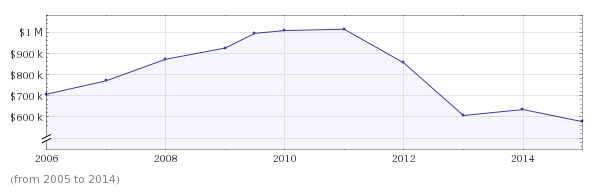

Amazon

Yandex

Комментарии (12)

S_A

10.04.2015 10:39+1Интересный показатель. Отраслезависимый. Доход распределяется в одной отрасли — на сотрудников, в другой — на материалы, в третьей — вообще в прибыль. Схожие по продукту компании можно сравнивать, да, тогда можно характеризовать эффективность бизнес-процессов.

По поводу простоты финансов. Финансы это действительно не сложно, только вот указанный показатель этот — не совсем вот финансовый. Касаемо объяснений на пальцах — квантовую физику на пальцах вроде понятно объясняют, а как только какое-то уравнение — всё, мрак. И с финансами аналогично кстати — та же стоимость опциона и понятие опциона на пальцах примитивны, а вот цена опциона (по формуле Блэка-Шоулза, за которую дали Нобелевскую) — уже без бутылки не разберешься в выводе.

Что касается покупок других компаний — нечего покупать бизнесы без доходов :) Если ориентируешься на этот показатель конечно. Который собственно не сообщает прямым образом об экономической эффективности компании.

И да. Прогноз в экономике кстати дело неблагодарное. Никто ничего предсказать не может, потому что механика всё время меняется. Кто-нибудь может предсказать где будет какой-нибудь следующий майдан? Кто может такое предсказать, тот в жизнь не поделится такой инфой. А бывают бизнесы очень чувствительные. Вот как раз дело финансов не заниматься стратегией, а отвечать на вопросы чувствительности финансового успеха к рискам.

А вот то, что Вольфрам Альфа такие чудеса умеет — круто. Действительно достойно внимания.

Acuna

16.04.2015 13:04Ого, как Yahoo падает! Почти в два раза менее чем за 10 лет. Это очень много. Бывало и больше, конечно, но обычно эти компании просто разорялись, а они, конечно, вроде и держатся на плаву, но очень дешевеют… Если конечно судить по этой методике…

daniilmann

На самом деле, если смотреть не поверхностно, а чуть-чуть более основательно, то как-то не возникает доверия к такому показателю. Как трактовать значение данного показателя в год Г, если предположить, что исследуемая компания в этот год поглотила другую компанию (все или часть сотрудников перешла к поглотителю)? Немного усложним и предположим, что поглощаемая компания была в долгах, и поэтому поглотитель взял на себя ее обязательства. Теоретически, показатель будет меньше, так что компания будет оценена, как не самая лучша (в разрезе текущего анализа). А если посмотреть с другой стороны, то данная сделка мна может увеличить будущий доход компании или снизить издержки во много раз.

К чему это я? Простота (не только в финансовом анализе, но и в других сферах) это хорошо, но все же, чтобы быть объективным и не делать ложных заключений необходимы знание и образование в конкретной области. Ну и еще вспоминается цитата одного небезызвестного ученого про простоту модели.

ncix

Я не призываю к дилетантству, однако принимать на веру выводы теорий и людей, только потому что у них «образование» — это легкомысленно, особенно в бизнесе.

Конкретно по данной статье показатель действительно значимый. Говорит об эффективности бизнеса.

Ваш пример показателен, но ведь действительно — купив убыточное предприятие, бизнес становится на какое-то время менее эффективным, и берет на себя риски. Что будет дальше — рост или нет, уже относится к прогнозам.

UnknownType

Показатель, сам по себе, ни о чем. Как эффективность бизнеса связана с аутстаффингом? Снижаем численность персонала в штате, показатель растет, стрижем бонусы.

ncix

Разумеется этот показатель не имеет смысла в краткосрочной или мгновенной оценке. Автор приводит примеры за несколько лет.

UnknownType

Некая мелкая и мягкая компания на протяжении нескольких лет, насколько мне известно, нанимала аутстафф персонал. Интересно зачем?

Моя мысль: любой показатель имеет смысл, пока его не начинают «оптимизировать». Например, оборачиваемость товарных запасов, оптимизируется публичными компаниями через методику расчета. Это приводит к тому, что любыми способами товарный запас снижается к дате отчета (на следующий день его можно восстановить). Это в свою очередь, приводит к появлению «менеджеров», работающих в непубличных компаниях, но свято верящих, что в «новый год» надо выйти с минимальным запасом.

ncix

Для меня в свое время это было откровением, когда после года придумывания и тюнинга системы мотивации для программистов на основе KPI все становилось только хуже и запутаннее.

daniilmann

Не буду спорить о важности способности объяснить написанное и об опыте — это справедливо. Но вот по поводу неэффективности я бы поспорил. Цели поглощения могут быть самыми разными и, если компанию поглощают с целью снижения операционных издержек (повторяюсь, но что поделать), то эффективность (если можно так выразиться) бизнеса растет (да, это, возможно, в случае идеального варианта хорошей сделки). Да, риски тоже возникают. Но разговор о, скажем, адекватности данного индикатора. Да и вообще всех индикаторов. Ориентируясь на них, надо понимать почему именно те индикаторы, которые взяли, и почему этими индикаторами можно оценивать целевые компании (может это совсем разные по структуре доходов, расходов, организации и тд компании, так что их вообще нельзя сравнивать интересующими индикаторами).

ncix

Согласен, надо еще четко понимать что мы оцениваем этим индикатором. Просто «хорошая» или «плохая» компания — такого критерия быть не может :)

iStorm

>аргументируя тем, что «неспециалисту не понять»

Эйнштейн же помоемому говорил: если профессор не может объяснить чем он занимается, пятилетнему ребенку за пять минут, то это плохой профессор ))