Примечание переводчика: В блоге ITinvest на Хабре мы много пишем о технологиях, связанными с трейдингом на современных биржах. Сегодня мы представляем вашему вниманию первую часть адаптированного перевода статьи лондонского финансиста и трейдера Бретта Скотта, в которой он подробно рассказывает о явлении высокочастотного трейдинга (HFT). Этот материал поможет лучше понять все плюсы и негативные моменты, возникающие вследствие деятельности таких высокочастотных торговцев.

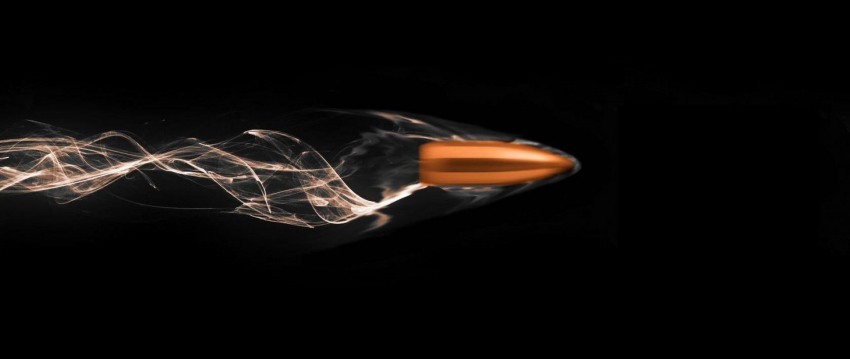

Пока вы читаете это предложение, алгоритм для высокочастотного трейдинга (high-frequency trading, HFT), поддерживающий связь с фондовой биржей через трейдинговую инфраструктуру «с малыми задержками», возможно, смог бы провести 1000 сделок.

Я говорю «возможно», потому что это зависит от того, какую паузу вы делаете в местах, где расставлены запятые. Если при чтении вы предпочитаете останавливаться после каждой запятой, то вы даете алгоритму шанс выставить еще несколько сотен ордеров.

Попытаюсь прояснить ситуацию. Это значит, что расположенные в определенном месте компьютеры, которыми владеет (или которые арендует) компания, могут: 1) получить доступ к данным фондовой биржи; 2) обработать их с помощью закодированной системы последовательных операций (алгоритма) и принять решение о том, стоит ли торговать или нет; 3) отправить обратно на биржу сообщение с ордером на покупку/продажу акций компании – например, компании по производству детских игрушек; 4) подождать, пока ордер будет исполнен, и получить подтверждение; 5) повторять все эти шаги, скажем, 250 раз в секунду.

Честно говоря, это тоже не совсем точные цифры. Лишь немногие знают, насколько быстро на самом деле алгоритмические движки осуществляют торговые операции. Но даже если они совершают 50 или даже 10 сделок в секунду, это все-таки невероятно быстро.

Учитывая, что я занимался торговлей на финансовых рынках – хоть и на более медленных внебиржевых рынках свопов – и участвовал в различных рекламных акциях, связанных с финансовой торговлей, эта тема мне очень интересна. Однако цель данной статьи – не столько убедить вас в том, хорошо это или плохо – заниматься HFT-трейдингом. Скорее – попытаться взглянуть на это явление под другим углом и научиться разбираться в дискуссиях и новостях, где, без сомнений, будет продолжаться обсуждение этой темы.

1.1: Подробнее об HFT

Люди: такие меееедленные

Когда-то давно, еще в 1970-х годах, действующими лицами в торговле на фондовой бирже были исключительно люди. Независимо от того, были ли это расчетливые инвесторы, приобретающие пакет акций пенсионного фонда, или отчаянные спекулянты, в спешке скупающие или распродающие эти акции – процесс всегда был ограничен человеческим мышлением, а также временем, в течение которого нужно было поднять трубку и передать ордер на исполнение. Даже самому быстрому спекулянту понадобилось бы несколько минут, чтобы закрыть сделку.

Сегодня же дело обстоит иначе. Использование информационных технологий, методов кодирования и средств связи позволяет трейдерам автоматизировать процессы человеческого мышления, превращая их в алгоритмы, которые реализуются благодаря движению световых лучей по оптоволоконным кабелям. Так что время, требуемое для совершения сделки, сократилось до нескольких миллисекунд или даже микросекунд, а это – считанные тысячные и миллионные доли секунды.

Благодаря этому появилась такая «сюрреалистичная» область как высокочастотный трейдинг. Он не возникал из ниоткуда: его методы разрабатывались еще с момента появления «программного трейдинга» в 1980-х годах, скорость которого постепенно увеличивалась. Однако лишь в последнее время люди начали все чаще следить за деятельностью HFT-фирм. В частности, HFT-трейдинг привлек свое внимание во время так называемого «черного вторника» (Flash Crash) в 2010 году, когда по непонятным причинам произошел резкий обвал фондового рынка США, восстановившегося спустя несколько минут – событие, которое многие объясняли некорректной работой HFT-алгоритмов.

1.2: Как мне следует к этому относиться?

Смешанные чувства?

Не уверен, что знаю, как вам следует ко всему этому относиться. Люди привыкли волноваться о вещах, не представляющих никакой угрозы, и оставаться абсолютно равнодушными к тому, что может причинить серьезный вред. Тем не менее, можно предположить, что для большинства людей, занимающихся на своей постоянной работе определенным трудом, идея использования роботов, заключающих по 100 сделок за то время, что вы делаете глоток чая, воспринимается с трудом. Такая работа может показаться неестественной, слишком сложной, ненадежной или же просто странной.

Даже если с виду алгоритм не делает ничего плохого, тяжело объяснить, что представляет собой его работа и работа его создателей. Например, инженеры в области ракетостроения делают что-то невероятно сложное, и я не могу сказать, в чем конкретно заключается их работа. Однако я могу представить, чем они занимаются в принципе: они создают летательные аппараты, позволяющие людям путешествовать на дальние расстояния. Чем же тогда на самом деле занимается создатель алгоритмов для высокочастотного трейдинга?

Что ж, мы знаем, что они зарабатывают деньги, но, как правило, люди зарабатывают их, принося какую-то пользу обществу: соединяют трубы в наших туалетах, изготавливают для нас визитные карточки или забивают скотину, чтобы приготовить для нас гамбургеры. Однако если бы мы спросили: «Какова цель высокочастотного трейдинга?», люди, возможно, задумались бы перед тем, как ответить. Необычность методов и целей такой работы естественным образом рождает подозрение в том, что это всего лишь очередная афера, проводимая осмелевшей финансовой элитой с единственной целью – нажиться на обычных гражданах.

Конечно, финансовые специалисты, работающие в сфере HFT-трейдинга, могут посчитать тех, кто не в восторге от их деятельности, суеверными, безграмотными невеждами, ничего не знающими о рынках. Они пытаются сказать таким людям, что те не знакомы со сферой HFT, и им лучше успокоиться:

«Мы – современные ученые и рационалисты, так что прекратите нести чепуху. Это естественный процесс: мы бы не получали денег, если бы на наши услуги не было «спроса», не так ли?»

Они находят себе помощников в лице квалифицированных экономистов и начинают описывать проблему с точки зрения морали:

«Мы оказываем положительное влияние на рынки, предлагая услуги по повышению ликвидности и ценообразованию. Если вы нас остановите, то горько пожалеете».

1.3: От трейдинга к технической торговле, алгоритмическому трейдингу и HFT-трейдингу

Давайте вернемся немного назад и попытаемся рассмотреть данное явление в контексте текущей ситуации. Финансовые рынки, в частности – фондовые, стимулируют покупку и продажу финансовых инструментов – контрактов, дающих право на постепенный возврат средств. В разное время участниками таких рынков могут быть разные игроки. С одной стороны, имеются крупные инвестиционные организации, такие как пенсионные фонды. Время от времени они выходят на рынок и делают крупные вложения, скупая большое число акций, зачастую чтобы владеть ими в течение нескольких лет. С другой стороны, есть быстрые, менее постоянные игроки – мы называем их трейдерами – которые зарабатывают на том, что быстро выходят на рынок и уходят с него, подобно проворным акулам, плавающим между стаями крупных китов.

Однако существует несколько видов трейдинга. Если хотите представить себе, как возник высокочастотный трейдинг…

- Для начала поймите основную идею трейдинга: Финансовые трейдеры занимаются покупкой и продажей финансовых инструментов, например, акций некоторых компаний. Они надеются приобрести их по более выгодной цене, чтобы затем продать их дороже, таким образом, получив прибыль от сделки.

- Теперь постарайтесь понять суть технической торговли: Трейдеры используют самые разные методы спекуляции. К примеру, они могут потратить несколько часов на изучение архивов определенной компании. Этот метод называется фундаментальным трейдингом. Кроме того, они могут проанализировать деятельность других игроков на рынке и принять соответствующее решение. Такой «технический анализ» данных о ценах, ордерах и объемах сделок, проводимых другими трейдерами, составляет основу технического трейдинга.

- Затем представьте, как этот процесс автоматизируется: Процесс технической торговли можно автоматизировать, к примеру, разработав алгоритм, который анализирует входящий поток данных о ценах, ордерах и объеме торгов и при определенных условиях заключает сделки. Мы называем этот процесс алгоритмическим трейдингом. (Примечание: можно найти отличие между алгоритмическим и автоматизированным трейдингом, но для удобства будем считать, что это одно и то же).

- А теперь представьте, как этот процесс ускоряется: Если «разогнать» процесс автоматизированного/алгоритмического трейдинга до высоких скоростей, то получится высокочастотный трейдинг.

Таким образом, HFT-трейдинг легче всего представить как очень быстрый алгоритмический трейдинг, являющийся автоматизированной технической торговлей, которая, в свою очередь, является разновидностью трейдинга в целом. Его можно сопоставить, например, с более медленным фундаментальным трейдингом, которым занимаются специалисты вроде Джорджа Сороса (он и его аналитики следят из своего офиса за всем, что происходит в мире, а затем составляют прогнозы на определенные события). В конце концов, не забывайте, что весь мир трейдинга можно сравнить с миром долгосрочного инвестирования, чем как раз занимаются крупные пенсионные фонды. Если вернуться к аналогии с морскими животными, то HFT-компании – это пираньи, плавающие рядом с акулами и китами.

1.4: Как создать HFT-компанию

«Надо. Быть. Быстрее. Всех!»

Причины вхождения трейдинговых организаций в HFT-бизнес могут несколько отличаться. Например, некоторые банки используют HFT-трейдинг для того, чтобы получить крупный ордер и разбить его на множество мелких ордеров. Это как использовать насадку на пожарный шланг, чтобы вместо обычной струи получить распыленную жидкость, едва заметную глазу. При этом большинство HFT-игроков составляют спекулянты, работающие с краткосрочными сделками, фирмы, специализирующиеся на проприетарном трейдинге, и хедж-фонды. Если вы собираетесь открыть одну из таких фирм, вам нужно знать следующее.

Во-первых, вам нужен стартовый капитал: это будут либо ваши личные сбережения, либо деньги очень богатых людей. Во-вторых, зарегистрируйте компанию и проведите ее капитализацию (вы можете создать управляющую компанию в Лондоне, где вы фактически будете работать, затем создать отдельную фирму на Каймановых островах, где будут храниться ваши деньги, и после этого составить контракт, согласно которому лондонская компания будет работать на компанию с Каймановых островов).

Затем вы нанимаете нескольких сотрудников, возможно, через специальное кадровое агентство или просматривая профили HFT-специалистов на LinkedIn. Может быть, вы возьмете на работу Стива, который знает, как работать с дорогостоящим оборудованием для HFT-трейдинга, или Фабио, который сможет написать код на C++ и разработать необходимое программное обеспечение. В профиле Марка почти ничего не написано. Можно предположить, что он работает исключительно с кадровыми агентствами, а это характерно для выпускников Кембриджа и бывших сотрудников Goldman Sachs.

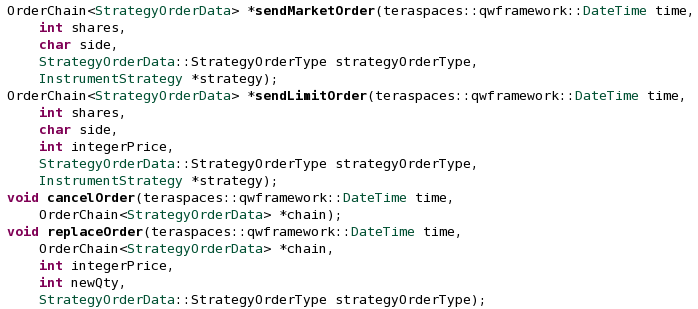

Предложите своим талантливым работникам кучу денег, чтобы они разработали несколько алгоритмов. Начните с разработки концепции, после чего ваш программист напишет для нее код на C++. Возможно, вам понадобится даже запатентовать свои алгоритмы или архитектуру системы.

Вы не найдете в этой статье полного описания истинной природы HFT-технологий. Если вас интересуют детали, то в Интернете полно заумных обсуждений и документации, перегруженной терминами, но сама суть процесса вот в чем: вы должны каким-то образом договориться с брокерской фирмой и фондовой биржей, чтобы ваш гениальный алгоритм разместили как можно ближе к фондовой бирже! Вам нужно свести к минимуму физическое расстояние между компьютером, реализующим ваш алгоритм, и компьютером, на котором работает система подбора соответствующих ордеров [англ. order-matching system] данной биржи, чтобы наладить между ними надежный высокоскоростной диалог.

Вокруг создания инфраструктуры с низкими задержками, которая бы предоставила прямой доступ к рынку, образуется отдельная чисто техническая подобласть. В обычной ситуации, если человек хочет купить или продать акции, ему нужно обратиться к брокеру, являющемуся членом биржи, на которой он собирается торговать. Но для HFT-трейдера это уж оооооочень долго. При этом вам нужно попасть в самое сердце биржи, не проходя при этом через обычные брокерские процедуры. В идеале лучше найти способ «расположиться по соседству» [англ. co-locate] с биржей (для Московской биржи такие услуги предлагает ITinvest — прим.). Смысл этой необычной фразы в том, что вам нужно в буквальном смысле установить свой компьютер в помещении, расположенном рядом с компьютерами биржи.

Если хотите разобраться в теме «соседства», вам стоит ознакомиться с услугами бирж NYSE, Nasdaq, Лондонской фондовой биржи, Eurex, CME и даже Йоханнесбургской фондовой биржи. Токийская фондовая биржа на своем сайте рассказывает об отличии своей области «по соседству» от области вблизи биржи (обе предоставляют источник питания на 100-200 вольт, но в области «по соседству» расположена более совершенная система охлаждения 8kVa, поэтому эта область будет предпочтительнее в том случае, если ваш алгоритм может расплавить компьютер). Здесь можно посмотреть ее промо-видео на ту же тему. Биржи предоставляют широчайший спектр услуг «подключения» к ним. Они могут включать в себя использование высококачественного кабеля и систем охлаждения, а также выделение дополнительного канала связи.

Я уже не говорю о том, что весь процесс описывается (поначалу) сложными терминами, по большей части связанными с техникой, но в итоге все сводится к довольно простой формуле: вы арендуете компьютер недалеко от биржи; загружаете в него свои алгоритмы; затем, используя эти алгоритмы, биржа передает по кабелю большой поток данных; ваши алгоритмы обрабатывают эти данные и по этому же кабелю отправляют ордера на биржу. Причем нужно сделать так, чтобы весь этот процесс проходил быстрее, чем у ваших конкурентов. Вы можете расположиться в офисе в нескольких километрах от биржи, отслеживая ход процесса и пытаясь улучшить свою систему.

Если вам потребуется помощь в установке оборудования, можете обратиться в одну из служб поддержки или консалтинговых компаний, специализирующихся на трейдинговой инфраструктуре с малыми задержками. Среди них – Sungard, Cisco, Algospan, Interactive Data и Lato Networks. Или вы можете задать вопрос профессионалам – самим HFT-компаниям, уже сформировавшим свою инфраструктуру. Как и большинство других влиятельных тайных организаций, эти компании имеют необычные малораспространенные названия и малоинформативные и немного непонятные сайты. К примеру, можно заглянуть на сайты Virtu, ATD, KCG, Tradebot, Tradeworx, Liquid Capital, Chopper Trading, фонда Tactical Trading компании Citadel, Tower Research и RGM.

1.5: Овладеваем искусством электронной войны

Прокачиваем свой алгоритм

У каждой фирмы своя стратегия. Некоторые применяют статистический анализ и различные методы арбитража, тогда как другие используют свои знания о «микроструктуре рынка», которые якобы заключаются в понимании технических аспектов функционирования биржевых систем и их использовании в корыстных целях. Кто-то в свою очередь занимается флеш-трейдингом, который считается законной игрой на опережение [англ. front-running]. Кроме этого, вы можете «забить» рынок своими ордерами [англ. order stuffing] (тактика, которую Дэйв Лауэр, информатор из сферы HFT-трейдинга, называет финансовой DDoS-атакой).

Вы могли бы использовать принцип лейеринга [англ. layering], возможно, для того чтобы вызвать «разжигание моментума» [англ. momentum ignition], которое считают одним из видов легкой манипуляции рынком. Некоторые пользуются агрессивными трейдинговыми стратегиями, направленными на осторожное следование за трендами и использование возможностей, пока другие действуют более пассивно, как, например, при использовании электронных Айкидо-ботов, расходующих минимум энергии. Если вас заинтересовали некоторые из стратегий, рекомендую прочитать эту статью Ирен Олдридж. Этот материал тоже может оказаться полезным.

Кстати, если хотите понять характер и суть этого явления, всегда будет полезно почитать обсуждения на технических форумах для профессиональных финансовых экспертов, вроде форумов Wilmott. Эти эксперты следят за последними новостями из мира финансов и, как правило, знают эту область до мельчайших подробностей. Если хотите разобраться в терминологии, советую почитать материалы пользователя Quantumar, который любит разбрасываться заумными финансовыми словечками (даже если вы ничего не поймете, полезно будет хотя бы попытаться уловить смысл):

«[Высокочастотный трейдинг] по большей части является лишь ускоренной версией арбитражирования, которое осуществляется либо на рынке фьючерсов, либо на акциях, торгуемых на внебиржевом рынке и продаваемых/приобретаемых вновь. В этом случае весь доход или его большая часть формируется за счет бонусов, получаемых с котировок акций. Некоторые фирмы осуществляют моментный трейдинг [англ. momentum trading] со скоростью нескольких миллисекунд: когда эти фирмы узнают, что кто-то собирается разместить свои ордера, они размещают их первыми (так как у них есть преимущество в скорости), двигают рынок на один цент вверх и затем заключают сделку на продажу с первоначальным покупателем…

Кроме этого, они могут использовать мгновенные ордера [англ. flash orders], чтобы перескочить через более крупные заявки. Некоторые углубляются в детали бухучета, чтобы заключать более прибыльные сделки. Есть еще несколько стратегий, используемых при работе с ценными бумагами: некоторые компании изучают рынки опционов и арбитражируют с использованием дельта-хеджеров… Большинство стратегий связано больше не с математикой, а с микроструктурой рынков…

HFT-организации работают на сверхвысоких скоростях: они могут выставлять по несколько миллионов ордеров за день, в зависимости от количества рынков и активности торговли. В таких компаниях требуется наличие очень хороших навыков программирования на C++, знаний о разработке API, минимальные знания архитектуры ЭВМ, например, того, как обойти защиту стека и применить так называемый kernel trick.

Им также нужны специалисты по LAN/WAN-сетям, способные помочь передавать данные в сеть на несколько микросекунд быстрее. Такие компании используют дорогостоящее специализированное оборудование. Обычный свич с приличной скоростью обойдется в 50 тысяч [долларов – прим. перев.]. Информация, которой владеют HFT-организации, доступна всем трейдерам. Разница лишь в том, что эти организации успевают использовать эту информацию в торгах до того, как она окажется на вашем компьютере; в том, как быстро они ее получают и действуют на рынке. Задержки их сетей и компьютеров составляют даже не миллисекунды, а считанные микросекунды».

1.6: (Узкоспециализированная) академическая дискуссия

– Платон, согласно нашим данным, HFT-трейдинг улучшает ликвидность рынка

– Мне плевать, ваши данные – отстой. Я получаю свои данные прямо с Агоры

Помимо всех этих объяснений на YouTube, репортажей журналистов и обсуждений темы HFT-трейдинга на форумах, очевидно, что в этой сфере проводятся и научные исследования. Если вы ищете полноценное научное объяснение тем или иным явлениям, а не советы вроде «Вот что происходит на самом деле…» от Quantumar’а, то можете почитать научные журналы. Исследования проводятся, естественно, в таких областях, как финансы и экономика, но кроме них – еще и в ряде других дисциплин.

Один мой друг, преподающий финансы в университете, отметил, что одна из возможных проблем при изучении HFT-трейдинга заключается в том, что ученые полагаются на данные, предоставленные HFT-фирмами, и, таким образом, постоянно зависят от этих фирм, возможно, ограничивая свои же возможности. Стоит добавить, что научные статьи стараются писать настолько скучными и узкоспециализированными, насколько это возможно. Кажется, будто происходящее не зависит от политики, культуры, истории или даже от самих людей, и статьи получаются ужасно неинтересными и воспринимаются с трудом. Кроме того, предметы исследования имеют очень узкую направленность с особым уклоном в сторону влияния HFT-трейдинга на ликвидность и ценообразование.

По сути, под ликвидностью подразумевается легкость проведения торгов. Если, выйдя на рынок, я сразу же могу что-то купить или продать, то ликвидность на нем высокая. Однако, если для того, чтобы начать торговлю, требуется много времени, значит, ликвидность низкая. Один из спорных вопросов, касающихся HFT-трейдинга и ликвидности, состоит в том, добавляет ли HFT-трейдинг ликвидности или только поглощает ее. Другими словами, облегчают ли HFT-компании торговлю другим участникам или, наоборот, мешают им торговать? Сюда же относятся вопросы по поводу того, настоящую ли ликвидность они предлагают или нет. Например, торговые роботы могут постоянно показывать, что они готовы вступить в торги, а сами исчезают.

«Ценообразование» – очередное мудреное понятие, обозначающее процесс, в результате которого фактическая цена на некий товар формируется группой участников рынка, 1) реагирующих на информацию 2) путем выставления ордеров на покупку или продажу 3) с помощью определенной рыночной инфраструктуры. Поэтому, если объявлено, что одна компания должна разориться, а стоимость ее акций резко возрастает, значит, в процессе ценообразования что-то пошло не так. Вопрос в том, помогает ли HFT-трейдинг определить реальную ситуацию на рынке или лишь приводит к нестабильности и разного рода аномальным явлениям вроде «черного вторника»?

Более того, возникает новая область исследований, целью которой является выяснить, законна ли деятельность HFT-компаний или же они каким-то образом манипулируют рынком и «играют на опережение» в ущерб другим его участникам. И, наконец, начинают появляться статьи о роли человека в HFT-трейдинге, о людях, проводящих все эти операции, о политическом и культурном аспектах этого явления, а также о том, как оно отражает изменения в глобальной экономике.

1.7: Научные исследования (и лоббирование) влияют на мнение властей

«Предоставьте свои доказательства»

Большинство новостей об HFT-трейдинге сегодня имеет отношение к политическим баталиям и угрозам со стороны государственных органов прекратить деятельность HFT-фирм. В теории мнение властей должно учитывать научные открытия, но, кроме этого, есть подозрение, что на их мнения влияет и лоббирование.

Само по себе лоббирование представляет собой демонстрацию группой лиц определенных научных статьей государственным органам. К примеру, члены организации Modern Markets Initiative подобрали наиболее подходящую коллекцию научных работ, чтобы подтвердить мнение о претворении HFT-фирмами в жизнь рыночной утопии, в которой «экономия средств отдельных инвесторов осуществляется путем снижения цен сделок», а «рынок становится более демократичным».

Когда представителей власти не заваливают просьбами таких организаций (очевидно, действующих в своих интересах), они сами стараются изучать подобные научные статьи, штампуя свои отчеты и сводки. Помимо этого, они принимают заявки и от организаций, негативно настроенных по отношению к HFT-трейдингу. Среди них – такие объединения, как Themis Trading – организация, по мнению Майкла Льюиса, «сделавшая больше, чем кто-либо, чтобы объяснить всем, как действуют грабители на современном фондовом рынке» (можете ознакомиться с их огромной коллекцией статей, критикующих деятельность HFT-фирм). К ним же относятся компания-поставщик данных Nanex и вышеупомянутый Дэвид Лауэр. Здесь также можно познакомиться с целым рядом смелых финансовых критиков, которые ведут тематические блоги о негативном влиянии HFT-компаний.

Среди предпринятых властями мер можно выделить обложение HFT-фирм налогами (по аналогии с введением налогов на проведение финансовых операций) и введение ограничений на скорость торговли, размер ордеров и коэффициент OTR [англ. order-to-trade ratio] (количество ордеров, которые может разместить трейдер, по отношению к количеству проведенных по нему сделок). Эти обсуждения находятся на разных стадиях в США, Европе и Азии. В качестве примера, можете ознакомиться с Законом о высокочастотном трейдинге в Германии.

Между прочим, стоит также проследить за развитием событий в борьбе властей со спекуляцией на товарном рынке. Товарные биржи, например, CME Group, указали на единственную статью, написанную сотрудником Иллинойского университета, чтобы показать, почему спекуляция не оказывает негативного воздействия на дестабилизацию цен; хотя многие другие исследования доказывают обратное. HFT-компании, как и компании, занимающиеся торговлей на товарно-сырьевых рынках, пользуются текущей неразберихой и медлительностью органов государственной власти. А те сейчас занимают позицию «Невиновен, пока вина не доказана» вместо «Пока не оправдан, нужно принять меры предосторожности».

Продолжение следует…