В нашем блоге мы неоднократно писали о высокочастотном или HFT-трейдинге. Читателям не всегда понятны некоторые моменты, связанные с этим типом торговли, например, является ли она однозначно вредным спекулятивным явлением, или может оказывать и какое-то положительное влияние на финансовую систему? Кто вообще этим занимается и какие стратегии торговли позволяют им зарабатывать?

В сегодняшнем материале мы постараемся дать ответы на эти вопросы.

Кто занимается высокочастотным трейдингом

Создать торгового робота и подключить его к торгам с помощью технологии прямого доступа на биржу может и частный инвестор, однако главными игроками в мировом сегменте HFT, безусловно, являются различные компании.

Для получения приыбли они используют частные деньги, частные технологии и стратегии. Можно выделить три главных типа HFT-фирм.

Наиболее успешными организациями, занимающимися HFT-торговлей, являются независимые проп-трейдинговые фирмы (от англ. proprietary trading), которые совершают операции на бирже на собственные средства, а не на деньги клиентов. Соответственно, и вся прибыль достается компании, а не клиентам.

Иногда дочерние HFT-подразделения могут существовать и при брокерских-дилерских компаниях. В таком случае у брокера просто есть отдельный «проп-трейдинговый деск», работники которого осуществляют высокочастотную торговлю. В таком случае компания должна разделять направления клиентской торговли и проп.трейдинга — такие операции должны совершаться на собственные средства организации.

Иногда HFT-фирмы могут работать и в качестве хедж-фондов. Их главный фокус заключается в извлечении прибыли из неэффективностей ценообразования разных акций и финансовых инструментов с помощью арбитражных стратегий.

В некоторых странах существуют законодательные ограничения, направленные на запрет занятия спекцляциями для финансовых организаций (например, коммерческим банкам) — в США действует Правило Волкера, которое привело к тому, что банки были вынуждены закрыть свои HFT-подразделения.

Как они зарабатывают деньги — некоторые стратегии

Существует несколько видов торговых стратегий, позволяющих HFT-компаниям зарабатывать деньги. Некоторые из них несут в себе конструктивное зерно, а некоторые воспринимаются участниками рынка, как опасные инструменты, нарушающие сложившийся баланс финансовой системы.

Маркетмейкинг

Стратегия пассивного маркетмейкинга предполагает генерирование огромного количества заявок типа Limit «по обе стороны цены» (выше рынка в случае продажи, и немного ниже в случае покупки). Таким образом создается рыночная ликвидность, позволяющая частным трейдерам легче находить возможность для совершения сделки. HFT-торговец же в данном случае зарабатывает на разнице между спредом спроса и предложения.

Популярные акции и финансовые инструменты часто и сами по себе обладают неплохой ликвидностью, однако в случае менее популярных бумаг для инвестора найти покупателя может быть не такой простой задачей.

Инвестор, купивший такую не самую ликвидную акцию, не сможет просто так взять и продать (купить) ее — ему придется дождаться появления покупателя (продавца). Либо же согласиться на сделку по чуть менее выгодной для него цене, предложенной HFT-алгоритмом маркетмейкера, но прямо сейчас. Таким образом высокочастотные торговцы зарабатывают на этой разнице. Кроме того, часто бывает и так, что маркетмейкеры получают дополнительную плату от биржевых площадок за то самое создание ликвидности.

Арбитраж

Другой способ заработка HFT-трейдеров заключается в поиске несоответствий в ценах финансовых инструментов на разных торговых площадках.

Стратегии статистического арбитража направлены на извлечение прибыли из возникновения ценового неравенства между связанными рынками или инструментами. С помощью различных алгоритмов HFT-трейдеры пытаются выявить коррелации между разными финансовыми инструментами и заработать на дисбалансе между ними. Пример связанных инструментов — акция и фьючерс на нее.

Существует и другой тип арбитража — арибтраж задержек (latency arbitrage), при котором HFT-торговец получает преимущество за счет более раннего доступа к информации. Для этого серверы с торговым софтом размещаются в дата-центрах бирж (колокация) рядом с оборудованием, на котором размещаются ядра биржевых систем — это позволяет получить важне данные на мгновение раньше других участников рынка.

На Московской бирже есть два варианта колокации — размещение в зоне свободной колокации (сервер брокера в локальной сети биржи) и зоне непосредственной колокации биржи:

Рассмотрим ситуацию на примере. Допустим, существует некий инвестор, который хочет совершить сделки по связанным инструментам на двух разных биржах (А и Б). Предположим также, что биржа Б географически расположена дальше от инвестора, так что его ордер «долетит» до биржи А за 1 миллисекунду и исполнится, а до второй площадки ордер дойдет за 2 миллисекунды.

В этой ситуации HFT-трейдер, расположивший свои серверы в зоне колокации биржи, получит оповещение о первой сделке спустя 0,5 миллисекунды после ее исполнения, что оставит ему еще столько же времени на то, чтобы предпринять какие-то действия, пока вторая сделка не осуществилась на бирже Б. И существует целый ряд возможных путей извлечения выгоды в таком случае.

К примеру, HFT-торговец может использовать алгоритм, который оценивает вероятность того, что первая сделка является частью более крупной блоковой сделки, охватывающей разные площадки. Если алгоритм решит, что имеет дело с такой крупной сделкой, то он может предположить, что скоро на другой бирже появятся связанные приказы, предположим, на покупку акций. Далее он может использовать свое преимущество в скорости и доступе к данным, чтобы отменить свои приказы на продажу на бирже Б и перевыставить с более высокой ценой. Если алгоритм сможет послать сигнал на эту биржу за 0,3 миллисекунды, то когда 0,2 мс спустя туда придет отправленный инвестором приказ, то выяснится, что цена за время его путешествия выросла!

В итоге инвестор столкнется с явлением «призрачной ликвидности», когда стоявшие в очереди заявки на покупку или продажу по определенной цене исчезают прямо перед тем, как по этой цене могли пройти как раз по этой стоимости, и проскальзывания — в итоге сделка пройдет по более высокой цене, чем предполагал инвестор, отправляя приказ.

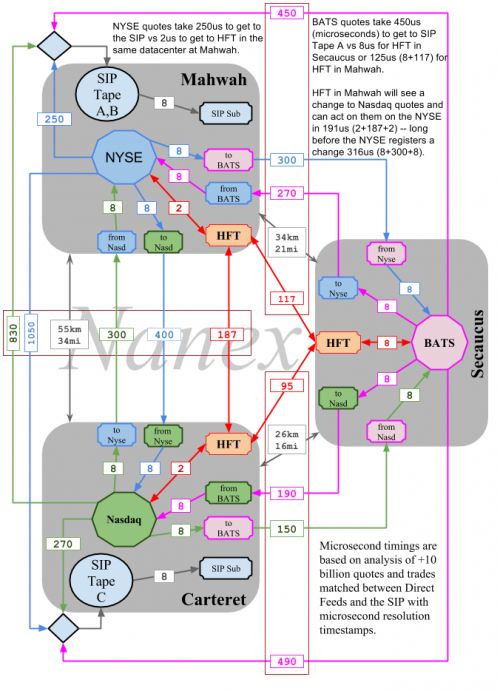

Ниже представлена схема, созданная аналитиками компании Nanex, показывающая преимущества, которые HFT-трейдеры могут получать с помощью арбитража задержек на различных американских биржах:

«Импульс зажигания» (momentum ignition)

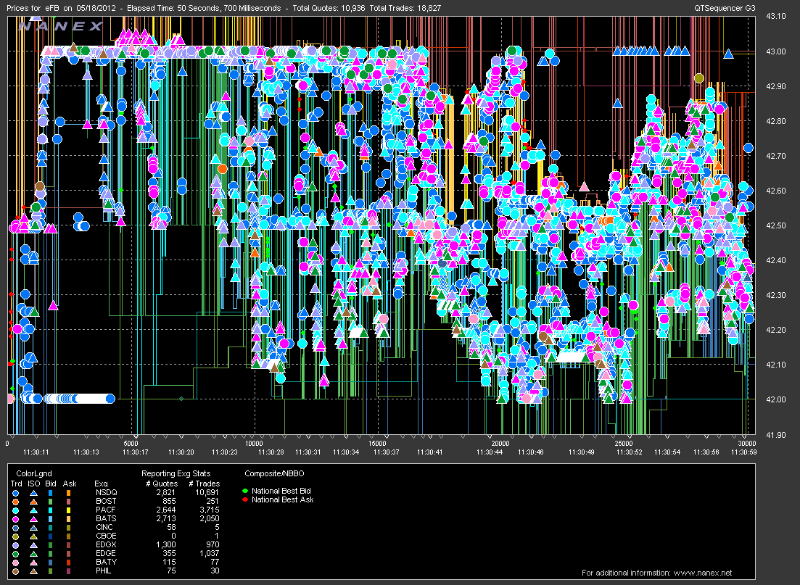

Иногда HFT-торговцы пытаются спровоцировать участников рынка на быструю торговлю, вызывающую резкие ценовые движения. Рассмотрим пример применения этой стратегии. В декабре 2012 года аналитики компании Nanex обнаружили масштабные рыночные манипуляции, случившиеся сразу на нескольких биржевых площадках.

Когда происходит быстрое рыночное движения, то спреды цен расширяются, что делает выгодными использование momentum-стратегий. К примеру, бид акции (за сколько покупатель готов купить) составляет $100, а аск (сколько просит продавец) — $100.01, а затем все меняется на бид $99 и аск $100. То есть аск становится предыдущим бидом — исполнение последних оставшихся в очереди приказов на покупку по $100 позволят трейдеру затем перепродать акцию по $100.

Финансовые инструменты, торгующиеся на разных площадках, могут иметь взаимосвязи, а значит, что изменения цены на одной бирже, повлекут изменения на других. При этом информация не перемещается моментально — между биржами Нью-Йорка и Чикаго более 1200 километров или ~ 5 миллисекундах. Это значит, что торговые роботы, работающие в Нью-Йорке не узнают о том, то происходит в Чикаго на протяжении 5 миллисекунд.

Когда происходит всплеск рыночной активности, то на короткое время случается «рассинхронизация» между разными биржами — цена фьючерсов может отставать от цены акций или наоборот.

В таком случае, базовая стратегия, направленная на предположение грядущего падцения цены, может выглядеть таким образом:

- Исполнить сделки по последним в очереди ордерам на покупку акций, которые должны последовать за будущим движением.

- Купить пут-опционы и продать кол-опционы на эти акции.

- Приготовиться к выставлению приказов на продажу по старой цене бид, так чтобы быть первым в биржевом стакане.

- Когда в очереди останутся последние приказы на покупку акций в Нью-Йорке, нужно исполнить сделки по этим ценам, и одновременно продать фьючерсы на Чикагской бирже.

- Когда рынок пойдем в нужном направлении, настанет время выхода из позиции. Поскольку различные торговые системы находятся в состоянии перегрузки, это можно использовать для быстрого колебания цен фьючерсов и заполнение импульса с помощью HFT-алгоритмов. Картинка ниже иллюстрирует такие колебания:

Плюсы и минусы HFT для рынка

В обычной ситуации, работа HFT-торговцев создает ликвидность, которая положительно сказывается на результатах торговли инвесторов. Торговые алгоритмы анализируют доступную ситуацию и обновляют цены, таким образом рынок быстро и чутко реагирует на все изменения и раздражители.

Для обычных трейдеров влияние HFT может быть и негативным при использовании манипулятивных механик — яркое тому подтверждение, так называемый «мгновенный обвал» (Flash Crash). Тогда один из трейдеров, используя технику наслоения (лейеринга), то есть размещения большого количества ордеров на продажу, которые затем хотел отменить, создал иллюзию давления на рынке в сторону снижения цены. В итоге алгоритмы отреагировали на мнимое движение, что позволило трейдеру заработать на покупке акций по низкой цене и продаже после стабилизации.

В целом, повышение ликвидности и эффективности рынка приводит и к увеличению числа HFT-торговцев, а значит снизится доходность их операций. При этом расходы (например, на технологии и оборудование) продолжают расти, а значит вскоре работа в нише HFT станет невыгодной многим трейдерам. В итоге их станет меньше, опять возникнут неэффективности рынка, которые можно эксплуатировать, что вновь приведет к развитию HFT. Про тенденции и перспективы подобной торговли на российском фондовом рынке мы писали еще в 2013 году.

lol_wat

Про Flash Crash, кстати, было интереснее почитать чуть подробнее, какой-то анализ причин произошедшего и объяснение того, возможно ли это на нашем рынке