Привет! Меня зовут Рома, я работаю iOS-разработчиком в Exness. А кроме того, пишу на Clojure и инвестирую.

Сегодня я расскажу о том, как оценивать опционы. Это вводная статья и заработать миллион, используя предложенный способ, вряд ли получится. Тем не менее, это хорошая основа для понимания более сложных методов оценки.

Clojure

В основе языка лежат преобразования неизменяемых данных, а стандартная библиотека содержит сотни функций для этого, что очень помогает при решении финансовых задач.

Кроме того, Clojure работает на JVM, а значит, доступны все финансовые библиотеки, написанные на Java.

Наконец, REPL. Если вы не работали с Clojure, представьте Jupyter Notebook на стероидах. Можно писать код в полноценной IDE и при этом постоянно взаимодействовать с запущенной программой.

Опционы

Я не буду углубляться в детали того, что такое опцион, и как он работает – на Хабре много статей на эту тему. Ограничимся функцией, которая определяет результат колл-опциона на дату его экспирации:

(defn call-option-value [security-price strike-price]

(Math/max (- security-price strike-price) 0))

;; examples

(call-option-value 360.0 280.0)

=> 80.0

(call-option-value 10.0 280.0)

=> 0.0Понятно, что будущую цену базового инструмента мы не знаем. Тем не менее, нужно как-то определить стоимость опциона сегодня.

Большинство методов оценки строятся на простом принципе: мы пытаемся понять, какие результаты возможны, усредняем их, а затем дисконтируем результат.

Гипотетический пайплайн на Clojure выглядит так:

(-> (get-possible-outcomes) mean present-value))Аналогично работает и метод Монте-Карло, только возможные результаты мы получаем путем проведения множества симуляций:

(-> (repeatedly n simulate-outcome) mean present-value)))Монте-Карло

Напишем функцию, которая будет моделировать движение цены до момента экспирации опциона. Мы будем использовать вариант геометрического броуновского движения.

Для начала, шаг цены:

(defn gbm-step [price dt rate volatility]

(let [drift (* price rate dt)

shock (* price volatility (Math/sqrt dt) (gaussian))

change (+ drift shock)]

(+ price change)))

;; next day price

(gbm-step 1200 1/365 0.01 0.15)

=> 1207.554940519062Как видно из сигнатуры, кроме стартовой цены, нам также нужны безрисковая ставка и волатильность в годовом выражении. Мы будем использовать ставку по трежерам и историческую волатильность.

Так как цена на завтра зависит только от сегодняшней цены, можем воспользоваться функцией iterate для получения всех будущих цен.

Смоделируем движение цены акции Apple ($257) на следующие 100 дней:

(take 100 (iterate #(gbm-step % 1/365 0.01 0.15) 257))

=>

(257

258.6727911540819

256.91541924148663

252.98034966342195

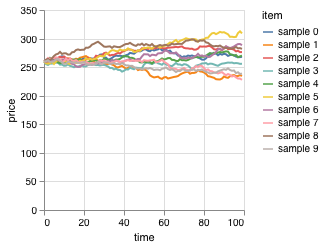

251.1008036685261

...Запустим симуляцию 10 раз и посмотрим, что получилось:

После того, как мы научились прогнозировать цену базового инструмента на дату экспирации, используем ее для получения финансового результата по опциону:

(defn simulate-outcome [price strike rate volatility expiration]

(let [steps 100

dt (/ expiration steps)

prices (iterate #(gbm-step % dt rate volatility) price)

price-at-expiration (last (take steps prices))]

(call-option-value price-at-expiration strike)))

;; simulate 5 outcomes for one option

(repeatedly 5 #(simulate-outcome 1924 1925 0.01 0.45 0.5))

=> (0.0 730.6715047778875 329.1915857113486 0.0 0.0)Экспирация здесь измеряется в долях года. То есть, для опциона, исполняющегося через год, она равна 1.

Наконец, основной интерфейс:

(defn evaluate-call-option [& {:keys [security-price strike-price risk-free-rate volatility expiration]}]

(let [expiration (year-fraction-until expiration)

simulate-fn (partial simulate-outcome security-price strike-price risk-free-rate volatility expiration)

n 1000]

(-> (repeatedly n simulate-fn) mean (present-value risk-free-rate expiration))))

;; example

(evaluate-call-option

:security-price 1924

:strike-price 1925

:risk-free-rate 0.01

:volatility 0.45

:expiration (LocalDate/of 2020 4 17))

=> 74.66533445636996Попробуем оценить опционы на Amazon со страйком от 2100 до 2140 и экспирацией 17 апреля:

(for [strike (range 2100 2150 10)]

(evaluate-call-option

:security-price 1987

:strike-price strike

:risk-free-rate 0.01

:volatility 0.35

:expiration (LocalDate/of 2020 4 17)))

=> (23.9 21.1 16.4 15.5 15.3)А вот рыночные цены на момент написания:

=> (22.9 20.6 18.35 16.4 14.6 13.6)Несмотря на простоту метода, нам удалось достаточно близко к ним подойти.

Заключение

На этом все. Код проекта доступен по ссылке. В следующей статье я расскажу о том, как сделать кросс-платформенный десктопный интерфейс с помощью библиотеки cljfx и использовать его для отображения портфеля опционов.