Покупки с помощью карты стали неотъемлемым атрибутом современной жизни. В прошлом году жители нашей страны совершили более 21 миллиарда операций банковскими картами. На примере работы клиринговой системы ПС «Мир» рассмотрим, что делается, чтобы справляться с регулярно возрастающей нагрузкой. В частности, разберём, какие используются технологии и архитектурные решения.

Меня зовут Наталья Азисова, я product owner клиринговой системы в ПС «Мир». Каждое утро вторника я думаю о том, какой суперсрочной задачей нагрузить разработку, а к вечеру — как отложить её на пару месяцев. Спасает меня от праведного гнева разработки только то, что делаю я это со стилем.

Итак, что такое клиринг, как он работает и реализован на примере платежной системы «Мир» - читайте под катом.

Что такое клиринг

Сначала накину контекста и расскажу, что называется термином «клиринг». Вот формальное определение: клиринг — это некий комплекс взаиморасчётов за оказанные друг другу услуги, проданные товары или ценные бумаги, основанные на безналичных расчётах. Соответственно, клиринг в платёжной системе — это взаиморасчёты по любым операциям, совершённым с помощью банковской карты.

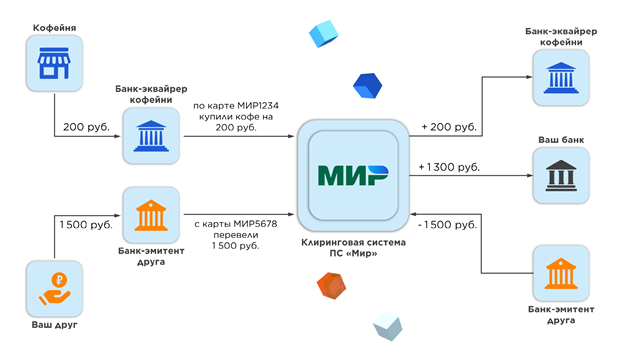

Покажу на примере. Представим, что вы купили кофе в кофейне за 200 рублей, а ещё вам на карту друг перевёл 1 500. Получается, что с вашей карты должно уйти 200 рублей в кофейню, а 1 500 списаться с карты вашего друга и зачислиться на вашу карту. Но в моменте никакие деньги никуда не переходят. В моменте — лишь некие обязательства банков рассчитаться друг с другом, но желательно когда-нибудь потом. Ведь таких покупок кофе и переводов у них происходит по несколько миллионов в течение дня. Если бы банк оплачивал каждый стаканчик кофе, бухгалтерия не набегалась бы оформлять платёжные поручения в Центробанк. За банки всё это сделает платёжная система с помощью клиринга.

Сначала банк-эквайер кофейни направит в платёжную систему клиринговое сообщение с информацией о том, что по вашей карте купили кофе. Потом банк вашего друга направит клиринговое сообщение о том, что он перевёл на вашу карту деньги.

По итогу клиринговая система проведёт расчёты: 200 рублей уйдёт на счёт банка-эквайера, представляющего кофейню, 1 500 спишутся с банка вашего друга, а 1 300 рублей зачислится в ваш банк. Если сложить все эти суммы, получится ноль. Таким образом, гарантируется, что никакие деньги ниоткуда случайным образом не возникли и нигде по дороге не потерялись.

Такая итоговая информация передастся в Центробанк, и там деньги по-настоящему перейдут со счёта одного банка на счёт другого. Это и есть функция клиринга — посчитать итоговые суммы по всем карточным операциям, поступившим в платёжную систему.

Если вы когда-либо пытались посчитать свой личный или семейный бюджет, например, за месяц, то вы занимались клирингом.

Теперь, мы знаем, что такое клиринг. Вроде всё просто — складывай и вычитай суммы. Но где большие нагрузки-то?

Клиринговая система — это высоконагруженная система. Это проявляется в том, что каждый день система:

Обрабатывает более 50 миллионов операций;

Генерит более 3 000 различных файлов и отчётов для банков;

Получает данные из большого количества ключевых систем Мир Plat.Form, а также является источником транзакционных данных;

Обеспечивает строгий SLA на каждом этапе работы. Так как важно, чтобы все расчёты происходили точно, в срок и без ошибок.

Основные задачи

Основные задачи, которые стоят перед клиринговой системой:

Обработка большого потока данных;

Учёт всех жёстких дедлайнов на каждом этапе работы;

Соблюдение точности расчётов;

Сохранение качества итоговых архивных данных.

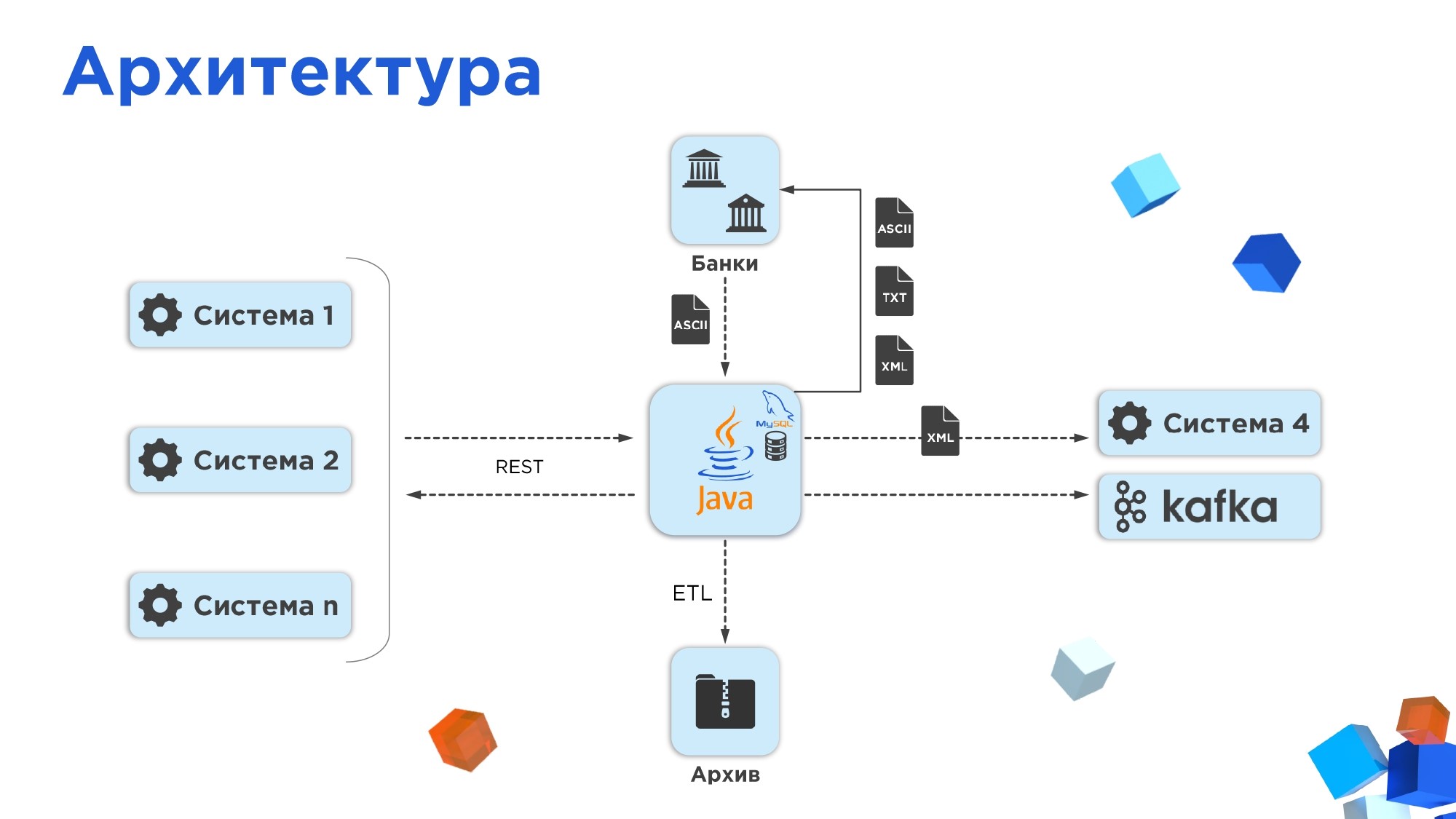

Архитектура

Верхнеуровневая архитектура выглядит следующим образом:

Ядро реализовано на java. Данные поступают на вход в двух форматах: по RESTу из различных систем источников и в виде файлов в формате платёжной системы «Мир» от банков. Однако, вне зависимости от источника, они все преобразуются в JSON-сообщение и сохраняются в базу. Хранятся тоже в формате JSON, но ключевые поля раскладываются по таблицам для быстрого доступа к ним.

Результаты обработки клиринга отправляются в банки в виде различного набора файлов. Это текстовые файлы в разных кодировках и xml-отчёты. Итоговые транзакционные данные отправляются в архив с помощью ETL.

Тайминги работы системы

Клиринговая система принимает данные на вход 24/7, но временной регламент всё же есть. Основу этого регламента составляет период с 9 утра одного дня до 9 утра следующего, который называется операционным днём. Внутри этого операционного дня есть определённые этапы работы, которые строго ограничены дедлайнами для внешних потребителей.

Разберём эти этапы подробнее.

Этапы работы системы

Загрузка данных

Начнём с загрузки. Есть два основных канала получения данных: REST и файлы.

С RESTом всё достаточно просто: получаешь JSON из SWAGGER выгрузки, маппишь в свой красивый JSON и получаешь профит. Но с файлами чуууть сложнее… Ведь это не в чистом виде текстовый файл в кодировке ASCII, а свой собственный формат ПС «МИР» на основе международного протокола ISO-8583 (1987-93). Этот формат представляет собой текстовый файл, в котором применяется кодировка ASCII, бинарные данные, а для нелатинских символов используются символы Unicode в кодировке UTF-8.

Вроде всё просто. Нужно получить файл, распарсить, провалидировать его по всем правилам платёжной системы, откинуть лишнее, смаппить в JSON и сохранить в базу. Ничего сложного, но, имея несколько десятков гигабайтных файлов за раз, необходимо решать вопросы производительности.

Были упомянуты протокол ISO 8583 и кодировка ASCII. Внимательный и быстро гуглящий читатель может задать вполне резонный вопрос: почему такая молодая платёжная система, относительно других международных, использует такие не суперсовременные стандарты?

Дело в том, что мировая финансовая индустрия — это большой неповоротливый динозавр, который не любит резких движений. Любые изменения в существующих системах влекут за собой большие финансовые риски. Чтобы банкам или другим финансовым институтам их совершать не пришлось, при проектировании платёжной системы «Мир» были использованы широко распространённые на рынке стандарты и технологии. Это также существенно экономит ресурсы разработки процессингового ПО для всех участников рынка.

Валидация

Вернёмся к валидации файлов. Для неё написан domain specific language на Groovy. Почему Groovy? В основном для лёгкости поддержки системы.

Успешно прошедшие валидацию транзакции переходят на этап обогащения данных.

Обогащение данных

Что понимается под обогащением? Вот несколько примеров: это различные конвертации покупок, снятия наличных из валют в рубли или наоборот. Это также расчёты разного рода дополнительных сумм по правилам платёжной системы. Кроме этого, если заплатить, например, смартфоном или другим переносным устройством в магазине или кофейне, то в таком случае банк-эквайер на месте не знает реальный номер вашей карты, а только токен устройства, к которому привязана эта карта. Платёжная система должна определить реальный номер карты по токену и передать эту информацию в ваш банк.

Все эти обогащения данных реализованы внутри клиринговой системы с помощью вспомогательных модулей.

Вспомогательные модули

Большой, единый сервис ядра обращается к модулям за данными при необходимости. Взаимодействие с модулями построено по RESTу. Этот вариант нам подходит, так как данные или команды, которые мы передаём в модули, должны обрабатываться дискретно.

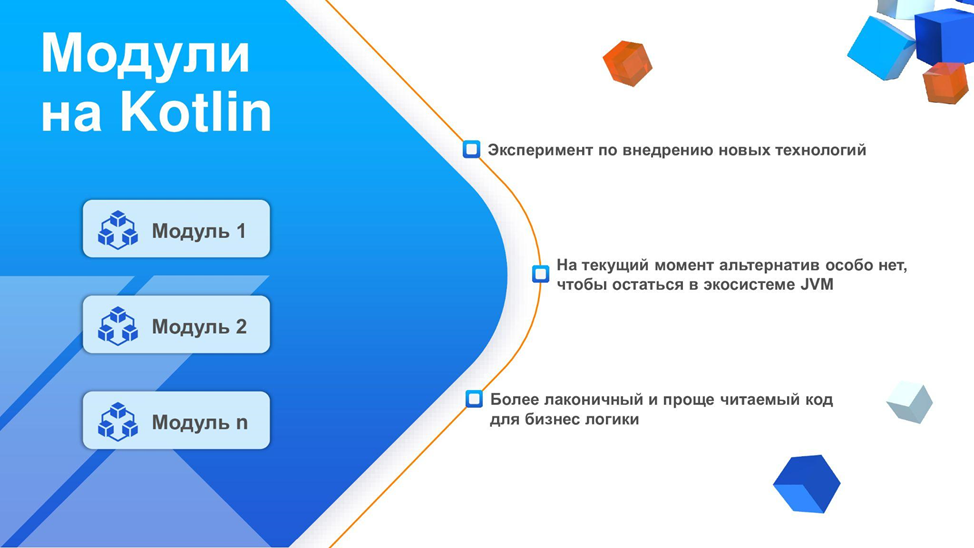

Модули у нас написаны на KOTLIN.

Почему Kotlin? На самом деле, особых альтернатив не было, так как необходимо оставаться в стеке JVM. Плюс на Kotlin’е намного проще реализовывать код, когда много бизнес-логики. Код проще читается и получается более лаконичным. Также Kotlin поддерживает наш эксперимент по внедрению новых технологий.

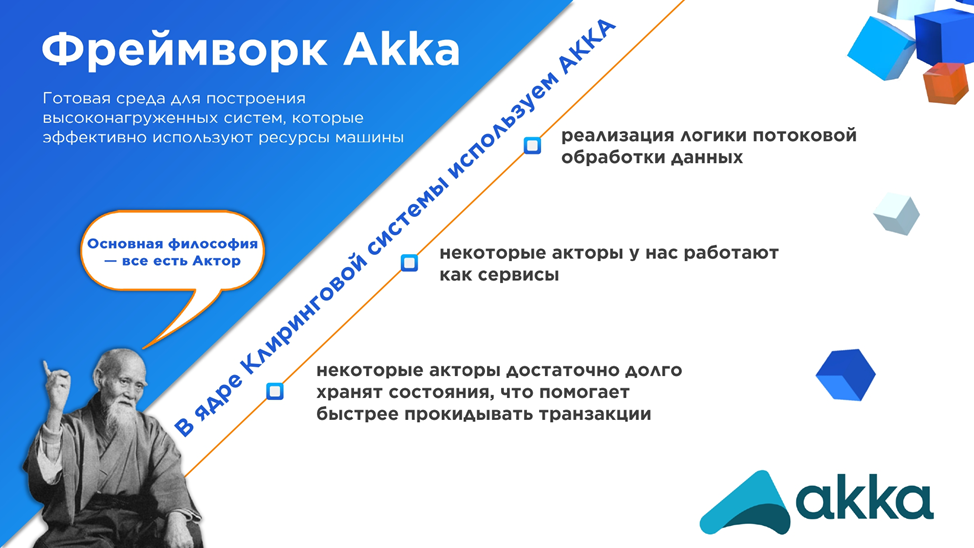

На этапе обогащения много миллионов транзакций поступают в клиринговую систему. Масштабирование нагрузки вертикальное, что влечёт за собой постоянную утилизацию ресурсов, а это многопоточность. Решалась эта проблема с помощью фреймворка Akka с его акторной системой.

Akka

Akka — это готовая среда для построения высоконагруженных систем. Для обработки каждого поступающего в клиринговую систему файла создаётся отдельный актор. Плюс для каждой отдельной транзакции также создаётся отдельный актор или группа акторов, что позволяет реализовать потоковую и независимую обработку всех входящих в клиринговую систему данных.

Некоторые акторы работают как сервисы, то есть выступают в роли некоего окошка для обращения к внешним модулям. Например, так работает тот же модуль конвертации или детокенизации.

Статичные акторы, которые выполняют общие функции обработки, могут достаточно долго хранить свои состояния, что опять же позволяет быстрее прокидывать транзакции дальше.

Загрузка в операционный день прекращается в 9 утра. Загрузка засыпает, просыпается клиринг.

Клиринг

На этапе клиринга мы должны сложить и вычесть в среднем 50 миллионов транзакций в сутки, сгенерировать итоговые суммы с различного рода агрегациями или срезами данных для банков. И в конце передать эти итоги в Центробанк строго до 15 часов того же дня, что бы ни произошло.

На этапе клиринга также есть некий комплекс независимых проверок, дабы не ошибиться в расчётах. Мы не совсем доверяем самим себе, поэтому дополнительно перепроверяем рядышком, что же мы насчитали.

Выгрузка файлов

Как только всё посчитано, мы молодцы и, наконец-то, можем сообщить банкам, как прошёл день: сколько денег они должны получить или отдать, и какие транзакции совершены держателями их карт. И ещё много-много разной информации.

Всё это выгружается в банки различным набором файлов, отчётов и прочего. Среднее количество файлов, которые генерируются и отправляются в банки каждый день, составляет около 3000. Самые жирные могут весить по 4 гигабайта.

Задачи этапа выгрузки файлов всё те же: уложиться в тайминги и не вывалиться по памяти. Для этого опять используем Groovy как шаблон для формирования каждого отчёта и параллелим выгрузку по типам этих файлов. По завершению этапа выгрузки данных, прекращается строгая бизнес-цепочка, после чего снова можно начать принимать транзакции на вход.

Рабочее окно непосредственно для этапа загрузки данных существенно больше, чем для всех остальных этапов. Поэтому на него мы переносим максимум работы с транзакциями, чтобы после того, как они будут сохранены в базу, их больше не модифицировать.

Такой подход позволяет нам сэкономить время для последующей работы с данными.

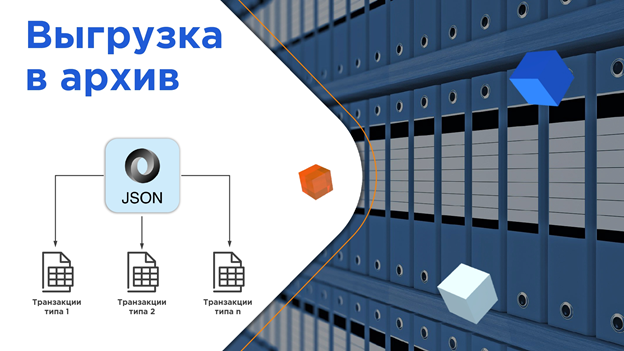

Выгрузка в архив

Так как мы мастер-система по расчётным транзакционным данных, то, естественно, мы должны поделиться всем этим богатством с остальными системами. Никого не удивим тем фактом, что для этого отправляем транзакции в архив.

Что решается на этом этапе?

Так как все транзакции хранятся в базе в формате JSON, то нужно преобразовать их обратно из JSON в поля протокола платёжной системы, разложить всё это по таблицам и не потерять ничего по дороге. С этой функцией отлично справляется отдельный модуль выгрузки в архив, который не зависит от текущего состояния клиринговой системы. Такая условно параллельная этапу загрузки работа модуля существенно экономит время доставки транзакционных данных потребителям.

Инфраструктура

За последнее время, думаю, многие разобрались, чем отличаются карты в вашем кошельке, кроме дизайна и количества получаемого кэшбека. От того, к какой платёжной системе принадлежит ваша карта, зависят самые обычные операции в жизни, начиная от покупки кофе смартфоном до оплаты любимых сервисов в Интернете. В Мир Plat.Form делается всё, чтобы важные для каждого вещи не нарушались. С февраля по май нагрузка на систему Мир Plat.Form выросла более, чем на 40%.

Сейчас в день обрабатывается столько же транзакций, сколько в период последних новогодних праздников. А все понимают, как все сходят с ума в поисках подарков в эти дни.

Помимо программных решений, за надёжность отвечает инфраструктура.

Сервера расположены в двух центрах обработки данных для георезервирования. В одном ЦОДе расположены активные сервера, во втором — резервные. Поэтому становится особо не важно, что происходит с одним из ЦОДов, пусть это пожар, потоп или хоть страшный экскаватор, который разрывает кабели. В течение короткого времени можно переключиться на второй ЦОД и продолжить шуршать транзакциями.

Для базы данных используется холодное резервное копирование. Такой вариант подходит, так как это не онлайн система, и есть опция повторить несколько предыдущих этапов заново. При условии, конечно, что всё укладывается в тайминги.

Релиз

Помимо внешних факторов, вроде роста нагрузки и доступности ЦОДов, на стабильность работы системы влияют всеми любимые релизные фичи. Хоть в моей команде QA, конечно же, все самые белые и пушистые, но всё же иногда они заставляют мой глаз подёргиваться. В нашей команде работа над релизами не заканчивается с завершением этапов интеграционного, функционального и прочих тестирований. У нас в команде есть такой процесс, как тестирование в эксплуатации.

Тестирование в эксплуатации

Представьте двух бендеров. Один из них красивый и с пивасом — наш идеальный прод. Второй — это прод-лайк стенд, на котором установлена новая версия релиза. Мы берём этих двух бендеров и сравниваем между собой. Сравнивается абсолютно всё: отчёты по содержимому и по их количеству, сами транзакции с точностью до полей. И ещё много-много чего. Основная задача — убедиться в том, что новая релизная сборка не повлияла ни на один нюанс в расчётах, не нарушена никакая интеграция и форматы исходящих файлов не изменились, то есть банки не узнают о том, что был релиз.

Итоги

Много парсинга и обогащения данных, которые поступают неравномерно.

От бесперебойной работы системы зависит большая часть финансовой индустрии в нашей стране. Поэтому необходимо обеспечивать строгие дедлайны на каждом этапе работы.

При этом постоянно разрастается количество систем-источников данных, так как всё больше и больше происходит всевозможных операций с помощью карт «Мир».

На выходе генерится огромное количество файлов и отчётов по запросам банков. Причём тоже в строгие дедлайны.

Таким комплексом решений ПО, инфраструктуры и процессов гарантируется стабильность сервиса клиринговой системы.

Единственная конференция на которой можно узнать максимальные пределы технологий. Меньше, чем через 4 недели: 3000 участников, 8 секций и 120 новых докладов. Программа конференции и билеты на официальном сайте HighLoad++

Комментарии (27)

newpavlov

01.11.2022 11:06Меня интересует один вопрос: какого лешего функцию клиринга не берёт на себя ЦБ? Почему нельзя расширить функциональность и производительность того же СПФС, дабы банки просто проксировали запросы пользователей напрямую. Вместо этого плодятся разные системы частично дублирующие друг друга, да ещё и тащащие кучу легаси в придачу.

Markscheider

01.11.2022 11:22+1какого лешего функцию клиринга не берёт на себя ЦБ

Я не автор, но предположу.

Сломается тогда ЦБ, не выдержит нагрузки :). Кроме того, мне кажется, что на этапе агрегирования платежей на уровне банка общее количество транзакций уменьшается. Допустим, купил в магазине человек колбасы и водки, оплатил картой. А потом сразу передумал - "возьму лучше коньяка с лимоном". На терминале оформляется возврат и потом новая покупка. Соотв., через межбанк в итоге пойдет не три операции (первая покупка, ее возврат, вторая покупка), а только одна (вторая покупка).

newpavlov

01.11.2022 11:26Т.е. "Мир" и им подобные нагрузку выдерживают, а ЦБ не смогёт? Напоминаю, что "Мир" это НСПК, 100% владельцем которого является ЦБ. Как транзакции агрегировать на уровне банка это дело банка (в идеальном для банка случае транзакция вообще пройдёт полностью внутри банка), к клирингу это не имеет никакого отношения.

Markscheider

01.11.2022 11:30Т.е. "Мир" и им подобные нагрузку выдерживают, а ЦБ не смогёт?

Ударюсь еще глубже в предположения. ИТ-обеспечение банков и банковских систем не вчера создавалось и ЦБ вынужден поддерживать обратную совместимость. Что не лучшим образом сказывается на производительности обработки. А "МИР" относительно свеженаписанная штука, ее сразу можно было сделать красиво :)

Но, повторюсь, лучше на этот вопрос попросить ответить топикстартера...

Natalya_Az Автор

01.11.2022 21:00+1Задача ПС Мир, как и любой другой платежной системы, обеспечить функционирование платежей по банковским картам. Клиринг - одна из функций платежной системы.

Нельзя свалить в кучу любые финансовые потоки в один котел, в вашем примере ЦБ, и говорить - посчитайте пожалуйста.

В конечном итоге расчеты будут проведены в ЦБ, тк платежная система не отвечает за движение денег. Об этом, кстати, рассказывается в другой нашей статье.

newpavlov

01.11.2022 21:11Нельзя свалить в кучу любые финансовые потоки в один котел, в вашем примере ЦБ, и говорить - посчитайте пожалуйста.

Почему это нельзя? С подробностями, пожалуйста. Зачем нужны посредники в виде "Мира" если банки могут вести взаиморасчёты используя корреспондентские счета в ЦБ используя нечто вроде СПФС (разумеется, масштабированную на необходимую нагрузку)? Т.к. "Миром" по сути владеет ЦБ, то все технические возможности у него для этого есть. Если забыть о наличных деньгах, то настоящими рублями являются только циферки на корсчетах ЦБ, всё остальное это наслоение (зачастую просящих своих комиссий) абстракций.

По сути, задачей банковской карты является подпись сообщения "переведи N тугриков с моего счёта в банке А на вот этот счёт в банке Б". Как это сообщение обрабатывается дальше может выглядеть как угодно.

Alekssh1ft

02.11.2022 11:09+1а что по авторизации,мастерданнным по банковским продуктам, электронным кошелькам, токенизации, прямые/непрямые участники? Тоже в СПФС передать?) клиринг это основополагающая, но не самодостаточная часть функционала платежной системы.

vikarti

03.11.2022 06:41Возможно потому что думали как раз и о других вариантах.

- не всегда соответствие карты и счета взаимно однозназначное (несколько карт к счету, карты третьих лиц)

- кредитки тоже существуют и как берутся комиссии в этом случае — это достаточно запутанная процедура (вот кстати подозреваю что именно по этой причине совсем не все банки дают возможность использовать счета кредиток для СБПэй)

- платежные системы — штука международная, да, даже МИР сейчас. При кроссбордере все равно нужен промежуточный этап потому что один из банков задействованных в расчетах по карте может не иметь счета в ЦБ РФ а все должно работать. И работает. Ну и конвертация валют тоже нужна.

- как минимум для Visa/MC существует разная экзотика вроде предоплаченных и непополняемых карт — зачем для них счета заводить?

Ну и внезапно — https://www.cbr.ru/fintech/dr/

newpavlov

03.11.2022 09:33не всегда соответствие карты и счета взаимно однозназначное

Карта по сути является носителем приватного ключа. Несколько ключевых пар могут обеспечивать доступ к одному счёту. Это сугубо вопрос обработки сообщений банком и принятия им решений считать транзакцию валидной или нет. ЦБ видны только транзакции между корсчтами банков.

кредитки тоже существуют и как берутся комиссии в этом случае — это достаточно запутанная процедура

Опять же, это сугубо дело банка как начислять комиссии пользователям внутри своей системы, нет? Внешнему наблюдателю (ЦБ) нет никакой разницы перевод осуществлялся с кредитной или дебетной карты. В обоих случаях он видит только перевод с корсчёта одного банка на корсчёт другого.

как минимум для Visa/MC существует разная экзотика вроде предоплаченных и непополняемых карт — зачем для них счета заводить?

Баланс таких карт всё-равно является liability какого-то банка, нет? При осуществлении перевода ЦБ снова без разницы с какого типа карты производился перевод.

платежные системы — штука международная, да, даже МИР сейчас

Тут согласен, для нахождения цепочки банков-корреспондентов нужна отдельная система. Хотя конечно в идеале должен быть протокол между ЦБ стран, дабы они всегда выступали банками-корреспондентами, вместо того что бы полагаться на частные конторы. Но согласовывать подобные вещи между странами конечно на порядки тяжелее...

Ну и внезапно — https://www.cbr.ru/fintech/dr/

Да, "цифровой рубль" это (большой) шаг в нужном направлении. Но мне непонятно зачем вводить его когда уже существует безналичный рубль. В чём принципиальные отличия между ними? Только в протоколах работы с ними?

vikarti

03.11.2022 10:38+1Карта по сути является носителем приватного ключа. Несколько ключевых пар могут обеспечивать доступ к одному счёту. Это сугубо вопрос обработки сообщений банком и принятия им решений считать транзакцию валидной или нет.

А кто будет решать если с банком внезапно нет связи, или у терминала оплаты нет связи (и при этом банк-эквайр и ПС в курсе что такое бывает)? Автоматический отказ? Клиенты будут рады. (Реально насколько знаю там система лимитов хитрая + операции ниже определенного лимита можно полностью в оффлайне и банк(любой) может узнать сильно потом. И потом клиент улетит в теховердрафт если много потратил).

Пример где с МИРом используется часто используется оффлайн для терминала — оплата проезда в общественном транспорте.ЦБ видны только транзакции между корсчтами банков.

Так, а речь про то чтобы клиринг заменить на переводы между корсчетами или все же чисто убрать НСПК?

Баланс таких карт всё-равно является liability какого-то банка, нет

Насколько я знаю — не обязательно.

Также, насколько я знаю — в России сейчас — за любой официально выпущенной картой — банк стоит и любая компания (если она сама не банк) должна предоставлять эту информацию клиентам (пример — Мегафон и Банк Раунд)Ну и случаи когда баланс "обычной" карты привязан еще к чему то не забываем (пример — ТиньковМобайл и Мегафон которые могут вам карту выпустить где баланс карты = баланс сотового телефона за вычетом бонусного)

Опять же, это сугубо дело банка как начислять комиссии пользователям внутри своей системы, нет?

Для этого им нужно знать что за операции, от кого и так далее.

Вот все сложные случаи учитывать — проще оставить отдельно карты и отдельно — счета.

Ну и не забываем про 3D Secure и прочий фродчек — может платежная система заблокиоровать операцию, может один из банков. Это тоже на ЦБ?

Вот и выходит что с картами должна работать отдельная структура. Пусть даже принадлежащая ЦБ.

но мне непонятно зачем вводить его когда уже существует безналичный рубль. В чём принципиальные отличия между ними? Только в протоколах работы с ними?

Насколько я понимаю основные отличия следующие:

- "счет" в ЦБ (а НЕ в банке)

- это "немного" криптовалюта (есть некоторые элементы)

- есть оффлайн. В смысле можно с одного кошелька на другой перевести если ни у одного из кошельков в данный момент нет доступа в интернет

- можно вешать метки, вполне себе можно например перевести человеку рубли которые он не сможет потратить на пиво и на пожертвования медузе (в теории -:), возможно что реально он вместо пива купит сок, ну точнее это будет сок по документам)

Markscheider

01.11.2022 11:25На первой диаграмме слово "эквайер" написано с ошибкой (эквайрер) :). Это довольно распространенный косяк (одно время даже двойное написание практиковалось), т.к. acquirer можно по-разному произносить.

Ivan22

01.11.2022 13:09А по какому курсу проходит конвертиция если клиент с рублевой картой оплачивает 100 тенге в кафе?

Natalya_Az Автор

01.11.2022 14:08В клиринге конвертация происходит по так называемому «авторизационному курсу», который был актуальным в момент совершения платежа.

svz

02.11.2022 17:30Как платёжная система понимает, что ей нужно конвертировать валюту? Допустим, мастеркардом я оплачиваю (оплачивал) долларовый счёт рублёвой картой, при этом конвертация рублей в доллары выполняется по курсу банка, выпустившего мою карту.

В каких случаях конвертация выполняется платёжной системой? Если можно, хотелось бы подробнее узнать как это работает в ПС Мир.

Natalya_Az Автор

02.11.2022 17:30У каждой платежной системы есть собственная валюта расчётов, то есть валюта к которой все в итоге сводится и в какой валюте производятся расчеты. Соответственно, если валюта покупки отличается от валюты расчетов платежной системы, то происходит конвертация. Ваш банк вправе производить конвертацию по своим правилам, совпадающим или нет с правилами ПС.

virex

01.11.2022 16:45-2Клиринг - похоже на древнюю систему расчета "Хавала" https://habr.com/ru/post/684594/

sshmakov

01.11.2022 19:18В хавала тоже есть клиринг, даже в той статье написано. Но клиринг сам по себе - не расчетная/платежная система, а только принцип.

sshmakov

01.11.2022 19:12+2Взаиморасчеты по Мир всегда делаются через корсчета в ЦБ? Прямые коротношения между банками не могут использоваться?

Под расчеты по Мир на корсчете эмитента резервируется лимит?

Как насчёт расчетов картой Мир за границей, с кем идут взаиморасчеты?

Natalya_Az Автор

02.11.2022 17:40Ваши вопросы уже за пределами функции клиринговой системы. За движения денег система уже не отвечает. Попытались отразить это в другой нашей статье.

bahanov

02.11.2022 02:37+1Ограничения на общую сумму переводов в месяц - это технические ограничения возможностей системы клиринга или ЦБ?

И ещё вопрос: банки узнают, сколько я потратил, после ваших выгрузок файлов в банки. Тогда как банки узнают о моей оплате и сразу оповещают по смс?

А внутрибанковские платежи тоже проходят через вашу клиринговую систему? Есть ли смысл?

Natalya_Az Автор

02.11.2022 17:51Какие конкретно ограничения вы имеете ввиду? У клиринговой системы как таковой нет ограничений, при условии конечно, что вы не купите по карте Луну. Тут могут закончиться разряды в протоколе :)

Банки знают, сколько вы потратили не после клиринга, а сразу, так как ПС это не только клиринг, а еще авторизация. Про это должна быть отдельная статья... ????

Нет, внутрибанковские операции проходят внутри банков, о которых они лишь информируют ПС.

exrector

02.11.2022 19:16У меня другой вопрос.

Зачем городить ВСЁ ЭТО ☝???? на старых стандартах? Столько вариантов потери данных. Столько ошибок. Время и ресурсы.

Почему не взять стандартизированные смартконтракты блокчейна? Это быстрее и надежнее.

inferrna

Спасибо, всё очень подробно расписано, пойду, пожалуй, писать свой клиринг. Так, для галочки, вопрос: как считаете копейки? Сразу все суммы считаете в копейках/центах, где вместо 200 рублей поступает 20000 копеек или используете какой-то тип с десятичными знаками?

Natalya_Az Автор

Все суммы считаются в минимальных единицах валюты. То есть, рубли - в копейках, доллары - в центах итд. Если брать ваш пример, то будет 20000 копеек.