После второго отказа совета директоров HP в продаже компании, Xerox начал обращаться с предложением о выкупе акций к акционерам HP напрямую, фактически начат первый этап агрессивного поглощения компании, вместо запланированного слияния. Об этом генеральный директор компании Xerox Джон Висентин написал 26 ноября 2019 года в официальном письме руководству НР — гендиректору Энрике Лорес и председателю совета директоров Чипу Бергу.

В своем письме Джон Висентин заявил, что не видит логики в отказе совета директоров НР от взаимного проведения Due Diligence, поэтому Xerox начинает обращаться к акционерам HP напрямую, причем некоторые из акционеров ранее направляли в Хerox запросы и выражали согласие на продажу акций. Так как в отличие от совета директоров НР, участники рынка видят логику в этой сделке, а с момента первого предложения о покупке котировки акций HP и Xerox выросли на 9,5% и 6,6%, соответственно.

Due Diligence («должная добросовестность») — процедура составления объективного представления об объекте инвестирования, включающая в себя оценку инвестиционных рисков, независимую оценку объекта инвестирования, всестороннее исследование деятельности компании, комплексную проверку её финансового состояния и положения на рынке

«Мы выдвинули привлекательное предложение, которое позволило бы акционерам HP как получить немедленный доход, так и принять участие в существенном подъеме бизнеса, который стал бы результатом объединения компаний. Потенциальные преимущества слияния HP и Xerox очевидны. Вместе мы могли бы создать лидера в отрасли, причем более масштабного и имеющего полный портфель отличной продукции, который имел бы возможность инвестировать в инновации и генерировать прибыли для акционеров на новом уровне. По нашим расчетам объединенная компания будет иметь хороший кредитный рейтинг инвестиционного уровня», — изложил в письме Джон Висентин.

Xerox напомнила, что 5 февраля 2019 года компания объявила о трехлетнем стратегическом плане, который был основан на четырех инициативах: (i) оптимизация операций, (ii) повышение доходов, (iii) внедрение инноваций и (iv) фокусирование на денежных потоках и возврате капитала. В компании заявили, что уже опережают этот план. В течение первых девяти месяцев 2019 года в Xerox превзошли прогнозы по скорректированной прибыли на акцию и свободному денежному потоку, а также увеличили инвестиции в инновации и в основное производство, поэтому акции компании смогли вырасти на 96% с начала 2019 года.

Также генеральный директор компании Xerox дополнительно объяснил, что не собирается извиняться за агрессивную тактику, которую в HP оценили по-своему.

«Теперь мы планируем напрямую взаимодействовать с акционерами HP, чтобы заручиться их поддержкой, с помощью которой будет проще убедить совет директоров HP поступить правильно и воспользоваться этой замечательной возможностью, пока она есть», — подытожил Джон Висентин.

Консультанты HP: юридические компании Wachtell, Lipton, Rosen & Katz и финансовая группа Goldman Sachs & Co. LLC.

Консультанты Xerox: юридические компании King & Spalding LLP (консультации совета директоров Xerox) и Willkie Farr & Gallagher LLP (консультации независимым директорам Xerox), финансовая группа Citigroup Global Markets Inc.

Хронология переписки между Xerox и HP по поводу предложений о продаже и слиянии компаний

5 ноября 2019 года стало известно, что компания Xerox подготовила и выслала совету директоров HP предложение о покупке их компании за $33,5 млрд (по $22 за акцию).

17 ноября 2019 года совет директоров компании единогласно отклонил предложение Xerox о покупке и отказал в возможности слияния компаний. Причины отказа: Xerox недооценила стоимость HP, а слияние не отвечает интересам акционеров.

21 ноября 2019 года генеральный директор Xerox Джон Висентин в ультимативной форме ответил совету директоров HP, чтобы они повторно рассмотрели предложение о покупке, иначе Xerox может прибегнуть к дополнительным мерам финансового давления на совет директоров HP.

24 ноября 2019 года совет директоров HP отправил второе ответное письмо в адрес Xerox, совет директоров HP повторно отклонил предложение Xerox о покупке и отказал в возможности слияния компаний, заявив, что подобное агрессивное и враждебное обращение в компании неприемлемо.

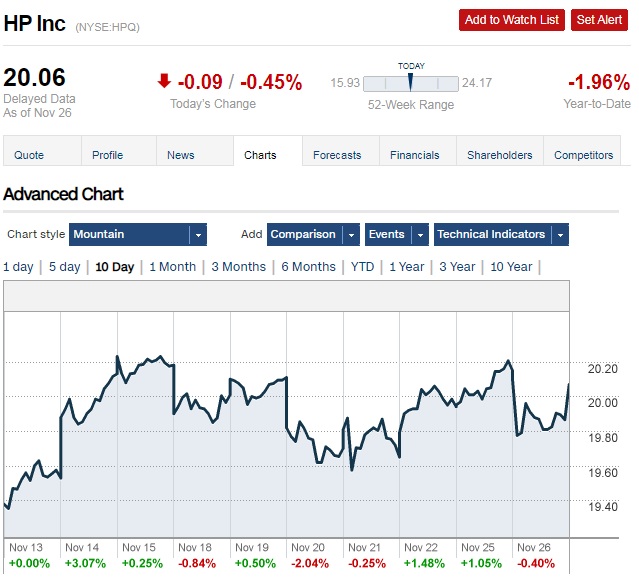

В ходе торгов во вторник 26 ноября 2019 года стоимость акций HP упала на 1,4%, акции Xerox потеряли 0,4%.

Состояние акций компании HP Inc на рынке ценных бумаг на 26 ноября 2019 года:

Состояние акций Xerox Holdings Corp на рынке ценных бумаг на 26 ноября 2019 года:

Полный текст ответного письма Xerox в HP в оригинале

NOV 26, 2019 — CORPORATE

NORWALK, Conn. —

Xerox Holdings Corporation (NYSE: XRX) (“Xerox”) today sent a letter to the Board of Directors of HP Inc. (NYSE: HPQ) in response to HP’s November 24, 2019 letter to Xerox.

The full text of the letter sent to HP is as follows:

Dear Chip and Enrique,

Your refusal to engage in mutual due diligence with Xerox defies logic.

We have put forth a compelling proposal – one that would allow HP shareholders to both realize immediate cash value and enjoy equal participation in the substantial upside expected to result from a combination. Our offer is neither “highly conditional” nor “uncertain” as you claim. It does not contain a financing contingency, and the combined company is expected to have an investment grade credit rating.

The potential benefits of a combination between HP and Xerox are self-evident. Together, we could create an industry leader – with enhanced scale and best-in-class offerings across a complete product portfolio – that will be positioned to invest more in innovation and generate greater returns for shareholders.

The market clearly understands the industrial logic of this transaction. HP and Xerox shares are up 9.5% and 6.6%, respectively, since the date our proposal was first made public. We have already received inquiries from several HP shareholders and are encouraged by their interest in our offer.

Nevertheless, rather than engage with us in three weeks of customary mutual due diligence, HP continues to obfuscate and make misleading statements. It is important that we correct, for your benefit and that of HP’s shareholders, a few of the mischaracterizations from your last letter.

On February 5, 2019, Xerox announced a three-year strategic plan that was built on four initiatives: (i) optimizing operations, (ii) driving revenue, (iii) reenergizing innovation and (iv) focusing on cash flow and capital returns. We are already outperforming this plan. Through the first nine months of 2019, we have increased our guidance for adjusted earnings per share and free cash flow while also increasing investments in innovation and our core business, which is why our stock is up 96% year-to-date.

Your comment regarding total contract value is little more than a diversion. Your own public disclosure states that backlog information is “not a meaningful indicator of future business prospects” or “material to an understanding of our overall business.”

It is possible that the modest, expensive and time-consuming cost savings included in the restructuring plan you announced on October 3, 2019 (only $1 billion over three years at a cost of $1 billion in restructuring charges), has resulted in a lack of confidence in HP’s ability to realize the $2+ billion of synergies your team previously agreed could be achieved in a combination.

We monetized our illiquid interest in Fuji Xerox at over 20 times 2019 expected aggregate cash flow while favorably restructuring the terms of our sourcing relationship with Fuji Xerox to ensure continuity of supply, protect our high-value intellectual property and provide strategic flexibility. There is no “hole in Xerox’s portfolio” as a result of those transactions – just significantly more cash to support growth and greater flexibility in our sourcing terms.

While you may not appreciate our “aggressive” tactics, we will not apologize for them. The most efficient way to prove out the scope of this opportunity with certainty is through mutual due diligence, which you continue to refuse, and we are obligated to require.

We plan to engage directly with HP shareholders to solicit their support in urging the HP Board to do the right thing and pursue this compelling opportunity.

Sincerely,

John Visentin

Vice Chairman and CEO

Xerox Holdings Corporation

NORWALK, Conn. —

Xerox Holdings Corporation (NYSE: XRX) (“Xerox”) today sent a letter to the Board of Directors of HP Inc. (NYSE: HPQ) in response to HP’s November 24, 2019 letter to Xerox.

The full text of the letter sent to HP is as follows:

Dear Chip and Enrique,

Your refusal to engage in mutual due diligence with Xerox defies logic.

We have put forth a compelling proposal – one that would allow HP shareholders to both realize immediate cash value and enjoy equal participation in the substantial upside expected to result from a combination. Our offer is neither “highly conditional” nor “uncertain” as you claim. It does not contain a financing contingency, and the combined company is expected to have an investment grade credit rating.

The potential benefits of a combination between HP and Xerox are self-evident. Together, we could create an industry leader – with enhanced scale and best-in-class offerings across a complete product portfolio – that will be positioned to invest more in innovation and generate greater returns for shareholders.

The market clearly understands the industrial logic of this transaction. HP and Xerox shares are up 9.5% and 6.6%, respectively, since the date our proposal was first made public. We have already received inquiries from several HP shareholders and are encouraged by their interest in our offer.

Nevertheless, rather than engage with us in three weeks of customary mutual due diligence, HP continues to obfuscate and make misleading statements. It is important that we correct, for your benefit and that of HP’s shareholders, a few of the mischaracterizations from your last letter.

On February 5, 2019, Xerox announced a three-year strategic plan that was built on four initiatives: (i) optimizing operations, (ii) driving revenue, (iii) reenergizing innovation and (iv) focusing on cash flow and capital returns. We are already outperforming this plan. Through the first nine months of 2019, we have increased our guidance for adjusted earnings per share and free cash flow while also increasing investments in innovation and our core business, which is why our stock is up 96% year-to-date.

Your comment regarding total contract value is little more than a diversion. Your own public disclosure states that backlog information is “not a meaningful indicator of future business prospects” or “material to an understanding of our overall business.”

It is possible that the modest, expensive and time-consuming cost savings included in the restructuring plan you announced on October 3, 2019 (only $1 billion over three years at a cost of $1 billion in restructuring charges), has resulted in a lack of confidence in HP’s ability to realize the $2+ billion of synergies your team previously agreed could be achieved in a combination.

We monetized our illiquid interest in Fuji Xerox at over 20 times 2019 expected aggregate cash flow while favorably restructuring the terms of our sourcing relationship with Fuji Xerox to ensure continuity of supply, protect our high-value intellectual property and provide strategic flexibility. There is no “hole in Xerox’s portfolio” as a result of those transactions – just significantly more cash to support growth and greater flexibility in our sourcing terms.

While you may not appreciate our “aggressive” tactics, we will not apologize for them. The most efficient way to prove out the scope of this opportunity with certainty is through mutual due diligence, which you continue to refuse, and we are obligated to require.

We plan to engage directly with HP shareholders to solicit their support in urging the HP Board to do the right thing and pursue this compelling opportunity.

Sincerely,

John Visentin

Vice Chairman and CEO

Xerox Holdings Corporation

Sergey-S-Kovalev

— Как вы узнаете подробности из жизни звезд?

— Насильно.