Вторая неделя марта 2020 была худшей в году, как для биткоина, так и для фондового рынка. Тогда цена биткоина упала с уровня $9200 ниже $4000.

Обвал в «черный четверг» 12-го марта привел к ликвидациям позиций на сотни миллионов долларов. Тем не менее, спустя 3 месяца открытый интерес (далее — ОИ) по фьючерсам на биткоин практически полностью восстановился до объемов, предшествующих краху. В связи с этим важно понимать, что означает восстановление ОИ для главной криптовалюты и всего рынка.

Почему произошел мартовский обвал?

Оглядываясь назад, очевидно, что резкое падение ОИ по фьючерсам на биткоин было вызвано продажами институционалов, которые должны были разгрузить риск по своим портфелям. Так, на CME в один день ОИ упал с $210 млн до $113 млн, на BitMEX — с $1253 млн до $565 млн. Эта распродажа произошла после такого же падения на фондовом рынке. Одновременный крах биткоина способствовал корреляции между двумя рынками, выведя ее на новый уровень.

Однако, в отличие от фондового рынка, биткоин довольно быстро восстановился. И хотя цена выросла с $3820 до $7000 меньше чем за неделю, открытый интерес отставал и лишь недавно, когда торговля фьючерсами на бирже CME снова начала набирать обороты, полностью восстановился.

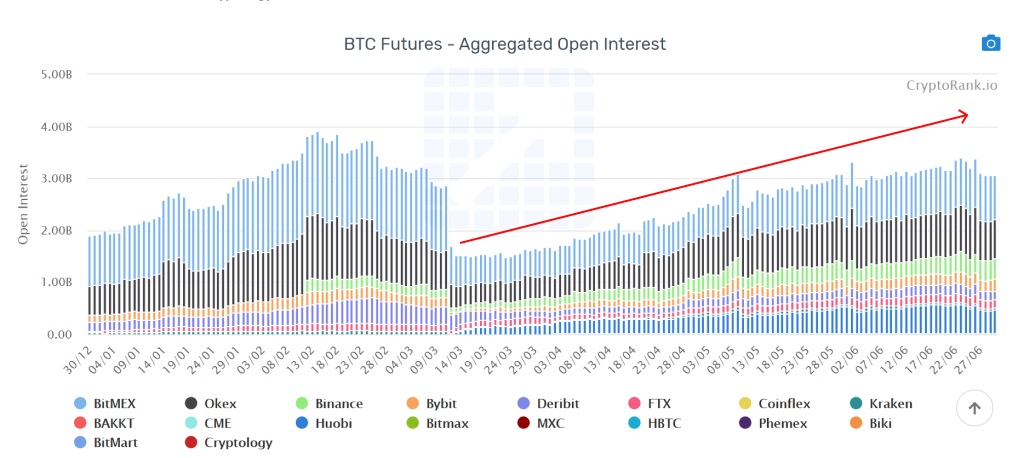

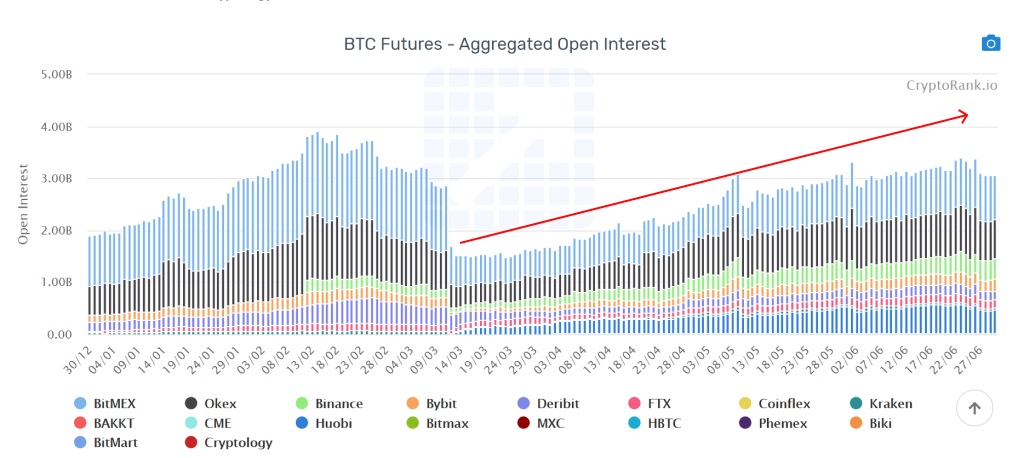

В частности, на CME наблюдался наплыв трейдеров, которые всего за два месяца смогли разогнать ОИ со $113 до $379 млн. Аналогичное резкое увеличение ОИ произошло и на бирже Bakkt. Платформа Grayscale также не осталась в стороне, поскольку за 3 месяца ею скуплено 33% всех намайненных BTC. Все это в совокупности и приводит к увеличению цены биткоина и росту ОИ на всех платформах. Из указанного выше графика видно, что BitMEX, OKEx, Binance, Huobi и CME внесли наибольший вклад в восстановление открытого интереса.

Что означает восстановление ОИ?

Вне всяких сомнений, увеличение ОИ сигнализирует о росте ликвидности на рынке, однако это не обязательно означает бычий тренд. По определению, ОИ — это количество открытых позиций вне зависимости от того, длинные они или короткие.

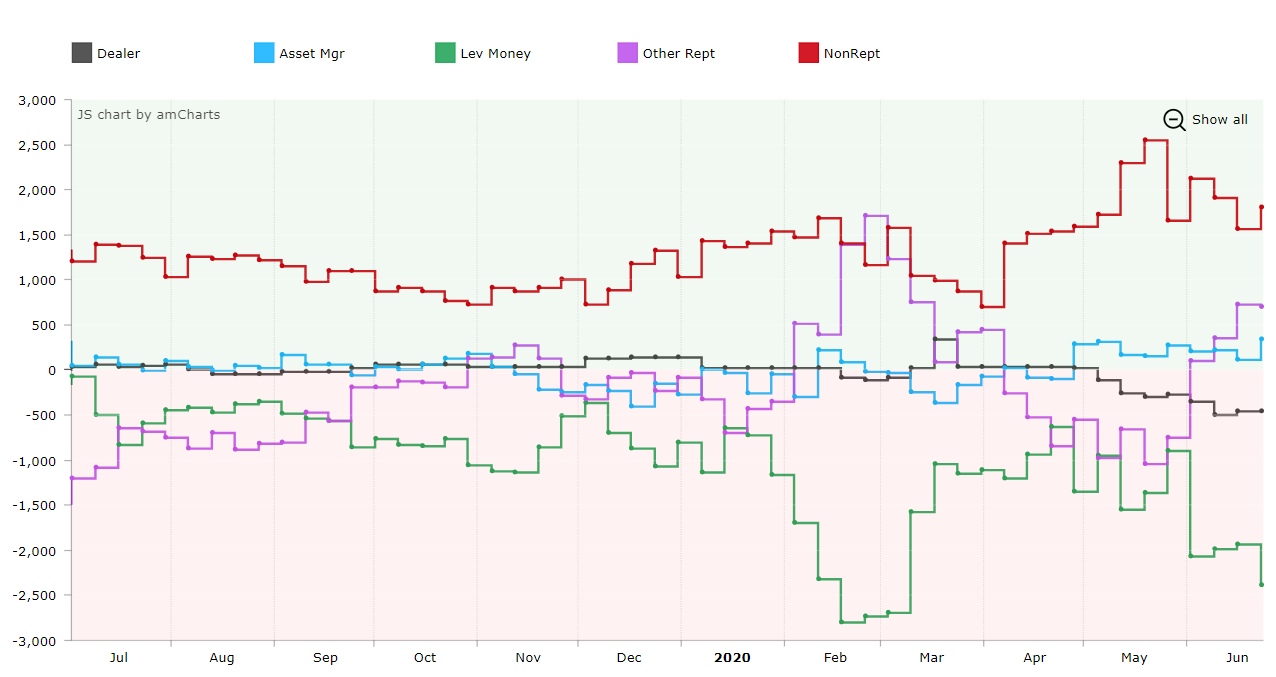

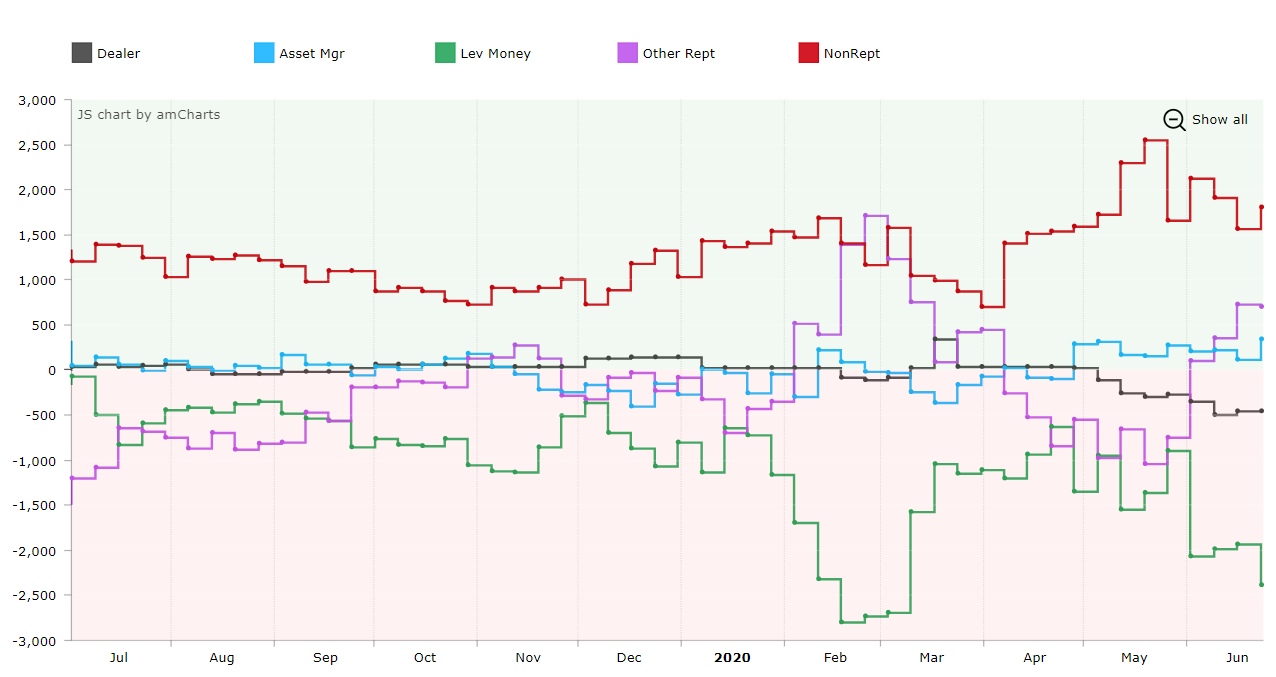

Опубликованное изменение открытых позиций с 16 июня по 23 июня, показало, что хедж-фонды нарастили короткие позиции с 9,7 тысяч BTC до 11,9 тысяч BTC, в то время как частные трейдеры увеличили длинные позиции с 7,8 тысяч BTC до 9,0 тысяч BTC. Уже не впервые эти игроки находятся по разные стороны рынка.

Набор коротких позиций институционалами и неспособность биткоина закрепиться выше 10000 USD могут и дальше способствовать развитию коррекции первой криптовалюты.

Обвал в «черный четверг» 12-го марта привел к ликвидациям позиций на сотни миллионов долларов. Тем не менее, спустя 3 месяца открытый интерес (далее — ОИ) по фьючерсам на биткоин практически полностью восстановился до объемов, предшествующих краху. В связи с этим важно понимать, что означает восстановление ОИ для главной криптовалюты и всего рынка.

Почему произошел мартовский обвал?

Оглядываясь назад, очевидно, что резкое падение ОИ по фьючерсам на биткоин было вызвано продажами институционалов, которые должны были разгрузить риск по своим портфелям. Так, на CME в один день ОИ упал с $210 млн до $113 млн, на BitMEX — с $1253 млн до $565 млн. Эта распродажа произошла после такого же падения на фондовом рынке. Одновременный крах биткоина способствовал корреляции между двумя рынками, выведя ее на новый уровень.

Однако, в отличие от фондового рынка, биткоин довольно быстро восстановился. И хотя цена выросла с $3820 до $7000 меньше чем за неделю, открытый интерес отставал и лишь недавно, когда торговля фьючерсами на бирже CME снова начала набирать обороты, полностью восстановился.

В частности, на CME наблюдался наплыв трейдеров, которые всего за два месяца смогли разогнать ОИ со $113 до $379 млн. Аналогичное резкое увеличение ОИ произошло и на бирже Bakkt. Платформа Grayscale также не осталась в стороне, поскольку за 3 месяца ею скуплено 33% всех намайненных BTC. Все это в совокупности и приводит к увеличению цены биткоина и росту ОИ на всех платформах. Из указанного выше графика видно, что BitMEX, OKEx, Binance, Huobi и CME внесли наибольший вклад в восстановление открытого интереса.

Что означает восстановление ОИ?

Вне всяких сомнений, увеличение ОИ сигнализирует о росте ликвидности на рынке, однако это не обязательно означает бычий тренд. По определению, ОИ — это количество открытых позиций вне зависимости от того, длинные они или короткие.

Опубликованное изменение открытых позиций с 16 июня по 23 июня, показало, что хедж-фонды нарастили короткие позиции с 9,7 тысяч BTC до 11,9 тысяч BTC, в то время как частные трейдеры увеличили длинные позиции с 7,8 тысяч BTC до 9,0 тысяч BTC. Уже не впервые эти игроки находятся по разные стороны рынка.

Набор коротких позиций институционалами и неспособность биткоина закрепиться выше 10000 USD могут и дальше способствовать развитию коррекции первой криптовалюты.

EobardThawne

Так будет опять обвал или скачок? Покупать стоит бтц?

yurisv3

Это вам объяснят в такой же статье месяцев через 6 — нужно ли было покупать сегодня