2019 год был взрывным годом для рынка крипто деривативов. Количество новых производных продуктов значительно увеличилось. Многие биржи уже добавили возможность торговли деривативами для основных криптовалют, что позволяет клиентам максимизировать их прибыль.

Но это только начало, и в будущем мы можем ожидать появление многих инновационных продуктов, которые предоставят еще более гибкие возможности для торговли деривативами.

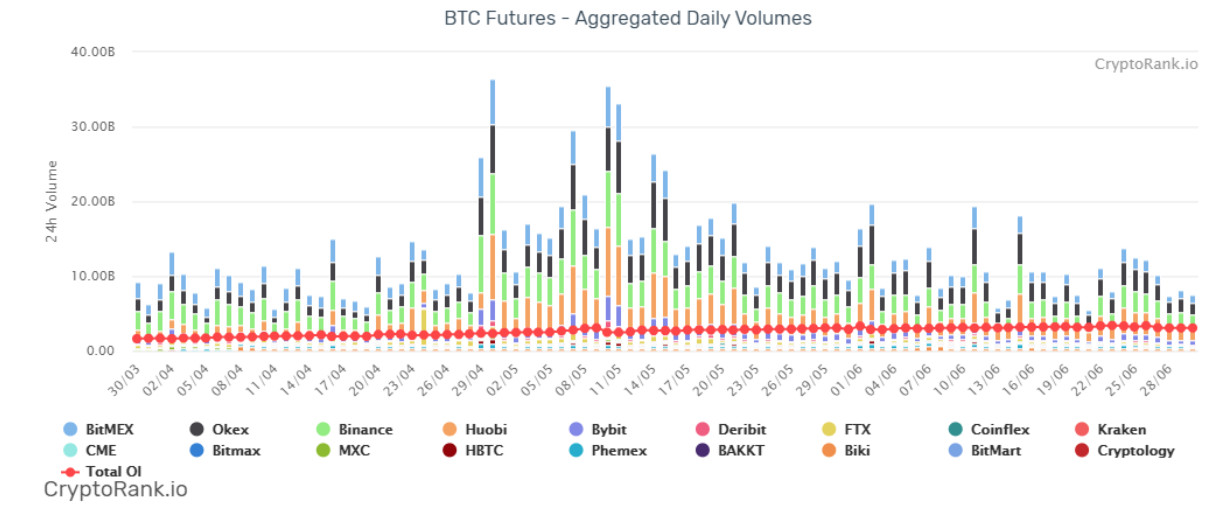

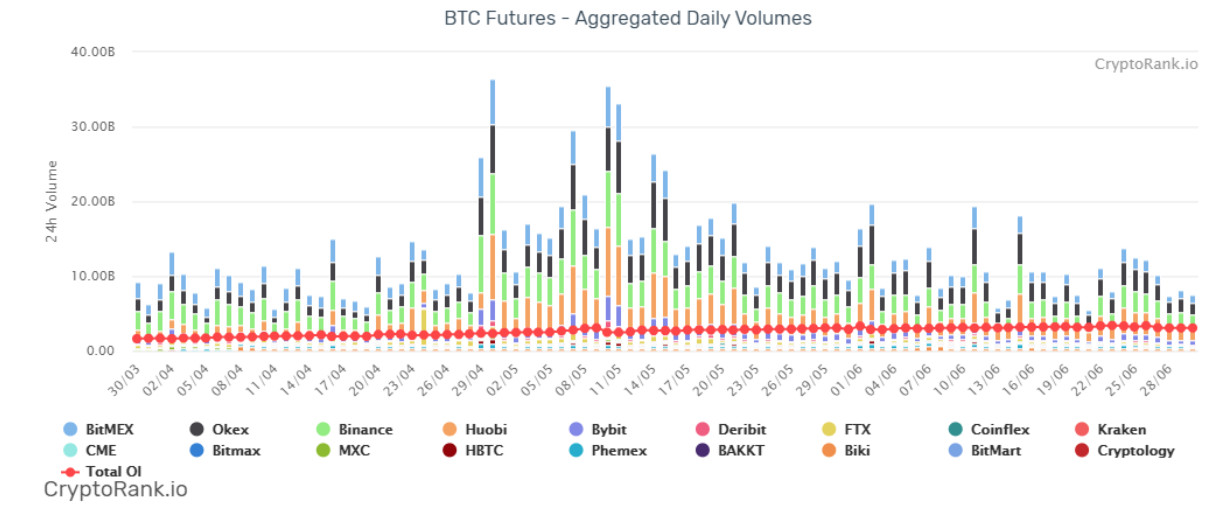

Согласно данным аналитического сервиса CryptoRank.io, суммарный ежедневный объем фьючерсов на биткойн на топовых криптобиржах регулярно превышает отметку в 35 млрд. долларов.

Начиная с 2019 года, ежедневный объем спотовых торгов по биткоину многократно проигрывает объемам торгуемых фьючерсных контрактов. Можно ли это считать взрослением крипто рынка или трейдерам просто не хватает волатильности?

Краткий обзор рынка фьючерсной торговли биткоином

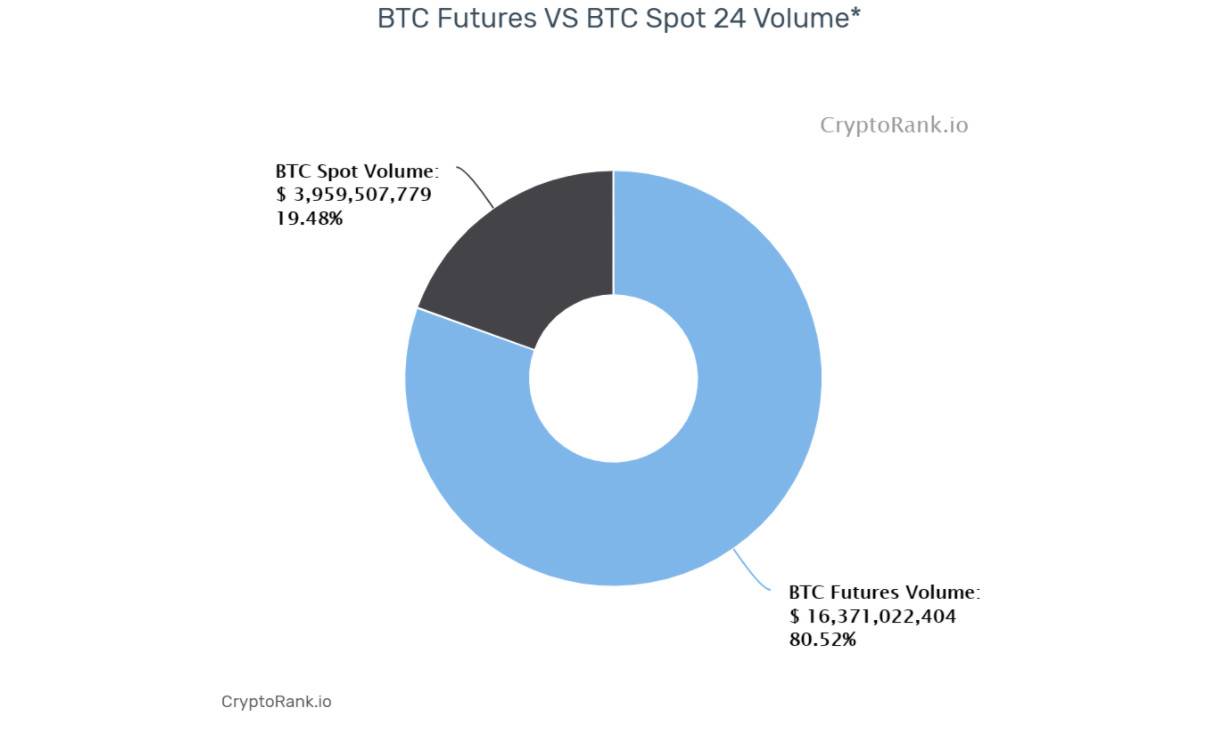

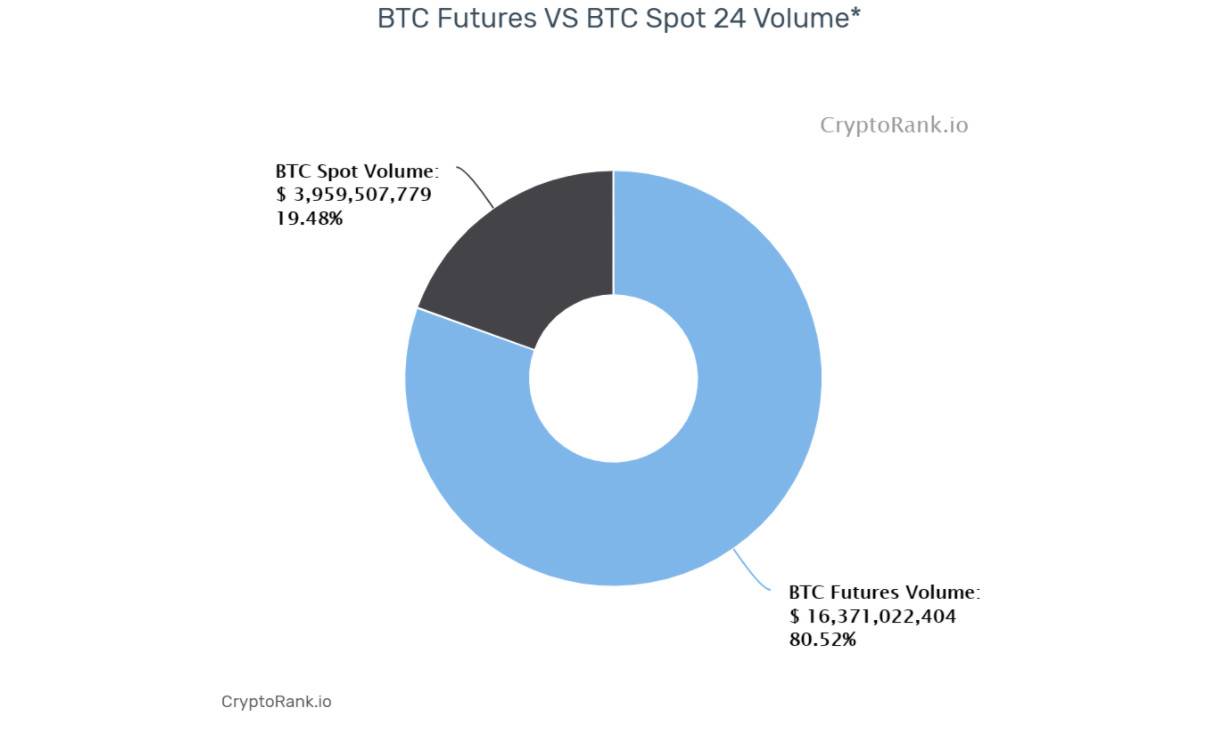

Сервис мониторинга и аналитики CryptoRank.io, показывает, что ежедневный объем торгов фьючерсами на биткоин более, чем в 4 раза превышает объем спотового рынка.

На графике выше видно, что суточный объем фьючерсной торговли составляет более 16 млрд. долларов, в то время как объем спотовых сделок менее 4 млрд. долларов (в расчет берется скорректированный реальный объем на 100 топовых крипто биржах).

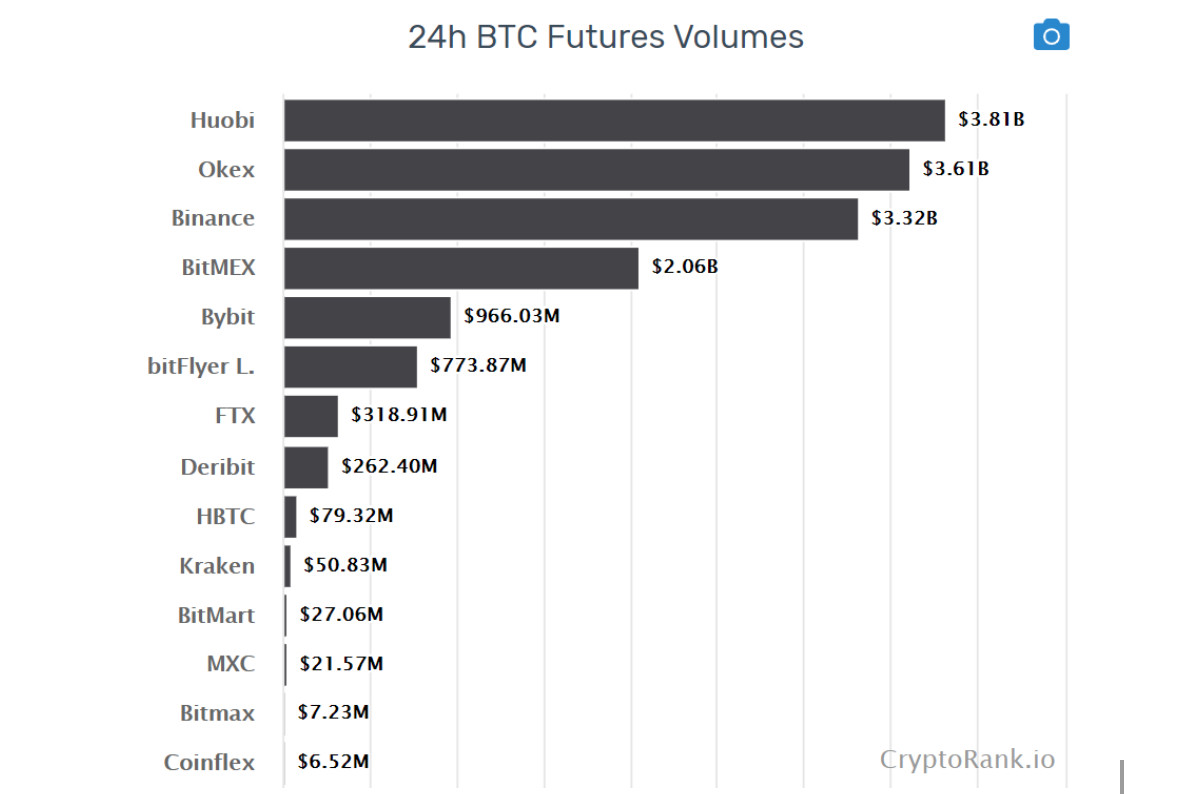

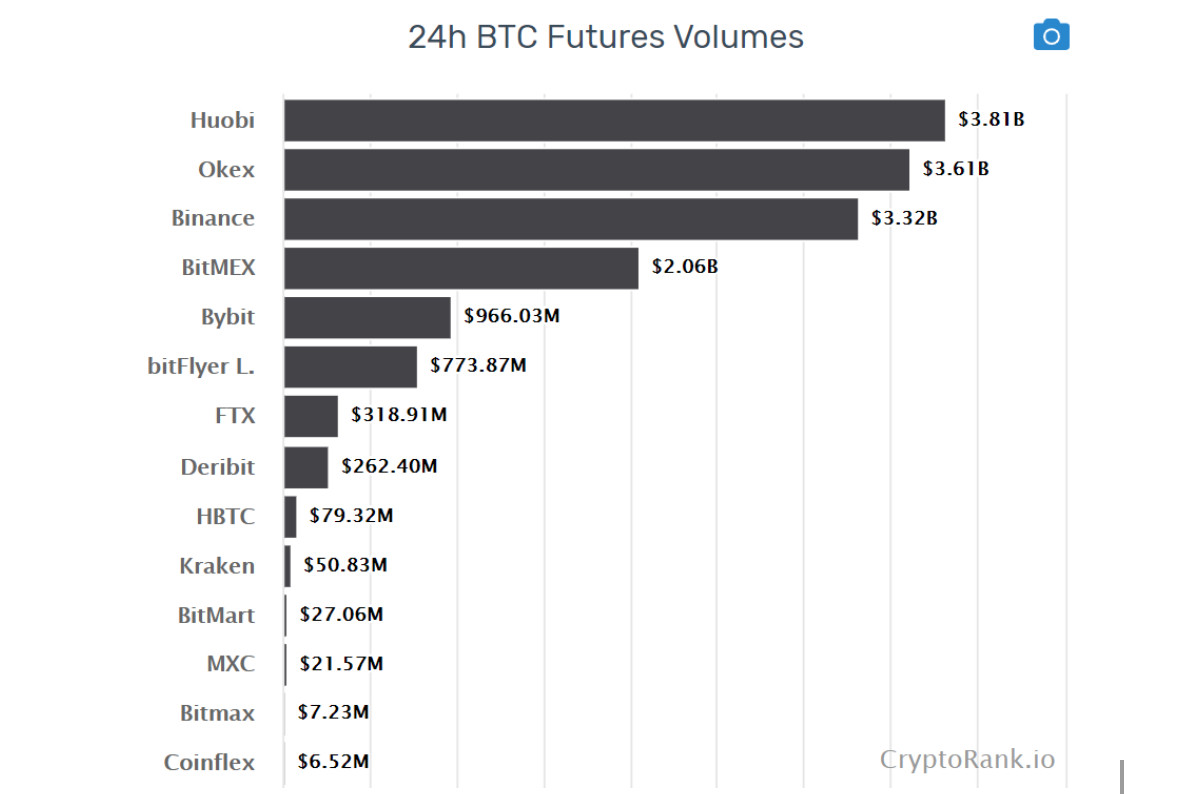

Такие биржи как Huobi, OKEx, Binance и BitMEX составляют почти 80% суточного объема фьючерсов на биткоин.

Соотношение объемов фьючерсов и спотовых рынков на топопвых криптобиржах, которыхе предлагают оба вида сделок можно увидеть на графике ниже.

Как видно из диаграмм, объемы фьючесрных сделок на всех биржах многократно преобладают над спотовыми.

В чем принципиальная разница фьючерсных сделок с биткоином?

Фьючерсный контракт — это соглашение о покупке или продаже актива в более позднее время по заранее определенной цене. Это производный инструмент, потому что его стоимость зависит от базового актива — биткоина. Каждая фьючерсная сделка нуждается в покупателе и продавце с одинаковым объемом и сроком погашения.

При продаже фьючерсного контракта продавец откладывает во времени расчет по нему. При спотовой торговле расчет происходит в то же время, что и сделка.

Важно отметить, что торговля фьючерсами происходит не в той же книге ордеров, что и спотовая торговля.

Что заставило трейдеров перейти на фьючерсный рынок?

Существует 4 вероятные причины, которые стоят за преобладанием объема фьючерсных сделок — возможность захеджироваться и играть на понижение, использование меньшего размера депозита, желание торговать повышенную волатильность и взросление рынка.

Возможность захеджироваться

Так, например, майнеры прибегают к использованию фючерсов, хеджируя будущие доходы и снижая неопределенность денежных потоков. Институциональные трейдеры также часто прибегают к этому методу: позиции покупателя биткоина хеджируются шортом по фьючерсному контракту и наоборот — шорты по биткоину хеджируются лонгами по фьючерсу.

Возможность играть на понижение

Во время стремительного падения цены на биткоин, участники спотовой торговли стремятся побыстрее выйти в стэйблкоины, при этом упуская возможность заработать на падении. В это же время фьючерсная торговля предусматривает элегантное решение для получения прибыли — игра на понижение с помощью открытия коротких позиций или на биржевом сленге «шорт» (от англ. short).

Использование меньшего размера депозита

Многие трейдеры чувствуют себя некомфортно, когда им приходится держать на кошельке биржи крупные суммы собственных средств. В таком случае фьючерсные сделки с кредитным плечом помогают снизить реальный объем входа в сделку, тем самым исключив возможность кражи средств при взломе биржи.

Повышенная волатильность

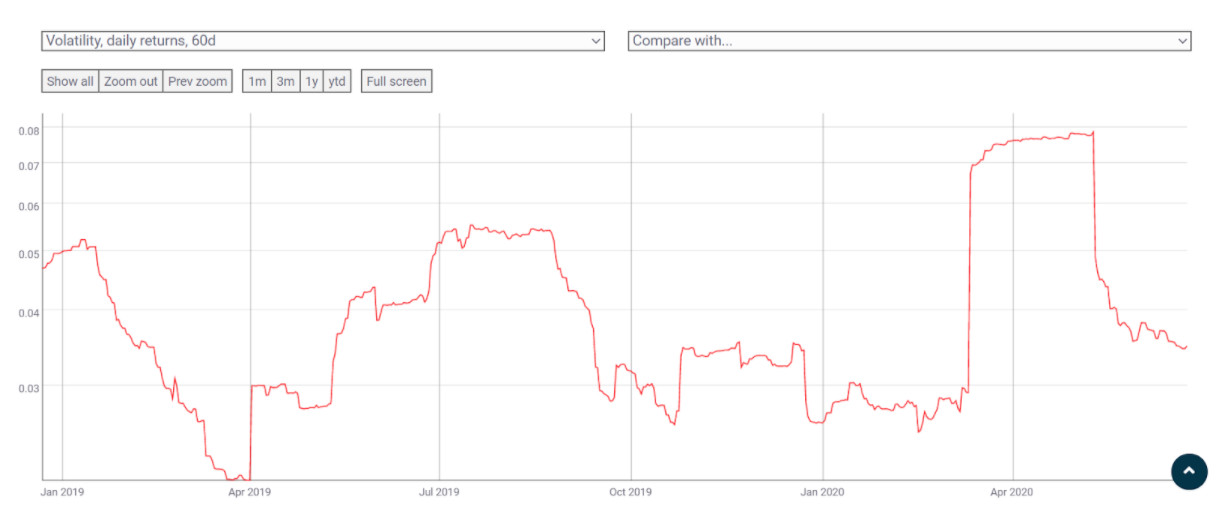

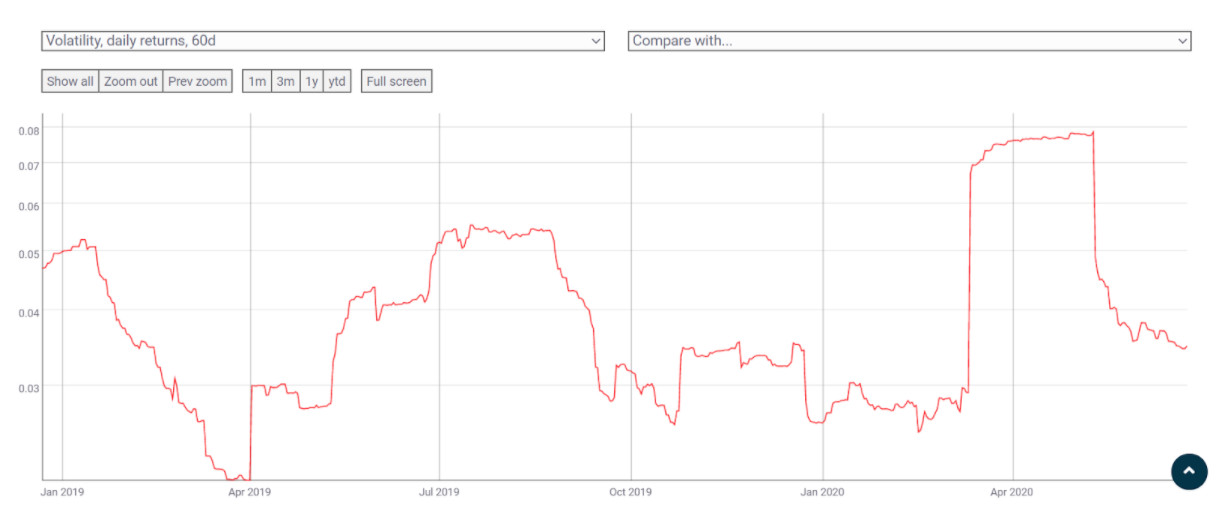

Несмотря на обвалы и взлеты биткоина, как например 12-13 марта (цена на первую криптовалюту упала с 8 000$ до 3 800$), особые категории трейдеров отмечают недостаток дневной волатильности.

Подобное обстоятельство явно подтолкнуло скучающих трейдеров к торговле фьючерсами с огромным плечом, вплоть до 125X на Huobi и 100x на BitMEX.

Взросление рынка

По мере взросления крипто рынок становится все больше похож на традиционный фондовый, где превалируют объемы торгов производными инструментами.

Активное развитие фьючерсной торговли на биткоин произошло благодаря запуску деривативных площадок. Так, в 2019 году мы наблюдали старт фьючерсной торговли на уже существующих спотовых биржах, среди которых Huobi Globak, OKEx, Binance, BitMax и BiKi. Кроме этого, в 2019-2020 на рынок крипто деривативов пришли новые игроки — FTX, Deribit, Bybit, Phemex и другие.

Что касается трейдеров, то, конечно, институционалы давно знают о дополнительных плюсах торговли фьючерсами. Однако, розничные крипто трейдеры только начали постигать искусство фьючерсной торговли. Вероятнее всего, адаптирование к рискам ликвидации и применение оптимальных в связи с этим стратегий, и есть ключ к дальнейшему развитию рынка крипто деривативов.

Но это только начало, и в будущем мы можем ожидать появление многих инновационных продуктов, которые предоставят еще более гибкие возможности для торговли деривативами.

Согласно данным аналитического сервиса CryptoRank.io, суммарный ежедневный объем фьючерсов на биткойн на топовых криптобиржах регулярно превышает отметку в 35 млрд. долларов.

Начиная с 2019 года, ежедневный объем спотовых торгов по биткоину многократно проигрывает объемам торгуемых фьючерсных контрактов. Можно ли это считать взрослением крипто рынка или трейдерам просто не хватает волатильности?

Краткий обзор рынка фьючерсной торговли биткоином

Сервис мониторинга и аналитики CryptoRank.io, показывает, что ежедневный объем торгов фьючерсами на биткоин более, чем в 4 раза превышает объем спотового рынка.

На графике выше видно, что суточный объем фьючерсной торговли составляет более 16 млрд. долларов, в то время как объем спотовых сделок менее 4 млрд. долларов (в расчет берется скорректированный реальный объем на 100 топовых крипто биржах).

Такие биржи как Huobi, OKEx, Binance и BitMEX составляют почти 80% суточного объема фьючерсов на биткоин.

Соотношение объемов фьючерсов и спотовых рынков на топопвых криптобиржах, которыхе предлагают оба вида сделок можно увидеть на графике ниже.

Как видно из диаграмм, объемы фьючесрных сделок на всех биржах многократно преобладают над спотовыми.

В чем принципиальная разница фьючерсных сделок с биткоином?

Фьючерсный контракт — это соглашение о покупке или продаже актива в более позднее время по заранее определенной цене. Это производный инструмент, потому что его стоимость зависит от базового актива — биткоина. Каждая фьючерсная сделка нуждается в покупателе и продавце с одинаковым объемом и сроком погашения.

При продаже фьючерсного контракта продавец откладывает во времени расчет по нему. При спотовой торговле расчет происходит в то же время, что и сделка.

Важно отметить, что торговля фьючерсами происходит не в той же книге ордеров, что и спотовая торговля.

Что заставило трейдеров перейти на фьючерсный рынок?

Существует 4 вероятные причины, которые стоят за преобладанием объема фьючерсных сделок — возможность захеджироваться и играть на понижение, использование меньшего размера депозита, желание торговать повышенную волатильность и взросление рынка.

Возможность захеджироваться

Так, например, майнеры прибегают к использованию фючерсов, хеджируя будущие доходы и снижая неопределенность денежных потоков. Институциональные трейдеры также часто прибегают к этому методу: позиции покупателя биткоина хеджируются шортом по фьючерсному контракту и наоборот — шорты по биткоину хеджируются лонгами по фьючерсу.

Возможность играть на понижение

Во время стремительного падения цены на биткоин, участники спотовой торговли стремятся побыстрее выйти в стэйблкоины, при этом упуская возможность заработать на падении. В это же время фьючерсная торговля предусматривает элегантное решение для получения прибыли — игра на понижение с помощью открытия коротких позиций или на биржевом сленге «шорт» (от англ. short).

Использование меньшего размера депозита

Многие трейдеры чувствуют себя некомфортно, когда им приходится держать на кошельке биржи крупные суммы собственных средств. В таком случае фьючерсные сделки с кредитным плечом помогают снизить реальный объем входа в сделку, тем самым исключив возможность кражи средств при взломе биржи.

Повышенная волатильность

Несмотря на обвалы и взлеты биткоина, как например 12-13 марта (цена на первую криптовалюту упала с 8 000$ до 3 800$), особые категории трейдеров отмечают недостаток дневной волатильности.

Подобное обстоятельство явно подтолкнуло скучающих трейдеров к торговле фьючерсами с огромным плечом, вплоть до 125X на Huobi и 100x на BitMEX.

Взросление рынка

По мере взросления крипто рынок становится все больше похож на традиционный фондовый, где превалируют объемы торгов производными инструментами.

Активное развитие фьючерсной торговли на биткоин произошло благодаря запуску деривативных площадок. Так, в 2019 году мы наблюдали старт фьючерсной торговли на уже существующих спотовых биржах, среди которых Huobi Globak, OKEx, Binance, BitMax и BiKi. Кроме этого, в 2019-2020 на рынок крипто деривативов пришли новые игроки — FTX, Deribit, Bybit, Phemex и другие.

Что касается трейдеров, то, конечно, институционалы давно знают о дополнительных плюсах торговли фьючерсами. Однако, розничные крипто трейдеры только начали постигать искусство фьючерсной торговли. Вероятнее всего, адаптирование к рискам ликвидации и применение оптимальных в связи с этим стратегий, и есть ключ к дальнейшему развитию рынка крипто деривативов.

smedentsev

Одна из вещей, о которой я мечтаю — проснуться однажды в мире, где на человека, сказавшего что-то типа «скоро нас ждет появление многих инновационных продуктов, которые предоставят еще более гибкие возможности для торговли деривативами на криптовалюты» будут смотреть как на умалишенного. В мире, где криптовалюты (или любые другие заменители денег) будут использоваться исключительно как средство платежа, а не спекуляциии, а слово «фьючерс» будет знакомо разве что историкам как артефакт давно сгинувшей во времени цивилизации.

Жаль, что проснуться однажды в таком мире мне, судя по всему, не светит.

Sonnenwendekind

Почему же: добро пожаловать в Северную Корею.

faoriu

Ага: понапридумуют этих своих инкапсуляций и деривативов — и давай друг друга ими в дымоход долбить! То ли дело токарем шестого разряда на заводе работать, как диды завещали.

vilgeforce

Мамкиных инвесторов пруд пруди, а токаря поди найди еще. В итоге тупейшая деталь стоит чертовых две тысячи рублей :-(

Sonnenwendekind

Каждый токарь был когда-то «мамкиным».