Стейблкойны привязанные к обычным валютам или физическим товарам

Самый старый и простой подход это просто привязать стоимось криптовалюты с обычной валютой. Этот подход сразу накладывает ограничения связанные с централизацией и необходимостью следованию регуляторам.

Для пользователя системы сразу возникает проблема доверия к эмитенту криптовалюты - она не может быть проверена самим пользователем в отличие от цепочки математических доказательств обычных криптовалют которые можно отследить начиная от первого блока.

Даже для Tether публикация обеспечения резервами заняла годы и как оказалось именно наличные составляют мизерную часть обеспечения (3.87% на 31 марта 2021) а основное обеспечение приходится на векселя 65% и фидуциарные депозиты 24%. (https://bits.media/tether-opublikovala-razbivku-rezervov-kotorymi-obespecheny-steyblkoiny-usdt/)

Для обеспечения физическими товарами все может быть еще сложнее так как возможности проверки резервов могут отсутствовать полностью. Пример: El Petro и ее скандалы.

Отметим что Tether имеет возможности бана/блокировки адресов пользователей которые по мнению Tether нарушают законы или замешаны в отмывании. Со стороны пользователей непонятны даже механизмы подходов к решения подобных споров (https://www.theblockcrypto.com/linked/70981/tether-blacklist-addresses-ethereum-usdt)

Тем не менее со всей существующей критикой Tether и другие широко используются. Причина немного тривиальна - она в том что Tether и другие можно вписывать в крипто оборот и в те самые алгоритмы обмена, подтверждений на блокчейнах и так далее. Как раз те свойства которыми обычные валюты не обладают.

Выводы:

+ привязка/стабильность к традиционной валюте

+ техническое соответствие крипто ваклютам: кошельки, блокчейн, биржи

- централизация

- невозможность проверки резервов

- бан/блокировка пользователей

- перенос всех проблем традицонной валюты на токен/монету (инфляции, запреты)

Криптовалюта или токен с регулируемым объемом

Следующий логический шаг это преодоление централизации, поиск возможности стабилизации покупательской способности монеты или токена.

Пример такого токена - Ampleforth - в котором количество всех существующих токенов варьируется каждый день в зависимости от цели цены токена к 1 USD.

Поясним на примере: допустим вырос спрос на биржах на токен и его цена выросла на 10% - 1.10 USD/AMPL на следующий день ethereum токен контракт увеличивает количество всех балансов во всех кошельках пользователей соответственно их доле. В результате у пользователей и трейдеров появляются дополнительные монеты которые они продают, увеличивают предложение на биржах и цена приходит назад к 1 USD.

И наоборот при падении курса смарт контракт уменьшает балансы всех пользователей соответственно, уменьшается предложение на рынке что может привести к росту цены на токен.

С точки зрения инвестора / пользователя все выглядит хорошо пока количество токена в кошельках остается более менее стабилен, но как только его количество начинает прыгать, уже сложно понять как им пользоваться.

Довольно трудно объяснить пользователю почему у него из кошелька просто пропали токены.

Тем не менее это хорошее поступательное движение на преодоление проблем традиционных стейблкоинов.

Выводы:

+ децентрализация

- сложности пользования при меняющемся балансе

- токен в экосистеме Ethereum, скорее инвестиционный инструмент, a как инвестиционный непонятен так как привязан к цене

Двухконтурные криптовалюты

На данный момент это новинка мира криптовалют, пример: технология Dynamic Peg реализованная в криптовалюте BitBay (BAY)

Рассмотрим более подробно как эта система функционирует.

Реализована поверх "стандартной" UTXO криптомонеты, BAY это Proof-of-Stake (v3) монета наследующая bitcoin код и все его возможности как bitcoin script, multisig, locktime итд. В идеале технология применима к другим UTXO криптовалютам

Идея заключается в том что все монеты (каждый сатоши) обладают дополнительным качеством, назовем это "проба" по примеру как "проба золотой монеты". В этой системе каждый сатоши имеет пробу (число от 1 до 1200) которая определят ее ликвидность.

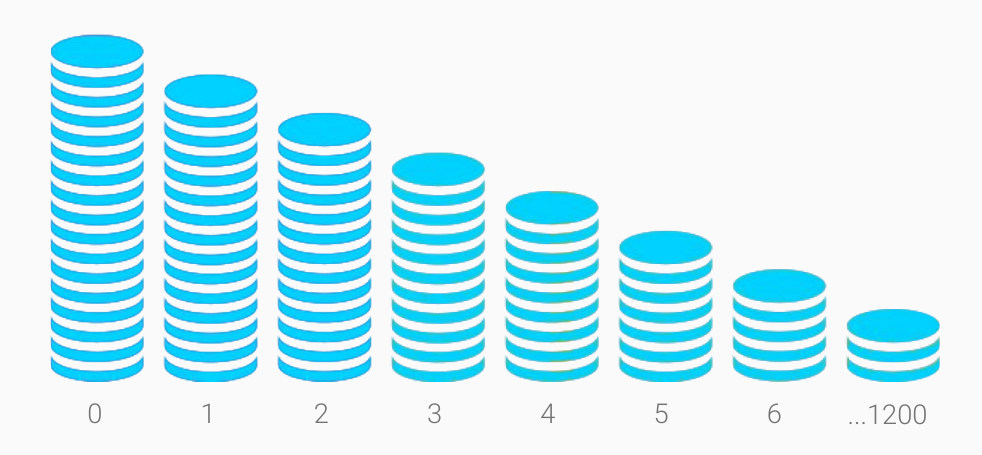

Хороший визуальный пример, 1 BTC это 100 миллионов одинаковых монет (1e8 сатоши) которые просто кучка монет, при оплате эта кучка делится на отправляемые и сдачу:

В BAY все сатоши имеют "пробу" и кучку монеток теперь хорошо представить как сложенные в столбики(стопки) где каждый столбик соответствует "пробе":

Монетки (сатоши) не могут изменить "пробу". Изначальное распределение по "пробам" при майнинге/стекинге экспоненциальное - в каждой следующей колонке монет меньше на 1%.

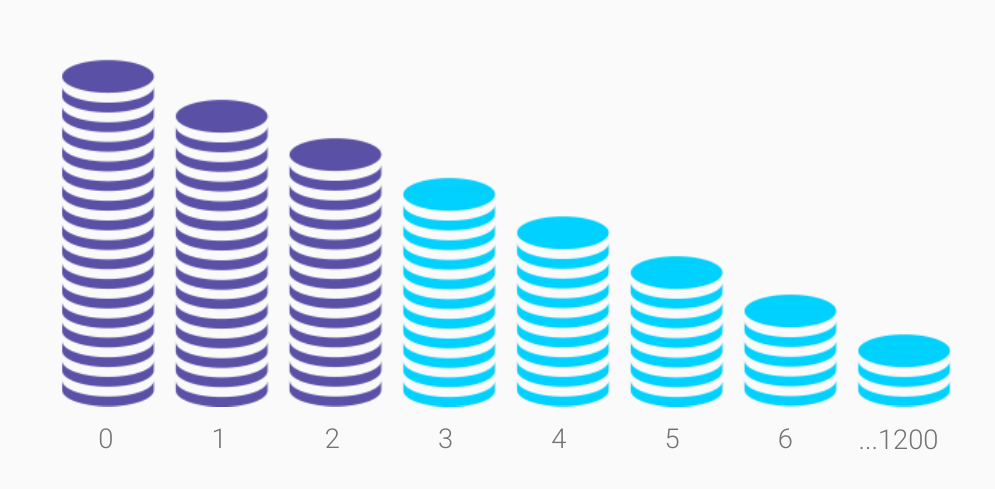

Далее система разделяются на два контура, резервные монеты и ликвидные монеты. Это сделано введением индекса (Peg Index) который показывает на номер столбика начиная с которого монеты будут ликвидные.

Как хорошая илюстрация с "пробой" монет, при peg=100 это означает что монеты с пробой меньше 100 теперь признаны резервными а монеты с пробой 100 и более ликвидны.

Ликвидные монеты могут использоваться для оплаты (отправка монет в сети).

Резервные монеты ограничены в скоросте перемещения - они идут к отправителю 1 месяц.

Управление peg индексом (минимальным значением "пробы" которая принимается для оплаты товаров) децентрализировано. Пользователи которые участвуют в майнинге/стекинге могут голосовать за инфляцию в системе (снижение "пробы", больше ликвидных монет), за дефляцию (повышение минимальной "пробы", меньше ликвидных монет) или за сохранение статуса.

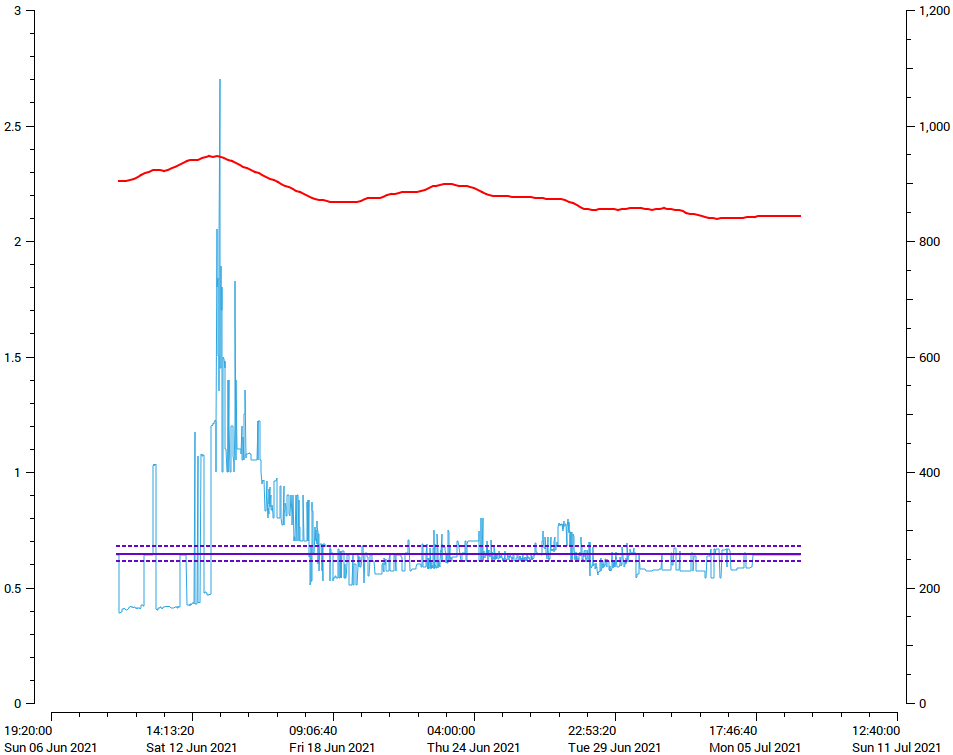

Голосование по умолчанию автоматическое и привязанно к целевому курсу BAY который задали как 1/100,000 от максимума биткона. Где-то $0.64 на момент написания поста. И стоимость ликвидных монет действительно стабилизируется на этом уровне. (иллюстрация из BitBay Wallet)

С точки зрения пользователя систeмы его баланс кошелька разделился на два значения - его резервы (BAYR) и ликвидные монеты (BAY). В каком то смысле каждый пользователь сам себе резервный банк и может голосовать за инфляцию/дефляцию в системе. Его суммарный баланс остается стабильным (ликвидные + резервные монеты) а монеты могут переходить из резерва в ликвидность и наоборот в зависимости от инфляции или дефляции в сети.

Контур движения резервов ограничен скоростью транзакций - 1 месяц. Это сделали специально чтобы огранить возможности манипуляций курсом - можно мгновенно перевести ликвидность на биржу для продажи, но чтобы зачислить туда резерв необходимо ждать целый месяц.

С точки зрения безопасности, аттакующий должен захватить 51% монет чтобы побеждать в голосовании и манипулировать инфляцией/дефляцией. Что довольно невыгодно для атакующего, так как покупка больший объемов должна будет запускать процессы инфляции в системе и атакующему надо тратить больше средств для покупки.

+ децентрализация

+ новый подход к стабилизации

+ прогресс по сравнению с Ampleforth

+ полноценная криптовалюта, не токен, bitcoin script, multisig, locktime итд

+ контроль инфляции/дефляции в системе

+ возможности инвестирования

+ работающая система

- экспериментальный проект

- сложность вхождения

Рассмотрим старые и новые подходы к решению проблем стабильности криптовалют.

Bavun

Гораздо проще раз в пару месяцев у всех "монеты" отбирать, а потом делить поровну между кошельками. А стоимость будет определять

ГосПланГосДеп.