Сегодня поговорим о банальных вещах: надо мыть руки перед едой, регулярно делать зарядку и получать доходы от инвестирования. Кто выполняет все три условия, может дальше не читать, с остальными будем обсуждать жидкое мыло с кремом и примеры “инвестирования” в 2023 г.

Надо отметить, что под инвестированием будут рассматриваться и спекуляции, условное отличие этих понятий в сроках и способах применения денег.

Инвестирование - это про сравнение отчетности бизнеса с конкурентами - Warren Buffett стайл.

Спекуляции - это про реализацию возможностей в моменте.

У человеческого мозга есть интересная особенность - предпочтение нулевого риска.

Простой пример, который вы могли замечать в себе или наблюдать у окружающих: тревога от вероятности даже мелкой потери ощущается гораздо сильнее, чем от упущенной возможности получить прибыль. Большинство людей предпочтет вклад в банке под 5% годовых вместо покупки ETF с статистической доходностью 15% и возможной потерей 5% за год.

Этот эффект отражается и на других поведенческих паттернах людей: они хранят деньги в государственных банках, рассчитывая на их надежность и безопасность (хотя это заблуждение), работают по найму за небольшую, но стабильную зарплату, избегают инвестирования в отдельные компании или отрасли бизнеса, даже если все указывает на высокий потенциал прибыли этих компаний и т.д.

Плохо это или хорошо - ну, все относительно. ????

Например, госбанки могут вам просто отказать в выдаче ваших валютных вкладов и депозитов, из свежих примеров - Россия в феврале-марте 2022, до этого Ливан в 2020, до этого Греция в 2015, Исландия в 2008 и т.д. Еще больше распространены различные “заморозки” счетов и блокировки транзакций, которые тоже намекают, кто в реальности имеет права администратора ваших частных финансов.

В России проблемы возникли еще и с брокерами, которые заблокировали снятие валюты даже в своих банках, не говоря уже о переводах в сторонние банки (привет, БКС).

Одна управляющая компания (имя называть не буду) в 2023 г. заблокировала оборот своих брэндовых валютных фондов и ликвидировала их без разрешения держателей. Спустя 2 месяца вместо исходной валюты клиентам зачислили рубли, причем на 25% меньше курсовой стоимости проданных фондов (привет, Тинькофф).

У всех “инвесторов” должно быть четкое понимание - частные финансы, к которым есть полный доступ сторонних лиц (банковские и брокерские счета, счета в УК, электронные платежные системы типа WebMoney/PayPal и т.п.) это совсем не ваша личная собственность. В любой момент времени вам могут ограничить спектр услуг, доступ или даже распорядиться “вашими” капиталами в ущерб вашим финансовым интересам.

Но грусть - дело бесполезное, поэтому надо просто сделать выводы и применить их на практике, например: геодиверсификация - в последнее время это не просто сложное слово, но еще и обязательный инструмент для долгосрочного инвестора.

Итак, минимум 2 независимых от одного правительства банка + минимум 2 брокера и также желательно с независимыми юрисдикциями, даже если вы маааленький инвестор.

История с банками и брокерами становится еще интереснее на фоне приближающегося финансового кризиса.

Число обанкротившихся компаний в США растет и в августе 2023 достигло максимума с 2009 г. по данным исследования S&P Global.

“Меня это не касается, это где-то далеко”, могут подумать некоторые из вас. Но давайте вспомним финансовый кризис 2007-2009 г., когда проблема с ипотечными ценными бумагами в США вызвала значительные негативные последствия во множестве других стран.

SnP 500 тогда показал максимальную просадку около 70%, а курс рубля к доллару просел на 40%. Это, конечно, не мгновенное обесценивание внутренней покупательной способности рубля на 40%, но даже официальная инфляция в этот период составила 12-13%.

В 21 веке экономики крупных стран тесно связаны между собой. В некотором смысле, изолированных экономик уже не бывает. Даже при полном покрытии внутреннего потребления товаров, любой стране нужен экспорт и импорт для развития, потому что в отдельных странах есть более развитые отрасли и более привлекательные цены. Часто покупка готовых американских и китайских процессоров намного выгоднее, чем пытка создания собственного производства. Как гласит Восточная мудрость: “Сколько не заплати механику с грязными ногтями, он не соберет 3 нм процессор в гараже.”

Эффект может прослеживаться не только в изменении экспортных цен. Например, на фоне снижения мировой экономики, государство хочет сохранить приток денег в бюджет и вводит очередной дорожный налог “Фаэтон”, и вроде, никого кроме грузовых автокомпаний это не касается, но компании, не долго думая, добавляют пропорциональный коэффициент на свои сервисы, и вот, доставка ваших любимых белорусских креветок стоит на 5% дороже и в цене креветок это тоже будет заложено. Так кто в итоге заплатит этот налог? ????

В общем, многие люди не привыкли смотреть по сторонам и упрощают мир до позитивных и негативных событий, не задумываясь о связях и последствиях.

Переходим к практике.

Что делать в периоды экономических кризисов и после них между ними.

Захватим все последние кризисы и посмотрим, как себя вели фондовые рынки нескольких стран и “тихая гавань” инвестирования - золото.

Итак, среднегодовая доходность золота за последние 16 лет около 13.4% в USD, что очень неплохо. Но если посмотреть на 11 последних лет, то результат золота всего +0.5% годовых, что достаточно грустно, особенно на фоне средней инфляции в 2.5% в год и динамики SnP 500 около +24% годовых.

Сравнивая такой результат с динамикой индекса РТС, который пошел своим путем, пока все остальные росли и показал -44% (в USD) с 2007-сент.2023, кажется, что даже золото с его +0.5% годовых не самый глупый выбор из всех возможных вариантов.

Хотя, когда перед глазами результат технологического сектора США (Nasdaq 100), то все остальное выглядит как утешительный приз за участие.

Китайский и германский фондовые индексы (CN500, DAX) показали средние результаты, возможно, потому что в экономику этих стран не было инжектировано несколько триллионов необеспеченных долларов ¯\_(ツ)_/¯.

Сравним национальные валюты.

Относительный курс Рубля, Евро, Йены, Франка и Доллара.

Как видно из графика, за последние 16 лет в среднем рубль потерял около 70% свой курсовой стоимости (усох в 3 раза).

Кстати, с 2009 по 2022 выгоднее всего было держать деньги в японских йенах, но потом все практически уравнялось. Но йена получает звездочку, а доллар - укоризненный взгляд.

Ну вот же, прекрасный инструмент для инвестиций - валюта более-менее развитых стран. Однако скорее нет, чем да. ????

Почему? Потому что все рушит инфляция. Разберем на примере.

Для вычисления совокупной инфляции в США по годам лучше использовать метод составного процентного сложения. Простое сложение процентных ставок не даст точного представления о реальной инфляции за весь период, так как каждый год инфляция действует на увеличенную базу.

Фактически, если товар или услуга стоили $100 в 2000 году, их стоимость возросла бы до примерно $187.22 к 2023 году из-за инфляции. Это эквивалентно совокупной инфляции в 87.22% за 23 года.

Если принять, что средняя инфляция за расчетный период была 2% в год, то общий расчет можно упростить до выражения:

Итог, предполагаемая инфляция в США в период 2000-2034 года составит примерно 103%, т.е. на покупку товаров и услуг потребуется уже $203, а не $100 как в 2000 году.

Накопление наличности на длинных интервалах времени приведет к потере половины(!) покупательной способности суммы.

Эта вся информация позволяет наглядно показать, что:

любые “матрасные” накопления со временем превратятся в пыль.

раз уж многие из нас занимаются когнитуцией*, стоит это делать за максимальное вознаграждение в твердой валюте.

* Когнитуция - предоставление когнитивных услуг за плату.

Рассмотрим пример сферического инвестора в вакууме (СИвВ). Допустим, еще в начале карьеры человек осознал суровую необходимость инвестирования и посчитал, что может (и должен) выделять хотя бы 100$ в месяц в личный фонд финансовой свободы. К тому же он знает, что инфляция снижает покупательную способность денег и еще есть налог на прибыль. Значит, деньги должны не только накапливаться, но и приносить прибыль. И раз мы тут размечтались, пусть он нашел способ пассивного инвестирования микрокапитала с реинвестированием и чистой годовой доходностью на 5%(!) выше инфляции. Тогда через 35 лет он станет счастливым обладателем $114К и наконец-то сможет выйти … в окно, в общем, точно не на счастливую беззаботную пенсию. Можно прикинуть свои варианты выхода, например тут.

Сумма не впечатляет даже по меркам 2023 года, а через 35 лет ее покупательная способность упадет примерно в 2 раза при среднегодовой инфляции всего в 2% ????.

Отметим, что инфляция бывает далеко не 2% в год, но и прибыль от консервативного инвестирования может быть выше 5%.

К чему весь этот пессимизм? К тому, что низкорисковое инвестирование в лучшем случае позволит вам только защитить свои накопления от инфляции, но не позволит приумножить капитал.

Очень важно понимать свои цели и разделять подходы.

Если вас устраивает размер ваших регулярных финансовых пополнений и хочется больше свободного времени и меньше стресса, то инвестирование это хороший выбор и достойная цель тут +10% годовых на протяжении десятилетий.

Кстати, простой пример, за какое время СИвВ удвоит свой капитал, если все сложится идеально?

Вспоминаем, что учительница математики в школе не всегда преподавала бесполезную ерунду и:

Итог: за 7 лет и 4 месяца вполне можно сделать +100% к низкорисковому портфелю.

Если есть цели, на которые надо “быстро и много” денег, то ваш вариант это спекуляции.

Как поставить цель начинающему спекулянту? Давайте забудем про покупки Биткоина по 0.5$, потому что поезд ушел еще в 2010 г. и второго рейса уже не будет, капитализация там уже совсем другая.

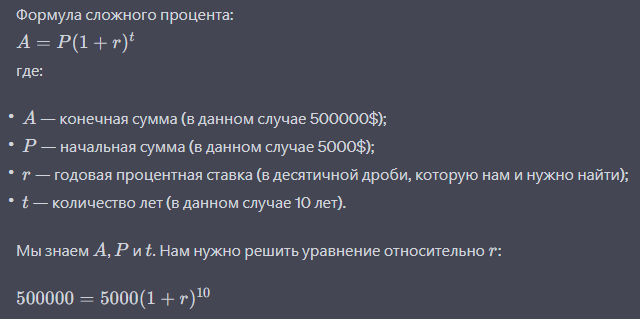

Поэтому будем скромнее: 100Х за 10 лет с реинвестированием (сноубол наше всё).

Старт $5K, финиш $500K:

Вот вам цель в 58.5% годовых. Не благодарите. Кстати, этот результат должен быть в твердой валюте, потому что сделав такую прибыль в 2023 году в рублях, все-равно можно остаться в минусе в международном формате ($/€/¥).

Что же делать маленьким частным инвесторам и спекулянтам в этом сложном мире?

-

Самое важное - обеспечить приток капитала в твердой валюте.

Если вы работаете за рубли, сколько повышений зарплаты вам надо получить,чтобы компенсировать обвал рубля на 60%-100%?

-

Повысить свою финансовую безопасность через геодиверсификацию.

Нужны изолированные и независимые банки и брокеры.

-

Определиться со своим финансовым профилем.

Вы уже хорошо обеспечены и хотите сохранить капитал и спокойствие или вы хотите слетать “to the moon” на очередном альткоине и не боитесь обнулить счет рискуя.

-

Понизить горизонты инвестирования и забыть про пассивное инвестирование.

Можно пассивно-консервативно просидеть в золоте 10 лет под +0.5% годовых или в фондах корзины RTS, теряя 3% ежегодно, но стоит ли?

-

Не копить деньги на счетах

Это небезопасно и бесполезно.

-

Рисковать и реализовывать возможности во время финансовых кризисов.

Каждый кризис позволяет собирать подешевевшие активы. “Вертолетные деньги”после кризисов разгоняют фондовые рынки.

-

Искать новые инструменты для инвестирования.

Инновационные отрасли и компании обычно интенсивно развиваются, значительно превосходя общую динамику рынка.

И чтобы вы не думали, что зря потратили время, вот вам актуальная шутка:

Чем отличается инвестор от спекулянта?

Инвестор узнает, что потерял все деньги спустя 10 лет, а спекулянт – на следующее утро.

Комментарии (94)

Yuriy_75

28.09.2023 07:30+7Если низкорисковый портфель поделен на две юрисдикции - значит вполне вероятно потеря 50% портфеля. При этом оценить эту вероятность невозможно - политические риски. Не такой уж и низкорисковый, однако.

Viktor_Osadchiy Автор

28.09.2023 07:30+1Всё так. Поэтому привлекательность пассивного инвестирования в ценные бумаги не такая уж заманчивая в последние годы.

vikarti

28.09.2023 07:30Тут еще и потенциальная проблема как однозначно определить независимость юрисдикцией. Особенно с учетом политических рисков.

Для некоторых вот инвесторов, включая мелких, оказалось что США и все страны ЕС — нифига не независимые друг от друга в плане желания создать проблемы этой категории инвесторов.

Tempelfeld

28.09.2023 07:30+2с остальными будем обсуждать жидкое мыло с кремом и примеры “инвестирования”

А зарядку?

Viktor_Osadchiy Автор

28.09.2023 07:30Ну, тогда меня совсем забанят за непрофильность.

Вот если бы я писал про демографическую политику в России, тогда купался бы в лайках.

strvv

28.09.2023 07:30ха, написал один, но позже ушло на модерацию. ибо не стоит нарываться. (чтобы не тошнило капитана, и контроль не сделал контроль)

а различные методы приглашения в инвестиции, как я погляжу, ничем не отличаются,

что в конце 90х-начале 2000х - тройка-диалог варданяна, что сейчас. можно каждые 20-25 лет заводить шарманку, для нового планктона.

Viktor_Osadchiy Автор

28.09.2023 07:30Полностью с вами согласен, некоторым людям стоит держаться в стороне от инвестирования, это слишком рискованно и сложно. В 2000 тройку-диалог не застал, в школу еще ходил, не до инвестиций было, но вам верю. Кругом одно жулье, так и хочет прикарминть чужие рублики.

Dmitry_604

28.09.2023 07:30+2А что не так было с тройкой-диалог? Использовал ее как брокера с осени 2008 (хехе, удачный момент для старта). Потом ее выкупил сбер, Все что было перевели, без каких либо потерь. Правда пришлось пару раз куда то ездить заполнять бумаги, да.

bel1k0v

28.09.2023 07:30+11Часто покупка готовых американских и китайских процессоров намного выгоднее, чем пытка создания собственного производства.

Шедевр

stalker_316

28.09.2023 07:30+19В итоге, ответ, вынесенный в заголовок - никак. Без возможности влиять на процессы, определяющие ценность активов, все попытки "выгодного" вложения/сохранения - это игра в рулетку по чужим правилам. Примерно, как отправиться на лодке без вёсел и моторчика через океан. Можно поставить на неё самую дорогущую метеостанцию и спутниковую связь, но на шансы доплыть до точки назначения это не окажет никакого влияния....

Viktor_Osadchiy Автор

28.09.2023 07:30Итресное сравнение и даже по сути верное. В условиях неопределенности очень сложно придерживаться запланированного вектора. Как вы верно сравнили, есть разные способы движения к цели - весла, моторчик и да, это может перестать работать в какое-то время.

Но ведь еще есть парус и метеостанция, поэтому шанс есть, но уже не такой как 50 лет назад, когда работали "и вёсла и моторчик и парус".

Можно, конечно, заранее сдаться (мозг хочет экономить ресурсы, такова природа) и оставаться на берегу, то тогда шансов на достижения цели совсем не будет, а даже маленький шанс во много раз больше, чем нулевой.

В следующей статье, я постраюсь разобрать актуальные способы достижения финансовых целей (ну и, конечно, отгребу минусов ????), но я предпочитаю пытаться, а не сдаваться. Еще важно понимать, в каких направлениях стоит "пытаться", время и ресурсы не безграничны.

strvv

28.09.2023 07:30+1имхо, на самом переломе, когда все стороны старательно ломают мостики к друг-другу - инвестиция так себе решение.

если ты имеешь в какой-либо юрисдикции административный вес и сможешь защитить свою инвестицию от соседних пираний - у тебя есть варианты, а не можешь - ты планктон.

stalker_316

28.09.2023 07:30Парус я как раз и не упомянул, потому что его работа зависит от наличия и направления ветра, а ветер метеостанцией и собственными усилиями не создаётся))) Поэтому тут по факту: есть ветер - поднять паруса, нет ветра - сидим, курим бамбук... Да, можно умело управлять парусом, лазить по мачте вверх и вниз, но "дуть" и в какую сторону - решать будет кто-то другой... Тут вспомнилась задачка, где один человек идёт навстречу автобусу, второй - сидит на остановке, а третий идёт по направлению к пункту назначения - кто раньше доберётся до цели? С одной стороны ответ очевиден, а с другой - могут вмешаться непредвиденные факторы) Хотя я бы пошёл вперёд, не доверяю я автобусам))))

edogs

28.09.2023 07:30+5Без возможности влиять на процессы, определяющие ценность активов, все попытки "выгодного" вложения/сохранения - это игра в рулетку по чужим правилам.

Эта перфекционисстская точка зрения. Она предполагает, что мелкий инвестор играет в одну и ту же игру с большими дядями, на их уровне и единственная возможность остаться в прибыли - обыграть этих больших дядь, после чего делается вывод, что раз большие дяди задают правила, то обыграть их нельзя.

В реальности ситуация более выгода и депрессивна. Мелкий инвестор не играет в рулетку, он ходит по казино и тырит остатки шампанского и собирает упавшие фишки. Потому что и на то и на то большим дядям плевать, но для него это большие деньги и он их может заработать не играя против дядь, а подбирая объедки с их стола. Главное не лезть above paygrade.

Отходя от абстракций. Допустим где-то кто-то затевает выкупить какую-то фирму или какая-то фирма воют с профсоюзом. У этих больших дядь - большие планы, они легко пожертвуют потерями стоимости акций на бирже или потерях от торговли на бирже, что бы добиться этих больших планов. Потому что на бирже они потеряют 1млн, а на выкупе фирмы или победе с профсоюзом заработают 1млрд. Задача мелкого инвестора не лезть в драку за 1млрд с большими дядями, а разодрать с остальной шушерой 1млн объедков.

Хотите зарабатывать на инвестициях - не лезьте в драку к тиграм, присоединяйтесь к гиенам:)

nivorbud

28.09.2023 07:30+10Я как-то добрался до калькулятора и сравнил доходность рублевых вкладов и доларовых в течение примерно 8 лет, начиная с 2014 года (непосредственно перед обвалом).

Да, рубль просел вдвое, но... потом за счет высоких банковских ставок отыграл потери (относительно доллара) за 7-8 лет. Т.е. в итоге получилось шило на мыло.

Для себя сделал вывод: всегда применять калькулятор для своей конкретной ситуации и не верить ощущениям.

PS

После обвала я сделал крамольную вещь - рискнул и сделал ставку против толпы. Когда изо всех щелей полезли эксперты с криками, что всё пропало... когда в обменники выстроились очереди за долларами... я все доллары слил... и... тут же решил квартирный вопрос с Москве. Эффект был потрясающий!

Вывод №2: не доверять "экспертам", никогда не вестись на панику.

ru1z

28.09.2023 07:30+2Хм, то есть вы хранили сбережения в долларах и заработали на этом? Ну да логично, купил дёшево, продал дорого, где здесь крамола, все как все делают, включая "экспертные" организации. Все "иксперты" так и советовали, храни в валютах, продавай когда выгодно и т.п.

Крамола была бы если покупали в ~ 2014 и в 2022 (как в случае "запомните этот твит"). А так, сложно угадать когда устроят следующие"окна возможностей", может через пять лет, а может через семь.

nivorbud

28.09.2023 07:30+1Просто продал вовремя, когда "все" советовали бежать покупать. Но посыл мой заключался в том, что если не спекулировать, то на восьмилетнем периоде оказалось без разницы в чём хранить - в рублях под высокий сложный процент или в долларах с околонулевым процентом.

ru1z

28.09.2023 07:30+1Ну неясно кто это советовал и зачем, эти полезные экспертные советы были практически с официальных каналов.

на восьмилетнем периоде оказалось без разницы

Наверное это верно, хотя иксперты тоже вроде бы, на (относительно) коротких сроках рекомендуют хранить в "том в чем тратить", а если не тратить и на длинный срок, то интересно получить больше определенности.

nidalee

28.09.2023 07:30Ну неясно кто это советовал и зачем, эти полезные экспертные советы были практически с официальных каналов.

Ну нет, у нас «доллар падает» с 2014 года, никто и никогда из официальных каналов не рекомендовал покупать валюту, особенно весной 2022. Но очереди стояли по всему городу.

radtie

28.09.2023 07:30+2А вот и выживший со своей ошибкой

nivorbud

28.09.2023 07:30со своей ошибкой

... с калькулятором, а не ошибкой. Ошибка возникает, когда действуешь по "ощущениям", на панике.

Я предлагаю лишь одно - финансовые решения принимать исключительно с калькулятором в руках, а не на эмоциях. Тем более, как я давно уже догадываюсь, эмоциональные (и панические) качели на фин. рынках создаются искусственно. Это хорошо видно по всплескам на информационном поле и последствиям.

Areso

28.09.2023 07:30Проблема в том, что когда доллар штурмует очередные исторические вершины (а точнее рубль пробивает исторические днища), у обывателя нет понимания - это пик, после которого пойдёт откат, или это лишь очередная ступенька.

А так и Варламов удачно продал доллары, по 48 что ли =)

Прибыль 50%.

edogs

28.09.2023 07:30А так и Варламов удачно продал доллары, по 48 что ли =)Прибыль 50%.

Отличный пример, кстати.

Продал по 48, в 2014. Мы рублевыми вкладами увлекаемся, но не так что бы профессионально, так вот с 14 по 19 год средняя доходность от вклада в год была около 15%. Т.е. положив 48р в 2014 году на вклад - в 2019 году можно было иметь 96р. Дальше ставки были ниже, но все же 2019-2023 - среднегодовая около 6%, т.е. 48р из 2014 грамотно валяясь на рублевом депозите сейчас уже были бы 121 рублями.

И заметьте, Варламов продал свои доллары совсем не на пике 2014 года, это была как раз та самая очередная ступенька.

Вообще если построить график сравнения доходности разных валют, то можно выцеплять периоды когда валюту покупать выгодно, а когда продавать. Допустим (утрированно) доллар сейчас 100, ставка по рублевым депозитам 12, а по долларовым 0. Если через год доллар будет стоить дешевле 112р, то надо купить доллар, т.к. он отстал в росте от рублевых депозитов, если дороже, то надо продать, т.к. он рублевые депозиты обогнал. Это не совсем так, надо считать бОльшие периоды и учитывать доходность в долларах, но общая мысль в том, что (и это верно с точки зрения рынка) падение валюты компенсируется высокими ставками.

Svsv1347

28.09.2023 07:30Вы забываете ставку за риск. Можно в ретроспективе насобирать периоды, когда в рубле сидеть выгоднее, за счет более высокой ключевой ставки. По факту - тот, кто сидел в долларе, за 1 год сделал x2(2014 и 2022 год) и дальше вместе с вами может сесть в рубли на ключевую в 20, а вы просто депозит свой уполовините за год

edogs

28.09.2023 07:30Вы забываете ставку за риск. .. в ретроспективе насобирать периоды, когда в рубле сидеть выгоднее

Вот как раз этот оценка этих периодов и показывает текущие переоценки или недооценки доллара и соответственно время когда надо перекладываться.

В 2014 году были огромные ставки по рублевым депозитам и даже относительно средних в 2014 году 48р - к 2019 году 48р на депозите стал 96р, при этом доллар был по 70. То есть доллар был солидно недооценен (если не учитывать долларовые ставки) по отношению к рублю и было понятно, что уже есть смысл переходить в доллар. В принципе, исходя из ретроспективного анализа с 2014 года - в этом есть смысл даже сейчас.

Gryphon88

28.09.2023 07:30Ключевое слово "ретроспективно". Насколько я знаю, проспективно на год никто не скажет, кроме маркетмейкеров типа Баффета или Сороса, которые за счет вливаний могут повернуть торговлю так, как им надо.

edogs

28.09.2023 07:30за счет вливаний могут повернуть торговлю так, как им надо.

На какое-то время. Смысл ретроспективного анализа в том, что он показывает как долго они закручивали пружину торговли в одну сторону. Потому что после закручивания в одну сторону и снятия ими сливок - идет раскрутка в другую сторону.

Abobcum

28.09.2023 07:30+11У меня возникли два вопроса:

1) Где взять начальные 5000$?

2) Как сделать100Х за 10 лет?

Самое важное - обеспечить приток капитала в твердой валюте.

Я понимаю, что самое главное, чтобы разбогатеть, - это не быть бедным. Но всё таки как это сделать?

czz

28.09.2023 07:30-4Их можно заработать за год.

Если после начальных 5k не останавливаться, то за 10 лет будет уже не 5k, а 50k.

100х за 10 лет - это всего лишь +0.2% каждый рабочий день. Это относится не только к деньгам, а к повышению ценности любого капитала — бизнеса, опыта, связей. Маленькие шаги каждый день сложатся в многократное увеличение.

Так-то вроде очевидно, но очень трудно не бросать каждый раз, когда хочется бросить :)

Viktor_Osadchiy Автор

28.09.2023 07:30+6Лучший совет на п.№1: Родиться в богатой семье.

Альтернативный вариант: Можно убедить других людей, что ваши навыки, способности или продукты производства положительно выделяются на фоне конкурентов и тогда, вы сможете монетизировать свои личные достижения. Примеры - работа в компании за твердую валюту, построение своего бизнеса в стране с работающими законами и стабильной экономикой.

п.№2 Будет более подробно показан в следующей статье, если публика проявит интерес.

novoselov

28.09.2023 07:30Откладывать каждый месяц по $417, в конце года положить $5000 в волшебную коробочку

Коробочка должна каждый год увеличивать всю накопленную сумму на 40.41%

Повторять так каждый год в течении 10 лет, после чего в коробочке волшебным образом окажется $500K

* при условии ежемесячной капитализации коробочка должна увеличивать всю сумму всего на 3.05% каждый месяц

strvv

28.09.2023 07:30как сказал Джон Рокфеллер - „Я могу отчитаться за каждый заработанный мною миллион, кроме первого.“

но это так себе совет.

edogs

28.09.2023 07:301) Где взять начальные 5000$?

Шварценеггер недавно на вопрос о том, как заработать много денег сказал, что тяжелее всего заработать первый миллион, поэтому надо начинать сразу со второго:)

Я понимаю, что самое главное, чтобы разбогатеть, - это не быть бедным.

Нам показалось что совет еще более дикий. Нечто вроде "Инвестируя вы рискуете и теряете, поэтому если хотите что бы ваши накопления росли, то зарабатывайте на работе больше чем теряете на инвестициях."

SemenovVV

28.09.2023 07:30+3В настоящее время для владельцев денег актуальнее

задача не потерять их в течении ближайших 10-20 лет.

Причины - катаклизмы в виде возможной мировой войны

и / или перекройка границ и т.п. катаклизмов.

Если вы читали роман «Черный обелиск» Ремарка,

то знаете, что в Германии в начале 20х годов 20 века,

после поражения в первой мировой войне,

наиболее ценным ресурсом были золотые рейхсмарки

кайзера Вильгельма. Про великую депрессию 1929 года

даже не буду напоминать. Большинство акций стали простой бумагой. Реальными активами являются золото и земля. А на рынке акций 1 человек может обогатиться, а 20 прогореть. на этом рынке вы ничем не управляете.

Viacheslav01

28.09.2023 07:30+1Ну можно взять еще Россию 1918-1920 когда земля и золотишко тоже не уберегли накопления.

SemenovVV

28.09.2023 07:30+4моя бабушка во время блокады Ленинграда меняла золотые вещи (дореволюционные) на хлеб, выжила.

czz

28.09.2023 07:30А ведь возможно, что те же "консультанты", которые говорили "золото всегда в цене", потом у людей в безвыходной ситуации это золото и скупили обратно за хлеб.

Может быть, даже тушенка, патроны и сигареты могли бы быть более "выгодной" инвестицией.

SemenovVV

28.09.2023 07:30не могут, тушенка и сигареты имеют срок годности, патроны - статья УК

причем тут "консультанты" и кого вы имеете ввиду? золото у бабушки осталось от родителей.

czz

28.09.2023 07:30не могут, тушенка и сигареты имеют срок годности, патроны - статья УК

Это я, скорее, сегодняшних "выживальщиков" цитирую. Мне, конечно, сложно представить, какова была бы оптимальная стратегия в то время.

причем тут "консультанты" и кого вы имеете ввиду? золото у бабушки осталось от родителей.

Родители бабушки это золото купили — кто-то его продавал, когда оно было дорогим. В блокаду кто-то его купил, когда оно было дешевым, обменяв на хлеб, который у них, благодаря коррупционным связям и "инсайдерской информации", внезапно был в наличии.

То есть, как сейчас говорят, "институционалы" успешно сыграли на рынке против "физиков", которые потеряли почти все и на революции, и на двух войнах — причем не постеснялись и блокадой воспользоваться.

И сейчас активно продвигается тема, что золото — это типа "настоящие деньги", защищенная от инфляции и потрясений. При этом золото сейчас — больше спекулятивный, чем реальный актив.

select26

28.09.2023 07:30+1Так бабушка же выжила!

Были бы у нее рубли вместо золота - не факт.

Посмотрите с этой стороны.

czz

28.09.2023 07:30+1Бабушке или ее родителям, в целом, очень повезло, что золотые украшения пережили революцию. Потому что, например, банковские ячейки большевики конфисковали. Бабушка, несомненно, оказалась права. Но далеко не факт, что это сработает в следующий раз. Тем более с современным тотальным контролем.

Areso

28.09.2023 07:30Моя бабушка покупала золото (в ювелирке), пока с экранов телевизора шла ненавязчивая реклама Сберегательных Касс.

Потом случилось, что случилось, золото меняли по курсу со значимой скидкой, а вот накопления на Сберкнижках превратились в пыль.

Т.е. на фоне двух революций и одной войны выглядит очевидно, что в случае шухера сдать кольцо или два перекупам и купить продукты выглядит как неплохой вариант сохранить покупательскую способность. На эн колец можно даже машину купить =)

TestNickname

28.09.2023 07:30+1Золото, как минимум раньше, имело одну очень конкретную задачу, ценность, и пользу - в случае тотального кромешного ужаса, идя в колонне на растрел, можно было сунуть его конвоиру чтобы тот не смотрел в твою сторону когда ты будешь бежать к лесу.

Хотя в нынешнее циничное время это, наверное, уже не сработает.

develmax

28.09.2023 07:30Физическое золото значительно теряет в цене при покупке, виртуальное золото - в долгую растёт, но очень медленно, в короткую скачет, но как-то вяло. Поэтому на золоте много не заработаешь, если ты не поставщик. И для сохранения сбережений не очень подходит, или только как на крайний случай, когда ничего нет, а деньги нужно срочно и ломбард неподалёку.

Viacheslav01

28.09.2023 07:30Рад за нее, но увы многие не пережили сам факт владения ценностями интересными новой власти.

Viktor_Osadchiy Автор

28.09.2023 07:30+1Тут наверное стоит смотреть не сторону во что переводить финансы перед началом войны, а в сторону релокации, ведь Мировая война в Польше и в Чили ощущалась совсем по-разному.

SemenovVV

28.09.2023 07:30Россия все таки не Чили, если третья МВ начнется, то нам от нее не отвертеться

tt0uchq

28.09.2023 07:30+1Таких инструментов нет, позволяющих стабильно получать 58% и больше % на инвестициях. Разовые события, что-то удачно куплено и дало много Х, не относится к стабильному инвестированию. С учетом обесценения валют приведенных в статье, единственный разумный выход для нас всех - потреблять и ничего не копить????♂️

Viktor_Osadchiy Автор

28.09.2023 07:30-1Так цель в 58% годовых и не относится к инвестированию, это к теме спекуляций. Там есть плечи (заемные средства брокера), есть краткосрочные сделки на пару месяцем со входом в нужный момент после начала восстановления между кризисами. Есть отделные компании, как Tesla, которая 19Х за 2 года показала.

Но, ваш вариант мне тоже нравится, он вполне адекватный (без сарказма).

AlexGluck

28.09.2023 07:30+1Мне нравится идея брать деньги инстуционалов (банков) под небольшой процент на дооолгий срок и отдавать фантики в конце этого срока. А деньги брать на потребительство, недвижимость, транспорт, может у кого какие нибудь другие дорогие идеи будут.

Viktor_Osadchiy Автор

28.09.2023 07:30кстати, это хороший подход, к тому же сейчас можно пользоваться беспроцентной рассрочкой при покупке товаров и услуг. Я видел 24 месяца рассрочку, получается при текущей инцляции в России, вы можете купить технику,мебель или курс по обучению на 20-30% дешевле, просто пользуясь этой опцией.

Beanut

28.09.2023 07:30+8Больше похоже на какой-то реферат полный лозунгов чем ответа на вопрос в заголовке. Что такое "изолированные и независимые банки и брокеры"? Как это реализовать на практике? Смотреть на сферические графики и рассуждать - это конечно интересно, но каким именно образом вы предполагаете, например "хранить в японских йенах" или "франках"? Или "выделять 100$" в месяц - куда выделять? Реально - одна теория и ноль практических примеров.

Viktor_Osadchiy Автор

28.09.2023 07:30-4Как это реализовать на практике?

Если вопрос не понятен, то его стоит самостоятельно исследовать.

Если же вы ожидали инструкции в виде: Покупайте вот этот тикер через этого брокера и продавайте через 6.5 лет на 1234% дороже, то я вам тут не помогу и не думаю, что вы сами себе сможете помочь с таким подходом к общению.

klounader

28.09.2023 07:30Чем раньше начнёшь потреблять меньше, чем зарабатываешь, тем раньше выйдешь на раннюю пенсию. Жаль только, что об этой мудрости узнаёшь слишком поздно.

Zara6502

28.09.2023 07:30+2Не люблю статьи где вопрос, поднятый в заголовке не получает ответа. Это называется - кликбейт.

Viktor_Osadchiy Автор

28.09.2023 07:30-1О, это интересно, с учетом концентрированного вывода в конце статьи :). Ну, ладно, а какой формат ответа вы бы сочли за валидный вариант?

Zara6502

28.09.2023 07:30+2Самое важное - обеспечить приток капитала в твердой валюте

вы хотели в качестве рецепта выдать то, что для раннего ухода на пенсию нужно заработать на ранний уход на пенсию? ну спасибо, теперь-то я познал дзен.

проблема с финансами не в том что люди не знают как инвестировать, а что у людей просто нет средств для инвестирования и когда они в небольшом количестве появляются, то мало кто скажет - а пойду-ка я и куплю на 1236 рублей акций газпрома. Скорее всего человек скажет - живём только один раз и - или пропьёт, или сводит ребёнка в зоопарк. Что по сути одно и то же.

Если же у вас стабильная зарплата в несколько тысяч долларов, то можно покупать землю, квартиры, гаражи, в разных городах и как минимум детям будет что оставить, а уж какая там будет цена через 30 лет уже не важно. А за время владения у вас будет рента.

Риски это замечательно, но рисковать больше чем 10% имеющегося не имеет смысла, всегда красиво можно рассказывать если ты не прогорел, а истории тех кто прогорел (а таких большинство) мы никогда не услышим.

Проблема мелких инвестиций ровно в том, что с вас же, мелких инвесторов, регулярно собираются сливки держателями крупных портфелей, это наглядно было продемонстрировано с тем же биткоином.

Я не инвестировал в биток ни рубля, но я майнил, и для меня каждый месяц были риски только на сумму счета за электричество, который не превышал $20, за 5 лет я намайнил $3000, что соответствует моему годовому доходу, я взял квартиру в ипотеку а на эти деньги купил кухню, перевёз родителей и сделал небольшой ремонт. Я живу здесь и сейчас и кушаю я каждый день, поэтому я не могу вдруг взять $5000 откуда-то и куда-то с рисками их вкладывать.

Поэтому, как верно написали ниже - я покупаю вещи долговременного пользования, которые мне нужны каждый день - холодильник, плита, стиральная машина, телевизор, компьютер, одежда, а так же необходимое - лекарства, еду, предметы быта. И даже если у меня появится лишние 500 уе, то я скорее куплю робота-пылесоса чем буду рисковать ими.

И да, за почти 50 лет жизни я ни разу ни рубля не клал в банк ради процентов, у меня их просто нет. Поэтому мне не важна доходность золота или вкладов. Что в 1998-м, что в 2008-м, что в 2014, что в 2022-м - я ни один из кризисов не ощущал как потерю денег, я вижу только повышение цен - а терять мне нечего.

PS: за месяц истратил 15000 на походы по врачам, платил с кредитки, закрывать буду около года, повезёт если не заболею серьёзнее.

Так что нет, вы не ответили на поставленный вопрос. То что для раннего выхода на пенсию нужны деньги я знаю и без вашей статьи.

Viktor_Osadchiy Автор

28.09.2023 07:30-1Такой огромный текст, но ответа на мой вопрос нет, к сожалению. Но то что вам тяжело живется, я понимаю, и что многие люди кредитные 150$ на медицину будут возврящать год, тоже слышал. Как с этим работать в моей статьй есть, а вот волшебства там нет, чтобы за 1 "вжух" обеспечить себя на всю оставшуюся жизнь.

Zara6502

28.09.2023 07:30но ответа на мой вопрос нет, к сожалению

ну ваши советы очень похожи на всякие бизнес тренинги Хакамады. Они озвучивают общие принципы без конкретики, а это не имеет ценности, вроде - чтобы быть богатым нужно иметь много денег, чтобы зарабатывать много нужно использовать деньги. Как это знание чему-то поможет?

так же как 30 лет назад нас в вузе учили экономике там прям обильно рассказывали про венчурные инвестиции например, там вообще можно озолотиться, одна проблема - нужны большие деньги и либо ваши хорошие знания либо хорошие консультанты. чудес не бывает.

а ваш заголовок все же пытается сыграть на том, что вы якобы скажете что-то новое, но этого не происходит, значит задача заголовка - привлечь.

Viktor_Osadchiy Автор

28.09.2023 07:30ну ваши советы очень похожи на всякие бизнес тренинги Хакамады. Они озвучивают общие принципы без конкретики, а это не имеет ценности

Теперь я понял ваш подход, если вы читаете медицинскую статью с заголоком "Как оставаться здоровым" то автор обречен на аналогичну критику. Кстати, я не против. Любая обратная связь это хороший способ понять, что ожидает среднестатистический читатель от материала.

Zara6502

28.09.2023 07:30+1Теперь я понял ваш подход

Не уверен что акцент именно на моём "подходе".

если вы читаете медицинскую статью с заголоком "Как оставаться здоровым" то автор обречен на аналогичну критику

Если в медицинской статье будет написано - не пейте, не курите и одевайте шапку когда холодно, а сама статья будет называться "Как следить за здоровьем, чтобы дожить до пенсии", то - да. Принято авторов такого формата называть Капитаном Очевидностью.

Вот я всю жизнь одеваю шапку, не пью, не курю, а здоровья всё меньше и меньше. Хотелось бы понимать что ещё можно делать кроме прописных истин.

Я бы вам предложил заменить название на "Прописные истины финансовой грамотности, которые многие игнорируют". Тогда очевидно, что прочитав что-то простое и всем известное я получаю то, о чем и гласил заголовок. Так же я сам решу, в какую категорию прочитавших я попадаю, к тем кто игнорирует эти истины или к тем кто ими руководствуется. И вопросы тогда будут скорее о том, почему выполнение этих истин не приводит к экономической независимости или процветанию.

Вы же в заголовке явно заявили, что дадите практическую информацию об управлении финансами и конкретно о возможности раннего обеспечения своей старости. Но в конце статьи озвучили только общие рекомендации.

Если вы с первого раза не поняли, давайте разберём конкретно по всем пунктам:

Самое важное - обеспечить приток капитала в твердой валюте

Этот совет максимально дурацкий, просто потому, что эквивалентен ответу на вопрос "как стать богатым?" - разбогатеть.

Повысить свою финансовую безопасность через геодиверсификацию

Этот совет понятен, но предполагает что у вас уже есть деньги, отсюда вопрос - если у меня уже есть деньги, то значит я уже себя обеспечил до выхода на пенсию. Или ваши советы неуниверсальны и не работают с вышедшими на пенсию? тогда у вас опять статья имеет неверный формат.

Определиться со своим финансовым профилем

И второй раз вы идёте против своего же заголовка. Так всё же цель статьи что-то рассказать о раннем выходе на пенсию, или о сбережении средств уже имеющихся?

Понизить горизонты инвестирования и забыть про пассивное инвестирование

Спорный совет. Когда у вас выбор - потерять 80% или 3%, то наверное выбор будет на 3%? Нет ни вводных, ни конкретики. Ну и если у вас есть много денег (с чего бы, ведь только что вы статью запустили для тех у кого нет на пенсию), то диверсификация - логичный ход - земля в разных странах, золото, платина, сельхоз бизнес, недвижимость, валюта и т.п. Не?

Не копить деньги на счетах

Когда денег становится чуть больше, чем умещается в кармане - сразу появляются те, кто ими хочет завладеть, и счёт в банке не самый худший вариант.

Рисковать и реализовывать возможности во время финансовых кризисов

Так цель разбогатеть еще больше или выйти на пенсию раньше? Чтобы рисковать и зарабатывать нужно знать немного больше об окружающем мире, чем это может быть интересно человеку.

Искать новые инструменты для инвестирования

А жить вы когда будете? В интервалах между новыми инструментами инвестирования, риском, реализацией возможностей, перепрятыванием денег чтобы не дай Бог они не лежали на счетах, поездками по миру для поиска объекта инвестирования и покупкой валюты?

Возьмите топ 10 наших олигархов - несчастнейшие люди же...

Viktor_Osadchiy Автор

28.09.2023 07:30-1вижу что, наши взгяды на одинаковые сущности очень различаются и как ваши аргументы для меня весьма спорны и местами ошибочны, так и мои аргументы не укладываются в вашу картину мира. Наш спор не выявит истины.

Gryphon88

28.09.2023 07:30+2Собрались мы с товарищами, семейные, 35-40, вроде средний класс, и обсуждали, как инвестировать деньги. Посидели, посчитали сложные проценты, прикинули риски, и как-то так получается, что лучшее вложение — это товары долговременного использования, они дорожают минимум в темпе инфляции. Или вложить деньги в себя, т.е. пропить, после обязательных расходов остаются суммы, не вредящие здоровью)

Ivan22

28.09.2023 07:30....и купили баню! Отличная инвестция, что бы было где собираться с товарищами, семейными, 35-40, и обсуждать как инвестировать деньги.

MadMaxLab

28.09.2023 07:30+1Нужны изолированные и независимые банки и брокеры.

И паспорта с возможностью быстро сменить резиденство.

Потому как в свете недавних событий эти "независимые" банки и брокеры поимели резидентов РФ с обеих сторон без видимых колебаний.

Kiel

28.09.2023 07:30Например, госбанки могут вам просто отказать в выдаче ваших валютных вкладов и депозитов, из свежих примеров - Россия в феврале-марте 2022, до этого Ливан в 2020, до этого Греция в 2015, Исландия в 2008 и т.д. Еще больше распространены различные “заморозки” счетов и блокировки транзакций, которые тоже намекают, кто в реальности имеет права администратора ваших частных финансов.

Мвахахах ))) Биржи то это совсем другое! Мало того, что ваши бумаги не застрахованы ни от чего, так еще и куча примеров когда вся биржа падает, за примерами далеко ходить не надо - кризис 2008, 2014 или феврале марте 2022, так еще и биржа может просто закрыться! А ваши ценные бумаги заблокированы, с концами. Навсегда. И это только общие риски с которыми вы сталкиваетесь, инвестируя с ценными бумагами. На всё это дело накладывается тот факт, что собственник может не только неэффективно вести бизнес, но и специально накручивать цены, обещая огромные дивиденды и не выплачивая их (пример газпром, как ты, кстати).

Извечные вопросы - почему люди смотреть как горит огонь, падают акции и блокируются айфоны...

Areso

28.09.2023 07:30Автор, а можете пояснить, как в 2023-м вашей ЦА иметь 2 банка 2 брокера и прочая 2 в двух разных юрисдикциях?

Особенно, если нет 150 000 на покупку гражданства Сент Невиса и Кевиса, а есть 5 тысяч =)

czz

28.09.2023 07:30+2Например, банк в Казахстане, счет в interactive brokers. Но я бы не надеялся на то, что IB в какой-то момент не попросит на выход, да и банк тоже. Но вот с ВНЖ в ЕС уже больше опций. А еще неподсанкционное гражданство Кыргызстана предлагали как раз от 5к некоторое время назад :)

Viktor_Osadchiy Автор

28.09.2023 07:30+1Банки: Грузия, Армения, Казахстан.

Брокеры: IB US, Just2Trade, PlaceTrade.

Гражданство: Канада - 3 года, Португалия - 5 лет.

Areso

28.09.2023 07:30Банки: Грузия, Армения, Казахстан.

Требуют резиденства

> Канада. Португалия

Просто так в Канады и Португалии не зовут (говорю по-английски и по-испански, португальский показался слишком тяжелым в освоении).

Коллега уже год пытается хоть тушкой попасть в Канаду, и все еще не смог.

Viktor_Osadchiy Автор

28.09.2023 07:30+1Может вы и правы, на сегодня (29.09.23) точно могу сказать про Грузинский Credo банк, который кому угодно в тот же день откроет счет, а карту выдаст через три дня.

Тут к сожалению надо точечно смотреть по странам, потому что есть банки, которые спрашивают много документов, но есть те, кому достаточно любого паспорта.

Насчет Канады знаю, что есть программы заселения удаленных районов, там вполне скромные требования к претендентам, но глубоко не копался в этой теме, предпочитаю жить в центре развитых городов.

Про португалию могу сказать, что в страну можно попасть по шенгенской визе, там подать документы на получение визы по откытию ИП и так как система SEF перегружен, можно 1,5-2 года ждать свою очередь на рассмотрение, находясь в стране легально, НО за пределы Португалии можно выехать тольок 1 раз за это время и только в страны, где нет визы для вашего паспорта.

У меня есть друг, который получил job offer от Ирландской компании и за 1.5 месяца оформил визы на всю семью.

Systematikz

28.09.2023 07:30Подняли важную тему. Я писал пост о том, как создать свой инвест-портфель на "Все времена" с низким риском https://habr.com/ru/articles/744488/

Viktor_Osadchiy Автор

28.09.2023 07:30А, Рэй Далио, на сколько я помню он на 75% состоит из защитных инструментов. 8-10% годовых норм. Интересный факт про 10% налог всю сделку по фондам с DBC, спасибо.

YMA

28.09.2023 07:30+2Надо бы системности в статью добавить, а то сумбур, бардак и неразбериха... ;)

Как я вижу, начать с суммы, которую можешь отвлечь из текущего семейного бюджета:

100 рублей - купи лишний пакет макарон или кусок мыла, пригодится 100%

1000 рублей - отложи на подарок жене на ДР, еще несколько раз и хватит на букет и тортик с вином, или на отмечание в нормальном кафе;

10000 рублей - уже что-то, можно сходить к стоматологу на осмотр, или купить немного валюты на черный день;

100000 рублей - а вы никогда не хотели сменить специальность, этой суммы хватит на обучение чему-нибудь интересному. А если у вас и так работа мечты, можно опять же прикупить валюты, пару золотых монет, или немножко акций на долгий срок, так, для баловства.

1000000 рублей - уже интереснее, это почти готовый первоначальный взнос на недвижимость, считаем внимательно - потянем ли ипотеку, и вот у нас уже актив, приносящий ренту, отрицательная денежная позиция (мы должны денег больше, чем у нас лежит в кошельке) и инфляция начинает играть за нас.

10000000 рублей - тут уже больше вариантов. Знакомый купил за эти деньги участок земли в курортном районе на 3 гектара и строит там агроусадьбу с гостевыми домами типа такой , другой приобрел несколько авто из-под шеринга, подшаманил, перегнал в регион - где это востребовано, и сдает там в аренду, кто-то купил бывшую трансформаторную будку в неплохом месте СПб, отделал и сделал там пункт замены масла. Можно и портфель акций собрать, который будет потихоньку приносить дивиденды с доходностью не хуже сдачи недвижимости в аренду.

100000000 руб. - а может вы поделитесь опытом, как заработали? ;)

Viktor_Osadchiy Автор

28.09.2023 07:30Шутки шутками, а при определенном капитале открываются интересные инструменты - например покупка земли у моря, которой с годами больше не становится, в отличии от желающих переехать в нормальный климат. Значит у роста цены есть фундаментальные перспективы и как инвестиция это отличный вариант, при условии низких налогов. Но это тоже не пассивное инвестирование, потому что может быть как в Сочи, когда строили олимпийскую инфраструктуру и чиновники людей не спрашивали за какую стоимость они готовы продать свои дома, просто по кадастровой стоимости выкупали. Так что надо мониторить тенденции и новости локации с участком или можно еще в минусе остаться через 15 лет.

anonym0use

28.09.2023 07:30+1Итак, минимум 2 независимых от одного правительства банка + минимум 2 брокера и также желательно с независимыми юрисдикциями, даже если вы маааленький инвестор.

Начали вроде за здравие, а потом такое. Вроде как выяснили что во всех этих банках/брокерах деньги нам не принадлежат и текущая ситуация — по сути полускрытое узаконеное рабство, но предлагаете в это же болото опять войти.

Есть стабильные криптовалюты привязанные к доллару, у них есть свой набор недостатков, но по крайней мере нет проблемы с тем что ваши деньги вам не принадлежат.

Вот вам цель в 58.5% годовых

Збс и где кроме HYIPов подобные % бывают ?

Viktor_Osadchiy Автор

28.09.2023 07:30Кстати, про криптоактивы разбор в следующей статье, постараюсь побольше примеров набрать, чтобы "А как"ов минусов было поменьше )).

Algrinn

28.09.2023 07:30Чтобы выйти на позднюю пенсию, а не в окно, нужно искать страны, в которой средняя продолжительность жизни у мужчин 80 лет, а не 65. Работал в офисах IT фирм 4 раза и в двух из них были очень серьёзные статьи УК. Я теперь боюсь работать в офисах IT фирм.

Andrey7070

Стратегия копить средства в "твердой валюте" как раз и приводит к дополнительному спросу на нее и росту курса. По многим признакам, сейчас на валютном рынке надулся очередной пузырь, поэтому покупать "твердую валюту" на пике ее стоимости неразумно.

Сейчас самое время объединяться и организованно сливать все свои валютные накопления в рынок. Через пару месяцев можно будет начинать откупать обратно, но зато в два раза дешевле))

yoz

Твердость валют в перспективе десятилетий тоже весьма сомнительна.

czz

Через два месяца вернемся к этому комментарию, и посмотрим :)

klounader

Сливайте, куплю доллар по 40.

AlexTheCleaner

Смешно вы сейчас пошутили...)