В 2022 году у исследователей Alfa Research Center появилась возможность и обязанность уделять 20% времени сайд-проектам, чтобы расширять видение продуктовых команд и прокачивать экспертизу. Наша UX-команда вдохновилась реальными историями об отношениях с деньгами, которые рассказывали респонденты в сотнях интервью. Мы решили нырнуть в эту тему глубже, разобраться, как формируются финансовые привычки и можно ли их изменить, чтобы приблизить своё финансовое счастье.

В статье расскажем, что нам показалось наиболее важным и интересным в исследовании и как мы упаковали находки с помощью компаса персон, JTBD и CJM.

Статья будет интересна CX/UX-исследователям, продакт-менеджерам, маркетологам. Поделимся методологией качественного исследования и покажем, как упаковать результаты, используя микс из нескольких инструментов.

О команде проекта. Юлия Дзынова, Ольга Хромова и Мария Гостяева — продуктовые исследователи лаборатории Alfa Research Center. Улучшаем сервисы для клиентов и сотрудников банка.

Почему быть финансово осознанным так сложно

Финансовая осознанность не новая тема, но финансово осознанных людей всё ещё крайне мало. Каждый день мы разговариваем с респондентами и видим, что единицы управляют деньгами, а чаще относятся к финансам легкомысленно.

Проблематику мы собрали на Gap Map.

С картой разрывов пользовательских сценариев мы увидели в исследовании потенциал. Поняли, что можем улучшать банковские продукты и делать пользователей финансово счастливее.

Как мы понимаем финансовую осознанность

Для начала мы сформулировали, как сами понимаем финансовую осознанность. Это было непросто, потому что у каждого было своё видение. Мы много спорили и после долгих дискуссий в команде определили для себя финансовую осознанность так:

Финансовая осознанность — ежедневное взаимодействие с деньгами, очищенное от когнитивных искажений, когда мы не пытаемся компенсировать с помощью денег личные проблемы.

Определение подчёркивает, как трудно практиковать даже маленькие шаги финансовой осознанности. Люди добавляют в отношения с деньгами множество смыслов, страхов, эмоций и не осознают их. Мы решили исследовать скрытые установки, которые мешают рациональным финансовым решениям.

Задачи исследования финансовой осознанности

Тема финансовой осознанности была для нас Terra Incognita, поэтому исследование приобрело поисковый характер (Discovery research). Вот что мы изучали:

Как семья и установки из детства влияют на паттерны финансового поведения.

Какие поведенческие паттерны, стимулы и барьеры формируют финансовую осознанность.

Как респонденты устанавливали, развивали и трансформировали отношения с деньгами.

О чём мы говорили с экспертами и респондентами

Для начала мы обратились к классике исследования — интервью. Эксперты рассказали, что науке известно о финансовом поведении, его формировании и изменении. Мы собрали базу знаний по финансовой осознанности и кейсы от специалистов помогающих профессий.

Клинический психолог показал психологические предпосылки финансового поведения. Мы разобрались, как связаны воспитание и семейные установки с выбором финансовой стратегии, и в каком возрасте закладываются паттерны использования ресурсов.

С финансовым консультантом погрузились в практики финансового поведения: узнали о методах формирования финансовой осознанности и мотивации людей обращаться к финансовым консультантам.

Эксперт в области социальной и экономической психологии рассказал о фундаментальных исследованиях финансовой осознанности.

После общения с экспертами мы скорректировали первоначальный гайд и обогатили гипотезы для общения с респондентами. Например, добавили блок вопросов про горизонт планирования и образ будущего. Ответы на них – яркие маркеры текущего уровня осознанности.

Далее мы определили два сегмента респондентов для глубинных интервью:

Success stories — люди, которые успешно управляют финансами. Они поделились, как пришли к финансовому планированию, как ставят цели и какими инструментами их достигают.

Unsuccess stories — люди в тяжёлой финансовой ситуации. Они рассказали, что привело к трудностям, были ли предпосылки для кризиса, как менялись их привычки.

После интервью мы осознали, что нельзя категорично делить истории на успешные и неуспешные. Все респонденты проходили трансформацию, находились на своём отрезке пути к эффективному управлению финансами.

Почему мы выбрали компас персон и микс CJM с JTBD для упаковки находок исследования

Инструмент компас персон помог нам сформулировать четыре ярких портрета людей с качественно разными финансовыми стратегиями.

«Когда мы используем фреймворк компас персон на презентациях исследований, мы сталкиваемся с вопросом, что таких людей не бывает. Мы специально гиперболизировали поведенческие характеристики для дальнейшей продуктовой разработки. Каждый портрет – набор вариаций, а не ограничивающая категория»

Мария Гостяева, UX-исследователь Alfa Research Center

Компас персон — это пересечение двух осей, каждая из которых — спектр от минимального до максимального проявления поведенческого паттерна, важного в контексте темы.

В нашем исследовании мы выделили две оси координат.

Ось Активный / Пассивный

Из экспертных интервью мы узнали про активную и пассивную жизненную стратегию. Эти теории подтвердили интервью, где респонденты рассказали о своём взаимодействии с деньгами. Мы увидели яркие противоположности: люди в авторской позиции отвечают за свои финансовые решения, «жертвы» – избегают ответственности или делегируют её.

Ось Хаотик / Дисциплинированный

По этой оси персоны отличаются по восприятию информации, подходу к организации жизни, взаимодействию с ресурсами: временем, деньгами. Кто-то сразу тратит зарплату на шопинге, кто-то кропотливо распределяет деньги по 15 накопительным счетам и лимитирует ежедневные траты.

В результате у нас родились яркие персонажи, которым мы дали говорящие имена. Посмотрите на картинку – вот как они выглядят и что думают о финансах.

В начале исследования у нас была гипотеза, что осознанность развивается линейно – от неуспеха к финансовому успеху, но всё оказалось сложнее. Мы смешали классический CJM и фреймворк JTBD, чтобы точнее отразить взаимоотношения с деньгами. Так получился новый инструмент, который показывает уровни финансовой осознанности, триггеры и барьеры для движения по этим уровням.

Получившийся фреймворк используем в продуктовой разработке. Исходим из принципа клиентоцентричности и дорабатываем банковские продукты, помогая пользователю:

Осознать уровень финансовой осознанности — где человек находится сейчас.

Закрепить достигнутый уровень, распознать риски, чтобы не вернуться на предыдущий уровень.

Перейти на следующий уровень, трансформировать ограничивающие убеждения, улучшить благосостояние.

Расширить сферы влияния и ответственности (социальной, экологической).

А что дальше?

Мечта каждого исследователя — чтобы его находки не ложились в стол, а становились продуктовыми решениями и меняли жизнь пользователей. Мы бережно упаковали находки исследования, продумали эмоционально вовлекающую презентацию и выступили перед продактами.

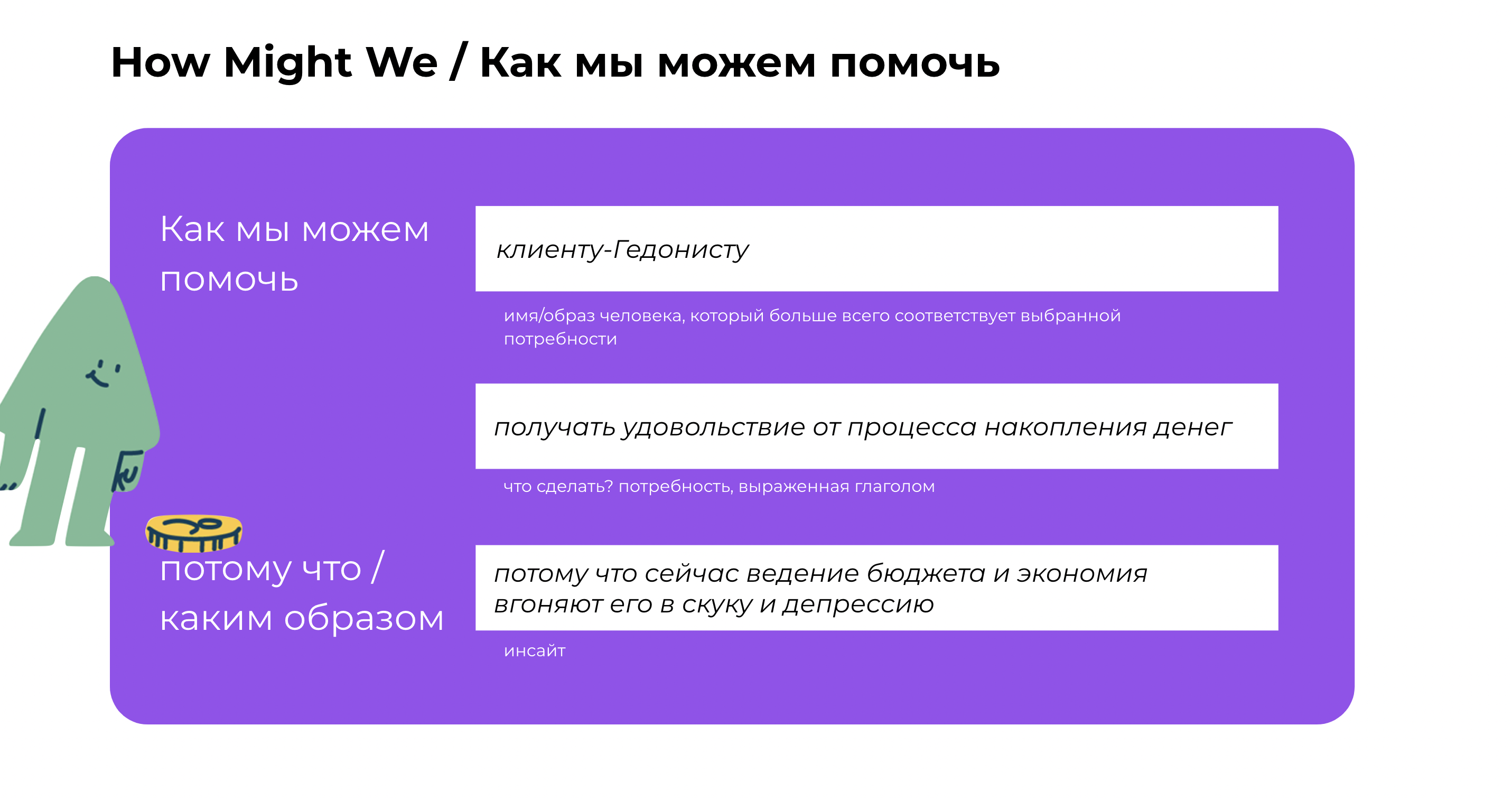

После исследования задумались, как можем помочь пользователям. Мы сформулировали вопросы для сессии с продактами. Мостиком к генерации продуктовых идей стал фреймворк How Might We.

«Мы объединили компас персон с уровнями финансовой осознанности. Персоны по-разному проходят уровни, для них нужны разные инструменты и решения. Например, гедониста невозможно заставить планировать финансы, но можно увлечь финансовым марафоном и идеей «создать» себе поездку на Бали»

Ольга Хромова, UX-исследователь ARC

После сессии мы перенесли лучшие идеи в бэклог банковских продуктов. С ними пользователи смогут делать правильные финансовые шаги каждый день — легко и радостно.

Мы презентовали исследование финансовой осознанности на нескольких мероприятиях нашей продуктовой лаборатории. Поделитесь обратной связью: если тема заинтересует сообщество — выступим с ней на внешних площадках.

Выводы

В статье мы описали тернистый путь — как от Discovery research перейти к генерации идей. Сочетая CJM, JTBD и компас персон, мы получили целостную картину: у каждого персонажа свои способы достижения финансового счастья. Кто-то кайфует, составляя бюджет в Excel и отслеживая графики в инвестиционном приложении, а кого-то вдохновляют эмоции и будущий результат.

По результатам исследования финансовой осознанности мы дорабатываем банковские продукты и кастомизируем их под разные жизненные стратегии.

Надеемся, наши находки помогут в ваших проектах. Если остались вопросы об исследовании финансовой осознанности, пишите в комментарии.