В этом материале мы посмотрим на самые интересные графики, которые описывают происходившую в 2023 году вакханалию на американском фондовом рынке: почему аналитики банков оконфузились с прогнозами, где прячется рецессия, и как 7 крупнейших тех-компаний стали более влиятельными, чем целые страны.

Есть такой западный блогер – Чарли Билелло. Раз в год он выпускает подборку самых интересных финансовых графиков по итогам года (речь, конечно, в основном про США) – для всех, кто интересуется инвестициями и кайфует от любопытной инфографики, это must read. Так что, если вы читаете на английском, то рекомендую посмотреть его последнюю публикацию 2023: The Year in Charts в оригинале; для всех же остальных я подготовил подборку избранных картинок с моими комментариями ниже. Поехали!

Что ожидали от рынка в 2023-м…

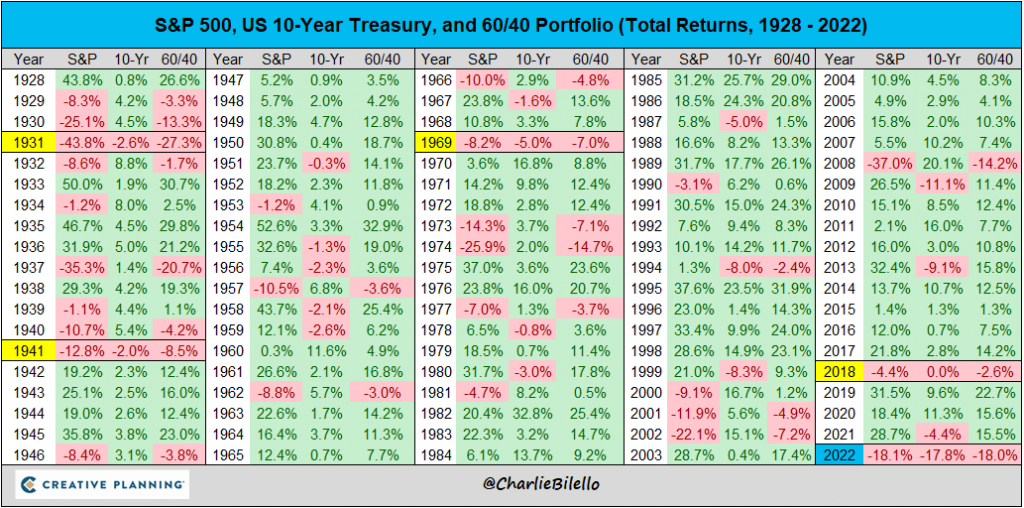

Для начала давайте вспомним, с каким настроением инвесторы заканчивали 2022 год. А было оно весьма печальным: и акции (S&P500), и облигации (10-летний госдолг US Treasuries) одновременно упали аж на 18%. При этом для акций это получился худший год с 2008-го, а для облигаций – дак и вообще, худший за всю историю наблюдений. Короче, было больно!

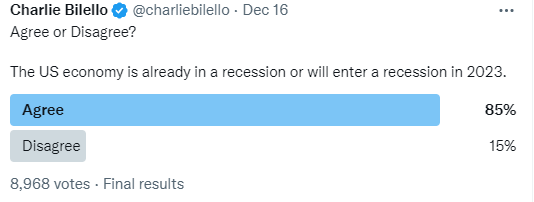

Глядя на такие расклады, в конце 2022-го чуть ли не все инвесторы одновременно ожидали, что в следующем году в экономике США непременно нагрянет рецессия (а кто-то вообще полагал, что она на тот момент уже наступила, просто данные еще аккуратно посчитать не успели).

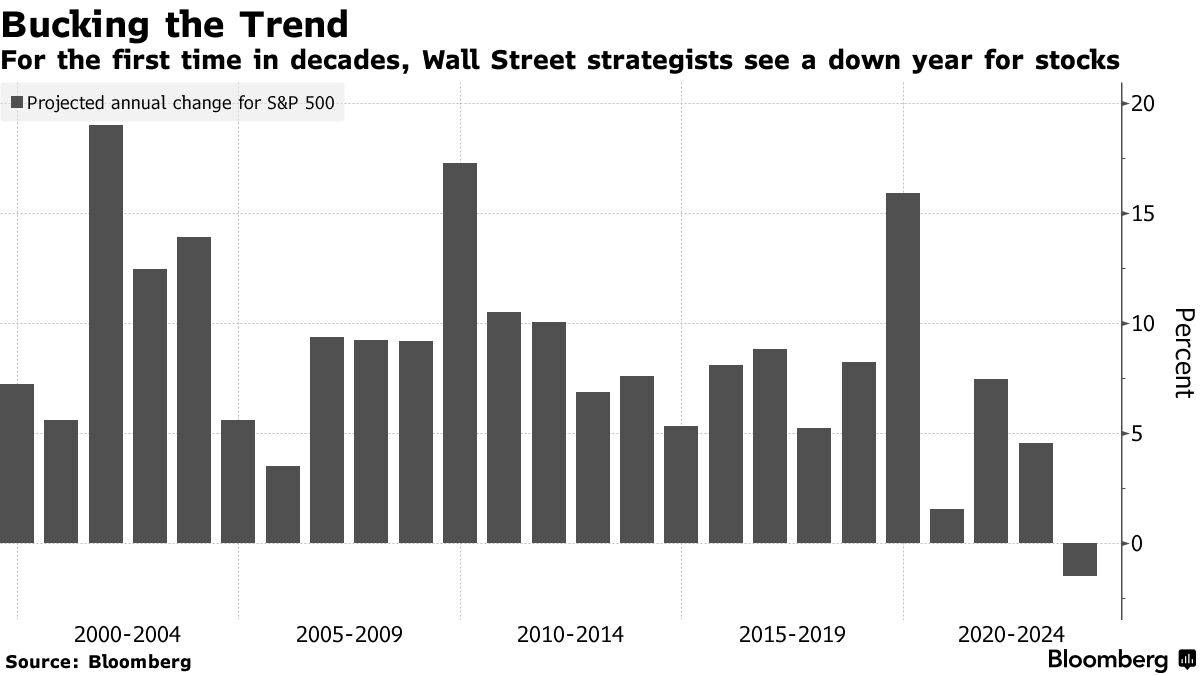

Даже аналитики из топовых инвестбанков в дорогих красивых костюмах были уверены, что падение рынка акций продолжится в 2023-м. Вообще говоря, это весьма нетипичная штука: такие банковские прогнозы за последние 25 лет всегда были в среднем исключительно оптимистичными. Но вот на 2023 год «волки с уолл-стрит» внезапно спрогнозировали просадку…

…и что случилось на самом деле

Однако, в январе 2023 года S&P500 внезапно стрельнул вверх сразу на 9% – это был пятый лучший старт года для рынка акций за последние 95 лет.

Правда, потом (в марте 2023-го) в американском банковском секторе начались проблемки: из модного банка для стартаперов Silicon Valley Bank попытались вынуть за один день аж $42 млрд, и он красиво накрылся медным тазом (суть произошедшего я разбирал подробно вот здесь).

Вслед за ним схлопнулись еще парочка немаленьких региональных банков: First Republic Bank и Signature Bank. В табличке ниже показано, что, вообще говоря, это были второй, третий и четвертый крупнейшие банковские крахи в истории США – по совокупности активов сложившихся банков 2023-й год превзошел даже печально известный 2008 год!

Но, как ни странно, ни в какие серьезные последствия этот банкопад не перерос (в отличие от того же 2008-го): ФРС США быстренько подсуетились, пообещали всем вкладчикам всё вернуть из своих (чтобы остановить панику), наладили каналы оперативной финансовой помощи самым болезным банкам – в общем, разрулили ситуацию.

Что делал Федрезерв США в 2023 году

Когда началась заварушка в 2008 году (Глобальный Финансовый Кризис, вот это всё), ФРС изо всех сил снижали ставку процента, чтобы поддержать рынки и экономику. А в 2023-м они занимались ровно обратным: продолжали повышать ставку, чтобы задушить клятую инфляцию.

И к концу года таки дотащили ставку до 5,25–5,50% – что более чем на 2 процентных пункта выше, чем текущая инфляция в США (3,15%).

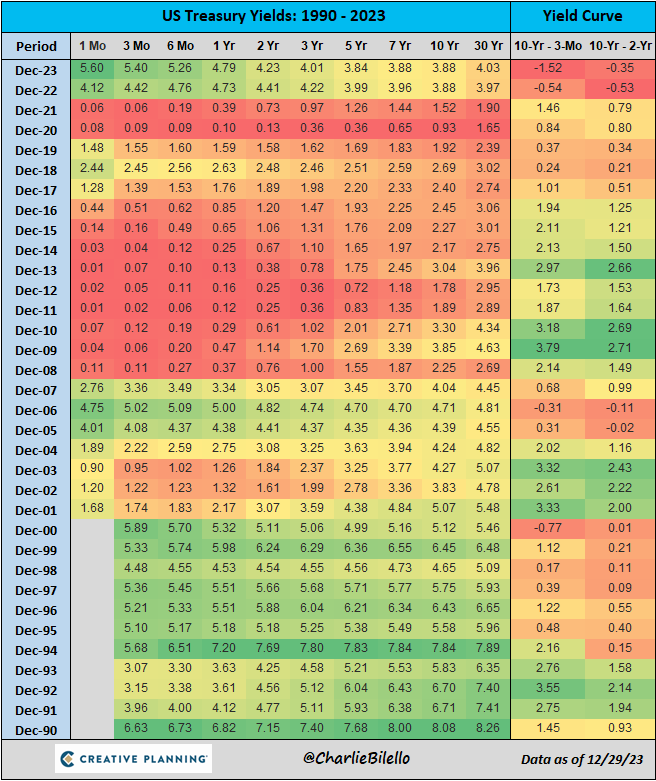

Это, конечно, строго положительно сказалось на доходностях консервативных инструментов: просто припарковав баксы в короткие трехмесячные казначейские векселя (US Treasury Bills), теперь можно заработать аж 5,4% годовых – такой щедрости мы не видели с 2000 года!

Да и по более длинным облигациям будущие доходности подросли до вполне приличных уровней, которых мы не видали последние лет 15 (почему это хорошо для инвесторов – подробнее писал вот здесь).

Что касается дальнейшей траектории изменения ставки ФРС – то тут рынок ожидает, что она плавно начнет снижаться уже в 2024 году. (Правда, если вы думаете, что рынки очень хорошо умеют такие штуки угадывать, то вы ошибаетесь.)

AI, пацаны, всем AI, и пусть никто не уйдет обиженным!

2023 год стал, безусловно, годом прорыва нейросеток в масс-культуру. Больше всего такой золотой AI-лихорадке обрадовались парни из Nvidia, которые производят лопаты чипы для вычислений. В 2022 году квартальная прибыль этой компании составляла около $650 млн – а уже в 2023-м этот показатель достиг аж $9,2 млрд!

Глядя на такие нажористые результаты, инвесторы от души закупились Энвидией: ее акции увеличились в цене за год почти в два с половиной раза, а сама Nvidia вкатилась в пантеон биржевых компаний с капитализацией свыше 1 триллиона долларов.

Вообще, весь 2023 год фондовым рынком США безраздельно властвовала так называемая «Великолепная семерка»: семь крупнейших технологических компаний, которые ловчее всего смогли примазаться к AI-тренду (ну или просто бурно восстановились после серьезных просадок 2022-го).

Все остальные акции в S&P500 (кроме этих семи), если честно, росли совсем не так бодро. В результате Великолепная семерка теперь занимает аж 28% от всего индекса.

Fun fact: если сложить капитализацию всех этих семи «эплов-гуглов-микрософтов» – то она окажется больше, чем совместная капитализация целых страновых рынков Японии, Франции, Китая и Великобритании!

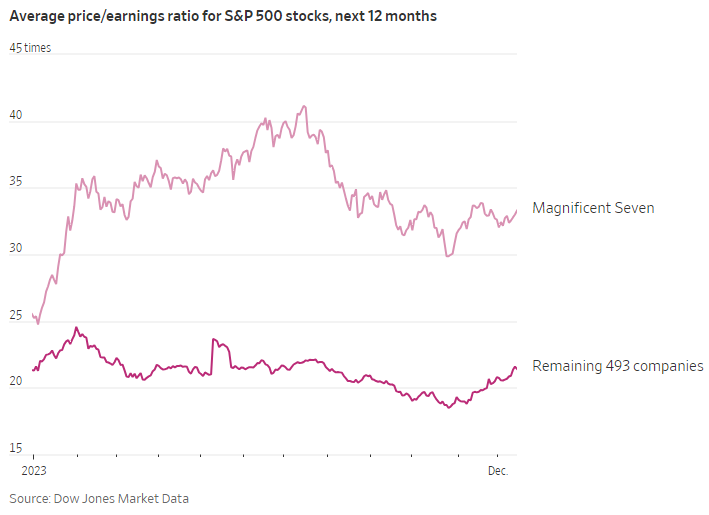

Стоит ли говорить, что средний P/E (соотношение цены акций к прибыли компаний) этих семи тех-гигантов составляет около 33 – существенно выше, чем примерно 22 для всех остальных 493-х фирм в индексе. (Это, конечно, само по себе еще не означает, что Великолепная семерка «ужасно переоценена».)

А что там с госдолгом?

Если вы помните, в 2023-м был определенный скандалец с очередным поднятием потолка госдолга США. На текущий момент его дотянули аж до $31,4 трлн – серьезная цифра!

Как пишет Чарли Билелло: «Говорить, что правительство США расходует деньги как бухой матрос – это оскорбление для матроса. Ведь он хотя бы: а) тратит свои, а не чужие деньги; б) прекращает, когда у него кончаются деньги!»

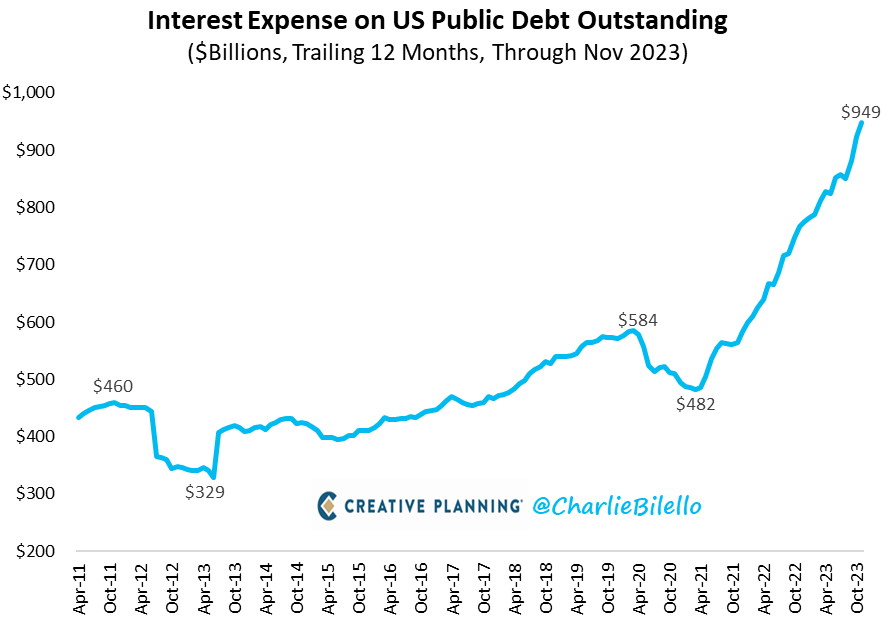

Вот вам еще для контекста размер годовых процентных платежей по обслуживанию американского госдолга (в миллиардах баксов). Как говорят криптаны – «To the moon!». Ежегодные процентные платежи на триллион долларов там, похоже, не за горами.

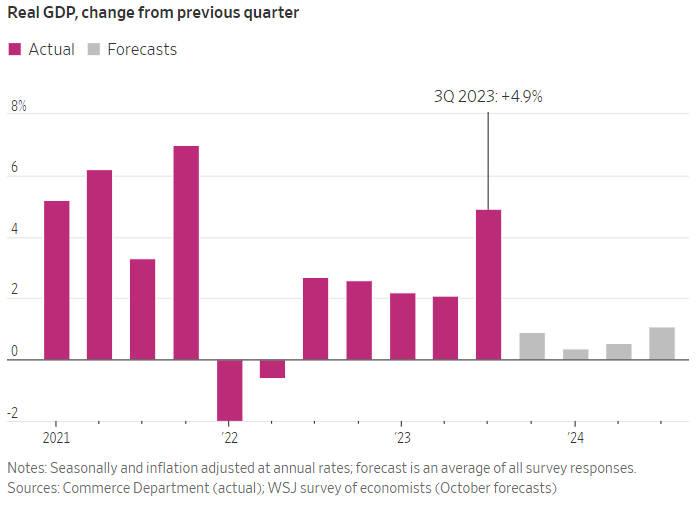

Неуловимая рецессия и рынок недвижки

Помните, мы тут чуть раньше обсуждали, что большинство инвесторов в начале 2023 года были уверены, что рецессия в США наступит на днях (а может быть, даже раньше)? Так вот: с этим как-то не сложилось. Американская экономика стабильно росла, а в 3-м квартале дак и вообще выдала недюжинный рост +4,9% (в годовом выражении). Такие дела!

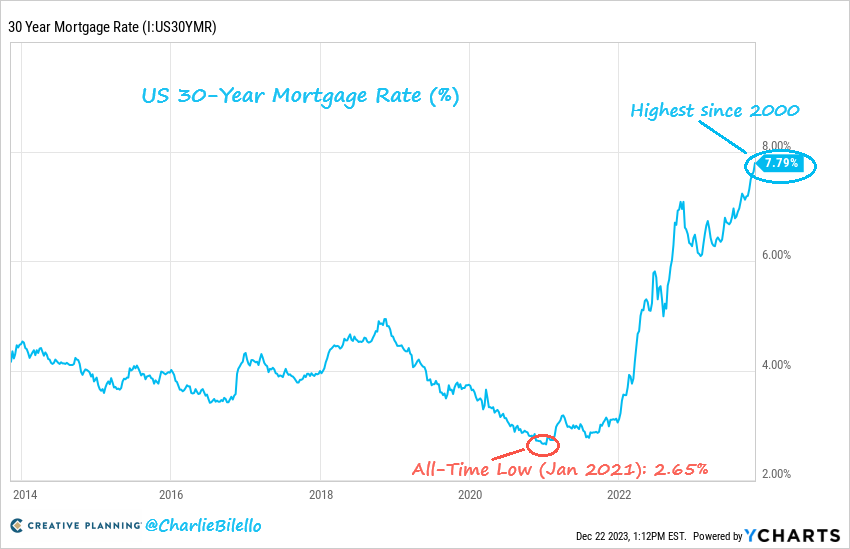

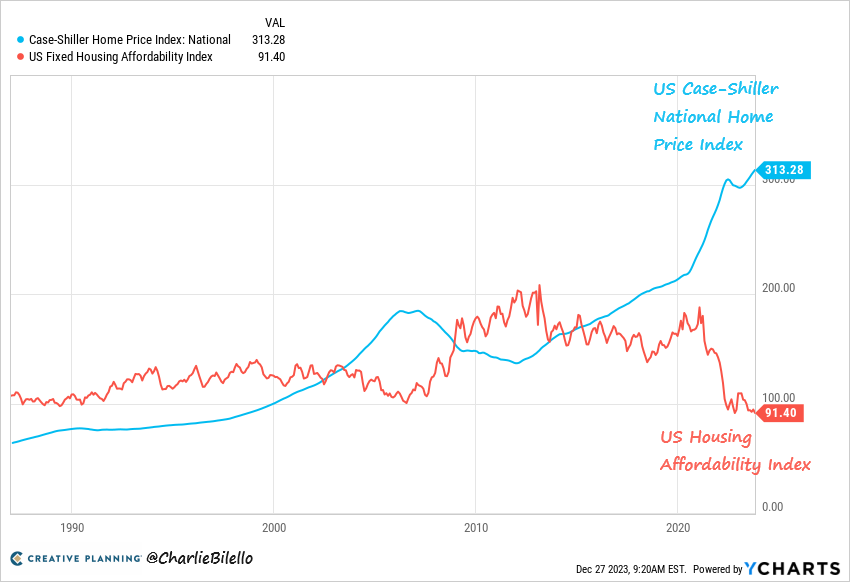

Зато ставки по 30-летней ипотеке выросли с рекордно низких 2,65% в январе 2021-го до рекордно высоких (с 2000 года) 7,79% в конце 2023-го. Где-то на этом месте в прерии Айдахо утирает слезу простой американский парень по имени Джон – скорбя, что ему недоступна льготная айтишная ипотека в рублях под 6%…

В результате таких раскладов, доступность выставляемых на продажу домов в США для людей с медианной зарплатой (с учетом возможности взять ипотеку) снизилась до всего 16% – а еще в 2020-м было 45%.

При этом цены на жилье, несмотря на сверх-дорогую для Штатов ипотеку, и не подумали падать: индекс цен на недвижку продолжил бодро расти. Просто дома продавать почти перестали (да и новые строить не торопятся).

Так всё-таки, как там дела у обычного американского Джона?

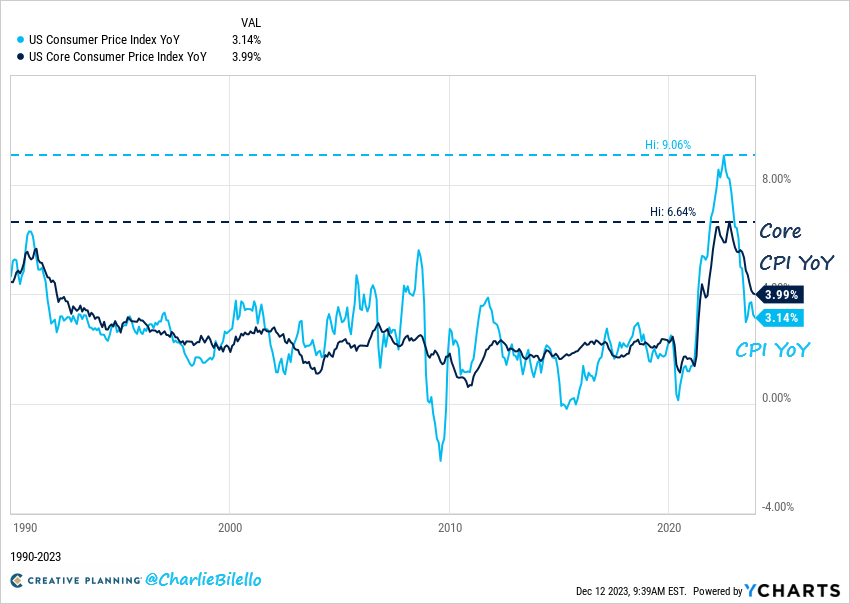

Как и в России, типичный американский Джон пристально следит за ценниками в магазинах (и, конечно, тоже не верит официальным данным по инфляции). Тем не менее, по официальным данным, инфляция в США в 2023 году снизилась с пика в 9,1% до текущих 3,1%. Так называемая базовая инфляция (core inflation – без продуктов питания и топлива/энергии) остается на уровне 4%, что в два раза выше цели ФРС.

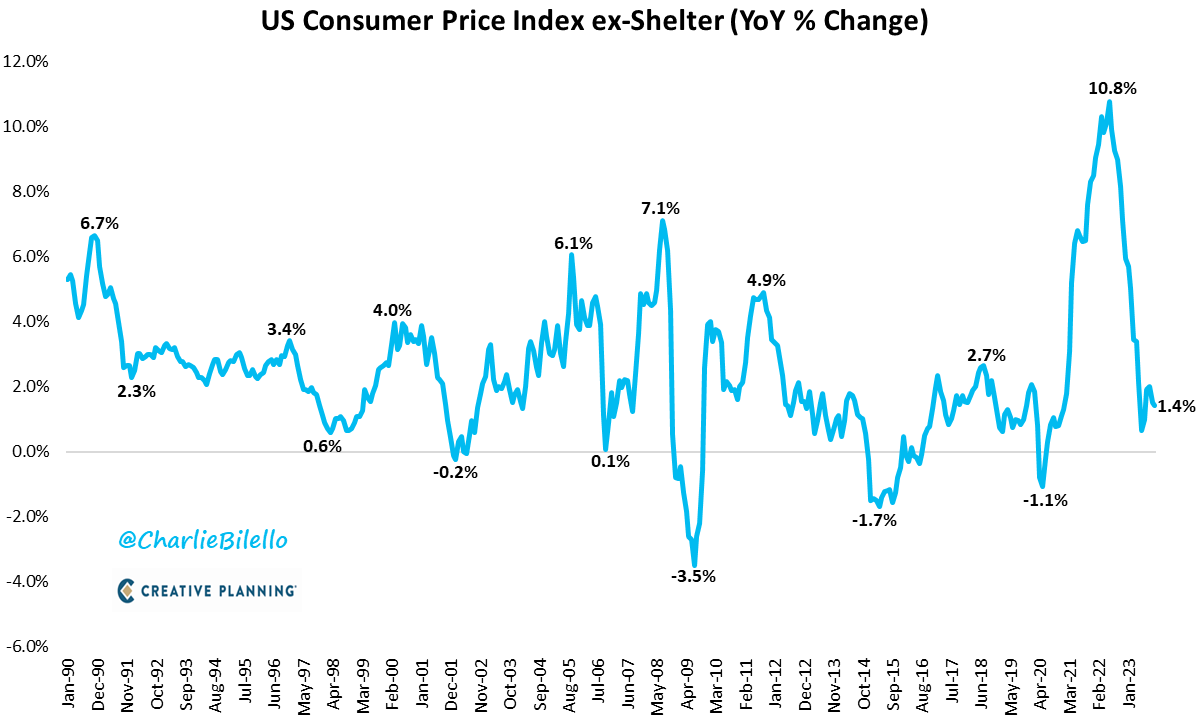

Но там во всём виновата стоимость проживания: ее в США считают хитрым методом – путем опроса населения «а за сколько вы были бы готовы сдать в аренду недвижимость, в которой вы сейчас живете?». Такой метод приводит к тому, что вклад стоимости жилья в расчет инфляции проявляется с существенным отставанием от динамики рынка недвижимости. Если смотреть на цены без вот этого «жилого» компонента – то текущая инфляция как будто бы составляет всего 1,4% годовых.

Кстати, инфляция в прошедшем году падала прямо-таки по всему миру. Только аргентинцы отличились, нарастив ее с 92% в 2022-м до 161% в 2023-м. Ну ничего, у них там сейчас новоизбранный Локо-Милей порядок наведет – наконец, заживут!

Так что там в итоге с житьем-бытьем простого янки-Джона? У него всё нормалек: реальная зарплата в Штатах (с поправкой на инфляцию) растет уже седьмой месяц подряд – что гораздо приятнее, чем когда она падала предыдущие два года. (Справедливости ради, надо заметить: темпы падений ранее были гораздо более впечатляющими, чем текущий рост.)

Как завершили год финансовые рынки?

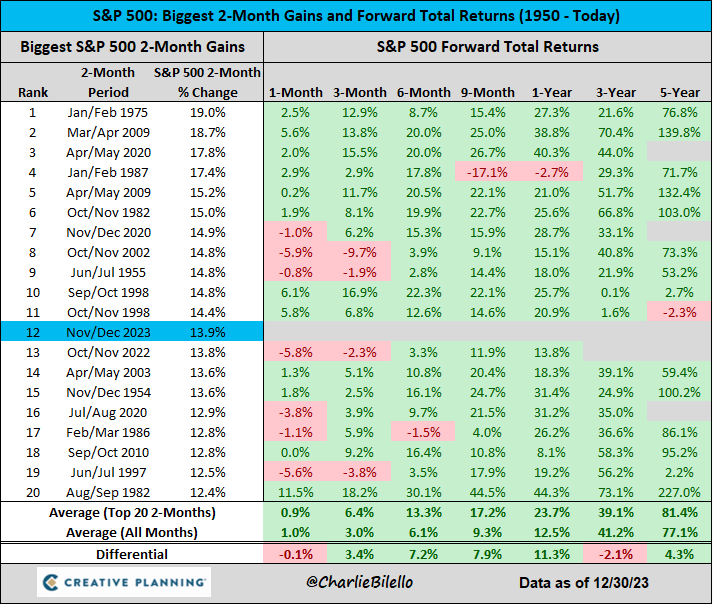

В ноябре-декабре рынок акций S&P500 бодро рванул вверх на 14% – это 12-й по скорости двухмесячный рывок за последние почти 75 лет. Если посмотреть на историческую статистику, то во всех остальных двадцати случаях самых крупных двухмесячных рывков, на протяжении следующего года рынок акций показывал весьма хорошую доходность (только в 1987-м подкачал, но всего на –2,7%).

Короче, американский рынок завершил год в дамках с доходностью +26,3% – обогнав остальные развитые страны без США, которые прибавили всего 18,6%. Вообще, последние 14 лет американский рынок крайне стабильно по большей части леопардовыми темпами обгоняет остальной мир. (Но это не значит, что такая картинка продолжится и дальше: в начале нулевых Штаты, наоборот, весьма серьезно sosnooley 6 лет подряд аж на ~10% каждый год.)

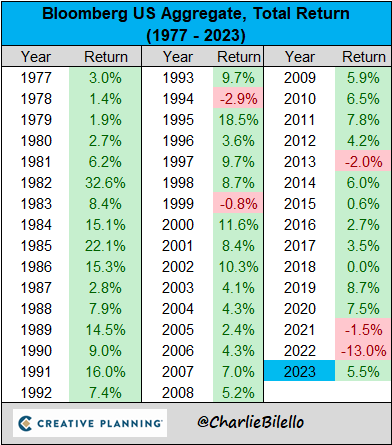

Совокупный американский рынок облигаций тоже поднапрягся и завершил год с хорошим плюсом в 5,5%. До этого были крайне печальные 2021 и 2022 года – и в середине 2023 года тоже был неиллюзорный шанс завершить год рекордной чередой из трех падений подряд (но в конце года все инвесторы вдруг резко поверили, что ФРС сейчас начнет разворачивать ставку – и на рынке облигаций случилось нажористое ралли).

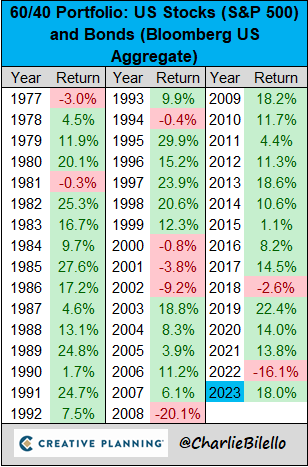

Если же говорить про классический портфель 60/40 (60% акций и 40% облигаций), то он в 2023 году дал +18% и полностью восстановил убытки прошлого года (минус 16%). Правда, это в номинальном выражении – если из этих чисел вычесть еще конскую инфляцию 2022 года, то результат будет выглядеть попечальнее.

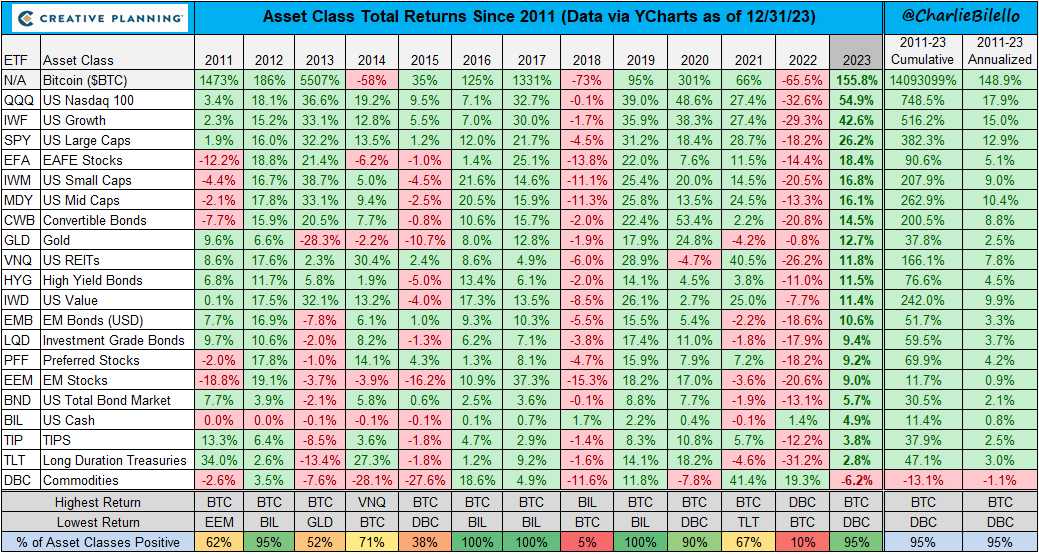

И, наконец, сводная мега-таблица результатов всех основных классов активов:

Я прямо вижу, как автору таблицы пришлось расширять колонку в Экселе, чтобы вместить накопленную за 12 лет доходность Биткоина в размере 14093099%. =)

Вообще, из таблицы выше бросается в глаза, что рынки стали на редкость скоррелированными между собой. У нас с вами достаточно близко случилось два года, когда единообразно падали вообще ВСЕ классы активов (2018 и 2022). И каждый раз за этим следовал год, когда, наоборот – крайне бодро зеленело и росло вообще всё, куда можно было вложить деньги.

На этом всё, если вам понравились графики – рекомендую подписаться на email-рассылку Чарли Билелло, он там каждую неделю рассылает всякое интересное в таком же стиле. А про итоги 2023 года на российском фондовом рынке я вкратце писал вот здесь.

Комментарии (120)

rustavelli

10.01.2024 05:33+30Может сравним рыночные ставки на вторичку, без вот этой всей поддержки застройщиков за счёт всех налогоплательщиков?

sergeyns

10.01.2024 05:33+17ну так не будет же желтых заголовков... *сарказм/*

M_AJ

10.01.2024 05:33+12На самом деле немного печально видеть, что автор, уже видимо окончательно, скатился до грязных приёмчиков – кликбейта и открытой провокации читателей на комментарии.

RationalAnswer Автор

10.01.2024 05:33+2Если честно не очень понимаю, в чем адский кликбейт заключается. В РФ сейчас действительно есть возможности взять ипотеку в рублях под ставку ниже, чем в США в долларах - это в исторической перспективе довольно аномальная и интересная ситуация. Да, в России это завязано на льготу - но такие ипотечные кредиты берут огромными объемами, они занимают значимую долю новых ипотек (это не какие-то единичные истории). В чем ужасная проблема с заголовком?

strvv

10.01.2024 05:33+4да, но это просто реально закачка денег отовсюду в банки и это как ружье в пьесе на стене рано или как надеюсь поздно выстрелит.

судя по метаниям тех, кто не связан с банками и этими программами - уже реально создает проблемы тому же бюджету. а это поплохеет не только в россии, как ни странно - всё снг следует за нашими скачками с лагом в полгода, тот же казахстан и другие среднеазиатские государства.

поэтому я и говорю, что от этой подачки банкам никто не уйдёт обиженным.

M_AJ

10.01.2024 05:33+9Если честно не очень понимаю, в чем адский кликбейт заключается. В РФ сейчас действительно есть возможности взять ипотеку в рублях под ставку ниже, чем в США в долларах

Только вот есть один принципиальный момент – это внерыночная субсидированная ставка. В желтой прессе под кликбейтным заголовком "В семье известного актера случилось горе", тоже пишут правду – у актера заболела собачка. Чем не горе? Так и у вас.

RationalAnswer Автор

10.01.2024 05:33-1А как то, что в РФ ипотеку массово выдают с субсидиями, отменяет то, что в РФ она по итогу получается дешевле, чем в США?

Ivan22

10.01.2024 05:33ну хотябы надо сравнивать среднюю со средней. Какая сейчас средняя ставка по ипотечным кредитам в рф?

SalazarMAX

10.01.2024 05:338,18% https://frankrg.com/data-hub/category/mortgage/chart/29497

Почти одинаково с указанной в статье ставкой в США

Dmitry_604

10.01.2024 05:33что неудивительно, т.к. немного отважных брать рыночную ипотеку под 18-20% (если только перехватить ненадолго, пока не освободятся деньги из другого источника)

RationalAnswer Автор

10.01.2024 05:33-1Сейчас примерно сравнима, но был момент ~год назад, когда в РФ средняя ставка была выше, чем в США.

M_AJ

10.01.2024 05:33+3А как то, что в РФ ипотеку массово выдают с субсидиями, отменяет то, что в РФ она по итогу получается дешевле, чем в США?

Не то чтобы полностью отменяет, только вот без дополнительных уточнений такие утверждения искажают восприятие реальности, примерно как манипулятивные маркетинговые заявления с кучей доп. условий и ограничений под звездочкой. Это не говоря уже о том, эту супсидируемую ипотеку нужно считать, что называется, по осени, так как действует она только на время работы в аккредитованной компании, а правила аккредитации могут поменяться хоть завтра.

Dmitry_604

10.01.2024 05:33Помимо it ипотек есть много других льготных программ. Базовая льготная, например, 8% и без привязок каких-либо.

И да, такое широкое применение льготных ипотек, это не благо, по моему мнению, к тому же платят за это все налогоплательщики.

RationalAnswer Автор

10.01.2024 05:33-1В заголовке раскрыть все тайны бытия неспособен, извините. Если вы хотите узнать все нюансы - то придется читать сам текст.

bullgare

10.01.2024 05:33Ну вот я, например, такую ипотеку взять не могу (хотя у меня и трое детей, просто чуууть-чуть старше, чем государству нужно). Вот и всё.

Jianke

10.01.2024 05:33-8Без детальной информации о набирающих оборотах массовых увольнениях - крайне неинформативно. :-(

RationalAnswer Автор

10.01.2024 05:33+6А что за массовые увольнения? В оригинале как бы куча графиков с обратной картинкой - про продолжающееся расширение рынка труда.

Jianke

10.01.2024 05:33Всего лишь за пару месяцев, начиная с 1 ноября 2023 года (без учёта предыдущих месяцев):

Twitch планирует уволить 35% штата — 500 сотрудников

Unity увольняет 25% штата — 1,8 тыс. сотрудников

Xerox планирует сократить 15% сотрудников

Intel уволит более 300 сотрудников в Калифорнии до нового года

В 3D Realms и Slipgate Ironworks начали увольнять разработчиков

Embracer Group закрыла британскую игровую студию Free Radical Design

League of Geeks сокращает половину команды разработчиков игр

Стриминговый сервис Tidal увольняет 10% персонала

Spotify объявил о сокращении примерно 1,5 тыс. сотрудников — 17% персонала

Bloomberg: Broadcom намерена уволить почти 1,3 тыс. сотрудников VMware

Reuters: Unity планирует сократить 265 сотрудников — 3,8% персонала

Amazon сократила более 180 сотрудников своего игрового подразделения

Unity планирует провести новые увольнения до конца года

Motorsport Games до конца 2023 года сократит 40% штата

Microsoft сократила более 16 тыс. рабочих мест за девять месяцев

Bloomberg: Bungie сократила 8% персонала студии — примерно 100 сотрудников

zlat_zlat

10.01.2024 05:33+30Да, теперь понятно, что заголовок "40% штата" звучит гораздо страшнее, чем "38 сотрудников".

RationalAnswer Автор

10.01.2024 05:33+9В каких-то отдельных компаниях и отраслях всегда сокращают персонал. Это не значит, что во всей экономике происходят "массовые увольнения" - как написал выше, рынок труда в целом в США довольно сильный был в течение 2023 года.

Jianke

10.01.2024 05:33-4Основная аудитория Хабра - это IT, потому интерес в первую очередь именно к этой отрасли.

RationalAnswer Автор

10.01.2024 05:33+3That's okay - наверное, детальный анализ состояния рынка труда в отрасли IT достоен отдельной статьи. Мой материал этому не посвящен.

Neusser

10.01.2024 05:33+6А статья - о макроэкономике, а не об отдельном секторе. К тому же, если лично у вас интерес именно к увольнениям в IT, то не стоит переносить его на всю аудиторию.

Areso

10.01.2024 05:33-3Ну, если вам айти далеко, но вы всё же пишете здесь, то ооокей, но "ваша" банковская сфера за прошлый год (US+UK+EU) уволила 60 000 человек (конечно, отличились швейцарцы по очевидным причинам, но не они одни).

RKrop

10.01.2024 05:33+3Откуда могут быть консолидированные (US+UK+EU) данные по увольнениям в банковской сфере за прошлый год, который закончился 10 дней назад? Такая информация, в лучшем случае будет известна через полгода по мере её раскрытия в годовых отчетах. Если же это примерная оценка по данным в СМИ о сокращениях в течение года, то вполне возможно, пока одни банки сокращали персонал, другие в это же время набирали. В общем, не всё так однозначно)

Areso

10.01.2024 05:33-1Конечно, не всё так однозначно, но общий вектор понятен. Плюс, когда у вас на рынке есть избыток рабочей силы, то, по очевидным причинам, новый найм проходит "дешевле".

Конечно, год закончился не так давно, но на какой-то момент в прошлом году подсчёты были относительно корректными.

nzmsv

10.01.2024 05:33+1Расширение количественное, но не качественное. Грубо говоря, высокооплачиваемые айтишные позиции сменились работой в макдаке на которую никого не заманишь за предлагаемую зарплату. Но по количеству созданных рабочих мест, да, все просто прекрасно!

LeetCode_Monkey

10.01.2024 05:33+4Можно подумать высокооплачиваемое айтишное это что-то качественное. Сейчас как раз и приводят в порядок. Но кто-то лично потерял халяву и отправился в мак, это да.

eton65

10.01.2024 05:33+1Держите коммуниста! (у которого всем по труду)

LeetCode_Monkey

10.01.2024 05:33Держите коммуниста! (у которого всем по труду)

Вопрос за чей счёт банкетик. Когда центробанки сорили деньгами, а деньги эти полились в айти, общество за это потом заплатило инфляционным налогом. Обвинять айтишников тут конечно не в чем. Они просто взяли то что свалилось. Но они всё же должны отдавать себе отчёт что всё благоденствие получили за счёт других людей, которым ничего не свалилось.

eton65

10.01.2024 05:33+1Ну то есть сорили деньгами Цетробанки, а отвечать за все назначили айтишников?

Кстати рост з/п айтишников относительно других профессий это тренд не сильно зависящий от тренда финансового.

Ivan22

10.01.2024 05:33+2а средняя ЗП по сша растет. Как вы это объясните?? Макдак больше платит чем гугл? Или еще будут попытки натянуть сову на глобус?

Areso

10.01.2024 05:33+1Потому что если повысить минималку для 30 миллионов человек, то это заметят 30 миллионов человек, а если 100к айтишников (из 3 миллионов) с условных 100к переедут на 80к в год - то импакт от этого будет гораздо менее заметен.

Более того, рост средней это не только "феномен" США - в России рост сильно замедлился у айтишников (а в некоторых разрезах даже были сокращения зарплат), а условные зарплаты курьеров, строителей, рабочих на заводах ВПК выросли. И импакт от этого выше, чем условная "заморозка" зарплат в айти. Просто потому, что их больше.

Yapokhozhnakota

10.01.2024 05:33-1Не знаю как у других, а лично моя зп с 2012 года выросла вертикально вниз с 3300$ до 2200$

LeetCode_Monkey

10.01.2024 05:33Справедливости ради, считать надо в попугаях, а не в $. Сколько материальных благ могли позволить тогда и сейчас. Соответствущего качества. На это тоже надо обращать внимание. А то то что раньше по качеству было просто норм, сегодня может оказаться типа топовым лакшери.

Yapokhozhnakota

10.01.2024 05:33В яйцах можно посчитать, в айфонах или в автомобилях, результат думаю будет одинаково предсказуем.

Gugic

10.01.2024 05:33Лично у меня зарплата с 2012 в долларах года выросла в... 72 раза примерно. Это чистая зп, без учета стоков и бонусов.

Налоги правда тоже подросли в связи с переездом, но то такое.

eton65

10.01.2024 05:33А как там средняя з/п считается? Хоть не как в том анекдоте ("в среднем мы питаемся пирожками с мясом")?

Dmitry_604

10.01.2024 05:33+2Все просто:ну к примеру 100 работчиков макдака на одного itшника.

пусть у работников макдака была зарплата 30 тыс у itшника 100 тыс

В среднем около 31

Макдакерам подняли на 2 тыщи (пусть примерно на инфляцию) стало 32. а айтишника уволили.

В среднем 32.

sof07

10.01.2024 05:33+25Иии? Когда Америка загнется? :)

vaslobas

10.01.2024 05:33+8Сразу после обесценивания доллара

M_AJ

10.01.2024 05:33+8Особо иронично это звучит на фоне того, что в декабре 1947 года в СССР провели денежную реформу, сутью которой было изъятие денежной массы из экономики. Наличные деньги менялись в соотношении 10:1, выплаты по облигациям госзайма осуществлялись из расчета 1/3 от номинала, вклады от 3 до 10 тысяч срезались на треть, свыше 10 тысяч срезали половину. При этом цены были снижены не на все товары, и в среднем на 10-15%, но книжку видимо отредактировать уже не успели.

Jianke

10.01.2024 05:33Советскому человеку не пристало копить деньги. < sarcasm / >

Именно поэтому, те у кого была возможность, старались при возможности хранить не деньги.

M_AJ

10.01.2024 05:33+9Если говорить совсем уж объективно, подобные реформы были и в других странах, потому что война и послевоенное восстановление подталкивало к распродаже облигаций государственных займов под нереальные проценты и просто печати денег. В Советском опыте тут скорее уникален контраст между суровой реальностью и пропагандой, рассказывающей, как все вокруг загнивают и только у нас все хорошо.

TestNickname

10.01.2024 05:33При этом цены были снижены не на все товары, и в среднем на 10-15%

Вы упускаете самый цимес. До 47 года цены были пайковые и коммерческие, а со снижением коммерческих цен на те самые 10-15% пайку отменили как явление.

Dmitry_604

10.01.2024 05:33+3Иронизировать над пропагандой, конечно, не возбраняется, но, абстрагируясь от проблем экономик других стран, все же интересно, есть ли какой то способ сдуть пузырь гос долга США, или уже никак (см график стоимости обслуживания, например). Я вот таких путей без существенного ущерба для текущего уклада экономики, не вижу, но и сам не спец по экономике. Если кто более сведущ и подскажет как это в теории возможно - буду благодарен.

RationalAnswer Автор

10.01.2024 05:33+5Самый простой способ сдувания долгового пузыря в своей валюте - это обесценить его инфляцией. Но там есть крайне неприятные побочные эффекты, в эту сторону идти никому не хочется.

Лайт-версия - это просто убрать постоянный дефицит бюджета, чтобы долг начал постепенно сжиматься в сравнении с размером растущей экономики. Но это тоже не очень приятно (надо резать расходы, к которым уже все привыкли).

Dmitry_604

10.01.2024 05:33+2ну да, это 2 очевидных варианта, но и тот и тот надо уже реализовывать на существенно уровне а не на уровне "добавим пару процентов инфляции потихоньку", к тому же в этом случае вырастут ставки и обслуживание долга тоже

И срезать расходы надо прямо заметно, и большинство населения это почувствуют на себе.

Хотя если вырезать оборонные расходы например, то это может помочь, но на это не пойдут т.к. это хорошая загрузка для промышленности и много рабочих мест.

С другой стороны если ничего не делать и отрицать проблему то когда то придется выходить только через перезагрузку экономической системы и шоковой сценарий для народа.. Ну мы 90е как-то пережили так-то, правда не все.

Ivan22

10.01.2024 05:33+3Есть еще варианты. Например долгов перед РФ у правительства США уже нет (конфискованы эти долги :) ) - отличная схема, даже никто в западном мире не смутился. Но РФ капля в море, надо подождать повода для конфискации долгов Китая (нападение на Тайвань - прекрасный повод) - и вуаля, пару триллионов уже не должны.

Dmitry_604

10.01.2024 05:33согласен, это удобно, вопрос дадут ли в будущем другие, посмотрев на этот расклад.

Ivan22

10.01.2024 05:33ну вот посмотрели, и ??? все дают как раньше, один Китай напрягся (с чего это вдруг)

Fedorkov

10.01.2024 05:33-2Дадут, если не будет выбора, как после 1971 года. Поэтому нужна ещё одна мировая война, где-нибудь подальше от американского континента. Ну или хотя бы чтобы все понакладывали санкции друг на друга.

ssj100

10.01.2024 05:33Ну это

Снежная Россиякитайские комуняки их не жалко. C нами такого точно не будет (любая рыба из косяка)

asergrisa

10.01.2024 05:33+2Ну да, ведь все страны мира нападают на Украину или Тайвань. Не хочешь чтобы твои активы передавали пострадавшим странам - не нападай на никого. И с таким раскладом многие страны мира согласны. Вот я вот точно согласен. И если буду инвестировать деньги в какого-то государство, то это скорее будет США чем Россия

Dmitry_604

10.01.2024 05:33А США ни на кого не нападает? Вот буквально за сегодня новости можно прочитать. Я бы понял, если бы Вы в пример привели например, ну Швейцарию хотя бы. Хотя косвенно она тоже войны спонсирует. Ну тут вообще тяжело будет найти совсем чистую страну.

Что не оправдывает агрессию других стран. Но войны всегда были, и это грустно, что они продолжаются в современном мире.

eton65

10.01.2024 05:33А США ни на кого не нападает?

Нападает. Но только на преступников.

Dmitry_604

10.01.2024 05:33Преступников по мнению США, и часто на территории других суверенных стран. Преследуя собственные геополитические и экономические интересы.

(в случае с Йеменом согласен, сами нарвались, но тоже мирные жертвы думаю там присутствуют)

eton65

10.01.2024 05:33Преступников по мнению США

И по моему мнению тоже.

часто на территории других суверенных стран

Часто сами суверенные страны являются преступниками.

Преследуя собственные геополитические и экономические интересы

Ну так и грудной ребенок тоже преследует свои собственные геополитические и экономические интересы.

в случае с Йеменом согласен, сами нарвались, но тоже мирные жертвы думаю там присутствуют

А можете сказать, кто не сам нарвался, но попал под штатовскую раздачу?

можно не всех

Dmitry_604

10.01.2024 05:33Ну Ирак, к примеру, Если копнуть дальше Вьетнам. И в Югославии была их внутренняя война. Да везде можно покопаться и найти какие то предпосылки но главное вот это: "Вы преступники, потому что я так считаю" и вторглись на территорию другой страны, примерно также, как и более близкие к нам события.

Я выше писал что я против любой вооруженной агрессии, если что. Просто в этом вопросе среди участвующих нет "белых" стран, я считаю.

Gryphon88

10.01.2024 05:33Лучше оставаться в рамках соглашений и не пытаться крепить к рогам нимб. Югославия вообще вопиющий случай: "гуманитарная интервенция" поперек устава ООН, за которую ничего не было.

eton65

10.01.2024 05:33Ну Ирак, к примеру

Напал на Кувейт - виновен.

Если копнуть дальше Вьетнам

США не нападали на Вьетнам, они оказывали поддержку одной из сторон (законному правительству).

И в Югославии была их внутренняя война

Там почти все части Ю были уже международно признанными государствами. В любом случае, не нападение просто на невинную страну.

Да везде можно покопаться и найти какие то предпосылки

Да вот как-то пока не получается...

Я выше писал что я против любой вооруженной агрессии, если что

А я "за" агрессию против преступников, и не важно - отдельные они личности или целые государства.

Просто в этом вопросе среди участвующих нет "белых" стран, я считаю

Так это же воровская культура (когда все замазаны, а мусора козлы). Ну ладно, ок.

RKrop

10.01.2024 05:33+5Например долгов перед РФ у правительства США уже нет (конфискованы эти долги :)

Ну, во-первых, не долги, а активы, во-вторых, не РФ, а ЦБ РФ, а в-третьих, не конфискованы, а заморожены. А в остальном всё так, да))

Ivan22

10.01.2024 05:33ну эти активы - это облигации казначейства США. А облигация - это не что иное как долг того кто ее выпустил (казначейство) тому кто купил (цб рф)! Так что долги, самые настоящие. Ну ладно, пусть заморожены, но на вероятность разморозки думаю ставки 1к100 можно принимать

strvv

10.01.2024 05:33+7поэтому реальные ЛПР (лица принимающие решения) решают как Ходжа Нассредин с ишаком. или ишак сдохнет, или падишах, или я... т.е. пусть течет как есть, постараемся чтобы это произошло не на моем сроке.

vaslobas

10.01.2024 05:33+1Это очень печально. Эти ЛПР уже весьма в преклонном возрасте, ни сегодня так завтра уйдут на тот свет. А разгребать все это нам.

Когда Америку/Китай тряхнет, то тряхнет весь мир.

strvv

10.01.2024 05:33+1никто не спорит. все смотрят на набирающуюся воду в резиновое изделие.

и все, стоя под ним, ожидают, когда он лопнет.

это образное сравнение.хотя с реальностью - можно сказать что как стоять под готовящимся оползнем или селем и тихо между собою гадать - сейчас обвалится или когда успеем уйти и как далеко?

vaslobas

10.01.2024 05:33+2ЛПР, судя по среднему возрасту сенаторов, администрации, уже одной ногой в могиле, другой на пенсии. Поэтому на оползень им глубоко пофиг.

Как и было сказано вначале, на их век стабильности хватит.

А тот сумасшедший ЛПР который в относительно текущей стабильной обстановке начнет опорожнять резиновое изделие, то непременно зальет водой население при опорожнении. Население эти встряски ему никогда не простит и вся его карьера пойдет коту под хвост.

Tim_86

10.01.2024 05:33Не просто тряхнет... полноценный дефолт США некоторые сравнивают с "финансовым апокалипсисом".

ketzal

10.01.2024 05:33Дефолта у них не будет ну никак, как вы себе представляете дефолт по обязательствам в валюте которую вы же сами и эмитируете?

Ivan22

10.01.2024 05:33ну и если варианты - напечатать кучу денег для выплат долгов - получив гиперинфляцию, или просто дефолт устроить - я бы сказал варианты совсем н еоднозначные и оба могут быть реальными

ssj100

10.01.2024 05:33есть ли какой то способ сдуть пузырь гос долга США,

есть, но гражданам США такое не понравится

Ivan22

10.01.2024 05:33+1верите в профицитный бюджет?? я не верю

ssj100

10.01.2024 05:33+1так этт не религия чтоб верить. тут могут устроить, но нужно поубавить апетиты, а кому это нравится, как Румыния в 88 отдала весь внешний долг, но народу это не понравилось и они президента расстреляли.

Neusser

10.01.2024 05:33+1Именно за внешний долг расстреляли?

ssj100

10.01.2024 05:33За мегаэкономию для населения чтоб расплатиться за внешний долг. А экономия подпитало недовольство. (ну там много факторов, но если бы средства шли людям то и можно было нивелировать напряженность )

Так и тут если резать по триллиону расходов из бюджета то кому-то очень поплохеет

kowack

10.01.2024 05:33+2Почему пузырь и зачем сдуть? Пока рост экономики США выше чем доходность гос. облигаций минус инфляция, получаем бесплатные деньги...

Dmitry_604

10.01.2024 05:33+3Ну доля бюджета на обслуживание долга растет же. Если бы только в абсолютных цифрах росло - то можно было бы с Вами согласится

slonoten

10.01.2024 05:33+7С размером внешнего долга понятно, а вот на стоимость его обслуживания почему-то особого внимания не обратили. Это настолько незначительная сумма или наоборот: "если я не буду на это смотреть, оно исчезнет"?

Dmitry_604

10.01.2024 05:33+6Кстати да, это ключевой момент, просто общие цифры звучат значительнее. И кстати на сию при текущих ставках думаю с этим показателем все плохо. Что-то самой свежей статистики не нашел открытой. за июль (из информации российских сми) было вот так:

"Процентные траты за первые семь месяцев 2023 финансового года (в США он установлен с 1 октября по 30 сентября) достигли 12,75 процента от всех расходов федерального бюджета страны. Эта сумма также соответствует около 1,7 процента ВВП США. "

Это очень дофига, конечно.

Dmitry_604

10.01.2024 05:33+1Дополняю после комментария ниже, точно, в статье есть график до октября, в абсолютных цифрах, что-то по диагонали глядел, не заметил, весьма красноречивый.

RationalAnswer Автор

10.01.2024 05:33+4Почему, там же как раз есть график про стоимость обслуживания. Она большая, вот-вот станет самой большой статьей бюджета в США. Если продолжать перезанимать под текущую высокую ставку процента (не на ближайшие несколько месяцев перехватываться, а занимать на подольше) - то это будет становиться всё более серьезной проблемой.

DaneSoul

10.01.2024 05:33А как выкручивается Япония, у них же госдолг не 121% от ВВП как у США, а 261%?

alexandershelupinin

10.01.2024 05:33+4дык в Японии то перед гражданами долг т.е. выплаты гос.долга возвращаются в свою же экономику т.к. попадают в руки своих же граждан...

konst90

10.01.2024 05:33+1Так и в США основная часть госдолга - внутренний долг. Иностранные инвесторы и правительства - порядка трети долга.

RationalAnswer Автор

10.01.2024 05:33+2Япония десятилетиями держит процентную ставку на нуле (или в минусе даже) - с такой стоимостью долга им как будто "не страшно")

DaneSoul

10.01.2024 05:33А какой смысл давать им деньги в долг при такой ставке? Профит для кредитора в чем?

Dmitry_604

10.01.2024 05:33+2ну, например, чтобы не хранить в банке йены под отрицательную ставку. Вопрос зачем вообще тогда хранить йены - открытый, но для внутренних компаний это выход какой-то

it_fareast_vl

10.01.2024 05:33+2Про Российскую экономику такую же статью хотелось бы, чтобы понять как русскому Ваньке из глубинки сейчас живётся. Спасибо что про США просвещаете)

RationalAnswer Автор

10.01.2024 05:33Мне лень самому делать красивые графики, но вот здесь давал ссылку на неплохой отчет по РФ за 2023: https://t.me/RationalAnswer/872

MAXH0

10.01.2024 05:33+1русскому Ваньке из глубинки

А красивые графики это про инвестиции. Тут скорее требуется давать анализ "взять бычка на откорм" vs "Засадить 6 теплиц помидорами"

Хотя честно говоря, мне кажется автор коммента просто хочет слышать не то, как "у них негров линчуют"...

87z6mD

10.01.2024 05:33Не важно, сколько и кому ты должен. Важно, могут ли с тебя спросить.

MAXH0

10.01.2024 05:33+3На самом деле это не так...Госдолг США - это не внешний долг. Это долг государства США перед американской же олигархией. А они спросить могут. Например, с Обамки спросили, когда он пытался своему электорату мед.страховку поднять и устроили технический дефолт.

Только вот реальный, а не технический, дефолт США практически невозможен. Весь госдолг номинирован в доллар. Так что его всегда можно покрыть эмиссией. Единственный вариант - крупный политический кризис, когда олигархия поймет, что проще убить это государство, чем прокормить.

eton65

10.01.2024 05:33+1Так что его всегда можно покрыть эмиссией

Так эмиссией же ФРС заведует, а не правительство. А ФРСом те самые олигархи.

MAXH0

10.01.2024 05:33Так они и напечатают... Им выгоднее печатать и получать дешёвые деньги, чем не получать никаких. Инфляция - это налог на бедных. На тех у кого деньги не крутятся. Банки своё отобьют.

eton65

10.01.2024 05:33Им выгоднее печатать и получать дешёвые деньги

Так наоборот же, удешевление денег вредит банкам (кредиторам).

чем не получать никаких

Почему никаких, правительство Штатов регулярно обслуживает свой госдолг.

Tyusha

А почему в таблице нет Lehman Brothers? У них же было 640B$ активов.

RationalAnswer Автор

Леман, строго говоря, не был банком в привычном понимании (со всякими депозитами и т.д.) - они занимались только обслуживанием инвестиционной деятельности.

Ivan22

поэтому в топку такую статистику с натягиванием совы на глобус

spirymi

Да нет же, вам правильно все объяснили. Вы слишком узко понимаете слово Банк, Леман тут и правда сбоку

Ivan22

Ну когда надо показать что был ух кризис - то включаешь и Bear Stearns и Lehman Brothers и Merrill Lynch.

А когда хочешь показать что то было ерунда, вот сейчас кризис-кризис. То берешь и рр-р-раз "это другое, вычеркиваем"

Я еще в школе эту схему просек, называется "подгонка данных под результат"

dimaviolinist

Так расчёт же не на школьников, а на взрослых людей. Инвесторов :)