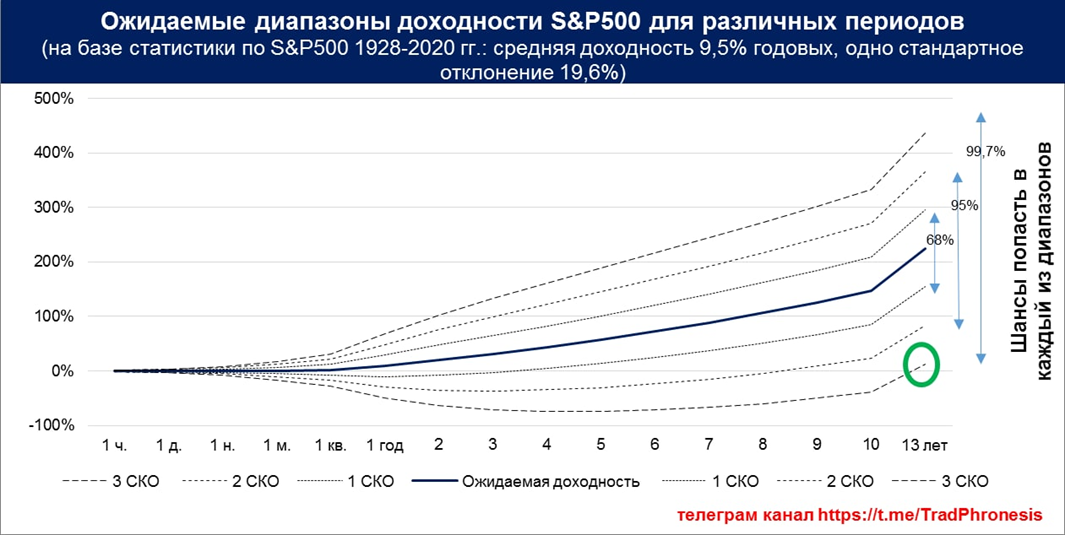

Среднегодовая доходность рынка акций США с 1930-x составила 9,5% годовых. Риск, который измеряется среднеквадратическим/стандартным отклонением (сигма), составлял 19,5%. То есть, по статистике, через год можно ожидать, что с вероятностью 68% (1 сигма) доходность рынка будет входить в диапазон от -10% до 29%. Или с вероятностью 99,7% (3 сигма) ожидаемая доходность останется в диапазоне 3-х сигм или от -49% до +68%.

А если посчитать то же самое, но для 10-летнего периода. Какие будут ожидаемые доходность и риск?

Доходность рассчитывается просто. (1+0,095)^10=2,48 или 148%.

Для риска хочется просто взять и умножить 19,5%*10 лет*3 сигма=585%. То есть для определения диапазона доходности через 10 лет нужно к 148% прибавить 585% (верхняя граница) и от 148% отнять 585% (нижняя граница).

Но это крайне высокий риск и ошибочный подход к расчету!

Верный метод на самом деле заключается в том, чтобы умножить 19,5% на квадратный корень из 10. Это приводит к правильному почти максимальному диапазону ожидаемой доходности через 10-и лет - от -38% до 333%. Сюда, согласно теории, индекс попадет с вероятностью 99,7%.

Когда соединяются независимые распределения вместе, дисперсии каждого распределения можно успешно сложить, но их стандартные отклонения складывать нельзя, поскольку стандартное отклонение представляет собой квадратный корень из дисперсии. Таким образом, стандартное отклонение долгосрочного распределения вероятности возрастает пропорционально квадратному корню из времени.

Если опустить технические детали расчета, на графике видно, нижняя граница диапазона ожидаемой доходности с увеличением длительности периода инвестиций растет. И к окончанию 13-и летнего периода подбирается к нулю. Доходность 0% за 13 лет (!), но это лишь нижняя граница диапазона, где средняя доходность выше 200%.

(примечание: доходность 0% процентов за 13 лет была только один раз – при покупке рынка в 1929 году)

Основной вывод следующий. Независимо от выбранного вами подхода при инвестировании – активного или пассивного - чем более длительный временной горизонт ваших вложений в акции, тем выше вероятность получить положительную доходность.

Пост «Почему акции всегда растут» здесь: https://t.me/TradPhronesis/128

Инвестирование (вложения в акции от года и более) – это игра с положительной суммой. И рано или поздно, какой бы кризис не случился, приток денег в систему под названием «Рынок акций» обеспечит положительную доходность.

Спасибо за лайки!

Заходите на телеграмм канал: https://t.me/TradPhronesis

Комментарии (7)

kilgor-trout

06.04.2024 05:57+2Совершенно не учитывается риск "скоро этому вашему доллару кирдык" )

причём, сейчас действительно опасный момент - большие ставки, которые они очкуют снижать. Патовая ситуация....

MANAB

06.04.2024 05:57+1По определению доходность - премия за риск. И эти 9,5% как раз и отражают некоторую вероятность того, что чему то может наступить и кирдык.

Абсолютно надежный, не подверженный инфляции инструмент имел бы отрицательную доходность, за обслуживание и ощущение безопасности.

kilgor-trout

06.04.2024 05:57>доходность - премия за риск

какое-то притягивание математики туда, куда не надо.

5 лет назад было полно щиткионов, 99% которых не взлетело, а 1% улетели в небо и НЕ по причине технического совершенства. так и биткоин самый жирный по капе совсем не по какой-то вменяемой причине.

p.s. а если ты маркетмейкер, то у тебя и положительная доходность и риска нет )

Так что рынок - это просто лотерея, кто угадал действия ММ, тот и в шоколаде.

MANAB

06.04.2024 05:57Да тут и без математики все понятно - каждый делает ставку на основе своих ожиданий, и угадать важно как сторону, куда большинство сделают ставку, так и момент, когда стоит выйти. Вот и получается премия за риск, не всегда положительная)

Ну а доходность маркетмейкера не с потолка взялась. У него тоже есть обязательства. А еще маркетмейкеров много, и они конкурируют. Если бы ММ забирался все деньги и все решал - рынок акций бы давно схлопнулся, это вроде тоже логично.

Fedorkov

06.04.2024 05:57Я правильно понимаю, что вы считаете доходность (лог)нормально распределённой, без чёрных лебедей с толстыми хвостами?

TradingPhronesis Автор

06.04.2024 05:57Да, нормальное - почти все черные лебеди уже внутри этой статистики. Падение в октябре 1987 года на 22 процента за пару дней. Это черный лебедь. Но год индекс закончил плюс 5 процентов. И это уже входит в 1 сигму. Чем длиннее горизонты, тем менее заметны черные лебеди. Для длинных горизонтов 20-30 лет черный лебедь это ядерный конфликт или взрыв йелостоуна.

Nurked

Не бывает на Хабре лайков. Ты если кросспостишь, то хоть вычитай для платформы, на которой ты эту пургу несёшь.