Весной 2017 года аналитики банка Credit Suisse опубликовали отчет о «реальной роли HFT торговли в современной экосистеме финансового рынка». В документе говорится о том, как высокочастотный трейдинг изменил положение дел на мировых биржах — мы выбрали пять главных выводов исследования.

Выросли объемы торгов

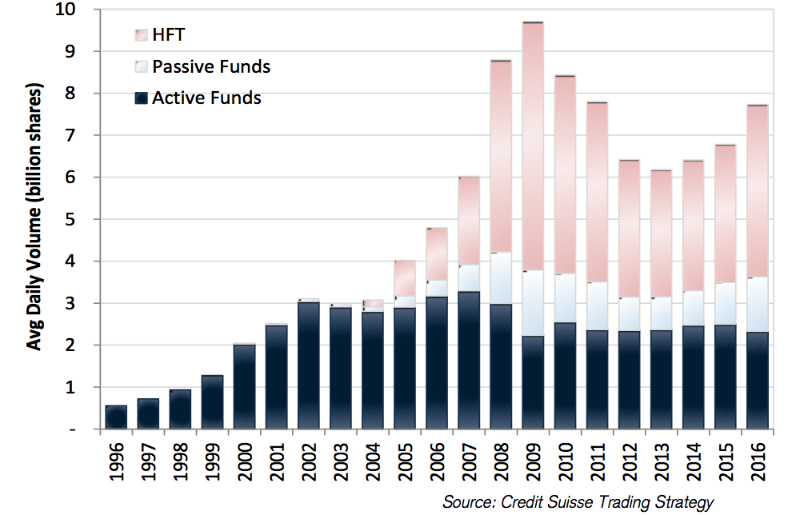

Развитие технологий высокочастотной торговли оказало «наибольшее, самое заметное и длительное по времени» влияние на объемы торгов. По оценке Credit Suisse, объем торгов, который приходится на операции доверительных управляющих и инвесторов, как активных так и пассивных, на американском фондовом рынке почти не изменился на протяжение последних десяти лет (3-4 млрд акций в день).

При этом общий объем торгов на биржах США в период после кризиса 2008 года увеличился более чем в два раза — как раз в эти годы особенно активно развивалась HFT-торговля.

У этого факта есть и негативные последствия — например, широко обсуждается тема «фейковой» активности торговых роботов, которые могут выставлять множество заявок, а затем сразу их отменять, в надежде повлиять на цену. Однако в общем и целом, аналитики Credit Suisse считают, что «большая часть HFT-активности помогает соединить действующих на финансовом рынке людей, снижая время на ожидания контрагента».

Разница цен на покупку и продажу акций изменилась

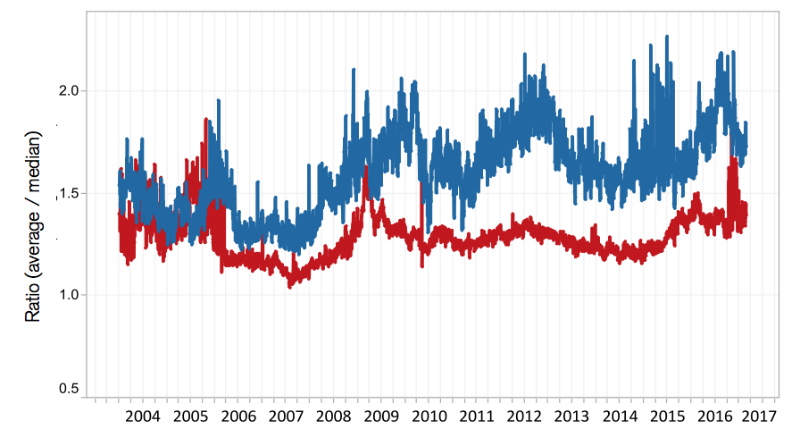

Разница цен в заявках на покупку (бид) и продажу (аск) называется бид-аск спредом — это важное понятие для биржевой торговли. В теории, чем меньше между ними «зазор», тем лучше для рынка. Развитие HFT оказало влияние и здесь – размеры спредов акций крупных компаний уменьшилось, а менее крупных — наоборот, увеличилось. Это говорит о том, что чаще высокочастотных трейдеров интересуют более ликвидные акции известных компаний.

Согласно отчету Credit Suisse, спреды акций изменяются в соответствии с волатильностью, и дисперсия спредов между наиболее и наименее ликвидными акциями с 2009 года серьезно увеличилась. То есть теперь спреды акций крупных и небольших компаний больше не движутся в одном направлении.

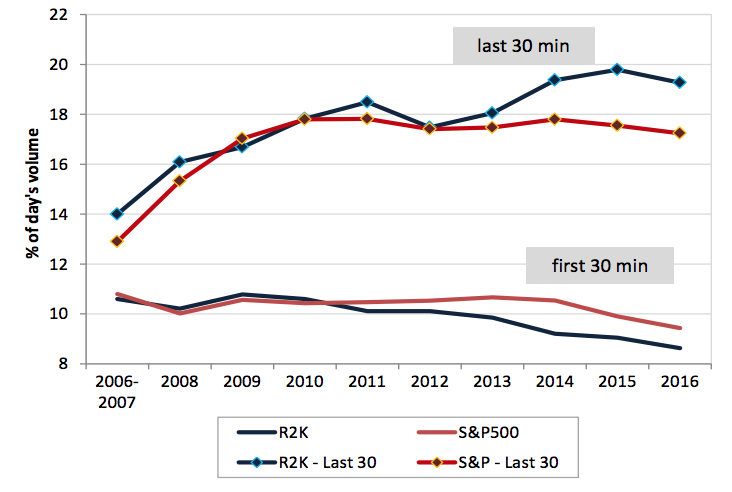

Акции крупных и небольших компаний волатильны в разное время дня

Волатильность акций крупных и небольших компаний в последние годы наблюдается в различные периоды торгового дня. К примеру, в начале торгов активнее изменяется цена акций не самых крупных компаний — так происходит из-за того, что на определения честной в данный момент цены таких акций требуется больше времени. Однако к концу торговой сессии, напротив, такие акции ведут себя спокойнее, чем ценные бумаги крупных организаций.

Напротив, для акций крупных компаний, которые активно торгуются на рынке, иногда наблюдаются “мерцающие” колебания цены, когда они многократно быстро меняется внутри бид-аск спреда в конце торгового дня. Оба этих явления аналитики также относят на счет HFT.

Количество заметных всплесков цен акций крупных компаний уменьшилось

Как правило, HFT стратегии торговли направлены на извлечение прибыли из неэффективностей рынка, а не на участие в крупных движениях цен. Это выливается в том числе и в уменьшение крупных колебаний цен известных компаний, с которыми чаще совершают операции высокочастотные трейдеры.

Другие материалы по теме финансов и фондового рынка от ITI Capital:

- Образовательные ресурсы ITI Capital

- Аналитика и обзоры рынка

- Большой куш: Почему хакеры атакуют систему финансовых переводов SWIFT

- Lazarus: Кто стоит за атаками на систему банковских переводов SWIFT

- Как русские хакеры обокрали Nasdaq

- Русские хакеры взломали Dow Jones и завладели инсайдерской информацией