Это третья, заключительная часть из цикла. В предыдущей статье мы подробно рассказали об УСН, патенте и налоге для самозанятых. В этой части рассчитаем налоговую нагрузку для ИП с доходом 100, 200 или 300 тыс. руб. в месяц на разных режимах.

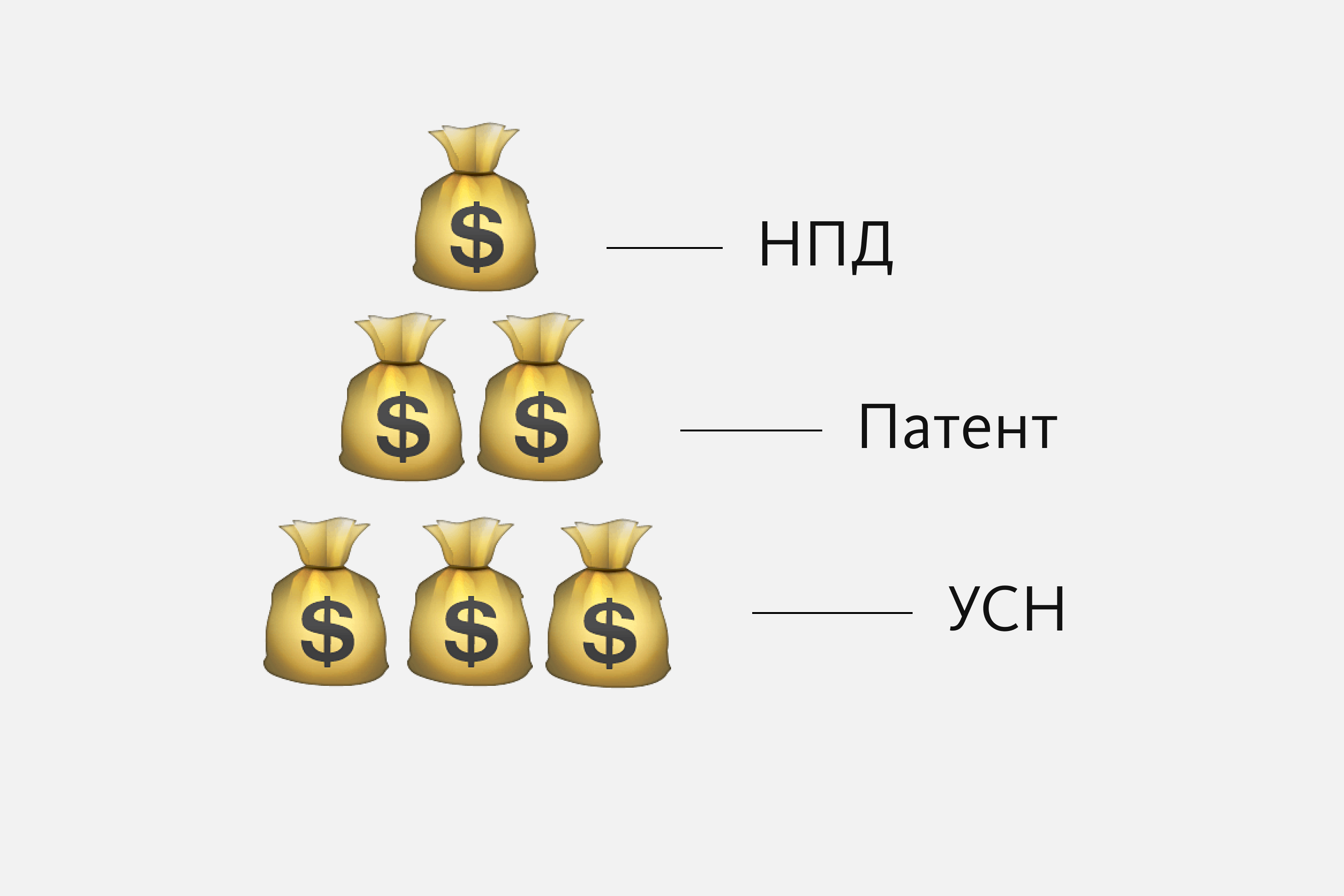

Налоговая нагрузка

Теперь перейдём от теории к практике и посчитаем, какой режим выгоднее для фрилансера.

Для расчёта стоимости патента возьмём 4 района: Московскую область, Санкт-Петербург, Новосибирск и Воронеж.

Допустим, что наш фрилансер работает один, без наёмных работников, и оказывает услуги только юрлицам и ИП. Налоговые каникулы в расчёт брать не будем, добровольные взносы на пенсионное страхование для самозанятых тоже.

Сначала посчитаем стоимость патента для разработки ПО на 2019 год:

- в Московской области — 12 528 руб.,

- в Санкт-Петербурге — 60 000 руб.,

- в Новосибирске — 28 800 руб.,

- в Воронеже — 18 000 руб.

(В Москве патент на разработку ПО стоит 300 тыс. руб., что делает этот режим невыгодным для ИП с доходом до 6 млн руб. в год или 500 тыс. руб. в месяц. Поэтому этот регион для расчётов не берём.)

Из этих регионов налог для самозанятых есть пока только в Московской области. В остальных он должен появится в 2020 году. Даже если вы живёте в другом регионе, но у вас есть заказчики из регионов, где проходит эксперимент (Москва, Московская область, Калужская область и Республика Татарстан), то вы можете перейти на налог для самозанятых.

Налоговая нагрузка для самозанятых и ИП на УСН, при одном и том же уровне доходов, будет одинаковая во всех регионах.

Доход 100 тыс. руб. в месяц

Налог для самозанятых — 5,17 %

При доходе 1,2 млн руб. в год налог для самозанятых, с учётом налогового вычета, составит 62 000 руб.

Исчисленный налог:

1 200 000 / 100 * 6 = 72 000 руб.

Налоговый вычет (единовременно):

1 200 000 / 100 * 2, но не более 10 000 руб.

Налог к уплате:

72 000 — 10 000 = 62 000 руб.

УСН — 6 %

Общая сумма налогов и взносов на УСН составит 72 000 руб.

Страховые взносы:

Пенсионное страхование — 29 354 руб.,

Медицинское страхование — 6884 руб.,

Дополнительный 1 % — 9000 руб.

Всего:

29 354 + 6884 + 9000 = 45 238 руб.

Налог по УСН:

1 200 000 / 100 * 6 — 45 238 = 26 762 руб.

Всего к уплате (налог по УСН и страховые взносы):

45 238 + 26 762 = 72 000 руб.

Разница с налогом для самозанятых — 10 000 руб. При этом у ИП на УСН взносы пойдут на накопление пенсии, а у самозанятых нет. Год страхового стажа для самозанятых будет стоить дополнительно 29 354 руб. Тогда разница составит 19 354 руб. в пользу УСН.

Доход 200 тыс. руб. в месяц

Налог для самозанятых — 5,58 %

При доходе 2,4 млн руб. в год налог для самозанятых, с учётом налогового вычета, составит 134 000 руб.

Исчисленный налог:

2 400 000 / 100 * 6 = 144 000 руб.

Налоговый вычет (единовременно):

2 400 000 / 100 * 2, но не более 10 000 руб.

Налог к уплате:

144 000 — 10 000 = 134 000 руб.

УСН — 6 %

Общая сумма налогов и взносов на УСН составит 144 000 руб.

Страховые взносы:

Пенсионное страхование — 29 354 руб.,

Медицинское страхование — 6884 руб.,

Дополнительный 1 % — 21 000 руб.

Всего:

29 354 + 6884 + 21 000 = 57 238 руб.

Налог по УСН:

2 400 000 / 100 * 6 — 57 238 = 86 762 руб.

Всего к уплате (налог по УСН и страховые взносы):

57 238 + 86 762 = 144 000 руб.

Разница с налогом для самозанятых та же— 10 000 руб.

Доход 300 тыс. руб. в месяц

Налог для самозанятых

Не применяется.

УСН — 6 %

Общая сумма налогов и взносов на УСН составит 216 000 руб.

Страховые взносы:

Пенсионное страхование — 29 354 руб.,

Медицинское страхование — 6884 руб.,

Дополнительный 1 % — 33 000 руб.

Всего:

29 354 + 6884 + 33 000 = 69 238 руб.

Налог по УСН:

3 600 000 / 100 * 6 — 69 238 = 146 762 руб.

Всего к уплате (налог по УСН и страховые взносы):

69 238 + 146 762 = 216 000 руб.

Теперь рассчитаем налоговую нагрузку для патента в разных регионах.

На патенте общая сумма налога и взносов будет одна и та же, вне зависимости от доходов. Патент рассчитывается не от фактических доходов, а от потенциально возможного к получению дохода, установленного регионом.

Московская область

Стоимость патента — 12 528 руб.

Потенциальный доход:

12 528 / 6 * 100 = 208 800 руб.

Страховые взносы:

Пенсионное страхование — 29 354 руб.,

Медицинское страхование — 6884 руб.,

Дополнительный 1 % — 0 руб.

Всего:

29 354 + 6884 = 36 238 руб.

Всего к уплате (стоимость патента и страховые взносы):

12 528 + 36 238 = 48 766 руб.

Налоговая нагрузка составит:

- при доходе 1,2 млн руб. в год — 4,06 %,

- при доходе 2,4 млн руб. в год — 2,03 %,

- при доходе 3,6 млн руб. в год — 1,35 %.

Санкт-Петербург

Стоимость патента — 60 000 руб.

Потенциальный доход:

60 000 / 6 * 100 = 1 000 000 руб.

Страховые взносы:

Пенсионное страхование — 29 354 руб.,

Медицинское страхование — 6884 руб.,

Дополнительный 1 % — 7000 руб.

Всего:

29 354 + 6884 + 7000 = 43 238 руб.

Всего к уплате (стоимость патента и страховые взносы):

60 000 + 43 238 = 103 238 руб.

Налоговая нагрузка составит:

- при доходе 1,2 млн руб. в год — 8,60 %,

- при доходе 2,4 млн руб. в год — 4,30 %,

- при доходе 3,6 млн руб. в год — 2,87 %.

Новосибирск

Стоимость патента — 28 800 руб.

Потенциальный доход:

28 800 / 6 * 100 = 480 000 руб.

Страховые взносы:

Пенсионное страхование — 29 354 руб.,

Медицинское страхование — 6884 руб.,

Дополнительный 1 % — 1800 руб.

Всего:

29 354 + 6884 + 1800 = 38 038 руб.

Всего к уплате (стоимость патента и страховые взносы):

28 800 + 38 038 = 66 838 руб.

Налоговая нагрузка составит:

- при доходе 1,2 млн руб. в год — 5,57 %,

- при доходе 2,4 млн руб. в год — 2,78 %,

- при доходе 3,6 млн руб. в год — 1,86 %.

Воронеж

Стоимость патента — 18 000 руб.

Потенциальный доход:

18 000 / 6 * 100 = 300 000 руб.

Страховые взносы:

Пенсионное страхование — 29 354 руб.,

Медицинское страхование — 6884 руб.,

Дополнительный 1 % — 0 руб.

Всего:

29 354 + 6884 = 36 238 руб.

Всего к уплате (стоимость патента и страховые взносы):

18 000 + 36 238 = 54 238 руб.

Налоговая нагрузка составит:

- при доходе 1,2 млн руб. в год — 4,52 %,

- при доходе 2,4 млн руб. в год — 2,26 %,

- при доходе 3,6 млн руб. в год — 1,51 %.

Выводы

- Налог для самозанятых выгоднее, чем УСН. Но прежде, чем его выбрать, см. пункт 2 ниже.

- Если вы работаете с юрлицами и ИП, то разница между налогом для самозанятых и УСН будет 10 000 руб. При этом в налог по УСН уже войдут страховые взносы для накопления пенсии. За год страхового стажа самозанятым нужно дополнительно заплатить 29 354 руб.

- При доходе от 1,2 млн руб. патент выгоднее УСН, если его стоимость меньше 33 200 руб.

Надеемся, наш цикл статей про налоги для IT-фрилансеров (часть 1, часть 2 и эта, часть 3) поможет вам определиться с выбором.

Если вы хотите узнать, сколько вам нужно платить налогов, напишите ваши данные в комментариях (доходы в год и стоимость патента в вашем регионе), и мы посчитаем. Или вы можете зарегистрироваться в онлайн-бухгалтерии 1С: БизнесСтарт и самостоятельно поиграться с цифрами в калькуляторе, чтобы посмотреть какой режим выгоднее для вас.

По просьбам в комментариях вот ссылка на сравнительную таблицу в Google.

Читайте также

Всё про налоги для IT-фрилансеров. ИП и самозанятые. Часть 1

Всё про налоги для IT-фрилансеров. УСН, патент или налог для самозанятых. Часть 2

Подписывайтесь на наш канал в Telegram, чтобы не пропустить важные новости для предпринимателей.

Комментарии (47)

Tahallus

13.12.2019 17:20Даже если вы живёте в другом регионе, но у вас есть заказчики из регионов, где проходит эксперимент (Москва, Московская область, Калужская область и Республика Татарстан), то вы можете перейти на налог для самозанятых

Вы НЕ можете перейти на налог для самозанятых!!! Были четкие разъяснения от гос. органов по этому поводу.

iloveip Автор

13.12.2019 17:26+1Можете, см. Письмо Федеральной налоговой службы от 18 ноября 2019 г. № СД-4-3/23424@. Это последнее разъяснение ФНС, согласованное с Минфином. Мы написали об этом подробнее в части 1 habr.com/ru/company/iloveip/blog/480114

horror_x

13.12.2019 18:30(В Москве патент на разработку ПО стоит 300 тыс. руб., что делает этот режим невыгодным для ИП с доходом до 6 млн руб. в год или 500 тыс. руб. в месяц. Поэтому этот регион для расчётов не берём.)

Т.е., по мнению ФНС, программисты в Москве обычно зарабатывают в районе 416666 руб/месяц.

neowisard

14.12.2019 21:26Я правильно понимаю что стоимость патента влияет на возможный максимальный доход? Т.е. для Москвы это больше 60 млн, а для области несколько млн?

edogs

14.12.2019 21:40Неправильно. Патентная система допускается если по всем видам деятельности по которым получен патент доход меньше 60млн рублей в год. Стоимости конкретных патентов и ожидаемые доходы по ним не имеют значения.

p.s.: НК 346.45 статья 6.

iloveip Автор

16.12.2019 01:0760 млн — это максимальная сумма дохода, которая может быть на патенте. Стоимость конкретного патента на неё не влияет. От стоимости патента рассчитывается потенциально возможный к получению доход, который влияет на страховые взносы ИП.

Steelcracker

13.12.2019 21:51Разница с налогом для самозанятых — 10 000 руб.

Тут катастрофически не хватает упоминания, что эта разница получилась исключительно из-за налогового вычета НПД в эти самые 10к?, и что этот вычет одноразовый, а не ежегодный.

То есть уже со второго года и далее разница будет 0 руб, и так как ИП на УСН получит стаж и пенсию при одинаковых расходах в описанных случаях УСН выгодней НПД.

pudovMaxim

13.12.2019 22:58Вроде бы у самозанятых есть плюшка в виде необязательности использования кассы, так ли это?

Steelcracker

14.12.2019 08:23Юридически они как бы освобождены, но фактически мобильное приложение «Мой налог» и есть онлайн-касса — пробивает и высылает чеки.

pudovMaxim

14.12.2019 14:12«Мой налог» предоставляется бесплатно? Тогда в этом может быть выгода для предпринимателя с небольшими доходами. При доходе до 200к, разница в налогах между самозанятым и УСН уйдет на кассу и отчетность для налоговой(Эльба, Мое дело, свой бухгалтер).

iloveip Автор

16.12.2019 01:09Только у ИП на УСН будут отчисления на пенсию, а у самозанятых нет. Я бы сказала, что налог для самозанятых больше подходит для тех, у кого доходы меньше 665 тыс. руб. в год, до тех пор, пока сумма налога не покроет страховые взносы.

Carbonade

14.12.2019 09:10ИП тоже может работать без кассы, по безналу через расчетный счет, т.е. b2b/b2g-only.

pudovMaxim

14.12.2019 14:16Да, это естественно. Но если нужна касса, то возникают дополнительные трудности и расходы.

Хотя, для ИТ-сферы, кассу вряд ли можно назвать жизненно необходимой.

neosapient

13.12.2019 23:52Нет стоимости патентов за 2020 год

Если зайти на сайт налоговой и там открыть «калькулятор расчета патента», то в нем не будет 2020 года.

Звонил в налоговую, там сказали, что они и сами цифр не знают. Стоимости патентов будут определены позже, решением регионального законодательного собрания.

Короче, начну год как ИП на УСН, а потом, узнав стоимость патента, буду решать, стоит ли связываться с патентом.

Я опасаюсь, что стоимость патента поднимут до московской — 300 т.р.

Bytexpert

14.12.2019 22:19Можно пока не брать патент, а учитывать доходы по УСН с начала года и выплачивать обязательные страховые взносы, чтоб они покрывали налог УСН. После того как сумма годовых страховых взносов будет выплачена взять патент. Может для вашего случая это будет выгоднее, но нужно считать.

iloveip Автор

16.12.2019 01:11Вряд ли регионы будут так кардинально менять стоимость патентов. Наоборот, говорили о том, что планируют их снизить и разрешить уменьшать на страховые взносы в связи с отменой ЕНВД с 2021 года.

slepmog

14.12.2019 17:06Спасибо за статью!

Хотелось бы ещё так же доходчиво на предмет ситуации с банковским обслуживанием.

Обязан ли ИП иметь расчетный счет, который "для ИП" (за деньги и с волокитой), или может воспользоваться уже имеющимся расчетным счетом для физиков? (Где-то поблизости тут была дискуссия, не могу сразу найти — дескать, с одной стороны да, потому что он теперь ИП, а с другой стороны нет, потому что имущество ИП и физика неделимы, а потому и счёт физика задействовать можно.)

Влияют ли какие-то факторы на ответ на этот вопрос?

- Например, меняет ли как-то ситуацию, если у ИП нет сотрудников, нет исходящих операций по расчетному счёту, а входящих переводов, допустим, 2 или 3 в год?

- Имеет ли значение, УСН это или патент?

Что происходит, если, не выяснив ответы на эти вопрос, физик открывает ИП и получает входящий перевод на свой старый проверенный физиковский счёт? Будут ли у банка вопросы и/или основание заблокировать этот счёт? (Иными словами, узнаёт ли банк, что было открыто ИП, и начинает ли после этого иначе смотреть на операции по физиковским счетам?)

edogs

14.12.2019 19:31Обязан ли ИП иметь расчетный счет, который «для ИП» (за деньги и с волокитой), или может воспользоваться уже имеющимся расчетным счетом для физиков?

Теоретически может. Этот счет нужно отдельно задекларировать и после декларации не использовать ни для чего кроме ИП. Желательно не использовать и до, что бы не было лишних (решаемых) вопросов.

На практике многие юр.лица на такой счет откажутся платить, большинство банков не разрешит такое использование банка, а даже если всё сложится — по 115-фз блокировка прилетит достаточно быстро из-за необычности такой схемы.

Что происходит, если, не выяснив ответы на эти вопрос, физик открывает ИП и получает входящий перевод на свой старый проверенный физиковский счёт?

Расценят как оплату мимо кассы. Ибо это именно ей и будет — оплата непредусмотренным способом.

Будут ли у банка вопросы и/или основание заблокировать этот счёт? (Иными словами, узнаёт ли банк, что было открыто ИП, и начинает ли после этого иначе смотреть на операции по физиковским счетам?)

Будут. Узнавать про открытие ИП банку не особо и надо-то, операции по ИП будут с совершенно другим примечанием и от других контр-агентов, мониторинг тут же задаст вопросы.

slepmog

14.12.2019 19:52Будут. Узнавать про открытие ИП банку не особо и надо-то, операции по ИП будут с совершенно другим примечанием и от других контр-агентов, мониторинг тут же задаст вопросы.

Представим теоретически, что входящий в валюте из-за границы, от тех же контрагентов, что уже туда присылали, а примечание, если и было, то осталось тем же, что было до открытия ИП. Это что-то меняет?

Получается, что оставаясь физиком, можно получить иностранный перевод на свой валютный счёт без проблем и без валютного контроля, но налог 13% тогда надо платить. А если с ИП, то 6% налога/патент, но только на особый счёт и только с валютным контролем, плюс комиссия банку за обслуживание?

edogs

14.12.2019 20:52Это что-то меняет?

Меняет, но на выходе ситуация в целом та же.

С одной стороны регулярные переводы от одних корреспондентов вызывают вопросы СБ банка на тему «а что это такое, не зарплата ли, а уплатил ли гражданин все взносы и налоги».

С другой стороны в плане криминала такое вызывает у СБ банка меньше сомнений, раз не пришла абуза по первому, то вряд ли и по второму будет.

оставаясь физиком, можно получить иностранный перевод на свой валютный счёт без проблем и без валютного контроля, но налог 13% тогда надо платить.

Если не повезет, то еще и страховые взносы. А это уже далеко не 13%.

А если с ИП, то 6% налога/патент, но только на особый счёт и только с валютным контролем, плюс комиссия банку за обслуживание?

Да, но спокойный сон бесценен.

iloveip Автор

16.12.2019 01:24Обязан ли ИП иметь расчетный счет, который «для ИП» (за деньги и с волокитой), или может воспользоваться уже имеющимся расчетным счетом для физиков?

Нет, не обязан. Можно воспользоваться своим текущим счётом для физлица, но в этом случае могут возникнуть вопросы именно со стороны банка, а не налоговой. Если все доходы на текущий счёт учитывать при расчёте налога по УСН в обычном порядке, то с налоговой проблем не будет. А вот банки могут отказать в проведении операций, связанных с предпринимательской деятельностью по текущему счёту (не зачислить платёж, например).

Система налогообложения (УСН или патент) при этом значения не имеет.

Bytexpert

14.12.2019 22:11В статье не указана ещё одна возможность: комбинация УСН + Патент. В начале года применяем УСН и платим страховые взносы в сумме равной налогу УСН за расчётный период. Т.к. мы вычитаем 100% взносов из УСН налога, то УСН = 0. Учитываем УСН до тех пор пока сумма необходимых для уплаты страховых взносов за год не будет выплачена полностью покрывая УСН налог. После этого покупаем патент до конца года и учитываем доходы по нему. Такой вариант в некоторых случаях может быть выгоднее чем целый год на УСН или ПСН, но это нужно считать от дохода и стоимости патента в конкретном регионе.

iloveip Автор

16.12.2019 01:18+1В статье я написала, что «при доходе от 1,2 млн руб. патент выгоднее УСН, если его стоимость меньше 33 200 руб.». От этого и можно отталкиваться, чтобы выбрать УСН + патент или сразу патент.

Aibolit

16.12.2019 22:28Идея интересная. Но возникает вопрос о правомерности вычета страховых взносов из суммы налога по УСН за период, когда, фактически, УСН не применялась.

Bytexpert

16.12.2019 22:33Работаем по УСН пока не купили патент. Оплачиваем все страховые взносы за год в начале года — мы имеем право это делать и ждём пока оплаченная сумма не покроет налог УСН, а потом уже берём патент и экономим на патенте до конца года. Разумеется нужно ещё учесть 1% свыше 300 тыс. т.е. для более точного расчёта доход нужно прогнозировать.

street8boy

16.12.2019 01:12Было бы неплохо дополнить пост таблицей сравнения. Так было бы наглядней, ну мой взгляд.

iloveip Автор

16.12.2019 01:14Таблицу хотели перенести, она даже есть в Google, но после трёх постов уже не хватило сил) Вот ссылка, добавим её в статью docs.google.com/spreadsheets/d/1LPJ1zpJYWT0DQCJdeXzJdqZ0C6fVfdFKv9CiKXy23ps/edit?usp=sharing

asutpengineer

16.12.2019 01:12На самом деле, гораздо интереснее былобы почитать помимо прописной математики — как сочетать скажем работу на контору и фриланс в одном лице.

iloveip Автор

16.12.2019 01:16Так и сочетать, становитесь ИП или самозанятым. И то, и то можно сочетать с работой по трудовому договору. Работодатель будет платить налоги и взносы с вашей зарплаты, а вы — со своей деятельности как ИП или самозанятый.

asutpengineer

16.12.2019 13:58Работаю вне РФ. По итогам года выплачиваю сам декларируя. Дубы в налоговой не волнуются по поводу моей занятости и ее типа. Для них все просто — заработал человек миллион — отдавай. Все несостыковки трактуются именно что в пользу налоговой. Залетал на штрафы 20% при казалось бы честной ситуации. Роадмап не теоретический а практический был бы очень полезен. Ни один юрист за такое не берется судится, потому как с налоговой судится — бесполезное занятие, если уж не совсем явный случай. Еще раз особо подчеркну — ваша статья была бы гораздо популярнее, если бы внятно объясняли варианты. Пока математика — 5ый класс.

towin

16.12.2019 08:08Скорее всего сочетать не получится, потому что работодатель будет вам колупать мозги и придираться, что вы не работаете как надо или отвлекаетесь на фриланс в рабочее время.

asutpengineer

16.12.2019 12:16Есть такая большая группа людей как вахтовики. У них формально полгода свободно.

Про сочетать я не зря написал.

Например — работаю в за границей вахтами. Меж вахт делаю по мелочи всякое с того же upwork. И так далее. Плачу 13 процентов со всего валового дохода. Денег жалко.

iloveip Автор

16.12.2019 12:50Тогда конечно лучше перейти на УСН или стать самозанятым. За границей вы как-то трудоустроены?

asutpengineer

16.12.2019 14:28Вахта, контракт под проект. Самозянятый с ними — тухлый номер. Одно радует — вертеть можно пенсионный, нам дядя Путин сказал работать больше, мы и работаем, без него и его системы.

edogs

1) Есть мнение, что 1% «свыше 300» ИП на УСН вычитать не имеет права из налогов. Есть и другое мнение. Налоговая то щемит за это, то не щемит, в судах практика тоже разная. Для надежности лучше платить.

2) Патент привязан к региону. Оказывать услуги можно только в том регионе, где оформлен патент. Отсюда два интересных следствия

2а) Если услуги оказываются дистанционно, а заказчик из другого региона, то обязательно в договоре указывать регион и именно регион патента как место заключения договора.

2б) Можно взять патент в регионе подешевле и указывать его в договоре. Где-то это смысла не имеет, но разница между москвой (300к) и МО (12к) вполне достойна внимания.

iloveip Автор

Чтобы вычесть взносы из налогов, их (взносы) сначала нужно заплатить. То есть платить/ не платить вопрос не стоит. C уменьшением налога на уплаченные взносы в виде дополнительного 1 % проблем никаких нет. Это право закреплено в Налоговом кодексе.

Мы писали об этом в части 2 habr.com/ru/company/iloveip/blog/480122.

vis_inet

Скорее нужно указывать что-тотипа «Работы выполняются по месту нахождения Исполнителя, посредством удалённого доступа по сети Интернет».

edogs

www.nalog.ru/rn40/news/tax_doc_news/6252191

vis_inet

Да, в договоре город своего местожительства.

edogs

Не обязательно. Главное это в договоре указать то место, где получен патент. Где проживаешь и где оформлен ИП и где заказчик — не критично.

iloveip Автор

ФНС в основном говорит именно про место заключения договора. Если место заключения в договоре не указано, то оно определяется по месту жительства ИП. Поэтому если патент получен по месту жительства ИП, то в договоре место заключения указывать не нужно. А если в другом месте, то его нужно указать в договоре.