Я проанализировал премиальные программы 8 российских банков чтобы понять, какая из них подходит мне больше всего. Возможно, наши с вами характеристики и обстоятельства похожи, и вам будет полезно прочитать этот обзор.

Премиальные тарифы в российских банках становятся всё доступнее: инфляция не распространяется на минимальные остатки, требуемые для бесплатного премиального обслуживания. С другой стороны, вот уже год банки пытаются адаптироваться к новым реалиям, и не всем удалось восстановить уровень сервиса, который был доступен клиенту с высокими запросами до 2022 года. Я об этом знаю не понаслышке. У меня сейчас премиум в двух банках: Тинькофф и Открытие.

Из-за специфики своих долгосрочных планов на жизнь (FI/RE, но статья не об этом), у меня накапливаются крупные остатки, и было бы глупо не получать дополнительные опции от банков. На горизонте до года передо мной возникает дилемма: либо продолжать использовать уже имеющийся банк (наращивая остаток в нем для получения все больших опций), либо искать ещё один, третий — для получения новых "плюшек".

Изначально я планировал оценить премиальные условия 5 крупнейших (и наиболее знакомых мне) банков. Но подписчики моего скромного блога посоветовали обратить внимание ещё на 3 банка — из-за весьма привлекательных фишек, которые могут их выделить на фоне остальных. В первом блоке я расскажу о собственных критериях оценки и своей системе присуждения очков, во втором блоке кратко пройдусь по особенностям каждого из 8 банков, а в заключении представлю общий рейтинг с выявленными лидерами.

Критерии оценки

Исходя из собственного пользовательского опыта, я выделяю 9 критериев для сравнения:

1. Условия бесплатного обслуживания. Чем меньше лимиты, тем выше доступность премиальной программы и тем выше балл. Один из важнейших критериев, поэтому максимальная оценка по данному критерию — это 20 баллов. Если сравнивать базовые премиальные программы (не Upper Premium и не Private Banking), то в общем-то лимиты посильные, и балл у многих высокий. Логично, что чем лучше (читай — доступнее) условия для бесплатного обслуживания, тем хуже сочетание приятных опций.

2. Базовый кешбэк. По статистике за последние 12 месяцев, доля расходов по карте в нашей семье составляла 97-100%. Бывали месяцы вообще без оплаты наличными, так что каждые полпроцента кешбэка имеют значение! Максимальная оценка 10 баллов.

3. Дополнительный кешбэк. Здесь оцениваются разные предложения с кешбэком по категориям или дополнительные условия (расходы свыше какой-то посильной суммы) . Довольно субъективный показатель, так как я котирую процент пониже, но на категорию поюзабельнее. Максимальная оценка 10 баллов (итого, совокупность кешбэк-программы может дать до 20 баллов) .

4. Процент на остаток по карте. Для вас это может быть неактуально, но я постоянно «забываю» деньги на карте, а не перевожу на накопительный счет. Так что процент на остаток по карте имеет значение. Максимальная оценка 10 баллов.

5. Процент на накопительный счет. Важно отметить, что я не оцениваю доходность вкладов. Это отдельная песня, у банков есть куча промо-предложений, появляются вкладовые маркетплейсы. Важна максимальная доступность денег — в любой день и без потери накопленных процентов. Максимальная оценка 10 баллов.

6. Доступ в Бизнес-залы в аэропортах. Я пользуюсь этой услугой часто. Так за 2021 год я посетил бизнес-залы аэропортов 21 раз. Естественно, не на свои, а на банковские. Максимальная оценка 10 баллов.

7. Страховка в путешествиях. Уже забыл, когда покупал страховой полис в путешествия за свои. В рабочих поездках тоже застрахован, что приятно. Максимальная оценка 10 баллов.

8. Приятные особенности и опции. Разные банки предлагают самые разные услуги. Особенно это актуально на фоне существенных ограничений возможностей российских банков за рубежом — они пытаются компенсировать больше расходов здесь, внутри страны. Кто-то компенсирует рестораны, кто-то такси — всё это экономия собственных средств для меня как для клиента. Максимальная оценка 10 баллов.

9. Качественное брокерское обслуживание и учет брокерских активов в лимитах. Многие банки в рейтинге под санкциями, и доступ к разным инструментам ограничен. С другой стороны, очень важно чтобы остаток на брокерском счете учитывался при расчете остатков под бесплатное обслуживание. Оказывается, это есть не у всех. Максимальная оценка 10 баллов.

Итого, идеальный банк мечты может получить 100 баллов. Какие баллы получат банки сегодня?

Тинькофф

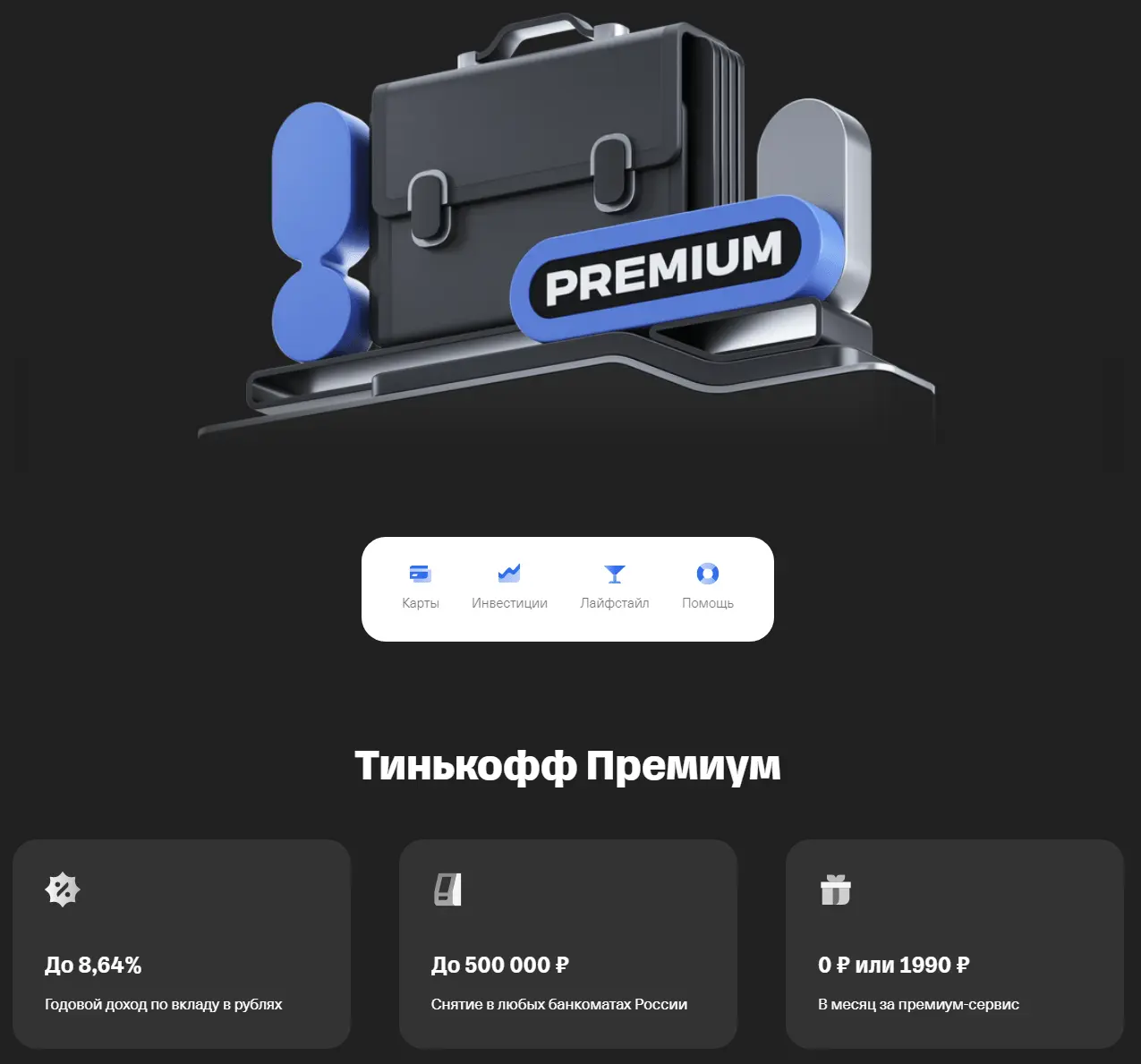

Я пользуюсь премиальным тарифом Тинькофф с 2021 года. Так что оценку я проводил не по рекламному буклету, а на основании пользовательского опыта.

Условия бесплатного обслуживания: 3 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы по карте 200.000₽ в месяц + остаток 1 млн ₽. Базовый кешбэк скромный — 1%, однако каждый месяц можно выбрать дополнительные категории, среди которых попадаются и неплохие (например, супермаркеты) — если это не промо-акции, то кешбэк в категориях равен 5%. Лимит на кешбэк составляет 30000₽, чего в обычной жизни более чем хватает. Доход на остаток по карте равен 6% годовых, на накопительном счете 7% годовых.

Что касается бизнес-залов, то в базовом варианте предоставляется 4 прохода в месяц, а при остатке 10.000.000₽ — без ограничений. Премиальным клиентам выписывают полис с покрытием 100.000€, в который можно вписать +4 члена семьи. Доступно бесплатное снятие наличных на сумму 10.000$(€) в месяц — правда, только там где это возможно с картой МИР. Премиальным клиентам начали оформлять карты казахстанского Freedom Finance — правда, стараются это не афишировать. Впрочем, у меня такая карта уже есть.

Что еще для меня важно и чем я пользуюсь? Симка от Т.Мобайл с бесплатными звонками (но интернет за отдельную плату) и с небольшим пакетом бесплатного интернета в международном роуминге — нужная штука. Также у меня вошло в привычку проверять наличие билетов и гостиниц в Т.Путешествиях — в 2 случаях из 3 выгоднее покупать там из-за того что наценка отсутствует либо ниже предлагаемого кешбэка (7% для авиа, 10% для отелей).

Критерий |

Оценка |

Условия бесплатного обслуживания |

14/20 |

Кэшбэк базовый |

3/10 |

Кешбэк дополнительный |

6/10 |

% на остаток |

8/10 |

% на накопительный счет |

9/10 |

Бизнес-залы |

10/10 |

Страховка |

10/10 |

Особенности и зарубежные опции |

6/10 |

Брокерское обслуживание |

7/10 |

ИТОГО |

73/100 |

Вероятно, я предвзят в оценке, т. к. являюсь лояльным пользователем.

Открытие

Вот уже более 4 лет я являюсь премиальным клиентом Открытия. Ранее банк давал невероятные киллер-фичи: кешбэк 4% на всё вкупе с программой Airback (по ней можно было возмещать себе походы в рестораны, например). Но хорошие времена прошли, и теперь условия скромнее.

Условия бесплатного обслуживания: 3 млн ₽ на всех счетах (активы на брокерском тоже считаются). Есть Light Premium для регионов (не для Москвы, МО, СПБ, ЛО) - там достаточно 2 млн ₽. Вариантов получить Премиум по критерию расходов - нет. Базовый кешбэк 2%, однако если разумно использовать кредитку (укладываясь в грейс-период), будет 3% на всё при оплате с неё. Лимит на кешбэк составляет 15000₽, чтобы до него добраться нужно тратить полмиллиона в месяц с кредитки - так что более чем достаточно. Дохода на остаток по карте нет, на накопительном счете 6,5% годовых.

Баллы программы лояльности можно выводить в рубли 1:1 или копить. Я коплю, так как впоследствии ими можно заплатить за авиабилеты и отели с 20% скидкой (если баллов хватает на полную покупку). Этот вариант доступен через поддерживаемую OneTwoTrip "прокладку", так что иногда есть наценка - всегда надо смотреть, что выгоднее получится. Этот вариант как бы увеличивает эффективность кешбэка.

У Открытия есть программа Airback, с ее помощью можно компенсировать себе расходы на бизнес-залы, трансфер в аэропорт или иные расходы, связанные с перелетом (например, покупка места для багажа - в случае с лоукостерами актуально). В базовом варианте мне доступно 8 Airback на календарный год, до 2500₽ каждый (т.е. 20000₽ в сумме). Так как расходы не всегда идеально кратны 2500₽ (или 5000₽, так тоже можно), то как правило удается компенсировать чуть меньше. Премиальным клиентам выписывают полис с покрытием 112.500€, в который можно вписать +3 члена семьи, и там есть страховка от невылета на 2000€ (важная фича, воспользоваться к счастью не привелось).

При остатке 6.000.000₽ и выше премиум-фишки становятся привлекательнее: Кешбек на всё 3% с дебетовой карты, 12 Airback в год, причем три из них можно потратить на рестораны (7500₽/год).

Критерий |

Оценка |

Условия бесплатного обслуживания |

14/20 |

Кэшбэк базовый |

8/10 |

Кешбэк дополнительный |

3/10 |

% на остаток |

0/10 |

% на накопительный счет |

9/10 |

Бизнес-залы |

4/10 |

Страховка |

10/10 |

Особенности и зарубежные опции |

7/10 |

Брокерское обслуживание |

7/10 |

ИТОГО |

61/100 |

Альфа-Банк

Я не являюсь премиум-клиентом банков далее по списку, так что их оценка произведена по информации на сайтах и по обратной связи от пользователей-подписчиков моего скромного блога.

Условия бесплатного обслуживания: 3 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 100.000₽/мес при остатке 1.500.000₽. Базовый кешбэк 2%, лимит на кешбэк 15000₽. Дохода на остаток по карте нет, на накопительном счете 6,5% годовых. Но при расходах от 150.000₽/мес кешбэк будет уже 3%, что привлекательно. Тоже есть категории на выбор - насколько часто там выпадает что-то годное, сказать пока не могу, только начал тестировать. Дохода на остаток по карте нет, на накопительном счете 7,5% годовых если тратишь 10.000₽/мес и всего 4% годовых, если не потратил нужную сумму.

Что касается бизнес-залов, то в базовом варианте предоставляется 2 прохода в месяц (не более 12 в год), а при остатке 12.000.000₽ — без ограничений. Премиальным клиентам выписывают полис с покрытием 150.000€, в который можно вписать всех членов семьи. Есть компенсация ресторанов в аэропортах РФ - два похода в сутки до 2500₽ каждый. Есть компенсация такси в аэропорт: 2 поездки в год в базовом варианте. При остатке 12.000.000₽ количество поездок на такси увеличивается до 15 в год.

Критерий |

Оценка |

Условия бесплатного обслуживания |

14/20 |

Кэшбэк базовый |

7/10 |

Кешбэк дополнительный |

7/10 |

% на остаток |

0/10 |

% на накопительный счет |

8/10 |

Бизнес-залы |

8/10 |

Страховка |

10/10 |

Особенности и зарубежные опции |

10/10 |

Брокерское обслуживание |

7/10 |

ИТОГО |

72/100 |

Альфа набрала много баллов, это вызвало мое удивление.

ВТБ

Условия бесплатного обслуживания: 2 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 100.000₽/мес. Базовый кешбэк отсутствует, но есть кешбэк 3% в 4 категориях: супермаркеты, рестораны, транспорт и АЗС. Он начисляется "фантиками", которые можно обратить в рубли по курсу 1 Балл= 0,85₽, что снижает реальный кешбэк. Дохода на остаток по карте нет, на накопительном счете 5% годовых.

Что касается бизнес-залов, то в базовом варианте их просто нет! Предоставляется 2 прохода в месяц при тратах на 100.000₽/мес (125.000₽ для Москвы и МО). Премиальным клиентам выписывают полис с покрытием 100.000€, в который можно вписать +4 члена семьи. Никаких значимых доп. опций не замечено.

Критерий |

Оценка |

Условия бесплатного обслуживания |

18/20 |

Кэшбэк базовый |

0/10 |

Кешбэк дополнительный |

6/10 |

% на остаток |

0/10 |

% на накопительный счет |

5/10 |

Бизнес-залы |

2/10 |

Страховка |

10/10 |

Особенности и зарубежные опции |

2/10 |

Брокерское обслуживание |

7/10 |

ИТОГО |

50/100 |

В целом, из хорошего только довольно низкие лимиты для получения премиум-статуса и кешбэк на супермаркеты.

Сбер

Условия бесплатного обслуживания: 2 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 150.000₽/мес. Дохода на остаток по карте нет, условий по накопительному счету я тоже не нашел. Но чтобы уж очень сильно не занижать нашего гиганта фин. индустрии, я взял в расчет ставку по 1-месячному вкладу - 5,5% годовых.

Базовый кешбэк - всего 0,5%, да и начисляется "фантиками" СберСпасибо, которые можно обратить в рубли по курсу 1 Балл= 0,7₽, что снижает реальный кешбэк до неприлично маленького. Правда, есть категории на выбор - среди них есть и неплохие (супермаркеты - 1,5%, рестораны - 5%, АЗС - 10%). Есть и повышенные условия при оплате внутри сберовской экосистемы - так что эффективный кешбэк (с учетом конвертации "фантиков") вполне может приближаться к 1,5%, но надо тестировать.

Бизнес-залов у пользователей обычного Премиума нет. Они появляются только на СберПервом (остаток 10.000.000₽+). Премиальным клиентам выписывают полис с покрытием 100.000€. Никаких значимых доп. опций не замечено.

Критерий |

Оценка |

Условия бесплатного обслуживания |

14/20 |

Кэшбэк базовый |

1/10 |

Кешбэк дополнительный |

8/10 |

% на остаток |

0/10 |

% на накопительный счет |

5/10 |

Бизнес-залы |

0/10 |

Страховка |

10/10 |

Особенности и зарубежные опции |

1/10 |

Брокерское обслуживание |

7/10 |

ИТОГО |

50/100 |

Традиционно, два наших крупнейших банка пользуются своим авторитетом и не заинтересованы в том, чтобы давать конкурентные опции для своих клиентов.

Газпромбанк

Газпромбанк и ещё два банка ниже не были в изначальном списке и вошли в обзор благодаря читателям, порекомендовавшим обратить на них внимание.

Условия бесплатного обслуживания: 2 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 50.000₽/мес + остаток 1 млн ₽. Базовый кешбэк 1,5%, лимит на кешбэк 30000₽. Дохода на остаток по карте нет, условий по накопительному счету я тоже не нашел. Пришлось брать ставку по похожему на накопительный счет вкладу - 5,5% годовых.

Что касается бизнес-залов, то в базовом варианте предоставляется 2 прохода в месяц, а при остатке 6.000.000₽ — 8 проходов в месяц. Премиальным клиентам выписывают полис с покрытием до 1.000.000€, в который можно вписать всех членов семьи. Есть компенсация такси в аэропорт: 2 поездки в год в базовом варианте. При остатке 6.000.000₽ количество поездок на такси увеличивается до 8 в год.

В Премиум-тарифе Газпромбанка есть две фичи, аналогов которым я не обнаружил у других:

Можно оформить карту платежной системы UnionPay вместо МИР. Насколько она юзабельная за рубежом - вопрос дискуссионный.

Вместо всех перечисленных выше travel-опций (бизнес-залы, такси, страховка) можно оформить себе "Спортивный Премиум". Базовый вариант предполагает абонемент на 110 баллов в некий Фитмост, а при остатках свыше 4.000.000₽ - абонемент в World Class. Как вариант, можно скомбинировать с премиальными картами других банков: одна под путешествия с бизнес-залами, а другая - под спорт.

Критерий |

Оценка |

Условия бесплатного обслуживания |

18/20 |

Кэшбэк базовый |

5/10 |

Кешбэк дополнительный |

1/10 |

% на остаток |

0/10 |

% на накопительный счет |

5/10 |

Бизнес-залы |

7/10 |

Страховка |

10/10 |

Особенности и зарубежные опции |

9/10 |

Брокерское обслуживание |

7/10 |

ИТОГО |

62/100 |

Газпромбанк оказался неплохим середнячком с интересными особенностями премиум-тарифа.

МТС-Банк

Никогда не обращал внимание на этот банк, но сразу несколько человек мне написали, что используют их Премиум. Все дело в очень демократичном лимите для бесплатного обслуживания - всего 1,4 млн ₽. Базовый кешбэк 2%, лимит на кешбэк 10000₽. Правда, дополнительных кешбэков в категориях нет. Дохода на остаток по карте нет, накопительный счет в базовых условиях непривлекательный - 3% годовых. При расходах по карте от 50.000₽/мес ставка по накопительному становится хорошей - 7,5% годовых.

Что касается бизнес-залов, то в базовом варианте предоставляется 8 проходов в год. Премиальным клиентам выписывают полис с покрытием до 100.000€, в который можно вписать всех членов семьи. Есть компенсация такси (причем, направление не важно - хоть в гости к другу): 2 поездки до 2000₽ в месяц в базовом варианте. При остатке 15.000.000₽ количество поездок на такси увеличивается до 4 в месяц.

Есть еще одна кешбэчная киллер-фича: при остатке свыше 5.000.000₽ кешбэк на все покупки составит 3%. Стоит ли хранить значительно больше страхового лимита в банке, не являющемся системно значимым - это вопрос, ответ на который у каждого свой. Очевидным минусом также является тот факт, что остатки в МТС Инвестициях не считаются (если судить по информации на сайте, требует уточнения).

Критерий |

Оценка |

Условия бесплатного обслуживания |

20/20 |

Кэшбэк базовый |

7/10 |

Кешбэк дополнительный |

0/10 |

% на остаток |

0/10 |

% на накопительный счет |

2/10 |

Бизнес-залы |

4/10 |

Страховка |

10/10 |

Особенности и зарубежные опции |

10/10 |

Брокерское обслуживание |

0/10 |

ИТОГО |

53/100 |

Райффайзен

Интересный факт: никто из прокомментировавших предварительный рабочий материал не является премиум-клиентом Райффайзена. При этом многие интересовались условиями обслуживания именно там.

Лимит для бесплатного обслуживания в Райффайзен-банке составляет 2,5 млн ₽ или расходы на 250.000₽/мес. Базовый кешбэк составляет 1,5%, без ограничений по сумме. Дополнительных кешбэков в категориях нет. На сайте заявлено о 5% на Рестораны по карте MIR Supreme - но это программа лояльности самой платежной системы, т.е. есть у всех, независимо от банка. Дохода на остаток по карте нет, накопительный счет в базовых условиях непривлекательный - 2% годовых.

Что касается бизнес-залов, то в базовом варианте предоставляется 10 проходов в год. Премиальным клиентам выписывают полис с покрытием до 150.000€, в который можно вписать всех членов семьи. Больше полезных опций обнаружено не было.

Критерий |

Оценка |

Условия бесплатного обслуживания |

16/20 |

Кэшбэк базовый |

5/10 |

Кешбэк дополнительный |

0/10 |

% на остаток |

0/10 |

% на накопительный счет |

1/10 |

Бизнес-залы |

6/10 |

Страховка |

10/10 |

Особенности и зарубежные опции |

1/10 |

Брокерское обслуживание |

7/10 |

ИТОГО |

46/100 |

Райффайзен занимает последнее место среди рассмотренных вариантов по совокупности критериев. Банку то ли премиальные клиенты не нужны совсем в сложившихся обстоятельствах, то ли они выбирают его по иным (отличным от моих) критериям.

Итоговый рейтинг

Все критерии с результатами расчета итоговых баллов я свел в таблицу, которую время от времени обновляю. Первое место делят на данный момент Тинькофф и Альфа-банк (1 балл может быть погрешностью), второе место - Газпромбанк и Открытие. Остальные идут с заметным отставанием и лично мной не рассматриваются.

Исходя из того, что Открытие и Тинькофф у меня уже есть, на выбор у меня сейчас три варианта (в порядке убывания): Альфа, ГПБ и увеличение текущих остатков в Открытии для получения чуть больших опций.

Я открыт для корректировок по вашим рекомендациям. Рейтинг и таблица - живые, могут быть немного скорректированы. Вы можете следить за моими публикациями на тему личных финансов и инвестиций в моем авторском блоге здесь, на Хабре или в Telegram - где вам удобнее.

Комментарии (28)

AlexanderRS

00.00.0000 00:00Не знаю как у других банков, проверил только ВТБ, но бесплатно можно пользоваться Привилегией так-же при поступлении денежных средств от 200т.р. в месяц от юр.лица

PS: в итоговой таблице указали в последнем столбце, имхо, это вовсе не какая-то особенность

finindie Автор

00.00.0000 00:00Да, в табличке это есть, за это начислен доп. балл в графе "особенности", спасибо за дополнительное упоминание, мб кому-то полезно будет. Может быть неплохим вариантом, т.к. не требуется остаток вообще.

AlexanderRS

00.00.0000 00:00Это не только у ВТБ, как мне известно, это еще должно быть у Альфы и точно есть у Росбанка. Это, все-таки, относится к основным условиям доступности

dbax

00.00.0000 00:00у Альфы 400 нужно получать, насколько мне известно.

safari2012

00.00.0000 00:00+1Ага, раньше было существенно меньше и был бесплатный премиум. Банковский перевод зарплаты в другой банк сейчас 100р. Пришлось даже даже получение зарплаты переводит в другой банк, настолько меня их новые условия выбесили.

Dolios

00.00.0000 00:00+1Вы, когда пишите про страховку, пишите, кто ассистант. Потому что у вас может быть страховка на 100500 миллионов денег, но если ассистант плохой, то вас будут ждать неприятные сюрпризы при наступлении страхового случая.

У всех банков какой-нибудь ISOS, что вы всем 10/10 поставили?

finindie Автор

00.00.0000 00:00Важное примечание, детализирую этот момент, спасибо.

Но здесь тоже будет довольно субъективно, т.к. сам я только единожды страховкой пользовался, у Т ассистанс - Europ, у него не самые лучшие отзывы, но при этом мой личный опыт не вызвал никаких вопросов к ним

Reply_msk

00.00.0000 00:00+1У Открытия, чтобы получит 3% базового кэшбэка достаточно в месяц совершать 1 операцию по кредитке Все что надо и тогда на все операции по картам, в т.ч. дебетовкам, будет 3% кэшбэка;

У ВТБ есть один интересный вариант получения Привилегии - по количеству акций ВТБ. Требуется держать 45 млн.шт., это в пределах 1 млн.руб. Получается самый низкий вход.

У ГПБ недостаточно держать 2 млн., нужна еще 1 операция (причем к ней тоже есть критерии) в месяц по карте. UnionPay можно открыть в дополнение к Мир Supreme, причем в юанях, за рубежом он вполне юзабельный. Весьма бедное приложение и интернет-банк.

finindie Автор

00.00.0000 00:00Круто! Надо использовать

Довольно рисковая история. Дабы не нарушать базовые принципы диверсификации, это должно быть ну уж точно не более 5% от всего портфеля акций, а значит он должен быть 20М+. А если у тебя 20М+ - то в общем-то ты и иные условия можешь выполнить.

Да, в табличке это в сноске описано, главное не забывать :)

Antoxaxotna

00.00.0000 00:00+1Я бы, на вашем месте, не все пункты оценивал в баллах. Например, процент на остаток и базовый кэшбек легко посчитать, зная ваш бюджет, для каждого варианта хотя бы в Экселе. А уже потом решать стоят ли остальные неочевидные "плюшки" этой разницы.

Dima954

00.00.0000 00:00+1Из всех перечисленных только Газпром и Райфайзен ещё к чему то пригодны, остальные, увы, пока сидят в своей песочнице, куда их загнали санкциями.

А если пишете статистику по проходам в бизнес залы - указывайте за 2022 год, иначе это не имеет смысла, в 2021 и лимиты и банки и поездки были другие. Это немного сбивает смысл сравнения по этому пункту.

finindie Автор

00.00.0000 00:00ну я же в самом первом абзаце пишу, что для себя сравниваю :) для меня это важный критерий. Другой вопрос, что имея 2 карты с проходками, третья уже видится излишней, поэтому на первый план выходит опциональность (у О и А вместо проходок можно использовать на такси или другие услуги).

P.S.: 2023 кстати лично у меня имеет все шансы быть ближе к 2021, нежели 2022 по этому параметру, жизнь продолжается. Поэтому приведен в пример именно 2021

Dominum_Gloriae

00.00.0000 00:00Очень занимательная статья. Понятное дело, что мнение здесь субъективно. При этом я уже не первый раз замечаю, что Тинькофф очень хорошо конкурирует с другими банками. Думаю купить вторую сим карту для работы. Может посоветуете? Тинькофф мобайл норм?

finindie Автор

00.00.0000 00:00Норм, она у меня как раз как запасная идет к основной корпоративной симке.

K0styan

00.00.0000 00:00Субъективно, чисто на личном опыте - в среднем по разным местам Москвы Тинькофф оказывается чуть хуже Мегафона. Впрочем, ситуация "тот работает, а этот уже нет" - прям совсем в единичных случаях была.

foxyrus

00.00.0000 00:00+1Маленькое замечание про покрытие: работает на сетях Tele2, но в регионах отсутствия Tele2 работает на сетях МегаФон.

dimsoft

00.00.0000 00:00+1Тинькофф в части регионов работает на сетях МТС

Тинькофф объявляет о партнерстве с МТС — Тинькофф новости (tinkoff.ru)

Nprasolov

00.00.0000 00:00+3Что-то на богатом.

А если серьезно, весьма куцые привелегии, если не летаешь то и нет ничего?

Fa11en_Angel

00.00.0000 00:00+6В январе 2022 года банк Тинькофф по акции "Сервис "Tinkoff Premium" в рамках зарплатного проекта и сервиса выплат самозанятым" предложил Premium на 2 года бесплатно.

На всякий случай я даже уточнил в чате техподдержки, не ошибка ли это. Мне сказали, что нет. Сделал скриншоты с акцией (как видно - не зря), а так же переписки с менеджером. Получил Black Metal карту, пользовался какое-то время бесплатно.

Но, в конце августа, без каких-либо предупреждений, банк втихую начал списывать за пользование Premium по 1990р в месяц. Когда же я это заметил в расходах и написал в чат - менеджеры только разводили руками и говорили, что "надо еще подождать". Далее несколько раз сказали, что ошибки нет и только с n-ого раза решили вернуть деньги за эту подписку. Но сказали, что дальше будет только платно. Поэтому перешел обратно на Pro.

Для чего я это пишу:

1) банк Тинькофф может в любое время в одностороннем порядке поменять условия, даже если заявлял об обратном.

2) Тинькофф, к сожалению, сильно подпортил уровень сервиса после продажи его Олегом Тиньковым.

3) Разницы с Pro подпиской, практически, не ощутил. Страховой полис, если ездите за границу раз в несколько месяцев на небольшой срок, стоит копейки. Да и от бизнес-залов толку не много. В аэропортах РФ сейчас пустынно и без бизнес-зала, а с иностранными залами Black Metal больше не работает (наверное, что-то случилось)

Paging

00.00.0000 00:00+1Тинькофф втихаря тоже UnionPay делает премиуму. До санкций он даже без проблем работал, можно привязать к счету в юанях и покупать их на бирже, чтобы избежать лишних комиссий. Как работает после санкций - не знаю, пока не ездил.

Slipeer

00.00.0000 00:00Накину за Росбанк ради объективности обзора:

https://www.rosbank.ru/premialnoe-obsluzhivanie/

достаточно низкий порог входа, хороший кэшбек, страховка, аэропорты, хорошие лимиты на снятие и беспроцентное снятие даже в чужих банкоматах...

Но нет процента на остаток.

Night_Snake

00.00.0000 00:00Открытие продался ВТБ, поэтому думаю скоро и там опции подрежут. Про кэшбэк в том же ВТБ - у меня количество начиляемых миль не сильно уменьшилось после изменения схемы кэшбэка, хз почему.

Проходы в бизнес-залы - после ухода PriorityPass во многих банках схема поменялась, хорошо бы обновить условия на 2023.

dbax

По Альфе забыли членство в клубе SimpleWine Prive

finindie Автор

Это есть у нескольких. У ГПБ и Райфа, например. Пока не вносил, т.к. не знаком с практическим применением. Получить скидку с бутылки за 5000₽ - не очень применимо. Если есть варианты с вином по более демократичным ценникам, то штука полезная