Профессор математики Нью-Йоркского Университета и эксперт по финансовым рынкам Марко Авелланеда (Marco Avellaneda) составил презентацию, в которой рассказал о том, как с помощью алгоритмов крупные инвесторы «скрывают» свои масштабные сделки, а другие трейдеры занимаются предсказанием изменений цен акций.

В нашем сегодняшнем материале — основные моменты этой работы.

Зачем нужны алгоритмы

Алгоритмическая торговля с самого своего появления в начале 90-х годов прошлого века была инструментом крупных инвесторов и хедж-фондов. Децимализация (переход на Нью-Йоркской бирже к использованию в торговле акциями на десятичную систему — минимальный шаг цены стал равняться 1 центу, а не 1/16 доллара), технологии прямого доступа на рынок (Direct Market Access, DMA), 100% электронные биржи, снижение комиссий бирж и брокеров, появление различных биржевых площадок в США и в других странах — все это привело к взрывному росту числа трейдеров, использующих алгоритмы.

Авелланеда описывает цели использования алгоритмов в биржевой торговле следующим образом. По мнению профессора, в случае крупных институциональных инвесторов они применяются главным образом не для максимизации возможной прибыли с конкретной сделки, а для контроля рыночного риска и издержек исполнения ордера.

Проще говоря, обычно крупным инвесторам нужно совершать операции с большим объёмом акций. Часто объём сделки выше, чем рынок может «переварить» без изменения цены акции. Необходимость совершить покупку огромного количества акций приведет к изменению их цены и появлению так называемого «проскальзывания». Таким образом, исполнить весь приказ по одной цене не удастся — сначала сделки будут проходить по нужной цене, но постепенно она будет становиться все менее выгодной.

Чтобы этого избежать, необходимо разбивать крупные ордера на более мелкие, которые исполняются через интернет в течение минут, часов или дней.

Чтобы сделать это максимально выгодно, алгоритм должен контролировать среднюю стоимость акции. Оценить ее можно сравнив с рыночным «бенчмарком» — глобальной средней ценой за день, ценой закрытия или открытия и т.п.

Но проблема определения того, как именно разбивать крупный приказ на более мелкие, является не единственной. Алгоритм также должен решить, как именно выводить ордер на рынок — в виде лимитного или рыночного приказа — и по какой цене. Необходимо добиться наилучшей цены для каждого такого дочернего приказа.

Развитие финансовых рынков и появление новых торговых инструментов сделали эту задачу куда более сложной и интересной.

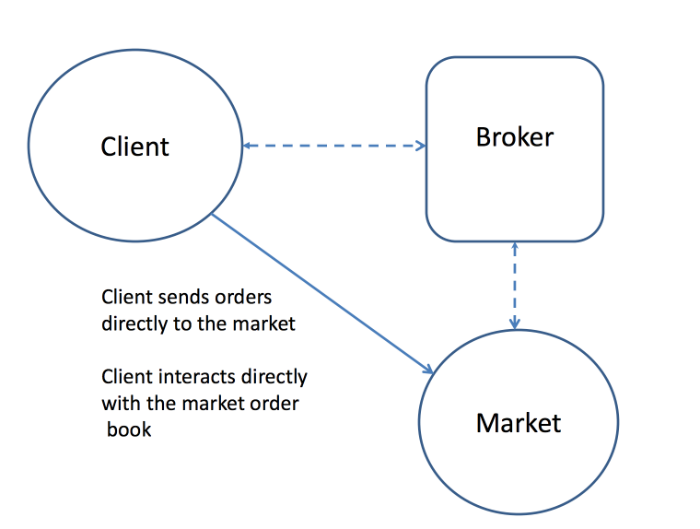

Времена, когда клиенты могли передать заявки своим брокерам только по телефону или факсу, ушли в прошлое. Сейчас существуют разные способы подключения к электронным торгам. Например, существует возможность подключения торгового робота к брокерской системе с помощью API — в таком случае приказы отправляются в брокерскую систему, а оттуда попадают на биржу (у ITinvest есть свой API-интерфейс SmartCOM).

В случае алгоритмической торговли, как правило, важна скорость работы стратегии, поэтому многие трейдеры предпочитают использовать технологию прямого доступа на рынок (direct market access, DMA — ITinvest предоставляет такой доступ к российским и зарубежным биржам). В случае ее применения торговый робот взаимодействует напрямую с торговой системой биржи, минуя систему брокера, что позволяет выиграть время.

Но это далеко не самый сложный вариант торговли. Появление большого количества различных торговых площадок привело к развитию алгоритмов «умной маршрутизации» приказов — такие системы не только пытаются совершать самые выгодные сделки на конкретной бирже, но еще и анализируют, на какой из доступных площадок в настоящий момент условия лучше, чтобы направить приказ именно туда.

Таким образом, существует три уровня развития современных алгоритмов.

- Алгоритмы макротрейдинга — определяют торговую стратегию;

- Алгоритмы микротрейдинга — собственно, торговые «движки» выставления ордеров;

- Алгоритмы умной маршрутизации — в случае, если работа ведется на нескольких биржах одновременно.

Примеры торговых алгоритмов

Существует несколько типов алгоритмических стратегий. Один из них — экзекьюшн-стратегии, которые направлены на решение задачи покупки или продажи большого объёма финансового инструмента (например, акций) с минимальным отклонением итоговой средневзвешенной цены сделки от текущей рыночной цены.

Примерами алгоритмов, решающих эту задачу являются алгоритмы TWAP и VWAP.

Алгоритм TWAP

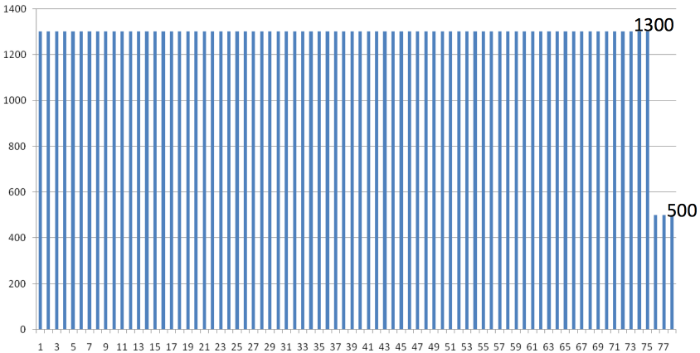

Использование TWAP (Tie Weighted Average Price — взвешенная по времени средняя цена) подразумевает равномерное исполнение приказа на покупку или продажу за заданное число итераций в течение заданного промежутка времени. Для этого постоянно выставляются маркет-заявки по ценам лучшего спроса или предложения, скорректированные на заданную величину процентного отклонения.

Например, покупка 100 тысяч акций в течение дня может выглядеть так (используются пятиминутные последовательные интервалы):

Алгоритм VWAP

VWAP (Volume weighted average price — взвешенная по объёму средняя цена) работает по следующей схеме. Объём торгов, как правило выше в начале и конце торговой сессии, а в ее середине он меньше. Чтобы исполнить крупный ордер с минимальными издержками, он разбивается на более мелкие приказы с учетом времени дня.

Для этого:

- Алгоритм оценивает средний объём торгов на пятиминутных интервалах.

- В рамках каждого интервала проводятся сделки на количество инструмента, пропорциональное нормативному объёму.

К свойствам этого алгоритма относится завершенность (размеры сделок всегда известны заранее), а также использование для оценки функции объёма исторических данных.

Процент объёма (POV)

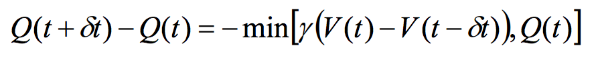

Алгоритм Percentage of Volume (POV) решает ту же проблему, что и VWAP, но с использованием в качестве бенчмарка информации об объёме торгов в конкретный текущий день. Идея заключается в том, чтобы иметь постоянный процент участия в торгах на протяжении выбранного периода.

Если нужно «проторговать» еще акции объёма Q, а «коэффициент участия» в торгах ?, то алгоритм вычисляет объём торгов V, проторгованный в период (t – ?T, t) и исполнит ордера на количество финансового инструмента q = min(Q,V* ?).

V(t) = общий объём торгов, имевший место на рынке к моменту времени t;

Q(t) = число акций, которое еще нужно купить/продать ( Q(0) = начальное количество).

В итоге:

Как еще используются алгоритмы

Помимо экзекьюшн-стратегий, существует и целый ряд стратегий, направленных на извлечение прибыли с помощью других моделей. Вот некоторые из них:

- Арбитражные стратегии — подмножество стратегий парного трейдинга, которые основаны на анализе соотношений цен двух высоко коррелированных между собой финансовых инструмента. В случае арбитража, такая пара состоит из одинаковых или связанных активов, корреляция которых близка к единице — например, акций одной и той же компании на разных биржах. Для успешной торговли в рамках арбитражных стратегий критически важна скорость получения данных и выставления/изменения заявок на покупку или продажу.

- Предоставление ликвидности (маркет-мейкинг) — маркетмейкинг предполагает поддержание спредов на покупку и продажу финансового инструмента. Маркетмейкеры являются основными поставщиками моментальной ликвидности, поэтому биржи часто привлекают их к работе с неликвидными инструментами с помощью предоставления льготных условий.

- Предсказание цены — стратегии, которые анализируют различные данные (в том числе с помощью индикаторов технического анализа) для построения гипотез о том, в какую сторону может двинуться цена финансового инструмента в заданный промежуток времени.

Предсказание цен в высокочастотной торговле

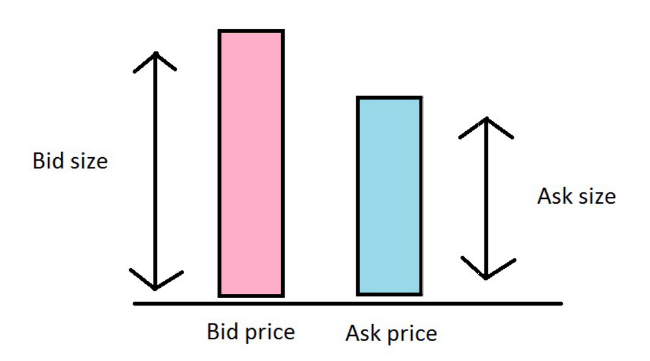

Для того, чтобы «предсказать» движение цены, алгоритм должен смоделировать скрытую ликвидность рынка при данной ликвидности заявок на покупку и продажу. «Истощение» очереди заявок на покупку или продажу может свидетельствовать о скором движении цены.

Изменение цены возникает, когда на одном из уровней цены исчезают все заявки на покупку или продажу, и существует следующий уровень цен бид и аск.

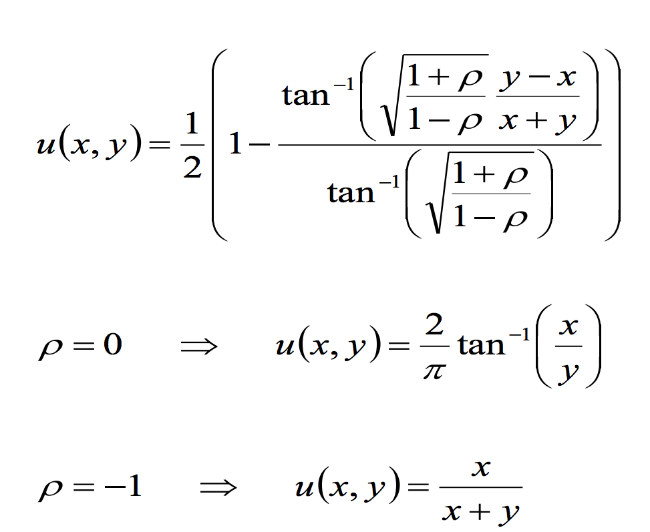

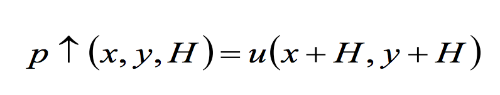

Вероятность того, что очередь заявок аск истощится ранее, чем очередь заявок бид, высчитывается так:

Итоговая формула вероятности повышения цены:

, где H — скрытая ликвидность рынка, то есть сделки, которые неизвестны широкой общественности (например, сделки крупных финансовых организаций, которые заключаются за пределами бирж).

Процедура оценки выглядит следующим образом:

- На первом этапе собранные данные разделяются по биржам, за один раз анализируется один торговый день;

- Котировки значений бид и аск компонуются по децилям. Для каждого такого набора (i,j) вычисляется частота повышения цены u_ij.

- Подсчитывается число появлений каждой величины d_ij.

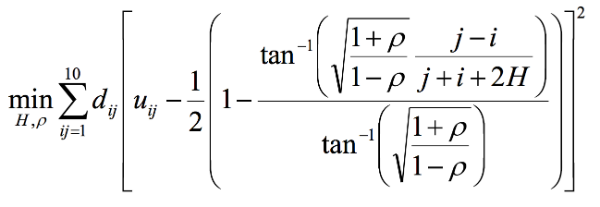

- Производится анализ соответствия модели с помощью метода наименьших квадратов:

Заключение

На многих фондовых площадках (например, в США и России) оборот алгоритмической торговли уже довольно давно составляет более 50%. При этом часто алгоритмы используются не только для того, чтобы «опередить» конкурентов в скорости совершения транзакций и заработать на этом.

Крупные игроки могут применять этот инструмент для того, чтобы разбивать крупные сделки на более мелкие, которые позволяют осуществить операцию с заданным количеством финансового инструмента, не сдвигая его рыночную цену в ту или иную сторону. Для этого используются алгоритмы TWAP, VWAP и PoV.

Кроме того, алгоритмы используются для реализации «квантовых стратегий», таких как, арбитраж или маркетмейкинг. Помимо этого, существуют возможности по подсчету вероятности изменения цены конкретных финансовых инструментов.

На сегодня все, спасибо за внимание!

Другие статьи ITinvest по теме алготорговли:

Комментарии (8)

barabanus

17.11.2015 20:13Я бы еще добавил, что конкуренция алгоритмов за последние несколько лет все жестче и жестче — становится больше игроков, применяющих автоматическую торговлю. Я знаю случай, как человек еще в те времена привык хорошо зарабатывать, много накопил, но его старый алгоритм перестал работать. Теперь вот тратит свои накопления, чтобы вернутся в строй.

mezastel

18.11.2015 14:27+1Арбитражные стратегии — подмножество стратегий парного трейдинга, которые основаны на анализе соотношений цен двух высоко коррелированных между собой финансовых инструмента.

Простите, что? Парный трейдинг — это как раз подмножество, которое построено на arbitrage pricing theory.

slava_k

Спасибо за статью, достаточно интересно. Вопрос возник следующий: как можно количественно оценить скрытую ликвидность рынка с некоторой адекватной точностью за некоторый минимальный период времени? Я правильно понимаю, что в некотором приближении эту самую ликвидность можно представить как временную функцию от… новостей (в которых фигурирует иногда размер покупки/продажи кем-то чего-то, сроки продажи, характер продажи, связь этого действия с другими рыночными и прочее)? Если да, то какие алгоритмы возможно используются для хеджирования сделок на фейковых новостях?

Было бы интересно как та или иная биржа (товарная, валютная) определяет дельту цены и ее движение по имеющимся у нее данным о рынке, спросе и предложении сейчас и в будущем, какой именно характер имеет этот спрос и предложение (спот, деривативы, иные контракты, а также сами типы контрактов, IE/GTC, отложенные и прочее). Особенно интересно как это все существует в условиях неликвидного, но открытого рынка.

slava_k

Интересен алгоритм формирования средних цен биржей.

Допустим, есть у нас стакан со всеми типами ордеров. Оценить баланс спроса (средние цены bid/ask) и предложения для формирования цены на некоторый базовый инструмент только по открытым ордерам большой проблемы нет. Но у нас, как правило, много ордеров со своими объемами еще вне рынка, т.н. отложенные ордера (либо по цене, либо по времени), потенциальная ликвидность: которая может влиять на цену. Как тогда с учетом этого объема оценивать средние цены?

Также допустим, что у нас происходит торговля товаром X, с объемом дневной торговли Y (спот). Также существует некоторый дериватив на товар X, X', с объемом дневной торговли 1000*Y. Как в этом случае определяется средняя цена на товар X? Ведь при таком соотношении объемов торговли нельзя не учитывать цену уже дериватива. Получается, что в итоге цена на товар формируется уже не на основе спроса на реальные поставки на X, а на основе деривативных сделок на этот товар.

Интерес в принципе формирования средних цен. Если биржа это просто агрегатор от крупняка и не предоставляет реальной торговли, ок, тогда можно спустить тот же вопрос на уровень ниже, до крупных брокеров.