Россия уже больше года живет без Visa и Mastercard. За это время все мы успели четко понять, что платежные системы - это не просто логотипы на банковских картах. В этой статье разбираем, как работают платежные системы, что конкретно они делают, и почему не стоит недооценивать их значимость для экономики.

Несколько лет назад многие смеялись над платежной системой МИР. Зачем она вообще нужна, когда есть Visa и Mastercard? Сегодня таких вопросов не возникает. Если деньги - это "кровь экономики", банковская система - ее сердце, то платежная система - это сердечные клапаны. Страшно представить, что бы было, если на момент ухода Visa и Masterard у РФ не было бы собственной замены.

Совсем недавно в индустрии платежей произошло еще одно знаковое событие - китайская UnionPay обогнала Visa и Mastercard по объему обработанных транзакций. Понятно, что их львиная доля пришлась на сам Китай, но все равно еще несколько лет назад такое сложно было представить.

Итак, сегодня мы разберем, что такое платежная система, как она работает и что делает. А еще - почему без исправно работающей платежной системы целые сектора экономики могут перестать функционировать.

Я несколько лет отработал в Mastercard, поэтому не понаслышке знаю, как оно все устроено. В этой статье расскажу основное - без банальщины и унылых технических абзацев. А в следующей разберем платежные системы разных стран и регионов (кроме Visa, Mastercard, UnionPay и МИР на Земле есть еще много занятных экземпляров).

Сразу скажу, далее речь пойдет именно о классических карточных платежных системах. Всякие электронные Qiwi-кошельки и платежные сервисы внутри экосистем (вроде платежного сервиса WeChat) являются платежными системами лишь отчасти. И вообще, это совсем другая история.

Зачем вообще нужны платежные системы? Банки что, сами справиться не могут?

Платежная система - штука очень своеобразная. Обычный человек почти не сталкивается с ней напрямую - конечно, пока она не перестанет работать в стране. Потребитель разве что лицезреет логотип на своей карте, а некоторые особенно ушлые товарищи еще и интересуются условиями программы лояльности (не банковской, а именно той, которую предлагает платежная система).

При этом, по сути, любая платежная система - это прежде всего система обмена данными. По сути, большой и навороченный мессенджер. У которого, тем не менее, есть несколько важных особенностей. Через разбор этих особенностей и будет понятна суть.

Но для начала сравните нескольких жизненных ситуаций:

Ситуация первая. Представьте, что релокант Иван стал радостным обладателем карты грузинского банка Х. Данное событие он решил отметить крафтовым яблочным сидром, который продает Иракли в своем магазинчике в Старом Тбилиси (помимо вина и чачи, само собой). Так вышло, что Иракли открыл бизнес-счет своего магазина в том же банке Х. Поэтому когда Иван совершил покупку, деньги просто перетекли с счета Ивана на счет Иракли внутри того же банка. Изи.

Ситуация вторая. Иван не пьет алкоголь, поэтому решил купить не сидр у Иракли, а флэт-уайт в кофейне у Лауры. Счет кофейни открыт в другом грузинском банке - скажем, банке Y. В таком случае, после того как Иван поднесет карточку к терминалу, банк Y (он называется "эквайер") должен будет сообщить банку X (он зовется "эмитент", т.е. тот, кто выпустил карту) что-то типа: "Слышь, тут ваш Ваня у моей Лауры кофе купил, так что будь добр перевести 5 лари с его счета на счет Лауры" (примерно так, только вежливо и формально). Согласитесь, это уже сложнее.

Наконец, ситуация третья. Артем, друг Вани, открыл карту в банке Z в солнечной Республике Узбекистан, после чего полетел встретиться с корешем в Тбилиси. И тоже решил взять себе сидра. В таком случае грузинскому банку-эквайеру придется порешать вопросики с узбекским банком-эмитентом. Это уже, что называется, задачка со звездочкой.

Допустим, узбекский банк с грузинским еще смогут скоммуницировать. Но что если узбекской картой захотят расплатиться в Уругвае или на каком-нибудь кокосовом острове (ведь пути релокантов, как известно, неисповедимы)? Сами понимаете.

Итак, а теперь возьмите и умножьте примеры 2 и 3 (и 4 - где Уругвай) на сотни тысяч и миллионы подобных транзакций. Что-то мне подсказывает, что банки по всему миру приуныли бы от такого расклада.

Более того, банкам не просто пришлось бы наладить взаимный обмен информацией, но и научиться делать это, во-первых, моментально, во-вторых, максимально защищенно. Ведь никто не хочет ждать зачисления денег от покупателя неделями-месяцами, как и обнаружить свои личные и финансовые данные на просторах даркнета (впрочем, с последним у банков не все гладко даже при наличии платежных систем, хех).

Короче говоря, платежные системы решают как раз вышеописанную проблему. Они берут на себя обмен данными между банком покупателя и продавца. Причем делают это моментально, защищенно, вездесуще и в больших объемах. Есть еще пятая бонусная характеристика - платежная система склеивает воедино всех участников цепочки - банк, магазин и человека с карточкой.

Теперь разберемся, что конкретно делает платежная система, остановившись на каждой характеристике.

Богатый внутренний мир платежных систем

Итак, начнем с того, что транзакции должны проходить моментально. Что это значит на практике?

Два момента. Во-первых, в момент покупки покупателя и продавца нужно моментально идентифицировать. Во-вторых, банки должны иметь возможность молниеносно сделать запрос на транзакцию и получить ее подтверждение.

Чтобы решить первую проблему, придумали карточки. Те самые, пластиковые.

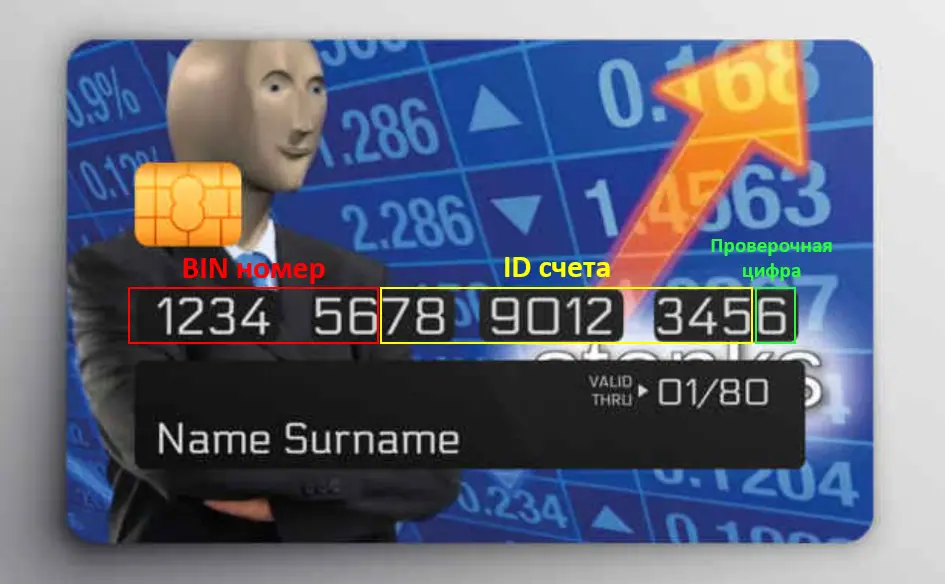

Помимо логотипов банка и платежной системы, а также информации в формате "номер карты - ФИО - дата выдачи - CVV/CVC-код", на карте также есть магнитная полоса. Именно она содержит все данные, нужные для идентификации - личные данные держателя карты (куда больше, чем указано на самой карточке), номер счета, условия обслуживания и т.д.

Кстати, помните, раньше карту нужно было "прокатывать" по терминалу, а не вставлять или прикладывать? Так делали, потому что на первых порах машинка должна была считывать только данные с полосы.

Однако хитрые жулики быстро научились воровать данные с магнитных полос. Например, при помощи специальных устройств - скиммеров.

В результате в карты стали вставлять еще и чип. Он перенял на себя большинство функций магнитной полосы, став основным элементом карты. А также он стал уметь делать авторизацию транзакции (по сути - отвечать на специальный вопрос от терминала, ответ на который знает только этот конкретный чип). За счет этого транзакции стали куда защищенней.

Данные продавца же поступают в платежную систему из эквайрингового терминала, тоже моментально.

Теперь подробнее про защищенность. Частично мы ее затронули выше, когда говорили про карты, чипы и скиммеры. Но мало обеспечить безопасность при авторизации транзакции, нужно еще и сохранить конфиденциальность при обмене данными между участниками платежной цепочки. Так как это достигается?

Во-первых, примерно 20 лет назад консорциум из шести крупнейших мировых платежных систем разработал специальный стандарт работы с данными платежных карт - PCI DSS (Payment Card Industry Data Security Standard). Обещаю, что это будет первая и последняя подобная аббревиатура в этой статье.

Не буду сейчас вдаваться в подробности (это тема для отдельной статьи, но ее сложно будет сделать интересной), но если кратко, то это стандарт, включающий в себя примерно 12 пунктов о том, как нужно шифровать, хранить и передавать платежные данные.

Участники платежной индустрии разных стран пришли к мнению, что все серьезные участники этого рынка должны ему соответствовать. А банки и всякие операторы карточных программ лояльности - тем более. Соответствие этому стандарту подтверждается в ходе аттестации, где оператор PCI DSS все обстоятельно проверит. Если проверка не пройдена, то не видать компании репутации чоооткого и авторитетного платежного игрока.

Предполагается, что если компания соответствует PCI DSS, то она уже выполняет минимально необходимые требования в области безопасности платежных данных. Однако самим платежным системам этого мало, и они дополнительно шифруют данные по своим собственным алгоритмам.

Если честно, несмотря на свою работу в платежной системе, я понятия не имею, как конкретно это делается. А если бы знал и рассказал, то за мной явно бы выехали. Но поверьте, к этому делу подходят очень серьезно, ведь платежные системы - настоящие параноики в области безопасности. А как еще, когда есть риск слить данные почти всех людей в стране, регионе или на планете Земля. Особенно сейчас, когда на них быстренько обучится какая-нибудь очередная LLM-моделька.

Следующая остановка - вездесущность платежных систем. Как и у любой другой крупной потребительской структуры, платежной системе важен нетворк-эффект. Иначе говоря, чем больше терминалов в разных торговых точках принимают ваши карточки, тем больше людей будут готовы их оформить в банках. И наоборот.

Думаю, вы могли заметить, что в некоторых странах (помимо РФ), где вроде бы работают Visa и Mastercard, далеко не все точки их принимают. Например, я недавно был в Узбекистане, где распространены свои платежные системы (Uzcard и Humo), а вот Визой и Мастером расплатиться можно далеко не везде. Для последних это большая проблема, т.к. привлекательность оформления их карт для существенной прослойки узбекского населения резко снижается.

Поэтому платежная система всегда стремится сделать так, чтобы каждая собака (вернее, каждый эквайринговый терминал) умел разговаривать на их языке.

Кстати, я несколько раз даже натыкался на магазины, которые принимали Visa, но не брали Mastercard (или наоборот). Хотя кажется, что эти то точно идут в комплекте.

Далее - умение справляться с большими (очень большими!) объемами транзакций. Думаю, тут и так все понятно. Платежным системам нужно располагать колоссальными процессинговыми мощностями, которые должны работать как швейцарские часы - резво, точно и без перебоев. Пожалуй, именно этот пункт во многом объясняет, почему банки не могут справиться сами. Единственный альтернативный участник рынка, который может вытянуть такую лямку - это Центробанк (но, пожалуй, только в масштабах одной страны - см. СБП).

Про пятую (бонусную) черту еще вспомним далее.

Как зарабатывает платежная система

Если коротко, то с помощью одного странного слова - интерчейндж. Конечно, есть и другие статьи доходов, но эта, так сказать, база-основа.

Не секрет, что за безналичные карточные платежи все продавцы (на сленге платежных систем они называются "мерчантами") платят комиссию. В России это примерно 1,5-2% от суммы транзакции, в США примерно столько же, в Европе меньше - в общем, везде по-разному. Да и по типу карты (дебетовая, кредитная и т.д.) могут быть отличия.

Эквайринговая комиссия распадается следующим образом. Часть - примерно 10-15% - берет себе банк-эквайер, чей терминал стоит у продавца. Остальное банк-эквайер отправляет банку-эмитенту, выпустившему карту. Это и есть интерчейндж. Частичку от этого интерчейнджа (насколько я знаю, примерно 10%) берет себе платежная система.

В расчете на одну транзакцию не Бог весть какой заработок, однако нужно помнить, что платежные системы обслуживают большое количество банков в стране, регионе или даже по всему миру. Так что, на масштабе получается серьезная сумма.

Интерчейндж зависит от множества факторов - как регулирования в конкретной стране, так и политики платежной системы в этой стране. Почти во всех странах интерчейндж разнится по МСС.

MCC (Merchant Category Code) - категории, по которым распределяются мерчанты в платежах. Например, заправки - это MCC код 5541, супермаркеты - 5411. Когда вы в своем банке выбираете категории повышенного кэшбэка, вы как раз выбираете МСС-коды.

По некоторым категориям - допустим, для социально значимых товаров - государство может установить льготный интерчейндж, ну чтобы народу жилось попроще. Либо же интерчейндж могут снизить для отдельных отраслей, чтобы дополнительно стимулировать их развитие (или из-за хорошего лобби, тут вариативно). Например, в РФ долгое время был льготный интерчейндж для онлайн-торговли, чем охотно пользовались Вайлдберрисы с Озонами.

В подавляющем большинстве случаев MCC-коды у Visa, Mastercard и других платежных систем одинаковые. Однако, группировка продавцов по ним может отличаться. Показательный пример - когда одна и та же кафешка при оплате картой Visa пройдет как "Общепит", а при оплате Mastercard - как "Рестораны". Соответственно, если у вас повышенный кэшбэк на "Рестораны", но карточка Visa, то вас ждет неприятный сюрприз.

Тут дело в том, что МСС-категории распределяют банки-эквайеры, а что они там проставят у себя в базах - пойди разберись.

Лично у меня был такой случай:

В одном из банков у меня был повышенный кэшбэк на категорию "Автомобильные услуги", и я решил сделать крупный ТО на весьма солидную сумму денег. А конкретно мой автосервис, гад такой, сидел в категории "Топливо".

Очевидно, что это была ошибка банка. Я написал ему об этом. Девочка из службы поддержки доблестно сражалась со мной, но когда я начал по пунктам ей расписывать устройство платежной системы и МСС-кодов, она осознала, что противник слишком силен. Кэшбэк в итоге пришлось доначислить.

А SWIFT - это платежная система?

Действительно, по многим параметрам SWIFT похож на платежную систему. Он позволяет финансовым организациям безопасно обмениваться данными по единому стандарту. Однако назвать SWIFT платежной системой в полной мере язык не поворачивается.

Почему? Вспоминаем пятую (бонусную) характеристику платежной системы - способность запускать процесс с участием всех действующих лиц цепочки. А SWIFT обслуживает только банки.

Так что, если проводить аналогии с мессенджерами, то платежная система - это Telegram, где все участники могут общаться и принимать сообщения в простом и понятном формате, а SWIFT - узкоспециализированная программа для общения определенной группы профессионалов, с непонятным простому смертному UX и всякими профессиональным закидонами.

К тому же, в случае SWIFT отсутствует механика мгновенной идентификации (нужно долго и муторно вводить реквизиты банковского счета), да и зачисление денег происходит отнюдь не моментально.

Короче говоря, похожа свинья на ежа, да щетина не та (извините).

Чем отличаются платежные системы, помимо разных стран действия? В чем разница между Visa и Mastercard?

Все платежные системы делают одно и то же - обеспечивают быстрое, надежное и удобное проведение транзакции. Поэтому различия не всегда заметны глазу обывателя. Но они есть.

Помимо географического покрытия, ключевые различия заключаются в нюансах конвертации валют, программах лояльности и конкретных фишках и фичах.

Курс конвертации - это тот, по которому происходит обмен валюты внутри платежа. Ну допустим, купили вы кофе в Германии, оплатив его грузинской картой с счетом в лари. Владелец кофейни получит на свой счет евро, а значит, в процессе оно должно по какому-то курсу пересчитаться. Так вот, этот курс каждая платежная система определяет с конкретным банком-эквайером, так что он может очень здорово отличаться.

Кстати, в России в свое время ходил миф, что Visa лучше работает в Америке, а Mastercard в Европе. На самом деле это, конечно, не так. Просто из-за разной конвертации условия могут быть чуть выгоднее (да и то не факт).

Про фичи же можно писать отдельную статью, даже несколько. Я же приведу пару примеров чисто для иллюстрации их разнообразия.

Например, Mastercard недавно запустил карту, которая привязывается к криптосчету. С такой картой можно напрямую платить в магазинах бетховенами и стейблами, а Mastercard сам все конвертирует в обычные деньги. Визе тоже есть чем ответить, как и другим крупным игрокам. Но об этом как-нибудь в другой раз.

В следующей статье будем препарировать разные платежные системы, на которые богата наша планета (скажу сразу, там будут сюрпризы). А чтобы у меня было побольше мотивации быстрее ее написать - ставьте плюсик под этой. Тогда я пойму, что тема вам интересна, и примусь за дело с еще большим усердием.

Если ваши друзья/ знакомые интересуются банкингом, финтехом и платежами, то не забудьте скинуть им эту статью.

Если вам понравилось, то буду благодарен за подписку на мой канал Disruptors. Там хватает подобного контента, где я разбираю всякие сложные штуки простыми словами и с щепоткой кеков. А еще там много разборов ключевых событий бизнеса, инноваций и технологий, написанных живым нескучным языком.

Комментарии (219)

HEXFFFFFFFF

21.06.2023 06:13+16Сама по себе платежная система очень простая штука, условно, ее может написать любой школьник. Но с "любым школьником" не будут иметь дела банки и поэтому у школьника эта штука не заработает. Поэтому лбая карточная ПС это 0.01% кода и 99.99% умения договорится с банками и навязать им свои условия/услуги.

Я когда то очень глубоко разбирался в устройстве визы и мастеркарта и вообще банковской системы. У меня возникло впечатление что автор статьи сам плохо представляет себе общую картину, и вообще не представляет себе как все это глобально устроено. Он выхватил знания о каком то маленьком кусочке и о нем рассказывает, даже не задумываясь о картине в целом.

По сути банк дает ПС полный доступ к счетам клиентов, и возможность полностью ими распоряжатся. ПС просто отправляет банку указания - с кого сколько денег списать. Это сейчас все идет через компьютеры , а когда ПС начинали все вообще работало только на том что банк полностью и безраздельно доверял ПС. ПС просто передавали банкам бумажные списки, без всяких компьютеров.

Интересно было бы услышать как все это глобально устроено, какие договоренности и условия существуют между банками и ПС. Как они взаимодействуют между собой. А уже потом опускатья до частностей- куда какие байтики гоняются и что чем шифруется.

AlekseiPodkletnov Автор

21.06.2023 06:13А можете пояснить, почему конкретно у вас сложилось впечатление, что автор не раз разбирается в сути предмета? То что вы написали не идёт в разрез с написанным мной в статье.

esaulenka

21.06.2023 06:13+48Не скажу за товарища @HEXFFFFFFFF, но у вас КРАЙНЕ мало деталей. Статью можно было бы вообще сократить до "платёжные карты - это кусочки пластика, и когда релокант Вася прикладывает такой кусочек к терминалу, терминал бибикает, и бармен Гиви поит его вкусным кофеем", ничего б не поменялось.

Хорошая техническая статья должна быть с деталями и отсылками на какие-то дополнительные материалы, а не вот это вот всё.

Минус не ставил, если вам это важно.

AlekseiPodkletnov Автор

21.06.2023 06:13-16Тут дело в том, что это и не техническая статья)

Syrex

21.06.2023 06:13+11Тут дело в том, что это же хабр, а не Пикабу или дзен) тут сидят в основном технари и если уж есть статья про то как устроены платежные системы, то хотелось бы побольше технических подробностей, а не кучу воды, которую можно сократить до фразы "платежные системы позволяют банкам быстро и надёжно обмениваться информацией об операциях" с исторической справкой и примерами про релокантов размерами в целый абзац текста

Nicks_TechSupport

21.06.2023 06:13а на кой писать не тех.статью???

У меня сложилось впечатления, в .т.ч после общения с вами на вашем ТГ канале, что вы просто хотите нагнать трафика, срубить бабки с рекламы и свалить в закат.

Насчёт денег вроде желание нормальное, любой труд должен быть оплачен, но вот ваш труд какого-то низкого качества.

Очень надеюсь, что в след. статье вы учётете всё ,что вам здесь и там написали. И не будете прикрываться NDA, вотермарками и прочим барахлом.

shalamberidze

21.06.2023 06:13-6Ну очень часто банки являются совладельцами ПС или вообще имеют их у себя, а не как отдельную организацию.

Последнее время ПС не допускается к щхетам напрямую. ПС как правило занимается защитойи криптацией а операции проводит банк

Интересно было бы услышать как все это глобально устроено,

Это не поместится в одну статью, существуют так называемые books (https://www.emvco.com/specifications/) для каждой системы где прописаны технические детали и в каком порядке происжодит проверка данных.

vikarti

21.06.2023 06:13+6Сама по себе платежная система очень простая штука, условно, ее может написать любой школьник.

Не совсем.

Нужно уметь поддерживать аптайм. и "ой извините у нас первого января все упало но мы честно пофиксим за спринт, чего вы хотите то — у нас аджайл" — не допустимо.

Нужно уметь высокие нагрузки поддерживать.

Нужно контролировать технологии.

Нужно учитывать что на клиентском устройстве может не быть интернета (дыра в покрытии или клиентская устройство — это смарткарта где отродясь не было).

Желательно учесть что у мерчанта тоже может не быть интернета (ну или потерять как мерчантов например общественный транспорт).

Нужно чтобы все с чем взаимодействуютПривет SberPay'ю который (в инкарнации оплаты по NFC) сдох в марте 2022 и вернулся в ноябре 2022.

Привет MirPay'ю который регулярно ложился в конце февраля и марте 2022 (в том числе и от перегрузок внезапных)Нужно убедить другие банки что оно им надо (ну или привлечь мерчантов на обслуживание к себе и убедить что оно им надо).

Привет Tinkoff Pay'ю (и СБП, к которому аж три раза точно-точно подключались обслуживающие физиков банки)Нужно учесть вопросы безопасности чтобы с одной стороны — не задолбать клиентов а с другой стороны — у них не воровали деньги.

Привет СБП с "работающими" диспутами.

И привет куча сайтов где спокойно проходит оплата по данным на лицевой стороне карты (речь даже не о 3DSecure) и при этом все как то работает без особых проблем.

…

…

...

eyeDM

21.06.2023 06:13+1Ключевой фактор - репутация.

Потому от МИР некоторые люди и воротили нос (и до сих пор так делают).

ris58h

21.06.2023 06:13+2а некоторые особенно ушлые товарищи еще и интересуются условиями

программы лояльности (не банковской, а именно той, которую предлагает

платежная система).Вот это не раскрыли.

net_racoon

21.06.2023 06:13+6А как сейчас карточки визы и МК работают у нас?

AlekseiPodkletnov Автор

21.06.2023 06:13+4Их НСПК в свой контур взял и процессит теперь

isden

21.06.2023 06:13+3Не "взял", а уже давно обрабатывает. Платежи внутри страны процессятся сначала через него, и потом батчами оттуда шел синк с глобальными МС/виза.

esaulenka

21.06.2023 06:13+6Ну так это ж важный и интересный факт - что Visa/MC не стали окончательной тыквой не из-за пластика Мир, а из-за НСПК, что не одно и то же.

shalamberidze

21.06.2023 06:13+1Смотрите, в банке стоит софт, который знает куда посылать данные по номеру карты.

Раньше бысо скорее всего так -> что не знаю, посылаю в визу мастеркард, пусть сами разбираются. Теперь эти "роутинги" поменяли и наружу ничего не идет.

Интересен момент, как сделали клиринг (взаиморасчеты) между банками. Этим раньше занимались виза с мастеркардом. они зачисляли банкам суммы в соотвествии сбалансом операции

delimer

21.06.2023 06:13А как это сделано? Я предполагал, что на карте чип отвечает за идентификацию и идет обмен данными между платежной системой и чипом в зашифрованном канале. И собственно тогда отключение от платежной системы сделало бы карты полностью не рабочими. Но это не так. А как тогда? И почему тогда перестали работать бесконтактные платежи как они были завязаны на платежную систему?

Mingun

21.06.2023 06:13Обмен данными идет между чипом и банком-эмитентом. ПС тут только среда передачи. Если карта выпущена российским банком и эквайер тоже российский — чего бы ей не обрабатываться.

Бесконтактные платежи имеют особенности в передачи сообщений, может в НСПК или в некоторых банках их не для всех допилили еще.

DMGarikk

21.06.2023 06:13+81) терминалы подключены к банку-эквайеру, и им совершенно плевать откуда и чего там отключили из-за бугра

2) банк эквайер может передавать данные о транзакции или сразу в платежную систему (если нет прямых договоров между банком эмитентом или банк зарубежный, далее там роутит уже сама платежная система) или сразу в банк-эмитент

3) НСПК воткнули в центр этой схемы и данные теперь всегда передаются в НСПК и уже она пересылает их или в другую ПС или напрямую в банки… и поэтому когда "другие ПС" пропали, никто ничего не заметил… ведь все банки РФ имеют связь с НСПК… и НСПК просто продолжила пересылать транзакции не отправляя их в "материнские ПС"

4) бесконтактные платежи на телефонах, это не МПС, это отдельные платежные системы, в нашем случае это ApplePay и GooglePay и расчеты у них производятся не по номерам карт, а по токенам которые генерятся этими платежными системами, и исчезновение связи источником и валидатором токенов, делает их сразу нерабочими независимо от наличия НСПК которая просто физически не может процессить эти токены просто потому что не видит привязки к картам… и до этого она просто их пересылала в эти ПС… а ПС генерировали транзакции по привязанным к ней картам.

по этому эти штуки окуклились полностью

delimer

21.06.2023 06:13И правильно я понимаю, что в простом случае, терминал читает айди карты, добавляет данные о транзакции и что-то в виде соли, далее чип карты это подписывает и этот пакет идет в банк эмитент, где операция авторизируется по подписи и выполняется? Ну и поверх всего этого идет шифрование информации между терминалом и банком эквайером, далее шифрование между банком и платежной системой?

Mingun

21.06.2023 06:13+1Да, все верно. Более того, ответ от эмитента также проверяется чипом и терминал должен выполнить операцию только получив от чипа утвердительный ответ

shalamberidze

21.06.2023 06:134 - не совсем так. при добавлении карты в *pay генерится токен который фактически тоже номер карты и генрируется и хранится в том же банке что и родная карта. т.е. валидацию осуществяет одна и та же организация

DMGarikk

21.06.2023 06:13Каким образом вы проверете что токен не заболокирован? скомпрометирован и т.п.? если источник токена более недоступен

Как привязывать новые токены? отвязывать старые?то что он "похож" на номер карты — это чтобы он работал на инфраструктуре МПС как "родной", но по факту он даже и близко не тоже самое

shalamberidze

21.06.2023 06:13Он не похож он и есть номер карты. Когда выдобавляете карту в *Пей, *Пей обращатся в банк эмиттент и забирает виртуальный номер карты-токен. В месседже между устройством и ПС вместо реального номера карты подставляется этот токен. И идет в систему банка эмитента.

DMGarikk

21.06.2023 06:13только без возможности управления привязкой токенов(вирт.карт), в нем нет смысла

вы сейчас вдаетесь в технические подробности, но суть в том что без внешней ПС, смысла в таких картах-токенах нет

не суть важно как они там видятся внутри системы (это понятно что они эмулируют обычные карты чтобы ничего не дописывать специально для их поддержки), вы просто не можете ими управлять...

shalamberidze

21.06.2023 06:13Ну по сути, без внешних ПС вообше у карт смысла нет. На чипах можно хранить тоько мелкие операции на жвачку, и недолго.

DMGarikk

21.06.2023 06:13ну для обычных ПС смысл есть, потому что картами управляют банки, а не ПС (которая только роутинг обеспечивает по факту)

а вот *Pay управляют независимые от банков сервисы

shalamberidze

21.06.2023 06:13а вот *Pay управляют независимые от банков сервисы

Не так. Была статья даже на хабре что *Пей системы отданы на обрабботку тем же банкам. Ближе аналогия такого типа что ApplePay выпустил новый тип чипа, и уговорил банки принимать этот чип в своих терминалах. А клиентам предлагают бонусы и экосистему.

Если бы Вы были правыв ApplePay не надо было бы вводить номер карты.

DMGarikk

21.06.2023 06:13Если бы Вы были правыв ApplePay не надо было бы вводить номер карты.

Если в Эпплпей не надо было бы вводить номер карты, то откуда бы списывались деньги? (это прям совсем поверхностный вопрос)

shalamberidze

21.06.2023 06:13:) Ну и я про то же. ApplePay это просто прокси для банковской карты. Которой управляет банк эмитент, не Apple.

DMGarikk

21.06.2023 06:13но всёравно без прокси эта схема работать не будет

почему собственно сейчас и не работает ни один забугорный Pay кроме самсунга

vikarti

21.06.2023 06:13Там кто-то должен выпустить токен для карты. "виртуальный" номер которым идет оплата. Похоже никто не подумал что кому то может потребоватся чтобы адрес сервера токенизации у конкретных банков/страны был свой. Ну не могло же случится что найдутся желающие рвать связность?

Беспроводная оплата работает… МИР'ом. Потому что у НСПК сервер токенизации конечно же свой.

Кстати Visa/MC через SamsungPay… тоже работает если терминал офлайновый. Просто потом не спишется ничего — связи то нет, а токен в бан-лист улетит.

ganzmavag

21.06.2023 06:13+11У них ещё в 2015 году внутренние платежи по России перевели на НСПК, то есть уже с тех пор это внутри страны технически были карты Мир. Соответственно, когда они ушли из России, для внутренних платежей ничего не изменилось.

eugeneyp

21.06.2023 06:13+14SWIFT больше похож на обычную почту. Т.е. это не финансовая организация, а почта для финансовых сообщений. Где SWIFT код BOFAUS3N это аналог ZIP кода. И поле :59F: будет указывать счет и данные получателя. При этом сама SWIFT корреспондентские счета не предоставляет.

Про банковские карты пропущен шаг почему цифры были выпуклыми и сзади карты был образец подписи. И оплата не должна быть мгновенной, на передачу информации между банками дается большой период времени (30-ть дней)

isden

21.06.2023 06:13на передачу информации между банками дается большой период времени

Не совсем на передачу данных (она очень быстрая (хотя еще есть варианты как-бы оффлайн платежей, когда терминал оффлайн и, скажем, в конце дня синкает транзакции)), а на, грубо говоря, подбивку балансов, ожидание возвратов и т.п.

DMGarikk

21.06.2023 06:13+1ну вообще на передачу данных тоже, она там не очень быстрая, пресловутые файлики с транзакциями которые там через ftp пересылают могут и через неделю и через две недели только до конца цепочки доползти в некоторых случаях

быстро там только инфа об операции передается и то не по всей цепочке, а только факт что транзакция будет исполнена (загнав через месяц клиента в тех.овердрафт хехехе… когда файлики доползут)p.s. файлики и ftp, с-современные технологии, я помню угорал над этим еще в конце нулевых, особенно с фразы "ой, случайно писят файликов дропнули… ну ниче завтра может быть переотправятся"

isden

21.06.2023 06:13+1Это вот как раз и есть та самая "подбивка балансов, ожидание возвратов и т.п.". Ну или оффлайн транзакции.

Обычные онлайн транзакции максимум минуты идут куда надо (деньги фактически при этом могут еще не переводиться, но все записи и холд денег уже есть).

select26

21.06.2023 06:13+1На передачу данных обычно отводится 60 секунд. Да и вы дольше на кассе не будете ждать - пойдете в магазин через дорогу. Принцип прост: терминал запрашивает проведение платежа на сумму X по карте Y. И получает ответ: approved / declined.

То о чем вы пишете - это клиринг. Взаиморасчеты между участниками ПС.

30 дней - это вообще третье. Есть платежи с предварительной авторизацией: сумма не списывается, а сначала замораживается (hold). В течении 30 дней мерчант должен завершить платеж или отменить. Если он этого не сделает, через 30 дней hold снимается и средства становятся доступными для клиента.p.s. И даже около нулевых в РФ были банки с технологиями опережавшими время: Инком, Гута.

DMGarikk

21.06.2023 06:13То о чем вы пишете — это клиринг. Взаиморасчеты между участниками ПС.

да, я именно про это и пишу, а передача данных про которую вы говориет вообще связана только с валидацией карты платежной системой, и проверки возможности проведения транзакции

p.s. И даже около нулевых в РФ были банки с технологиями опережавшими время: Инком, Гута.

они не то что были, долгие годы, начиная чутьли не с 80х годов, Россия была впереди планеты все в плане развития платежных систем (пусть и недоступных тогда большинству населения)… поскольку наши не опирались на легаси, а писали первые процессинги самостоятельно и не опирались на существующее уже тогда легаси…

довелось поковырятся в одной такой софтине из 90х… адовый агрегат конечно, при мне его на яву переписывали, я даже чуть чуть руку к этом приложил… очень клевый опыт… много всякого исторического мне рассказывали коллеги

pavelbad

21.06.2023 06:13да-да, про оффлановые транзакции было бы интересно почитать, помню в молодости работая в банке писал утилитку для разгребания оффлайновых транзакций. Славное было время. Интернет по модему, аська пятизначная :-)

shalamberidze

21.06.2023 06:13Про банковские карты пропущен шаг почему цифры были выпуклыми и сзади карты был образец подписи

Электронные устроиства типа поса и банкомата пришли потом. изначально для проведения операции звонили в процессинг центр, диктовали номер карты и сумму, делали отпечаток карты (поэтому номер выпуклый был) заполняли бланк и сдавали его вместе с инкассацией.

И подпись была нужна чтобымагазин мог сравнить.

Та еще процедурка была я вам скажу.

alxnqueen

21.06.2023 06:13спасибо за статью! после работы с блокчейнами, невольно задалась вопросом, а как же тогда работают обычные ПС. очень рада, что есть такое понятное и достаточно подробное объяснение ????

StjarnornasFred

21.06.2023 06:13+2Спасибо за статью, плюсы прожал.

Вопрос: а чем в этой системе являются Yandex Pay, Samsung Pay и подобные Pay-сервисы? Их тоже называют платёжными системами, но они, очевидно, суть что-то иное.

AlekseiPodkletnov Автор

21.06.2023 06:13Это уже следующий слой пирога. Они подключают к себе карты платежный систем и по сути дублируют их на мобильных устройствах (это про Samsung Pay и Apple Pay), Yandex Pay это еще третья другая история

justoF

21.06.2023 06:13Не дублируют, а токенизируют.

TAN формируется новый при каждой токенизации (т.е. если карта токенизирована на двух разных устройствах, то будет два уникальных TAN). Требования к нему идентичны требованиям к PAN, так как он передаётся вместо PAN в транзакции.

Для контроля уникальности исходной карты есть тег содержащий PAR, который уникален для одной и той же карты и не меняется независимо от количества токенизаций.

Это позволяет на транспорте (в случае отложенной авторизации) блокировать фрод (токенизировал карту без денег, прошел, а авторизация не прошла в итоге).

Если в платежном приложении персонализирован тэг 9F24 (PAR), который передается при обмене данными между платежным приложением и терминалом, то это означает, что Клиентом используется мобильное устройство.

В платежном приложении ПС МИР 9f24 ВСЕГДА персонализирован не зависимо от форм-фактора устройства и используемого oem pay (samsung pay, mir pay, apple pay and etc)

jia3ep

21.06.2023 06:13+10В статье я не увидел этого, хотя схема довольно простая - есть банк эмитент (кто выпустил карту), если платежная система (процессинговый центр, к которому подключаются банки), есть банк эквайер (это банк, который обслуживает терминал в магазине. К ним также относятся все pay-сервисы, которые предоставляют онлайн шлюз до банка эквайера. Например, Yandex Pay является шлюзом до банка Яндекс Банк), и есть пользователь, который владеет картой.

Т.е. платежная система связывает банк эквайер и банк эмитент, чтобы вы могли пользоваться картой банка Х в магазине, у которого терминал обслуживается банком Y. Платежные системы Visa, MasterCard, American Express, JCB и Discover как-то собрались и создали консорциум, что установило единый стандарт для всех нюансов платежного тракта и позволило единообразно проводить транзакции.

Шифрование тоже довольно просто устроено и это никакой не секрет. Шифрование транзакций многослойное и зависит от того, на каких этапах идет передача транзакции. Это все подробно описано в стандарте. Для шифрования используются железки, соответствующие стандарту PCI HSM и выбор тут небольшой, де-факто монополию держит компания Thales.

Собственно, на ранних этапах в точках продаж не было поддержи сразу Visa и Matercard, потому что банки могли не иметь соглашения со всеми платежными системами сразу. Как, например, сейчас не у всех есть соглашение с UnionPay или JBC.

А протоколы у платежных систем плюс-минус одинаковые и определяются компанией-монополистом Openway.

Еще стоит отметить, что транзакция резервирует средства, но не списывает их со счета. Фактические взаиморасчеты (commit) происходят позже и это может быть неприятно при сильных скачках курса, если валюта карты и валюта покупки отличаются, когда покупку сделали в пятницу, а деньги фактически сконвертировались и списались в понедельник. При этом по карте может быть совершен овердрафт, т.е. можно уйти в минус даже с дебетовой картой. Если прочитать условия обслуживание, то там всегда есть конский процент по таким вынужденно кредитным средствам.

Наверное, можно еще какие-то детали про платежные системы рассказать...

Ivan22

21.06.2023 06:13а как узнать по какому курсу пройдет моя операция когда я делаю оплату в пятницу в валюте отличной от валюты карты???

jia3ep

21.06.2023 06:13Никак, т.к. это будет ясно по результатам валютных торгов на бирже, а там заявки на сделки выполняются на второй банковский день. Если упрощенно, то банк для вас купит валюту, возможно по кросскурсам, и добавит свою комиссию.

Для каких-то гарантий можно воспользоваться курсом банка эквайера (если онлайн, то в шлюзе paypal, например, можно выбрать валюту платежа) и в магазине попросить выбрать валюту вашей карты в терминале оплаты, хотя не каждый продавец поймет что вы хотите. Тогда курс будет известен заранее, но заметно выше биржевого, тк банк за вас хеджирует риски скачков курса, а это тоже стоит денег, ну и плюс комиссия банка еще и за это.

shalamberidze

21.06.2023 06:13Все гораздо хуже. Конвертацию сделает виза мастеркад и курс вас также удивит.

Плюс банку зачислится евро или доллар. К примеру, покупая товар за польские злоты происгодит двойная конвертация.

Банк в своих тарифаж учитывает эти нюансы, поэтому конечный курс иногда вызывает недоумение.

Ivan22

21.06.2023 06:13+1почему двойная? если карта у меня в евро?

shalamberidze

21.06.2023 06:13Тут на самом деле куча нюансов. Евро если не основная валюта на карте, тут уже от банка зависит. При желании он все равно сделает конвертацию. Если немного есть совести (у банка, ага) спишет евро. Если основная, то локальные платежи могут разорить вас. И вообще лучше иметь карту для дома и для загран поздок

Ivan22

21.06.2023 06:13у меня есть карта польского банка в евро. Когда расплачиваюсь ей за границей - верно ли что если покупка тоже в евро то 100% что никаких конвертаций не будет?? Ну и что если покупаю в другой валюте будет одна конвертация из локальной валюты в евро по курсу визы?

shalamberidze

21.06.2023 06:13верно ли что если покупка тоже в евро то 100% что никаких конвертаций не будет??

Да.

Djeux

21.06.2023 06:13+2Никак, но лучше всегда платить в местной валюте. Или воспользоваться сервисами где можно на лету сразу иметь несколько валют на карте типа Wise.

Банки в частности очень любят скрытые комиссионные, как например курс обмены валют, который может существенно отличаться от центробанка.

lovermann

21.06.2023 06:13Вот-вот. Подтверждаю. Если платишь картой за границей, то терминал часто "спрашивает", в какой валюте хотите платить, и надо всегда выбирать местную. Если я правильно понимаю, в таком случае конвертация произойдёт всего один раз (родная валюта на чужеземная).

DMGarikk

21.06.2023 06:13+2А протоколы у платежных систем плюс-минус одинаковые и определяются компанией-монополистом Openway.

забавно что корни опенвея, Российские, из Питера

p.s. ну опенвей не совсем монополист, хотя и популярен

justoF

21.06.2023 06:13Thales не держит монополию. Есть, как минимум, Futurex. В РФ сейчас крутой HSM у СПБ.

железка в реальности выдаёт существенно больше указанных в табличке нескромных 40 000 tps (цифра приведена для перешифрования пинблоков CA/CC, и для этого режима указана, как минимальная). При этом, по факту, внутренняя производительность криптоядра разрабатывалась как высокопроизводительный 10GbE шифратор, (исходя из требований по загрузке интерфейса 10GbE который на борту железа). И при потребности, может быть значительно увеличена. Значительно.

Кастаельно openway, это всего-лишь один из вендоров процессинговых решений. Есть TIETO, 3CARD, Compass, ACI, BPC. У каждого есть реализованные pos-протоколы, и межхостовые.

shalamberidze

21.06.2023 06:13Samsung Pay и подобные Pay-сервисы это клоны Визы, за исключением того что немного по другому обрабатывается номер карты. Они вклинились в существующие системы, не изменив глобально ничего. На карте есть так называемый AID, фактически ето номер системы, чья карта. Samsung Pay и подобные Pay-сервисы зарегистировали свои AID и совсем немного изменили процесс

DMGarikk

21.06.2023 06:13это клоны Визы

визы или мастера? вроде мастер считается более технологичным и инновационным, тотже Мир сделан на основе мастера (как и куча других платежных и псевдоплатежных карт, как например топливные карты BP) да и PayPass — более известен чем PayWave

p.s. реальность не знаю, просто интересно

shalamberidze

21.06.2023 06:13+1На самом деле разница не настолько огромна но в основном клонируют визу

Apple Pay transactions use Visa Token Service

justoF

21.06.2023 06:13Это не так.

PAN карты токенизируют.

TAN формируется новый при каждой токенизации (т.е. если карта токенизирована на двух разных устройствах, то будет два уникальных TAN). Требования к нему идентичны требованиям к PAN, так как он передаётся вместо PAN в транзакции.

Для контроля уникальности исходной карты есть тег содержащий PAR, который уникален для одной и той же карты и не меняется независимо от количества токенизаций.

Это позволяет на транспорте (в случае отложенной авторизации) блокировать фрод (токенизировал карту без денег, прошел, а авторизация не прошла в итоге).

Если в платежном приложении персонализирован тэг 9F24 (PAR), который передается при обмене данными между платежным приложением и терминалом, то это означает, что Клиентом используется мобильное устройство.

В платежном приложении ПС МИР 9f24 ВСЕГДА персонализирован не зависимо от форм-фактора устройства и используемого oem pay (samsung pay, mir pay, apple pay and etc)

shalamberidze

21.06.2023 06:13Я это и назвал немного по другому обрабатывают номер карты:) Вы просто глубоко в технические дебри зашли. Тогда надо обьяснять весь процесс, кернел параметры и т.д. :)

shalamberidze

21.06.2023 06:13Вы 4 раза скопировали один текст. Как токенизация карты противоречит тезису что это склонировано с визы или что номер карточки обрабатывается по другому? посылается дополнительный тег 9F24? Да на каждый чих посылается свой дополнительный набор тегов. И это не делает карту мир уникальной. И PAR не является обязателным полем. Потому что даже по токеу банк эмитент знает исходную карту и может проводить все необходимые процедуры.

Konstantinus

21.06.2023 06:13+8"на карте также есть магнитная полоса. Именно она содержит... текущие балансы и остатки".

А как обновляютья балансы на магнитной полосе?

geher

21.06.2023 06:13При прокатывании через терминал или при нахождении карты в банкомате?

Хотя выглядит такая схема как-то не очень надежно, учитывая, что обычно прокатывание осуществлялось продавцом или покупателем вручную почти на произвольной скорости один раз, за который надо и прочитать, и записать данные. Банкоматы же не факт, что гарантированно владельцем карты используются достаточно часто, чтобы на полосе были актуальные данные.

MaFrance351

21.06.2023 06:13+3Да ничего эти терминалы не пишут. Не сказать, что реализовать перезапись прямо совсем сложно, но необходимости в этом нет.

А вот привод карт в банкомате писать умеет. Хотя в большинстве случаев эта возможность не используется.

esaulenka

21.06.2023 06:13+11Ну это не так, конечно. Нету там никаких балансов. И вообще на карте баланса нет.

Начать можете прямо с википедии: https://en.wikipedia.org/wiki/Digital_card

DMGarikk

21.06.2023 06:13-1насколько я помню на карте есть последний баланс (он вроде записывается там где он может его получить, в банкомате например, я давно уже не отрасли подробнее не подскажу уже), но вообще он вроде как чисто информационную ф-цию выполняет для какихто определенных операций… типа возможности некоторых оффлайн транзакций (в РФ такого почти нет, но в принципе)

jia3ep

21.06.2023 06:13Если «в принципе», то никакого баланса не нужно для оффлайн операций. До сих пор довольно часто, например, в США можно встретить импринтер, который переносит эмбосированные (выдавленные) символы с карты на бумагу. И что там с балансом никто не знает в этот момент. А потом раз в пару недель владелец магазинчика ездит в ближайший райцентр в банк с этими бумажками, где их обрабатывают и направляют заявки на списание средств. На удивление гостей владелец отвечает, что им и так хорошо, а на установку современных онлайн терминалов нет лишних денег.

Что уж говорить, если даже в Санфране не везде Apple Pay принимают. Это парадокс раннего внедрения технологий.

inkelyad

21.06.2023 06:13-2Если «в принципе», то никакого баланса не нужно для оффлайн операций.

Нужен. Просто в он может быть 'в голове'. И чтобы не было лишних трений -- нужны еще законы, культура, обычаи и привычки помнить о том, что бывает так, что ты расплатился с кем-то обещанием денег, а твой банк еще про это ничего не знает. А также привычка постоянно самостоятельно подсчитывать/прикидывать, хватит у тебя денег на счету на все эти операции или нет.

Если же, как у нас, в современное время, когда привык, что "видишь сумму на (дебетовом) карточном счету в телефоне - значит, можно всю ее потратить без проблем" -- то возникнут сложности.

DistortNeo

21.06.2023 06:13+1Изначально все банковские карты были кредитные. Раз в месяц банк просто сообщал тебе операции и их сумму, а ты должен быть внести средства. Нет денег? Ну тогда отдашь потом, но с процентами.

inkelyad

21.06.2023 06:13Но не на любую же сумму. Поэтому в какой-то момент текущий баланс (и сумму уже накопленных платежей) в принятии решения о том, завершить перевод денег/не делать этого -- участвует.

MaFrance351

21.06.2023 06:13+5Вот пример дампа второй дорожки:

;4034351574462072=2402121111946800?

Данные, конечно, ненастоящие, но если записать на белый пластик и прокатать в терминале, то никакого подвоха он не заметит, формат правильный.

Никаких балансов, условий обслуживания и тому подобного там нет. Тут только PAN (номер карты), PVV (значение для проверки ПИН), сервис-код и защитный код (CVV1/CVC-1).

Ну, или вот.

DMGarikk

21.06.2023 06:13да, на полосе нет, а в чипе? (я чет подзабывать начал что чисто полосатые карты еще существуют)

inkelyad

21.06.2023 06:13Гугление говорит что-то про возможность существования "Offline Balance"

Ну и дополнительные приложения можно в чип воткнуть. Для оплаты транспорта разные варианты "электронного кошелька", например, существуют. В этих приложениях - точно есть и его надо пополнять, чтобы пользоваться.

DMGarikk

21.06.2023 06:13нет, я помню что там, в основном стандарте, есть запись с последним балансом карты, чтобы в некоторых вариантах (если это можно в правилах банка) проводить оффлайн операции если связи нет

Kanut

21.06.2023 06:13На магнитной полосе? И как это должно работать если хотя бы часть из терминалов оплаты не умеет писать?

inkelyad

21.06.2023 06:13есть запись с последним балансом карты

А вот про это, кстати, у меня не нашлось ничего внятного, хотя тоже смутные воспоминания о чем-то похожем есть.

mmMike

21.06.2023 06:13+2Если мы говорим про EMV продукты Visa/MC/Мир, то это не баланс. Это offline лимит карты, грубо говоря. А если точно, то параметров, определяющих "согласится ли приложение карты на offline в данной операции " гораздо больше чем один.

лимиты изменяются при offline операции и могут быть модифицированы скриптом (набор APDU команд чипу), опционально присылаемым в рамках on-line авторизации.

так что называть это "off-line балансом карты" не совсем корректно.

oleg_rico

21.06.2023 06:13+6Никаких балансов на магнитной полосе нет и не было никогда. Ни на одной карте сейчас не содержится информации о том, сколько у вас денег на счету.

Терминал делает запрос можно вам эту сумму потратить или нет.

Вот обещанные цифровые деньги будут содержать информацию о том сколько денег вы можете потратить без всякого запроса

Konstantinus

21.06.2023 06:13+1В первоначальной версии статьи автор утверждал что баланс есть. Теперь поправил.

muradali

21.06.2023 06:13Если я в условной Турции снимаю деньги с местного банкомата по карте Виза, то запрос о моем балансе идет в реальном времени напрямую в мой банк? Как это устроено?

vedenin1980

21.06.2023 06:13А что вас удивляет? Когда я с Визы делаю покупки онлайн, для подтверждения открывается страница моего банка в течении миллисекунд, где вводится информация с токена, общего для всех услуг в стране. То есть визы точно знает на какой endpoint какого банка нужно стучаться для подтверждения возможности снятия этой суммы или нет.

По сути там всего два запроса получается, один к самой визе, которая в хеш-таблице по номеру карты находит к какому эмитету нужно обращаться — второй собственно уже к самому банку.

P.S. ИМХО, баланс как раз Виза не должна запрашивать — только можно ли проводить покупку на такую сумму у такого продавца или нет.

shalamberidze

21.06.2023 06:13:) Там нет ничего. Номер карты срок дейсвия. Раньше писали информацию небходимую для обработки пин кода и имя владельца. Сеичас и это не пишут.

На чипе иногда использую кошелек для мелких операций, но этот механизм не взлетел и давно его видно не было

Okker

21.06.2023 06:13Статья интересная, не понятно, за что тут минусовать. Интересно было бы прочитать как раз про различия платежных систем. Про их индивидуальные фичи и так далее

Kotofay

21.06.2023 06:13+2"Прокатывание" карты это именно физическое отпечатывание номера карты через копирку, поэтому цифры на карте выпуклые.

Это потом появилась магнитная полоса и её протягивали через считыватель.

geher

21.06.2023 06:13+1отпечатывание номера карты через копирку

Для этого процесса даже делались специальные слип машины (импринтеры).

Но слово прокатывание почему-то таки прижилось именно для протягивания через считыватель.

Ate_Python

21.06.2023 06:13-2Интересная статья и подача материала тоже ! Пишите дальше, в том же стиле.

autuna

21.06.2023 06:13+2Очевидно, что это была ошибка банка. Я написал ему об этом. Девочка из службы поддержки доблестно сражалась со мной, но когда я начал по пунктам ей расписывать устройство платежной системы и МСС-кодов, она осознала, что противник слишком силен. Кэшбэк в итоге пришлось доначислить.

А можете перепиской поделиться? Хотя бы в личку?

Меня вполне устроит без персданных и названия банка. Хочется знать тот самый магический набор слов, который позволяет пробиться через фронтальных девочек.

Mnemone

21.06.2023 06:13+1Помню в РокетБанке, когда он был, и без магических слов меняли катигорию и насчитывали кэшбэк. Подозреваю, что тут от банка и их отношения к клиентам больше зависит.

Ivan22

21.06.2023 06:13а если сперва позвонит один клиент - скажет поменяйте категорию, а потом второй, скажет поменяйте обратно. Банк так и будет категорию мерчанта менять по 10 раз в день, под каждого клиента???

morijndael

21.06.2023 06:13Зачем? Просто вздохнуть «не прокатило» и увеличить для вредного клиента циферку с кешбеком :р

Ivan22

21.06.2023 06:13а, то есть мерчант с кодом "парикмахерская", а клиент звонит и говорит - хочу тут кэшбек по коду "автозапчасти" - и ему бам, делают. А второй с покупкой в том же самом месте хочет по коду "кинотеатр" - и ему тоже делают?? Так чтоли?

shalamberidze

21.06.2023 06:13По идее не получится. Мерчант не может поменять код MCC. и если он не проинформировал банк о смене профиля банк в некоторых случаях осерчает очень.

Ivan22

21.06.2023 06:13так мерчант тут вообще не причем... его код не меняется, как я понял меняются коды для клиента для его кэшбека

vaslobas

21.06.2023 06:13+1В тинькове это простая операция. Пишешь в чат и сообщаешь, что вот тут я оплатил курсы, а по МСС прошла как книги. Да, магазин продает и книги тоже, но вот скриншоты с почты, что я курсы оплатил. И в рамках лояльности засчитывают кешбек.

Такой же трюк провернуть со сбером думаю слабо реально.

DMGarikk

21.06.2023 06:13+5Очевидно, что это была ошибка банка. Я написал ему об этом. Девочка из службы поддержки доблестно сражалась со мной, но когда я начал по пунктам ей расписывать устройство платежной системы и МСС-кодов, она осознала, что противник слишком силен. Кэшбэк в итоге пришлось доначислить.

1) во первых это могла быть не ошибка банка, а мухлеж автосервиса который выбивает себе проценты поменьше

2) девочке в поддержке нет смысла объяснять, она может даже не знать как работает платежная система, у неё есть скрипты и она по ним работает

3) справедливость ради — действительно существуют некоторые вещи про которые поддержка не может вам сказать (под страхом лишения премии), но может сделать по прямому запросу если сказать это уверенным голосом что вы прям 100% знаете что так можно (например отменить оффлайн транзакцию проведенную без карты)

AlexanderS

21.06.2023 06:13+5Не секрет, что за безналичные карточные платежи все продавцы (на сленге платежных систем они называются "мерчантами") платят комиссию. В России это примерно 1,5-2% от суммы транзакции, в США примерно столько же, в Европе меньше — в общем, везде по-разному.

Всегда это удивляло, словно от перевода больших сумм себестоимость этого перевода подскакивает на порядки. Я, конечно, понимаю что это может быть механизм размазывания большой себестоимости перевода на всех участников рынка в пользу тех, у кого средств меньше. Но ни один финансист мне точно на этот вопрос не ответил)

А чтобы у меня было побольше мотивации быстрее ее написать — ставьте лайк под этой.

Тут лайков нету...

DMGarikk

21.06.2023 06:13+1Всегда это удивляло, словно от перевода больших сумм себестоимость этого перевода подскакивает на порядки.

я не финансист, но вообще насколько я понимаю, от этого зависит резерв денег в клиринге и на всякие страховки

Portnov

21.06.2023 06:13+31) банки живут на комиссиях (со всех с кого могут). Соответственно, логично больше комиссию брать с тех, у кого больше денег.

2) обычная в финансовом мире логика: прибыль пропорциональна риску. Транзакция на большую сумму - это большой риск (например, фрода, или технической ошибки итд), соответственно должна приносить больше прибыли.

selkwind

21.06.2023 06:13словно от перевода больших сумм себестоимость этого перевода подскакивает на порядки.

Вас же не удивляет, когда адвокат по наследственным делам, определяя размер своего гонорара, интересуется стоимостью наследства, за которое он в суд пойдет? Вот и тут так же.

nightlord189

21.06.2023 06:13+2Не соглашусь с поинтом, что банки не могут справиться с таким объемом транзакций сами. Объем в любом случае прямо пропорционален количеству терминалов этого банка и количеству клиентов, которые расплачиваются картами этого банка. Т.е. теоретически если бы каждый банк захотел бы выкинуть все ПС и обслуживать все транзакции сам, то сильного всплеска нагрузки бы не было, объем остался бы +- тем же.

Т.е. если ты маленький банк в стране с 10 млн населением и количество клиентов у тебя 1 млн, то при прямой интеграции (пофантазируем) со всеми банками мира твоя инфраструктура вполне была выдержала (исключение - разве что какое-то мировое событие, когда население страны внезапно увеличилось в несколько раз).

Другой вопрос, что интегрироваться с каждым банком мира отдельно - это действительно практически нерешаемая задача.

AlekseiPodkletnov Автор

21.06.2023 06:13+1Да, ключевая проблема именно в интеграции друг с другом. Хотя на счет объема тоже не факт - смотря какой банк

geher

21.06.2023 06:13+3Все это, конечно, интересно, но меня больше волнуют другие вопросы.

-

Почему на картах основных платежных систем до сих пор публикуется информация, достаточная для оплаты (в интернете)?

Из известных мне только эппловские карты лишены подобного недостатка, но они вроде как даже не карты известных карточных систем, а сами по себе. У остальных в лучшем случае вместо поля для подписи (на которое никто не смотрит) появляется надпись "подпись не требуется".

Учитывая, что сейчас существуют всякие стикеры, кольца, виртуальные карты, на которых подобного по понятным причинам не видать, непонятно, зачем этот анахронизм сохраняется на обычных картах?

Хотя бы cvc/cvv код убрали бы. Или пин-код печатали для полноты картины, чего уж там мелочиться.

Почему на поле на подписи часто невозможно расписаться (ручка или не оставляет след вообще, или этот след после ручки любого типа легко размазывается чем угодно через любое время после оставления подписи)?

DMGarikk

21.06.2023 06:13+1Почему на картах основных платежных систем до сих пор публикуется информация, достаточная для оплаты (в интернете)?

потому что легаси, стандарт действует чето типа 5-10 лет… в один из циклов может и уберут

вот у меня например есть эмбоссированная карта втб, а в мобильном приложении я не могу посмотреть ее номер (вот тупо нет такой ф-ции, он только в маскированном виде отображается)… и все тупик… я ее кудато засунул дома и не могу найти и получается что и пользоваться не могу теперь

А теперь экстраполируем на весь мир, где в т.ч. до сих пор существуют эмбоссеры напримерp.s. со злобой посмотрел на карту тинькова с которой номер стерся на третий день использования, благо в интернет банке подглядеть можно

isden

21.06.2023 06:13с которой номер стерся на третий день использования

Стесняюсь спросить, что вы с ней такое делали то? :)

У меня уже два года почти - выглядит как новая.

DMGarikk

21.06.2023 06:13Стесняюсь спросить, что вы с ней такое делали то? :)

носил в кармане? или надо её бережно заворачивать в бумажку и акуратно хранить в кошельке?… я так и не привык карточки в кошельке хранить и носил всегда их в кармане, теперь правда с приходом nfc и сбп я вообще карточек с собой не ношу

isden

21.06.2023 06:13Ну так я тоже в кармане ношу, без бумажек/пакетиков и прочего. Какие-то у нас разные карманы :)

Portnov

21.06.2023 06:13пластик (ну и метод печати) тоже бывает разный. Иногда цифры на карте вдавленные и краска уже в углублениях нанесена. Тогда, во-первых, не так быстро сотрётся даже в кармане, во-вторых — даже если сотрётся, сами углубления под определённым углом видно или на ощупь, так что номер разобрать можно. А кто-то печатает просто краской по пластику, она от трения о ткань хорошо стирается...

isden

21.06.2023 06:13Так мы про одни и те же карты тинькова. Я не думаю, что там технология производства принципиально поменялась.

Сейчас вот кстати посмотрел остальные свои неэмбоссированные карты - цифры там как-будто чуть проплавлены и прожжены внутрь пластика. У тинькова - чуть вдавлены и залиты краской.

DMGarikk

21.06.2023 06:13у меня тиньковский "платинум", номер карты просто напечатан (был) поверху без всяких вдавленностей

isden

21.06.2023 06:13У меня обычный блэк.

Если пальцем провести по тому месту где были цифры ничего не ощущается? Странно, может быть действительно поменяли технологию.

shalamberidze

21.06.2023 06:13Выпуклости (эмбоссинг) практически потеряли актуальность, так как это фактически ручная обработка. Плюс печатать выпуклости долго и нудно. Поэтому придумали карты без этих заморочек, которые предназначены только для электронных устроиств и интернета. Скоро и магнитную полосу уберут, как не обеспечивающую стандарыбезопасности и останется только чип :)

Kanut

21.06.2023 06:13А иногда и вообще не пластик. У нас куча банков карточки делают просто из ламинированного картона.

geher

21.06.2023 06:13потому что легаси, стандарт действует чето типа 5-10 лет… в один из циклов может и уберут

Оно уже пес знает сколько лет легаси. Циклов по 5-10 лет несколько прошло с тех пор.

А теперь экстраполируем на весь мир, где в т.ч. до сих пор существуют эмбоссеры например

Слипу с эмбоссированной карты достаточно номера карты, срока действия и имени владельца. Остальная информация лишняя. Причем по нужности имени владельца отдельный вопрос. Банк, конечно, может выпустить карту с тем же номером для другого владельца сразу после досрочного закрытия предыдущей, но насколько это вероятно?

Опять же, учитывая наличие в ассортименте у банков карт без эмбоссирования и вообще безымянных (на предъявителя) точно уже больше десяти лет, какого было не разрешить выпуск карт вообще без маркировки (пусть бы их не везде принимали бы, но и карты без эмбоссирования вроде не везде принимают)?

cvc/cvv код вообще никогда не выделялся рельефом. Так что по данному параметру, собственно и вызывающему мое возмущение, эмбоссирование никаким боком. Это же дыра в безопасности, изначально заложенная в стандарте. Им жулики при разработке стандарта денег занесли?

DMGarikk

21.06.2023 06:13+1Оно уже пес знает сколько лет легаси. Циклов по 5-10 лет несколько прошло с тех пор.

ну а сколько?

электроном разрешили в интернете платить только в начале 10х… это 13 лет всего прошло (отсюда можно отсчитывать массовые платежи в интернете, когда появились суррогатные виртуальные карты сделанные через всякие мудреные хаки, и первые Visa e-c@rd), стандарт менялся помоему в 14 (тогда кстати отменили обязательное имя на карте, позможность пинкоды менять и ставить их через телефон/интернет) и далее уже в 16-17 году (тут гдето классик стал не эмбоссированным и какието изменения еще были у электронов)какого было не разрешить выпуск карт вообще без маркировки (пусть бы их не везде принимали бы, но и карты без эмбоссирования вроде не везде принимают)?

UnionPay позволял чутьли не с самого начала

Maestro чтото такое тоже (но им нельзя в интернете платить)Это же дыра в безопасности, изначально заложенная в стандарте. Им жулики при разработке стандарта денег занесли?

Это костыли онлайна прикрученные к чисто оффлайновому решению, буквально сбоку

если прослеживать развите карты — видно как легаси постепенно отпадает

SamaRazor

21.06.2023 06:13Не знаю за втб, но в альфе и олеге инфа о карте доезжает ПУШОМ, а после известных событий и удаления банков из сторов пуши принять нельзя. Мб в ВТБ такая же проблема.

Dayl

21.06.2023 06:13+1В Альфе номер карты нормально отображается в самом приложении, а вот CVV теперь приходит СМС-кой.

Раньше да, CVV приходил пушом.

vaslobas

21.06.2023 06:13Ответ простой и это волшебное слово LEGACY.

Бюрократии там мама не горюй, поэтому на каждый чих там отдельные документы. Вплоть до того где логотип ПС на карте должен быть и какого размера и какого вида.

Тут только недавно от выпуклых цифр избавились и перенесли их на заднюю часть карты.

isden

21.06.2023 06:13Ну вот в последнее время банки стали выпускать платежные стикеры. По сути те же карточки, только без всего этого.

DMGarikk

21.06.2023 06:13только это врятли карточка, это скорее токен а-ля телефонный гугл-эппл-пей, только со статическим чипом

isden

21.06.2023 06:13Я где-то читал, что там именно что карточный чип с антенной.

Kanut

21.06.2023 06:13А можно конкретнее? У нас это просто банальный NFC без всяких антенн. Причём в банковские карточки с бесконтактной оплатой точно такие же пихают.

isden

21.06.2023 06:13Что именно? Потроха (чип+антенна) обычной карточки, только без контактных площадок.

Платежный стикер – это, по сути, обычная карта “Мир” с усиленным NFC-чипом

https://vc.ru/money/599220-chto-takoe-platezhnye-stikery-i-dlya-chego-oni-nuzhny

DMGarikk

21.06.2023 06:13ну естественно там чип, только это не карта как таковая (с архитектурной точки зрения), учитывая что у неё нет СКС и прочего, она ближе к виртуальным платежным системам

например SamsungPay и их технологией MST который не эмулировал карту с магнитной полосой, а просто использовал ридер терминала передавая совершенно другие данные через него (это та штука которая позволяла платить смартфоном через старые терминалы не поддерживающие wireless карточки)

хотя с точки зрения стороннего человека, даже инженера, казалось что смартфон эмулирует именно карту с полосойчестно говоря могу немного ошибаться (про стикеры), поправьте если кто знает лучше

DevilDimon

21.06.2023 06:13Смотря какой банк. На моей MasterCard банка Chase только имя и всё, остальное смотреть в приложении. Так что будущее потихоньку наступает

tarielr

21.06.2023 06:13Вопрос без подвоха, просто любопытно. В какой стране у Чейза мастеркард? Просто в Чейзе США только Виза, ну не считая всякие партнерские, типа Инстакард. Но это и не чейзовские карты.

shalamberidze

21.06.2023 06:13cvv/cvc как раз нужен для оплатыпо интернеты. из за указаной Вами проблемы стали вводить 3д секуре. Идентификацию методом не считываемом с карты. СМС в основном

подпись не требутся если проведена идентификация. Пином или другим надежным методом. Аппле фэис аиди и другое.

Термо бумага не особенно предназначена для подписи :)

geher

21.06.2023 06:13cvv/cvc как раз нужен для оплатыпо интернеты. из за указаной Вами

проблемы стали вводить 3д секуре. Идентификацию методом не считываемом с

карты. СМС в основном"3д секуре" - скорее соглашение между банком и продавцом. Если продавец не поддерживает эту фишку (по моему опыту так почти всегда), оно не используется.

В большинстве случаев при оплате через интернет cvv/cvc достаточно, что при наличии этого кода в открытом виде на карте (можно, например, незаметно сфотографировать обе стороны в момент оплаты) как-то совсем небезопасно. Они бы еще пин на карте печатали, чтобы можно было с украденной карты просто сразу все деньги снять, а не мучиться с покупками через интернет.

Термо бумага

Т.е. это банк должен пропечатывать в этом поле образец подписи клиента? Или как оно вообще должно в принципе функционировать. А то банк не печатает (ни разу такого не видел), а клиент сам расписаться толком не может.

isden

21.06.2023 06:13С 3DS есть еще такой момент - если транзакция прошла без него - то риски по фроду на продавце. Если с ним - то продавцу уже пофиг. И в последнее время, по моим наблюдениям, крупные платежки форсят использование 3DS мерчантами.

shalamberidze

21.06.2023 06:133D Secure обязателен насколько я помню. Другое дело если эмиттент не хочет/не может организовать он все расходы берет на себя.

Подпись нужна когда не произвелась проверка другого типа. Грубо говоря при проверке пином подпись не нужна

Portnov

21.06.2023 06:13поясню про 3д секуре. Это технология, придуманная платёжными системами. И в правилах ПС есть раздел про liability shift, где написано: если карта в принципе поддерживает 3ds, но e-commerce транзакция почему-то прошла без него, то "в случае чего" (например, фрода) все риски ложатся на того участника, из-за которого не применился 3ds (т.е. того кто не поддержал 3ds). На практике это обычно либо мёрчант, либо эквайер. Ну или платёжный шлюз какой-нибудь.

Вообще-то предполагается там расписываться перманентным маркером (например некоторое время назад продавались под названием "фломастер для CD"). Но если операционист, выдававший вам карту, куда-то маркер посеял (или его не проинструктировали, или банк сэкономил, итд), то вам могут и простую ручку выдать, да :)

geher

21.06.2023 06:13Вообще-то предполагается там расписываться перманентным маркером (например некоторое время назад продавались под названием "фломастер для CD").

Это тоже пробовал. С большинства карт стирается за считанные дни.

isden

21.06.2023 06:13Когда получал одну из своих первых карт, мне дали тупо черную шариковую ручку. Подпись была читаемой до конца срока годности карты :)

-

oleg_rico

21.06.2023 06:13+2Решил немного дополнить автора исторической справкой вместе с некоторой личной историей.

Первые карточки появились на территории США, когда единственным средством безналичной оплаты были банковские чеки. Вот тогда-то не так широко известная у нас american express придумала для идентификации клиентов использовать специальные карточки. То есть та же самая песня, что и с чеком, только быстрее и проще. Поэтому на выпущенных картах появились выпуклые цифры, которые с помощью машинки и листочек копировальной бумаги позволяли сделать слип карты, один из которых получал продавец, а покупатель расписывался на этом клипе, подтверждая, что именно он сделал покупку.

Мы, так как у нас этих карт долго не было, практически сразу получили карточки уже с магнитной полосой и прокатывающих машинок в России не было за исключением магазинов для иностранцев типа берёзки. Но выпуклая цифры на большинстве карточек до сих пор присутствует и теоретически деньги можно снять и так.

А теперь личный опыт.

Первая карточка у меня была так называемая виза электрон, на которой выпуклых цифр не было, как бы таким образом показывая, что нужно обязательно использовать электронный терминал. И вот как-то раз, совершая покупку на одном из рынков южной Кореи, продавец взял у меня карточку и попытался прокатить её по машинке, так как терминал электронного у него не было. Естественно у него ничего не получилось, потому что цифры-то невыпуклые. Тогда он просто переписал данные и попросил меня расписаться. При этом смотрел на меня с неподдельным восхищением, понимая, что цифры-то стесались, это же сколько я покупал по этой карте:)

DMGarikk

21.06.2023 06:13и прокатывающих машинок в России не было за исключением магазинов для иностранцев типа берёзки.

по рассказам старожилов, в 90х-нулевых эмбоссеры сотнями в месяц отгружали, другое дело что многие годы банковские карты были прерогативой богатеньких (помню у меня подгорало что очень один очень известный продуктовый ритейлер (не ашан, там другие тараканы были, почему) очень долго не ставил эквайринг с обоснованием "наши клиенты не настолько богаты чтобы иметь кредитку" (рукалицо) )

Тогда он просто переписал данные и попросил меня расписаться. При этом смотрел на меня с неподдельным восхищением, понимая, что цифры-то стесались, это же сколько я покупал по этой карте:)

вот он и встрял на эту сумму буквально подарив вам товар бесплатно, такую операцию нельзя провести по электрону в принципе, даже если очень захотеть… это кстати в РФ в конце нулевых придумали костыли чтобы электроном платить в интернете

oleg_rico

21.06.2023 06:13В начале девяностых получить кредитку с выпуклыми цифрами стоило очень дорого.

вот он и встрял на эту сумму буквально подарив вам товар бесплатно,

Тогда мало кто знал как оно будет. Но сумма там была не очень большая.

Хотя конечно, обладая нынешними знаниями, я бы так не поступил.

DGN

21.06.2023 06:13+3Справедливости ради, эмбоссер это большая такая машина которая выдавливает на карте цифры и покрывает их термофольгой.

Машинка для прокатки слипа в магазине называется импринтер.

В 96 году элексбанк (ныне терминалы элекснет) эту технологию активно внедрял.

DMGarikk

21.06.2023 06:13тьфу, да конечно, я ошибся, конечно я имел в виду импринтеры

Эмбоссер стоит в банке(процессинге) для печати и кодирования карт

andrey_27

21.06.2023 06:13+1Статья интересная и полезная, как раз то, чем все пользуются, не до конца понимая, что это есть не самом деле.

Но:

"что платежные системы - это не просто логотипы"... Всё ещё просто логотипы. Меняешь как перчатки, эти же логотипчики все так же где-то дают скидки. Честное слово, когда спрашивали какую платёжку, то просто брал то, что лежит к душе ближе. Правда, потом пожалел, потому что у мастеркарда появилась скидка на оплату в автобусе...

DMGarikk

21.06.2023 06:13+1"что платежные системы — это не просто логотипы"… Всё ещё просто логотипы.

соглашусь, для простого пользователя это именно что логотипы

меня еще удивляла раньше реклама МПС… типа а тут Classic, тут возможности Gold!!! ого!!! а вы знали о технологии PayWave? и что это не тоже самое что PayPass? и что у JCB в РФ долгое время не работал (а работал ли вообще до 22 года?) JCB Contactless… и что он тоже не тоже самое что PayWave/PayPass ..(голова уже от неизвестных названий кружится)

Я до сих пор не могу понять, зачем вообще обычным пользователям это пытались рекламировать учитывая что МПС вообще не ориентированны на физиков и их эти "Требуйте Master Card Ring в вашем банке" выглядело издевательством учитывая что их выпускала только альфа и то очень ограниченными тиражами… а брошюрки и рекламки таких колец я года с 2008 видел регулярно

andrey_27

21.06.2023 06:13Ну, знаешь, у Gold'ов были реальные преимущества типа бизнес-зон в аэропортах или подобное. А рекламировали новые карты, чтобы вы заплатили за перевыпуск карты с новой технологией раньше всех, согласись, бесконтактная оплата это инновация)

DMGarikk

21.06.2023 06:13+1ВТБ в свое время не могли адекватно перевыпустить карту с PayWave и такой вопрос приводил операционистов в замещательство… они помню долго скрипели мозгами… и всёравно перевыпустили карту без paywave

Ну, знаешь, у Gold'ов были реальные преимущества типа бизнес-зон в аэропортах или подобное

Тут можно в пример привести Тиньков Платинум, который в самом начале был MC Platinum — причем настоящий, 100% платинум, но к нему не прилагалось вообще ничего кроме возможности оплаты без контроля лимита (в неразрешенный овердрафт, да) и скидок по MC Избранное

navion

21.06.2023 06:13Все плюшки убрали с отменой комиссии за обслуживание карт, в Авангарде какое-то время была сноска про доступность страховки только для оплативших обслуживание платины.

DMGarikk

21.06.2023 06:13+1упомянутый мной втб голд, имеет существенную комиссию, а плюшки там настолько позорные что прям смешно

вообще тиньков в свое время совместно с самими платежными системами настолько дескредитировал деление карт по классам голд/платина что помоему в них вообще не осталось смысла… какоето время только Signia и Infinite имели какойто смысл но чтото мне кажется последние годы и от них толку нет… читал на банкиру историю как какойто чел ругался с банком что ему без предупреждение посещение бизнес-зала в аэропорту ограничили с 10-15 до 1-3х раз в год… а заметил он тогда когда с него срубили комиссию тысяч 30 за такое… причем комиссии остались теже

от моего ВТБголда помоему только консьерж сервис остался (которым я ниразу не пользовался)… хотя сначала была и международная страховка (включенная в тариф) и всякие еще плюшки… комиссию мне никто не понижал конечноже

Markyon

21.06.2023 06:13+2Автор:

Во-первых, примерно 20 лет назад консорциум из шести крупнейших мировых платежных систем разработал специальный стандарт работы с данными платежных карт - PCI DSS (Payment Card Industry Data Security Standard). Обещаю, что это будет первая и последняя подобная аббревиатура в этой статье.

Автор несколькими абзацами ниже:

MCC (Merchant Category Code) - категории, по которым распределяются мерчанты в платежах.

bill876

21.06.2023 06:13+2Вот так выглядела прапрабабушка современной банковской карты от American Express. По функционалу это была скорее долговая расписка

Но на бумажке написано "American Express Company будет бесплатно перевозить по своим линиям на протяжении 1901 года личные посылки <Имя Фамилия>"? То есть это почтовый абонемент, а не средство платежа или расписка.

ovn83

21.06.2023 06:13Ещё помню как карты прокатывали, делали типа ксерокопии, не было интернета и терминалов. Не обращаю внимания на кэшбек, считаю приятным бонусом.

Vilos

21.06.2023 06:13+2Пишите еще, однако обратите внимание в будущем: меньше воды - больше мяса. И тогда все будет хорошо.

Nicks_TechSupport

21.06.2023 06:13+1«они дополнительно шифруют данные по своим собственным алгоритмам.» - ведь это самое интересное, а вы опустили :(

AlekseiPodkletnov Автор

21.06.2023 06:13Это даже внутри Мастеркарда, где я работал, знают единицы. Суперсекретная инфа

Nicks_TechSupport

21.06.2023 06:13Жаль, т.к. всё остальное тривиально.

justoF

21.06.2023 06:13+3Нетривиальное можно почитать у нас в блоге, там много технических деталей, как пример - Эквайринг: Авторизация по банковской карте, протоколы и узлы обмена. Часть 1, «POS to HOST»

jaha33

21.06.2023 06:13+1А можно все таки статейку о том, как происходит авторизация карты в терминале, подтверждение переводов, и как все это дело защищается? Не досконально конечно, ну плюс минус в общем виде. Странно что вы считаете это неинтересным, на ресурсе для технарей то.

justoF

21.06.2023 06:13-

Эквайринг: Авторизация по банковской карте, протоколы и узлы обмена. Часть 1, «POS to HOST»

-

Эквайринг: Авторизация по банковской карте, протоколы и узлы обмена. Часть 2, «HOST to HOST»

Пожалуйста, подробные технические статьи, как раз описывают авторизацию в терминале

-

POPSuL

21.06.2023 06:13Было бы еще интересно как происходит клиринг между банками X и Y при участии ПС. Ведь не будут же они прям каждую транзакцию реально проводить, как мне кажется, с каким то интервалом должны сводиться балансы, для сокращения реальных пересылок денег... Ну, в рамках одной страны, к примеру, в 50% магазинов терминалы банка X, и через него оплачивают картами банков Y, Z, ... через разные ПС. и чтобы не проводить сотни тысяч транзакций из Y в X по 100 денег, лучше раз в сутки суммировать, и перевести всё что пологается из Y в X, или необорот, чтобы свести баланс...

Ну, я не специалист, поэтому и хотелось бы узнать, как оно там работает под капотом :)

DMGarikk

21.06.2023 06:13оно примерно так и делается, насколько я знаю

процессинг считает деньги сразу кучей по всем платежным системам и также кучей отправляет… а транзакции идут как метаданные рядом