Источник: Reuters

Согласно новым поправкам к закону «О СМИ», с января 2016 года иностранцам запрещено напрямую или косвенно владеть более 20% любого российского СМИ.

Сейчас крупнейшим акционером CTC Media Inc. (зарегистрирован в американском штате Делавэр) является шведская компания Modern Times Group (MTG) с пакетом 38,53%. Еще примерно 36% торгуются на бирже NASDAQ. И остальные 25,4% принадлежат кипрской компании Telcrest.

В связи с этим владельцы договорились с совладельцем холдинга ЮТВ Алишером Усмановым и Иваном Тавриным о продаже 75% операционного бизнеса «СТС Mедиа» по начальной цене в пределах $200 миллионов, писал «Мегамозг» в сентябре.

Однако осенью стало известно, что сумма сделки по консервативному прогнозу может быть снижена до $185 миллионов.

Дисконт мог быть обусловлен несколькими факторами, включая показатель доли аудитории, выручку флагманского канала СТС и денежный поток (в ЮТВ полагали, что он может оказаться отрицательным). В значительной степени на сумме дисконта могли сказаться низкие результаты работы «СТС Медиа» в Казахстане.

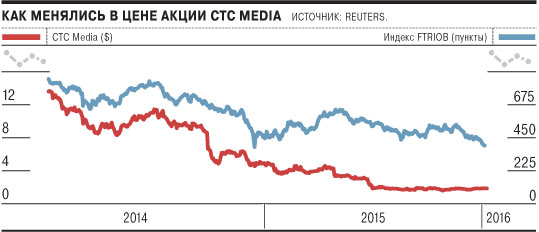

Кроме того, именно осенью капитализация «СТС Медиа» достигла минимума. На сегодняшний день, 13 января 2016 года, она составляет $290,4 миллиона. До того, как в закон «О СМИ» были внесены поправки, то есть на 17 сентября 2014 года, капитализация компании равнялась почти $1,5 миллиарда.

В ноябре «СТС Медиа» объявила о возможном снижении дисконта до нескольких миллионов долларов, а уже в конце декабря стало известно, что дисконта по бизнесу в Казахстане не будет. Менеджмент предпринял усилия по сбору доходов и эффективно контролировал издержки, что позволило выполнить план по cash flow, поясняет собеседник «Коммерсанта».

При этом по итогам девяти месяцев 2015 года чистый денежный поток от операционной деятельности компании сократился с $55 миллионов до $0,9 миллиона, на что повлияли волатильность курсов валют и падение рекламного рынка. Выручка компании в рублях снизилась на 22%, до $14,7 миллиарда, прибыль выросла на 9%, до $3,5 миллиардов.

Подразумевалось, что дисконт будет возможен, если во втором полугодии 2015 года рынок будет падать так же, как и в первом, но уже на конференц-колле по итогам третьего квартала было ясно, что «СТС Медиа» покажет хорошие результаты, уточняет аналитик Raiffeisenbank Сергей Либин. Если сделка пройдет по верхней границе, итоговая стоимость акций будет примерно на 15% выше текущей ($2,19 против $1,86 за акцию), это хорошая новость для продавцов, заключает он.

Еще один источник «Коммерсанта» рассказал, что сделка может пройти по максимальной границе. В этом случае холдинг ЮТВ может заплатить за компанию $200,54 миллиона. Другой источник уточняет, что об итоговой сумме можно будет говорить после аудита компании.

Как сообщал «Коммерсант» ранее, сделка проводилась в два этапа. В декабре «СТС Медиа» получила за 75% бизнеса $150 миллионов, оставшаяся часть в $50 миллионов могла варьироваться в зависимости от результатов работы холдинга.

В конце декабря собрание учредителей ООО «СТС инвестментс» избрало новый совет директоров. В его состав вошли Иван Таврин, председатель совета директоров ИД «Коммерсантъ» Владимир Желонкин, гендиректор ЮТВ Андрей Димитров, гендиректор «СТС Медиа» Юлиана Слащева и член совета директоров CTC Media Inc. Жан-Пьер Морель.

«СТС инвестментс» создана в 2015 году в рамках реструктуризации CTC Media из-за ограничений по иностранцам в СМИ и владеет российским и казахским бизнесом «CTC Медиа». Фактически совет директоров именно «СТС инвестментс» вместе с менеджментом теперь будут управлять всем медиахолдингом. Совет директоров американской головной компании CTC Media продолжит действовать еще несколько месяцев, но его полномочия сильно сократились.