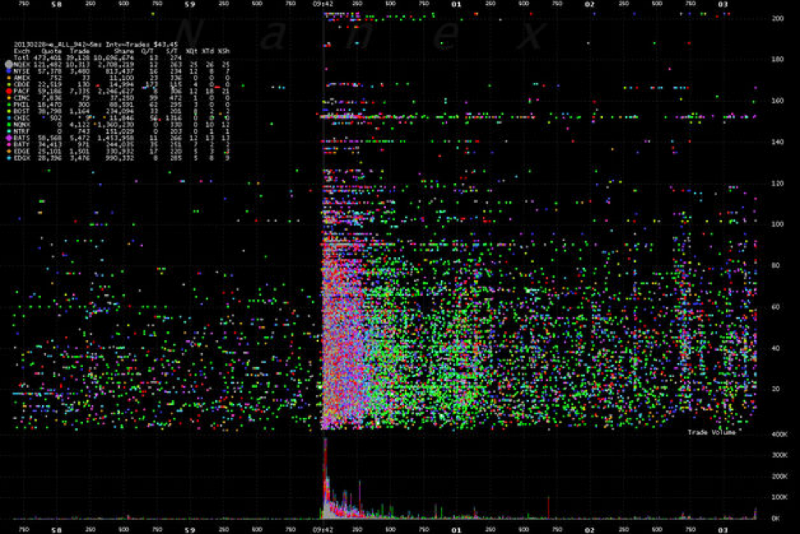

В нашем блоге на Хабрахабре мы рассказывали о системе Nanex, которая используется для визуализации данных о биржевых торгах. Получающиеся графики позволяют наглядно видеть распределение объёмов торгов и выявлять аномалии в изменениях цен. Сегодня мы поговорим о создателе этой системы, ставшей настоящим хитом и грозой хедж-фондов и HFT-компаний.

Из простого программиста из американской глубинки благодаря своим знаниям и жажде справедливости Эрик Скотт Хунсейдер превратился в настоящего борца с нечестной игрой на финансовом рынке и стал его настоящей звездой. Журналисты издания MarketWatch описали биографию создателя Nanex, а мы выбрали ее самые яркие моменты.

Программист-самоучка, легкая школа

Хунсейдер родился в 1963 году и вырос в городе Мэнати, штат Флорида. Рассказывая о своей юности, он с улыбкой вспоминает парусные прогулки вдоль побережья Мексиканского залива. Его отец был фермером и выращивал помидоры, а мать – домохозяйкой. Хунсейдер, второй по старшинству среди четырех братьев и сестер, был умным подростком, который с легкостью учился в школе. «Мне все давалось легко,» сказал он в интервью для Интернет-издания MarketWatch. Хунсейдер начал торговать акциями после окончания колледжа. Он пришел к выводу, что ему нужно автоматизировать заявки, чтобы преуспеть, поэтому решил самостоятельно выучить язык программирования C++. Его первая торговая программа, которая открывает длинные и короткие позиции по фьючерсам, когда их скользящие средние пересекаются, позволила ему сделать из 6000 долларов 36000 долларов в год.

Подобный успех мог вскружить молодому человеку голову, но вместо этого он решил, что ему явно не хватает знаний. Он решил на время оставить самостоятельную торговлю и занялся разработкой софта для трейдеров, поработав во множестве компаний, ведущих такие проекты.

Эрик Хунсейдер

В 1995 году, будучи уверенным в том, что Интернет в корне изменит торговлю, он ушел с корпоративной работы, чтобы написать программу, которая отображает в режиме реального времени информацию по акциям и фьючерсам. В 1996 году он продал эту программу Quote.com, где запустил Livecharts, систему визуализации данных в режиме реального времени, и QCharts, автоматизированное торговое рабочее место для Windows. Когда в 1999 году Lycos купил Quote.com, Хунсейдер получил крупную сумму денег и построил дом в штате Иллинойс — там и сейчас живет вся его семья.

А уже в 2000 году Хунсейдер основал Nanex. Компания из трех человек собирала информацию по торгам акциями, фьючерсами и опционами на Нью-Йоркской Фондовой бирже, Nasdaq, BATS и Чикагской товарной бирже.

Nanex покупает биржевые данные — используюется как историческая информация, так и котировки в реальном времени. Система хранит около 4600 дней информации, начиная с 2003 года. «Мы постоянно покупаем новые сервера,» говорит Хунсейдер.

«Я взглянул за кулисы и мне не понравилось то, что я увидел»

Биржи стали осваивать электронные торги около трех десятилетий назад. Электронная торговля позволила некоторым компаниям использовать быстроменяющуюся ситуацию на рынке на миллисекунды быстрее, чем их это успевали сделать конкуренты, что спровоцировало технологическую гонку вооружений. За последние 15 лет мировой финансовый рынок стал куда более фрагментированным: там, где раньше были три основные биржи США, сейчас существует более 40 бирж и альтернативных торговых систем.

Сегодня HFT-трейдеры используют алгоритмы для того, чтобы анализировать ситуацию на рынке и мгновенно реагировать на малейшие изменения, которые также могут быть вызваны действиями роботов. Технологии сделали торговлю более быстрой и эффективной. Но система не стала прозрачнее, скорее наоборот. Многие стали задаваться вопросом, приносят ли пользу HFT-торговцы, которые, по сути, могут получать преимущества над остальными участниками торгов за счет своей невероятной скорости.

6 мая 2010 года индекс Доу-Джонса упал почти на 1000 пунктов, что стало самым большим внутридневным падением за все время. Правительственное расследование назвало в качестве причины сбоя крупный ордер, спровоцировавший паническую распродажу финансовых инструментов, что привело к мгновенному обвалу фондового рынка. Однако структурная проблема, которая привела к резкому падению крупнейшего финансового рынка на 10% за 20 минут, так и не была выявлена.

В своем исследовании, опубликованном в июне того же года, Хунсейдер предположил, что высокочастотные торговые компании отреагировали на тот самый крупный ордер огромным количеством своих заявок, которые были отменены еще до исполнения. Это привело к «забиванию» потока котировок, который необходим трейдерам для совершения сделок.

По словам Хунсейдера, использование техник, наподобие этой, создает иллюзорную ликвидность, которая и привела к крушению фондового рынка и последующим драматическим событиям. Для описания проблемы он ввел новый термин «забивание котировок» («quote stuffing»). Хунсейдер сказал, что «это было чем-то схоже с сетевой атакой на веб-сайте, система просто не может с этим справиться и обваливается».

Хунсейдер, будучи уверенным в том, что смог определить основную структурную проблему, позже опубликовал более 2000 отчетов, рассказывающих о разного рода манипуляциях. Некоторые — всего в несколько предложений, другие — с подробным пояснением того, каким, по его словам, манипуляциям подвергаются рынки.

«Я взглянул за кулисы и мне не понравилось то, что я увидел» — говорит Хунсейдер. В докладах и социальных медиа он критикует действующих не по правилам HFT-торговцев, биржи, которые избавлены от уголовного преследования; регулирующие структуры, которые не делают достаточно для защиты интересов инвесторов.

Использование «забивания котировок» и других подобных тактик должно преследоваться по закону. Но до сих пор такие случаи единичны, и Хунсейдер объясняет это тем фактом, что сами биржи недостаточно активно расследуют манипуляции на своих торговых площадках — во многих из них могут быть повинны крупные клиенты, с которыми никто не хочет поссориться.

В свою очередь, представители бирж, например BATS и Чикагской товарной биржи, уверяют, что их компании внимательно следят за возможными нарушениями правил торговли, поскольку их основной задачей остается защита интересов инвесторов. Кто-то из них, как например Нью-Йоркская фондовая биржа и Nasdaq, вообще отказываются комментировать обвинения Хунсейдера.

Расследования Хунсейдера снискали ему славу борца с системой, чьего совета просят трейдеры, брокеры и ученые-экономисты. Когда происходят резкие падения на рынке вроде обвала 24 августа 2015 года, когда индекс Доу-Джонса снизился на 1000 пунктов за 30 минут, журналисты и инвесторы забрасывают его письмами и звонками. В диалог с ним пытаются вступить и представители государства – Хунсейдера приглашали на круглые столы и обсуждения в Федеральной резервной системе Чикаго.

Хунсейдер стал небольшим СМИ о ситуации на финансовых рынков — он отправляет десятки твитов в день, число его подписчиков только в Twitter превышает 72000 человек, среди которых крупные биржи, банки, чиновники, трейдеры, портфельные менеджеры и журналисты. Он часто иллюстрирует свои посты графиками, прикрепляет ссылки на другие статьи и скриншоты сообщений других людей. Сам он называет свой профиль источником «чистых новостей без фильтра». «Хотят того или нет, у него есть голос в этой дискуссии,» говорит генеральный директор альтернативной торговой системы IEX Брэд Кацуяма.

В жизни Хунсейдер очень дружелюбный и вежливый, он предпочитает непринужденную беседу формальным интервью. Особенно он любит говорить о своей семье и о достижениях его четырех дочерей. Однако на публике он может быть довольно жестким и непреклонным. В Твиттере он назвал одного репортера «лоббистом» и предложил подписчикам проигнорировать маркетинговое исследование одного генерального директора, чтобы «не терять драгоценного времени» и «нескольких пунктов IQ. Недавно он добавил конгрессмена штата Висконсин на «Стену Позора» и использовал бранное слово применительно к популярной ТВ-сети.

Журналисты MarketWatch пытались связаться с представителями финансовых компаний, которые часто критикует Хунсейдер. В Citadel и KCG отказались от комментариев для статьи о нем. Компания Virtu не ответила на несколько писем с запросом комментария. В ответ на просьбу высказаться по поводу мнения Хунсейдера Билл Хартс, генеральный директор группы Modern Markets Initiative, ответил по электронной почте, что группа «не знает, что Г-н Хунсейдер проводил какие-либо выдающиеся исследования» на тему высокочастотной торговли.

Альтернатива привычным биржам

Хунсейдер является сторонником торговой платформы IEX, принадлежащей распорядителям активов и венчурным инвесторам — мы писали об этой площадке в этом материале. В отличие от других бирж, организаторы IEX ввели задержку в 350 микросекунд для выполнения приказов, чтобы уравнять возможности всех участников торгов. По словам Хунсейдера, данные показывают, что биржа IEX имеет наибольший процент выполненных сделок в средней точке между ценами покупки и продажи, что говорит о честности и объективности.

Компания IEX, которая выполняет около 2% сделок с ценными бумагами США, борется за получение регистрации в качестве национальной фондовой биржи. Компания подала заявление еще в сентябре 2015 года, но Комисся по ценным бумагам и биржам не спешит его удовлетворить — несмотря на большое количество высказываний в поддержку начинания со стороны трейдеров и инвесторов. Старые американские биржи и крупные HFT-компании вроде той же Citadel выступили против регистрации IEX.

Главная угроза — потеря доверия к рынку

Как говорит Хунсейдер, вера в справедливость и прозрачность подкрепляет его опасения. Действующие правила достаточны для осуществления защиты интересов инвесторов, но часто сами биржи крупные финансовые организации не соблюдают эти правила, а регулирующие органы не привлекают их к ответственности. Отчасти так происходит потому, что пока не внедрена технология, которая помогла бы остлеживать возможные манипуляции в режиме реального времени.

Хунсейдер сетует на отсутствие консолидированной системы финансовой аналитики, которая бы обрабатывала информацию о торгах и анализировала рыночные события. Наличие такого инструмента помогло бы регулирующим структурам следить за аномалиями, предшествующими колебаниям цен на активы. Без всего этого Комиссии по ценным бумагам и биржам просто не хватает убедительных доказательств правонарушений, даже когда их наличие кажется весьма вероятным.

Некоторые согласны с Хунсейдером. В сентябре 2015 года уполномоченная Комиссии Кара Штейн сказала, что «скорость и сложность стали почти непреодолимыми силами на рынке, эффективный надзор просто не может происходить без консолидированной системы финансовой аналитики». Соучредитель компании Themis Trading и, по совместительству, еще один критик HFT-торговцев Джо Салуцци заявил в разговоре с журналистам, что «рынки продвинулись на несколько световых лет вперед, в то время как система надзора сильно устарела».

В 2012 году Комиссия по ценным бумагам и биржам распорядилась создать консолидированную систему финансовой аналитики, поручив это партнерству национальных фондовых бирж и ассоциаций, среди членов которого Нью-Йоркская фондовая биржа, Nasdaq, BATS, Чикагская товарная биржа и Агентство по регулированию деятельности финансовых институтов (независимая некоммерческая организация уполномоченная Конгрессом для регулирования участников рынка).

Проект планировалось реализовать в 2015 году. По данным издания Financial Times, было проведено более 700 встреч для обсуждения параметров, издержек, поставщиков и т.д. В итоге, по состоянию на ноябрь 2015 года, был опубликован только короткий список потенциальных поставщиков данных, среди которых Агентство по регулированию деятельности финансовых институтов (Finra), SunGuard и Thesys, который до сих пор рассматривает Комиссия. Все это сильно расстраивает Хунсейдера, который называет поставленную задачу «до неприличия простой», так как он сам в состоянии собрать аналогичные данные свою систему, хотя в них и не будет идентифицирующих кодов участников торгов. Недавно он заявил у себя в Твиттере, что подобная аналитическая система для выявления манипуляций «никогда не будет создана». SEC не комментирует журналистам ход этого проекта.

Хунсейдер также сетует на юридическую неприкосновенность бирж — инвестор, который считает, что площадка предоставила важную финансовую информацию другим игрокам раньше, не сможем подать на нее в суд. Такая неприкосновенность была предоставлена биржам, так как изначально они создавались как некоммерческие членские организации и регулировались федеральными агентствами.

Многие наблюдатели счиатют, что они должны были потерять эту неприкосновенность, став полноценными коммерческими корпорациями. Без иммунитета было бы легче сделать биржи подотчетными участникам рынка. Хунсейдер также считает, что штрафы за нарушение установленных правил слишком малы.

Хунсейдер всегда непреклонен в своих требованиях справедливости и верховенстве права. Как в интервью, так и в соцсетях он говорит, что опасается возможного подрыва доверия инвесторов к финансовой системе из-за проблем, которые он выявил. А это, в свою очередь, может повлечь за собой серьезные потрясения на самих рынках: «Как только люди поймут, что их обманывают, они перестанут в этом участвовать. Что же тогда станет с предметом гордости Соединенных Штатов?»

Другие материалы по теме алгоритмической торговли в блоге ITinvest:

- Как Big Data используют для анализа фондового рынка

- Эксперимент: создание алгоритма для прогнозирования поведения фондовых индексов

- GPU vs CPU: Почему для анализа финансовых данных применяют графические процессоры

- Как предсказать цену акций: Алгоритм адаптивной фильтрации

- Алгоритмы и торговля на бирже: Скрытие крупных сделок и предсказание цены акций

Комментарии (16)

rPman

14.04.2016 13:37Было бы не плохо почитать обзор этих

опубликовал более 2000 отчетов, рассказывающих о разного рода манипуляциях

p.s. нет ли основной причины в манипуляциях из-за отсутствия полной информации по рынку?

Я про то что 99.999% участников торгуют на рынке 'глядя в узкую щель одним глазом через фильтр', т.е. смотря на классический график цен и абстрактные объемы (min/max/open/close/volume), не имея никакой информации о текущей ликвидности (узнают по факту — не сработавшего ордера). Даже параллельная линяя на графике, отведенная под ним (на расстоянии комиссии брокера) уже сильно меняет картину восприятия рынка психологически.

webmascon

14.04.2016 14:13> «Хотят того или нет, у него есть голос в этой дискуссии,» говорит генеральный директор альтернативной торговой системы IEX Брэд Кацуяма.

нуу… если тут появился Брэд Кацуяма, тогда грош цена этой статье и этому Хунсейдеру

sergiy2303

15.04.2016 18:51350 микросекунд. Интересно, если бы ситуацию с быстротой выполнения ордеров не пытались регулировать, до каких чисел могла бы дойти скорость обработки? Наверное количеством тактов системной шини одного из главных серверов.

webmascon

16.04.2016 15:35скорость обработки чего? где? кем?

sergiy2303

16.04.2016 21:26Скорость обработки ордера. Насколько я понял из этой статьи, и предыдущих по этой теме, трейдеры стараються использовать все средства, что бы иметь возможность сразу совершать сделки, когда возникает выгдная для них ситуация. Даже орендуют место в серверах, которые в непосредстевнной близости к центральному серверу на бирже, что бы с наименьшей задержкой совершать сделки. В таких играх уже нет места классической торговли людей, потому как мы очень тугодумы, в сравнении с машиной.

webmascon

17.04.2016 13:08> Скорость обработки ордера.

обработка ордера где? что значит «обработать ордер» — что вы понимаете под этим словосочетанием: выдача ордера торговой системой инвестора? передача ордера по сети? прием ордера и постановка его в order book на бирже? исполнение ордера?

webmascon

17.04.2016 13:11> Даже орендуют место в серверах,

как это «арендовать место в серверах»? это как?

> что бы с наименьшей задержкой совершать сделки

сделки на бирже со всеми ордерами совершаются одинаково. и то что вы ближе находитесь к бирже вовсе не гарантирует вам что ваш ордер будет исполнен — то что он быстрее будет принят — да, но то что на ваш ордер найдется противоположный ордер чтобы ваш ордер был исполнен — вам никто не может гарантировать. вы за 200 наносекунд по оптоволокну передадите свой ордер на покупку, а он потом час удет сидеть в order book, ожидая другого ордера на продажу

Beznoschenko

15.04.2016 18:56Использование «забивания котировок» и других подобных тактик должно преследоваться по закно-> Использование «забивания котировок» и других подобных тактик должно преследоваться по закону

В свою очередь, предсавители бирж -> В свою очередь, представители бирж

Многие наблюдатели счиатют,-> Многие наблюдатели считают,

Vjatcheslav3345

«В отличие от других бирж, организаторы IEX ввели задержку в 350 микросекунд для выполнения приказов, чтобы уравнять возможности всех участников торгов. По словам Хунсейдера, данные показывают, что биржа IEX имеет наибольший процент выполненных сделок в средней точке между ценами покупки и продажи, что говорит о честности и объективности.»

А какие инструменты вообще применяются для повышения «градуса честности» в торгах?

QWhisper

а 350мс меняют что то? было 0+-20мс, стало 350+-20мс. То есть по сути Если раньше цикл Увидел сделку, решил закрыть сделку, могло занимать условные 80мс+-20, сейчас же стало 350+-20мс. То есть все остается так же, медленные трейдеры, могут увидеть сделку, тыкнуть кнопку, а сделка или уже закрыта или отменена, так как кто то был чуть быстрее. Или я чего то не понимаю?

Zavtramen

350мс это 350 миллисекунд, микро это мкс.

kasperos

Влияет на количество операций от одного трейдера, уже сложно за те же 350 мс сделать 8 операций купли/продажи одного лота (imho).

QWhisper

Вот количество да, потом об этом подумал. Но ведь вторая половина проблемы со скоростью доступа не меняется, все так же дискредитированы те у кого длинное оптоволокно.

kasperos

Что касается биржевой торговли, то по мне это толпа бездельников которые ничего полезного не дают, но денег получают.

Что касается «длиннее оптоволокно»: данные передаются «пакетами», пока не получишь пакет целиком, как правило не можешь его обработать полноценно. Для передачи данных есть следующие влияющие факторы:

-скорость и размер пакета определяющие время непосредственно передачи данных, чем меньше размер, и выше скорость тем меньше время.

-дистанция передачи добавляет ко времени передачи время задержки передачи пакета, при этом транзитные ключи добавляют задержку ко времени распространения сигнала.

Для того чтобы с увеличением «дистанции» уменьшить время доставки информации, нужно:

-увеличить скорость канала (уменьшается время передачи пакета);

-уменьшить размер пакета (уменьшение заголовка, адресации, префиксов и тд, замена информационной составляющей индексной информацией);

-уменьшить задержки в ретрансляторах и их количество (уменьшение времени задержки распространения сигнала).

webmascon

> Что касается биржевой торговли, то по мне это толпа бездельников которые ничего полезного не дают, но денег получают.

я думаю всех этих бездельников типа биржевых торговцев, веб-дизайнеров, певцов и уборщиков — всех надо запретить. потому что ничего полезного не дают, но денег получают.

webmascon

> уже сложно за те же 350 мс сделать 8 операций купли/продажи одного лота (imho).

почему сложно?