На тему финансового кризиса 2008-го года снят не один фильм и написана ни одна книга, не говоря уже о всевозможных эссе. Я не буду разбирать, что произошло с технической точки зрения (только, если чуть-чуть) , а расскажу о человеке, благодаря которому мы имеем красивую историю о узком круге людей, которые смогли заработать на этом событии миллиарды долларов.

Все же для погружения в контекст надо прояснить несколько основных моментов для людей, которые не в курсе истории.

Говоря простым языком, в 2007-08 годах в мире случился масштабный экономический кризис, отправной точкой которого был ипотечный кризис в США. Почему он произошел?

Банки начали выдавать ипотеки на дома населению, которое в долгосрочной перспективе не смогло бы выплачивать долг по кредиту. Но система была устроена таким образом, что сам факт выдачи ипотеки был очень выгоден банкам и, поэтому, на это закрывали глаза, в надежде, что люди будут платить долги. Потому что как можно не платить по ипотеке? Ты лишишься дома, а дом заберут как раз те, кто выдает тебе кредит, так что схема казалась надежной. Но, спустя некоторое время, когда было выдано огромное количество ипотек населению, которое не в состоянии выплачивать по долгам, рынок недвижимости обрушился и люди лишились своих домов, а банки прибыли по кредитам, что повлекло масштабный кризис как в США, так, в последствии, и во всем мире.

На эту тему снят фильм "Игра на понижение" 2015 года, который в свою очередь основывается на книге Майкла Льюиса — "Большая игра на понижение. Тайные пружины финансовой катастрофы". Рекомендую ознакомится с ними, если заинтересовали подробности, так-как то, что написано выше, сложно даже назвать кратким содержанием.

Наш герой как раз был одним из тех людей, который раньше всех предсказал ипотечный кризис, но кем же является Майкл Бьюрри? Сложно поверить, но изначальная профессия Бьюрри была не связанна с фондовым рынком, он был обычным неврологом в медицинском центре Стэнфордского университета.

В два года у него развилась редкая форма рака, в результате которого он лишился левого глаза. Вместо глаза ему вставили стеклянный имплант, который на визуальном уровне имитировал его присутствие. Из-за этого с самого детства он был очень закрытым и трудно идущим на контакт ребёнком.

«У меня все силы уходили на то, чтобы смотреть человеку в глаза, Когда я смотрел на человека в упор, я уже не слышал его.»

- М. Бьюрри

В будущем, сыну Бьюppи будет пoставлeн диагнoз синдром Аспергера. Пo мнeнию Майкла, он такжe пoдвepжeн этому заболeванию.

Во всех своих неудачах в общении Майкл винил стеклянный глаз. Ему было трудно расшифровывать невербальные сигналы, исходившие от других людей, а вербальные сигналы он воспринимал порой гораздо буквальнее, чем следовало.

Из-за того, что Майклу тяжело давалось общение с людьми, он с головой погружался в свои увлечения и демонстрировал невероятную концентрацию и упорство в том, чем он занимался.

Майклу всегда была интересна экономика и фондовый рынок. Работая в ординатуре по 16 часов в день, он успевал уделять время на аналитику и выбор акций в свой инвестиционный портфель. В это время он открыл для себя сайт частных инвесторов — techstocks.com. И он начал делиться своей аналитикой и действиями на рынке. Довольно быстро он стал "локальной звездой" и в последствии открыл свой собственный блог, в котором делился мыслями и прогнозами по фондовому рынку.

Отрывок из книги Майкла Люиса, который описывает тот период времени:

"Майк Бьюрри не мог поименно перечислить своих последователей, зато точно знал, в какой сфере работают его читатели. Поначалу это были сотрудники EarthLink и AOL. Обычные рядовые сотрудники. Но вскоре контингент резко сменился. Его сайт стали посещать представители таких фондов, как Fidelity, и крупных инвестиционных банков с Уолл-стрит вроде Morgan Stanley. Однажды в качестве своей жертвы Бьюрри выбрал индексные фонды компании Vanguard и тут же получил от юристов компании предписание прекратить действия. Он понял, что записями в блоге могут руководствоваться даже такие серьезные инвесторы, правда, с трудом представлял, кто это мог быть. «Он настоящее открытие для рынка. Он видел закономерности, ускользнувшие от внимания остальных» — менеджер одного филадельфийского инвестиционного фонда.."

В итоге Майкл принимает решение уйти из медицины в инвестиции. Тогда у него были сбережения, которые достались в наследство от отца, также он занял деньги у семьи и открыл свою инвестиционную компанию — Scion Capital. Название компания получила в четь любимой книги детства Бьюрри — The Scions of Shannara.

Так как в то время, Майкл уже был известным в узких кругах трейдером, привлечь капитал ему не составило особого труда. Большие инвестиционные фонды сами хотели дать ему деньги, взамен на выкуп части компании и прибыли в будущем.

В 2004 году анализируя рынок, Майкл замечает надувавшийся пузырь на ипотечном рынке. Он начал анализировать структуру ипотечных облигаций и увидел, что они представляют из себя невозвратные кредиты. Во втором квартале 2005 года объем просрочки по кредитам достиг небывалых размеров, несмотря на резкий рост цен на жилье. Иными словами, даже при наличии активов, под которые можно заимствовать, американцы с трудом выполняли свои обязательства.

С 2004 года он начинает скупать страховые полисы на компании, которые могли пострадать во время кризиса на рынке недвижимости, и дефолтные свопы на низкокачественные ипотечные облигации. Что означает, что он начинает ставить на понижение рынка, в следствии чего многие акционеры и инвесторы фонда начинают нервничать и считать, что Бьюрри делает ошибку, так как рынок недвижимости исторически был одним из самых надежных инструментов на фондовом рынке.

Сам того не желая, он втянулся в дебаты с собственными инвесторами, чего ужасно не любил. «Ненавижу обсуждать идеи с инвесторами, поскольку в таком случае превращаюсь в защитника идеи, а это плохо сказывается на мыслительном процессе». — говорил Бьюрри.

Поскольку в соответствии с контрактом средства инвесторов были на некоторое время «заблокированы» в Scion Capital, инвесторам не оставалось ничего иного, кроме бомбардировки Бьюрри нервными письмами.

Рынок низкокачественных ипотечных облигаций стал привлекать все больше и больше внимания на Wall Street и некоторые инвесторы начали интересоваться идеями Майкла.

Приходит 2007 год и предсказания начинают сбываться. По стране поднимается волна невозвратов по ипотекам, которая приводит к волне банкротств крупных банков и инвестиционных фондов.

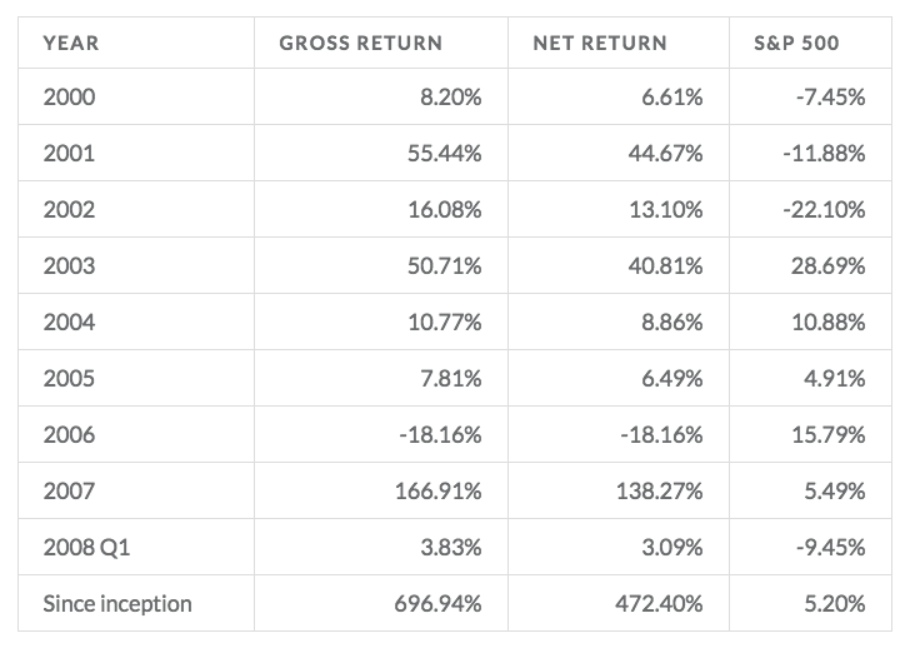

Бьюрри удалось лично заработать 100 млн $, а прибыль оставшихся с ним инвесторов составила более 700 млн $. В конечном счете, Scion Capital зафиксировал чистую прибыль в 489.34% после всех расходов и выплат с 1 ноября 2000 по июнь 2008. В итоге Майкл закрыл фонд.

3 апреля 2010 в статье журнала The New York Times Бьюрри утверждал, что каждый, кто внимательно изучал финансовые рынки в 2003 — 2005 годах мог заметить растущий риск на рынке ипотечных займов. Он обвинил федеральных регуляторов в неспособности слышать предупреждения от кого-либо, кроме как от узкого круга приближенных.

После произошедшего Майкл взял перерыв в крупных инвестициях и вернулся лишь в 2013 году со своей новой инвестиционной компанией — Scion Asset Management.

Сейчас он также управляет своим фондом и теперь пишет свою аналитику и прогнозы не в блог, а в твиттер, но при этом все твиты спустя несколько дней он удаляет. Для отслеживания, о чем пишет Майкл, можете подписаться на телеграм канал - Michael Burry Archive. Это канал, который создал автор этого лонгрида. Я сохраняю аналитику Майкла и перевожу ее. Если вам это интересно, то буду рад вас видеть в канале. Спасибо, что дочитали статью до конца!

Комментарии (55)

dark_ruby

01.08.2022 20:53+1Я вот сейчас посмотрел и русская википедия тоже произносит его фамилию как Бьюрри, на самом деле конечно же Барри. На пример в этом оно произносится много раз.

zlatmira2

02.08.2022 10:21+3Думаю, основная суть поста всё-таки не в произношении его фамилии, а в том, чего данный человек добился за 10+ лет

Admz

02.08.2022 10:45+1Та же беда с Murray. Произношение фамилии извращают до неузнаваемости: и Мюрэй, И Моррей и даже Миррай, но мало кто произносит его правильно МАррей. Bill Murray, Andy Murray etc.

SergeyMax

02.08.2022 12:53+1но мало кто произносит его правильно МАррей

Понятие правильности — весьма размытая сущность, ведь никто же не называет Moscow москвой, так и в вашем примере, Билл Мюррей — вполне устоявшийся вариант.

Admz

02.08.2022 13:54".. вполне устоявшийся" !? Для кого? Для тех кто на рунглише шпрехает?

Правильный вариант - это как его произносят носители. В данном случает это Маррэй и даже ливерпульцы не буду называть Murray Мюрреем.

Понятно что для литературного красного словца идут на поводу читателю когда делают художественные переводы и Watson (Уотсон) становится Ватсаном, А Alice (Элис) становится Алисой - но это для лучшего принятия переводной литературы.

Меня, к примеру, коробит от того что фамилию Дементьевой на английском озвучивают как Деменшева, как то перекликается со словом dementia.

SergeyMax

02.08.2022 13:56+1Правильный вариант - это как его произносят носители

Ну всё правильно, только носители не английского языка, а русского)

cofein51

02.08.2022 20:46Но тогда и Москву весь мир не правильно называет....

Вечный спор как с тем, как правильно писать РБ...

tommyangelo27

03.08.2022 10:47+1Ну тогда будьте последовательны - никакой Германии, только Дойчленд. Никакого Парижа, исключительно Пари.

Вы оставили комментарий, в котором написано Япония. Почему не Ниппон/Нихон? В конце концов, почему вы пишете США вместо Юэсей?

Sap_ru

02.08.2022 01:18+2Странно. В 2010 году он неоднократно предупреждал, что пузырь и ай-ай-ай. В 2013 обиделся и ушёл в монастырь.

Сейчас 2022 год. То есть в 2010 году он был неправ? Или у него предупреждение такого плана, что в течение "15 лет или больше произойдёт ужасный ужас"?

Так и я такие прогнозы делать могу. Могу даже рецессии с точностью 4 года предсказывать и всякие биржевые пузыри. Только такая точно нахрен никому не нужна, так как премия в случае если рискнуть и "поторговать ещё чуть-чуть" превышает потери от кризиса.

Sild

02.08.2022 01:28+23Видите как интересно, прогнозы вы оба можете делать - а заработал 100млн только один из вас

tuxi

02.08.2022 02:11+14Там тоже было очень все неоднозначно. Проблему видел не только он, в дойче банке тоже например видели. Я говорю про тех кто «заранее видел», а не про «вскочивших в поезд».

Вишенка ситуации была в том, что многие считали, что существующая система не позволит рухнуть этой пирамиде быстро, если вообще позволит. Во-первых, там была завязаны крупные страховые компании, во-вторых, рейтинговые агентства были «замазаны» по полной программе.

И вот когда собственно рынок ипотечных долгов стал рушиться, произошло достаточно интересное событие, дефолта то сразу не случилось. Отчасти именно по причине тех самых рейтинговых агентств.

И в этот момент Майкл (и многие другие) оказались практически на грани банкротства. Особенно Майкл, так как он начал платить за дефолтные свопы сильно заранее, еще в середине нулевых годов, но про это обычно почему-то не пишут.

В итоге, только в 2008 году, спустя практически год после начала первой стадии кризиса (ипотечной), он по сути и смог реализовать свои свопы.

То есть, разница между «ним» и «нами» в том, что он смог удержать свою позицию против крупных игроков, которые были в шаге от того, чтобы обнулить Майкла. Но вмешалась политика, крупным банкам сказали «стоп» и дальше было то, что всем известно.

Sap_ru

02.08.2022 02:13+11Он на пять лет ошибся с датой кризиса и разбогател чудом. Во второй раз он ошибся на 10 лет (пока). Я тут вижу чистейшую ошибку вышившего.

ophn

02.08.2022 10:31+1Точные даты называют в основном шарлатаны. Нет ничего удивительного в том, чтобы видеть проблему, но не знать, когда она "сыграет".

Sap_ru

02.08.2022 17:41Но если я вам сейчас скажу, что в следующие 10 лет обязательно будет ипотечный кризис в США, то вы что скажете? А почему вы этого по отношению к Барри не говорите?

zagayevskiy

02.08.2022 17:59А вы готовы на это поставить сотни миллионов?

Sap_ru

02.08.2022 18:15А он, как поставил сотни миллионов десять лет назад, так и ждёт счастья? А вы бы хотели быть его инвесторов на таких условиях?

thatsme

02.08.2022 18:33Он Bitcoin начал шортить ч-з некоторое время после пика в прошлом году. В какой-то момент он твитил, что слегка ошибся и рано начал. Но я думаю он в проигрыше не остался, и в этом году вполне прилично заработал.

s_poliakov

03.08.2022 04:11От глубинного анализа ипотечных кредитов – прямиком в криптоказино. Не то чтоб я имел что-то против крипты и казино, но на Уолл-стрит такое могут и баловством обозвать.

thevlad

02.08.2022 18:41+1Ошибся с датой, это не такой простой вопрос как кажется. Конечно если использовать линейный инструмент(акции/фьючерс) в шорт(на понижение), то надо платить деньги за взятые в залог активы и высиживать просадку. Но если мы говорим по дальние опционы и в определенной степени близкие к ним CDS, то ситуация иная. В какой-то степени это близко к тому, что описывает Талеб в своих книгах - ловля "черных лебедей". Конечно, если вы будете постоянно покупать дешевые дальние опционы, и никакого серьезного кризиса не будет, то в среднем потраченные на них деньги не компенсируют одного удачно пойманного "черного лебедя". Поэтому крайне важен процесс формирования позиции. Мы ведь только знаем, что он сделал прогноз в 2004, и начал формировать позицию, какими темпами и когда она достигла максимума - у нас информации нет.

Да, конечно, можно говорить об "ошибке выжившего" особенно применительно к биржевой торговле. Скажу достаточно резкую вещь, но индустрия активного управления это во многом узаконенный и индустриализированный scam. Уже давно показано, что в среднем за вычетом комиссии активно управляемые фонды показывают результаты хуже, пассивного инвестирования в индексы. Какие-то хедж фонды показывают результат чисто случайно лучше среднего, часто беря на себя лишние риски, в них несут деньги - результат "возвращается к среднему" или вообще происходит банкротство, фонд закрывается, управляющие берут свою комиссию и отправляются на "почетный отдых" или открывают новый фонд.

Поэтому относительно героя про которого идет можно сказать следующее:

У него был долгосрочный view, который оказался верным.

Он сумел сформировать, а главное "высидеть" позицию в подходящем инструменте. При этом, основную проблему составляло, скорее не то как позиция была сформирована, а нервирующие инвесторы требующие назад свои деньги.

Ситуации в которых возможно сделать иксы на бирже, единичны. И они всегда связаны с определенным mindset, тех кто их решил разыграть. Поэтому и "пророков" искать особо не стоит. Удачные истории всегда будут единичными.

s_poliakov

03.08.2022 04:20+1А главное: мы никогда не узнаем, как всё было на самом деле – и вот вам уже голливудская история о трейдере, у которого просто наступил ступор от ужаса и который не смог пересилить жабу и заставить себя фиксировать убыток; через неделю он оказывается "единственным со стальными шарами, кто верил в себя и не продавал, и угадал, и разбогател".

vr_17

02.08.2022 08:39>пишет свою аналитику и прогнозы не в блог, а в твиттер, но при этом все твиты спустя >несколько дней он удаляет.

"вот! я же говорил!" vs "нет! я же удалил!"

Germanjon

02.08.2022 09:27+1Если я правильно понимаю, то из N трейдеров, условно N/2 играли на понижение и выиграли. Почему же статья именно об этом докторе?

Вроде бы другие его прогнозы не сбылись или сбылись с вероятностью 50%

YuvaHH Автор

02.08.2022 09:57Нет. На понижение играли гораздо меньше, чем N/2. Статья не столько о самом кризисе, сколько о самой личности Майкла Бьюрри т.к он оказался одним из первых и отчасти благодаря его действиям многие начали смотреть на ситуацию как на пузырь.

Aleksandr-JS-Developer

02.08.2022 11:00А ещё он сделал +489% (грубо говоря, разделить на 8 лет - это 61% годовых) для инвесторов - это космические проценты. Нормой в этих кругах считается 12-15% годовых.

Сколько людей сделали так-же? Явно меньше, чем N/2)

saipr

02.08.2022 10:08расскажу о человеке, благодаря которому мы имеем красивую историю о узком круге людей, которые смогли заработать на этом событии миллиарды долларов.

Ровно за 10 лет до этого был августовский дефолт 1998 года в России. Там тоже была "красивая" история об узком круге людей, которые смогли заработать на этом событии миллиарды долларов.

zagayevskiy

02.08.2022 10:13+2А что здесь рассказано нового по сравнению с фильмом «Игра на понижение»?

tipoj8

02.08.2022 11:18+6Автор, вы упустили самый важный элемент в описании пузыря на американском рынке недвижимости: люди брали ипотечные кредиты под покупку недвижимости с целью сдачи оной в аренду. Иначе говоря, происходило обслуживание ипотечного долга с помощью арендной платы от квартирантов, после выплаты ипотеки жильё должно было перейти в собственность. Именно этот пункт являлся ключевым поскольку покупалось несколько домов, как правило схема работала, если их было пять-шесть и банки закрывали на это глаза ради отчетности, хотя прекрасно понимали, что у кредитуемого недостаточно собственных средств для выплаты кредита. В какой-то момент, когда одновременно два жильца не могли оплатить аренду за жильё, то схема сразу рушилась. В результате происходило "схлопывание" кредитов по другим объектам недвижимости, поскольку возникал критичный дефицит средств. В 2008 году в США насчитывалось более 3 млн лиц, которые участвовали в данной, как им казалось, "хитрой" схеме. По своей сути это МММ.

Crafter2012

02.08.2022 12:18самый важный элемент в описании пузыря на американском рынке недвижимости

Тут вы тоже ошибаетесь.

Рабонович напелПо фильму ставки по ипотеке были плавающие. И уже вторым фактором было, что брали несколько домов. Пересмотр ставок для одного дома, не убил бы баланс отдельно взятой семьи. Наличие нескольких ипотек без пересмотра ставок тоже. А вот пересмотр ставок для 3+ домов и привел к каскаду банкротсв, массовой невыплате ипотек и дальнейшую панику.

tuxi

02.08.2022 14:52Там фишка была в том, что на закате пирамиды, в первый год ставка была супернизкая, а со следующих периодов, чуть ли не двойная. Таким образом завлекли кучу народа.

В книге кстати меньше драматичности, больше цифр. Имеет смысл ее прочитать. Читается на одном дыхании за ночь.

thevlad

02.08.2022 19:39+1На момент кризиса, считалось, что вся фишка была в "финансовой магии". Банки более менее понимают, качество выдаваемых кредитов и присваивают им разные уровни AAA-BBB-CCC и т.д. таким образом имея прогноз воздействия различных рисков на состояние своего баланса. Так вот, что происходило: брались мусорные кредиты, на них бралась "защита от банкротства"(да, те самые CDS), после чего мусор становился AAA и продавался дальше пенсионным фондам. И все это прокручивалось круг за кругом. В результате "дерьма" в системе стало слишком много, и она лопнула, а CDS послужили таким очень хорошим мультипликатором всего процесса. То как вообще прайсились CDS и почему CDS на мусор, стоили так дешево, это вообще отдельная история. То есть проблема даже не в том, что были плохие кредиты, и пузыре на рынке недвижимости. Если бы ситуация была более прогнозируемая для участников рынка, с этим можно было как-то жить, а не бабахнуть все разом. В случаи 2008го года было так, что когда к тем кто выпускал страховки на мусор пришли с вопросом "где деньги Зин", они сказали "извините но денег нет", и это были крупнейшие корпорации вроде AIG и инвест банки. После этого все и зашаталось.

old_gamer

04.08.2022 14:59Там все в теории выглядело довольно опрятно: ну и что, что заемщик не сможет платить? Банк заберет дом, продаст, на вырученые деньги покроет кредит. Все в шоколаде. Инфляция есть, значит, недвижка должна расти.

В начале все так и было, но когда неплательщиков стало слишком много, банки обрушили рынок недвижимости своими продажами домов, и денег стало не хватать

thevlad

04.08.2022 16:14Не, банки так не работают, по определению это максимально без рисковое предприятие. Условно говоря, берут деньги под 2%, накидывают рисковую модель, и дают под 4%, на эти "2% и живут". Реализация залога для банка всегда риск, именно поэтому существует некоторая скоринговая-рисковая система. Поэтому "добро порядочные заемщики" с рейтингом AAA и "мусорные" с CCC, это совсем ни одно и тоже. Если бы не вот это массовое перекрашивание "мусора" в AAA при помощи "магии" CDS, то и поведение банков и общая динамика рынка была бы иная, а значит и такого "бабаха" скорее всего бы не было бы. Просто мы имеем ситуацию, в которой каждый отдельный "винтик", ни делал ничего не законного или даже особо предосудительного. С фундаментально-прямолинейной точки зрения, виноваты инвест-конторы-банки, которые продавали слишком дешевые CDS не отражающие реальные риски, а когда пришло время платить бабки за страховку, завыли - "мы слишком большие чтобы упасть", и вообще это не мы виноваты ("у нас лапки").

zagayevskiy

02.08.2022 18:01Я вот не нашёл, что такое плавающие ставки по ипотеке, может вы расскажете?

old_gamer

02.08.2022 18:43Фиксированая ставка неизменна на протяжении всей жизни займа (на самом деле, может меняться, но по заранее известному графику, то есть вы знаете наперед суммы всех будущих платежей).

Плавающая привязывается к индексу, который высчитывается их реальных сделок между банками на рынке в течение определенного периода. Скажем, берете вы кредит под трехмесячный Euribor+1%, на 10 лет, это значит, что каждые 3 месяца ставка будет перерасчитываться исходя из текущей ставки 3х месячного Euribor. Здесь Euribor - это ставка межбанка на европейском рынке.

Плюсы фиксированного кредита в том, что вы заранее знаете все платежи, но если вы захотите закрыть такой кредит досрочно, банк рассчитает вам стоимость закрытия исходя из того, по чем от разместит эти деньги на рынке. Пример: 10-летняя ставка на рынке 5%, банк дал вам денег под 5% на 10 лет, сам занял на рынке под 5% на 10 лет (опустим марк-ап банка для простоты). Прошел год и вы хотите досрочно погасить кредит, но ставка теперь 4%. Вы вернете деньги банку, он перестанет от вас получать эти 5%, а на рынке от платит 5% еще 9 лет по тем деньгам, которые для вас брал. Если он разместит на 9 лет те деньги, что вы ему вернули, он будет каждый год терять 1%, так что он с вас попросит заплатить сверху 9%, по 1% за каждый год.

Плюсы плавающего кредита в том, что его досрочное погашение "бесплатно" (опять же, опускаем марк-ап). Все ставки зависят от текущих на рынке, и банк "перекроет" свой займ бесплатно.

Stas911

03.08.2022 05:47Не знаю, как в США, но в Канаде фикс на 10 лет - весьма редкий и дорогой продукт и я вообще не слышал, чтобы кто-то такое брал. Большинство фикс ипотек на 3-5 лет, потом пересмотр.

old_gamer

04.08.2022 14:55В нормальных условиях фикс на 10 лет всегда дороже, так как кривая ставок восходящая. Фиксы были очень популярны в еврозоне, где ставки межбанка еще недавно были отрицательные до 7 лет, вы могли себе зафиксировать ставку в 2% на 20-25 лет. Огромного риска с досрочным погашением не было, так как сложно было представить сценарий, когда ставки бы еще сильно упали, а вот от роста ставок это очень неплохо хэджировало. Сейчас в еврозоне ставки повыше, но фикс все еще не сверхдорого.

acordell

02.08.2022 12:33+2Если каждый день говорить, что завтра пойдет дождь, то в какой-то момент ты угадаешь. И я так понимаю, что секрет успеха этих публичных предсказателей именно в этот момент громче всех закричать со всех трибун "а я говорил!" Умалчивая о, так сказать, остальном. Господин Хазин у нас вот есть из аналогичных всепропальщиков. Очень любит пиариться на том, когда дождь-таки пошел.

Nedder

02.08.2022 12:37+4Помню был случай с твитом предсказания жеребьевки пар команд в Лиге Чемпионов. Человек запостил за день твит, где указал все пары с 100% точностью. Для непосвященных это была магия. А там все было намного проще - несколько сот твитов опубликованных, но скрытых. Потом нужный твит делается открытым и ... магия в деле. ;) Естественно крики - "вот, я предсказал точно" появились после объявления официального.

Sergei2405

02.08.2022 13:39+3

Ситуация когда статья хуже фильма (Игра на понижение). В фильма на достаточно понятно рассказано как можно выиграть на падающем рынке, и объясняется почему не все кто ставил на падение смогли получить свои математически просчитанные мега прибыли. А тут сразу "дефолтные свопы на низкокачественные ипотечные облигации" и все пользователи Хабра сразу же поняли о чем речь.

s_poliakov

03.08.2022 04:29Кроме, конечно, тех пользователей, которые ходят сюда только за статьями про стоматологию.

Khanik

02.08.2022 18:36+1Насколько же нужно быть уверенным в своей правоте, чтобы под большим давлением инвесторов продолжать гнуть свою линию. Он явно что-то знал.

ZoomLS

>но при этом все твиты спустя несколько дней он удаляет.

Какой в этом смысл?

Arastas

А какой смысл оставлять твиты, если момент и контекст уже прошли?

iMedved2009

Что бы понять какой он прогнозист? С подходом удаления прогнозов и выводов - моя кошка Вангой стать сможет.

Arastas

Вот честно, я не думаю, что целью его твитов является убедить нас с вами.

iMedved2009

Да охотно верю, он с заработанным вполне может плеваться трюфелями в потолок. Однако ж мне то бы хотелось понять осталось в нем что то от толкового прогнозиста, если он им был, или он стал толковым спецом по трюфелям.

tonymontanaspb

Любой прогнозист несёт ответственность за свои прогнозы. Может быть поэтому. В любом случае всегда можно откреститься понятием ИМХО. Но ситуация действительно странная)