В Соединенном Королевстве действует одна из самых продвинутых автоматизированных клиринговых систем, которая называется Faster Payments Scheme (FPS). Запущенная в 2008 году и работающая в реальном времени межбанковская платежная сеть позволяет любому, у кого в Великобритании открыт банковский счет, отправлять деньги на практически любой другой счет в странах королевства. Недавно максимальное ограничение по сумме операции было поднято до 250 тыс. фунтов за платеж. Впрочем, на практике многие банки накладывают гораздо большие ограничения.

В Соединенном Королевстве действует одна из самых продвинутых автоматизированных клиринговых систем, которая называется Faster Payments Scheme (FPS). Запущенная в 2008 году и работающая в реальном времени межбанковская платежная сеть позволяет любому, у кого в Великобритании открыт банковский счет, отправлять деньги на практически любой другой счет в странах королевства. Недавно максимальное ограничение по сумме операции было поднято до 250 тыс. фунтов за платеж. Впрочем, на практике многие банки накладывают гораздо большие ограничения.О FPS и работе банковской системы UK мы знаем не понаслышке, так как и сами работаем в юрисдикции Великобритании — наша компания Wirex, поставщик банковских решений на базе Blockchain, находится в Лондоне. А недавно нам на глаза попалась неплохая статья, которая, как нам кажется, может дополнить этот материал, вызвавший большой интерес у читателей Geektimes. Далее предлагаем адаптированный перевод.

В общем случае, когда системы обоих банков-участников поддерживают обработку операции в режиме реального времени, перевод доходит до счета получателя в течение считанных секунд, а сами операции доступны 24 часа в сутки. Каждый перевод обходится банкам в несколько пенсов, однако ни один из банков-участников на сегодняшний день не взимает с клиентов комиссию за такие услуги. Комиссионные сборы за проведенные транзакции получает компания Faster Payments Scheme Ltd, тогда как основную операционную и техническую деятельность по ее поручению выполняет другой оператор — VocaLink, который помимо FPS также курирует деятельность популярной платежной системы для заработных выплат и прямого дебетования Bacs и банкоматной сети LINK.

В Великобритании, существование такой сети считается чем-то само собой разумеющимся, однако не следует забывать, что в США подобного рода система отсутствует как таковая, поэтому чеки до сих пор остаются популярным среди американцев платежным способом.

Давайте познакомимся поближе с технологией, благодаря которой каждый год по всей стране совершаются денежные переводы на общую сумму в несколько триллионов фунтов.

Допустим, я хочу отправить 50 фунтов своей подруге. Для этого я узнаю у нее номер счета и кодовый идентификатор ее банка. Ввожу эти данные в приложение своего банка и заполняю 18-и символьное поле назначения платежа по своему усмотрению (эмодзи запрещены ). Банк выполняет серию простых проверок, позволяющих определить корректность указанной комбинации номера счета и идентификатора банка, после чего банковское отделение оформляет внутренний FPS-платеж. Эти процедуры сами по себе еще не гарантируют успешности проведения платежа, однако позволяют исключить некоторые базовые ошибки при оформлении платежа.

Когда вы кликаете на кнопку «отправить деньги», ваш банк немедленно блокирует на вашем счете 50 фунтов, предотвращая возможность их повторной траты. После этого он отправляет в VocaLink сообщение, оформленное по стандарту ISO 8583 и содержащее подробную информацию о платеже и его получателе. С помощью идентификатора банка VocaLink за несколько миллисекунд перенаправляет это сообщение в банк получателя. Банк получателя принимает сообщение и выполняет собственные типовые проверки, подтверждая, что аккаунт открыт и обладает возможностью принимать средства. Если все в порядке, банк моей подруги зачисляет средства на ее счет и отправляет в VocaLink подтверждение об успешном завершении платежа.

Далее Vocalink принимает это подтверждение и передает его моему банку, который, в свою очередь, снимает блокировку 50 фунтов и вычитывает их с моего счета. Вот и все, теперь денег на счете нет. Если ИТ-системы банка достаточно современны, все эти действия займут всего несколько секунд. В противном случае может потребоваться несколько часов. Некоторые крупные банки, например, до сих пор не занимаются обработкой платежей в выходные дни!

Нетто-расчет

Итак, мы описали изменение балансов на двух счетах, однако никакого «движения» денег между банками еще не произошло. Только обмен электронными сообщениями.

Чтобы «переместить» деньги, FPS пользуется системой под названием «отсроченный нетто-расчет». Списывая деньги с моего счета, банк одновременно зачисляет 50 фунтов на свой расчетный счет в Faster Payments, учет которого ведется в бухгалтерской книге оператора. Таким же образом банк моей подруги снимает 50 фунтов со своего счета в Faster Payments, одновременно зачисляя их на ее счет. Так происходит любое движение средств в банке, а называется такой подход «метод двойной записи бухгалтерской проводки». По сути, мой банк говорит, что должен FPS 50 фунтов, а банк моей подруги рассчитывает получить 50 фунтов от FPS.

Тысячи платежей проводятся и принимаются в течение одного рабочего дня, и каждый банк ведет учет средств, который он должен системе или рассчитывает от нее получить. Отдельные платежи суммируются или, иными словами, рассчитывается их «нетто-сумма», в результате чего определяется текущий размер баланса на счету банка в системе. При этом мы все еще говорим о внутренних банковских расчетах, никаких настоящий «денежных движений» еще не происходило.

Три раза в течение каждого буднего дня VocaLink отправляет всем банкам-участникам сообщение, содержащее информацию об их нетто-позиции. Эта информация также предоставляется Банку Англии, где у каждого банка-участника открыт расчетный счет. Немного позже каждый из них либо проводит один платеж в пользу FPS (если баланс участника на этот момент оказался отрицательным), либо получают аналогичный платеж (если чистая сумма переводов оказалась в пользу участника). В Банке Англии этот платеж также оформляется по методу двойной бухгалтерии. С расчетного счета банка-участника списывается определенная сумма, которая зачисляется на счет в FPS.

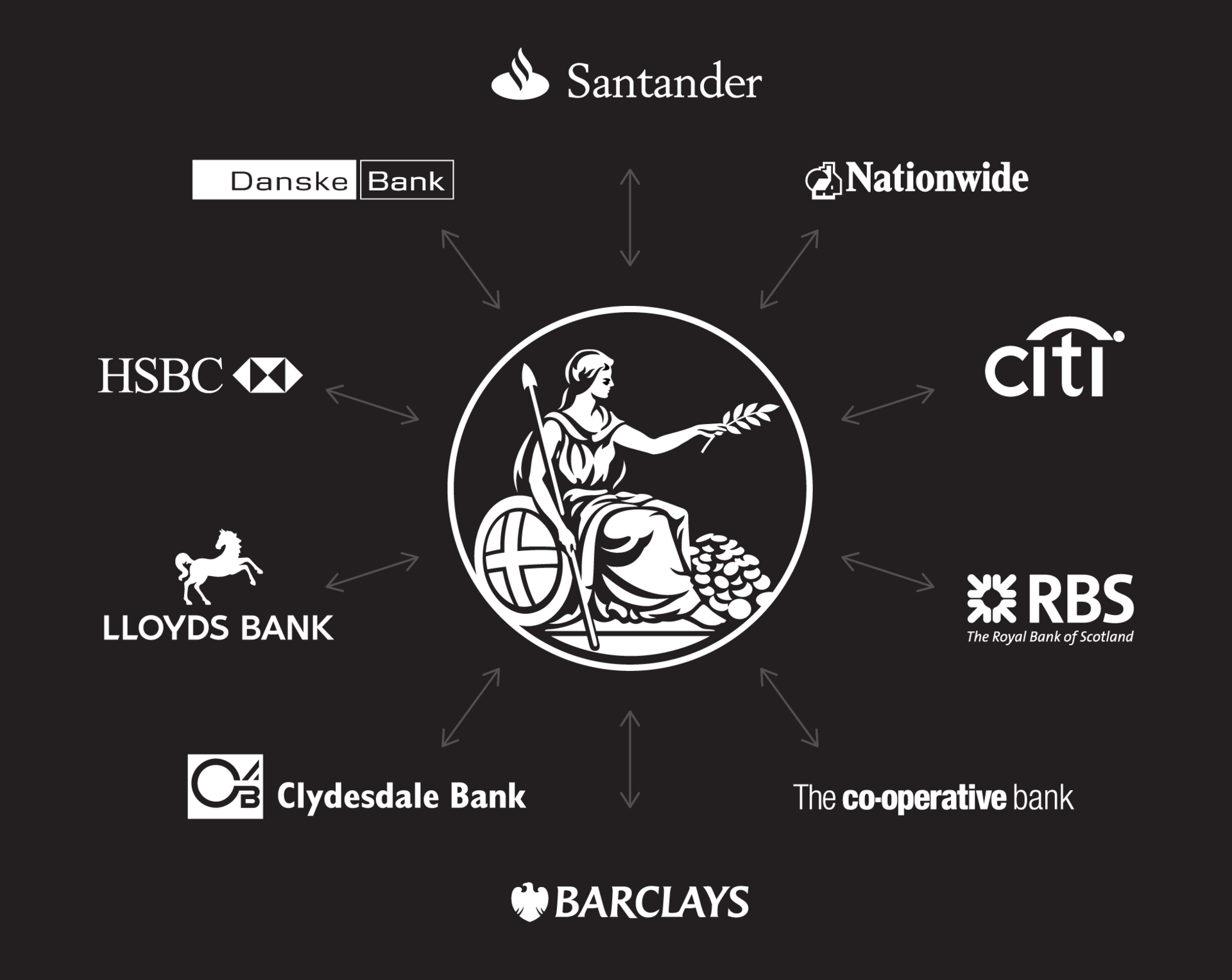

10 крупнейших банков-участников FPS (источник: веб-сайт системы)

В этом и состоит суть «отсроченного нетто-расчета». «Отсроченный», потому что фактический расчет происходит уже после движения средств, «нетто», потому что каждый банк суммирует входящие и исходящие платежи и рассчитывает «чистый» результат. В качестве противоположной идеи можно привести систему «валового расчета в реальном времени», которая лежит в основе CHAPS, TARGET2 или Fedwire, схем, которые используются для перемещения крупных сумм между банками.

Нетто-расчет используется, поскольку позволяет умещать миллионы ежедневных платежей в небольшую группу записей в бухгалтерской книге Банка Англии. Обратной стороной этой эффективности является риск невыполнения обязательств банками-участниками. Если один из них обанкротится, то у него, скорее всего, не останется наличных денег для завершения ежедневного расчета. По этой причине каждый из банков-участников обязуется оставлять на своем депозитном счете в Банке Англии сумму, равную или превышающую свою максимальную задолженность в качестве защиты от неплатежеспособности.

Банки-агенты

С FPS напрямую работают только 10 крупных, задействованных в ежедневном «клиринге» банков, однако фактически схемой пользуются сотни разных банковских учреждений и строительных сберегательных кооперативов. Каждый из них заключает договор о получении прав банка-агента с одним из клиринговых банков. Небольшой сберегательный кооператив может иметь один кодовый идентификатор, но фактически работу с этим кодом осуществляет клиринговый банк. Когда платеж необходимо перенаправить на этот кодовый идентификатор, VocaLink заранее знает, какому клиринговому банку его нужно адресовать. Последний, получив сообщение, перенаправляет его банку-агенту. В зависимости от возможностей ИТ-инфраструктуры, агент может узнать о платеже в режиме реального времени или же придется подождать несколько часов.

С появлением в стране нового регулирующего органа были объявлены инициативы по облегчению прямого доступа к FPS для малых банков. Предполагаются, что результатом этих инициатив будет уменьшение стоимости проведения платежей. Тем не менее стоимость первичного подключения, тестирования и сертификации все еще довольно высока. До настоящего времени ни один новый банк не присоединился к FPS напрямую. И хотя желающие выстраиваются в очередь, только один из малых банков объявил о подобном намерении.

Paym

Paym — запущенный в 2014 году новый вид услугу от VocaLink, позволяющий отправлять друзьям деньги, используя для этого только номер мобильного вместо комбинации из номера счета и идентификатора банка.

С технической точки зрения, услуга реализована очень просто. На практике Paym представляет собой огромную таблицу соответствия, где мобильные номера связаны с банковской информацией. Когда вы вводите мобильный номер друга в банковское приложение, банк быстро находит имя вашего друга, его номер счета и банковский код. После этого платеж проходит как самый обычный FPS-перевод с добавление в него нескольких дополнительных полей, которые показывают, что изначально он был сделан с помощью Paym.

Теоретически в качестве ключа для поиска по таблице может быть использовано любое уникальное значение. То есть адрес электронной почты или, например, имя пользователя в Twitter могут с таким же успехом выполнять функцию мобильного номера.

К сожалению, распространение Paym происходит очень медленно. С момента появления в сервисе было зарегистрировано около 3 миллионов аккаунтов, и большие банки, судя по всему, не спешат рекламировать услугу среди своих клиентов.

Подготовлено по материалам Mondo. Если у вас остались вопросы, смело задавайте их в комментариях. Подписывайтесь на наши статьи и не забывайте оставлять заявки на оформление двухвалютной карты Wirex.

Комментарии (8)

Argazzmos

20.04.2016 18:43Зачем усложнять, и называть обычный клиринг (https://ru.wikipedia.org/wiki/Клиринг) «отложенным нетто-расчётом»?

BalinTomsk

20.04.2016 18:52Есть еше http://interac.ca/en/ где деньги можно посылать по email и при этом не надо знать человека и его банковские реквизиты.

Еше есть https://www.bitgold.com

где можно переслать золото

Kan70

21.04.2016 13:25-11) «Так происходит любое движение средств в банке, а называется такой подход «двойной бухгалтерией». „

Журналист в терминологии вообще не разбирается, а статьи переводит.

Такой подход называется “метод двойной записи бухгалтерской проводки (транзакции) в бухгалтерской книге».

А метод «двойной бухгалтерии» применяется для сокрытия налогов от государства или воровства денег клиентов:) Синоним данного метода — черная бухгалтерия.

2) То что тут описано это примитивы 70-80-х прошлого века. Даже в странах СНГ можно найти более продвинутые принципы чем описанные в статье.

Например в Казахстане есть и клиринговая система и система валовых расчетов реального времени. Отличие между ними как раз только в процедуре наличия клиринга. Т.е. в платежной системе участник получает лимит (от Центрального банка в пределах остатка на корсчете участника) и далее регулярно с учетом пула встречных платежей производится взаиморасчет между участниками (обычно 1 раз в день). Т.е. сумма встречных платежей объединяется с суммой лимита и минус исходящие платежи и рассчитывается чистая позиция участника. Если она оказалась отрицательной, то из расчета выкидывается наименее приоритетный платеж и процедура повторяется до тех пор пока все чистые позиции участников не станут неотрицательными. Это гарантирует что никто из участников «не вылетит» на отрицательный остаток. Любой участник может запросить овердрафт, если хочет чтобы его непрошедшие платежи прошли. Также любой участник может отозвать платеж если он еще не прошел процедуру клиринга. Это позволяет участнику регулировать свою платежную позицию, если вдруг срочно надо

Отличие системы реального времени что она не производит процедуру клиринга, а просто в реальном времени если текущий лимит с учетом всех ранее прошедших позволяет (работает непрерывно и круглосуточно принимает платежи любой датой, включая будущие даты валютирования) — то сразу же меняет остаток участника и гарантированный платеж уходит получателю. Этот платеж уже отозвать нельзя, только через процедуру согласования с получателем. Скорость прохождения таких платежей несколько секунд из любой точки страны в любую точку.

cigulev

21.04.2016 14:591. Не думаю, что из-за одной ошибки перевода в статье на 10к знаков стоит обвинять переводчика в некомпетентности, который между прочим работает в банке.

2. Не могли бы вы в таком случае привести пруффлинк, в котором рассказывается как на самом деле работает система UK, если эту информацию вы считаете устаревшей?

Kan70

21.04.2016 15:191. тем более для банковского сотрудника использование таких терминов является неприличным, это то с чего начинается курс лекций в бухгалтерии — принцип двойной записи в бухгалтерскую книгу по балансовым счетам:)

2. «действует одна из самых продвинутых автоматизированных клиринговых систем». " По этой причине каждый из банков-участников обязуется оставлять на своем депозитном счете в Банке Англии сумму, равную или превышающую свою максимальную задолженность в качестве защиты от неплатежеспособности."

Комментарий относился к тому что невозможно считать эту систему «продвинутой», да еще и требующей держать депозит. Даже в СНГ есть клиринговые системы, которые не требуют этого. Банк сам видит сколько ему денег не хватает для окончания расчетов и привлекает нужную сумму на Money Market (межбанковском денежном рынке) или пополняет корсчет наличными и тем самым может менять лимиты в платежной системе. А не держит депозит в Банке Англии (или Центральном банке) для. Надо понимать, что такие депозиты — это деньги не приносящие дохода банку. Деньги должны работать и приносить прибыль — на платежах, на выдаче кредитов, на межбанковском денежном рынке и т.д. А на депозите в ЦБ они должны быть собраны в последний момент чтобы обеспечить требуемый коэффициент ликвидности.

Для примера, это как расцвет 90-х и «кредитные» карты с залоговым депозитом… Сейчас на такие бы клиентов и не найти. Но были же времена и это считалось «продвинутой технологией».

tregubenkov

Схема работы в точности соответствует старой доброй СЭП НБУ (системе электронных платежей нацбанка Украины), которую в качестве эксперимента запускали ещё в УССР и внедрили в продакшен на Украине, по-моему, в 1993. Отличается от представленного в статье тем, что все корреспондентские (промежуточные) счета находятся не в частной фирме, а прямо в нацбанке и тем, что в банке, откуда перечисляются деньги, платёжный документ должны подписать персональными ключами минимум два человека, в банке-реципиенте тоже человек должен подписать входящий документ. Лет 10 назад среднее время прохождения платежа составляло 40 минут.

Когда столкнулся с этой системой, приятно удивила её продуманность и отказоустойчивость (реально даже если бы экскаваторами перерубили ВСЕ провода идущие в банк можно было продолжать работать на дизеле, только пришлось бы возить в нацбанк дискеты курьерами).

Насколько я знаю, в России есть что-то подобное, но намного сложнее, так как система ещё и многоуровневая (у областей/регионов свои системы, отдельная система для передачи платежей между областями).

Geny

40 мин (хотя на самом деле минут 20-30) это при файловом обмене платежами, а в случае online обмена в режиме реального времени...)