Энтузиасты финтеха могут до бесконечности спорить о том, сколь высоких результатов добились представители сферы финансовых технологий в отрасли финансовых услуг и в целом, и в их утверждениях даже будет присутствовать некая доля правды.

Действительно, более 7 тыс. финтех-стартапов со всего мира на деле доказывают свою способность выйти за рамки привычного для потребителей уровня сервиса. Более того, размер венчурных инвестиций в сферу финтеха по всему миру в 2016 году вырос на 11% до 17.4 млрд долларов. Если говорить о 2017 годе, то сегодня у нас уже есть финтех-альтернативы, выглядящие более привлекательно, нежели любая аналогичная банковская услуга.

Однако существует один процесс, который неминуемо положит конец этому победному шествию. Консолидация ресурсов (финансовых, кадровых, технологических и идей) в отрасли финансовых услуг восстановит баланс сил на рынке и приведет его к изначальному состоянию, при котором большая часть рынка будет контролироваться очень ограниченным количеством компаний.

В связи с этим следует отметить, что сферы платежей и кредитования, вероятно, будут в числе первых сегментов, которые на своем примере продемонстрируют бесперспективность большого разнообразия игроков. Более 1 тыс. платежных стартапов по всему миру предпринимают попытки предложить один и тот же базовый сервис под разными вывесками. При этом платежи, кредитование и финансирование представляют собой сегменты, которые могут похвастаться наиболее стабильным финансированием и наибольшим разнообразием предложений. Внутри платежного сегмента мобильные кошельки и платежи представляют собой наиболее популярное направление деятельности. Согласно данным базы MEDICI около 34% платежных финтех-компаний уже работают в нем.

Тем временем проведенное компанией Gallup в 2015 году исследование указывает на то, что только 13% взрослых американцев держат на своих смартфонах цифровые кошельки. Большая часть из этих 13% (76%) вообще или практически не пользовались ими для совершения каких-либо покупок за последний месяц (на момент проведения исследования). Разрозненный потребительский опыт и существующие отдельно друг от друга островки мобильных решений представляют собой препятствие на пути развития всего сегмента.

Так или иначе, у этой ситуации есть и светлая сторона. Наследием нынешней финтех-какофонии станут преобразованные бизнес-модели, новые корпоративные культуры, значительная автоматизация и индивидуальные решения, способные привести к снижению бизнес-расходов (например, инвестиционные приложения), переосмысление роли пользовательского интерфейса в отрасли финансовых услуг, расширение бизнес-возможностей благодаря появлению трансграничных платежей, более дешевые денежные переводы, продвижения в деле профилирования пользователей (например, альтернативные кредитные рейтинги), применение бихевиористики для продвинутых решений в сфере безопасности, невидимые платежи. Все эти решения могут возродить электронную коммерцию, обеспечить высокий уровень потребительской лояльности и дать толчок росту бизнес-продаж.

Мрачные ожидания по поводу будущего большого числа команд, стремящихся совершить инновационные изменения в сегменте технологий финансового обслуживания, имеют под собой несколько оснований. Во многом сценарии консолидации обусловлен текущим состоянием наиболее популярных финтех-рынков и мудрыми стратегическим решениям, принятыми крупными игроками.

Таким образом они вернут себе контроль над передовыми разработками и нишевыми рынками.

Примечательно, что приблизительно 75% стартапов, получивших венчурное финансирование, терпят крах. Конечно, цифры могут отличаться для разных рынков, но в целом прослеживается одна и та же тенденция: огромное количество венчурных предприятий терпит неудачу по тем или иными причинам: отсутствие опытных инвесторов, неверное позиционирование на рынке, проблемы с регуляторами, нечеткий маркетинговый план, ошибки лидеров, ошибки в управлении финансами и прочее. Все эти недоработки приводят к тому, что показавшие себя с лучшей стороны компании борются друг с другом для завоевания своей доли рынка.

Однако даже эти 25% наиболее эффективных игроков оказываются далеки от того, чтобы превратиться в «единорогов». Крупные финансовые учреждения выработали мудрую стратегию, направленную на смягчение очевидной угрозы со стороны нишевых рынков. Ее суть очень проста и соответствует старому правилу «держать друзей близко, а врагов еще ближе». Чтобы приблизить стартапы крупные игроки учреждают различные испытания, инкубаторы, акселераторы, инновационные лаборатории, инвестиционные фонды и партнерства. Как только споры о месте финтеха в отрасли финансового обслуживания утихли и вектор развития был задан, на место наблюдения и сбора информации пришли процветающие и взаимовыгодные партнерства между финтех-стартапами и учреждениями (в сфере страхования и банкинга).

Visa, одна из двух процессинговых компаний, контролирующих международный рынок платежей, недавно приобрела долю в уставном капитале Klarna, шведском стартапе-единороге, работающем в сфере электронной коммерции. После заключения соглашения об инвестировании компании объявили о начале стратегического партнерства, направленного на совместный запуск новых продуктов. Klarna — не первое стратегическое приобретение Visa. Ранее платежный гигант также вложил средства в два других быстрорастущих финансовых стартапа — Square и Stripe. В 2016 году как Visa, так и MasterCard только в США обработали транзакции на общую сумму в 4.3 трлн долларов — в два раза больше того же показателя десятилетней давности.

По некоторым данным, не менее половины работающих в сфере финансовых услуг компаний по всему миру планируют приобретение финтех-стартапов в ближайшие 5 лет. Кроме того, 8 из 10 учреждений рассматривают возможность заключения стратегических партнерств с компаниями, занятыми в сфере прямого кредитования. С учетом этого можно сказать, что цифровые платформы денежных переводов и другие фирмы изменят облик индустрии электронной коммерции.

Даже традиционные финтех-компании выбирают этот путь. Paypal недавно приобрел Swift Financial для укрепления своих позиций в сегменте кредитования малого бизнеса, конкуренция в котором за последние 2 года ощутимо усилилась. PayPal впервые запустил свой продукт по предложению рабочего капитала в 2013 году. С тех пор на рынке появились новые сильные игроки вроде Square и Kabbage, предлагающие собственные линии кредитования для представителей малого бизнеса.

Ожидается, что технологические лидеры также станут более агрессивными в отношении стратегических приобретений поскольку это поможет им попасть в новые ниши и усилить позиции в существующих областях деятельности. Например, гендиректор норвежского финтех-стартапа Auka Даниэль Додерляйн привел пример с IBM, которая, по его данным, уже в следующем году отправится «за покупками». В интервью CNBC он рассказал, что крупные компании начнут приобретать отдельные «фрагменты» и «нишевые вертикали», — вендоров, предлагающих свои услуги на специфических рынках — поскольку более крупным игрокам потребуются технологии, позволяющие им полноценно пользоваться директивой новой европейской платежной директивой PSD2. По мнению Додерляйна, технологические гиганты, давно и стабильно сотрудничающие с банками, начнут проявлять интерес к наплыву новых финтех-фирм.

В одном из наиболее привлекательных финтех-рынков мира — Китае (если точнее, речь идет скорее о Гонконге, а не материковом Китае, и тем не менее) есть лишь два игрока монополиста в области мобильных платежей — Alipay and Tenpay — которым принадлежит 91% внутреннего рынка.

Что более важно, влиятельные компании по всему миру часто стараются расширить свое влияние за счет выхода на другие рынки и новые направления деятельности поскольку этот шаг укрепляет их позиции и предоставляет им конкурентное преимущество на нишевых рынках по сравнению с более малыми компаниями. Например, Ant Financial, специализирующаяся на цифровых платежах дочерняя компания китайской Alibaba, была готова заплатить 1.2 млрд долларов за сделку с MoneyGram. Как объяснило издание Financial Times, MoneyGram — первое крупное приобретение компании в США, тогда как за последние несколько лет Ant Financial уже сделала ряд инвестиций в мобильные платежные компании в Индии, Таиланде и Южной Корее. А сервис Alipay, изначально учрежденный для обслуживания электронных коммерческих операций Alibaba, сегодня господствует на огромном китайском рынке мобильных платежей.

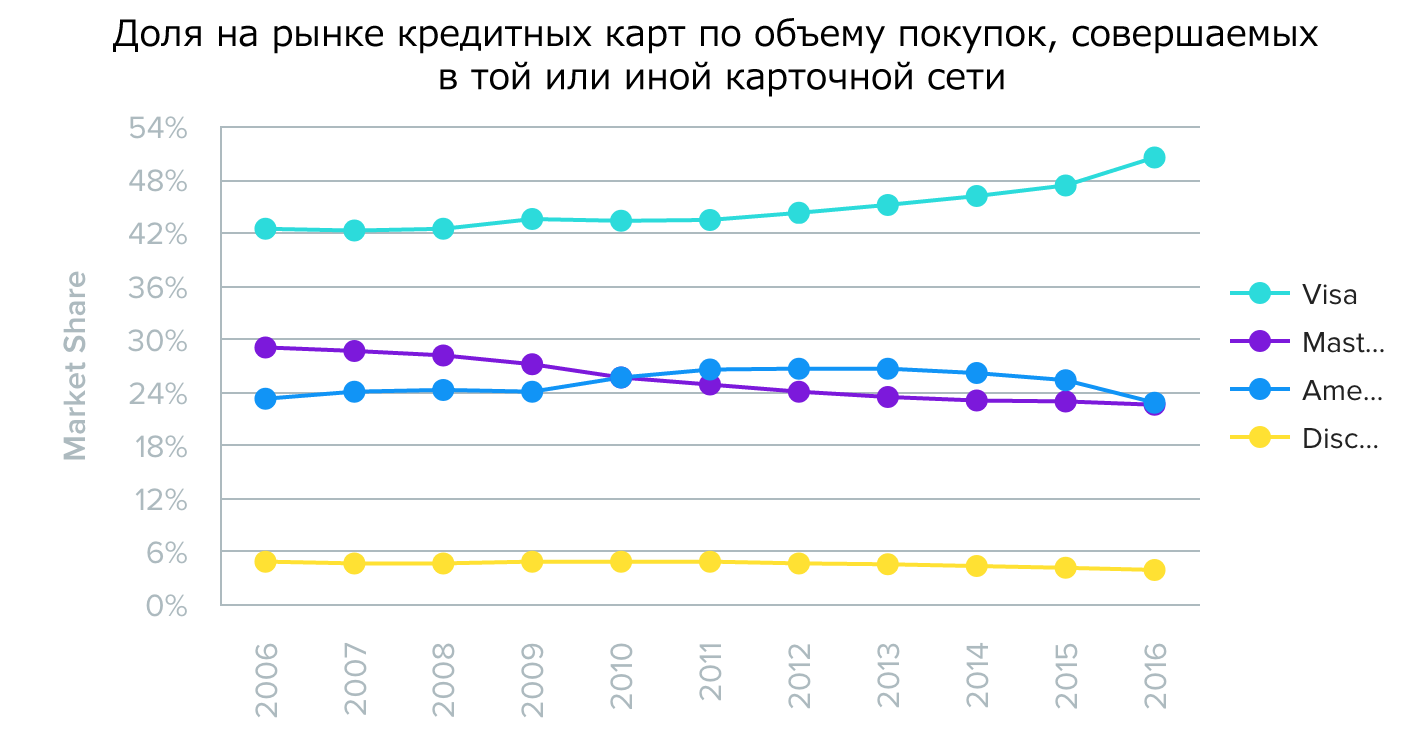

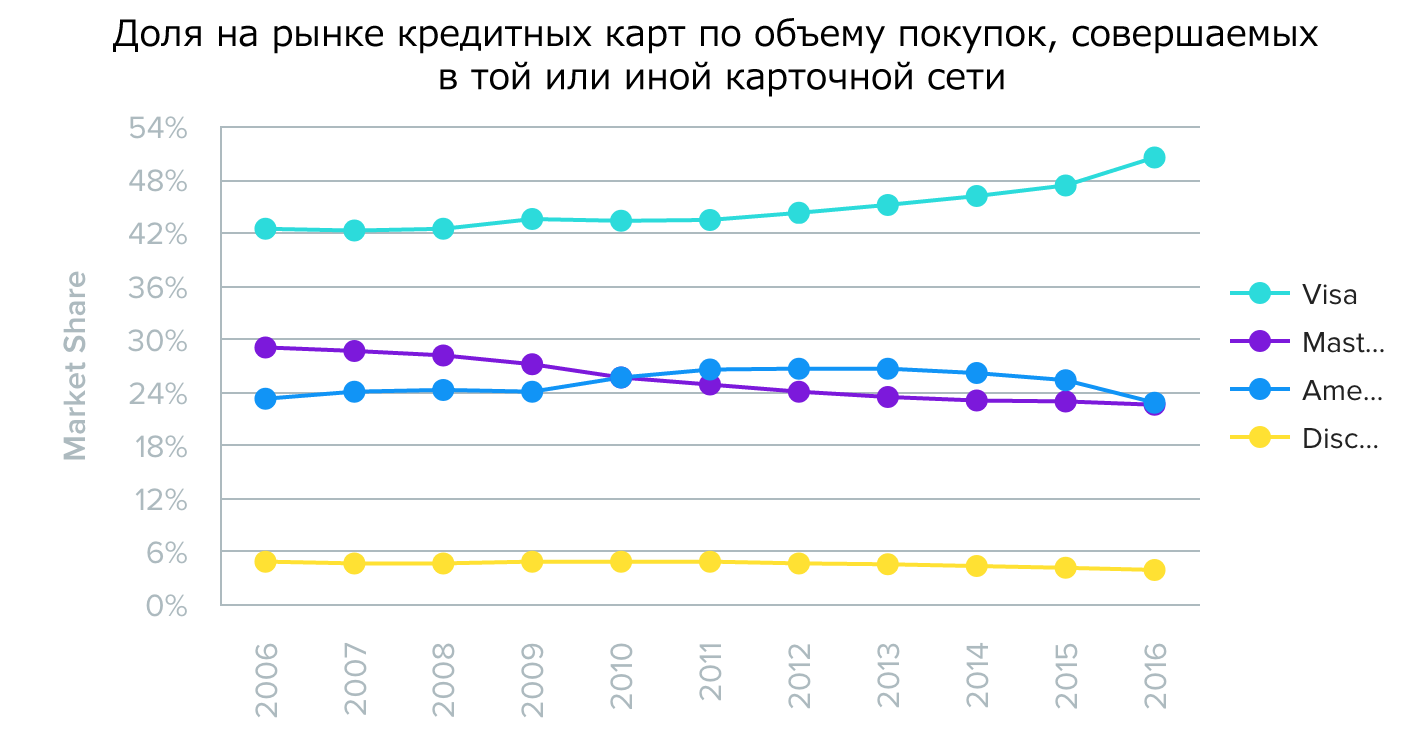

В США 4 крупнейших карточных сети — Visa, MasterCard, American Express и Discover — фактически диктуют потребителям условия и возможности применения кредитных и дебетовых карт, считает WalletHub, приводя в подтверждение статистику. Visa и MasterCard обладают значительным преимуществом в плане распространенности приема их карт по всему миру. Что же касается Amex и Discover, то по данным того же WalletHub, они предлагают свой сервис по упрощению проведения платежей, выпуская карты для пользователей напрямую, без посредников.

Источник: WalletHub

Источник: WalletHub

Источник: WalletHub

Индийский платежный сервис Paytm, долей которого Alipay владеет через One97, увеличил свою рыночную долю до 67.9% за полгода, в то время, как доля его конкурента Freecharge составила 11.4%. Как пояснило издание Financial Express, этот показатель представляет собой объем транзакций, зафиксированный операторами платежных кошельков в 10 крупных городах страны. Еще по 5% рынка достали AirtelMoney и Mobikwik.

Недавно Всемирный экономический форум выпустил документ под названием «Выходя за рамки финтеха: прагматичная оценка инновационного потенциала в сфере финансовых услуг», авторы которого, в частности, предполагают, что в будущем на рынке произойдет консолидация, наиболее успешные компании будут наращивать свою рыночную долю и в конечном счете потребители установят взаимоотношения с меньшим количеством поставщиков. На фоне консолидации дистрибуция продукта будет представлять собой наиболее вероятную точку входа для крупных технологических компаний в силу наличия у них глубоких технологических познаний.

Организация приводит следующий список возможных последствий, с которыми столкнутся финансовые учреждения в случае консолидации:

Консолидация рынка означает, что финтех-компаниям, не обладающим крупной базой клиентов и способностью к быстрому масштабированию, придётся искать ниши, если они хотят преуспеть в деле становления в качестве дистрибьюторов. Существующие дистрибьюторы могут, напротив, помочь финтех-компаниям конкурировать с более опытными участниками рынка, делая ставку на уникальность и узкую специализированность предлагаемых продуктов.

Действительно, более 7 тыс. финтех-стартапов со всего мира на деле доказывают свою способность выйти за рамки привычного для потребителей уровня сервиса. Более того, размер венчурных инвестиций в сферу финтеха по всему миру в 2016 году вырос на 11% до 17.4 млрд долларов. Если говорить о 2017 годе, то сегодня у нас уже есть финтех-альтернативы, выглядящие более привлекательно, нежели любая аналогичная банковская услуга.

Однако существует один процесс, который неминуемо положит конец этому победному шествию. Консолидация ресурсов (финансовых, кадровых, технологических и идей) в отрасли финансовых услуг восстановит баланс сил на рынке и приведет его к изначальному состоянию, при котором большая часть рынка будет контролироваться очень ограниченным количеством компаний.

В связи с этим следует отметить, что сферы платежей и кредитования, вероятно, будут в числе первых сегментов, которые на своем примере продемонстрируют бесперспективность большого разнообразия игроков. Более 1 тыс. платежных стартапов по всему миру предпринимают попытки предложить один и тот же базовый сервис под разными вывесками. При этом платежи, кредитование и финансирование представляют собой сегменты, которые могут похвастаться наиболее стабильным финансированием и наибольшим разнообразием предложений. Внутри платежного сегмента мобильные кошельки и платежи представляют собой наиболее популярное направление деятельности. Согласно данным базы MEDICI около 34% платежных финтех-компаний уже работают в нем.

Тем временем проведенное компанией Gallup в 2015 году исследование указывает на то, что только 13% взрослых американцев держат на своих смартфонах цифровые кошельки. Большая часть из этих 13% (76%) вообще или практически не пользовались ими для совершения каких-либо покупок за последний месяц (на момент проведения исследования). Разрозненный потребительский опыт и существующие отдельно друг от друга островки мобильных решений представляют собой препятствие на пути развития всего сегмента.

Так или иначе, у этой ситуации есть и светлая сторона. Наследием нынешней финтех-какофонии станут преобразованные бизнес-модели, новые корпоративные культуры, значительная автоматизация и индивидуальные решения, способные привести к снижению бизнес-расходов (например, инвестиционные приложения), переосмысление роли пользовательского интерфейса в отрасли финансовых услуг, расширение бизнес-возможностей благодаря появлению трансграничных платежей, более дешевые денежные переводы, продвижения в деле профилирования пользователей (например, альтернативные кредитные рейтинги), применение бихевиористики для продвинутых решений в сфере безопасности, невидимые платежи. Все эти решения могут возродить электронную коммерцию, обеспечить высокий уровень потребительской лояльности и дать толчок росту бизнес-продаж.

Мрачные ожидания по поводу будущего большого числа команд, стремящихся совершить инновационные изменения в сегменте технологий финансового обслуживания, имеют под собой несколько оснований. Во многом сценарии консолидации обусловлен текущим состоянием наиболее популярных финтех-рынков и мудрыми стратегическим решениям, принятыми крупными игроками.

Финансовые учреждения поглотят финтех-компании, чтобы полностью пересмотреть свои услуги и подход

Таким образом они вернут себе контроль над передовыми разработками и нишевыми рынками.

Примечательно, что приблизительно 75% стартапов, получивших венчурное финансирование, терпят крах. Конечно, цифры могут отличаться для разных рынков, но в целом прослеживается одна и та же тенденция: огромное количество венчурных предприятий терпит неудачу по тем или иными причинам: отсутствие опытных инвесторов, неверное позиционирование на рынке, проблемы с регуляторами, нечеткий маркетинговый план, ошибки лидеров, ошибки в управлении финансами и прочее. Все эти недоработки приводят к тому, что показавшие себя с лучшей стороны компании борются друг с другом для завоевания своей доли рынка.

Однако даже эти 25% наиболее эффективных игроков оказываются далеки от того, чтобы превратиться в «единорогов». Крупные финансовые учреждения выработали мудрую стратегию, направленную на смягчение очевидной угрозы со стороны нишевых рынков. Ее суть очень проста и соответствует старому правилу «держать друзей близко, а врагов еще ближе». Чтобы приблизить стартапы крупные игроки учреждают различные испытания, инкубаторы, акселераторы, инновационные лаборатории, инвестиционные фонды и партнерства. Как только споры о месте финтеха в отрасли финансового обслуживания утихли и вектор развития был задан, на место наблюдения и сбора информации пришли процветающие и взаимовыгодные партнерства между финтех-стартапами и учреждениями (в сфере страхования и банкинга).

Visa, одна из двух процессинговых компаний, контролирующих международный рынок платежей, недавно приобрела долю в уставном капитале Klarna, шведском стартапе-единороге, работающем в сфере электронной коммерции. После заключения соглашения об инвестировании компании объявили о начале стратегического партнерства, направленного на совместный запуск новых продуктов. Klarna — не первое стратегическое приобретение Visa. Ранее платежный гигант также вложил средства в два других быстрорастущих финансовых стартапа — Square и Stripe. В 2016 году как Visa, так и MasterCard только в США обработали транзакции на общую сумму в 4.3 трлн долларов — в два раза больше того же показателя десятилетней давности.

По некоторым данным, не менее половины работающих в сфере финансовых услуг компаний по всему миру планируют приобретение финтех-стартапов в ближайшие 5 лет. Кроме того, 8 из 10 учреждений рассматривают возможность заключения стратегических партнерств с компаниями, занятыми в сфере прямого кредитования. С учетом этого можно сказать, что цифровые платформы денежных переводов и другие фирмы изменят облик индустрии электронной коммерции.

Даже традиционные финтех-компании выбирают этот путь. Paypal недавно приобрел Swift Financial для укрепления своих позиций в сегменте кредитования малого бизнеса, конкуренция в котором за последние 2 года ощутимо усилилась. PayPal впервые запустил свой продукт по предложению рабочего капитала в 2013 году. С тех пор на рынке появились новые сильные игроки вроде Square и Kabbage, предлагающие собственные линии кредитования для представителей малого бизнеса.

Ожидается, что технологические лидеры также станут более агрессивными в отношении стратегических приобретений поскольку это поможет им попасть в новые ниши и усилить позиции в существующих областях деятельности. Например, гендиректор норвежского финтех-стартапа Auka Даниэль Додерляйн привел пример с IBM, которая, по его данным, уже в следующем году отправится «за покупками». В интервью CNBC он рассказал, что крупные компании начнут приобретать отдельные «фрагменты» и «нишевые вертикали», — вендоров, предлагающих свои услуги на специфических рынках — поскольку более крупным игрокам потребуются технологии, позволяющие им полноценно пользоваться директивой новой европейской платежной директивой PSD2. По мнению Додерляйна, технологические гиганты, давно и стабильно сотрудничающие с банками, начнут проявлять интерес к наплыву новых финтех-фирм.

Количество сильных игроков в некоторых наиболее передовых финтех-хабах очень ограничено

В одном из наиболее привлекательных финтех-рынков мира — Китае (если точнее, речь идет скорее о Гонконге, а не материковом Китае, и тем не менее) есть лишь два игрока монополиста в области мобильных платежей — Alipay and Tenpay — которым принадлежит 91% внутреннего рынка.

Что более важно, влиятельные компании по всему миру часто стараются расширить свое влияние за счет выхода на другие рынки и новые направления деятельности поскольку этот шаг укрепляет их позиции и предоставляет им конкурентное преимущество на нишевых рынках по сравнению с более малыми компаниями. Например, Ant Financial, специализирующаяся на цифровых платежах дочерняя компания китайской Alibaba, была готова заплатить 1.2 млрд долларов за сделку с MoneyGram. Как объяснило издание Financial Times, MoneyGram — первое крупное приобретение компании в США, тогда как за последние несколько лет Ant Financial уже сделала ряд инвестиций в мобильные платежные компании в Индии, Таиланде и Южной Корее. А сервис Alipay, изначально учрежденный для обслуживания электронных коммерческих операций Alibaba, сегодня господствует на огромном китайском рынке мобильных платежей.

В США 4 крупнейших карточных сети — Visa, MasterCard, American Express и Discover — фактически диктуют потребителям условия и возможности применения кредитных и дебетовых карт, считает WalletHub, приводя в подтверждение статистику. Visa и MasterCard обладают значительным преимуществом в плане распространенности приема их карт по всему миру. Что же касается Amex и Discover, то по данным того же WalletHub, они предлагают свой сервис по упрощению проведения платежей, выпуская карты для пользователей напрямую, без посредников.

Источник: WalletHub

Источник: WalletHub

Источник: WalletHub

Индийский платежный сервис Paytm, долей которого Alipay владеет через One97, увеличил свою рыночную долю до 67.9% за полгода, в то время, как доля его конкурента Freecharge составила 11.4%. Как пояснило издание Financial Express, этот показатель представляет собой объем транзакций, зафиксированный операторами платежных кошельков в 10 крупных городах страны. Еще по 5% рынка достали AirtelMoney и Mobikwik.

В будущем потребители будут взаимодействовать с меньшим количеством поставщиков

Недавно Всемирный экономический форум выпустил документ под названием «Выходя за рамки финтеха: прагматичная оценка инновационного потенциала в сфере финансовых услуг», авторы которого, в частности, предполагают, что в будущем на рынке произойдет консолидация, наиболее успешные компании будут наращивать свою рыночную долю и в конечном счете потребители установят взаимоотношения с меньшим количеством поставщиков. На фоне консолидации дистрибуция продукта будет представлять собой наиболее вероятную точку входа для крупных технологических компаний в силу наличия у них глубоких технологических познаний.

Организация приводит следующий список возможных последствий, с которыми столкнутся финансовые учреждения в случае консолидации:

- Все компании будут пытаться стать дистрибьюторами как своих продуктов, так и продуктов других компаний. Их успех будет зависеть от существующих рынков и того, смогут ли они стать «компанией на слуху».

- Дистрибьютором продуктов, вероятно, придется побороться за постоянство и сохранение одинакового уровня качества на фоне растущей фрагментации мира подключенных к сети устройств.

- Состоявшиеся участники рынка получат преимущество в гонке за право становления в качестве дистрибьюторов в силу наличия у них большой базы клиентов. Тем не менее те из них, кому не удастся стать дистрибьюторами продуктов, придется столкнуться со снижением рентабельности продуктов, которое будет обусловлено превращением продуктов в типовой потоковый товар.

Консолидация рынка означает, что финтех-компаниям, не обладающим крупной базой клиентов и способностью к быстрому масштабированию, придётся искать ниши, если они хотят преуспеть в деле становления в качестве дистрибьюторов. Существующие дистрибьюторы могут, напротив, помочь финтех-компаниям конкурировать с более опытными участниками рынка, делая ставку на уникальность и узкую специализированность предлагаемых продуктов.

Wizard_of_light

Ах, «консолидация». И произнести приятно, и ненужных ассоциаций не вызывает. А то ведь прибегут и начнут кричать — монополия, монополия…