Платёж по кредиту состоит из двух частей — процентов банку и погашения основного долга.

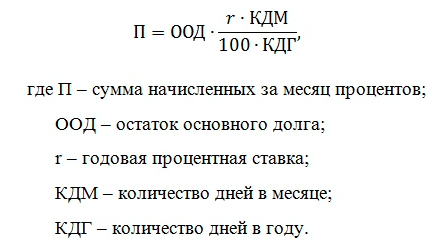

При этом ежемесячно начисляемые проценты рассчитываются по формуле:

Исходя из этого:

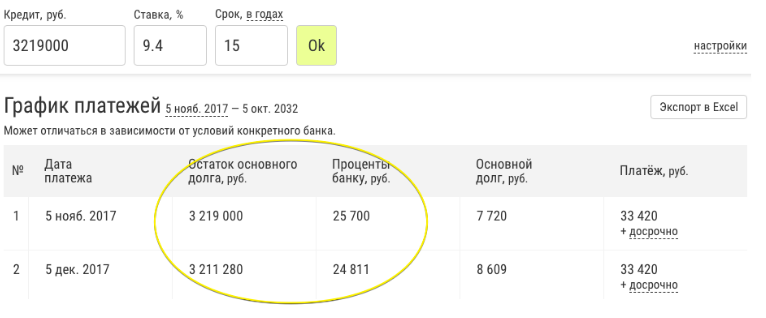

- Сумма ежемесячно начисляемых процентов самая большая в начале, потому что в начале самый большой остаток основного долга. По мере его снижения снижаются и проценты.

- Сумма процентов “скачет” от месяца к месяцу, потому что зависит от количества дней в месяце.

- Срок кредита в расчёте ежемесячно начисляемых процентов не фигурирует, а это значит, что неважно, на какой срок брать ипотеку — переплата будет одинаковой, если одинаковы ежемесячные платежи.

- При внесении частичного досрочного погашения с уменьшением ежемесячного платежа переплата будет точно такой же, как в случае сокращения срока, если продолжать платить прежний ежемесячный платёж, а не уменьшенный.

Приведу расчёты по каждому пункту.

1. Самые большие проценты в начале

Начало срока

Конец срока

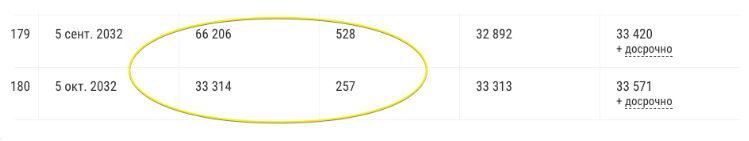

2. Сумма процентов зависит от количества дней в месяце

За февраль (т.е. за 28 дней) в марте начислено 22 тыс, а за март (т.е. за 31 день) в апреле — 25 тыс.

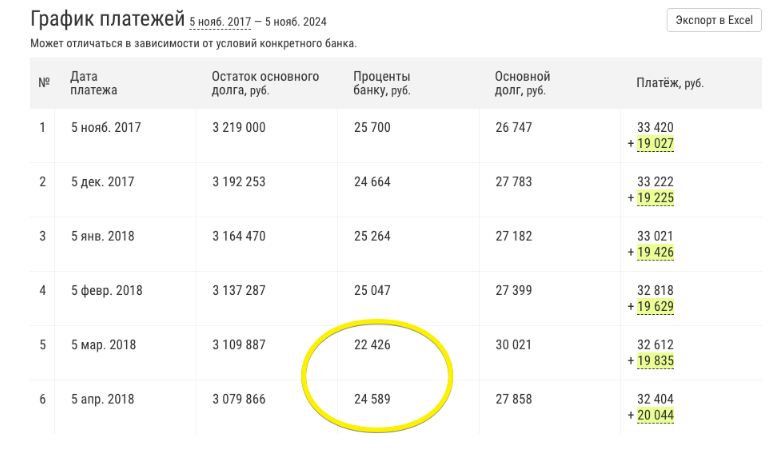

3. Переплата одинакова при разных начальных сроках

Посчитаем 3 варианта.

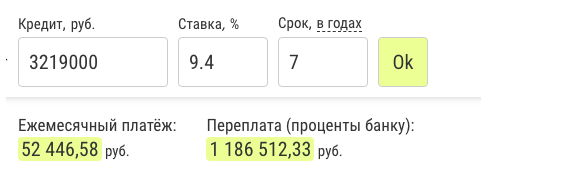

- Ипотека на 7 лет.

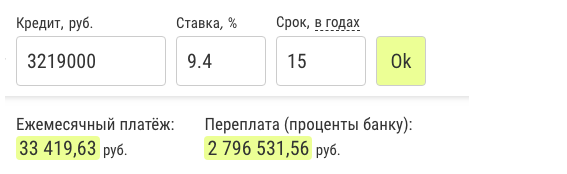

- Ипотека на 15 лет.

- Ипотека на 15 лет с досрочными погашениями.

Вариант 1

Вариант 2

Получили, что при сроке 15 лет переплата на 1,6 млн больше.

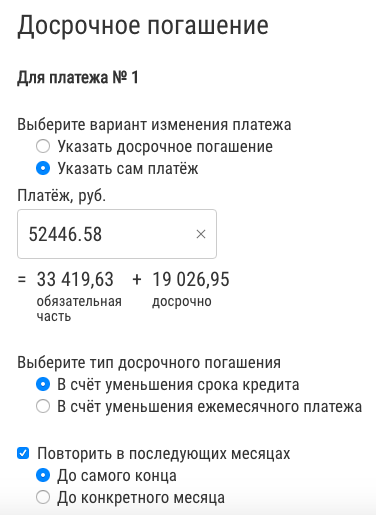

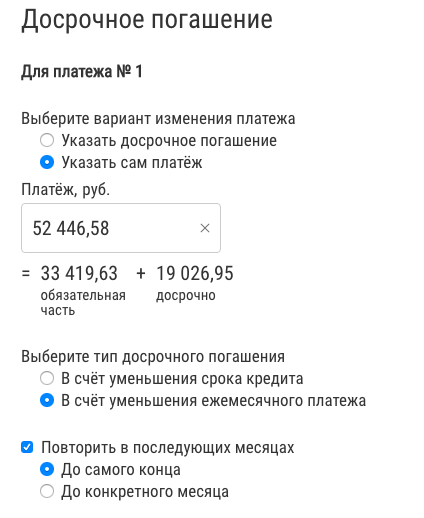

Теперь установим досрочные погашения такими, чтобы получился платёж, как при 7 годах.

Фиксируем платёж 52 тыс. до конца срока

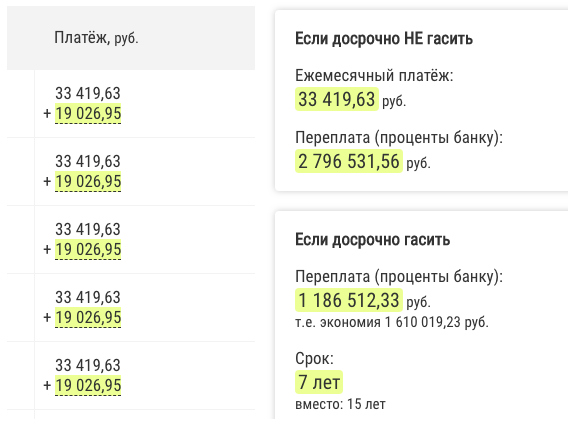

Мы вышли на ту же самую переплату в 1,2 млн и тот же самый срок — 7 лет:

Вариант 3

Сравнительная таблица

| Срок, лет | Ежемесячный платёж, руб. | Переплата, млн | Ссылка на расчёт |

|---|---|---|---|

| 7 | 52 тыс. | 1,2 | Расчёт |

| 15 | 33 тыс. | 2,8 | Расчёт |

| 15>7 | 33 тыс. обязательные + 19 тыс. досрочно | 1,2 | Расчёт |

4. Одинаково выгодно вносить досрочное погашение с сокращением срока и платежа

В предыдущем пункте досрочные погашения вносились с сокращением срока. Теперь посчитаем их с сокращением платежа.

Фиксируем платёж 52 тыс. до конца срока с уменьшением платежа

Сравнительная таблица

| Тип досрочного погашения | Обязательный платёж, руб. | Досрочное погашение, руб. | Суммарный ежемесячный платёж, руб. | Переплата, млн | Ссылка на расчёт |

|---|---|---|---|---|---|

| Уменьшение срока | 33 тыс. | 19 тыс. | 52 тыс. | 1,2 | Расчёт |

| Уменьшение платежа | 33 тыс.> 0,4 тыс. | 19 тыс.> 52 тыс. | 52 тыс. | 1,2 | Расчёт |

Основной вывод такой — размер переплаты определяется исключительно размером ежемесячного платежа (обязательной части+досрочного погашения), а не изначальным сроком кредита, типом досрочного погашения и т.д., поскольку ежемесячно начисляемые проценты зависят только от остатка основного долга. Моя тактика — лучше немного подстраховаться, взяв на больший срок и гасить с уменьшением платежа, но каждый месяц вносить досрочно. Морально легче, а переплата такая же.

Комментарии (183)

edogs

19.06.2019 12:26Что за мода пошла использовать картинки вместо текста?

В принципе уже неплохо что статья без фактических ошибок типа «можно вернуть уплаченные проценты при досрочном погашении, т.к. они платятся вперед»© и прочего бреда.

Но опять использование этого сугубо рекламного термина переплата. Переплата это вторичная характеристика кредита, которая своей ценности не имеет ровным счетом никакой, а в подавляющем большинстве способов используется маркетологами как ход по впариванию менее выгодных условий кредита.

В статье же все сводится к тому, что морально легче когда переплата не увеличивается, как бы делая этот параметр чуть ли не основным и единственным.

amarao

19.06.2019 15:44Мне кажется, что переплата — это вполне понятная величина. Общая сумма того, что на вас заработает банк. Взяли 100к, отдали 100к, 2% на 10 лет — итого, порядка 20к банк заработал на процентах.

edogs

19.06.2019 20:24Мне кажется, что переплата — это вполне понятная величина. Общая сумма того, что на вас заработает банк.

Несомненно Вы правы. Понятная. Но вторичная и бесполезная, если для Вас целью стоит взять наиболее выгодный кредит, а не просто отдать как можно меньше денег банку.

amarao

19.06.2019 21:45Выгодным кредит может быть только в одном случае — если ставка по кредиту ниже ставки по депозиту. Во всех остальных случаях кредит несёт в себе убыток клиенту (если мы про потребительский кредит, а не про бизнес).

А переплата — это на самом деле стоимость услуг банка. Мы дадим вам кредит за 20000 евро. А мы — за 18500. Вот и выбирай.

Поверх этого возникает ограничение по сумме в месяц (если бы его не было, самым экономным был бы кредит, которого не взяли) — вот из этих цифр и танцуют.

Но сумма переплаты по кредиту для человека без острых финансовых проблем, как мне кажется, самая (и единственная!) реальная величина на которую надо ориентироваться в денежной стороне вопроса. Во внеденежной идёт удобство, возможности и т.д. — но это всё то самое за что платятся деньги из денежной стороны.

edogs

19.06.2019 21:58Выгодным кредит может быть только в одном случае — если ставка по кредиту ниже ставки по депозиту.

Во-первых, не ставки по депозиту, а ставки инфляции.

Во-вторых, речь шла о сравнении двух кредитов, один из которых самоочевидно будет выгоднее другого, даже если выгода будет состоять в меньших затратах на него.

А переплата — это на самом деле стоимость услуг банка. Мы дадим вам кредит за 20000 евро. А мы — за 18500. Вот и выбирай.

Только вот набор услуг-то разный.

Но сумма переплаты по кредиту для человека без острых финансовых проблем, как мне кажется, самая (и единственная!) реальная величина на которую надо ориентироваться в денежной стороне вопроса

Напротив, ничего не значащая, т.к. является вторичной и зависимой по отношению к любому из основных параметров.

И откровенно дурящая народ (для того и создана), т.к. каждый второй покупающий айфон (утрируем) предпочтет взять его с переплатой «всего 10 тысяч» вместо переплаты «аж 12 тысяч», хотя в подавляющем большинстве случаев если кредитный менеджер аппелирует к переплате, то второй вариант будет выгоднее и существенно.

Cerberuser

20.06.2019 04:08Можно, в таком случае, вкратце пояснить, в чём он может оказаться выгоднее?

Hardened

20.06.2019 04:57"Во-первых, не ставки по депозиту, а ставки инфляции." Это откуда такое заключение? Ставка инфляции не имеет прямой корреляции со стоимостью недвижимости. И люди зарабатывают на вложении своих денег, банковский депозит частный пример низкорисковых вложений…

Wernisag

20.06.2019 11:06Банки кредитуются у ЦБ по ставке рефинансирования. Ставка устанавливается исходя из инфляции. Привет кредитным предложениям в 0,25-2% в Европе и т.д.

amarao

20.06.2019 09:40Я не понимаю "выгоднее". Вот есть нечто, ценой €150k. У клиента на руках €50k. Конкурирующие банки предлагают свои услуги (на одинаковый срок):

один: я дам за €20k

второй: я дам за €22k

третий: я дам за €18.4k

Очевидно, что в третьем будет выгоднее. В стоимость включается всё, включая страхования (всех видов), комисии, стоимость ареста (если недвижимость) и т.д.

Я не могу понять ситуацию, в которой предложение за €22k будет выгоднее.

SergeyMax

20.06.2019 10:35Я не могу понять ситуацию, в которой предложение за €22k будет выгоднее.

Например кредит на 10 лет с переплатой 22 наверняка будет выгоднее кредита на пять лет с переплатой 18.4, если первый кредит начать погашать по графику второго.

Lissov

20.06.2019 10:44Иногда даже если и не начать погашать по графику первого. Если высокая инфляция, то кредит на долгий срок выгоден уже тем, что через несколько лет отдавать надо будет меньшую часть зарплаты.

Greenoctopus

20.06.2019 12:46+1Есть один нюанс — рост зарплаты не всегда коррелирует с уровнем инфляции.

Lissov

20.06.2019 13:30Не равен — да. Коррелирует — «не всегда», но как правило да.

Если Ваша зарплата сильно отстала от инфляции, то у Вас и без кредита проблем хватит. Аренду и еду тоже ведь оплачивать надо, не так ли?

yudinetz

20.06.2019 11:26Все зависит от процентной ставки в каждом кредите, а не от срока.

Перечитайте еще раз пункт 3 из статьи, он очень важный и его немногие понимают на самом деле.

SergeyMax

20.06.2019 13:40Все зависит от процентной ставки в каждом кредите, а не от срока.

Что «всё», простите?

Lissov

20.06.2019 13:50Перечитайте еще раз пункт 3 из статьи, он очень важный и его немногие понимают на самом деле.

Конечно, потому что пункт корявый. «переплата одинакова, при разных начальных сроках» — полуправда. Одинакова она только тогда, когда одинаковый график платежей, в итоге одинаковый итоговый срок и начальный срок остаётся фиктивным числом на бумаге. И то, зачастую есть пеня при досрочном погашении, и тогда уже опять не так.

По сути Вы покупаете больший срок (и меньший месячный платёж) за больший процент. Очевидно, что если Вы не собираетесь этим сроком пользоваться, это не выгодно. А вот если собираетесь — то уже не всё зависит от ставки.

amarao

21.06.2019 11:57Я же сказал, на "одинаковые сроки". На самом деле, для досрочного погашения существует свой отдельный класс проблем, которые нужно учитывать.

SergeyMax

21.06.2019 12:09О чём и речь. Для правильной оценки переплаты ещё нужно знать параметр «срок».

amarao

21.06.2019 12:13Если не смотреть на срок, то самый выгодный кредит — с переплатой 0, то есть без кредита. Не глядя на срок.

SergeyMax

21.06.2019 12:29Если без кредита — то да. А если речь о кредите «с переплатой 0» — то возникают нюансы, так как обычно такая тема оформляется в виде обычного кредита + скидка.

edogs

20.06.2019 13:58Ставка инфляции не имеет прямой корреляции со стоимостью недвижимости.

Стоимость недвижимости не имеет отношения к выгодности кредита, она имеет отношение к выгодности покупки недвижимости. Получение дохода от роста стоимости недвижимости никак не связано с получением или не получением кредита.

Cerberuser amarao

Я не понимаю «выгоднее».

Уже начинаете понимать, т.к. Вы вынуждены были добавить условие «на одинаковый срок», хотя до этого говорили что «переплата единственный параметр».

(на одинаковый срок):

Я не могу понять ситуацию, в которой предложение за €22k будет выгоднее.

Единственный параметр полностью определяющий выгодность — это процентная ставка (т.н. эффективная разумеется).

Брать с переплатой в 20 тысяч не всегда выгоднее чем с переплатой 18 тысяч, однако брать с процентной ставкой в 10% всегда выгоднее чем со ставкой 12%.

Кроме того, переплата это не полный параметр, т.к. говорит о стоимости кредита если «все идет по плану» и ничего не говорит о том, что случается в случае досрочного погашения. С процентной ставкой Вы знаете что платите 10% в год, и не важно досрочно или не досрочно. С переплатой Вы без понятия что будет если погасите досрочно.

Выгодный кредит — это такой метод приобретения товара или услуги, оплата которого не влияет на ваш образ жизни и платёжеспособность.

KarasikovSergey серьезно? То есть если мы можем себе позволить кофе за 100р в кредит под 1600% годовых, то нам выгодно брать кофе в кредит чем за наличные?:)

KarasikovSergey

20.06.2019 11:17Выгодным кредит может быть только в одном случае — если ставка по кредиту ниже ставки по депозиту. Во всех остальных случаях кредит несёт в себе убыток клиенту (если мы про потребительский кредит, а не про бизнес).

Выгодный кредит — это такой метод приобретения товара или услуги, оплата которого не влияет на ваш образ жизни и платёжеспособность. То есть есть чёрную икру переплатив банку 3 цены товара за 50 лет может быть куда выгоднее, чем есть ролтоны 10 лет, зато переплатив «всего» 1 цену. Уровень жизни — это стабильный положительный баланс дохода и расхода, а не сколько вы там кому заплатили за услуги.

Sergey_Cheban

20.06.2019 21:36Одна из проблем «переплаты» — в том, что эта величина выводит из рассмотрения само тело кредита. Которое, тем не менее, всё равно придётся гасить. В результате люди соглашаются покупать смартфоны за 100 т.р. в кредит, потому что они, видите ли, могут себе позволить переплату 10 т.р. за год. Ну да, 10 т.р. на переплату у них есть. А 100 т.р. на смартфон — нет, иначе бы они кредит не брали.

Но для долгосрочных кредитов эта проблема не очень актуальна.

amarao

21.06.2019 12:02-1Я предполагаю, что в кредитные отношения вступают грамотные дееспособные люди. Очевидно, что тело кредита платится. Более того, при формальном платеже в пользу банка, банк выступает в качестве буффера — тело-то кредита получает продавец.

Собственно, именно так и надо рассматривать кредит: я плачу тело кредита продавцу и переплату банку за услугу "здесь и сейчас" (ничем не отличается от услуги доставки, например, или юридического сопровождения сделки).

Люди, которые покупаемое оценивают с позиции "как дёшего в месяц получается" не задумываясь о суммах, либо планируют быстро помереть, либо не попадают в категорию "грамотных дееспособных".

mst_72

19.06.2019 12:53+1Стесняюсь спросить, но а о какой схеме начисления процентов идет речь?

Ануитет? Вначале основной долг а потом проценты или наоборот?

Есть ли льготная схема погашения кредита? Или по ипотеке все-все-все стандартизировано?

По поводу переплаты — "переплата" — это проценты + комиссии? Если банку не выкручивают руки, то свои проценты и комиссии он всегда возьмет, и вариантов со снижением переплаты не будет. Если же это льготный кредит, да еще и с ануитетом с погашением основного долга вначале, то тут да, можно много сэкономить, если вовремя кредит вернуть. Во всех остальных случаях "банк своего не упустит".

Sasha_klim Автор

19.06.2019 12:58При дифференцированной схеме проценты начисляются по этой же формуле.

lexnekr

19.06.2019 13:13+1У конкретного банка может быть своя формула. Надо внимательно читать кредитный договор.

Примерно она соответствует той, что вы указываете (по крайней мере у меня так было), но теоретически могут быть и отличия.

vis_inet

19.06.2019 17:21А в чём могут быть отличия?

Банки прописывают прям формулы в договорах?

lexnekr

20.06.2019 09:43Да.

У знакомой была ипотека в синем банке, который прописал длинную формулу, которая не позволяла вообще понять что происходит. Но это было примерно 5 лет назад.

У меня в зелёном банке 4 года назад, по-моему тоже формула была. Такая же (или примерно такая), как в статье.

edogs

19.06.2019 13:45+1Стесняюсь спросить, но а о какой схеме начисления процентов идет речь?

Похоже Вы в рамках заблуждения известного мифа, что есть какая-то схема, когда «проценты вперед». Особенно она опасна тем, что обычно верующие в это люди думают что «проценты вперед» можно вернуть при досрочном погашении.

Ануитет? Вначале основной долг а потом проценты или наоборот?

Вынуждены Вас огорчить, схемы «проценты вперед» нету, проценты всегда платятся ровно в соответствии с текущим долгом. А «проценты вперед» в ипотеке физиков это чисто фантазия, у которой достаточно интересные корни появления и развития, но все же фантазия.

свои проценты и комиссии он всегда возьмет, и вариантов со снижением переплаты не будет.

Вариантов со снижением переплаты не будет? Это о чем вообще? Взяли кредит сегодня на год — одна «переплата» (ох уж этот выдуманный термин), вернули его через день — «переплата» будет почти нулевая.

да еще и с ануитетом с погашением основного долга вначале, то тут да, можно много сэкономить

Никакой экономии нет при ануитете, равно как и погашения основного долга вначале. Ануитет по сравнению с дифом не экономнее, это просто другая схема, более гибкая чем дифф, но не более выгодная сама по себе.

Am0ralist

19.06.2019 13:53+1Ещё популярное заблуждение: что гасить с уменьшением срока выгоднее, чем гасить с уменьшением платежа.

Когда показываешь им два расчета с одинаковыми ежемесячными выплатами и разницу пару рублей по итогам — такое непонимание в глазах.

А уж то, что любой кредит в РФ можно гасить когда угодно и банк обязан проценты взять лишь за тот срок, что деньги использовались — ещё долго будет до всех доходить, хотя закону уже кучу лет.

edogs

19.06.2019 15:30любой кредит в РФ можно гасить когда угодно и банк обязан проценты взять лишь за тот срок, что деньги использовались — ещё долго будет до всех доходить

К сожалению, банки научились это обходить завышая стоимость изначальной покупки и снижая проценты, тем самы делая досрочку существенно менее осмысленной.

Am0ralist

19.06.2019 15:32Для схему взять айфон в рассрочку, завтра отдать деньги банку?

Ну это фигня. Главное, чтоб для ипотеки и машин не могли обойти…

apirk

19.06.2019 16:40Схему «рассрочка-быстрый возврат» тоже практически уничтожили. Рынок регулирует сам себя, не перестаю этому удивляться. Уязвимость закрыта путём снижения процентной ставки (конечно же, под давлением магазинов), что повлекло снижение суммы переплаты (равно суммы скидки магазина). Последний расчёт показал, что при 12% годовых (зелёный строительный магазин + прикормленный банк) выгода от рассрочки и досрочного гашения лишь немного (на 600 рублей в моём случае) превысила кэшбэк 2.5% с покупки, если делать расчёт по банковской карте. Не та сумма, чтобы иметь головняк с открытием и закрытием кредита.

edogs

19.06.2019 20:32+1С любыми покупками. Говорим же, завышают стоимость реальной покупки.

Допустим Вы покупаете за 2млн, Вам могут или дать скидку за нал 200 тысяч или дать 0% кредит на 1 год. Вы разумеется берете 0% кредит и оппа — досрочно погашать смысла никакого.

Zolg

20.06.2019 01:18Кредит

под ноль процентовдешевле 2/3 ключевой ставки ЦБ РФ? НДФЛ (и не 13, а 35%) с разницы заплатить не желаете ?

ps: ставка по кредиту как правило вполне обычная, а "типа нулевой", или просто низкий "процент" обеспечивается как раз за счёт скидки. Примерно сопоставимой с получаемой в случае "если прям щас возьму за нал"

Нюанс в том, что покупая автомобиль о скидке 'за нал сразу' договориться легко и смысла брать и тут же гасить кредит нет.

А вот при покупке стиральной машинки в сетевом магазине о какой-либо скидке вне действующих акций вы вряд-ли договоритесь

Фф

edogs

20.06.2019 02:17Кредит под ноль процентов дешевле 2/3 ключевой ставки ЦБ РФ? НДФЛ (и не 13, а 35%) с разницы заплатить не желаете ?

С конца 2017 года — не желаем, смотрите исключения появившиеся в 212 нк рф.

ставка по кредиту как правило вполне обычная, а «типа нулевой», или просто низкий «процент» обеспечивается как раз за счёт скидки.

Это уже устарело по двум причинам. Во-первых, народ стал использовать схему «взял со скидкой и сразу вернул кредит» что бы получить скидку, а банку это не интересно. Во-вторых, банкам разрешили выдавать кредиты под 0% (раньше можно было только в виде грейса по карте).

Нюанс в том, что покупая автомобиль о скидке 'за нал сразу' договориться легко и смысла брать и тут же гасить кредит нет.

Да никто там не «договаривается», этот театр играется для клиента которому хочется поторговаться и почувствовать себя умелым продавливателем цен. Если театр не нужен, просто спрашиваешь цену и всё, настоящая цена продажи задается заводом и там нет пространства для маневра. Даже если сдуру купить за полную стоимость, не спросив о скидке, то Вам просто на сумму этой скидки от щедрот подарят колеса, сигналку или пару ТО.

KarasikovSergey

20.06.2019 11:23Банки теперь поступают иначе — предлагая относительно низкий процент займа в обмен на невозвратную долговую нагрузку «страховок». Особенно дико эта схема работает в автокредитовании, когда тебе предлагают кредит под условие увеличения стоимости товара на 10% единовременными страховками, которые банк любезно готов включить в тело кредита — получая процент ещё и на эту нагрузку.

ProstoUser

19.06.2019 18:01Тут есть чисто организационная засада.

В некоторых банках досрочное погашение — это довольно времязатратная процедура, связанная с личным визитом в банк. Каждый месяц это делать довольно муторно, а без прохождения такой процедуры с написанием заявления, получением нового графика и т.п., внесение дополнительных денег невозможно.

Может быть поэтому и есть такое заблуждение.

Am0ralist

19.06.2019 18:16По-моему в сбере это так, если ты хочешь срок уменьшать, а если ежемесячный платеж — то и так можно (но я могу путать). В втб это в онлайне делается за пару минут с любым из вариантов и даже вообще закрыть можно там же. Думаю в других ведущих тоже уже что-то подобное есть, ибо собственно нагружая свои офисы они только делают рекламу конкурентам, что особенно неприятно, когда человек может взять и рефинансировать кредит в другом банке (если вдруг проценты на рынке упадут я лично подумаю над тем, чтоб с своим так сделать).

Но разговор про то, что люди помнят ещё со старых времён проблемы с кредитами и пропустили, что изменение законодательства уже давно очень сильно урезало банкам и мелкий шрифт в договорах, и неуказание истинного процента кредита, и возможность запретить досрочное погашение, по сравнению с тем, что творилось раньше — сейчас вообще лафа в этом плане.

lexnekr

20.06.2019 09:46Уже несколько лет в сбербанк онлайн можно досрочно погашать (как частично, так и полностью).

Am0ralist

20.06.2019 09:52Оба варианта типов погашения частично? Вроде ж было только на уменьшение платежа, а срок (тоже частичное) — лишь по заявлению?

lexnekr

20.06.2019 09:57Когда у меня была ипотека (уже больше года как закрыл), то сотрудники банка однозначно говорили в отделении, что нельзя уменьшить срок при частичном погашении, только сумму платежа.

Для меня это привело к стратегии похожей на описанную в выводах к статье — я делал ежемесячный платёж (который постоянно уменьшался) + 1 раз в 2-3 месяца добавлял «досрочную» сумму (ежемесячная сумма постоянно уменьшалась, а досрок наоборот рос за счёт неё).

Am0ralist

20.06.2019 10:20Ну моя стратегия была — гасить сразу сколько можно, дабы снизить платеж ещё меньше, а уменьшать срок смысла несёт мало, если выплаты не уменьшать, а платить столько же, сколько вы будете платить, если уменьшиться срок. Всё равно срок сам по себе закончится быстрее в этом случае.

Ну и вообще, полно удобных ипотечных калькуляторов. Я вот нашёл, подстроил под себя, данные он сохраняет и их можно постоянно обновлять. Удобно, видно сколько возможно вернуть по налоговым вычетам за проценты, можно быстро просчитать ситуацию для разного решения и т.п.)

ProstoUser

20.06.2019 11:49Я, к сожалению, не помню, какой это банк. Не так давно объяснял знакомой девушке, что вносить дополнительный платеж каждый месяц, или просто снизить срок кредита — это одно и то же. Она как раз и рассказала, что внесение дополнительного платежа в ее банке — довольно сложная процедура. Может, конечно, она не разобралась, но это маловероятно.

На мой взгляд, долгий кредит с маленьким платежом и возможность по факту вносить любые дополнительные суммы в любой момент времени — это идеальный вариант.

RyDmi

19.06.2019 18:46+1Конкретно в сбере сейчас досрочно можно сделать погашение и части кредита и полностью. Плюс при закрытии ипотеки у них тригерится специальный человек, который сам относит закладную в регпалату и снимает обременение. Т.е. в банк может потребоваться сходить разве что за выпиской по выплаченным процентам, если делать вычет. Вобщем, был приятно удивлен, когда досрочно гасил и потом закрывал ипотеку. Всё удобно.

KarasikovSergey

20.06.2019 11:19Мне вот очевидно, что выгоднее снижать риски, а не сроки — чем ниже платёж в месяц, тем меньше вероятность ситуации, когда ты не сможешь его внести.

yudinetz

20.06.2019 11:31Ну так у вас будет сниженный риск на более длинном периоде. Как всегда, каждый решает для себя сам.

KarasikovSergey

20.06.2019 11:35Учитывая линейность предполагаемой трудовой деятельности и ориентацию на постоянный рост благосостояния — логичнее запланировать маленькие риски на длительный срок, чем большие — тоже на длительный, но короче.

Am0ralist

20.06.2019 11:49Так никто не мешает его закрывать на коротком периоде, если условия позволяют. А если не позволяют — то тогда ой, вы б запороли свой короткий кредит.

Так что если брать на 5, но при этом много платить, или брать на 15, но минимально платить 2 раза меньше плюс никто не мешает платить больше и закрыть за 5 с теми же переплатами по факту — логичнее выбирать последнее.

Am0ralist

20.06.2019 11:41Но если зайти на форумы обсуждения этих вопросов, то находится куча людей, утверждающих, что лучший способ экономии на досрочках — уменьшать срок. В одной из прошлых тем на хабре, где зашло обсуждение ипотеки, пользователь тоже пытался убедить, что это так. И приводил свои рассчеты. Когда указали, где ошибка (а именно, после уменьшения срока он платил ежемесячно больше, чем после уменьшения суммы) — больше ответов от него не было.

Так что да, управление рисками рулит. Ну и в банках предлагают этот вариант по-умолчанию тоже потому, что управляют рисками — больше шансов, что человек не запорет ипотеку и отдаст деньги (пусть раньше и меньше).

Ну и подобные вещи что б самому не выдумывать, можно юзать: просто учет досрочки (с возможностью сохранить данные), учет досрочки с дальнейшим прогнозом при фиксированных выплатах вышеграфика. Не реклама, сам использую, ибо лениво было формулы бацать.

Только там для каждого банка свои особенности могут быть и надо вначале подобрать настройки так, чтоб сошелся график изначальный банковский с рассчетным. Однако после этого по сохраненной ссылке можно свои данные будет постепенно обновлять.

KarasikovSergey

20.06.2019 11:49Я сторонник досрочного погашения только в случаях, когда можно разово или в несколько этапов закрыть всю сумму. А бюджетная нагрузка на досрочку в течение 7 лет только ради 3х лет разницы — убивает весь смысл кредитования, как инструмента комфортного приобретения дорогостоящих товаров.

Am0ralist

20.06.2019 12:00А я сторонник того, что если сейчас нет других важных направлений, то стоит снижать в сторону смешной ежемесячной суммы, чтоб когда будут другие важные вещи востребованы, эта сумма была не обременительна для вас. Поэтому всякие премии и переработки успешно позволили на 5 часть обязательную платежку снизить всего за первые месяцы кредита. Ну и когда брали мы рассчитывали на большую сумму в месяц, но повезло и взяли на меньшую, так что запас изначально был, например.

KarasikovSergey

20.06.2019 12:02А я сторонник того, что если сейчас нет других важных направлений, то стоит снижать в сторону смешной ежемесячной суммы, чтоб когда будут другие важные вещи востребованы, эта сумма была не обременительна для вас.

Согласен с вами, однако в моей жизни нет таких периодов, когда некуда девать деньги. Планы расписаны жизней на 5 вперёд.

Am0ralist

20.06.2019 12:10Три года назад я сменил регион проживания и в очередной раз область работы. Два года назад я ещё не встретил свою жену. Год назад у меня ещё не было жены. Через год опять же возможны резкие изменения в жизни. Что будет за 15 лет ипотеки — предсказать не возьмусь.

Хорошо иметь долгосрочные планы, да. Не получается, но хорошо;)

KarasikovSergey

20.06.2019 12:21Да одни только планы по развитию приусадебного участка могут съедать бесконечность денег в любой момент времени. Больше денег — быстрее развитие.

Sasha_klim Автор

21.06.2019 13:41Похоже Вы в рамках заблуждения известного мифа, что есть какая-то схема, когда «проценты вперед». Особенно она опасна тем, что обычно верующие в это люди думают что «проценты вперед» можно вернуть при досрочном погашении.

А ещё те, кто верит в «проценты вперёд» не рефинансируют кредиты, поскольку считают, что заново придётся платить проценты.

Zolg

19.06.2019 23:28+1о какой схеме начисления процентов идет речь? Ануитет?

При любой схеме расчетов в платеже сначала гасится долг по процентам, из того что осталось — тело кредита.

Аннуитент всего лишь ответ на задачу, "какого размера должен быть платеж, чтобы при погасить тело за эн регулярных равных выплат"

mst_72

19.06.2019 23:47Очень рекомендую глянуть https://ru.wikipedia.org/wiki/%D0%90%D0%BD%D0%BD%D1%83%D0%B8%D1%82%D0%B5%D1%82

Особенно пробежаться по разным табличкам.

Аннуитет решает задачу равных регулярных выплат ну очень разнымы способами, и в зависимости от настроек банковского продукта могут весьма неожиданные вещи вылазить.

При любой схеме расчетов в платеже сначала гасится долг по процентам, из того что осталось — тело кредита.

Ой ли...

Lissov

19.06.2019 23:54ну очень разнымы способами

Какими? Там же чётко написано, что есть 2 варианта — выплаты в начале и в конце периода. Но это не способы аннуитета, а настройки продукта. В любом случае, от настроек кредита расчитывается дневная ставка, по ней однозначно считается аннуитет.

При любой схеме расчетов в платеже сначала гасится долг по процентам, из того что осталось — тело кредита.

По европейским законам проценты просто добавляются к сумме кредита — расчитываются ежедневно, а визуально хоть помесячно, хоть поквартально. Проценты начисляются на всю сумму, независимо от происхождения — тело или проценты. Значит, Вы просто погашаете долг. Можно составить себе иллюзию, что первыми на 100% гасятся проценты, а потом уменьшается тело. Можно наоборот считать, что в первую очередь гасится тело. Но это неважно — деньги то одинаковы.

Разница будет только в том случае, если проценты на проценты расчитываются по другой ставке, но я не слышал о практике такого.

Dolios

20.06.2019 10:04Есть ли льготная схема погашения кредита?

Что вы имеете в виду? В России по закону ипотеку вы можете досрочно гасить когда угодно и вносить при этом какую угодно сумму. Ограничения только в первый месяц после взятия ипотеки бывают.

О каких льготах речь?

Ануитет? Вначале основной долг а потом проценты или наоборот?

Проценты всегда платятся за фактическое пользование деньгами. Не существует ни каких «процентов вперед». Отличие дифференцированного платежа от аннуитетного в том, что в первом случае размер погажаемого ежемесячно тела кредита — константа, а во втором случае она разная, чтобы сделать константой ежемесячный платеж.

Voila2000

19.06.2019 13:10+1Неоднократно встречал людей, в том числе с высшим техническим образованием, которым такие расчеты, из-за обилия терминов и условий, кажутся сущей магией.

Но стоит человеку показать банальный расчет простой доходности, а потом расписать поток платежей и показать дисконтированную стоимость, как он самостоятельно начинает расписывать по срокам платежи своего кредита и считать интересующие его параметры.

striver

19.06.2019 13:30Неоднократно встречал людей, в том числе с высшим техническим образованием, которым такие расчеты, из-за обилия терминов и условий, кажутся сущей магией.

Вы правильно написали, с техническим образованием, а не технари. Здесь расчеты для средней школы.

fessmage

19.06.2019 14:30Все верно, сам пришел к таким же выводам — для подстраховки лучше брать кредит на максимально возможный срок (если это не сильно увеличивает годовой процент), а платить столько, сколько удобно (но естественно не ниже минимального).

Тогда и кредит гасится быстрее когда есть излишки — процентов заплатишь меньше, а когда отпуск или форс-мажор — можно спокойно заплатить минималку и взять остальные деньги.

Yager

19.06.2019 14:55Четвертое утверждение можно оспорить, помимо прямого финансового равенства, в одном случае уменьшается сумма обязательного ежемесячного платежа, не только морально легче, но и расширяет возможности маневра…

apirk

19.06.2019 15:13Мы живём в такое интересное время, когда мир меняется быстрее, чем мы его изучаем. Пока Вы писали статью, она уже устарела. Например, синий банк перешёл к схеме ежедневного начисления процентов вместо ежемесячного. Основной долг уменьшается ежедневно, проценты рассчитываются ежедневно, а уже потом суммируется в месячный платёж. Это было очень важное изменение, оно закрыло уязвимость, когда выгоднее было придерживать досрочку до даты платежа, держа её на счёте с процентами на остаток. Переписывайте статью.

Dayl

19.06.2019 16:26Не очень понял, каким образом ежедневное начисление процентов влияет на основной долг.

Подразумевается, что на ежедневной основе производится и погашение?

t3sc0

19.06.2019 16:26От того, что проценты начисляются ежедневно, сумма за месяц больше не станет. А что выгоднее — держать это время деньги на депозите или гасить сразу — частный случай каждого

apirk

19.06.2019 16:32В том и дело, что сумма стала меньше. По новой схеме график стал чуть выгоднее, а гасить досрочно стало выгодно в тот же день, когда появились свободные деньги, так как процент депозита всегда меньше процента кредита.

AlexPu

19.06.2019 21:53+3>>Например, синий банк перешёл к схеме ежедневного начисления процентов вместо ежемесячного

Вообще-то расчет начисленных процентов всегда делался на базе еэедневного начисления. Ну не всегда конечно — последние лет шестьсот. Все схемы начисления процентов за большие промежутки времени (напр. ежемесячны) являются упрощением и никогда не использовались в кредитных учреждениях. Если нужно было посчитать проценты за произвольный период времени, тогда просто умножали дневную ставку на количество дней и потом на сумму долга.

Если сумма долга изменялась в течение этого промежутка времени, тогда делают рассчет за каждый день периода (т.е. процентная ставка умножается на остаток долга на конкретную дату) с последующим суммированием. Ну или как оптимизация — рассчетный период разбивается на меньшие периоды с постоянным значением долга, рассчетом суммы процентов за каждый период с последующим ссумированием — когда у вас каждый день нужно сделать несколько десятков тысяч подобных рассчетов (генерация счетов), то оптимизация существенна. Есть впрочем и другие оптимиации… Скажем иногда (дадеко не всегда замечу!) может оказаться выгодным посчитать подобным образом сумму процентов по кредиту с первого дня его предоставления (как вариант — с последнего, специальным образом зафиксированного баланса), а потом вычесть сумму оплаченных процентов за этот период.

Но я подчеркиваю — так делали «со времен царя-гороха»

Ежедневная-же документарная фиксация начисленных процентов (букваное еедневное начисление процентов с бухгалтерскими проводками) это очевидный экстремизм, хотя в некоторых государствах это предписывает закон (и тут уж ничего не поделаешь). Никаких выгод подобная фиксация не приносит, а вот гемороя приносит просто сказочное количество

>>Основной долг уменьшается ежедневно

Это как?

apirk

20.06.2019 03:13> Это как?

Старая схема: кредит на два года разбивается на 24 периода, основной долг уменьшается 24 раза, проценты пересчитываются от нового долга 24 раза.

Новая схема: кредит на два года разбивается на 730 периодов, основной долг уменьшается 730 раз, проценты пересчитываются 730 раз.

AlexPu

20.06.2019 14:59>>Старая схема

>>Новая схема

Понятно… теоретеги на марше…

Нет никаких старых и новых схем. проценты по кредиту ВСЕГДА начисляются за каждый день задолженности.

>>кредит на два года разбивается на 730 периодов, основной долг уменьшается 730 раз, проценты пересчитываются 730 раз.

Т.е. вы верите в существование здоровых в психическом отношении людей, которые берут кредит на два года и потом погажают его ЕЖЕДНЕВНО?! Иными словами, вы считаете, что у нормального честного человека поступления средств в личный блюжет ежедневное? Вот конкретно вы, вы каждый день зарплату получаете?

И еще — специально для теоретегов — банковский перевод стоит денег. Всегда. Даже если сам заемщик не оплачивает этот перевод, это делает кто-то другой — например сама кредитная организация, что означает, для нее конкретно удорожание стоимости обслуживания кредита. В норме все возможные расходы по обслуживанию заемщика кредитная организация стремится заложить в различные комиссии, которые чаще всего привязываются к графику выплат — это может быть плата за обслуживание, плата за генерацию счетов итп. Следуя вашей логике, при ежедневном графике выплат, подобные комиссии также должны быть ежедневными?

В общем — кончайте фантазировать батенька все эти «новые схемы» существут исключительно в вашем воображении — процентная ставка рассчитывается за каждый день кредита с того самого времени, когда тамплиеры начали заниматься финансовыми операциями.

Но идея ежедневной документарной фиксации начисленных процентов может прийти в голову совсем уж отмороженную (тут я должен сделать уточнение — иногда, отмороженная голова находится на службе у государства или ЦБ этого государства, тогда все прочие должны повиноваться великим)

yudinetz

20.06.2019 15:09То есть если вносить платеж по кредиту сегодня, то на погашение тела кредита пойдет бОльшая часть, чем если вносить этот же платеж завтра? Так это работает только в теории. Кредиты в России не брал, но что-то мне подсказывает, что никто не будет принимать у вас деньги, пока не наступит дата платежа по графику. Ну или оформляйте частично-досрочное погашение

В моем понимании товарищ apirk как раз и говорит о том, что разделение платежа на проценты и на тело кредита зависят от даты платежа. В обычных банках это не так.

AlexPu

20.06.2019 16:20>>В моем понимании товарищ apirk как раз и говорит о том, что разделение платежа на проценты и на тело кредита зависят от даты платежа. В обычных банках это не так.

apirk сам не понимает о чем он говорит… ну а я не понимаю соотвественно того, что вы понимаете.

1) если не рассматривать какие либо внешние ограничения, то вносить средства на покажение кредита можно в произвольный день, и даже несколько раз в день. это ВСЕГДА БЫЛО и всегда будет

2) Рассчет процентов ВСЕГДА делался за каждый день кредита вне зависимости от того, что говорил и будет говорить товарищ apirk. Во многих странах этот полядок вообще закреплен загонодательно на протяжении многих десятков (в отдельных случаях и сотен) лет. Просто фиксировался всегда конечный результат. Поэтому заемщик и видит график рассчета ежемесячных платежей — этот график не является обязательным к исполнению — это просто пример. Платежи могут совершаться с нарушением этого графика — как досрочно, так и с опозданием (в этом случае начисляются штрафы). В частности они могут совершаться ежедневно (в принципе могут — это бессмысленно в подавляющем большинстве случаев) — все без исключения кредитные организации совершенно спокойно обработают такие платежи и именно так как я писал — с рассчетом процентов за каждый день (но если движения по счетам не было, то происходит упрощение рассчетов согласно правилам арифметики — т.е. если с прошлого платежа прошлоо 10 дней и остаток долша не менялся, то тогда можно просто посчитать как <процент> * <остаток догга> * 10). Если остаток менялся, скажем заемщик увеличил долг пять дней назад, то тогда будет два интервала итд (есть конечно и более сложные случаи — скажем если один платеж разбивается на несколько мелких, поступающих в течение рабочего дня — это еще далеко не самое сложное)

3) товарищ apirk просто совершил «открытие» по результатам мысленого эксперимента, и теперт несет его в массы под лозунгом «нас раньше обманывали» — дескать «новая схема» позволяет снизить расходы на обслуживание долга. При этом он как-то упускает из рассмотрения тот банальный факт, что человеки обыкновенно имеют привычку получать доход не раз в день, а раз в более длительный период времени. Например раз в месяц. И вот теперь представим, что заемщик получив доход за очередной месяц не выплачивает полностью очередной месячный платеж, а совершает ежедневные платежи вместо этого, согласно революционной «новой схемы» — тем самым он просто напросто замедляет погашение тела кредита, увеличивая сумму выплаченных процентов… вот такая вот «революция»

Lissov

20.06.2019 16:30Добавлю, что на депозиты проценты начисляют так же. В этом легко убедиться самому (если есть сберегательный счёт, который можно пополнять) — попробуйте переводить деньги в начале и конце периода. И точно так же банки показывают «годовую сумму» не обременяя клиента деталями посуточного расчёта.

yudinetz

20.06.2019 16:51заемщик получив доход за очередной месяц не выплачивает полностью очередной месячный платеж, а совершает ежедневные платежи вместо этого, согласно революционной «новой схемы» — тем самым он просто напросто замедляет погашение тела кредита, увеличивая сумму выплаченных процентов… вот такая вот «революция»

Что-то я это не понимаю. Если платить каждый день, то сумма долга будет уменьшаться каждый день, а значит, и проценты, начисленные на нее — тоже. Теперь, рассмотрим 2 варианта:

- Вносим 10к раз в последний день месяца

- Вносим 10к 30 раз в месяц, т.е. каждый день.

Во втором варианте вы внесете бОльше на погашение тела кредита, чем в первом. В первом варианте бОльшая сумма уйдет на проценты. Так что второй вариант, действительно, выгоднее. Я же вам хочу сказать, что второй вариант вы не сможете осуществить в текущих реалиях, потому что ходить и оформлять частично-досрочное погашение каждый день вам не позволит ваш банк или ваше свободное время.

Lissov

20.06.2019 16:57Имеется в виду третий вариант «вносим 10к в первый день месяца». Вот он самый выгодный.

Логика такова, что вы получили зарплату одним платежом в первый день, и можете сразу внести, а можете растянуть. Заплатить до того Вы не могли, потому что зарплаты не было. А растягивать невыгодно, потому что потратить эти деньги всё равно не можете (ведь платить до зарплаты надо), а проценты капают.

yudinetz

20.06.2019 17:03Да, в этом случае все логично. Могу ли я тут спросить вас, если знаете, работает ли это вообще в России? Разве нет такой системы, что вы кидаете очередную сумму платежа на счет, а банк забирает ее у вас не сразу, а ровно в день платежа по графику?

Am0ralist

20.06.2019 17:39так оно именно так и работает. кидаешь, банк забирает.

создаешь заявление на досрочку заранее, а деньги кидаешь перед датой досрочки. или вы про что?

Lissov

20.06.2019 18:12Я не из России.

В Австрии банк просто снимает с текущего счёта по графику. Можно вносить досрочно в любой момент любую сумму, просто перечислив на счёт. В зависимости от условий, за досрочно снимут комиссию или нет.

SergeyMax

20.06.2019 00:20Пока Вы писали статью, она уже устарела. Например, синий банк перешёл к схеме ежедневного начисления проценто

Нет, не устарела. Проценты всегда начисляются ежедневно.

akryukov

19.06.2019 15:29Было бы неплохо указать источник, откуда была взята формула.

Может быть такое, что в банке могут применять другую формулу расчета процентов?

Если нет, то какой нормативный акт ограничивает банки в этом?

foal

19.06.2019 16:18Не знаю как в России, в Чехии такого закона нет. Формула может быть любой :) Единственное ограничение банк должен указать RPSN (это годовой процент который учитывает ВСЕ договорный расходы на кредит). Ну и обычно RPSN не сильно расходится с рекламируемым процентом. RPSN считают примерно так — по формуле банка расчитывают сколько человек вернёт денег банку + все, какие есть, сборы + все страховки (если они входят в сам договор о кредите). И исходя из полученной суммы и срока кредита считают годовой процент. И да, в Чехии нельзя вернуть кредит досрочно, если это не оговорено в договоре.

erixoid

19.06.2019 21:45Проценты в РФ рассчитываются всегда по простой формуле:

проценты_за_день = ставка*входящий_остаток_основного_долга/число_дней_в_году,

где ставка — действующая в этот день ставка в долях (то есть 0.108 для 10.8%)

входящий_остаток_од — сумма основного долга на начало операционного дня

Проценты за период (за месяц) = сумма процентов за каждый день периода (плюс финты для минимизации округления, когда период разбивается на интервалы постоянства параметров, а затем складываются суммы)

Это позволяет учитывать перенос платежа из-за выходных.

Конкретная сумма, таким образом, зависит уже от «графика платежей»

apirk

19.06.2019 17:25+5Вообще, чтобы использовать кредиты, как эффективный инструмент, важно только лишь понять суть стоимости обслуживания кредита. Всё остальное (графики, переплаты, схемы платежей) не имеет никакого значения.

Суть следующая. Кредитование — это продажа денег за деньги! Стоимость денег — это процентная ставка. Если Вам не хватает телевизора, Вы можете купить его за деньги. Если Вам не хватает денег, то… Вы можете купить их за деньги! Гениально, да? Ваши потери по кредиту рассчитываются очень просто. Ежедневная стоимость обслуживания долга — это 1/365 суммы долга, помноженного на процентную ставку. Всё! Больше ничего знать не надо!

Если у Вас ипотека 1 000 000 рублей под 10% годовых, то каждый день Вы платите 274 рубля просто за то, что Вы их должны. За 274 рубля в день Вы купили миллион рублей. Чтобы меньше платить, нужно уменьшать долг. Всё, больше ничего знать не нужно. Всё остальное — следствие из этого.

iborzenkov

19.06.2019 20:00+1О, большое спасибо за красивое и понятное изложение мыслей, можно давать ссылку вместо объяснения на пальцах. Все правильно написано.

Хочу еще добавить про случай нерегулярных поступлений и проблем с переводами — условно фриланс или всякие переводо-поблемы или даже о ужас задержки зп, когда из-за всего этого можешь попасть на просрочку платежа.

Помимо того что уменьшать обязательный платеж (что дает больший простор для маневров в случае чего) если у банка есть счет, который нужно пополнить и он списывает при платеже, то лучше разбивать на два платежа в месяц — мин платеж перевели сразу после оплаты предыдущего и даже в случае чего у вас есть минимальный, второй платеж — все что можете потратить на кредит перед зарплатой — основной.

Такой подход обеспечивает во первых отсутствие штрафов за просрочку, во вторых спокойные нервы (что тоже важно) потому что знаешь что у тебя лежит на следующий месяц, в третьих даже если что случилось, пусть даже пробухал все, то просто у тебя будет в этот месяц минималка.

Разумеется лишние доплаты можно хоть каждый день вносить, если онлайн банк, тут главное спокойствие нервов ценой заблаговременной минималки.

AlexPu

19.06.2019 20:39+11) формула может быть запсиана в более простой форме:

<очередной платеж> = <дневная ставка по кредиту> * <количество дней> * <сумма основного долга>

при этом дневная ставка по кредиту рассчитывается в соответствии с инструкциями центрального банка либо сонласно сложившейся пракитике. Например она может быть равной <годовая процентная ставка> / 365. Либо же наоборот — фиксируется ставка дневная, а годовая является результатом рассчета

2) сумма ежемесячного платежа (а также общая сумма выплат по кредиту) может быть разной в зависимости от конкретной даты платежа (особенно с учетом выходных и праздничных дней). Поэтому точный гравик платежей расчитывается итеративно — первоначальное значение — формула аннуитента, потом уменьшаем (или увеличиваем) это число с пересчетом платежа за каждый месяц. В качестве критерия оптимизации можно взять например минимизацию общей суммы выплат

3) очень важным является вопрос о том, как распределяется платеж полученный от клиента. Нет, если платеж совершен вовремя и в полном объеме, тогда понятно. А если платеж досрочный? Ведь в этом случае сумма очновного долга погашается быстрее… А если платеж просрочен? А если он просрочен дважды? А если счет содержит кроме процентов и частим основного долга какие-то комиссии и/или штрафы? в общем тут постоянно всплывают какие-то пограничные случаи. И все их нужно учитывать

kovserg

19.06.2019 21:05-1На пальцах: Если вы взяли 1млн на 10лет под 10% То отдадите 1млн*(1+0.10)^10 = 2.6 млн. Т.е. вы будете работать на банк в течении 10лет, при этом он вам не медицинского страхования, не больничного, ни отпуска за вашу работу вам не должен.

Driwars

19.06.2019 22:11+1При такой схеме никто кредиты брать не стал бы. Проценты к счастью начисляются на остаток долга который при своевременной оплате уменьшается. 1млн на 10лет под 10% =1586000 при аннуитете и 1504000 при дифференцированном, а не 2.6млн.

kovserg

20.06.2019 01:19При такой схеме никто кредиты брать не стал бы.

Поэтому схем много. Но принцип один и тот же.

Если платежи фиксированы. Что бы далеко не бегать: пишем в консоли браузера такую функцию

function R(k,y) { var m=12*y, km=Math.pow(1+k,1/12)-1, t=Math.pow(1+k,y); return m*km*t/(t-1); }

S=1000000

R(0.1,10)=1.5573

Выплаты за 10 лет под 10% R(0.1,10)*S = 1.557млн

Ежемесячный платёж R(0.1,10)*S*0.1/12 = 13тыс

Но это никак не отменяет того что вы будете работать на банк и при этом банк не будет считаться работодателем. Т.е. на пальцах: вас будут просто иметь в одностороннем порядке и всё по закону.

yudinetz

20.06.2019 11:40Не все же берут кредиты на автомобили или что там у вас. Может, человек вложит эти деньги под 11% и на этот один процент разности будет жить?

KarasikovSergey

20.06.2019 11:51Вы не забывайте, что лежащая на вкладе сумма непрерывно дешевеет в ходе инфляционных процессов. Может быть более правильно пустить деньги в дело?

Lissov

20.06.2019 11:55Но это никак не отменяет того что вы будете работать на банк и при этом банк не будет считаться работодателем. Т.е. на пальцах: вас будут просто иметь в одностороннем порядке и всё по закону.

А ещё я работаю на продуктовый магазин, и каждый день отношу туда деньги, причём они тоже не считаются моим работодателем. О ужас, они на мне зарабатывают :)

AlexPu

19.06.2019 22:57+1ваши расчеты верны только при условии, если оплата кредита и процентов по нему будет производиться в конце срока кредитования. в случае ежемесячного погашения равными долями (аннуитентными платежами), сумма переплаты составит примерно 600 тыс. руб. (т.е. общая сумма выплат составит чуть менее 1.6 млн руб, или на 1 млн. руб. меньше чем вы насчитали)

в случае если схема выплаты по кредиту будет кжемесячной и дивверенциальной (т.е. такой, когда одинаковыми являются погашаемые доли основного долга, а не сумма платежа вместе с процентами), то переплата составит чуть более 500 тыс руб, т.е на сто тыс. руб. меньше чем при аннуитентной схеме, и на 1.1 млн меньше, нежели в ваших рассчетах

Конечно и 600 тыс. немало (переплата более 60% как-никак). Таким процентным ставкам может и есть разумное объяснение (инфляция там, риски, стоимость обслуживания итп), но это не делает их выгодными.

Однако, если посмотреть к примеру ставки по ипоечному кредиту в Европе, то ситуация уже не выглядит столь уж страшной. Для примера Испания — 2% годовых вполне реальная годовая процентная ставка (речь о фиксированной ставке, плавающая может быть и ниже по нынешним временам, но рассчеты усложняются). Это разумеется при условии если заемщик удовлетворяет требованиям кредитной организации, одним из которых является статус резидента ЕС. Прочие — свой капитал в размере 20%, стабильных доход, размер которого должен быть не ниже рассчетного (грубо говоря качество жизни заемщика не должно снизиться после получения кредита) ну и прочее по мелочи. Скажем при 200 тыс евро на 25 лет под 2% годовых переплата составит около 70 тыс. евро или 35% — тоже немало, но это не 10 лет а 25. К тому-же на текуший момент плавающая ставка все-таки выгоднее

Lissov

19.06.2019 23:14Да, процентные ставки на флоат в Европе сейчас ниже 1%. Фикс примерно 1.5%.

Но даже 10% имеют смысл. До 2008 года в Европе было 7% (и тогда работали всякие государственные схемы с льготными 4%).

А смысл в том, что за эту переплату (пусть 60% за 10 лет) Вы имееье своё жильё, то есть оно обходится дешевле, чем его арендовать. Особенно когда уже есть часть стоимости для первого взноса. Впрочем, банальная логика подсказывает, что в нормальной экономической ситуации купить в кредит всегда выгоднее, чем арендовать.

AlexPu

20.06.2019 00:45>>До 2008 года в Европе было 7%

в 2003-м году мне два балка делали оферы на 4.5% и я расценил это как грабеж (фиксированная ставка), но волатильность LIBOR в то время не позволяла рассчитывать на плавающие ставки.

Впрочем я ничуть не сомневаюсь, что где-то могло быть и 7% — в случае ненадежных заемщиков, недостаточного размера собственного капитала ставка растет. Так что ГДЕ-ТО, для КОГО-ТО так могло и быть. Но для большинства процентная ставка за последние два десятиления не превышала 5% (банки стран южной европы для нерезидентов и сейчас выдают крелиты по такой ставке)

>>А смысл в том, что за эту переплату (пусть 60% за 10 лет) Вы имееье своё жильё, то есть оно обходится дешевле, чем его арендовать

Ну в принципе смысл он конечно у каждого свой. В моей версии смысл состоит в том, что стоимость жилья как правило растет. Выплачивая ипотечный кредит, некоторая часть ежемесячного платежа увеличивает ту часть стоимости недвижимости, которая принадлежит лично вам. Таким образом, с каждым годом стоимость вашего имущества возрастает. В какой-то момент (по выходу на пенсию), вы возможно захотите продать это жилье и распорядиться полученной суммой. т.е. недвижимость это олин из вариантов сбережений (причем довольно надежный).

Если же вы арендуете недвижимость, то все потраченные на аренду следства однозначно для вас потеряны. При этом сумма затрат на аренду и на выплату ипотечного кредина + стоимость обслуживания своей собственности в принципе находятся на одном уровне (при прочих равных и плюс/минус конечно) — по крайней мере так было в четырех различных государствах ЕС, где мне довелось пожить более или менее длительное время.

Вариант «накопить и купить» столь милый сердцу российских мечтателей в общем случае абсолютно нерентабельный (ну хотя-бы потому, что требует затрат на аренду жилья, в котором придется жить до счастливого момента покупки собственного жилья. Про постоянное удорожание оного я вообще молчу)

>>банальная логика подсказывает, что в нормальной экономической ситуации купить в кредит всегда выгоднее, чем арендовать.

Несмотря на то, что логика разная, выводы одинаковые — парадокс…

Lissov

20.06.2019 09:39По поводу процента — я имею в виду потребительские кредиты и плавающие ставки. Ипотека держалась ниже на государственных программах — иначе откуда будет 4% при EURIBOR=6%? А оно, как Вы правильно заметили, было.

Как отголоски того времени, в Австрии при выдаче плавающего для оценки риска делают расчёт по EURIBOR=6%: «а если будет как в 2008, платить сможете?».

По поводу смысла — именно так. Я просто не стал так подробно писать :)

По поводу логики, имею в виду, что ставки аренды в норме перекрывают «бессрочный кредит» (то есть чистые проценты) плюс прибыль. Иначе бизнес сдачи жилья в аренду (а также гостиницы и т.д.) теряет смысл.

AlexPu

20.06.2019 10:59>> иначе откуда будет 4% при EURIBOR=6%?

Он будет от плавающего среднего за определенный период времени. На сегодняшний день распространены ставки EURIBOR 12 mo, EURIBOR 6 mo, EURIBOR 3 mo, EURIBOR 1 mo. Последний в ипотечном кредитовании используется крайне редко, да и предпоследний нечасто. Первые два вполне прилично сглаживают колебания ставки EURIBOR. Так например в кризисном 2008 -м году значения шести и двенадцатимесячного EURIBOR лишь на краткий период времени (в октябре кажется) превысили значение 4.8%, опустившись до 3.8% в ноябре и 3.1% в декабре

>>Как отголоски того времени, в Австрии при выдаче плавающего для оценки риска делают расчёт по EURIBOR=6%: «а если будет как в 2008, платить сможете?».

Ну я конечно не знаю как там в Австрии — возможно оно как-то по особому… Но я точно знаю как подобные ситуации рассматривают в кредитных учреждениях вообще (при наличии вполне обределенной законодательной базы). А рассматривают ее очень просто — вопрос «а если будет» не рассматривается вообще.

Вместо этого вопроса клиенту кредитного учреждения предлагается на выбор довольно широкий выбор опций, помогающих ему спраиться с кризисной ситуацией — как например потеря основного источника дохода — страшный сон российского ипотечника, в европе пообще не рассматривается как сколь нибудь тяжелый случай:

самая простая опция — заемщик переходит на такой режим выплат, при котором он выплачивает только проценты по кредиту. Это удорожает кредит (общая сумма выплат будет в конечном итоге больше), но резко снижает размер ежемесячных выплат. Причем довольно часто (я честно говоря думал, что не просто часто, а именно всегда, но я все время забываю про такие страны как Польша, Болгария… не знаю, должен ли я добавить Австрию к этому списку) эта опция прописывается в контракте как возможность бесплатного переключения режимов выплат определенное количество раз в год (скажем моя ипотека предусиматривает возможность сменить режим выплат дважды в год бесплатно — обычно ей пользуются перед отпуском и после него — чтобы полдучить больше денег на разврат). В принципе заемщик вообще не обязан гасить основной долг — он может выплачивать проценты по кредиту пока не помрет (опять-же в моем случае, еслия перейду на такой режим выплат по кредиту сейчас, я буду выплачивать около 120 евро в мес. вечно… я ведь собираюсь жить вечно, если вы не в курсе).

Другой вариант именуется payment holidays. Тоже удорожает кредит, но в отличие от предыдущего случая штука существенно более сложная в реализации и всегда ограничена по времени (в случае ипотеки обычно от одного до шести месяцев).

Наконец в крайнем варианте, заемщик всегда может продать предмет залога либо-же объявить банкротство — конечно последний вариант банку невыгоден, но этот риск прекрасно покрывается различными страховками (т.е. в данном случае все сводится к тому, что банк недополучит прибыль. Риск убытков очень и очень маловероятен, хотя именно он был реализован несколько лет назад в Греции и в Испании)

Это я к чему? Ситуация «а если будет как в 2008, платить сможете?» грубо высосана из пальца — если заемщик удовлетворяет требованиями банка и требованиям законодательства (прежде всего по достаточности собственного капитала), то банку в принципе безразлично сможет заемсщик платит или нет «если будет как в 2008-м». Банк с очень высокой вероятностью получит свою прибыль (с небольшой вероятностью он недополучит ту приюыль на каку. рассчитывал, и в крайне маловероятном случае подучит небольшой уюыток, который покроется страховыми выплатами и прибылью от иных вложений)

>>По поводу логики, имею в виду, что ставки аренды в норме перекрывают «бессрочный кредит»

Крайне редко. Рынок выравнивает эти два варианта (а также некоторые другие варианты, которые могут существовать в некоторых странах) обеспечения жилья. Этот рынок так задуман изначально — расходы на аренду примерно равны расходам на выплату по ипотеке плюс расходы на обслуживание дома (в случае аренды включаются в стоимость аренды). Компании которые занимаются сддачей жилья внаем если и получают прибыль от арендных платежей, то она практически целиком съедается операционными расходами и расходами на реновации

>>Иначе бизнес сдачи жилья в аренду (а также гостиницы и т.д.) теряет смысл.

Гостиницы тут вообще не при чем — гостиничный бизнес радикально отличается от рынка аренды жилья. Отличается по всем параметрам — статьи расходов, источники прибыли, налоги… все в обшем отличается… Что до рынка аренды, то ваш взшляд чрезвычайно примитивет, если вы полагаете, что тот кто сдает жилье, получает доход от арендной платы… Тут бы убыток не получить (сразу поясню — рынок краткосрочной аренды негостиничного жилья это именно гостиничный рынок, несмотря на то, что с точки зрения обывателя похож на обычную аренду. Прежде всего там иное ценообразование)

Чтобы понять за счет чего процветают всякие буржуи-риэлторы, сдающие жилье внаем на длительный срок (ну честно говоря процветают они не всегда, но в целом не бедствуют), достаточно просто взять листочек бумаги и составить табличку доходов и расходов такого риелтора в самом вырожденном случае — риелтор покупает недвижимость в кредит, на тех же условиях что и человек который покупает жилье для себя (т.е. с тем-же первоначальным взносом, под тот-же процент и на тот-же срок), после чего сдает внаем по цене за сумму в точности равную сумме выплат по кредиту увеличенную на сумму уплачиваемую за обслуживание недвидимости (коммунальные платежи за вычетом «переменной части» — плата за воду, плата за электроэнергию и связь.). Если вы так сделаете, учтете все расходы и все доходы, то вы с удивлением обнаружите, что риелтор при таких условиях получает вполне себе приличную прибыль… не заоблачную, но вполне, вполне…

Lissov

20.06.2019 12:16Зачем же так много писать?

На сегодняшний день распространены ставки EURIBOR 12 mo, EURIBOR 6 mo, EURIBOR 3 mo, EURIBOR 1 mo. Последний в ипотечном кредитовании используется крайне редко, да и предпоследний нечасто.

EURIBOR-3-m это стандарт в ипотечном кредитовании Австрии. Что-то другое надо ещё поискать.

Ну я конечно не знаю как там в Австрии… Но я точно знаю… вопрос «а если будет» не рассматривается вообще.

Так я Вам расскажу, если не знаете. Расчёт на 6% указан в кредитном оффере чёрным по белому. Как и размер переплаты, эффективная ставка и подобное. И ни в коем случае не мелким шрифтом.

Ситуация «а если будет как в 2008, платить сможете?» грубо высосана из пальца

Зачем Вы утверждаете то, чего не знаете? Банку может быть безразлично, сможете ли Вы платить, но если он забудет формально спросить, то заёмщик вместо всяких банкротств и каникул просто через суд снизит ставку и банк будет в убытках. Потому формально этот вопрос поднимается всегда(!).

Компании которые занимаются сддачей жилья внаем если и получают прибыль от арендных платежей, то она практически целиком съедается операционными расходами и расходами на реновации

По Вашему эти компании — благотворительные организации? Нет, они «получают прибыль» — и точка.

вы с удивлением обнаружите, что риелтор при таких условиях получает вполне себе приличную прибыль

Без удивления. Вы очень подробно расписали именно то, что я написал одной фразой. Мне казалось, так разжёвывать необязательно.

Вывод — купить жильё и сдавать в аренду выгодно, или как минимум не очень убыточно в нормальной экономической ситуации. Соответственно «для себя», то есть без операционных расходов и налогов, то тем более выгодно.

Просто не каждый может себе позволить кредит. Ну и есть риски и ограничение мобильности.

AlexPu

20.06.2019 13:45>>Зачем же так много писать

Меня это развлекает

>>EURIBOR-3-m это стандарт в ипотечном кредитовании Австрии. Что-то другое надо ещё поискать.

Никаких стандартов кредитования подобного рода в природе не существует (на территории ЕС), — право выбрать базовую ставку ЗАКРЕПЛЕНО ЗАКОНОДАТЕЛЬНО. Вы об этом просто не знаете. Так что ничего искать не надо — просто указываете желаемую базовую ставку и все

>>Так я Вам расскажу, если не знаете. Расчёт на 6% указан в кредитном оффере чёрным по белому. Как и размер переплаты, эффективная ставка и подобное. И ни в коем случае не мелким шрифтом.

Позвольте прояснить ваше «знание» — во первых ваш рассчет в кредитном офере указан по всей вероятности в качестве фиксированной ставки по кредиту — черным по белому. Банк не имеет права делать подобные предположения в контракте. В офере в принципе может быть указана ЛБЮАЯ ставка — офер это просто ПРИМЕР того как будут рассчитываться проценты. Причем ПОРЯДОЧНЫЕ банки (не в Австрии вероятно) обычно дают несколько примеров рассчета — с текущей ставкой, в случае если базовая ставка повысится на один процентный пункт, в случае если процентная ставка повысится до… ну скажем до 6 процентных пунктов. Для чего это делается? Если опустить обхяснение банковских служащих, это делается для того, чтобы убедить потенциального заемщика принять фиксированную ставку

Так что ваш оффер это либо фиксированная ставка, либо просто результат расчета кредитного калькулятора в который забили ставку от балды — это НЕ ЯВЛЯЕТСЯ ЧАСТЬЮ ОФФЕРА (просто потому, что это противозаконно), но простым примером рассчета

>>Зачем Вы утверждаете то, чего не знаете?

Из 27-ми лет своего трудового стажа я около 20 лет работаю в финансовых компаниях (по большей части в кредитных), причем в разных странах (европейских и РФ). Так что уверяю вас, кое что я в этом вопросе понимаю — не так много как вы конечно, но тема для меня вполне знакома

>> Банку может быть безразлично, сможете ли Вы платить, но если он забудет формально спросить, то заёмщик вместо всяких банкротств и каникул просто через суд снизит ставку и банк будет в убытках. Потому формально этот вопрос поднимается всегда(!).

Это только в ваших фатназиях. И вопрос поднимается не всегда, а только тогда, когда конкрентный банковских клерк хочет склонить клиента к подписанию такихз условий контракта, которые выгодны лично этому клерку (они, клерки получают бонусы за заключенные контакты) — скажем в попытке убедить клиента, что для него лично будет выгодна фиксированная ставка по кредиту (это именно тот случай, когда клерк начинает нести ахинею насчет щестипроцентного euribor как в 2008-м году — мало того, что этого не было, так еще игнрируется сам факт того, что ставки усредняются)

Что до обязанности «формально спросить», то это из разряда «слышали звон» — кредитная организация действительно должна как минимум формально убедиться в платежеспособности клиента. Но сделать это посредством вопроса «а если будет как в 2008, платить сможете?» нельзя в принципе, так что вопрос именно высосан из пальца

>>По Вашему эти компании — благотворительные организации? Нет, они «получают прибыль» — и точка.

Они конечно получают прибыль — с точкой или без, но не за счет арендных платежей. А вы явно не умеете читать — я же явно написал — попробуйте расписать движение средств «этих компаний» и вы все поймете

>>Без удивления. Вы очень подробно расписали именно то, что я написал одной фразой. Мне казалось,

вам явно казалось. Ибо вы абсолбтно уверены, что риэлтор получает прибыль как часть арендной платы. такая прибыль может конечно быть, но очень и очень невеликая, в 99.99% случаев тратится на операционные расходы и реновации

А я писал о том, что риэлторы получают прибыль иначе. Прсото у меня есть какая-то надежда… слабая правда, что вы возьмете и посчитаете, после чего поймете…

>>Соответственно «для себя», то есть без операционных расходов и налогов, то тем более выгодно.

Вас вероятно кто-то обманул — операционные расходы и налоги есть всегда

>>Просто не каждый может себе позволить кредит. Ну и есть риски и ограничение мобильности.

Вот это абсолютно верно — и не всегда доступно кредитование и не всегда оно приемлимо. Общее правило чем селовек моложе и чем более у него при этом высок доход, тем меньше у него желания покупать жилье

Еще маленько информации к размышлению: Бытует такое представление, что банки выдают кредиты из тех средств, которые собирают в качестве вкладов на депозитных и чековых счетах. Это представление в какой-то степени верно если речь идет о необеспеченных кредитах (т.е. кредиты на потребительские нужды например). Если же речь идет об ипотечном кредиовании, то тут ситуация совершенно иная. Банки в принципе не ипользуют свой капитал для этой цели, если займ удовлетворяет критериям закрепленным в законодательстве, включая подзаконные акты (я имеб в виду ТОЛЬКО ЕС, и только еврозону, хотя некоторые страны не входяшие в нее — такие как швеция и норвегия полностью соответствуют). Деньги в ипотечном секторе ЕС (еврозоны) это почти на 100% средства поступаемые из ЕЦБ — это либо эмиссия, либо прямые интервенции (что в общем почти одно и тоже). Иными словами, вновь «напечатанные» евро поступают на межбанковский рынок где выдаются в качестве кредитов высококлассным заемщикам по ставке определяемой на условиях близких (ну… похожих — так будет правильнее) к аукционным (причем случаются и отрицательные проценты). Далее эти средства перераспределяются среди прочих кредитных организаций. В конечном итоге, значительная часть этих средств доходит до потребителя в качестве ипотечных кредитов и далее поступает в экономику (выступив попутно в качестве базы для вторичной эмиссии). Таким образом, если предельно утрированно это можно выразить следующим образом: государство (такое… абстрактное...) печатает бабки и дает их банку под N%. Банк дает их вам в качестве кредита под (N+M)% где M — маржа банка. Таким образом банк получает почти ГАРАНТИРОВАНЫЕ M% с суммы которая ему не принадлежит и которой у него никогда не было (как это реализуется технически другой вопрос… причем довольно сложный). При этом государство кончено определенным образом создает гарантии того, что банк в худшем случае получит в собственность предмет залога, но такое развитие событий не интересно никому. Но при этом ьанк в любой момент может реструктурировать свою задолженность на МБК (и делает это ежедневно) — таким образом и банку и государству в принципе безразлично будет ли выплачен тело кредита — банку пофиг потому, что это не его деньги — он будет вновь и вновь брать кредит на бирже МБК погашая им предыдуший, при жтом все зменения прцентной ставки оплачиваются конечным заемщиком. Государству это тем боле не интересно — деньги напечатаны и уже в экономике — это и было целью, а свои проценты они получат в любом случае. Единственный кто МОЖЕТ быть заинтересован в выплате тела кредита это сам заемщик. Но и то не всегда — бывают случаи когда заемшик просто выплачивает проценты по кредиту — это очень часто существенно меньше чем арендная плата (даже с учетом налогов и трат на ремонты).

Черт… я кажется подсказал один из способов как могут получать прибыль риэлторы… ну все равно — пусть будет… тем более что этот способ не единственный и довольно рискованный — используется в сочетании с другими… А вот про другие надеюсь вы сами догадаетесь

Lissov

20.06.2019 14:34При всём уважении к Вашему опыту, Вы наполовину пишете очевидную неправду, наполовину очевидную правду но почему-то уверены что я этого не знаю.

Я не делаю никаких утверждений как это работает «в России и других странах Европы». А про Австрию — ну Вы можете дальше ссылаться на Ваш опыт, но опровергать проверяемые вещи странно.

право выбрать базовую ставку ЗАКРЕПЛЕНО ЗАКОНОДАТЕЛЬНО. Вы об этом просто не знаете.

Неправда, знаю. И выше Ваше утверждение, что 3-М применяется нечасто, это неправда. В Австрии это наиболее частый вариант. Ну и что, что по закону можно поменять, если этого почти никто не делает?

во первых ваш рассчет в кредитном офере указан по всей вероятности в качестве фиксированной ставки по кредиту

Неправда. И вообще расчёт плавающей ставки в фикс-кредите смысла не имеет.

Банк не имеет права делать подобные предположения в контракте.

Неправда. Имеет право и по факту делает. Вы австрийский кредитный оффер видели хоть раз?

Причем ПОРЯДОЧНЫЕ банки (не в Австрии вероятно) обычно дают несколько примеров рассчета — с текущей ставкой, в случае если базовая ставка повысится на один процентный пункт, в случае если процентная ставка повысится до… ну скажем до 6 процентных пунктов.

Неправда. Любой банк в Австрии сделает несколько расчётов — фикс, плавающий, микс, разные периоды. А вот ставка указана одна, и 6% в каждом плавающем оффере как оценка риска. Считать на разные проценты не принято, хот если попросите — сделают.

вопрос поднимается не всегда, а только тогда, когда конкрентный банковских клерк хочет склонить клиента к подписанию такихз условий контракта, которые выгодны лично этому клерку (они, клерки получают бонусы за заключенные контакты) — скажем в попытке убедить клиента, что для него лично будет выгодна фиксированная ставка по кредиту

А зачем? Клерку важно, чтобы клиент взял кредит. «Выгодность» условий легко регулируется процентом за подписание и процентной ставкой.

Единственный случай который знаю, когда клиента убеждали на фикс, это когда у клиента был малый доход и флоат не проходил по критериям государства — именно при оценке выплат по повышенной ставке. В остальных случаях клиенту дают офферы на выбор без особых комментариев, бонусы клерка не сильно зависят от того, какой Вы выберете.

шестипроцентного euribor как в 2008-м году — мало того, что этого не было

Ох простите, был 5%, плюс 1% маржи — и вот 6% по кредиту. Так важно ловить мои опечатки?

Вас вероятно кто-то обманул — операционные расходы и налоги есть всегда

Перечитайте ещё раз что я написал.

Про банки — если хотите просветить Хабр, будет логичнее написать статью. А так выглядит что Вы хотите в чём то убедить конкретно меня, при том что я это всё и так знаю.

Про риелтеров — ну так просветите уже, если их прибыль не из арендной платы, то из чего? И ради чего сдавать в аренду, если это не прибыльно?

Весьма странно утверждать, что бизнеса по сдаче квартир в аренду ради прибыли не существует. Слишком уж много людей вокруг меня с этого живут. Или это всемирный заговор и они не признаются?

Am0ralist

20.06.2019 10:03Всё упирается ещё и в то, какая инфляция.

Если инфляция 5%, то 10% годовых означает, что по сути вы проигрываете только 5%. Главное что б ваши доходы тоже постепенно росли в это системе. В этом случае на конце периода выплаты уже будут копеечными, а квартира у вас уже будет, что при попытке накопления — не факт.

Lezenford

20.06.2019 12:01На самом деле в настоящее время для некоторых крупных городов (Москва) в России вариант аренды съедает меньше стоимости обслуживания кредита (не говоря уже про его тело).

Для примера — 50кв м квартира в хорошем районе в относительно новом доме (2008 год постройки) обходится мне в аналогичные 50к в месяц + свет и вода.

Стоимость квартиры в этом доме из открытых источников дает сумму где то в районе 200к за 1 кв м. +- в зависимости от площади и прочего. Т.е. арендуемая мной квартира стоит порядка 10кк в рыночном эквиваленте (+-2кк в зависимости от скидок и прочего). Посчитайте ка кредит на эту сумму и посмотрите оплачиваемые проценты. Прибавьте в эту квартплату (которую я, кстати, не плачу, кроме счетчиков) и получите, что снимаю я ее по среднерыночной стоимости, которая выходит меньше ПРОЦЕНТОВ по кредиту, а не даже всей требуемой к выплате суммы (к процентам стоит прибавить еще тело). Это при текущих ставка в районе 8-10% в России.

Вот и считайте, что мне выгодно? Купить свою или снимать и копить хотя бы до 50%+ от суммы покупки?

KarasikovSergey

20.06.2019 12:05Однако через 10 лет съема вы всё равно остаётесь в той же точке — человек без жилья. И в момент, когда вы не сможете платить 50к в месяц — вы окажетесь в трудной ситуации. Плюс постоянные риски необходимости искать новое жильё.

Жильё — это единственный актив, ценность которого абсолютна почти в любой ситуации.

Lezenford

20.06.2019 12:11Считайте шире. Если я взял ипотеку — я часть денег гашу в тело. Если у меня нет ипотеки, то разницу между платежем по ней и плетежом аренды я могу вкладывать куда-либо. И, особенно в начале, эта сумма будет больше чем сумма уходящая в тело кредита.

Вы же смотрите очень однобоко. В вашем понимании аренда это просто спуск денег. Но и кредит — это спуск денег. Уплаченные проценты ничего вам не приносят.

В моем примере проценты по обслуживанию кредита на сумму 7-8кк равняются примерно 80к в месяц при аренде в 50. 30к разницы которой можно распоряжаться в перспективе и наращивать.

KarasikovSergey

20.06.2019 12:20Вы только не забывайте, что арендная плата в отличие от платежа по кредиту — всегда растёт. А накапливаемые вами деньги — дешевеют.

Lezenford

20.06.2019 12:22Если накопления лежат в банке на депозите — да. Но если они вкладываются и нормально дифференцированный портфель — в большинстве случаев они тоже будут расти.

KarasikovSergey

20.06.2019 12:25Ну это уже экспертная компетенция — управление финансами так, чтобы они постоянно росли. Это уже работа сама по себе. Требующая навыка и постоянного вовлечения.

Lissov

20.06.2019 12:22Ситуация, в которой проценты по кредиту больше арендной платы, говорит о нестабильной экономике с большой инфляцией (или большим её риском). То есть 30к разницы надо ещё придумать куда вложить, и риск соответствующий.

Но допустим за 10 лет Вы насобирали те же 7-8кк (то есть вкладывали так, что смогли удвоить), а за это время стоимость квартиры уже 30кк. А кредит был бы уже погашен хотя бы частично.

При этом через 10 лет арендная плата вырастет, а выплаты по кредиту нет.

yudinetz

20.06.2019 12:18+1Посчитал, при стоимости 8млн, ставке 8% и ежемесячном платеже 66900 на 20 лет проценты будут ниже 50к уже через 3 года. В первые месяцы проценты будут 53 тысячи и потом снижаются.

А вот теперь вопрос — не все ли равно вам кому отдавать эти 50-53 тысячи в месяц — банку или дяде-владельцу квартиры вашей? При том что банк начиная с третьего года будет с вас брать 49 тыс и потом все меньше и меньше, а дядя вам аренду не снизит никогда. В долгосроке вы все большую часть денег будете оставлять себе (т.е. пускать на погашение тела кредита)

Lezenford

20.06.2019 12:22Вот тут кроется тонкое число, после которого ипотека становится выгодной. Но при моих расчетах это примерно при 50% суммы от квартиры. До — не имеет смысла.

yudinetz

20.06.2019 12:27Вы имеете в виду случай, чтобы проценты по ипотеке были ниже аренды уже начиная с первого платежа? Так-то да, это будет самый выгодный вариант, но можно же смотреть дальше и считать в долгосрочном периоде.

А еще мне кажется, что ваша квартира стоит не 10млн, а больше, скорее 12-15 млн.

Lezenford

20.06.2019 12:30Именно. Нужно считать с перспективой, включая перспективу роста своего накопительного портфеля относительно инфляции и подорожания недвижимости. Расчет не самый тривиальный у меня выходит.

Ну а стоимость — взято с cian как средняя цена квадрата в указанном доме среди предложений. В итоге квартира да, может стоит как дороже (если есть нормальный ремонт) либо дешевле (голые стены, срочная продажа и пр.). Но на сферического коня в вакууме при расчете это не сильно скажется, т.к. иначе придется еще добавлять затраты на ремонт (а для голых стен ремонт окажется очень не дешевым в итоге). Это уже совсем не тот уровень, на который я претендовал в посту изначально.

Am0ralist

20.06.2019 12:22+1Только за 50к в месяц вы получаете услугу, прекратив выплаты вы ничего не получаете взамен.

А за 80к вы получаете на сдачу квадратные метры (при учете, что 20% первоначальный взнос, 9,3% которые недавно ещё были доступны в МСК и на 25 лет).

Так же вы забываете о налоговых вычетах (это 650к максимум на человека, если ипотека на двоих, то уже 1,3кк с 4 млн собственности и 6 млн уплаченных процентов).