Вы собираетесь начать инвестировать, но рынок находится на исторических максимумах и Вы опасаетесь покупать по таким ценам? Или сейчас рынки находятся в падении, а миру предрекают «очередной ужасный кризис» из‑за которого акции никогда не вырастут и Вы опасаетесь покупать? Может быть у Вас есть просто лишняя сумма, которую можно добавить к инвестициям, но Вы выжидаете наилучшего момента? Предоставляю Вашему вниманию вольный перевод статьи Charles Schwab «Does Market Timing Work?».

Попытка угадать выгодные моменты для покупки и продажи ценных бумаг называется маркет‑тайминг. Стоит ли заниматься маркет‑таймингом рядовому инвестору и каких результатов можно достигнуть с его помощью?

Наши исследования показывают, что ожидание лучшего момента обходится куда дороже, нежели просто вложить имеющуюся сумму. Так как выбрать идеальный момент для инвестирования — это примерно то же самое, что и выиграть в лотерею и лучшая стратегия для большинства инвесторов — это вовсе не маркет‑тайминг. Лучшее решение — это создать финансовый план и инвестировать как можно скорее.

Пять стилей инвестирования

Но не верьте мне на слово. Рассмотрим наши исследования по эффективности пяти гипотетических долгосрочных инвесторов с разными инвестиционными стратегиями. Каждый из них получал $2,000 в начале каждого года в течение 20 лет до 2020 года, и вкладывал деньги в индекс S&P500 (прямое вложение всех денег в индекс акций это не самая лучшая стратегия, но она проста и наглядна). Узнаем их результаты:

Питер Идеальный был прекрасным маркет‑таймером. У него было невероятное умение (или удача), и он размещал свои $2,000 на рынке каждый год по самым низким ценам. Например, у Питера было $2,000 долларов, чтобы инвестировать в начале 2001 года. Вместо того, чтобы немедленно отправить их на рынок, он ждал и инвестировал их 21 сентября 2001 — минимум для S&P 500 в этом году. В начале 2002 года, Питер получил еще $2,000 долларов. Он ждал и вложил деньги 9 октября 2002, что является минимумом для рынка в этом году. Он продолжал делать свои инвестиции каждый год вплоть до 2020 года.

Эшли Решительная использовала простой и последовательный подход: каждый год, когда она получала наличные деньги, она тут же вкладывала свои $2,000 в рынок.

Мэтью Дисциплинированный разделил свои ежегодные выплаты в размере $2,000 на 12 равных частей, которые он инвестировал в начале каждого месяца. Эта стратегия известна как усреднение стоимости.

У Рози Невезучей был невероятно плохой выбор времени для входа в рынок — или, может быть, ей жутко не везло: она инвестировала $2,000 каждый год на пике рынка, следуя строго против истины — «покупать дешево». Например, Рози вложила свои первые $2,000 30 января 2001 — максимум для S&P 500 в этом году. В начале 2002 года она получила вторые $2,000 и вложила их 4 января 2002 на вершине рынка.

Ларри Ждун хранил свои деньги в краткосрочных казначейских векселях (аналог в СНГ — банковский депозит) и не инвестировал их в акции вообще. Он был всегда убежден, что более низкие цены на акции и лучшие возможности для инвестирования, вот‑вот наступят.

Результаты: Инвестиции сразу же окупились

Естественно, лучшие результаты принадлежали Питеру Идеальному, который выжидал и идеально инвестировал свои деньги: он накопил $151,391. Но самые потрясающие результаты исследования касаются Эшли Решительной, которая заняла второе место с $135,471 — всего на $15,920 меньше, чем у Питера. Эта относительно небольшая разница особенно удивительна, учитывая, что Эшли просто вкладывала свои деньги, как только их получала, без каких‑либо попыток угадать время.

Подход Мэтью Дисциплинированного, основанный на усреднении стоимости, показал почти такие же результаты, заняв третье место с $134,856. Это нас не удивило. В конце концов, в типичный 12-месячный период рынок растет 75,6% времени. Таким образом, модель инвестирования Эшли со временем обеспечила ей более низкие цены покупок, чем ежемесячная дисциплина Мэтью, и, следовательно, более высокое финальное значение портфеля.

Результаты Рози Невезучей также оказались на удивление обнадеживающими. Хотя из‑за неудачного выбора времени ей не хватило $14,300 до уровня Эшли (которая не пыталась выбрать время для инвестиций), Рози все равно заработала почти в три раза больше, чем если бы она вообще не инвестировала в рынок.

А как насчет Ларри Ждуна, который все ловил лучшую возможность купить акции, но так этого и не сделал? Он оказался хуже всех, получив всего $44,438. Больше всего он беспокоился о том, чтобы не инвестировать на высоком уровне рынка. Как ни странно, если бы он просто сразу вкладывал деньги без раздумий, то за 20-летний период заработал бы гораздо больше.

Правила не меняются

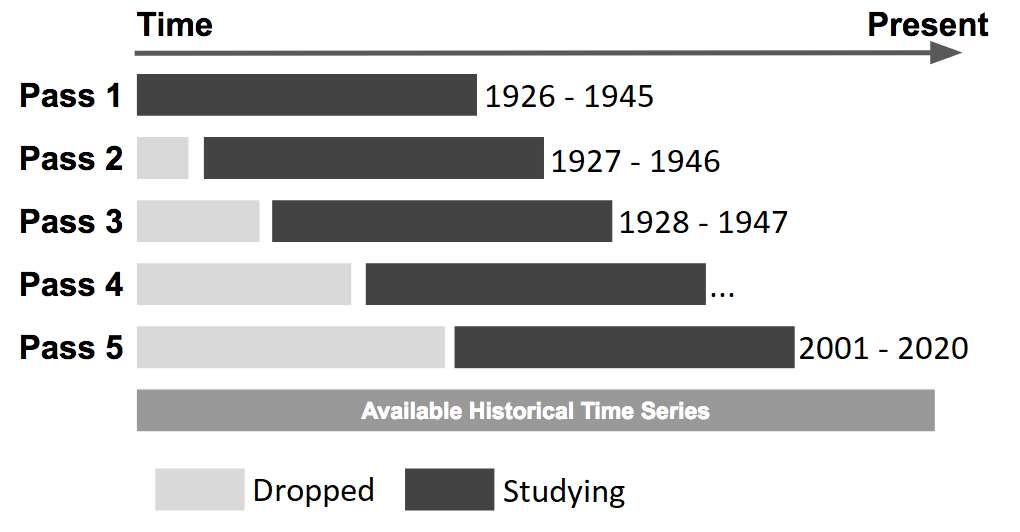

Независимо от рассматриваемого периода времени, рейтинги оказываются удивительно похожими. Мы проанализировали все 76 скользящих 20-летних периодов, начиная с 1926 года (например, 1926–1945, 1927–1946 и т. д.). В 66 из 76 периодов рейтинги были абсолютно одинаковыми, то есть Питер Идеальный был первым, Эшли Решительная — второй, Мэтью Дисциплинированный — третьим, Рози Невезучая — четвёртой и Ларри Ждун — последним.

Но как насчет 10 периодов, когда результаты оказались не такими, как ожидалось? Даже в этих периодах Эшли Решительная никогда не занимала последнее место. Она занимала свое обычное второе место четыре раза, третье — пять раз, а четвертое — только один раз, с 1962 по 1981 год, один из немногих периодов устойчиво слабых фондовых рынков. Более того, в этот период четвертое, третье и второе места практически сравнялись по финальным результатам.

Мы также рассмотрели все возможные 30-, 40- и 50-летние временные периоды, начиная с 1926 года. Если не считать нескольких случаев, когда Эшли Решительная поменялась местами с Мэтью Дисциплинированным, все эти временные периоды следовали одной и той же схеме. В каждом 30-, 40- и 50-летнем периоде на первом месте было идеальное время, затем следовали немедленное инвестирование или усреднение стоимости, плохое время и, наконец, избежание инвестирования в акции.

Что это может означать для вас?

Лучшее решение для большинства из нас — создать соответствующий план и как можно скорее начать действовать в соответствии с ним. Практически невозможно точно определить «дно» рынка на регулярной основе. Поэтому, с реалистичной точки зрения, лучшее действие, которое может предпринять долгосрочный инвестор, основываясь на результатах нашего исследования, — это определить, какой объем инвестиций в фондовый рынок соответствует Вашим целям и допустимому риску, а затем рассмотреть возможность инвестирования как можно скорее, независимо от текущего уровня фондового рынка.

Если у Вас есть соблазн попытаться дождаться лучшего времени для инвестирования в фондовый рынок, наше исследование показывает, что преимущества такого подхода не столь впечатляющи — даже для идеальных инвесторов. Помните, что за 20 лет Питер Идеальный получил лишь на $15,920 больше, чем инвестор, который вложил свои деньги сразу же.

Даже не вовремя сделанные инвестиции в фондовый рынок были намного лучше, чем полное отсутствие инвестиций. Наше исследование показывает, что инвесторы, которые медлят, скорее всего, упустят потенциальный рост фондового рынка. Постоянно ожидая «подходящего момента», Ларри потерял $76,733 по сравнению даже с Рози Невезучей, которая инвестировала в рынок по максимальным ценам каждого года.

Рассмотрите усреднение стоимости как компромисс

Если у Вас нет возможности или желания инвестировать всю единовременную сумму сразу, подумайте о том, чтобы инвестировать небольшие суммы регулярно. При условии, что Вы будете придерживаться этого принципа, усреднение стоимости может дать несколько преимуществ:

Предотвращает промедление. Некоторым из нас очень сложно начать инвестировать. Мы знаем, что должны инвестировать, но никогда не начинаем. Усреднение стоимости помогает Вам инвестировать регулярно.

Снижает разочарование. Даже самый уравновешенный биржевой трейдер чувствует по крайней мере нотку сожаления, когда время для инвестиций было выбрано неудачно. Хуже того, такое сожаление может привести к нарушению Вашей инвестиционной дисциплины в попытке компенсировать неудачу. Усреднение стоимости может помочь свести к минимуму это сожаление, потому что Вы делаете несколько инвестиций, но ни одна из них не является особо большой.

Позволяет избежать попыток угадать лучший момент для входа в рынок. Усреднение стоимости гарантирует, что Вы будете инвестировать в фондовый рынок независимо от текущих условий. В то время как это не гарантирует прибыль и не защищает от потери на падающем рынке, это устранит соблазн попробовать маркет‑тайминг, который редко бывает успешным.

По мере того, как Вы стремитесь достичь своих финансовых целей, держите эти результаты исследований на виду. Может возникнуть соблазн попытаться дождаться «лучшего времени» для инвестиций, особенно во время кризиса. Но прежде чем Вы это сделаете, помните о высокой стоимости ожидания. Даже самые неудачные маркет‑таймеры в наших исследованиях смогли обойти тех, кто вообще не инвестировал в рынок.

Заключение

Учитывая сложность выбора удачного времени для входа на рынок, наиболее реалистичной стратегией для большинства инвесторов было бы немедленное вложение денег.

Промедление практически гарантированно хуже, чем неудачный маркет‑тайминг. В долгосрочной перспективе почти всегда лучше инвестировать — даже в неудачное время, чем вообще не инвестировать.

Усреднение стоимости — хороший план, если Вы склонны сожалеть о том, что крупные инвестиции могут краткосрочно падать или Вам нравится стратегия вложения небольших средств по мере их заработка.

Комментарии (8)

avshkol

00.00.0000 00:00А есть то же, но

сперла...на индекс ММВБ?

QuantumCross Автор

00.00.0000 00:00В предыдущем моём посте есть небольшой блок про рынок РФ. Рынок РФ специфичен тем, что он не растёт уже около 15 лет. В РФ можно провести такое же исследование, но нужно будет строить классический пассивный портфель акции-облигации-золото. Тогда выводы в этой статье будут справедливы и для ММВБ.

На самом деле для США тоже нужно было строить пассивный портфель акции-облигации-золото, но это весьма утяжеляет материал для восприятия, а сути не меняет.

lexa

00.00.0000 00:00MCFTR вырос за 10 лет примерно втрое (а за 8.5 лет - впятеро, ага), что дает примерно 11.5% годовых.

За 15 лет данных под рукой не нашлось.

QuantumCross Автор

00.00.0000 00:00Чтобы сравнивать индексы, их нужно хотя бы привести к одной валюте. Обычно приводят к доллару, так как в нём большая часть мировых инструментов отображена. Вот ссылка на MCFTR выраженный в долларах.

С 2007 года он не может никак перейти к росту. В конце 2021 была попытка закрепиться на новых максимумах, но потом началась война и сейчас рынок опять скатился ниже 2007 года.

Даже если мерить за 8.5 лет, прямо с ближайшего дна это 8.8% в долларах. За 10 лет это 1.6% в долларах.

Rivannr

А если брать промежуток в 5 лет и падение рынка акций в 50%? Не будет ли тогда ждун впереди, пока другим потребуется еще 10 лет чтобы только вернуться к первоначальному уровню ( пример взят из последних реальных графиков ). Или кто-то инвестирует в биотех, который на хайпе стоил 20 баксов за акцию типа кловера, а упал до 1 бакса и никогда не вырастет? Хотя второй пример скорее частный случай, но на него попалось очень много инвесторов с реддитовского волстрита

QuantumCross Автор

Тут сразу два важных момента:

Вы застали панику 2009 года? Кто осмеливался покупать рынок, когда США сложились в два раза, а рынок РФ на 75%? Тогда любой разговор про инвестиции сразу обрывался "крахом Запада", "твои акци ничего не стоят", "Ооо, живёшь в РФ? На дачу завёз тушенкуи патроны?". Нужно обладать огромным чутьём, нервами и удачей, чтобы войти в рынок по самому дну, так ещё и на существенную сумму от капитала, чтобы это дало существенный эффект в будущем.

Если мы говорим про усреднение стоимости, то такие просадки наоборот на руку, и всё равно выигрывают у ожидания. Пока рынок падает, вы продолжаете вкладывать в рынок каждый месяц и тем самым покупаете по всё более и более низким ценам. Это принесёт вам будущий изыбточный доход без всяких попыток угадывания.

Если говорить про вложение всей суммы в начале года, сразу. То опять таки, у вас высокий шанс вложить крупную сумму во время пика просадки, как это и было в начале 2009 года. А так же, за счёт того, что на дистанции 1 год рыноки растут более 75% времени, такое вложение позволяет долгосрочно обходить то же усреднение стоимости.

Давай рассмотрим практический пример. Усреднение стоимости и вложение всей суммы в начале года. Старт в начале 2007 года до начала 2012, на 5 лет. Вкладываем в S&P500.

Усреднение стоимости. Как можно видеть, из-за того, что каждый месяц мы вкладывали в рынок по $167, то благодаря 2008-2009 мы в течении двух лет увеличивали портфель по минимальным ценам. Из-за плавного пополнения просадки составили не более 16% от максимумов. Позиция сформированная по столь низким ценам позволит получить избыточную доходность в будущем, нежели у иных инвесторов. К началу 2012 у нас $11,457.

Решительные вложения $2,000 в начале года. За счёт того, что мы в 2007 сразу вложили $2,000, а не растягивали на ежемесячные внесения мы получили хороший рост капитала в этом году. Вложив ещё $2000 в 2008 это увеличило наши просадки, но ещё одно вложение в начале 2009 по самому дну рынка позволило это же просадки тут же отбить. В итоге к началу 2012 у нас $13,186. Сумма больше, при тех же вложениях, как в усреднении стоимости.

Я стремлюсь все исследования позиционировать как "классические инвестиции", так как мой личный опыт подтверждает их универсальность. Поэтому на практике я не рассматриваю, что кто-то может всё вложить в биотех. На практике или вложения только в облигации на дистанции 3 года, или в пассивные портфели представляющие собой широкий мировой рынок ценных бумаг на срок 3-5 лет, или вложения в инвест. недвижимость при инвестициях на срок более 6 лет.

При этих условиях инвесторы будут получать практически гарантированный доход, а принципы описанные в данной статье увеличат финальный результат в абсолюте.

Rivannr

Вы опять же упустили 4-й случа, когда мы планомерно несколько лет, например лет пять вкладывали в голубые фишки и получили за 5 лет рост в 30%, а затем внезапно из-за непредсказуемых событий, которые, как вы упомянули, случались и ранее в 2008, активы упали в стоимости на 50%. Усреднение фактически примерно равно продаже всех акции, принятие потерь и начале с нуля в вроде бы хороший момент, как в вашем примере, после которого они скорее всего начнут расти дальше. Но 50% стоимости акций будет безвозвратно потеряно и весь этот рост многие годы будет работать только на то, чтобы скомпенсировать потерю от прошлого вложения, например, у вас было 100 000 долларов до кризиса. Вы вложили их в акции компании А и за пять лет они выросли на 30% до 120 000, затем в начале года весь рынок обрушивается и вы, как порядочный лонгуст остаетесь с суммой в 60 000, что меньше, чем сумма с которой вы начинали. Получается, что уже 5 лет потрачены впустую и еще потребуется лет 10, чтобы вернуться на уровень 120 000? Я, конечно опускаю сложные проценты, но, имея по факту акции, которые лежат себе на счету больше 10 лет, не наблюдаю, чтобы подобные падения были на руку, а не обесценивали прошлый рост, если вы не успели зафиксировать прибыль до падения)

У вас все слишком радостно, хотя по факту 10 летние инвестиции в рос голубые фишки для классического инвестора обернулись серьезной потерей, а на усреднении и ожидании еще 10 лет возникают два момента, как видим из примера выше здесь то Ждун наконец смог бы вырваться далеко вперед тк не потерял изначальных средств, а даже немного увеличил и второй момент, что инвестор не бессмертен все же и горизонт в 15-20 лет довольно велик. И собственно возникает вопрос хотя бы свести к 0 свои потери от 10 летнего инвестирования

QuantumCross Автор

Я вас понял. Ваш вопрос не про стили инвестирования, а про просадки. Если мы допустим 20 лет вкладывались ежемесячно в рынок, а потом он сложился на 50% и нам с этого очень больно, так как в финале мы потеряли половину.

Именно по причине таких просадок до 50% в США, и >75% в РФ, в начале данной статьи есть оговорка "(прямое вложение всех денег в индекс акций это не самая лучшая стратегия, но она проста и наглядна)". То есть инвестиции напрямую в рынок акций здесь служат для наглядности. А также призыв - составить план, очень важен.

Что входит в план? Это не просто "буду каждый месяц покупать акции и всё."

План - это расчёт ваших активов и пассивов, определение суммы для инвестиций, стиля инвестиций, определение вашей чувствительности к рискам и просадкам, и наконец, из всех этих переменных собирается персональный инвест. портфель под вас.

Что особенного в таких пассивных, персональных портфелях? В первую очередь, в низких рисках и коротких сроках просадок.

Давайте я продемонстрирую на основе материалов моего сайта (надеюсь не сочтёте за рекламу). Пройдите пожалуйста по этой ссылке. В конце страницы есть блок с графиком "Индивидуальные пассивные портфели". График динамичный. Нажав два раза на DowJones в легенде вы оставите только его на графике. Нас интересуют два периода просадок. С 1970 по 1981 когда акции просто никуда не росли более 10 лет. И 2008 год, когда рынок упал в 2 раза. Довольно тяжело инвестировать в рынок 10 лет, когда он стоит на месте, и тяжело увидеть падение своих вложений в 2 раза.

Теперь нажмите по одному разу в легенде на Factors USA и AllWorld. Это пассивные портфели, где в первом случае в портфеле различные сектора США + облигации + золото, а во втором сбалансированный портфель из акций со всего мира + облигации и золото.

Как можно заметить в обоих портфелях проблемы 1970-1981 просто нет, так ка растущее золото и иные рынки акций, не США, обеспечили рост портфеля. Что же касается просадок в 2008 они были не более 30% в моменте и уже в 2010 портфели вышли на новые максимумы.

Таким образом данный пост показывает бессмысленность попытки угадать рынок. А классические подходы к построению портфелей, позволят вам избежать периодов, когда рынок акций не растёт, существенно падает к финалу ваших инвестиций и вовсе позволяют получить практически плавную кривую роста капитала.