Падение цен на уголь и газ более чем в 2 раза. Самое крупное массовое изъятие депозитов в истории США, а как реагируют банки? Золото стремится на новые вершины, выше $2,200. И это за прошедший квартал. Но почему фондовые рынки продолжат свой рост и что послужит топливом для движения в следующем квартале? И чего опасаться тем, кто никак не связан с фондовыми рынками?

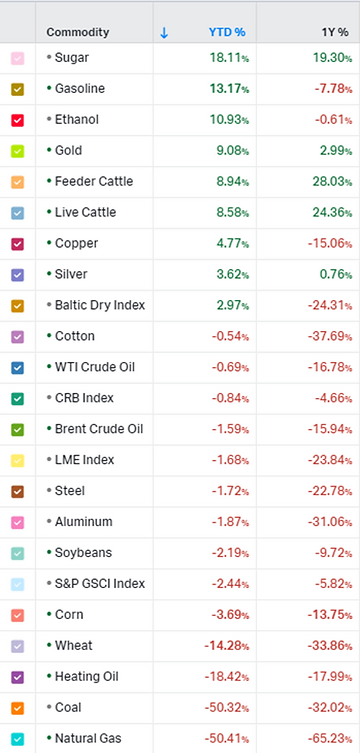

Сырье

На конец квартала нефть торгуется по цене $84, а европейский газ достигал цены $400 в марте. Несмотря на то, что Китай открыл свою экономику после COVID»а, перенаправленные российские энергоресурсы из Европы нивелируют китайский эффект на мировую экономику, в следствии чего не возникает повышение цен на сырьё и энергоносители.

Прошедший квартал был ознаменован падением цен на уголь и газ на 50%. ОПЕК приняло неожиданное решение о сокращении добычи, что предотвратило падение нефтяных цен. Контейнерные морские перевозки практически не изменились в цене. Таким образом, подъём ставки наконец даёт видимый эффект и экономическая активность замедляется, что в первую очередь выражается в падении сырьевых цен.

Таким образом сырьё, как источник инфляционного давления практически выбывает из игры.

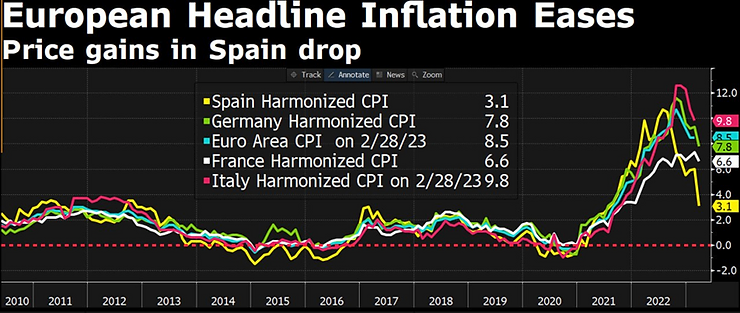

Гармонизированная инфляция — инфляция, которая высчитывается для одинакового набора товаров и услуг в ЕС, но с разными коэффициентами для каждой страны. Так, доля товаров питания для рассчёта инфляции в Польше будет выше, чем эта же доля для Норвегии.

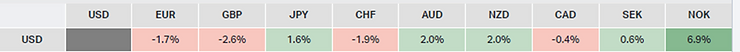

Валютные рынки

За прошедший квартал участники рынка сместили свои ожидания с повышения ставки в 2023 до снижения ставки, из‑за проблем с банками. Из‑за чего доллар немного потерял к евро, фунту и франку. В частности, это истории про Credit Suisse и Silicon Valley Bank.

Credit Suisse был поглощён европейским банком UBS, при поддержке правительства Швейцарии. В свою очередь это не было неожиданной процедурой. Как показали отчёты, UBS давно готовился поглотить Credit Suisse и уже в 2018 году подготавливал все необходимые для этого документы.

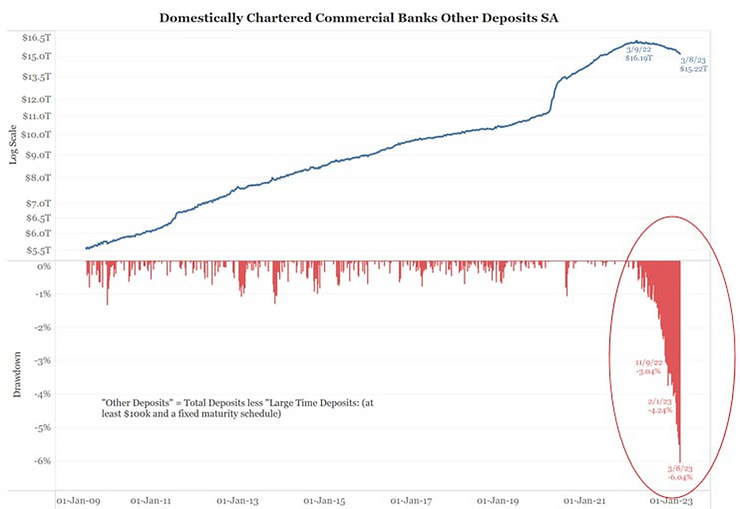

Что касается Silicon Valley Bank, данный банк имел отличные показатели по всем коэффициентам, более того, даже в день банкротства его активы превышали обязательства. Такое же положение дел было и у многих других банков, которые, как сообщают СМИ, находятся под угрозой, подобной Silicon Valley. Но откуда возникло банкротство? Банки вкладывают деньги своих клиентов в облигации с надежным рейтингом. Таким образом, с годами практически со всех облигаций банки получают доход и имеют крайне низкий уровень дефолтов по эмитентам облигаций. Однако цикл мирового тренда подъема процентных ставок заставил цены на облигации упасть на 20–40%, даже у самых надежных эмитентов. В результате возникла следующая проблема:

Банк знает, что несмотря на то, что цены на облигации упали на 40%, через 10–15 лет они погасятся по 100% и банк получит точно такую же сумму денег, как и рассчитывал.

Большому количеству физических и юридических лиц не хватает денег, так как из‑за растущей ставки их расходы увеличились. Они начали снимать свои банковские накопления.

Объем изъятий нарастал и стал настолько большим, что банку пришлось продавать облигации по цене, сниженной на 40% от расчетной, и тем самым фиксировать убыток. Это привело к пересмотру бухгалтерского баланса и обнажило проблему.»

В итоге, First Citizens Bank купил активы обанкротившегося банка на сумму около 72 млрд долларов с дисконтом в 16,5 млрд долларов.

В свою очередь правительство США пообещало 100% страховку по всем депозитам, всем вкладчикам Silicon Valley Bank.

В итоге First Citizens Bank отлично заработал, так как купил банк с огромной скидкой. Более того, когда бывшие активы SVB погасятся, они перекроют все долги, которые First Citizens унаследовал от SVB. Вкладчики SVB не потеряли ничего, так как правительство предоставило транши на 20 миллиардов долларов по всем депозитам. Потеряли только акционеры банка.

Данное событие испугало многих американцев и весь май и апрель «набеги на банки продолжились». График справа отражает отток депозитов из банков. Текущая просадка по депозитам самая высокая за 48 лет наблюдений, однако новых дефолтов не последовало.

Многие банки подготовились к данным событиям, так как ещё 2 года назад пошли разговоры о подъёме ставки. Более того, после кризиса 2008 года, условия для банков сильно ужесточились. Так, большинство банков не выдаёт кредит на коммерческую недвижимость при залоге менее 40%. Совокупность данных мер позволяет подавляющему большинству банков США пережить самое крупное изъятие депозитов в наблюдаемой истории.

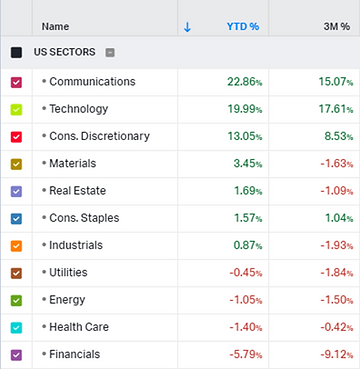

Секторы США

За прошедший квартал практически все секторы показали динамику около 0, кроме сектора технологий. На ожиданиях снижения ставки этим летом, многие инвесторы стали вкладываться в технологичные компании, ожидая от них будущего роста, а аналитики, в свою очередь пересматривают свои прогнозы в сторону повышения.

По сути, текущий рост рынков полностью строится на той идее, что ФРС, опасаясь банковских крахов будет вынуждена снизить ставку и это вызовет приток новых денег. Если же ФРС на это не пойдёт, тогда несколько банков снова объявят банкротство и правительству придётся опять объявлять защиту 100% вкладам, что приведёт к выпуску новых денег и эффект будет равен тому же, что и снизить ставку.

Однако, есть и третий сценарий. Сценарий, при котором ставка не меняется, а новых банковских кризисов не последует, так как банки уже пережили самый сильный пик «набега». В таком случае, рынки могут продолжить рост до середины лета, после чего начнётся падение и финальная просадка осенью 2023 года, так как разочарованные инвесторы будут перекладываться из сектора технологий обратно в облигации.

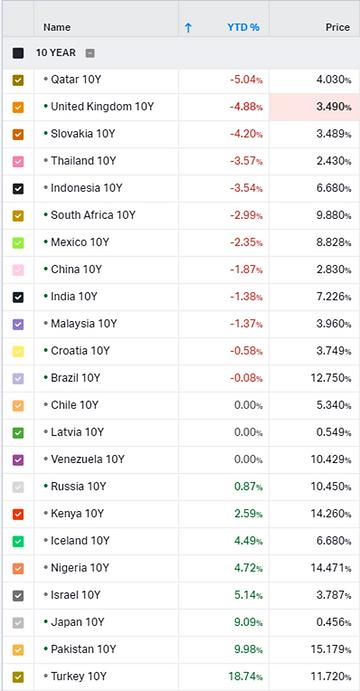

Облигации

Облигации являются «умными деньгами», то есть цены на них формируют более опытные и профессиональные участники рынка, и как следствие, они ещё в конце прошлого квартала стали закладывать небольшой рост облигационных цен на фоне прогноза по остановке подъёма ставки. В прошедшем квартале данный рост набрал силу и облигации выросли в цене практически по всему миру. Исключение составили Турция (последствия землетрясения), Пакистан (риск дефолта, если бы не помощь в виде крупного кредита от Саудовской Аравии) и Япония (постоянный риск подъёма ставки, так как Япония так и не смогла в течении данного кризиса поднять ставку из‑за крайне высокого уровня долга).

В частности, в США, доходность 2-ух летних облигаций упала с 4.2% до 4%, что говорит о том, что рынок облигаций не верит, что ФРС сможет удерживать высокую ставку в 2024 году. В свою очередь, 1 летние облигации США в доходности вырасли на 0.1%, что говорит о том, что в 2023 году рынок облигаций снижения ставки не ожидает. Таким образом, это подтверждает наш прогноз выше, что если ставка не будет поднята, а новых банкротств не последует, то рынки акций ждёт ещё одна, финальная просадка. Именно такой сценарий закладывают рынки облигаций.

В свою очередь, 2-ух летние облигации Франции и Германии не изменились, но однолетние подросли на 0.4! Это показывает, что инфляция не собирается покидать Европу и европейскому ЦБ придётся удерживать повышенную ставку дольше, чем это будет делать ФРС. Можно прогнозировать, что ставка в США сформируется на уровне 5.5%, в Еврозоне на уровне 3.75% и сохранится на текущих уровнях на ближайший год. Что в свою очередь приведёт к инфляции в следующем году в США на уровне 3% — 5%, а в ЕС на уровне 5% — 8%.

Золото

Снижение облигационных доходностей возвращает интерес к золоту. Таким образом, в зависимости от политики ФРС золото выйдет на значения $2100 или к лету 2023, или к концу 2023 года.

Более того, в случае падения акций осенью этого года, к золоту так же проснётся интерес в качестве защитного актива. В таком случае, у золота велики шансы выйти на значения выше $2,200.

REIT и недвижимость

Текущий рост REIT фондов скорее является временным отскоком, перед новым заходом вниз, нежели началом глобального роста. Предположив, что ставки останутся неизменно на высоком уровне, в этом случае спрос на недвижимость останется слабым и все большее количество ипотечных займов будет пересчитываться по новым, высоким ставкам, что в совокупности, может толкнуть цены на недвижимость ещё ниже.

На основе фундаментальных данных, сектор недвижимости сформировал канал цен, в котором он двигается до сих пор. Исходя из общего прогноза, отсутствие снижения ставок, в ближайшее время, снова толкнёт цены на недвижимость вниз. В первую очередь под ударом окажется западная коммерческая недвижимость, так как кризис системный и заставляет бизнес сокращать расходы.

Итоговый прогноз по фондовым рынкам

Почему во всей статье упорно прослеживается линия «падение мировых акций»?

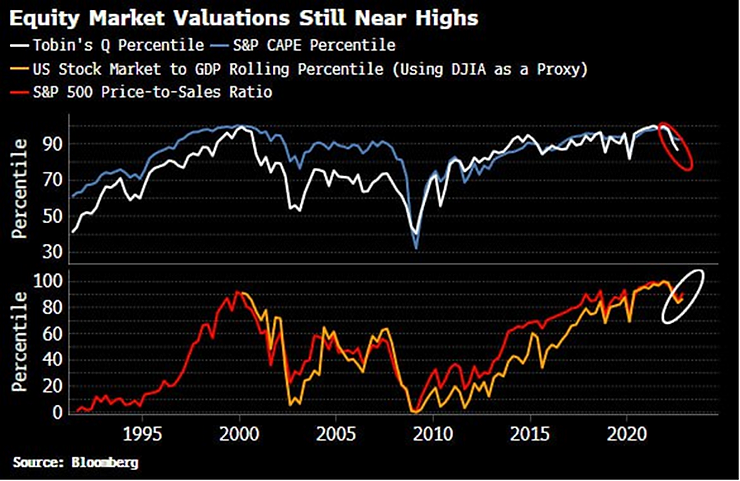

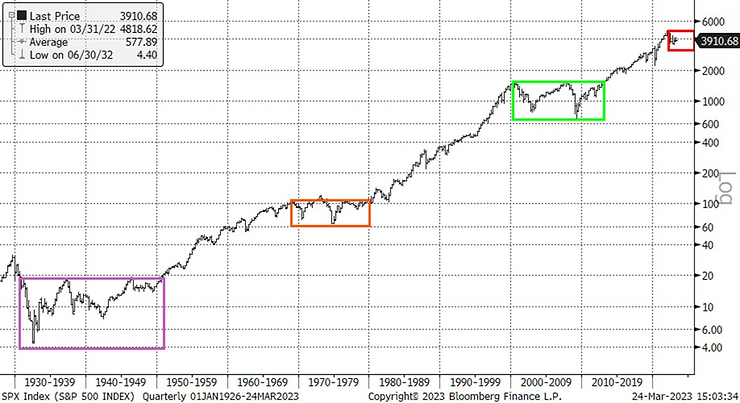

Во‑первых, чисто технически такие известные долгосрочные индикаторы, как Индикатор Баффета (капитализация рынка делёная на ВВП страны), Тобинс Q (капитализация рынка делится на реальную текущую стоимость активов компаний), CAPE (отношение цен акций к средней прибыли за 10 лет, скорректированной на инфляцию) и PS (капитализация делёная на выручку от продаж) находятся на своих максимальных исторических значениях, после которых, как правило или происходило падение рынка, или стагнация с высокой инфляцией.

Во‑вторых, данный кризис длится слишком мало времени, чтобы он успел отчистить рынок от пузырей и завести рынки в зоны недооценённую зону.

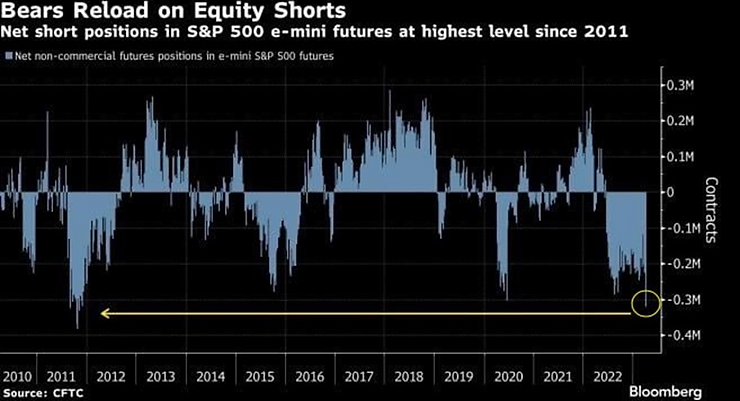

Но и крайне немаловажно следующее. Чтобы двигаться нужно топливо. Однако на второй квартал 2023 года большинство участников рынка ожидают, что финансовые отчёты будут самыми худшими со времён разгара пандемии. А также, важен тот факт, что количество коротких продаж по индексу S&P500 достигло максимума с 2011 года. Таким образом все не только ожидают падение фондовых рынков «вот‑вот», но и поставили на это огромные суммы денег. Как правило, такие прогнозы не сбываются и это является отличным топливом для движения в другую сторону.

Примечательно, что последний раз такое большое количество ставок на падение рынков наблюдалось в конце 2011 года, что тогда привело к бурному последующему росту всего рынка.

В итоге можно ожидать, что текущий сезон отчётов в США покажет себя лучше ожиданий. Что приведёт к движению вверх, что в свою очередь заставит продавцов принудительно закрывать свои позиции. Это даст ещё больше топлива для движения вверх. Есть значительный шанс приблизиться к историческим максимумам по S&P500. После чего, ФРС и ЕЦБ ещё раз подтвердят, что они не намерены снижать ставку в ближайшем будущем или проводить какие‑либо программы количественного смягчения. Что в свою очередь, ближе к осени 2023 года приведёт к началу падения рынков, тестированию минимумов 2022 года, провала S&P500 ниже цены 3,600. И после достижения данных значений старт дефолтов компаний в США и Европе, который приведёт к долгожданному снижению ставки. Таким образом, движение будет весьма похоже на то, которое происходило в 1970-х, с тем лишь отличием, что оно займёт меньше времени для общей реализации.

Что всё это значит для тех, кто никак не связан с рынками?

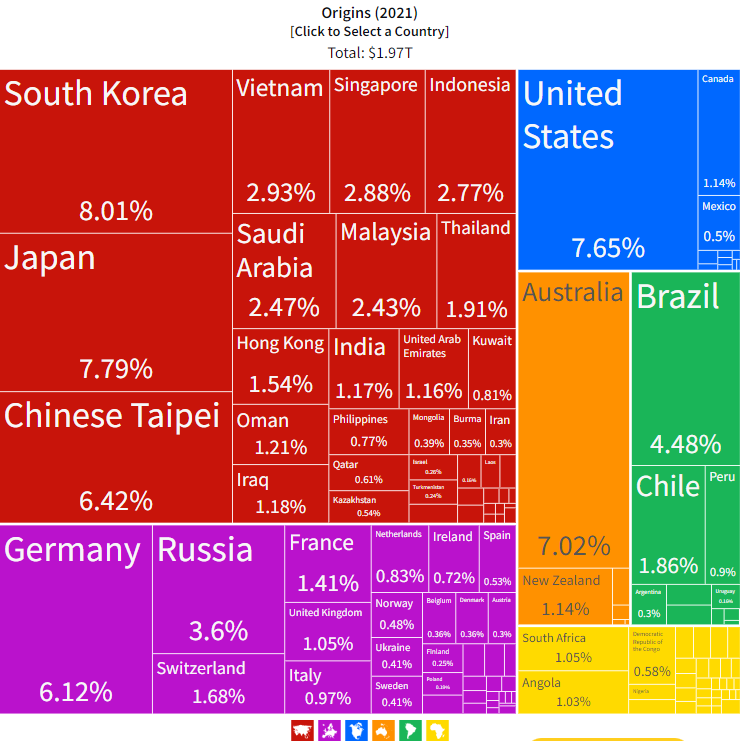

Во‑первых, инфляция в развитых странах на уровне 5–8% означает, что локальная инфляция в РФ не сможет заякориться на текущем уровне 4%. Импорт России не на 100% отрезан от Запада. Ранее Россия поглощала зарубежную инфляцию через западные товары и на товары добавлялась инфляция рублёвая. Теперь цепочка удлинилась, импорт России связан с Азией. Теперь Азия импортирует себе зарубежную инфляцию через западные товары, добавляет в товары свою инфляцию и они идут в Россию.

Как пример, структура импорта Китая:

Во‑вторых, падающий курс рубля превратился из фактора сдерживающий инфляцию, в фактор проинфляционный.

Как итог, мировые гонки с инфляцией продолжатся и чтобы сохранять прежний уровень благополучия, требуется ежегодно повышать свой доход на 10% минимум. Даже если вы получаете зарплату в иностранной валюте, это не защитит вас от высоких значений инфляции в ближайшие годы.

Более того, в финальной стадии кризиса западные компании будут заинтересованы избежать банкротств любыми способами и дотянуть до снижения ставок. Одним из этих способов будет сокращения штата. Это нужно иметь ввиду, при учёте своих будущих рисков.

P. S. Я не призываю следовать опубликованным прогнозам и рекомендую или придерживаться личного инвестиционного плана, или в первую очередь разработать такой план, прежде чем начинать инвестировать. Так же стоит всегда акцентироваться на долгосрочных подходах с минимальным количеством сделок, нежели спекулятивным порывам.

В ТГ‑канале, я стараюсь сохранить всё то ценное, что осталось после более чем 15 лет работы, исследований, финансовых практик и изучения сторонних научных статей. С верой в то, что каждый должен иметь доступ к качественной информации, вместо моря опасных книг, продуктов и идей, через которые пришлось пройти мне.

Комментарии (5)

Anatol_1962

13.04.2023 10:06А как, интересно, ваши исследования коррелируют с аналитикой Михаила Хазина?

Они "про разное" (взаимно перпендикулярные) или "один в один" или как?

QuantumCross Автор

13.04.2023 10:06честно говоря видел нескоько его видео, в разные годы жизни. Положа руку на сердце, он мне напоминает кто-то типа Демуры в 2007 году. Хайп, пиар, нагнать страху. А по факту, вещи, никак не связанные с реальностью.

avshkol

А никто не видел исследований, насколько средние рекомендации ChatGPT что покврать/продавать лучше/хуже средних прогнозов финансовых аналитиков? Возможно, не бухгалтеров и сотрудников колл-центров заменят первыми? ;)

QuantumCross Автор

ChatGPT обучен до 2022 поэтому рекомендации давать не может. Однако он верно подчёркивает, что рынок не предсказуем и для большинства людей лучший выбор — пассивные инвестиции. А что касается финансовых аналитиков — об этом моя предыдущая статья, о том что их эффективность стремится к 0 и это доказанные данные. Поэтому в конце данной статьи примечание — что самое важное, это долгосрочный инвестиционный план и его исполнение, а не текущие новости.