Alina Arsamakova

Software Engineer

В финансовой сфере блокчейн полностью изменил правила игры. Конечно, технология открывает новые возможности не только в мире финансов — сейчас блокчейн начинают применять и в здравоохранении, и в ритейле, и в сфере развлечений, например, в игровой индустрии и создании контента. Однако именно на финансы блокчейн уже давно оказывает огромное влияние.

Как блокчейн изменил мир финансов

С приходом блокчейна в финансовый мир полная информация обо всех транзакциях стала доступна каждому. Кто, кому, сколько и когда перевел — все видно, как на ладони. Конечно же, это повлияло на трейдинг.

До появления криптовалют, такой уровень прозрачности обычному человеку был недоступен. Достаточно посмотреть, как до сих пор работают сделки с традиционными активами. Есть биржа, где совершают сделки продавцы и покупатели. Биржа в этом сценарии выступает в качестве посредника для каждой сделки и в результате накапливает большое количество очень ценных данных. Например:

Данные пользователей, а именно имена, адреса электронной почты, данные документов, удостоверяющих личность. Эти данные биржи получают в процессе верификации пользователей (KYC).

Торговая активность — какой актив был приобретен, кем, когда и по какой цене. Словом, полная информация о транзакции.

Ордер бук и глубина рынка. Ордер бук — список ордеров на покупку и продажу определенного актива, упорядоченный по уровню цен. Глубина рынка — количество ордеров доступных в каждой ценовой категории.

Объем торгов, или общий объем активов, которые участвуют в торгах на бирже в тот или иной период времени.

Поведение пользователей — биржи собирают данные о том, как часто пользователи совершают сделки, в каком размере, какими типами активов торгуют.

Торговые паттерны, которые биржи выявляют, анализируя сделки.

Это значит, что в случае с традиционными активами, только биржи имеют на руках точную и полную картину рынка. Вся эта информация в первую очередь нужна биржам, чтобы выявлять случаи манипулирования рынком и мошенничества. По крайней мере, озвучиваются цели именно такие. При этом ничто не мешает и самим биржам пользоваться данными в незаконных целях. Известны случаи рыночных манипуляций со стороны централизованных бирж, из-за чего другие трейдеры теряли свои позиции. Другой пример — инсайдерская торговля, как правило связанная с регистрацией токенов на бирже. Инсайдеры, сотрудники биржи или заранее информированные третьи лица, скупают монеты до начала торгов и ждут, когда цена на актив достигнет пика, чтобы затем сбросить токены розничным трейдерам.

Также мы можем вспомнить нашумевшую историю банкротства биржи FTX. Поскольку биржи не имеют права принимать участие в торгах, владелец FTX зарегистрировал для этой цели отдельную трейдинговую фирму, Alameda Research. Средства на торговлю компания брала со счетов клиентов FTX, разумеется, без их ведома: FTX тайно открыл кредитный счет для Alameda Research на сумму в 65 миллиардов долларов. Как распоряжалась фирма кредитными средствами, догадаться нетрудно. В результате, больше всех пострадали именно клиенты FTX, которые не выводили криптовалюту на личные кошельки, а держали ее на счетах биржи, чтобы заработать проценты или для удобства торговли. Безусловно, потерь можно было бы избежать, если бы люди относились к FTX скорее как к обменнику, а не как к банку. Впрочем, саму биржу это никак не оправдывает.

Но даже если биржи и не прибегают к явно мошенническим схемам, на торговле данными они зарабатывают огромные деньги—около половины своих доходов. Такие данные действительно имеют очень большую ценность — это источник важных знаний и инсайтов о том, что происходит на рынке. Поскольку информация стоит дорого, доступ к этим данным могут получить только очень крупные игроки — хедж фонды и банки. На основе полученных данных они формируют трейдинговые стратегии, чтобы заработать еще больше денег на торговле. Среди хедж фондов такую выигрышную стратегию принято называть Альфой, и держится она в строгом секрете.

Что же касается криптовалют, то здесь ситуация немного другая. Во-первых, все данные о транзакциях в криптовалюте находятся в открытом доступе, а не принадлежат узкому кругу избранных. Во вторых, криптовалюта — децентрализованный актив, и все транзакции в ней происходят без посредников. Безусловно, это не гарантирует абсолютной защиты от мошенничества, но, по крайней мере, доступ к данным есть у всех и мы можем их свободно использовать.

Ончейн анализ и инвестиции

В этом и заключается вся суть ончейн аналитики — мы извлекаем необходимые нам данные из блокчейна и делаем выводы на их основе. Сырые данные мы превращаем в полезные инсайты и оформляем их в виде красивых графиков.

С помощью анализа мы стараемся ответить на самые простые вопросы о рынке, чтобы любой человек, которому интересны криптовалюты, мог изучить эти графики и получить ответы.

Например, мы можем узнать, кто прямо сейчас торгует в профит. Транзакции с биткоином совершаются каждый день и каждую секунду, и нам может быть интересно, получают ли владельцы криптовалют прибыль от своих первоначальных инвестиций или остаются в убытке. Если они получают прибыль, то какую? Какова общая прибыль, которую каждый участник рынка получил вчера, и каков общий убыток каждого из них в отдельности?

Также мы можем отследить крупные транзакции. Например, увидеть, сколько крупных транзакций происходит на блокчейне прямо сейчас. Когда закупаются крупные игроки? Как долго люди держат биткоин в среднем, прежде чем продать его?

Ончейн аналитика помогает получить ответы на эти и многие другие вопросы. На основе этой информации мы можем построить свою собственную стратегию для торговли — найти свою Альфу.

Как можно анализировать криптовалюты?

Важно понимать, что ончейн аналитика — лишь один из способов анализировать криптовалюты. Два других — технический анализ и фундаментальный анализ. Цель фундаментального анализа — глубокое изучение всей доступной информации об активе, чтобы установить для него справедливую цену. Инвесторы сравнивают справедливую цену с рыночной ценой монеты, чтобы понять, является токен недооцененным или же, наоборот, переоцененным. Если справедливая стоимость ниже текущей рыночной цены — покупать ценные бумаги невыгодно, потому что инвесторы их переоценивают и стоимость в будущем, вероятно, будет падать. И наоборот: если справедливая стоимость выше текущей цены — покупать бумаги выгодно, потому что они недооценены, а значит, стоимость будет расти.

Технический анализ распространен среди трейдеров и включает в себя анализ изменений цены в прошлом, чтобы определить, в какую сторону рынок вероятнее всего пойдет дальше. По сути, технический анализ помогает увидеть сигналы для покупки или продажи актива.

И фундаментальный и технический анализы пытаются определить, куда будут двигаться цены, но делают это по-разному. Для фундаментального анализа ежедневные взлеты и падения цены — это шум, а в техническом анализе изменения цены — самое важное.

Как используется ончейн анализ

Итак, мы разобрали криптоанализ в целом, теперь давайте подробнее поговорим именно об ончейн анализе — методе аналитики, уникальном для криптовалют. В отличие от других двух подходов ончейн-анализ основан на блокчейн технологии. В чем его суть? Ончейн анализ позволяет получить доступ к состоянию финансовой системы в реальном времени. Информация, которую мы получаем, например, транзакции и балансы крипто кошельков, используется для определения настроений рынка и принятия инвестиционных решений.

Допустим, совсем недавно на рынке вышел новый токен, но вы еще не решили, инвестировать в него или нет. Информация, полученная с помощью ончейн-анализа, поможет принять такое решение. Например, мы можем увидеть, что токен не особо активно торгуется или что большой процент от его общего количества сосредоточен в руках нескольких крупных кошельков (китов). Все это может повлиять на решение о покупке.

С точки зрения инвестиций, ончейн анализ часто применяется для оценки состояния нетворка (нетворк — это и есть какой-то определенный блокчейн; например, известные нетворки — Ethereum, Bitcoin, Binance Smart Chain, Polygon, и т.д). Также его можно использовать для оценки стоимости криптовалюты — мы можем увидеть, кто ее покупает и продает, и как это влияет на рыночную стоимость.

А еще ончейн анализ помогает расследовать преступления. Это, конечно, отдельная, но тоже очень интересная тема.

Оцениваем состояние нетворка

Посмотрим, как ончейн анализ можно использовать для измерения состояния нетворка. Например, с помощью ончейн анализа трейдеры и инвесторы могут понять:

Растет ли нетворк в целом;

Используют ли люди этот нетворк.

Одна из важных метрик — количество активных адресов (number of addresses). И хотя эта метрика не отражает прямо количество пользователей в нетворке, она показывает количество адресов, которые используются отдельными людьми, биржами или даже майнерами. Проще говоря, чем больше активных адресов в нетворке, тем лучше — это показатель того, что криптовалютой пользуется большое количество человек. Ну или как минимум покупают ее.

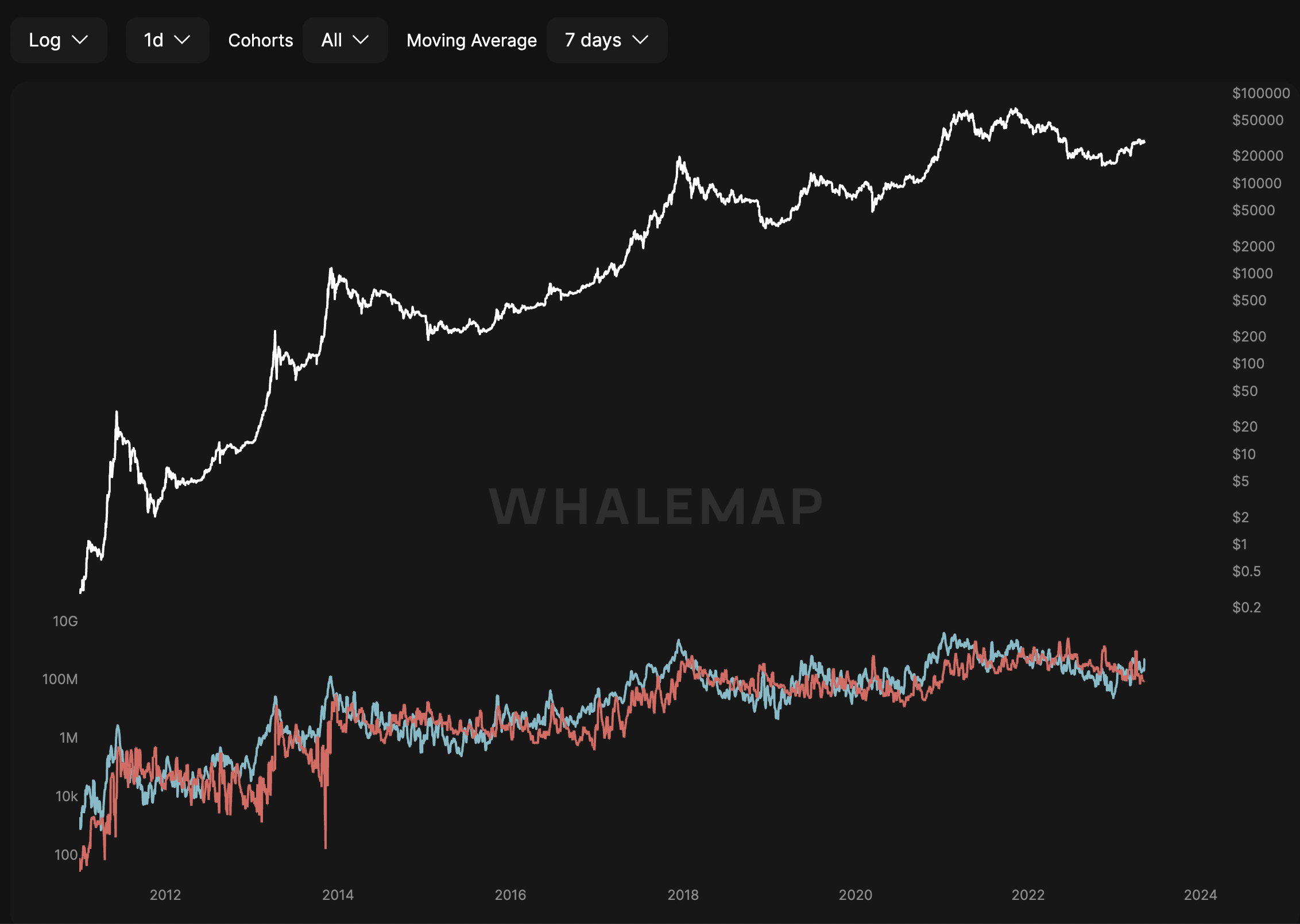

К слову о покупках: посмотрим на еще одну метрику — объем транзакций (transaction volume). Она показывает количество криптовалюты в обороте между адресами внутри нетворка. Большинство трейдеров считают объемы торгов одним из самых важных предсказателей будущей траектории и поведения нетворка на крипторынке. Также, при том что все криптовалюты очень волатильны, валюты с большими объемами торгов являются менее волатильными.

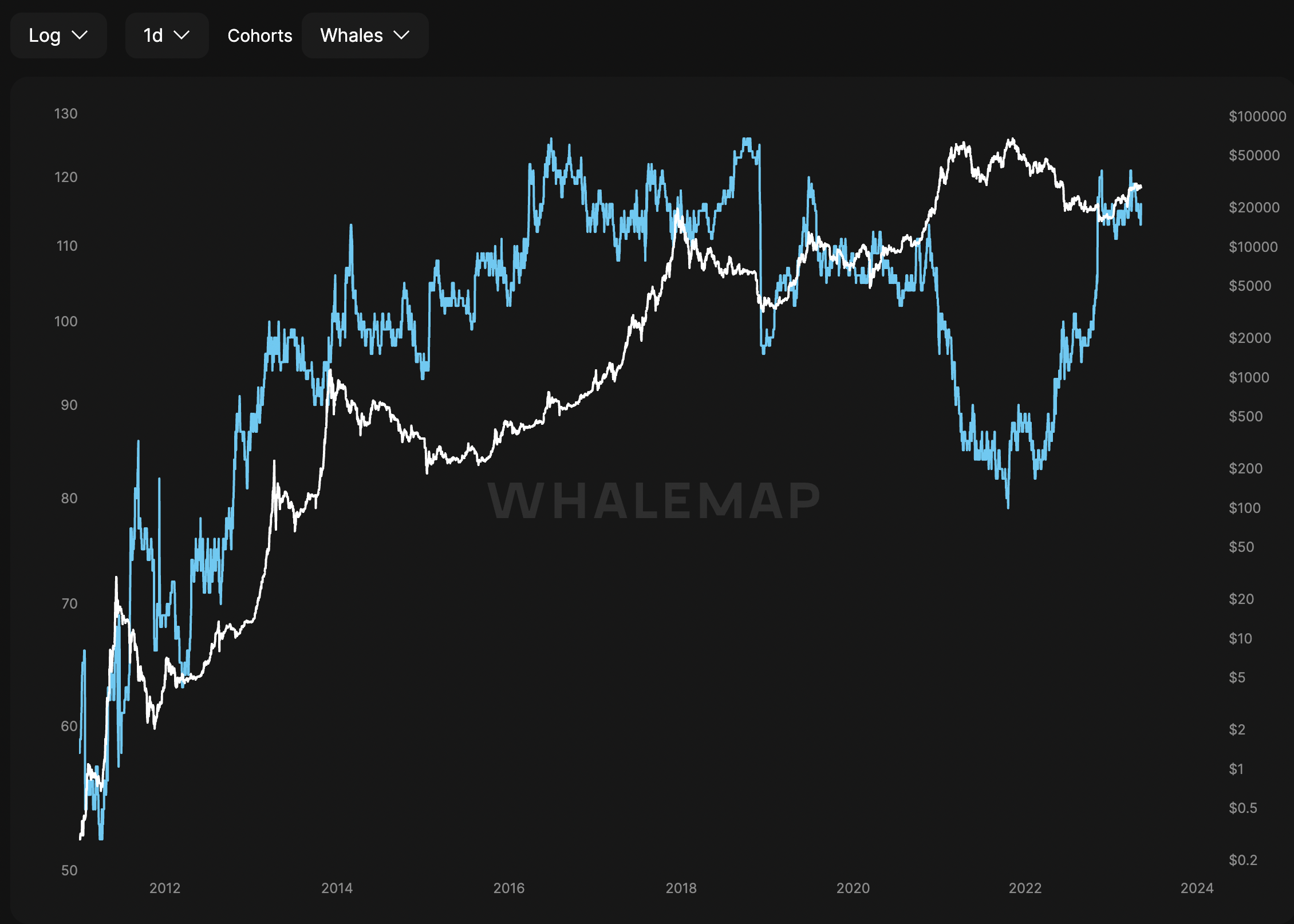

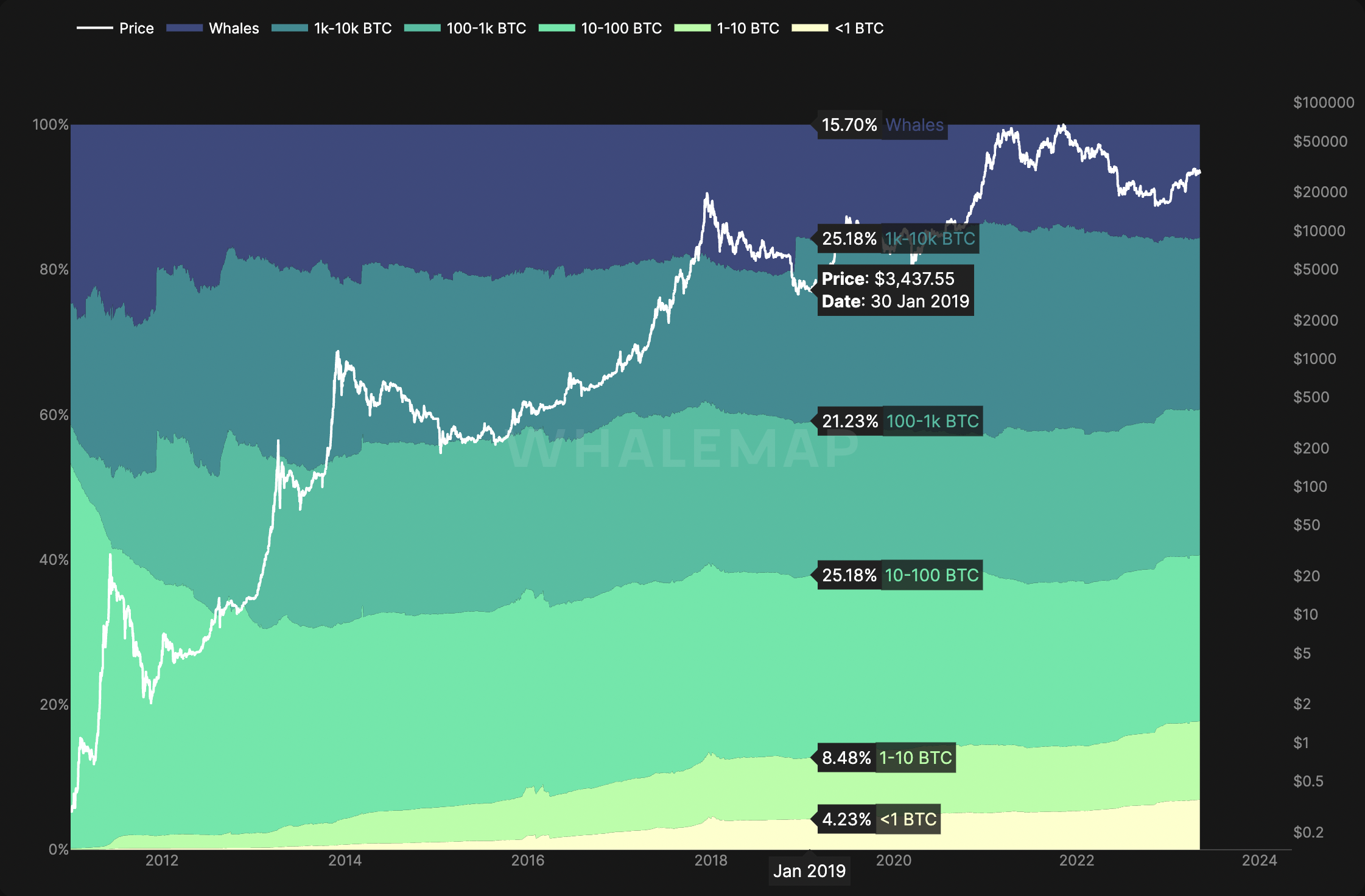

Третья метрика, которая поможет оценить состояние нетворка — распределение предложения, или supply distribution. Все кошельки условно делят на категории в зависимости от количества монет, и распределение предложения показывает процентное соотношение категорий друг к другу. Выше я уже отмечала, что если у токена большая часть предложения контролируется небольшим количеством китов — это повод задуматься, стоит ли иметь дело с этим нетворком. Распределение предложения — важный показатель, так как киты влияют на рынок вне зависимости от того, удерживают ли они монеты на кошельках или же торгуют ими. Если киты решают ХОДЛить монеты, это создаст дефицит, верно? В то же время, если они активно трейдят, они могут поднять волатильность.

Четвертая метрика — Total Value Locked (TVL). Этот показатель измеряет общее количества монет “заблокированных” или хранящихся в DeFi приложении или смарт-контракте. Поэтому TVL может быть использован для оценки популярности какого-то протокола, его ликвидности и уровеня доверия среди инвесторов. Вот, например, данные от DeFiLama — здесь мы можем увидеть, что Ethereum — самый популярный популярный нетворк, просто посмотрев на значения TVL. Точно так же мы можем определить, что Lido — самый популярный Ethereum-протокол.

Измеряем объем покупок и продаж

Итак, мы рассмотрели метрики, которые дают представление о состоянии определенного нетворка. Давайте теперь посмотрим, как инвесторы и трейдеры используют ончейн аналитику чтобы отследить, кто покупает и продает криптовалюту. Ончейн метрики, которые мы только что разобрали, помогают нам оценить состояние нетворка в долгосрочной перспективе. Сейчас я расскажу, как можно сделать прогнозы на более короткие сроки. Например, если мы видим приток большого количества монет на биржу, мы можем сделать вывод, что долгосрочные инвесторы получили прибыль и готовятся продавать активы. Также, вероятно, эти действия приведут к коррекции рынка в ближайшем будущем. Примеры таких индикаторов — реализованная прибыль и реализованные убытки (Realised Profits & Losses). Они оценивают в долларовом эквиваленте размер прибыли и убытков, полученных в результате продажи монет. Например, если Bitcoin был куплен по $20 000, а продан по $30 000, это будет расцениваться как реализованный доход в $10 000.

Смежные с ними метрики — скользящая прибыль и скользящие убытки (Moving Profits & Losses). Они показывают, какое количество монет принесло владельцу прибыль или убытки в результате продажи, по сравнению с ценой, по которой их покупали.

Третья метрика в этой категории — реализованная капитализация (Realised Capitalisation). Мы знаем, что такое рыночная капитализация. Но реализованная? Это способ оценивать криптовалюты суммируя их с самой последней ценой, по которой их покупали. Затем это значение сравнивают с показателями рыночной капитализации. Если значение реализованной капитализации выше, значит, рынок в целом приносит прибыль.

Пожалуй, на этом мы и остановимся сегодня, хотя способов применения ончейн анализа существует очень много. Все, что мне удалось рассказать в этой статье, должно дать базовое понимание о том, что это за тип аналитики и для чего он нужен. Ончейн анализ — очень эффективный инструмент, но лишь один из многих. Для более глубоких инсайтов стоит совмещать несколько различных техник, включая фундаментальный и технический анализ.