Свое выступление Анна посвятила особенностям ценообразования в сфере услуг европейского интернет-эквайринга, этапам подключения интернет-торговца к банку-эквайеру, а также специфике альтернативных платежных инструментов в странах ЕС.

В начале своей презентации Анна дала определение понятия Interchange — взаимообменного сбора, который взимается с банка-эквайера в пользу банка-эмитента.

После пояснения значения термина Interchange Анна привела международную классификацию направлений платежей:

- Domestic — карта плательщика выпущена в той же стране, где зарегистрировано и юридическое лицо, в пользу которого идет оплата. Пример: платежная операция от покупателя мерчанту, при которой обе стороны находятся в Латвии.

- Intra — карта плательщика выпущена в Еврозоне (SEPA), в пределах которой зарегистрировано юридическое лицо. Пример: платеж от покупателя из Латвии мерчанту в Литве.

- Inter (cross border) — карта плательщика находится вне Еврозоны. Пример: платеж от покупателя из России мерчанту, зарегистрированному в Латвии.

Ставки по Interchange различаются в зависимости от направления платежа, от типа карты (Consumer Debit — 0,2 % и Consumer Credit — 0,3 %), а также от типа бизнеса онлайн-торговца. Если торговец зарегистрирован в Европе, но платежи он хочет принимать со всего мира, то ставка Interchange будет выше, чем при приеме платежей в рамках Еврозоны.

Существуют 2 модели ценообразования для интернет-торговца в Европе: BuyRate — фиксированная ставка, а также ставка, размер которой может меняться в зависимости от Interchange.

BuyRate бывает двух категорий: Intra (1,5-2,2%) и Inter (2,7-3,2%).

Ставка Interchange меняется в зависимости от вышеперечисленных факторов. Она состоит из самого Interchange, к которому прибавляется CardScheme Fees (стоимость обслуживания банка-эквайера в платежных системах) плюс ставка, установленная банком-эквайером и процессинговым центром.

Visa обслуживает большее количество стран, чем Mastercard. Анна привела пример: когда к PayOnline обращаются интернет-магазины из Израиля, для них возможно только подключение приема карт Visa

Валюты процессинга и валюты расчета также отличаются. Валюта процессинга — это валюта списания с карты, валюта расчета — валюта зачисления средств на банковский счет.

Перечень доступных для приема валют зависит от банка-эквайера. Например, процессинговый центр PayOnline поддерживает 120 валют и способен выводить на расчетный счет любую из европейских денежных единиц. В Европе также установлены следующие размеры комиссий:

- Стоимость подключения: от 0 до 500 евро (зависит от количества валют списания).

- Ежемесячная стоимость: от 0 до 150 евро.

- Ежегодная стоимость: от 0 до 500 евро (зависит от банка-эквайера и типа торговца).

- Стоимость за транзакцию от 0 до 0,30 евро за транзакцию.

- Стоимость рефанда: от 0,4 до 1,5 евро за транзакцию.

- Стоимость чарджбека: от 20 до 100 евро.

- Роллинг резерв 5-10% от суммы транзакции на 120-180 дней или страховой депозит.

- Стоимость вывода на р/с: в валюте евро: от 0 до 20 евро; в валюте доллар США: от 20 до 80 $.

Некоторые европейские банки-эквайеры берут комиссию за подключение мерчанта к платежной системе, а другие берут ежемесячную комиссию в зависимости от количества обработанных транзакций за месяц — например, 150 евро за 1000 транзакций. Как только количество переходит граничное значение, ежемесячная стоимость увеличивается. Также в Европе часто встречается модель, когда с каждой транзакции берется не только процент, но и фиксированная стоимость транзакции, например 2.9% + 0.30 EUR.

Банки берут также «роллинг резерв» — процент от суммы каждой транзакции, который удерживается со счета торговца банком-эквайером на срок от 120 до 180 дней. Альтернативой такой схеме может служить страховой депозит — фиксированная сумма, которая лежит на расчетном счету компании и используется в качестве гарантии для покрытия чарджбеков.

Вывод средств с расчетного счета мерчанта чаще всего осуществляется раз в неделю. При этом банки-эквайеры часто удерживают деньги еще на 7 дней, чтобы подстраховать себя таким образом от чарджбеков. Итоговая сумма в этом случае выплачивается полностью только спустя две недели. Средства собираются за неделю, а затем могут быть выплачены или в следующий понедельник, или даже через понедельник (в данном случае дополнительное удержание называется 7 days hold).

Также возможен ежедневный вывод денег со счета мерчанта, однако такие условия банки-эквайеры предоставляют как правило при оборотах бизнеса, превышающих 2 млн евро в месяц. Такая модель действительна в случае, если мерчант сотрудничает с партнером PayOnline — Fin Trust Company — платежной институцией, зарегистрированной в Чехии, имеющей статус фасилитатора от банка Rietumu, Латвия. Такой подход позволяет ecommerce-компании выводить деньги ежедневно и при меньшей сумме ежемесячного оборота от 100 000 евро в месяц. В случае с PayOnline вывод средств осуществляется не ранее 4-го дня с момента их поступления на расчетный счет.

Рассказав о специфике обслуживания и возможных комиссиях, с которыми любой ecommerce-бизнес может столкнуться в процессе работы на европейском рынке, Анна перешла к вопросу подключения мерчанта к услугам банка-эквайера. Процедура носит название KYC (Know Your Customer). Иногда также используется термин Due Diligence.

В рамках своей презентации Анна привела список документов, которые необходимо подготовить юрлицу при подаче заявки на подключение к инфраструктуре европейского банка-эквайера:

- Свидетельство о регистрации компании.

- Устав.

- Документ, содержащий информацию об акционерах компании, а также размерах долей, которыми они владеют.

- Документ о назначении генерального директора.

- Трастовые декларации на конечного бенефициара (при наличии).

- Доверенность на подписанта, если это не бенефициар.

- Паспорт на бенефициара и подписанта с пропиской или счетами на коммунальные услуги.

- Выписка из реестра юрлиц за последние 90 дней.

Среди других документов, которые необходимо подписать мерчанту:

- Расширенная анкета.

- Договор.

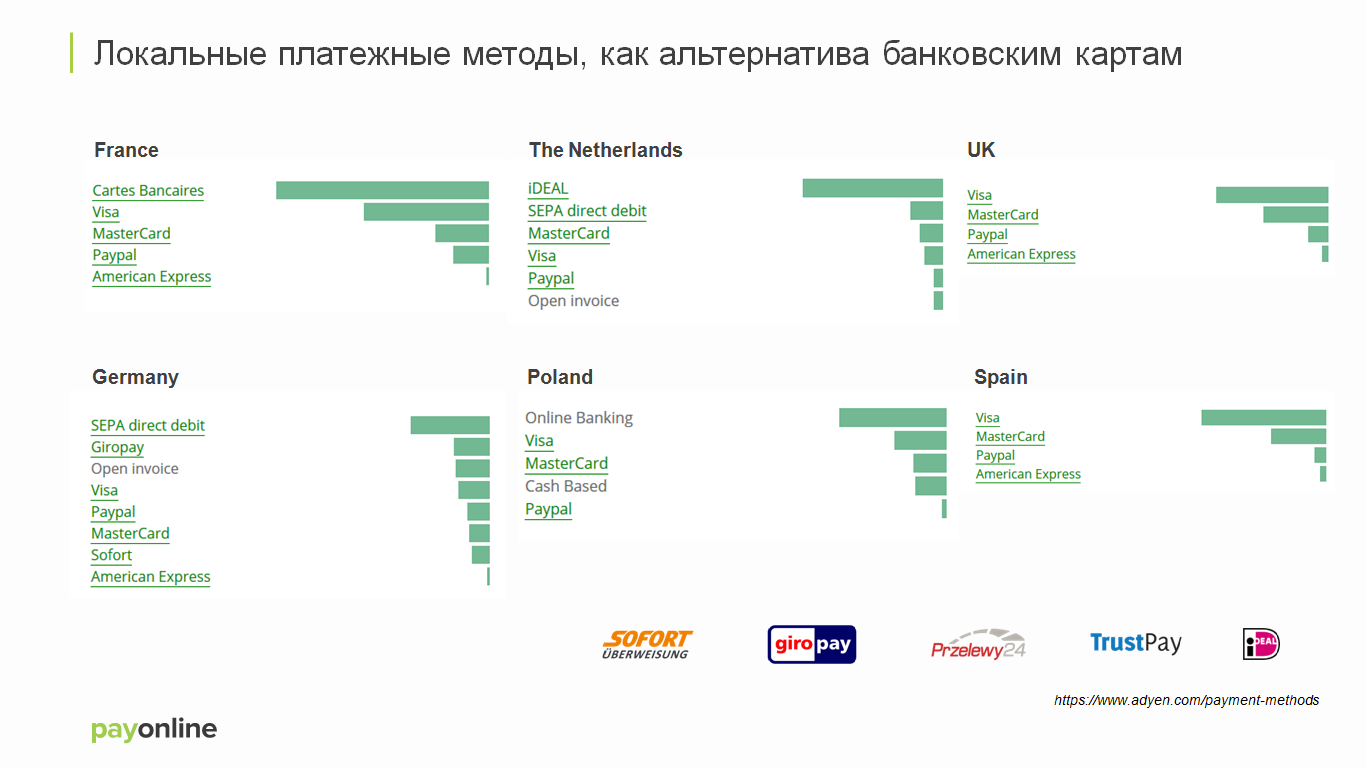

Помимо интернет-эквайринга в Европе также развиты альтернативные платежные методы. Если посмотреть на статистику Нидерландов и Польши, то можно заметить, что альтернативные платежные методы — прямое списание средств с банковских счетов (по аналогии с российским сервисом Сбербанк.Онлайн) — более популярны чем банковские карты.

Например, в Германии для каждого новорожденного ребенка регистрируется банковский счет, к которому не привязана карта. Повзрослев, такой пользователь может осуществлять платежи прямо с мобильного приложения банка, не используя карту. Комиссия на эквайринг для данного типа платежей ниже.

В качестве еще одного альтернативного платежного метода Анна привела пример SOFORT. Данный инструмент представляет собой прямые банковские переводы со счета покупателя. Такой способ оплаты доступен в Германии, Австрии, Швейцарии, Голландии, Великобритании, Бельгии, Чехии, Франции, Италии, Польше, Испании, Словении и Венгрии.

Воспользоваться этим платежным инструментом довольно просто. Для этого плательщику нужно:

- Выбрать страну и банк из списка.

- Ввести данные для входа в личный кабинет банка.

- Ввести данные для подтверждения транзакции — TAN.

- Дождаться информации о совершении операции.

Благодаря двухфакторной авторизации процент мошенничества ничтожен. При этом полный возврат средств плательщику при использовании SOFORT гарантирован.

По опыту нашей команды, среди всех европейских стран, платежному сервису проще всего работать с мерчантами, зарегистрированными в Чехии. Это связано с тем, что для подключения к банку-эквайеру — финансовой институции Fin Trust в Чешской Республике, не требуется перевода документов на другие языки и поэтому подключение мерчанта к банку-эквайеру осуществляется значительно быстрее.

При этом от мерчанта для первичного согласования достаточно пакет сканов документов. Далее мерчант должен приехать в офис Fin Trust / PayOnline или встретиться с аккредитованным агентом по верификации и привезти согласованные документы.

В случае успешного прохождения процедуры проверки ecommerce-бизнеса банк подключает торговца к своей инфраструктуре при условии, что у него правильный сайт, который соответствует требованиям платежных систем: есть логотипы, корректная контактная информация, информация обо всех политиках мерчанта (доставки и возврата) и т.д.

Организация приема платежей в Европе сопряжена с рядом нюансов, однако понимая их и соблюдая все необходимые формальности, компания может расширить географию бизнеса, увеличить клиентскую аудиторию и выйти на новые показатели выручки. Продолжайте следить за блогом процессинговой компании PayOnline, и своевременно узнавайте о самых актуальных событиях мировой платежной индустрии.

Поделиться с друзьями