В 2018 году более 80% компаний, которые размещались на бирже, были убыточными. Но инвесторы продолжают вкладывать в них деньги, а мы в United Traders продолжаем предлагать их в качестве инвестиционных идей, на которых можно заработать. Почему так? Рассказываем.

Но для начала о том, что это такое. IPO (Initial Public Offering) — первичное публичное размещение акций. Это процесс, во время которого компания предлагает купить свои акции неограниченному кругу инвесторов, то есть становится публичной. Чтобы заработать на IPO, нужно купить акции до их размещения на бирже, выбрав компанию, акции которой будут расти в цене, и продать их по истечении трех месяцев после размещения (три месяца длится Lock up период, когда по правилам биржи акции нельзя продавать).

Стратегии инвестирования отличаются сроком, когда инвестор планирует получить прибыль. Например, стратегия buy-and-hold — долгосрочная: мы ожидаем, что получим прибыль через несколько лет, поэтому при оценке смотрим на прогноз справедливой стоимости компании и используем метод дисконтирования денежных потоков (DCF approach).

Горизонт инвестирования в IPO — несколько месяцев, поэтому мы оцениваем компанию с точки зрения краткосрочного спроса. В этой ситуации повышенный интерес инвесторов является определяющим драйвером цены акции на размещении, и наиболее подходящим методом оценки является сравнительный анализ (exit multiple approach).

По нашим исследованиям, самыми значимыми факторами при оценке компании сравнительным методом являются 2 показателя — размер выручки за последние 12 месяцев до IPO и квартальный рост выручки год к году (либо годовой рост выручки, если нет данных по кварталам). Получается, что чем больше рост выручки компании — тем лучше.

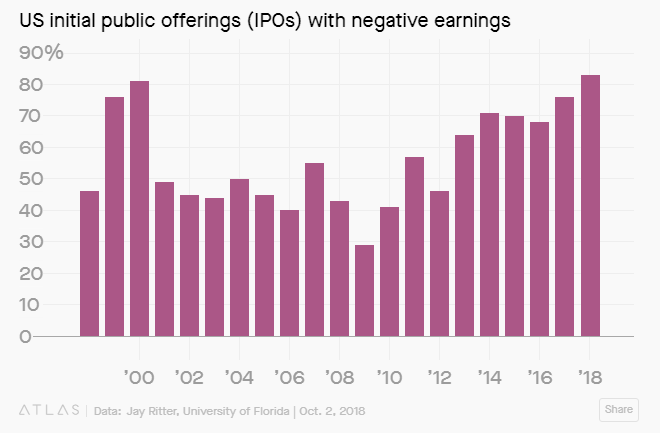

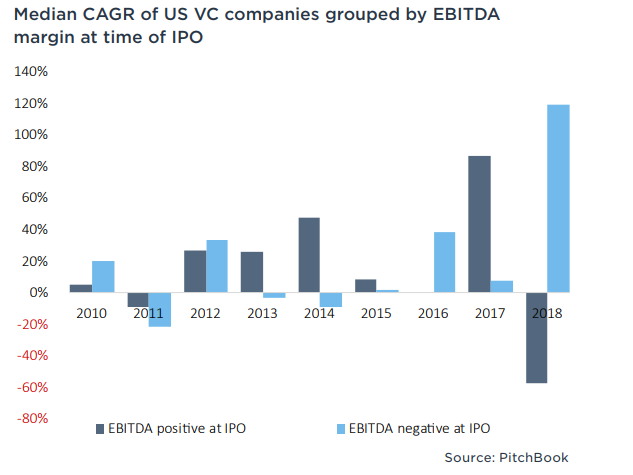

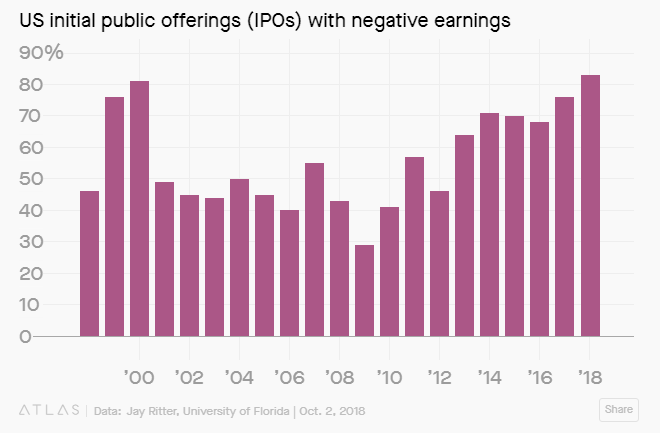

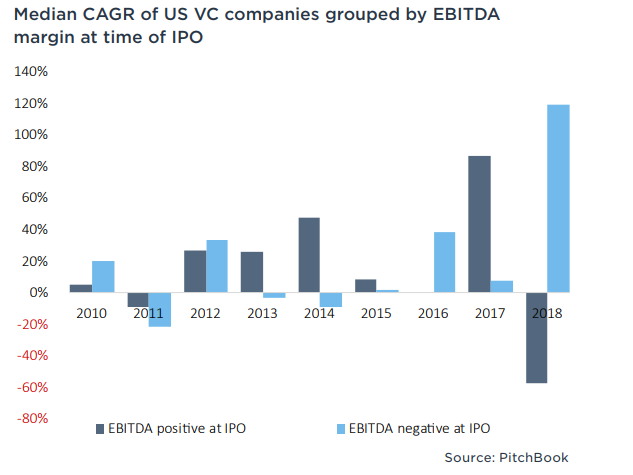

Что же касается показателя прибыльности, недавняя статистика от Pitchbook* показала, что в 2018 году более 80% компаний, которые размещались на бирже были убыточными. Более того, средний рост цен на акции убыточных компаний составил 120% с даты IPO по март 2019. В то же время акции прибыльных компаний снизились в среднем на 57% с момента IPO в 2018 году по март 2019. Как бы парадоксально это не звучало, в 2018 году спрос инвесторов на акции убыточных компаний намного превышал спрос на прибыльные компании при IPO (рис. 1).

Рисунок 1

Если говорить о длинном горизонте, то за последние 9 лет фактор прибыльности не повлиял на доходность акций. Получается, что прибыльность компании не является статистически значимым для определения будущей доходности инвестиции.

Мы более подробно посмотрели на статистику IPO в США за 2018 год.

Всего за 2018 год на NYSE и NASDAQ разместились 228 компаний со средним показателем доходности в первый день торгов в 13,2%. Обычно, успех IPO определяется динамикой цены в первый день торгов: если цена акции в первый день закрылась выше цены размещения, то IPO компании можно считать успешным, и наоборот. Поэтому чтобы определить статистическую значимость прибыльности в успехе IPO, мы протестировали следующую модель:

f (ipo_return) = b0 + b1 (profitability)

profitability — независимая переменная, отражает показатель EBITDA компании — прибыль до процентов, налогов и амортизации. В нашем случае это бинарная переменная (источник информации Yahoo Finance).

ipo_return — зависимая переменная, отражает доходность в первый день торгов, то есть разницу между ценой закрытия и ценой размещения (источник информации iposcoop).

Поскольку показатель EBITDA не является обязательным финансовым показателем US GAAP, некоторые компании не отражают эти данные в своих отчетах. Так что в нашей финальной выборке оказалось 132 компании, по которым был доступен показатель EBITDA.

Из этих 132 компаний 38 были прибыльными на момент IPO, остальные 94 компании показали отрицательное значение EBITDA.

Медианная доходность 38 прибыльных компаний на IPO составила 3%, в то время как медианная доходность убыточных компаний на IPO составила 13,5%. В среднем в 2018 году доходность убыточных компаний на IPO превысила доходность прибыльных компаний.

Результаты регрессионного анализа показаны в таблице ниже:

Из этих результатов можно сделать вывод, что между прибыльностью компании на IPO и доходностью в первый день торгов существует небольшая отрицательная зависимость, однако это не статистически значимый эффект. Получается, фактор прибыльности компании нельзя использовать для предсказания доходности IPO.

Данная статистика объясняется тем, что инвесторы больше ценят будущий рост компании, то есть рост выручки и капиталовложения, нежели текущую прибыльность бизнеса. Инвесторы в IPO анализируют компании с точки зрения потенциала стартапа — рассматривают размер будущего рынка и оценивают инновационность продукта.

1.Многие текущие убыточные компании могут быстро стать прибыльными, если они переключат свое внимание с роста на прибыль.

Spotify, музыкальный стриминговый сервис, заявлял, что компания может стать прибыльной за короткий срок, если не будет тратить деньги на маркетинг, НИОКР и другие инвестиции в будущий рост. К слову, Spotify недавно впервые показала прибыльность, менее чем через год после выхода на биржу.

Lyft также могла показать прибыльность в прошлом году, если бы не тратила деньги на привлечение новых клиентов и НИОКР. Однако, не вкладывая эти деньги в рост, компания не сможет расширять клиентскую базу, что на данном этапе развития является ключевым фактором. Снижая капиталовложения, Lyft также может не воплотить мечту компании о разработке и использовании беспилотных автомобилей, которая позволит значительно снизить расходы в будущем.

2.Компании, которые становятся публичными сегодня имеют более зрелые продукты.

Еще недавно средний возраст компании на момент IPO составлял 5 лет, тогда как сегодняшний средний возраст при IPO увеличился более чем в два раза, до 11 лет. Компании, которые становятся публичными сегодня имеют более устоявшиеся бизнес-модели, чем, например, во времена доткомов. Так, в прошлом году выручка Lyft составила 2,2 миллиарда долларов (немыслимая цифра для интернет-компаний конца 90-х).

№1. IPO YETI Holdings

Американская компания YETI, производитель продуктов для активного отдыха, подала заявку на IPO 27 сентября 2018 года. Рост выручки компании в первом полугодии 2018 года составил 35%, а прибыль увеличилась со $156 тысяч до $15,6 миллионов. Однако, при дальнейшем детальном изучении выяснилось, что выручка компании растет не стабильными темпами, подвержена сезонному фактору и настроениям потребителей. Мы стали сомневаться по поводу доли компании на рынке продуктов для активного отдыха — у YETI множество конкурентов как на американском, так и на международном рынке, и после анализа остальных факторов приняли решение не участвовать в данном IPO. Акции компании продавались по $18 на размещении, а через 3 месяца после IPO, 28 января, цена акций после закрытия торгов составила $17,8, доходность с комиссиями составила бы -5%.

Несмотря на то, что компания была прибыльной в течение последних 3 лет, показала рост выручки в первом полугодии 2018 года, перспективы компании не впечатлили инвесторов и доходность в IPO дала бы отрицательный результат.

№2. IPO Anaplan

Чтобы исключить фактор доходности общего рынка, мы приведем пример компании, которая вышла на биржу примерно в одно время с YETI Holdings.

Американская компания Anaplan разрабатывает платформу для финансового и операционного планирования и моделирования бизнес процессов. Квартальная выручка компании растет стремительными темпами, 50% год к году. Также компания демонстрирует стабильный рост клиентов наряду с улучшенными показателями юнит-экономики. Размер потенциального рынка составляет $21 млрд долларов. Учитывая эти и другие факторы, United Traders приняли решение об участие в данном IPO.

Стоит отметить, что данная компания убыточна: прибыль компании упала с -$16 млн до -$47 млн в первом полугодии 2018 года. Однако, этот показатель не испугал инвесторов — доходность инвестиции за 3 месяца после IPO составила +63%.

Согласно статистическому исследования Pitchbook, а также собственному анализу, мы выяснили, что фактор прибыльности компании на IPO не влияет на движение цены акции после размещения. Рост выручки компании, инновационность продукта, размер потенциального рынка, цена акционерного капитала на размещении, а также другие факторы имеют более весомое значение для инвесторов в IPO.

Важно отметить, что оценка компании на IPO осуществлялась при растущем широком рынке акций США. Поскольку инвестирование в сравнительно молодые компании на IPO является рискованной стратегией, возможные снижения общего рынка негативно скажутся на доходности инвестиций данной стратегии.

Источники:

pitchbook.com,

анализ United Traders.

IPO — это

Но для начала о том, что это такое. IPO (Initial Public Offering) — первичное публичное размещение акций. Это процесс, во время которого компания предлагает купить свои акции неограниченному кругу инвесторов, то есть становится публичной. Чтобы заработать на IPO, нужно купить акции до их размещения на бирже, выбрав компанию, акции которой будут расти в цене, и продать их по истечении трех месяцев после размещения (три месяца длится Lock up период, когда по правилам биржи акции нельзя продавать).

Горизонт инвестирования

Стратегии инвестирования отличаются сроком, когда инвестор планирует получить прибыль. Например, стратегия buy-and-hold — долгосрочная: мы ожидаем, что получим прибыль через несколько лет, поэтому при оценке смотрим на прогноз справедливой стоимости компании и используем метод дисконтирования денежных потоков (DCF approach).

Горизонт инвестирования в IPO — несколько месяцев, поэтому мы оцениваем компанию с точки зрения краткосрочного спроса. В этой ситуации повышенный интерес инвесторов является определяющим драйвером цены акции на размещении, и наиболее подходящим методом оценки является сравнительный анализ (exit multiple approach).

Сравнительный анализ: выручка важнее прибыли

По нашим исследованиям, самыми значимыми факторами при оценке компании сравнительным методом являются 2 показателя — размер выручки за последние 12 месяцев до IPO и квартальный рост выручки год к году (либо годовой рост выручки, если нет данных по кварталам). Получается, что чем больше рост выручки компании — тем лучше.

Что же касается показателя прибыльности, недавняя статистика от Pitchbook* показала, что в 2018 году более 80% компаний, которые размещались на бирже были убыточными. Более того, средний рост цен на акции убыточных компаний составил 120% с даты IPO по март 2019. В то же время акции прибыльных компаний снизились в среднем на 57% с момента IPO в 2018 году по март 2019. Как бы парадоксально это не звучало, в 2018 году спрос инвесторов на акции убыточных компаний намного превышал спрос на прибыльные компании при IPO (рис. 1).

Рисунок 1

Если говорить о длинном горизонте, то за последние 9 лет фактор прибыльности не повлиял на доходность акций. Получается, что прибыльность компании не является статистически значимым для определения будущей доходности инвестиции.

Сравнительный анализ: как мы считали

Мы более подробно посмотрели на статистику IPO в США за 2018 год.

Всего за 2018 год на NYSE и NASDAQ разместились 228 компаний со средним показателем доходности в первый день торгов в 13,2%. Обычно, успех IPO определяется динамикой цены в первый день торгов: если цена акции в первый день закрылась выше цены размещения, то IPO компании можно считать успешным, и наоборот. Поэтому чтобы определить статистическую значимость прибыльности в успехе IPO, мы протестировали следующую модель:

f (ipo_return) = b0 + b1 (profitability)

profitability — независимая переменная, отражает показатель EBITDA компании — прибыль до процентов, налогов и амортизации. В нашем случае это бинарная переменная (источник информации Yahoo Finance).

ipo_return — зависимая переменная, отражает доходность в первый день торгов, то есть разницу между ценой закрытия и ценой размещения (источник информации iposcoop).

Поскольку показатель EBITDA не является обязательным финансовым показателем US GAAP, некоторые компании не отражают эти данные в своих отчетах. Так что в нашей финальной выборке оказалось 132 компании, по которым был доступен показатель EBITDA.

Сравнительный анализ: результаты

Из этих 132 компаний 38 были прибыльными на момент IPO, остальные 94 компании показали отрицательное значение EBITDA.

Медианная доходность 38 прибыльных компаний на IPO составила 3%, в то время как медианная доходность убыточных компаний на IPO составила 13,5%. В среднем в 2018 году доходность убыточных компаний на IPO превысила доходность прибыльных компаний.

Результаты регрессионного анализа показаны в таблице ниже:

Из этих результатов можно сделать вывод, что между прибыльностью компании на IPO и доходностью в первый день торгов существует небольшая отрицательная зависимость, однако это не статистически значимый эффект. Получается, фактор прибыльности компании нельзя использовать для предсказания доходности IPO.

Так почему же инвесторы вкладываются в убыточные компании

Данная статистика объясняется тем, что инвесторы больше ценят будущий рост компании, то есть рост выручки и капиталовложения, нежели текущую прибыльность бизнеса. Инвесторы в IPO анализируют компании с точки зрения потенциала стартапа — рассматривают размер будущего рынка и оценивают инновационность продукта.

1.Многие текущие убыточные компании могут быстро стать прибыльными, если они переключат свое внимание с роста на прибыль.

Spotify, музыкальный стриминговый сервис, заявлял, что компания может стать прибыльной за короткий срок, если не будет тратить деньги на маркетинг, НИОКР и другие инвестиции в будущий рост. К слову, Spotify недавно впервые показала прибыльность, менее чем через год после выхода на биржу.

Lyft также могла показать прибыльность в прошлом году, если бы не тратила деньги на привлечение новых клиентов и НИОКР. Однако, не вкладывая эти деньги в рост, компания не сможет расширять клиентскую базу, что на данном этапе развития является ключевым фактором. Снижая капиталовложения, Lyft также может не воплотить мечту компании о разработке и использовании беспилотных автомобилей, которая позволит значительно снизить расходы в будущем.

2.Компании, которые становятся публичными сегодня имеют более зрелые продукты.

Еще недавно средний возраст компании на момент IPO составлял 5 лет, тогда как сегодняшний средний возраст при IPO увеличился более чем в два раза, до 11 лет. Компании, которые становятся публичными сегодня имеют более устоявшиеся бизнес-модели, чем, например, во времена доткомов. Так, в прошлом году выручка Lyft составила 2,2 миллиарда долларов (немыслимая цифра для интернет-компаний конца 90-х).

Кейс: Инвестирование в прибыльную и убыточную компанию

№1. IPO YETI Holdings

Американская компания YETI, производитель продуктов для активного отдыха, подала заявку на IPO 27 сентября 2018 года. Рост выручки компании в первом полугодии 2018 года составил 35%, а прибыль увеличилась со $156 тысяч до $15,6 миллионов. Однако, при дальнейшем детальном изучении выяснилось, что выручка компании растет не стабильными темпами, подвержена сезонному фактору и настроениям потребителей. Мы стали сомневаться по поводу доли компании на рынке продуктов для активного отдыха — у YETI множество конкурентов как на американском, так и на международном рынке, и после анализа остальных факторов приняли решение не участвовать в данном IPO. Акции компании продавались по $18 на размещении, а через 3 месяца после IPO, 28 января, цена акций после закрытия торгов составила $17,8, доходность с комиссиями составила бы -5%.

Несмотря на то, что компания была прибыльной в течение последних 3 лет, показала рост выручки в первом полугодии 2018 года, перспективы компании не впечатлили инвесторов и доходность в IPO дала бы отрицательный результат.

№2. IPO Anaplan

Чтобы исключить фактор доходности общего рынка, мы приведем пример компании, которая вышла на биржу примерно в одно время с YETI Holdings.

Американская компания Anaplan разрабатывает платформу для финансового и операционного планирования и моделирования бизнес процессов. Квартальная выручка компании растет стремительными темпами, 50% год к году. Также компания демонстрирует стабильный рост клиентов наряду с улучшенными показателями юнит-экономики. Размер потенциального рынка составляет $21 млрд долларов. Учитывая эти и другие факторы, United Traders приняли решение об участие в данном IPO.

Стоит отметить, что данная компания убыточна: прибыль компании упала с -$16 млн до -$47 млн в первом полугодии 2018 года. Однако, этот показатель не испугал инвесторов — доходность инвестиции за 3 месяца после IPO составила +63%.

Вывод

Согласно статистическому исследования Pitchbook, а также собственному анализу, мы выяснили, что фактор прибыльности компании на IPO не влияет на движение цены акции после размещения. Рост выручки компании, инновационность продукта, размер потенциального рынка, цена акционерного капитала на размещении, а также другие факторы имеют более весомое значение для инвесторов в IPO.

Важно отметить, что оценка компании на IPO осуществлялась при растущем широком рынке акций США. Поскольку инвестирование в сравнительно молодые компании на IPO является рискованной стратегией, возможные снижения общего рынка негативно скажутся на доходности инвестиций данной стратегии.

Источники:

pitchbook.com,

анализ United Traders.

Комментарии (6)

yuryev Автор

05.04.2019 18:20+1В модели DCF стоимость компании рассчитывается по формуле

.

.

В этом случае аналитики оценивают справедливую стоимость компании путем прогнозирования и дисконтирования денежных потоков, чтобы в конечном итоге сравнить предполагаемую стоимость акционерного капитала (intrinsic value of equity) с текущей рыночной ценой акций (market cap).

IRR в свою очередь отражает ставку доходности и чаще всего используется при оценке инвестиционных проектов

BOOTLOADER

05.04.2019 19:27Слишком много денег вложено в ожидания :))

panchmp

05.04.2019 20:21ну так брокеры берут комиссии за операции покупки/продажи, а не с вашего дохода

Rocketman95

Почему DCF а не IRR?