Из выступлений Марата Абасалиева вы узнаете об особенностях приема платежей через мобильные устройства и с десктопных компьютеров, получите актуальную статистику по мобильным платежам, узнаете кому нужен, какие возможности дает и какие подводные камни таит зарубежный интернет-эквайринг, как работает апсейл, где и когда лучше применять данную стратегию. Также эксперт рассказал о процессинговых технологиях для онлайн МФО и ответил на вопросы пользователей в онлайн-интервью. Выступление Бориса Кривошапкина посвящено безопасности интернет-платежей: чарджбэк, антифрод, 3DS, а также как найти баланс между конверсией и безопасностью. Ольга Корнеева поможет выбрать платежную систему. Кирилл Островский расскажет о последних платежных тенденциях — мобилизации платежей и мультиэкранном мире. Артем Осокин даст краткую инструкцию, как нужно действовать в период распродаж.

Для удобства навигации предлагаем воспользоваться интерактивным содержанием:

- Платежные технологии для upsale в интернет-магазинах

- Безопасность платежных данных в интернете

- Онлайн-интервью с Маратом Абасалиевым

- Зарубежный интернет-эквайринг

- Черная пятница и другие опасные дни года

- Процессинговые технологии для онлайн МФО

- «Мобилизация» платежей

- Прием платежей на сайте и в мобильном приложении

- Как выбрать и подключить платежную систему

Платежные технологии для upsale в интернет-магазинах

Upsale (апсейл) — техника, которая позволяет допродать вашему действующему клиенту услугу или товар, как правило, комплементарный. В основе апсейла лежат 3 основных фактора: желание клиента сэкономить время, получить выгодную цену и эмоции: стиль, красота, самовыражение и т.д.

К вопросу, где и когда предлагать апсейл клиенту — вместе с заказом, вместе с оплатой, до этапа формирования полного заказа или уже после того, как он выбрал — нужно подходить очень трепетно. Так, к примеру, если вы доводите клиента до страницы оплаты покупки и там же предлагаете ему что-то новое, существует вероятность, что он уйдет изучать это новое, отвлечется от основной покупки и не известно, произведет ли оплату вообще. И наоборот, если речь идет о комплементарных товарах, их лучше предлагать сразу. Яркий пример — предложить клиенту питание при заказе авиабилета. Или, например, при покупке стиральной машины, на страничке перехода к оплате предложить услуги по ее установке со скидкой 20%.

В остальных случаях (когда речь не идет о комплементарных вещах) допродавать лучше тогда, когда человек уже купил то, что ему нужно. Не на этапе, когда он формирует корзину предлагать ему кучу ненужных или нужных ему услуг.

Где можно сделать апсейл? Существует как минимум 3 сценария: человек только совершил покупку, и вы тут же предлагаете купить еще, но уже со скидкой. Второй сценарий — в письме, где вы подтверждаете, что клиент успешно оплатил заказ, вы опять же что-то ему предлагаете. Третий сценарий — вы досылаете письма через какое-то время (актуально для высокомаржинальных товаров).

О какой скидке при апсейле может идти речь? На привлечение нового клиента вы тратите деньги. Продавая старому клиенту, вы можете давать ему скидку, эквивалентную стоимости привлечения нового клиента. Немного цифр: средний чек нового покупателя в электронной коммерции в США и Европе составляет 24 доллара. Средний чек повторной покупки — 52 доллара. То есть старый покупатель тратит вдвое больше нового. Увеличение показателя возврата клиентов всего на 2% обладает примерно тем же эффектом, что сокращение издержек на 10%.

Еще одна небольшая заметка. Если вы уже не первый раз продаете клиенту, сделайте оплату проще, избавьте его от необходимости вводить платежные данные. Запросите, к примеру, только CVV/CVC код.

Докладчик: Марат Абасалиев, основатель и генеральный директор процессингового центра PayOnline; докладчик и участник круглых столов крупнейших российских конференций, посвященных электронной коммерции, онлайн финансам и интернет-эквайрингу; автор более 40 публикаций, посвященных интернет бизнесу и электронным финансам, в онлайн и оффлайн изданиях.

Мероприятие: бизнес-завтрак UPGRADE.

Безопасность платежных данных в интернете

Существует мнение, что безопасности много не бывает. На самом деле бывает. Если речь идет о приеме платежей, безопасность иногда является избыточной. Далее о том, в каких моментах нужно сосредоточиться на безопасности, а где она и не нужна.

По данным 2013 года Россия занимала 4-е место среди европейских стран по обороту мошеннических транзакций и 11-е место по их количеству. На сегодняшний день пропорции в целом остаются схожими. Уровень угрозы мошенничества — количество мошеннических операций к общему количеству платежных операций — в России составил 0,017%. При этом до 90% платежных операций приходится на оффлайн. То есть, видимо, эта большая доля мошеннических операций все-таки ассоциируется с оффлайном. А что же происходит при этом в сети интернет?

В интернете основная угроза, которая может аллоцироваться на торговцев, это чарджбэк — операции по опротестованию транзакции, когда держатель карты приходит в свой банк-эмитент, выдавший карту, и пишет заявление, что никакую транзакцию он не совершал, не понимает, о чем идет речь и просит вернуть ему деньги. Деньги эти в безакцептном порядке через банк-эквайер, который работает с интернет-торговцем, возвращаются, а потом начинаются разбирательства, насколько правомерно эта операция была произведена. Но деньги уже возвращены, и бремя доказательства ложится на торговца. Это следует из правил международных платежных систем.

Но в интернете существует такое понятие как операции CNP (Cardholder Not Present), то есть без предъявления карты. Определить изначально, платит истинный владелец карты или это мошенническая операция, невозможно. Что делать в таких случаях, и какие конкретные примеры по фроду наиболее явные?

Первая возможность себя защитить и доказать, что операция была легитимной, это правильно организовать свой бизнес и иметь необходимые документальные подтверждения того, что эта услуга или товар были реально предоставлены лицу их оплатившему. Сделать это можно традиционно на бумажных носителях — накладные, акты приема-передачи и т.д., если есть дистанционная доставка товаров, а также в электронном виде — авторизованные зоны, сбор персональных данных, проверка покупателей на входе. Кроме тех возможностей, которые присутствуют у интернет-торговца, есть еще 2 внешних фактора: технологии, которые предлагают международные платежные системы, основная из них — технология 3DS и антифрод мониторинг.

Антифрод мониторинг — это скоринговая система, программный комплекс, который позволяет оценивать степень мошенничества в транзакции по достаточно большому набору факторов: данные заказа, поступающие от интернет-торговца, данные самой карты, истории покупок, стоп-листы, некоторая ситуативная информация. На основании этих данных скоринговая система антифрод мониторинга принимает решение — пропустить транзакцию, заблокировать ее или принять индивидуальное решение. Подобная система защиты очень эффективна, но стоит она достаточно дорого, поэтому позволить ее себе может либо процессинговый центр, либо индивидуальные торговцы с большими оборотами.

3D-Secure — технология, которая предлагается международными платежными системами Visa и MasterCard. Работает она следующим образом: в момент совершения оплаты, после заполнения данных на платежной странице плательщика переадресуют на страницу банка-эмитента, который ему выдал карту, и на этой странице вводится код. Смысл этой технологии заключается в том, что данные, которые вводятся через платежную страницу, идут по одному каналу, а получение кода самим плательщиков идет по другому каналу связи. Это разделение каналов получения информации дает нужную степень безопасности, дополнительное подтверждение, что оплату проводит истинный владелец карты. Еще одним положительным моментом является то, что технология позволяет принимать карты, не имеющие CVV2/CVC2 кода (это Visa Electron и Maestro).

В то же время возникают некоторые особенности, связанные с кодом: во-первых, его нужно сгенерировать и передать плательщику, во-вторых, его нужно правильно ввести. Это некоторым образом снижает конверсию. Кроме того не все банки-эмитенты поддерживают технологию 3DS и не все пользователей подписаны на технологию. Этот пул карт для оплаты не подойдет. Когда код передается по СМС, телефон может не видеть сеть, может быть разряжен, может быть забыт дома, в машине или любом другом месте. В мобильных устройствах из-за ограничений скорости в сети, загрузка страницы банка-эмитента происходит достаточно долго, с ошибками, иногда в нечитабельном виде, и тогда возникают затруднения при вводе кода. По статистике, до 15% отклонений операций происходит из-за некорректного введения кода 3D-Secure или из-за невведения его вообще.

Так что же выбрать — акцентироваться на безопасности или, если речь идет о потоке денег, важнее конверсия? Показатели, которые на это влияют, это средний чек торговца и его маржинальность. К примеру, если маржинальность интернет-торговли составляет 50%, то в теории можно пропускать каждый второй заказ и работать в ноль. Если вы будете пропускать каждый третий заказ, вы будете работать в какую-то прибыль. Тут главное не переборщить с игрой в конверсию, потому что существуют ограничения на уровне международных платежных систем, которые говорят, что предельный порог фрода тоже должен быть. Для Visa это 1%, для MasterCard — 1.5%. Если торговец выходит за этот предел, у него есть большая угроза, что его отключат от интернет-эквайринга.

Приведем конкретный пример. Сфера Travel — там большой средний чек, стоимость туров или авиаперелетов может достигать десятков и сотен тысяч рублей. При этом у них весьма низкая маржинальность, поэтому это один из самых характерных примеров, где нужно сконцентрироваться на безопасности. Если при маржинальности, условно говоря, в 1% вы теряете 1 оплату, то вам нужно совершить еще 100 безошибочных оплат, чтобы отбить эту потерю. Digital ритейл, где маржитнальность находится на уровне 5-10%, средний чек пониже, эти торговцы тоже сконцентрированы на безопасности, но критичность ситуации несколько ниже. А вот в таком виде деятельности, как Fashion, можно сконцентрироваться на конверсии. Маржинальность при продаже обуви, одежды, аксессуаров, это десятки и иногда даже сотни процентов. Там нужно брать количеством заказов — чем больше вы получите заказов, тем меньше будет жалость потери одного или двух из них.

Докладчик: коммерческий директор PayOnline Борис Кривошапкин.

Мероприятие: RIW-2015 (Russian Internet Week).

Онлайн-интервью с Маратом Абасалиевым

В ходе интервью генеральный директор компании PayOnline ответил на такие вопросы:

- Что происходит с оборотом платежей посредством электронных платежных систем в России в 2016 году?

- С чем связаны трудности, возникающие у малого и среднего бизнеса при настройке платежных систем на сайте?

- Как обстоят дела с платежными терминалами? Как влияет распространенность электронных платежей на развитие данного сегмента?

- Какие перемены ждут нас в будущем в системе интернет-эквайринга?

- Почему платежные системы отказывают интернет-магазинам в оказании услуг?

- Есть ли будущее у российских компаний в Европе?

- Ожидается ли снижение стоимости платежей для внутреннего рынка через систему НСПК?

- Будет ли банковская карта присутствовать в привычном виде платежей через 10-15 лет?

- Какие инновационные технологии разрабатывает сейчас PayOnline?

Зарубежный интернет-эквайринг

Если посмотреть на схему интернет-эквайринга, то понятно, что есть эмитент, есть плательщики, есть мерчант — тот сайт, на котором совершается операция — и эквайер. Деньги через эмитента, через эквайера, через расчетные банки платежных систем в каждой юрисдикции (в каждой стране) попадают в мерчант.

Если речь идет о зарубежном интернет-эквайринге, то эквайер будет представлен за пределами России, и иностранное юрлицо (мерчант) также будет представлено за пределами России. Почему российские банки не могут процессить такие платежи? Дело в том, что у них нет кроссборд лицензии. У зарубежных банков, как правило, лицензия более расширенная.

Какие возможности дает зарубежный интернет-эквайринг? Он позволит с карты плательщика списывать доллары, евро, фунты или другие валюты (так, к примеру, в Германии есть банки, которые поддерживают 125 валют). Недавно иностранные банки научились списывать и рубли. Эти же эквайеры зачисляют валюту на ваш счет.

Кому нужен зарубежный интернет-эквайринг? Если вы оказываете услуги за рубежом, то вам важно быть ближе к своему клиенту. Когда, к примеру, американский эмитент выявит, что у вас эквайер российский, отказов будет значительно больше.

Но стоит учесть, что процесс подключения в России и за рубежом немного отличается. Так, к примеру, за границей более тщательно относятся к рискам и вам, скорее всего, понадобится предоставить информацию о UBO (бенефициаре), акционерах, выписки счетов и множество других документов.

В то же время, операционные издержки в России одни из самых дешевых. Интернет-эквайринг за рубежом в целом дорогой, в первую очередь за счет разного интерчейнджа (комиссии, которую кредитные организации, участвующие в обслуживании банковских карт, выплачивают друг другу в процессе совершения операций). Так, к примеру, в Америке существует более 200 типов интерчейнджа. В Россию это тоже постепенно приходит.

Подведем итог:

- Если у вас есть иностранные клиенты, то лучше предоставить им возможность платить в национальной валюте.

- Если требуется разделение потоков РФ / не РФ, можно использовать «и.квайринг».

- Когда выбираете эквайер, внимательно смотрите на тарифы. Они непрозрачны практически у всех зарубежных эквайеров, в том числе за счет огромного количества типов интерчейнджа по зарубежным картам.

- Будьте готовы предоставить больше информации, чем в РФ.

- Удобнее работать с IPSP (Internet Payment Service Provider) — сервис-провайдером, чем с банком напрямую, стоимость при этом существенно не изменится.

Докладчик: Марат Абасалиев.

Мероприятие: международная конференция The Payment service of the future 2015.

Черная пятница и другие опасные дни года

В период распродаж учтите, какая будет география платежей (из какой страны будет покупатель), какое количество платежей вы планируете, оборот, который будет проходить у вас в сутки. В рамках продаж в регион очень важно предусмотреть то, что не все региональные банки поддерживают технологию 3DS. Одна из самых важных вещей — информирование менеджеров интернет-магазина в рамках взаимодействия с платежной системой, чтобы они могли оперативно проконсультировать покупателей.

Когда вы проанализируете, на какие дни придется пик продаж, насколько высокий спрос ожидается, свяжитесь со своим платежным партнером и обсудите план действий. Сделать это нужно как можно раньше, как минимум за 2-3 дня.

Что необходимо обеспечить? Лимиты по банковским картам плательщиков, количество покупок, суммы платежей, объем платежей за сутки, география — куда продаем (Россия, страны СНГ, Европа или другие регионы). В некоторых случаях, возможно, вы просто разделите с платежным партнером аккаунты. У вас будет отдельный аккаунт под крупные покупки, либо покупки из-за рубежа (Европа, Америка).

Докладчик: Артем Осокин, коммерческий директор системы электронных платежей PayOnline.

Мероприятие: РИФ+КИБ 2016.

Процессинговые технологии для онлайн МФО

Оффлайн МФО — это офисы, работа с наличными. Интернет же дает доступ к большей аудитории (не только на российском рынке, но и в других странах), дает больше информации о заемщике (из общедоступных источников, как, например, соцсети, можно собрать внушительное онлайн-досье — где человек бывает, на что тратит деньги, узнать о его социальных связях и взаимоотношениях). Кроме того, порог входа на рынок МФО в последнее время существенно снизился, что делает отрасль весьма привлекательной для многих предпринимателей.

Что касается процессинга, в данной сфере, как, впрочем, и в любой другой, есть свои нюансы. Так, к примеру, необходимо, чтобы процессинг на своем уровне мог отсекать prepaid и виртуальные карты. Делается это за счет доступна к базе BINов с типами карт. Удобно, если процессинг предоставляет возможность сохранения токена карты. Это понадобится для последующего безакцептного списания с карты.

Как происходит взаимодействие МФО с процессинговым центром? Какие условия сотрудничества предлагают провайдеры? А также немного о совместном с бюро кредитных историй пилоте «платежная история» на ежегодном форуме FinMicro рассказал Марат Абасалиев.

Докладчик: Марат Абасалиев.

Мероприятие: ежегодный форум FinMicro.

«Мобилизация» платежей

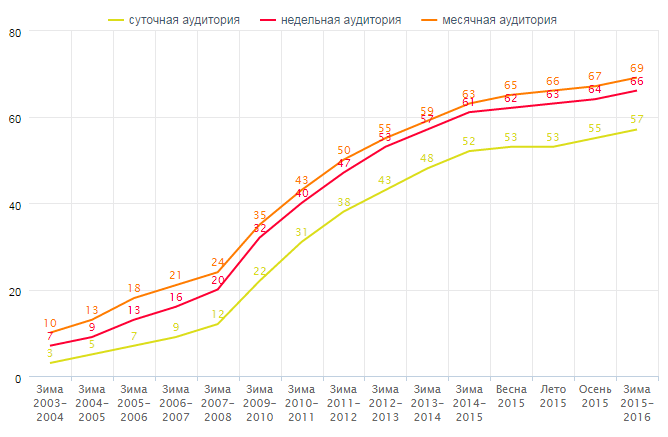

Доля активной аудитории — это выходящие в сеть хотя бы раз за сутки — сейчас составляет 57% (66,5 млн человек). Годовой прирост интернет-пользователей, выходящих в сеть хотя бы раз за месяц, составил 9,2%, а для суточной аудитории данный показатель равен 9,3%.

Данные ФОМ. Зима 2015 — 2016 гг

Вместе с тем, если сравнить рост аудитории 5-10 лет назад с динамикой 2014-2106 годов, то становится ясно, что темпы прирост аудитории не столько высок. Это приводит к тому, что теперь с аудиторией надо работать качественно. Количеством она если и добавится, то немного.

Еще один тренд — мультиэкранный мир. Есть такая закономерность, что 98% пользователей начинают поиск товаров или услуг на одном устройстве, а совершают покупку по результатам поиска уже на другом. Это дескотопы, ноутбуки, нетбуки, планшеты и смартфоны. Между ними распределяется поисковая и покупательская активность современного пользователя. Как же здесь ложится мобилизация? Очень просто. 65% пользователей начинают поиск товаров в интернете с телефона, и из них 61% переходит на десктоп. С десктопа начинают поиск всего 25% пользователей.

Чем важна мобильная аудитория? 81% покупок со смартфона совершается спонтанно, т.е. это эмоциональные покупки, они происходят под влиянием момента. Тогда как с десктопа только 58%. Тем удивительнее, что сайты 80% российских интернет-магазинов из ТОП 100 не оптимизированы для пользователей мобильного интернета.

Еще один вопрос, который возникает сейчас у пользователей — доверие. 46% пользователей не уверены в безопасности мобильных платежей. 37% считают, что проще заплатить наличными или картой в терминале. 33% не задумывались об использовании мобильных платежей. 18% не видят в мобильных платежах никакой пользы.

Докладчик: Кирилл Островский, руководитель проектного офиса PayOnline.

Мероприятие: РИФ+КИБ 2015.

Прием платежей на сайте и в мобильном приложении

За последние 3 года объем продаж смартфонов в России вырос почти в 2 раза. На 3 проданных планшетных компьютера приходится 10 смартфонов. В общем по миру на 1 проданный планшет приходится только 7 смартфонов.

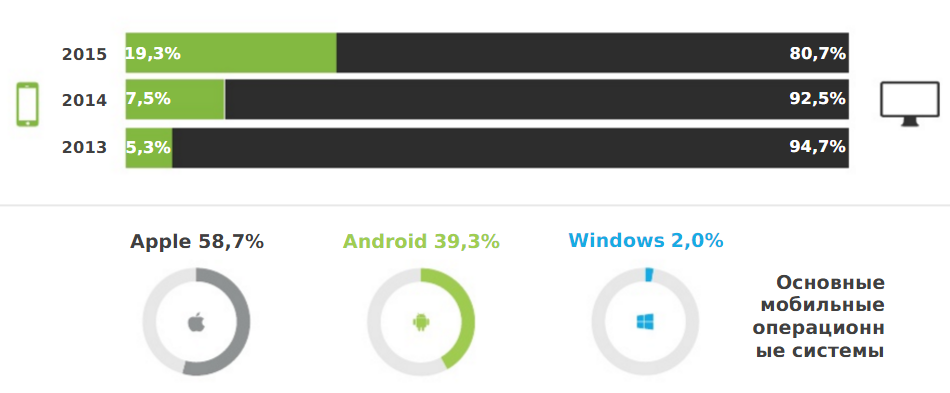

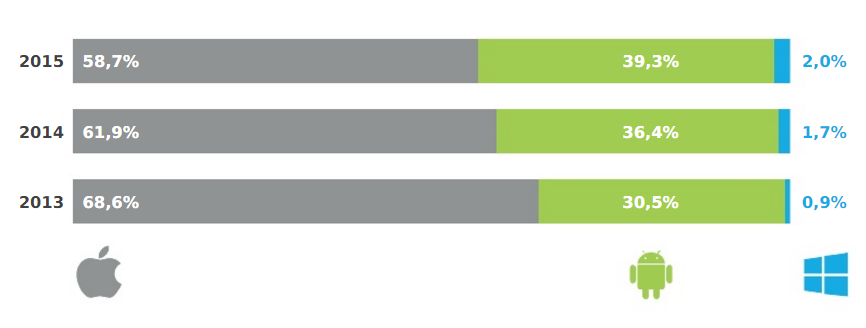

Мобильные телефоны меняют нашу жизнь, не только с точки зрения потребления, но и все наше жизненное пространство. Если вы продаете в интернете, вы должны знать, что почти 20% платежей совершаются с помощью мобильных устройств: 58,7% с Apple, 39,3% с Android и 2% с Windows.

Статистика охватывает более 30 млн операций в год и более 3,5 тыс. интернет-магазинов. С 2013 года доля платежей со смартфонов выросла почти в 4 раза.

Статистика PayOnline за 2013-2015 годы

Доля платежей с Android устройств растет на 3-5% в год. Главным образом это связано с тем, что Android-устройств продается больше.

Мир становится мультиэкранным. Как в этом мультиэкранном мире принимать платежи? Прежде всего имеет смысл сделать свой интернет-сайт адаптивным для того, чтобы продавать товар в разных устройствах. А лучше сделать и мобильный сайт, и приложение.

Принципиальные отличия мобильного смартфона и десктопного компьютера это: размер экрана, удобство ввода, время, потраченное на покупку и другие критерии.

Все эти факторы влияют на то, каким будет ваш интернет-магазин на десктопе и на мобильном. У вас не может быть одинакового сайта для смартфона и ПК. Если на мобильном у вас будет такой же сайт, как на десктопе, скорее всего клиент будет недоволен его работой. А это, как уже отмечалось, каждый 5-й покупатель.

Докладчик: Марат Абасалиев.

Мероприятие: уральская интернет-неделя 2016.

Как выбрать и подключить платежную систему

На что нужно обращать внимание при выборе платежного партнера?

- Надежность (наличие сертификатов, свидетельств), безопасность и стабильность в приеме платежей.

- Сервис и функциональность: возможность приема всех видов онлайн-платежей, количество банков-эквайеров, возможность выбора подходящего, наличие поддержки плательщиков 24/7, удобная, понятная платежная форма, дополнительные сервисы, возможность протестировать систему.

- Уровень клиентоориентированности партнера (время реакции менеджера на запросы, качество и полнота ответов, клиентская поддержка и сопровождение, трудоемкость и стоимость технической интеграции и наличие готовых платежных модулей, маркетинговая поддержка).

- Стоимость услуг (стоимость приобретение и владения — размер комиссии, возможность изменения тарифа с ростом оборота).

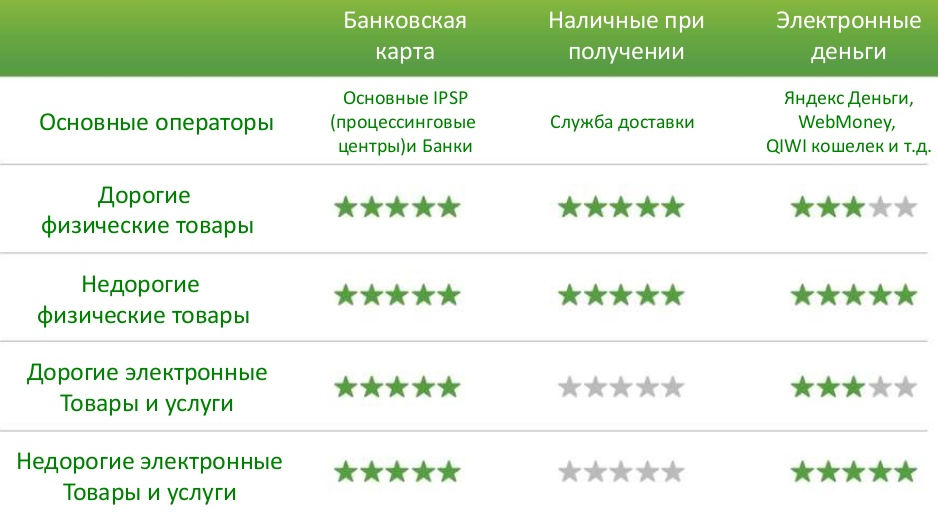

Для различных товаров существуют те или иные, наиболее подходящие способы оплаты. Условно все товары, которые реализуются онлайн можно разделить на 4 категории. По стоимости: дорогостоящие и недорогостоящие. По сущности: физические и электронные. В зависимости от категории товаров наиболее предпочтительными видами платежа являются:

Почему клиенты уходят к конкурентам? Как организовать прием платежей по банковским картам и другими способами: С чего начать? Сколько времени это займет? Какие документы необходимо будет собрать? Какие сложности встретятся на пути? Как их решить или предотвратить? А эти и другие вопросы ответила Ольга Корнеева.

Докладчик: Ольга Корнеева, директор по маркетингу PayOnline.

Мероприятие: вебинар «Принимаем деньги. Как выбрать и подключить платежную систему».

Если у вас остались вопросы или вы ищите готовое решение для приема платежей на сайте или в мобильном приложении, обращайтесь, с радостью ответим на любые вопросы и подберем платежное решение с учетом особенностей вашего бизнеса.

Поделиться с друзьями