Читайте оригинал статьи в Блоге DTI.

Сегодня рассмотрим способ привлечения первичного капитала для компании с использованием криптовалюты. У него довольно много преимуществ перед стандартным IPO: позволяет привлечь больше средств, затратив на это в 10+ раз меньше средств, чем при стандартной процедуре размещения акций на бирже. Называется данный способ краудсейлом, или ICO (Inicial Coin Offering).

ICO вместо IPO

По большому счету, ICO можно рассматривать как аналог первичному публичному размещению акций (IPO, Initial Public Offering). Разница в том, что при IPO инвестор получает настоящие акции, а в случае с ICO?—?так называемые криптоакции?—?криптографические токены, акциями по сути не являющиеся, но позволяющие инвестору получать часть прибыли компании. Кроме того, проведение IPO, как правило, урегулировано национальным законодательством (в отличие от ICO).

Так, например, в США для публичного размещения акций их эмитент (компания, обязательно инкорпорированная как акционерное общество) должен быть зарегистрирован в SEC (Комиссии по ценным бумагам и биржам). Сам процесс регистрации?—?сложный и длительный.

В то же время, компании необходимо раскрыть достаточно большой объем информации (в том числе и финансовую отчетность). Вместе с тем каждая фондовая биржа устанавливает собственные требования к эмитенту для прохождения процедуры листинга (включения ценных бумаг в биржевый список). Так, биржа может определить необходимое количество акционеров, размер дохода компании за последний год или стоимость активов и т.д.

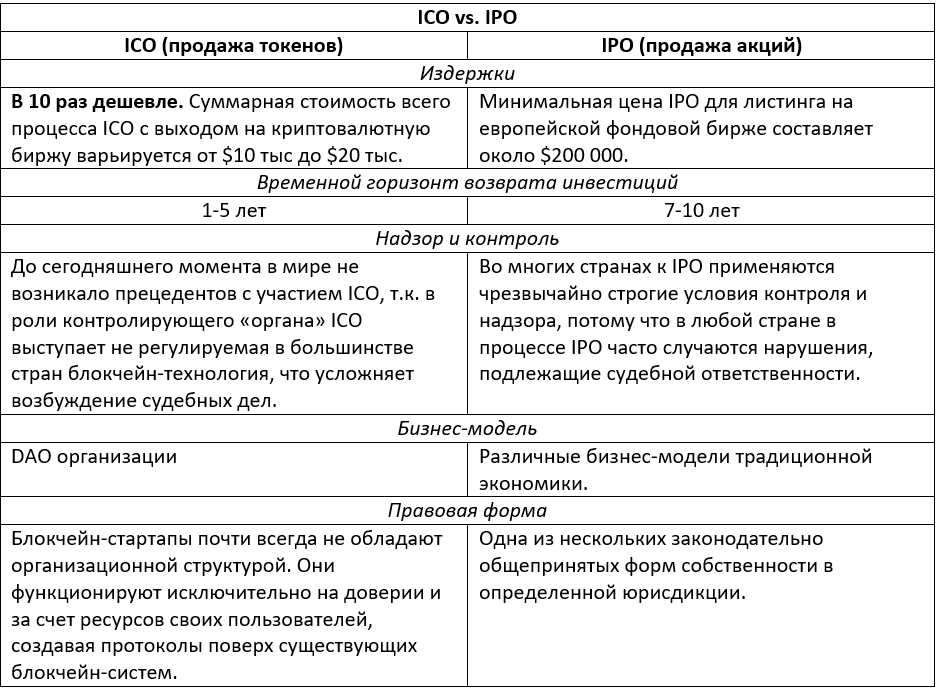

Ниже рассмотрена сравнительная таблица ICO и IPO.

Процесс выхода на ICO

Механизм предварительной продажи токенов (ICO) прямо зависит от вида токенов. Можно выделить два основных вида:

- Токены приложений

- Токены-акции

Отличие у них состоит в первую очередь в наличии/отсутствии исходного кода у компании.

Важно! Компания в зависимости от своих потребностей самостоятельно определяет комбинацию токенов. Это могут быть только токены приложений, только токены-акции, или же их микс. Все это прописывается в Белой книге (White paper) и в условиях ICO (пример?—?https://goo.gl/YTHmRA).

У компании есть исходный код >> Токены приложений

Токены приложений/Аппкойны?—?форма валюты, необходимая пользователям для получения услуг, предоставляемых децентрализованной сетью. Их аналог?—?жетон для посещения аттракциона, те никаких прав у инвестора нет, только возможность пользоваться приложением.

Токены-жетоны можно свободно купить/продать за любую криптовалюту на крипто-биржах, а также заработать, создавая ценности в соответствующей сети (баунти-программа).

Варианты заработка: майнинг/подписка на новости/лайки и подписки в соцсетях/перевод материалов кампании на другие языки и модерация/публикация контента. Пример подобной программы: https://goo.gl/g9PNwJ

Последовательность действий команды при ICO (токены приложений):

- Публикация White paper, а также ключевой и технической информацию о проекте: цель, временные рамки проведения ICO, команда, дорожная карта развития площадки, особенности проекта и прочие детали) в сообществах криптовалютных инвесторов (Bitcoin Talk, Reddit и др.)

- Объявление о предстоящей ICO и публикация исходного кода до генерации первого токена.

- Развертывание сети и генерация токенов-жетонов с помощью майнинга. Возможно резервирование части токенов для основателей, в качестве вознаграждения за идею и развитие сети.

- Реклама ICO и продажа токенов-жетонов всем желающим (принимаемые валюты устанавливает компания: могут быть только доллар/евро/итд, только криптовалюты, или их микс).

- Далее команда работает над развитием проекта согласно намеченному плану: создание сетевого эффекта, создание приложений и поддержка сети. По мере роста сети возрастает спрос на токены, что ведет к увеличению стоимости пользовательских токенов.

У компании нет исходного кода >> Токены-акции

Токены-акции используются для финансирования разработок и построения сети. Для доступа к сервисам компании они не нужны. Фактически, их можно рассматривать как крипто-акции компании. В обмен на инвестиции, держатели токенов-акций получают дивиденды в форме процентов от дохода или часть комиссий за транзакции в сети.

Во многих случаях токены-акции являются долями в организациях типа DAO (о них расскажем ниже). Помимо получения вознаграждения, держатели токенов-акций DAO также голосуют по инвестиционным предложениям компаний. Количество голосов пропорционально пакету токенов-акций.

Последовательность действий команды при ICO (токены акции):

- Публикация White paper, а также ключевой и технической информацию о проекте: цель, временные рамки проведения ICO, команда, дорожная карта развития площадки, особенности проекта и прочие детали) в сообществах криптовалютных инвесторов (Bitcoin Talk, Reddit и др.)

- Создание смарт-контракта с некоторым количеством токенов-акций, зарезервированных за основателями сети.

- Создание компании-провайдера, которая будет заниматься разработкой сети за вознаграждение.

- Реклама и продвижение предстоящей ICO и продажа токенов-акций всем желающим. Из вырученных денег производится оплата компании-провайдеру.

- Далее команда работает над развитием проекта согласно намеченному плану: расширяет сети, проводит сбор и распределение вознаграждения за пользование сетью.

Еще есть кредитные токены?—?их можно рассматривать как краткосрочный займ сети, в обмен на процентный доход от суммы займа. Случаев их отдельного использования в процессе ICO еще не было, пока они используются в паре с одним из вышеупомянутых токенов. Одной из первых сетей, использующих кредитные токены (Steem Dollar (SD)), стала сеть Steemit.

Интересно: некоторые государства всерьез рассматривают возможность выпуска правительственных криптооблигаций, Австралия даже уже приступила к реализации.

DAO организации

Как мы писали выше, во многих случаях токены-акции являются долями в DAO организациях. Данные организации представляют собой новую бизнес-модель: общие черты с юридическим лицом, существующим в цифровом виде в блокчейне, с кодом вместо уставных документов, отсутствием централизованного управления, где решения принимаются владельцами токенов акций посредством голосования. Модель подразумевает общий вклад и ответственность всех участников, без центральной управляющей компании. Эта бизнес-модель работает с сочетанием интернета и криптовалюты.

Bitcoin и Эфириум были первыми, кто использовал эту децентрализованную модель, и они использовали ее для загрузки сети валют/транзакций. Та же самая модель в настоящее время используется для загрузки других сетей (Steem/Augur/Waves/Wings/Antshares/Golem/и др.).

Если отбросить все умные слова, то DAO состоит из набора самостоятельно функционирующих приложений, которые без человеческого участия осуществляют задачи по работе организации.

Как создать: некоторые проекты создали свои собственные blockchain (пример?—?DAO Steem). Другие были созданы на одном из цифровых валютных протоколов (пример?—?Golem, Augur на Эфириуме).

Делимся с Вами туториалом, как создать DAO?—?организацию на Эфириуме: https://www.ethereum.org/dao#the-shareholder-association

О том, как функционирует операционная модель DAO можно прочитать здесь?—?прочитать.

Правовой статус ICO и краудсейла

ICO нельзя назвать как легальным, так и нелегальным способом привлечения инвестиций в проект. Его правовой статус, порядок проведения и требования к компаниям, которые собираются таким образом собрать средства, на данный момент не определены ни в одной стране мира. Не существует и неофициальных правил их проведения, с которыми можно было бы ознакомиться на общепризнанном ресурсе и с которыми согласна большая часть криптосообщества.

По сути, криптовалютная деятельность осуществляется в неформальном секторе экономики, а статус самой криптовалюты находится в правовом вакууме (так называемой «серой зоне»). Кроме того, сложно определить и правовую природу отношений, возникающих при проведении ICO или краудсейла, поскольку классическими отношениями финансирования назвать их сложно. Очевидно, что это именно тот случай, когда право не успевает за развитием технологий.

В настоящее время SEC разрабатывает ряд уточнений к законодательству, которые позволят регулировать блокчейн в качестве трансфер-агента.

Рассмотрим несколько кейсов по теме.

Кейс 1

Предварительная продажа эфира (криптовалюта платформы Эфириум) проводилась Фондом Эфириум, некоммерческой организацией, зарегистрированной в Швейцарии. Единственная декларируемая цель Фонда?—?управление средствами, вырученными от продажи эфира, и развитие экосистемы Эфириума. Для того, чтобы граждане США могли покупать эфир без разрешения SEC, Фонд оформил предварительную продажу эфира (ETH) как продажу «криптотоплива», необходимого для работы приложений, разработанных на платформе Эфириум. Разработка программного кода проводилась компанией Ethereum Switzerland GmbH, базирующейся в Швейцарии.

Кейс 2

Еще один экспериментальный подход использует Singular-DTV?—?основанная на блокчейне студия развлечений. CODE?—?аббревиатура, сочетание двух элементов:

CO (Central Organized)?—?управляющий компонент в форме швейцарского GmbH

DE (Decentralized Entity)?—?децентрализованная экосистема, основанная на сети Эфириум.

GmbH отвечает за расходование эфира, собранного в ходе предварительной продажи токенов через DE. Цель проекта?—?создание медийных проектов сбор доходов от них. Предполагается, что модель CODE удовлетворяет регуляторному и налоговому законодательству, защищая владельцев токенов от возможной ответственности.

Кейс 3

Эмиссия токенов и поддержка сети происходят независимо от создателя системы. Токены эмитируются посредством компьютерного алгоритма, в котором отсутствует публичный ключ для получения вырученных средств. Создатель системы получает свою долю токенов от майнинга, поскольку он и есть первый майнер в готовой сети. Такой подход применяет сеть Steemit и ее создатель?—?компания Delaware C Corp.

Перечисленные способы построения новых компаний?—?это только первые попытки адаптировать новую бизнес-модель в существующее законодательство. По мере развития крипто-пространства будут выработаны новые правила игры.

Продолжение аналитической записки доступно по ссылке: blog.dti.team

DrPass

Основная разница в том, что криптоакции на самом деле ничего не позволяют. Это просто «цифровые значки». Эмитент их раздает сугубо под честное слово, и может по ним платить дивиденды, а может и не платить. И в общем-то к ответственности за это его будет привлечь непросто.