Цикл статей «Digital Transformation»

Технологические статьи:

1. Начало.

2. Лотерея в облаке.

3. Блокчейн в банке.

4. Loading…

Серия интервью с Дмитрием Завалишиным на канале DZ Online:

1. Александр Ложечкин из Microsoft: Нужны ли разработчики в будущем?

Удалённая идентификация: юридические особенности

Проблемы удаленной идентификации в той или иной мере решаются различными способами. В некоторых случаях достаточно осуществлять идентификацию с помощью социальных сетей или через телефонный номер. Но её юридическая значимость появляется только тогда, когда в ней принимают участие операторы персональных данных, определенные в 115-ФЗ. При этом специфика российского законодательства на текущий момент заключается в том, что не все услуги могут быть оказаны с применением удаленной идентификации. Банкам сейчас доступны только переводы без открытия счёта.

Однако, не всё так плохо. Например, законопроектом предусмотрены поправки в 115-ФЗ, которые позволяют банкам открывать счета клиентам, идентифицируя их удаленно. Но при этом клиент обязательно должен быть первично идентифицирован с личным присутствием, а его персональные данные помещены в ЕСИА. Таким образом ЕСИА обеспечивает возможность аутентификации (в том числе по биометрическим параметрам) и передачу персональных данных сервису. При этом возникают некоторые риски, связанные с согласием клиента (и с отзывом этого согласия) на передачу ПД третьим лицам, а также централизованным хранением ПД. Дополнительно появляются технологические сложности в обновлении дескриптора биометрических параметров.

Но давайте не будем вдаваться в эти подробности биометрической идентификации, а лучше разберем, как технология блокчейн может способствовать развитию удаленной идентификации.

Проблемы идентификации

Основными задачами идентификации являются:

- получение идентификационных сведений о клиенте;

- проверка корректности данных, предоставленных клиентом;

- подтверждение того, что предоставленные данные соответствуют человеку, который их передал.

Но при проведении процедуры удаленной идентификации возникают сложности с подтверждением соответствия персональных данных клиенту, который их отправил. Трудности связаны с тем, что на данный момент на рынке нет удобного инструмента, который позволил бы бизнесу проводить эту процедуру без личного присутствия клиента и предъявления им паспорта.

Есть категории организаций, услуги которых получают почти всё население страны – это банки, мобильные операторы. Подписывая договор с клиентом, эти организации проводят первичную идентификацию, то есть получают персональные данные клиента при его личном присутствии и при предъявлении паспорта. Соответственно, в дальнейшем эти организации могут подтверждать корректность персональных данных и принадлежность этих сведений человеку, который их предоставил.

В процессе удаленной идентификации участвуют три стороны:

- организация (реципиент), которая хочет удаленно идентифицировать своего клиента;

- организация (донор), которая проводила первичную идентификацию, например, банк;

- физическое лицо, которое хочет получить услугу у реципиента.

Процесс удаленной идентификации можно организовать с полной передачей реципиенту персональных данных от донора с использованием протокола OAuth 2.0. Но такое решение имеет ряд проблем:

- недоверие участников друг к другу в части фиксации факта проведения идентификации;

- необходимость выстраивания интерфейсов «каждый с каждым»;

- передача, обработка и хранение персональных данных.

Первая проблема заключается в том, что в данном процессе потребуется третья сторона, которая будет фиксировать факт передачи данных. Это влечет за собой дополнительные расходы на создание посредника, которому будут доверять обе стороны, и расходы на комиссию посреднику за проведение удаленной идентификации.

Вторая проблема связана с тем, что при наличии большого количества поставщиков персональных данных потребителям сервиса необходимо выстраивать взаимоотношения с каждым из них.

Третья проблема связана с рисками несоответствия Федеральному закону № 152 «О персональных данных».

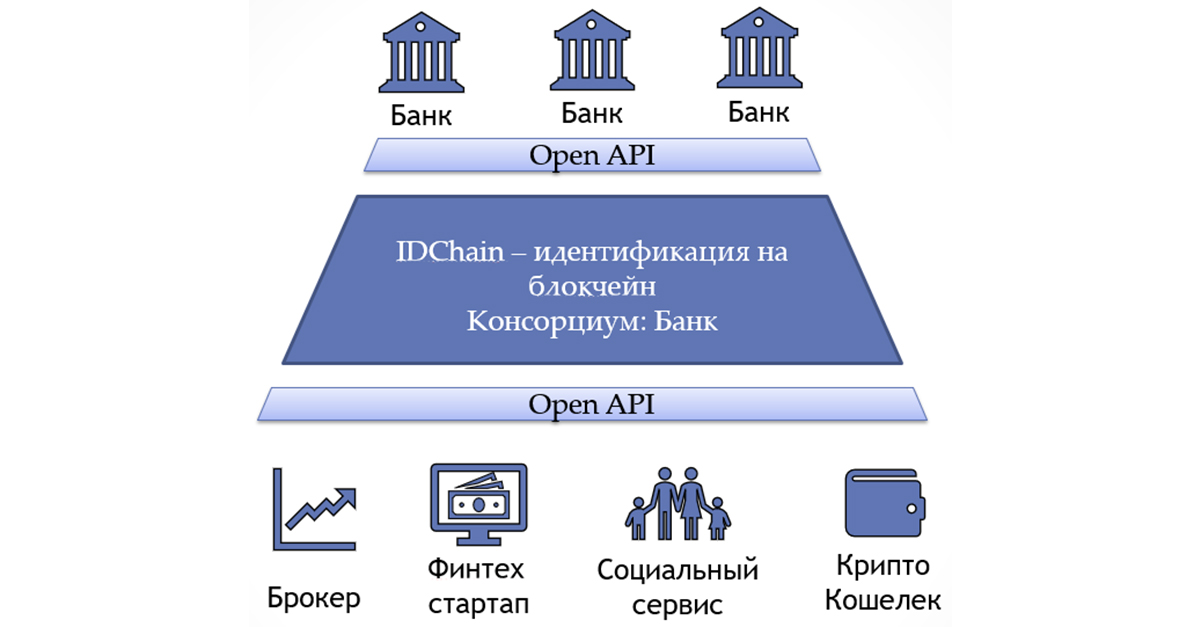

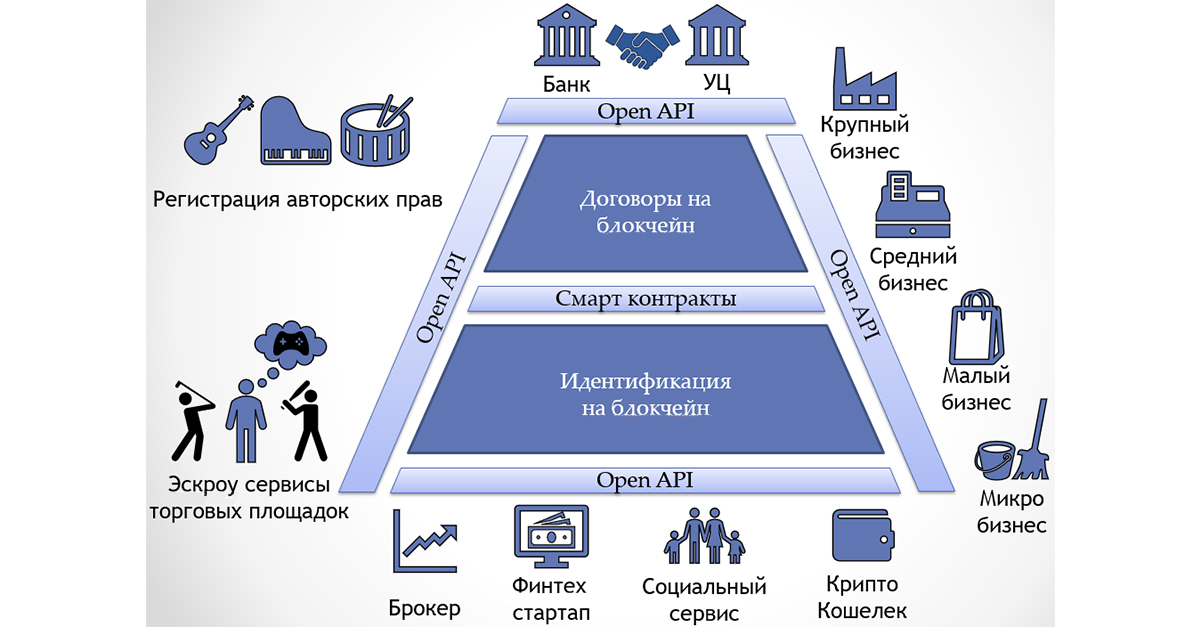

Однако, применив принцип интероперабельности систем консорциума организаций, который предполагает наличие продуктов или систем с открытыми интерфейсами, и использовав технологию блокчейн, можно решить эти проблемы. При этом открываются широкие возможности для финтеха по доступу к банковской аудитории и банковской инфраструктуре. И это только на первый взгляд.

Если подумать шире, то смарт-контракты значительно расширяют возможности технологии по выстраиванию доверительных отношений. К блокчейну можно прикрутить удостоверяющий центр как с помощью доверенного оракула, так и реализовав российскую криптографию на уровне ядра. Тогда участники смогут получать квалифицированную электронно-цифровую подпись (которая по умолчанию является аналогом собственноручной подписи) и заключать юридически значимые контракты.

Решение

Данное решение реализует механизм удаленной идентификации на технологии Blockchain. Благодаря ему организациям не нужно делиться персональными данными, а каждая операция будет фиксироваться в неизменяемой блокчейн-цепочке.

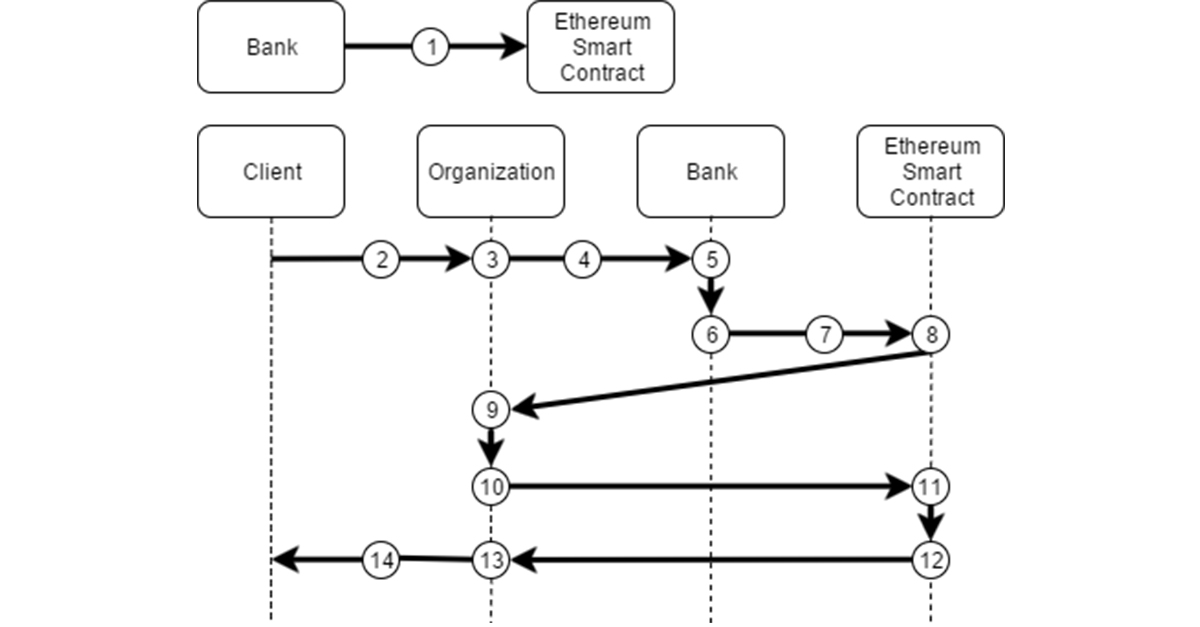

Участники процесса (см. рисунок):

- клиент — физическое лицо, которое хочет получить услугу у организации;

- банк — кредитная организация, в которой клиент проходил процедуру первичной идентификации с личным присутствием;

- организация — организация, в которую обратился клиент и которая хочет получить услугу удаленной идентификации у банка для предоставления услуги клиенту.

Процесс:

- банк формирует для клиента пару значений, которая состоит из хеша токена и хеша сложенных между собой персональных данных клиента и токена, после чего помещает эту пару значений в смарт-контракт;

- клиент обращается за услугой в организацию;

- организация предоставляет клиенту интерфейс для ввода персональных данных и выбора организации, в которой клиент хотел бы идентифицироваться (в нашем случае это банк);

- переадресация клиента на интерфейс дистанционного банковского обслуживания (предполагается интернет-банк) для прохождения аутентификации (авторизации);

- банк проводит аутентификацию по собственному механизму (двухфакторная, биометрия и т. д.);

- при успешном прохождении клиентом аутентификации, банк шифрует открытым ключом организации токен клиента;

- отправка в организацию зашифрованного токена клиента через смарт-контракт для фиксации факта передачи токена;

- формирование сообщения с зашифрованным токеном и передача его организации;

- получение и расшифровка с помощью закрытого ключа токена;

- формирование и отправка запроса с хешем токена и хешем сложенных между собой персональных данных, предоставленных клиентом через интерфейс организации, и токена;

- сверка данных, размещенных банком в смарт-контракте, и данных, переданных организации;

- в случае успешной сверки смарт-контракт фиксирует факт успешной сверки и отправляет ответ организации;

- организация получает ответ об успешной идентификации клиента;

- организация предоставляет услугу клиенту.

Заключение

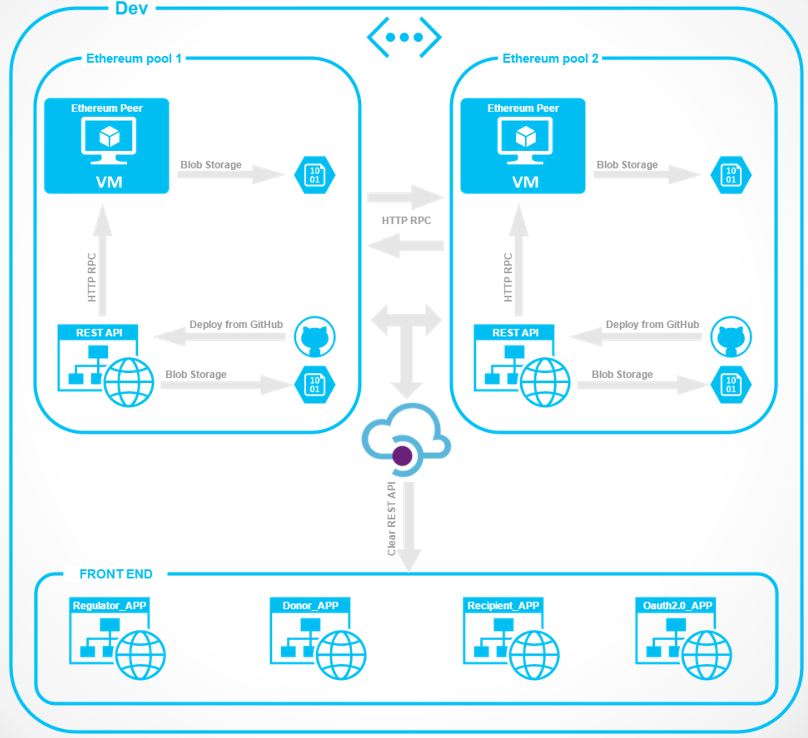

Данная система позволит кардинально изменить рынок дистрибуции услуг в цифровых каналах, открыть клиентам банков широкий доступ к продуктам и сервисам сторонних организаций — участников консорциума без необходимости личного посещения для идентификации. Прототип решения создан на базе облачной платформы Azure Blockchain as a Service от Microsoft.

Консорциум позволяет обеспечить выполнение основных процессов, необходимых для проведения идентификации:

- «получение идентификационных сведений о клиенте» — получение персональных данных непосредственно от клиента;

- «подтверждение достоверности полученных сведений» — сравнение значений хеш-функций, хранящихся в блокчейне, с рассчитанными в моменте;

- «удостоверение (верифицирование) личность клиента» — аутентификация в банке, который проводил первичную идентификацию клиента.

Персональные данные в данном процессе не передаются третьей стороне (остаются только у донора и реципиента). При этом, использование технологии блокчейн не только обеспечивает хранение и неизменность информации о всех проведенных процедурах идентификации. Принцип смартконтрактов позволяет выстроить прозрачную монетизацию сервиса и повысить эффективность взаимодействия участников. А за счёт децентрализации снижается риск компрометации персональных данных, а также повышается отказоустойчивость системы.

Подробнее про реализацию проекта вы можете узнать на GitHub.

Об авторе

Александр Васильев — заместитель директора департамента ИТ по инновациям РосЕвроБанк, смотрит в будущее, слушает Nightwish, верит в блокчейн.

Напоминаем, что Azure можно попробовать бесплатно.

P.S. Благодарим Костю Кичинского (Quantum Quintum) за иллюстрацию к этой статье.

P.S. Благодарим Костю Кичинского (Quantum Quintum) за иллюстрацию к этой статье. Комментарии (30)

Scratch

24.11.2017 15:50Смущает п. 12 где смарт контракт фиксирует факт успешной сверки. У организации ведь полная нода, она может сама сверить данные и не дёргать смарт контракт?

A_Hunter

25.11.2017 23:27не может. через смартконтракт передаётся токен, считайте его токсичным значением. Без него, не получится правильно рассчитать хэши.

Scratch

26.11.2017 10:48Токен расшифровывается в пункте 9. Соответственно, после расшифровки реципиент может сам произвести сверку без обращения к смарт контракту. Данные в блокчейне на этот момент уже лежат (п.1), выковырять их особого труда не составит.

ibKpoxa

24.11.2017 15:51Что гарантирует неизменность цепочки? Сама по себе технология blockchain не даёт такой гарантии. У битка гарантия не 100%, в случае получения 51% мощностей можно исключать транзакции из блоков. Тут же банк, у него явно не будет мощностей сапоставимых с мощностями сети битка или любой из топовых криптовалют, а значит теоретически можно переподписать все блоки как угодно.

rumovskiy

24.11.2017 16:57При чём тут мощности и 51%?

Насколько я понял автора, речь идёт не о «стихийном» блокчейне, как в биткоине, который живёт своей жизнью и должен оставаться работающим независимо ни от чего, а об управляемом государством или какой-нибудь организацией, созданной для этого банками. И право на запись блоков будет не у всех подряд, а только у банков, например. Поэтому и соревновательность эта не нужна.

riko

24.11.2017 22:41Суть блокчейна — обеспечение консенсуса в отсутствии доверенной стороны / регулятора. Наличие государства или управляющей организации делает технологию блокчейн абсолютно бесполезной. Собственно, в приведённом в статье кейсе давно и успешно применяется OAuth.

A_Hunter

25.11.2017 23:42Согласен, в приватных блокчейнах основной смысл теряется. Но мы сейчас говорим о пилоте, проверки технологии, подготовке к следующему шагу. И главное при этом не уйти в криптоанархию. Государство всё-таки является определенным гарантом, защищающим права граждан. Просто подумайте, вот Вы, к примеру, переехали в юрисдикцию, где правит блокчейн. Расчеты в крипте, реестры на БЧ. Отличный дом, достаточный кэш. Но в один прекрасный момент у Вас уводят приватные ключи. Ни собственности, ни прописки, ни денег на существование. Пойдете в полицию? Но государства то нет? И даже если есть, какой-то орган следящий за порядком, то как восстановить собственность? цепочку уже не хардфоркнуть.

A_Hunter

25.11.2017 23:30всё правильно речь идёт о приватном блокчейне. т.е. регулятор (ЦБ или коллегиальный орган — консорциум) принимает решение о присоединении очередного участника. ну и соответственно, чтобы сильно не майнить не PoW, а PoA. )

iTichok

24.11.2017 18:27На сколько я помню, эта идея заняла призовое место на прошлогодней блокчейн-конференции от Майкрософта :)

A_Hunter

25.11.2017 23:46Верно.

На DevCon по блокчейну придумали дельный юскейс по БЧ, и как применить его в текущем законодательстве. А Microsoft в дальнейшем поддержал идею технически и технологически. Кстати, если развивать консорциум в Azure, то можно существенно облегчить интеграцию.

Scratch

24.11.2017 19:40Я правильно понимаю, суть монетизации в том, что на контракте лочатся деньги от организации за 1 попытку авторизации? И отдаёт он их банку только в том случае, если организация их разлочит путём сверки в этом же смарт контракте, чего она в принципе может и не делать.

A_Hunter

26.11.2017 00:00Суть монетизации в том, что банк начинает получать комиссионный доход со своей клиентской базы. При этом в случае централизованной идентификации через ЕСИА (осуществляя первичную идентификацию) банк уже не может управлять отношениями со своим клиентом. Т.е. когда клиент пойдет за услугой в другой банк с применением удаленной идентификации, донор не будет этого знать. При децентрализованном подходе, когда клиент будет приходить от реципиента к донору за аутентификацией, донор будет видеть канал из которого пришел клиент. Таким образом у него есть возможность сделать last best offer. Кстати реципиент именно поэтому может захотеть скрыть себя. И мы это уже реализуем в следующей версии платформы. Таким образом, можно выстраивать очень гибкие отношения на уровне, к примеру: открыт — 10 рублей за авторизацию, скрыт — 100 рублей.

Механику смартконтракта можно по разному реализовать. Тем более, что там нельзя оперировать криптовалютой, но можно, например, «токенизированными ЭДС».

fukkit

24.11.2017 19:47Казалось бы, достаточно в масштабах страны организовать нормальный единый и обязательный к доверию для всех субьектов государственный удостоверяющий центр, похоронить с почестями криптопро, создать удобную и дешевую инфраструктуру электронной подписи — и проблемы удаленной идентификации решатся сами собою. Не нужно будет заигрывать с блокчейнами и прочими малополезными технологиями. Но нет.

AlexVN

25.11.2017 19:29Для удаленной идентификации такой центр есть, СМЭВ называется.

A_Hunter

26.11.2017 00:10Система Межведомственного Электронного Взаимодействия создана совсем для другого. И уж точно не будет в ближайшее время использоваться коммерческими организациями и физическими лицами.

AlexVN

26.11.2017 09:24Вполне успешно используется банками и брокерами.

Физ.лицам доступ не разрешен, это так, но этого наверное и не нужно.

A_Hunter

27.11.2017 13:38Уважаемый, ещё раз. СМЭВ — это шина, а не база данных и не хранилище. Процесс упрощенной идентификации, определенный 115-ФЗ подразумевает запрос у соответствующих ФОИВов, определенных персональных данных, полученных непосредственно от клиента. Цепочка может быть следующая: клиент -> бизнес -> банк -> СМЭВ -> ФОИВ(ЕСИА). Если Вы внедряли этот функционал, то наверняка знаете, насколько это тяжело и нестабильно работает. Причем можно наладить эту связку в рамках одного конкретного проекта, но говорить об интеграционно-лёгком и масштабируемом решении не приходится. Мне не известны банки, которые официально (по рамочному договору), гибко (с проверкой любых, точнее заявленных реципиентом, метаданных) и быстро (до 3-х рабочих дней) подключают к себе любые коммерческие организации для процедур идентификации.

Да и в принципе наш проект совсем не под упрощенную идентификацию (т.к. в ней есть ограничения по суммам переводов), а под полную.

На рынке есть централизованные решения, использующие точно такой же принцип и процессы (донор -> реципиент без раскрытия ПД), но мы то как раз за децентрализацию. По разным причинам: нет единой точки отказа, возможность использования различных механизмов аутентификации (например биометрических) децентрализовано у каждого (и это великое благо — подумайте почему (-: ) и мнг. дрг.

AlexVN

27.11.2017 19:10Да, был не прав. Правильное название Единый червис УПРИД, дотупен через СМЭВ.

По моему опыту сервис работает вполне надежно. Большинство ответов приходит в течении 10 мин. Основная проблема в неправильном вводе данных клиентами, к сожалению сервис не дает детализацию причины отказа.

Все же я не очень понимаю как вы предлагаете сделать полноценную идентификацию при отсутствии законодательной основы. А если она появится так в первую очередь через ЕСИА и СМЭВ.

Вообще я тоже за децентрализацию, но в то же время я за более простые решения, ечли они существуют. Вот если говорить про идентификацию в мировом масштабе, тот тут уж никакой СМЭВ неипоможет ;) возможно блокчейн и будет подходящим решением. Хотя юридическая сторона вопроса боюсь может все испортить.

A_Hunter

26.11.2017 00:07Вы абсолютно правы! Единый удостоверяющий центр — это добро. (но только вот, компрометация корневого сертификата тогда будет самое страшное зло)

Если у каждого гражданина будет собственный ЭЦП (желательно квалифицированный усиленный), то в этом случае блокчейн даст синергетический эффект во многом (не только реестры, но и пеймент). Поэтому заигрывать с БЧ можно и нужно! )

AlexVN

25.11.2017 20:44Я не уловил что мешает использовать законодательно разрешенный способ удаленной идентификации при помощи ЕСИА или СМЭВ(есть практически все население России).

Да, подключиться к СМЭВ не так просто, но вполне возможно для организаций которым это разрешено законодательно(как минимум банки и брокера).

Банки могут предоставлять этот сервис своим клиентам(юр.лицам). Не уверен правда что это будет соответствовать законодательству. Но блокчейн это проблемы точно не решает.

Вообще похоже что в большинстве проектов блокчейн притянут за уши. Особенно это отностится к permissioned блокчейнам в проектах.

A_Hunter

26.11.2017 00:36Термина «удаленная идентификация» законодательно пока не существует. Мы фактически предложили процесс удаленной идентификации в существующем законодательном поле.

Первоначально при разработке законопроекта по удаленной идентификации планировалось использовать существующие аккаунты в ЕСИА (которых всё равно гораздо меньше [очень далеко до всего населения РФ], чем непересекаемое множество клиентов банков топ-20). Однако затем, было принято решение наполнять «базу удаленной идентификации через ЕСИА» с нуля.

Подключаться к СМЭВ, как Вы правильно заметили, может только ограниченный перечень организаций (можно посмотреть на сайте СМЭВ). А идентификация без личного присутствия нужна очень многим организациям, в том числе коммерческим. Так почему бы не реализовать такой сервис, в котором банки, как субъекты 115-ФЗ с качественными идентифицированными клиентами (KYC, AML вот это всё), могут осуществлять идентификацию друг другу и другим коммерческими организациям, работающим в диджитале?

И блокчейн здесь очень хорошо ложится не только, как транспорт, с помощью которого можно реализовать принцип zero-knowledge proof, но и рассчитывать всех в моменте, в том числе, обеспечивая даже эскроу-сервис при необходимости.

Согласен, попытка применить публичный Ethereum в приватном формате — не лучший вариант, но мы были тогда в самом начале пути и экспериментировали. Если бы начинали сейчас, в первую очередь под Enterprise-решение рассматривали бы Corda, Fabric, Exonum.

Цель статьи, рассказать как уже сейчас можно и нужно использовать технологию блокчейн.

AlexVN

26.11.2017 09:17Откуда уверенность что не работает законодательно удаленная идентификация? Как минимум все топ брокера этим уже около года пользуются. Можете сами убедиться и пройти удаленную идентификацию при открытии брокерского счета. Причем успользуется как ЕСИА, так и СМЭВ. Закон был принят около двух лет назад, номер на память не помню, но могу найти при необходимости. Я так уверенно говорю потому что занимался внедрением проекта удаленного открытия счета.

A_Hunter

27.11.2017 13:04Это не удаленная идентификация, а упрощенная идентификация. Немного разные понятия. И счета брокерские можно открывать с помощью упрощенной идентификации. Банковские нет, только с личным присутствуем. Именно поэтому текущий законопроект №157752-7 вводит соответствующую терминологию и разрешает открывать счета банкам.

AlexVN

26.11.2017 09:22Насчет блокчена хотелось бы увидеть больше деталей: участники системы, права(permissioned?), ноды, обеспечение консенсуса и пр.

Иначе все это звучит популистски: используйте блокчейн во всех ваших проектах и будет вам счастье(пока хайп не схлынет)

A_Hunter

27.11.2017 13:16+1По описанию же есть ответы на эти вопросы.

Участники:

- ЦБ или консорциум (коллегиальный орган) — регулирует доступ в приватных блокчейн;

- Донор — поставщики персональных данных (субъекты 115-ФЗ, которые могут проводить первичную идентификацию с личным присутствием): банки, опсосы, почта РФ и т.д.

- Реципиенты — любые коммерческие организации, которым необходима идентификация клиентов (и здесь, основной профит, что к СМЭВ для проведения упрощенной идентификации, не может подключиться любой)

Каждый из участников держит собственною ноду или при желании подключается через REST API к ноде того участника, кому доверяет.

Алгоритм консенсуса PoA (т.к. этериумбейзд).

И ещё раз нотмечу. Мы не евангелируем и не призываем, но делимся опытом. Надо ли, каким образом и что за блокчейн-платформу использовать в ваших проектах, решать только Вам. Причём если Вы настроены скептически и на первый взгляд не видно профита, то тогда действительно не стОит.- ЦБ или консорциум (коллегиальный орган) — регулирует доступ в приватных блокчейн;

sshmakov

Просто если кому-то это будет интересно — это законопроект под номером №157752-7

И эта третья сторона, согласно вышеупомянутому законопроекту — ЕСИА. И проблемы нет. Соответственно, в этом случае вторая (каждый с каждым) и третья (персональные данные) проблемы волшебным образом испаряются.

«Хорошо, но есть нюанс» © Т.к. у нас нет единого интерфейса интернет-банков, то каждой организации придется выстраивать отношения с каждым банком. То есть вторая проблема в полный рост.

И в пунктах 9, 10, 11 неплохо бы указать, кто это все делает.

A_Hunter

Как говориться, дьявол в деталях. )) Законопроект предусматривает накопление профилей с нуля. Т.е. по факту, чтобы воспользоваться удаленной идентификацией клиенту необходимо сначала ещё раз прийти в уполномоченный банк для первичной идентификации. Набрать необходимое количество профилей, чтобы услуга была массовой не реально даже и за 5 лет (чтобы понимать масштаб, по состоянию на 01.01.17 количество аккаунтов на Госуслугах было около 30 млн. Сколько существует портал Госуслуги?).

С другой стороны, сейчас банки законодательно могут идентифицировать клиентов и у топ 20 банков уже первично идентифицированы over 90% платежеспособного населения страны. Таким образом децентрализованный подход позволяет уже сейчас без изменения законодательства идентифицировать удаленно большую часть потенциальных клиентов.

Не совсем так. Здесь можно привести пример с использованием шины. Каждый участник, присоединяясь к консорциуму, осуществляет интеграцию собственных систем с блокчейном. При этом структура сообщений\потоков строго формализована, метаданные описаны. Дополнительно банк поднимает на фронте еще один интерфейс аутентификации. Только после аутентификации клиент не проваливается в личный кабинет, а происходит помещение токена в блокчейн.

Резюмируя, интерфейсы не каждый с каждым, а каждый с шиной.

посмотрите на схему выше. 9 и 10 — организация (реципиент), 11 — смартконтракт.

p.s. мне очень понравились Ваши вопросы. Если есть интерес к проекту и желание присоединиться, велкам. ;)

sshmakov

То есть, блокчейн здесь играет две роли:

— роль шины передачи данных между организацией(-ями) и банком(-ами)

— роль единой системы, где фиксируется факт подтверждения идентификации

Ничего не упустил?

Тогда для этих двух ролей подходят провайдеры электронного документооборота (ЭДО), коих уже 120 штук. Они и шину реализуют, и юридически значимый документооборот.