Российские, в первую очередь убыточные и инвестиционные, e-commerce проекты очень часто твердили, что Китая бояться не стоит (например). Но практика доказала обратное. В рамках статьи попробуем сравнить первоисточники: статистику на китайского и российского ритейла.

Коротко об истории

Зарождение мировой электронной коммерции связано с 1960 годом, когда для компании American Airways впервые были создана автоматическая система регистрации пассажиров (SABRE). Электронная коммерция России и Китая, несмотря на сравнительно позднее зарождение, имеет достаточный потенциал для дальнейшего развития.

В 1994 году был официально зарегистрирован национальный домен .ru для Российской Федерации, в этом же году создан первый сайт в зоне RU — www.ru (архивная версия по адресу www.1-9-9-4.ru). В сентябре 1995 года на базе провайдера «Нетклаб» впервые в России создан механизм для торговли компакт-дисками через Интернет (магазин почти сразу закрылся из-за нерентабельности). 30 августа 1996 года была предпринята новая попытка создания российского интернет-магазина, и на этот раз успешная: открылся интернет-магазин «Символ» (www.symbol.ru), ныне называющийся Books.ru. В марте 1997 года прошёл первый РИФ (Российский интернет-форум). 10 апреля 1998 г. на российском рынке финансовых услуг появился виртуальный банк IMTB. 20 ноября 1998 года — совершён первый перевод средств через Webmoney — первую общедоступную систему электронных платежей. В 2000 году наблюдались наиболее высокие темпы роста интернет-магазинов, российские предприниматели стремились занять свое нишу в Сети.

История электронной коммерции Китая начинает свое развитие с 1997 г., в это время начинают появляться первые В2В платформы (ChemNet), (Trade easy.com). 1999 г. можно считать переломным – в этом году создается гигант электронной коммерции Китая, занимающий лидирующие позиции и по сей день – Alibaba Group. Важным периодом в истории электронной торговли Китая можно считать 2003-2005 гг., в этот период в Китае бушевала атипичная пневмония (SARS), покупатели, боясь заразиться, меньше выходили на улицу и больше покупали в Сети, тем самым спровоцировали бум развития электронной коммерции. Современный период характеризуется постоянной модернизацией электронной коммерции Китая и ее развития, по последним данным, объем электронной коммерции Китая достиг 16,2 трлн. юаней.

Динамика развития интернет-магазинов

На сегодняшний день в России насчитывается более 40 тыс. интернет-магазинов и около 35 млн. покупателей. Несмотря на то, что общая статистика интернет-магазинов демонстрирует рост, количество закрытых проектов также увеличилось.

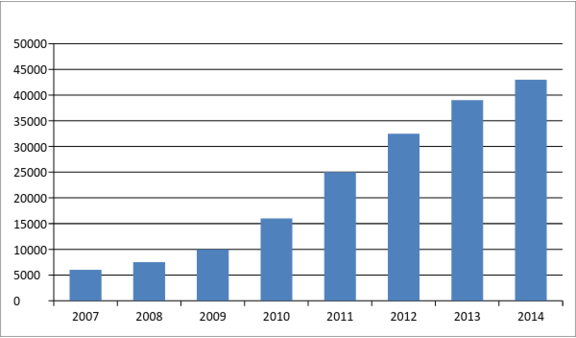

Динамика количества интернет-магазинов в России с 2007 по 2014 гг. выглядит следующим образом:

Источник: Digital агентство Marketing-Up

Заметно возросло количество крупных интернет-магазинов – их около 50, они активно развиваются и расширяются. Больше всего магазинов приходится на категорию микро-магазинов (число магазинов около 35400), на категорию средних магазинов приходится 950 магазинов, малых – 6500.

Наибольшее число новых магазинов приходится на товарную категорию «Стройматериалы», «Товары для дома», «Подарки», «Оборудование». Тенденция превышения закрывшихся магазинов над новыми наблюдается в категориях «Цветы», «Электроника и бытовая техника», «Компьютеры и ноутбуки».

В целом, можно отметить, что в последнее время наблюдается тенденция ухода с рынка слабых магазинов, чувствительных к нестабильному курсу и ориентированных на санкционные товары. Тем временем более крупные магазины расширяют товарные категории, становятся многоуровневыми.

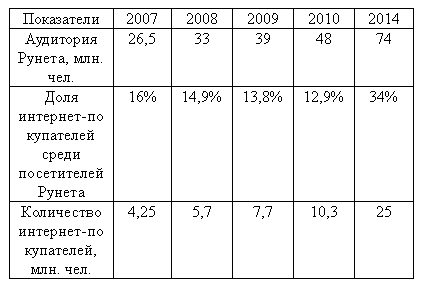

Еще в 2001 г. в России присутствовало 362 интернет-магазина, причем 85 % из них не поддерживало онлайн платежи систем электронных денежных переводов. Динамика развития интернет магазинов в 2007-2014 гг. по таким показателям как аудитория Интернета, доля интернет-покупателей среди посетителей Рунета, а также количество интернет-покупателей выглядит следующим образом:

По данным ФОМ

Если говорить о лидерах, то можно заметить, что в рейтинге топ-100 от агентства Data Insight присутствуют и убыточные проекты, среди них холдинг Ozon.ru, который в 2013 г. нарастил выручку до 7,4 млрд с 6,4 млрд., при этом убыток компании возрос с 610 млн. руб. до 619,7 млн. руб., в то время как еще в 2011 г. убыток составлял всего 211 млн. руб… Также к убыточным проектам относится «Сотмаркет», где чистая прибыль в 18,8 млн. руб. сменилась убытком в 70,1 млн. Чистые убытки увеличились и у магазина Enter.ru. Рост убытков компаний объясняется ростом проектов, увеличением объемов закупок. Кроме того, Ozon, например, будучи проектом по продаже книг и дисков, поддерживает свои финансовые показатели продажей непрофильных товаров, однако выручки от продажи все же не хватает на покрытие убытков.

Если говорить об инвестиционных проектах, то российский e-commerce долгое время привлекал инвестиции, однако в 2014 году медиа и программное обеспечение оттеснили e-commerce на второй план. Согласно исследованию Venture Barometer, e-commerce возглавил список наименее перспективных ниш для инвестирования. Если раньше венчурные деньги активно шли в проекты по бронированию отелей и авиабилетов, купонные сервисы и интернет-магазины то теперь вместо электронной коммерции инвесторы будут выбирать реальный сектор, причиной разочарований инвесторов является низкая маржинальность e-commerce.

По данным CB Insight за первое полугодие 2014 года было привлечено инвестиций на 231,7 млн долларов. Крупнейшей сделкой стала покупка Яндексом портала auto.ru (объявленная сумма сделки 175 млн. долларов) и приобретение доп.эмиссии Ozon (10,8%) за 150 млн. долларов АФК Система и МТС. Крупные сделки происходили преимущественно в сегменте электронной торговли: помимо Ozon.ru, это приобретение агрегатора сервисов по доставке еды Delivery Club международной группой компаний Foodpanda, сделки Naspers – Esky.ru, Vaizra Capital – Островок, Kinnevik – Avito, IFC – Lamoda. Фонд развития интернет-инициатив (ФРИИ) опубликовал в феврале 2016 года отчет о состоянии российского рынка прямых и венчурных инвестиций в сегменте «Интернет и информационные технологии» за 2015 г. Общая динамика рынка — нисходящая. Рынок уменьшился на 43% по сумме инвестиций на всех стадиях и на 20% по количеству сделок. Средняя стоимость сделки в 2015 г. составила 152 млн. руб. против 210 млн. в 2014 г. Таким образом, произошло уменьшение средней суммы сделки на 29%.

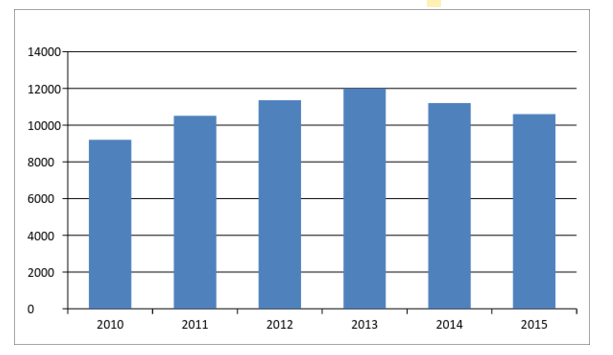

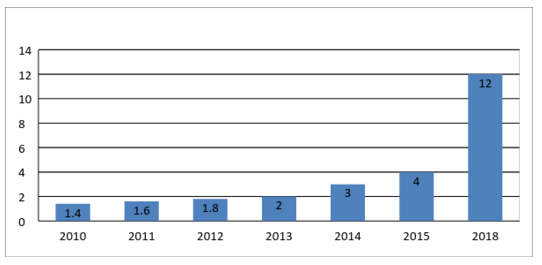

В Китае количество В2В площадок в 2014 г. достигло 11200, что по сравнению с 2013 г. уменьшилось на 6,7%. К причинам сокращения числа В2В площадок относятся внешнеэкономическая и внутренняя стагнация, а также то, что многие слабые платформы в условиях жесткой конкуренции уходят с рынка. Динамика В2В площадок с 2010 по 2015 гг.:

Источник: 100ec.cn

К платформам В2В, занимающим наиболее обширную нишу на рынке электронной коммерции относят: Alibaba Group (38,9%), Mysteel.com (18,5%), Global Sources.com (4,8%), HC360.com (3,78%), Focus Group (2,0%), Global Market Group (1,4%), Toocle.cn (0,6%), другие – 30,2%.

Стоит отметить, что все крупные площадки сектора В2В, за исключением Alibaba Group, в условиях замедляющегося макроэкономического роста, потерпели разной степени убытки.

Alibaba Group обладает очевидным преимуществом, несмотря на незначительное снижение доли компании в общем объеме В2В сектора, Alibaba продолжает удерживать лидирующую позицию. Более того, только за первое полугодие 2015 г. на базе платформы начали работать свыше 1688 магазинов.

Шанхайская платформа My Steel увеличила долю своего присутствия на рынке на 0,7%, кроме того, компания активно формирует свою собственную экосистему, складскую и логистическую систему. В то же время основу Шенчьженьской платформы Global Sources представляет торгово-выставочная деятельность, главным образом проведение Гонконгской международной выставки электроники Sourcing Show, а также Shenzhen International Machinery Manufacturing Industry Exhibition.

Доля на рынке компании HC360.com снизилась из-за введения платной регистрации, что в итоге привело к уменьшению количества пользователей, и тем самым к снижению доходов.

Среди наиболее крупных В2С площадок, занимающих на рынке Китая наибольшую долю: Tmall (59,3%), DJ.com (20,2%), Sunning (3,1%), Vip.com (2,8%), Gome (1,7%), Amazon.cn (1,5%), 1haodian (1,4%), Dandgdang (1,3%), Yixun (1,1%), Jumei (0,6%). Данные интернет-магазины предлагают товарные категории: «Одежда, обувь, аксессуары», «Электроника, бытовая техника», «Косметика, парфюмерия», «Товары для дома».

Среди инвестиционных проектов к наиболее значимым относятся: создание центра трансграничной электронной коммерции в Екатеринбурге. Договор был подписан между представителями Государственного почтового бюро Китая и представителями правительства Свердловской области на международной выставке Иннопром-2015. Данный проект рассматривается как практическая составляющая стратегий Евразийского экономического союза и экономического пояса «Шелкового пути», предполагается, что уникальное расположение Екатеринбурга поможет сократить сроки доставки товаров с двух недель до 3-5 дней.

Объемы интернет-торговли в России, доля онлайн-торговли в общем объеме торговли страны

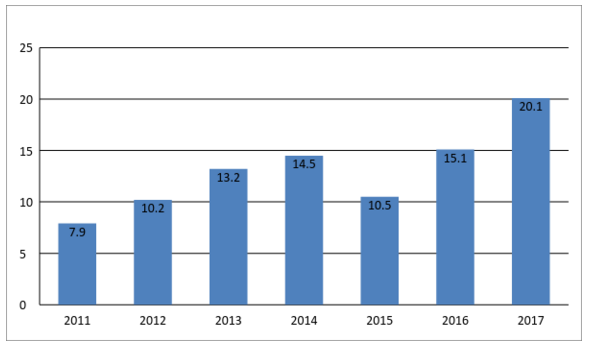

По данным агентства Data Insight, в 2014 г. объем рынка e-commerce достиг 645 млрд. руб. (16,7 млрд. долл.). Объем внутреннего рынка составил 560 млрд. руб. (14,5 млрд. долл.). Объем трансграничной торговли составил – 85 млрд. руб. (2,2 млрд. долл.) Динамика электронной торговли России 2011-2017 гг.:

Источник: Годовой отчет аналитического агентства Data Insight, 2014 г.

Согласно исследованию, рост внутреннего рынка составил 35%, с учетом покупок в зарубежных интернет-магазинах — 42%. Объем рынка увеличился преимущественно за счет повышения роста цен, реальный рост рынка составил около 17%, что по сравнению с показателями прошлого года ниже в 1,5 раза.

Доля интернет-торговли в ВВП России в 2014 г. составила порядка 2 %, в общем объеме розничной торговли России доля электронной торговли составила 3 %. По прогнозам, к 2018 г. доля онлайн-торговли в общем объеме розничной торговли составит 12 %.

Объемы интернет-торговли в Китае, доля онлайн-торговли в общем объеме торговли страны

Согласно данным центра аналитики и статистики Китая, объем рынка электронной торговли в 2014 г. составил 13,4 трлн. юаней (2 трлн. долларов). Из них на сектор В2В приходится около 74, 6 % рынка, на сектор В2С – 21% рынка электронной коммерции. Динамика объема электронной торговли с 2011 по 2015 гг.:

Источник: 100ec.cn

Доля электронной торговли в ВВП Китая составила 7%, кроме того в 2014 г. объем экспорта-импорта КНР достиг 4,16 трлн. долларов, из которых 0,59 трлн. приходится на трансграничную торговлю, при этом 80% из которых составляет экспорт. По итогам периода с января по август 2014 г. доход КНР от интернет-торговли составил 1,5 трлн. долларов, что на 25% больше, чем в аналогичном периоде прошлого года. В сентябре розничный оборот интернет-торговли вырос на 36,2% и достиг 2,59 трлн. юаней.

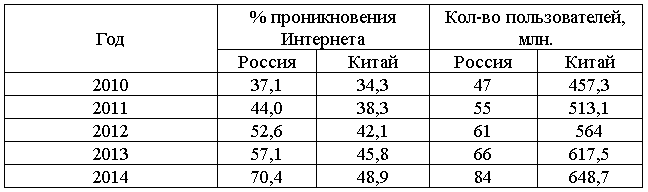

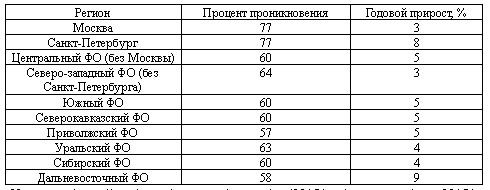

Проникновение Интернета в России и в Китае

В России по состоянию на 2014 г. 70,4% населения имеют выход в Интернет, 84 млн. человек возрастом от 16 лет и старше являются пользователями Интернет. Проникновение Интернета в России носит неравномерный характер, наибольшую долю пользователей Интернет по регионам занимает Москва (83% населения пользуются Интернет), в городах с населением 100 тыс. и более доступ к Сети имеют 71% населения, в малых городах и селах – 66%.

Среди ключевых факторов, объясняющих региональные отличия – разница в уровне жизни, покупательской способности и развитии широкополосного и беспроводного доступа в Интернет, а также в компьютерной и Интернет-грамотности. Распространение Интернета и интенсивность его использования взаимосвязаны: чем выше процент интернет-пользователей, тем выше уровень Интернет-активности и наоборот.

Российский рынок фиксированного ШПД в сегменте частных пользователей берет свое начало с 2002 года, когда абонентов этого сегмента было всего несколько тысяч. В 2007 году рынок перешел в стадию активного роста и вот спустя еще 7 лет в 2014 году уже можно отметить переход в стадию зрелости и постепенного насыщения спроса. По предварительным оценкам J’son & Partners Consulting, количество российских домохозяйств, имеющих фиксированный широкополосный доступ в Интернет в 2014 году, составило 29,7 млн, увеличившись по отношению к показателю 2013 года на 5%. Проникновение услуги достигло 53,6%. По предварительным итогам J’son & Partners Consulting, объем российского рынка ШПД в сегменте частных пользователей в 2014 году вырос на 4% и составил почти 110 млрд. рублей.

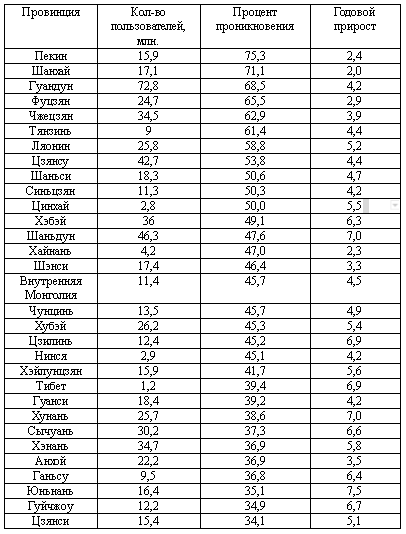

Вот уже несколько лет подряд в Китае наблюдается тенденция зависимости от Интернет шопинга. К середине 2014 года, по данным информационного центра Интернета Китая (CNNIC), процент проникновения Интернета в стране превысил 48%, а количество пользователей превысило отметку в 633,5 млн. человек. Более 500 млн. жителей страны регулярно выходит в Сеть с помощью мобильных устройств. Количество покупателей, совершающих регулярные покупки в Сети хотя бы раз в 3 месяца, составляет от 305 до 310 млн. человек. Около 75 % пользователей Интернетом для поиска товаров и сравнения цен пользуются мобильными устройствами. Для совершения мелких сделок, например, для покупки предметов повседневного использования, около 40 % покупателей используют мобильные телефоны и планшеты. Однако для совершения более крупных сделок большинство покупателей используют компьютер и ноутбук.

Кроме того, стоит отметить, что электронная коммерция бурно развивается в китайских деревнях. Так в октябре 2014 г. Alibaba Group объявила о запуске стратегии для сельской местности носящей название «Программа тысячи уездов, десятков тысяч деревень», в рамках которой запланировано в течение следующих 3-5 лет инвестировать 10 млрд. юаней и создать 1000 сервис-центров уездного уровня, а также 100 тыс. пунктов обслуживания деревенского уровня.

Влияние падения курса рубля и кризиса в России на онлайн-покупки

Российские покупатели стали меньше покупать в зарубежных американских и европейских магазинах, причиной стало падение курса рубля. Для российского потребителя цены на европейских и американских онлайн-рынках перестали быть привлекательными, более того, теперь российских покупателей стал привлекать китайский рынок. До обвала курса рубля в 2014 г., лидером по заказам на американском сайте EBay была Россия, однако теперь сложилась иная ситуация – российские покупатели начали приобретать товары в китайских магазинах, в частности на Aliexpress.

Участники рынка e-commerce отмечали, что в 2014 г. магазины, торгующие бытовой техникой и электроникой, тем не менее, находились на пике популярности, так как покупатели стремились избавиться от дешевеющего рубля.

Онлайн-платежи

Для России характерен быстрый рост такого вида платежей, как электронный кошелек. Согласно исследованию компании PayPal, проведенному совместно с Data Insight, число пользователей электронными кошельками увеличилось на 42 %.

Доля населения, имеющего банковскую карту, составляет 71 %, с 2009 года их доля возросла более чем в два раза с 31 %. Доля покупателей, использующих наличные, заметно сократилась, если в 2013 их доля равнялась 69 %, то в 2015 составила 56 %.

С 2013 года значительно выросла доля безналичных платежей в интернет-магазинах (55% сейчас и 14% два года назад). Рост объясняется увеличением доли пользователей интернет-магазинами.

Применительно к расчетам в сети Интернет развитие электронной торговли по моделям B2C и C2C стало возможным благодаря активному использованию китайскими пользователями виртуальных денег, которыми рассчитываются за онлайн-игры, сервисы, распространяемые с использованием системы мгновенных сообщений QQ, которая популярна в Китае. Рынок виртуальных денег уже превысил уровень в 1 млрд. долларов и постоянно растет примерно на 30% в год. В то же время в связи с активным распространением виртуальных денег китайское правительство ввело ряд ограничений на их использование, одним из которых является запрет обмена виртуальных денег на реальную валюту, т.е. обладатель виртуальных денег может потратить их только на оплату товаров и услуг. Лидером в области виртуальных денег является провайдер сети моментальных сообщений QQ компания Tencent. Пользователи этой системы могут приобрести так называемые Q-жетоны в обмен на наличные деньги, посредством телефонных карт для оплаты мобильной связи, которые выпускает China Mobile. Q-жетоны могут быть использованы для приобретения добавленных услуг мобильной связи, оплаты лицензии на антивирусное и иное программное обеспечение, электронных открыток, в некоторых случаях возможно даже приобретение реальных товаров.

Данные о доходах китайских В2В платформ

Согласно мониторингу Центра исследования электронной коммерции Китая, выручка В2В сектора в целом составила 1,65 трлн. долларов, что по сравнению с прошлым годом меньше на 4,3 %.

Из-за снижения темпов экономического роста Китая, у компаний, занимающих главенствующие позиции в В2В секторе (кроме Alibaba Group), финансовые показатели доход и чистая прибыль получили отрицательный рост.

- Alibaba Group (B2B сектор) – доход компании составил 630 млрд. долларов, рост составил 25,3 %. Доходы от международной деятельности составили 360 млрд. долларов, доходы от внутренней деятельности – 270 млрд. долларов. Компания по-прежнему сохраняет лидирующую позицию, занимая почти половину В2В сектора. 1688 магазинов, вышедшие на глобальный рынок, приносят компании основной доход. Упорядочивание цепочки поставок и обслуживания также увеличивают конкурентоспособность компании.

- Global Sources (Guangdong Province, Shenzhen) – доход в 86, 7 млрд. долларов (упала на 2, 26 %). Чистая прибыль составила 9,2 млрд. долларов. На доходы компании влияют торговые выставки, а также колебания валютного курса.

- Focus Group (Jiangsu Province, Nanjing) – доход 35 млрд. долларов, снизился на 12,44 %. Чистая прибыль — 16, 35 млрд. долларов (рост на 51,9%). Компания предпринимает попытки выйти на международный рынок, а также попытки внедрения механизмов защиты покупок и повышения безопасности платежей для увеличения прибыли.

- HC360.com (Beijing) – доход 58, 6 млрд. долларов (снизился на 15,9%), чистая прибыль – 6,1 млрд. долларов (снизилась на 59,8%). После того как, на платформе ввели платную регистрацию, количество пользователей резко сократилось, что в конечном итоге привело к снижению прибыли.

- Toocle.cn (Zhejiang Province, Hangzhou) – доход 10, 9 млрд. долларов (снизился на 18,3 %), чистая прибыль – 2, 58 млрд. долларов (снизился на 14, 6 %) – в данный момент компания находится на пути совершенствования и модернизации своей деятельности, компания планирует ввести комиссионные сборы за обслуживание операций.

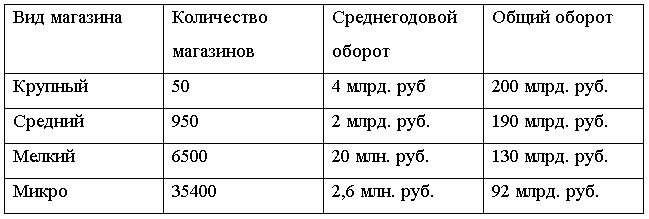

Распределение магазинов на крупные, средние мелкие и микро магазины

К крупным относятся магазины, где суточное число заказов превышает 100.

Средние магазины — более 20 заказов в сутки

Мелкие магазины — менее 20 заказов в сутки

Микро менее 10 заказов в сутки

Основные показатели 2014 г.:

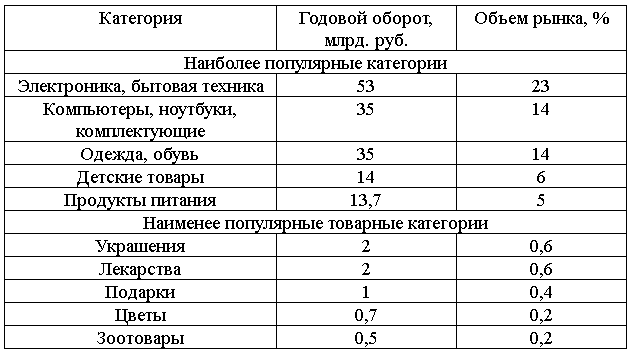

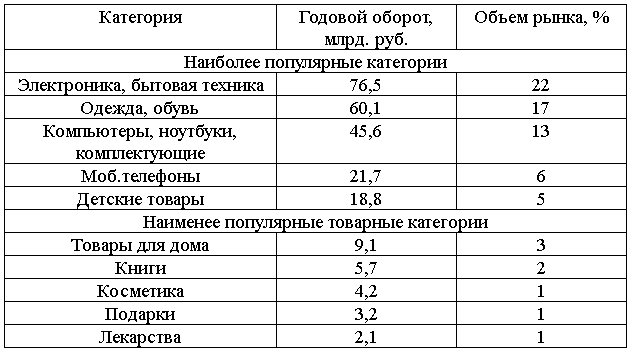

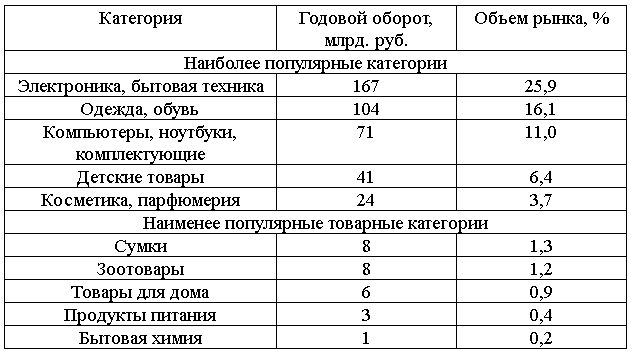

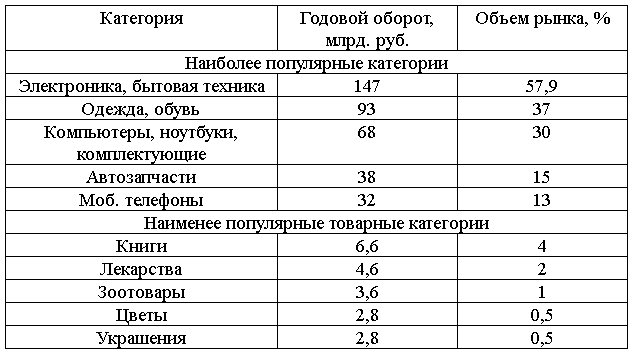

Динамика топ-5 наиболее и наименее популярных товарных категорий, годовой оборот (млрд.), объем рынка.(%)

2011 год

2012 год

2013 год

2014 год

Источники: годовые отчеты Data Insight, аналитический бюллетень InSales

Распространение Интернета на территории России и Китая

В Китае в 2014 г. число пользователей сети Интернет достигло 649 млн. человек, годовой прирост составил 31,1 млн. человек. Процент проникновения Интернета в 2014 г. достиг 48,9 %, что по сравнению с 2013 г. больше на 3,1 %.

Динамика проникновения Интернета в России и в Китае:

География распространения Интернета в Китае

География распространения Интернета в России

Источник: yandex.ru/company/researches/2015/ya_internet_regions_2015

Развитие e-commerce в китайских деревнях

Компания Alibaba планирует инвестировать 10 млн юаней в логистику, оборудование и обучение для развития e-commerce в 100 000 китайских деревнях в ближайшие 3-5 лет. Alibaba планирует развивать региональные центры Taobao, где жители сельских районов смогут не только приобретать товары с оплатой при помощи мобильных телефонов, но и оплачивать коммунальные услуги через Интернет. Alibaba берет на себя не только обучение продавцов в таких представительствах, но и обеспечение необходимыми компьютерами, а также обеспечивает своевременную доставку заказов. Обучение проходят именно сельские жители в качестве представителей в таких центрах.

В рамках «Программы тысячи уездов, десятков тысяч деревень», Alibaba Group заключила с крупнейшим в Китае оператором China Telecom соглашение о продаже жителям периферии бюджетных смартфонов (ценой примерно $48), таких как Uniscope, Ctyon и Kingsun. Согласно плану стратегии, малые города и деревни будут способствовать распространению ОС YunOS (конкурент Android) и станут ключом для дальнейшего распространения бизнеса Ма Юня. Кроме того, более дорогие бренды Coolpad, Hisense TCL будут поставляться в деревни с уже установленным мобильным приложением Taobao Mobile.

Исследовательское подразделение Alibaba прогнозирует, что рынок электронной коммерции в периферии Китая в 2016 году достигнет $75 млрд. Резиденты провинций тратят в среднем от $80 до $300 в онлайн каждый год. Более того, локальные продавцы открыли уже более 480 000 магазинов на Taobao.

Основатель и исполнительный директор Alibaba, Джек Ма, заявил, что в ближайших планах компании сменить фокус с зарубежной экспансии на проникновение в малые города Китая. Несмотря на то, что покупатели в малых городах делают менее объемные покупки, чем их соседи в мегаполисах, они остаются ключевым источником роста для торгового гиганта и генерируют около 42 % объема продаж гиганта e-commerce.

P.S. В следующей части мы продолжим сравнение e-commerce двух стран, а пока благодарим нашего переводчика и основного автора статьи — Екатерину Павлецову за проделанную работу, т.к. без неё эта статья не состоялась бы.

Поделиться с друзьями

Комментарии (1)

TicSo

11.05.2016 18:04Спасибо, прочитал с удовольствием. Интересно, есть какая-либо статистика

о том, как e-commerce влияет на существующие Торговые центры, крупные

магазины и бутики? И в плане арендных ставок, и в их конкуренции…

По перспективе, кроме движения e-commerce в деревни, что

ждать в крупных городах, — тоже интересно.

TicSo

Спасибо, прочитал с удовольствием. Интересно, есть какая-либо статистика

о том, как e-commerce влияет на существующие Торговые центры, крупные

магазины и бутики? И в плане арендных ставок, и в их конкуренции…

По перспективе, кроме движения e-commerce в деревни, что

ждать в крупных городах, — тоже интересно.