Принципы работы и механизмы роста SaaS-компаний

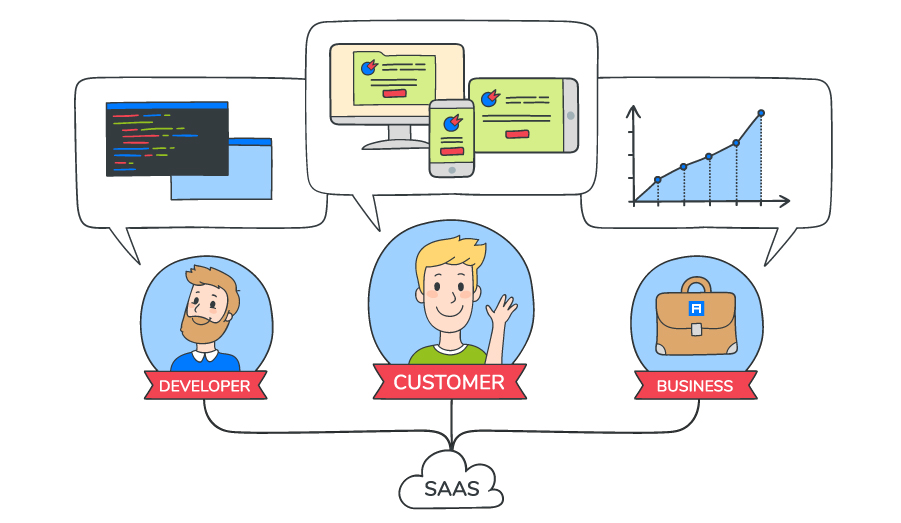

Программное обеспечение как услуга (SaaS) — это модель оплаты и поставки программного обеспечения, которая настолько превосходит традиционный способ — продажу лицензий на ПО, что перестраивает компанию согласно своим потребностям. Благодаря этому SaaS-компании получили совершенно особый практический опыт. К сожалению, многим этот путь дается с трудом: они повторяют уже известные ошибки — вместо того, чтобы старательно набивать шишки на новых местах.

Вряд ли кому-то захочется наступать на чужие грабли, поэтому мы бегло рассмотрим положение дел в SaaS-бизнесе. Чтобы добиться успеха в этом секторе, нужно научиться лучше понимать бизнес-модель SaaS, уметь предвидеть, по какой схеме следует продавать продукт («со слабым контактом» или «с сильным контактом»), и — если вы уже работаете в SaaS-бизнесе — уметь оценивать состояние компании и совершенствовать ее работу.

Если вы — разработчик ПО и при этом продаете не мобильные приложения (у них собственная модель оплаты, определяемая магазинами приложений конкретных платформ), вам необходимо досконально понимать, как работает SaaS-бизнес — тогда вы сможете принимать более эффективные решения касательно продукта (и компании) и видеть подстерегающие бизнес проблемы за месяцы и даже годы до того, как они станут очевидными. Кроме того, это понимание поможет в переговорах с инвесторами.

Переведено в Alconost

Как SaaS захватывает мир

Клиентам SaaS нравится за то, что оно «просто работает». Чтобы пользоваться продуктом, обычно ничего устанавливать не нужно. Сбои оборудования и ошибки эксплуатации — проблемы, часто возникающие, когда сложные машины обслуживаются не профессионалами, — не приводят к значимой потере данных. SaaS-компании достигают уровня работоспособности (который может выражаться процентом времени, когда ПО доступно и работает правильно), существенно превышающего показатель, которого в большинстве своем достигают ИТ-подразделения компаний (не говоря уже об отдельных людях).

Кроме того, использование SaaS обычно кажется менее затратным, чем использование ПО, продаваемого по другим моделям оплаты. Это важно, например, для пользователей, которые не уверены, какое ПО следует выбрать в долгосрочной перспективе, или которым ПО нужно на небольшой срок.

Разработчикам SaaS нравится главным образом за модель поставки, а не модель оплаты.

Большая часть SaaS находится в постоянной разработке и использует инфраструктуру компании. (Важное исключение составляют SaaS в корпоративном секторе, тем не менее с подавляющим большинством SaaS в секторах B2C и B2B пользователи работают через Интернет с серверов, поддерживаемых компанией — разработчиком данного ПО.)

Исторически сложилось так, что компании-разработчики не контролировали окружения, в которых выполнялся их код, и это усложняло как разработку, так и техническую поддержку клиентов. На любое ПО, развернутое на оборудовании клиента, влияют различия в конфигурациях систем, взаимодействие с другим установленным ПО и ошибки оператора. Это необходимо учитывать при разработке ПО и обслуживании клиентов. Компании, которые продают свои разработки и по модели SaaS, и как устанавливаемое ПО, часто отмечают, что в случае развернутого локально ПО от одного клиента поступает в десять и более раз запросов на поддержку.

Компаниям и инвесторам SaaS нравится, потому что экономические характеристики SaaS выглядят намного привлекательнее, чем продажа лицензий на ПО. Выручка от SaaS обычно поступает регулярно и легко предсказуема, благодаря чему денежные потоки в SaaS-компаниях намного легче прогнозировать, что позволяет использовать это в планировании и даже здесь и сейчас продавать инвесторам движение денежных средств в будущем и, соответственно, довольно щедро финансировать нынешний рост. По этой причине SaaS-компании считаются одними из самых быстрорастущих компаний — разработчиков ПО в истории.

Модели продаж SaaS

Если не углубляться в детали, есть два способа продавать SaaS. Модель продаж определяет почти все остальные аспекты жизни SaaS-компании и ее продукта — она настолько пронизывает всю деятельность, что это может оказаться полной неожиданностью для новичков в SaaS-бизнесе. Одна из самых распространенных ошибок SaaS-компаний, на устранение которой могут уйти годы, заключается в несоответствии между продуктом или рынком и выбранной моделью продаж.

К концу статьи станет понятно, что модель продаж для SaaS-продуктов определяет работу компании в намного большей степени, чем другие различия: продажа физическим лицам (B2C) или предприятиям (B2B), получает компания поддержку от венчурных фондов или обходится собственными средствами, какой технологический стек у продукта под капотом и так далее.

Модель продаж SaaS со слабым контактом

Некоторые продукты продают себя сами.

Модель SaaS со слабым личностным контактом подходит для большинства клиентов и позволяет покупать продукт без постоянного личного взаимодействия с представителями компании-разработчика. Основные каналы сбыта в этом случае — веб-сайт ПО, email-маркетинг и (очень часто) бесплатная пробная версия, которую стремятся разработать так, чтобы ее можно было очень легко и быстро начать использовать — а затем так же непринужденно стать постоянным пользователем.

Иногда в таких компаниях все-таки организуют подразделения по продажам, но чаще в виде так называемых «отделов удовлетворенности клиента», которые в меньшей степени ориентированы на то, чтобы убеждать клиентов покупать ПО и в большей — на то, чтобы пользователи бесплатных пробных версий переходили к постоянному использованию и начинали оплачивать услугу по окончанию срока бесплатной версии.

Поддержка клиентов в случае продуктов со слабым контактом обычно организована так, что ее можно масштабировать: продукт разрабатывается таким образом, чтобы избежать требующих вмешательства человека случаев — например, подготавливаются обучающие ресурсы, которые распространяются на всю клиентскую базу. Человеческий ресурс используется в последнюю очередь. При этом, как ни странно, у многих работающих по этой модели компаний поддержка клиентов просто превосходная. Экономические показатели SaaS зависят от долгосрочной удовлетворенности клиентов, поэтому даже продукт, по которому ожидается только одна заявка (отдельное взаимодействие с клиентом) на каждые 20 клиенто-месяцев, может значительно нагрузить команду удовлетворенности клиентов.

SaaS-продукты со слабым контактом обычно продаются по ежемесячной подписке с диапазоном цен от примерно 10 долларов США для B2C-приложений до 20–500 долларов США в месяц для B2B-сегмента. Это соответствует средней сумме контракта (ACV, англ. «average contract value») 100–5000 долларов США. В компаниях, работающих по модели со слабым контактом, термин ACV обычно не применяется — вместо него используется показатель месячной стандартной цены — однако нам важно сравнить их с SaaS-приложениями модели с сильным контактом.

Если спросить у владельца SaaS-компании со слабым контактом о самом важном показателе, вам назовут регулярную месячную выручку — MRR (англ. «monthly recurring revenue»).

Хрестоматийный пример SaaS-компании с продажами по модели слабого контакта — Basecamp. А компания Atlassian (на их счету JIRA, Trello, Confluence и некоторые другие продукты) — пожалуй, самая успешная публичная компания, использующая этот подход.

Модель продаж SaaS с сильным контактом

Некоторым клиентам нужно подсказывать, следует ли внедрять определенные продукты, и как это делать.

Модель SaaS с сильным личностным контактом предназначена для тех случаев, когда в процесс заметно вовлечен человеческий ресурс: сотрудники компании-разработчика убеждают клиентов внедрить ПО, помогают успешно ввести его в эксплуатацию и стремятся обеспечить непрерывное использование.

В этом случае сердцем организации почти всегда является отдел продаж, который часто разбит на специализированные подразделения: специалисты отдела по увеличению объема продаж (SDR, англ. «sales development representative») находят потенциальных клиентов ПО, управляющие счетами клиентов (AE, англ. «account executives») ведают продажами по конкретным клиентам, а персональные менеджеры (AM, англ. «account manager») отвечают за удовлетворенность отдельных клиентов и поддержание эффективной работы с ними.

Отделу продаж, как правило, помогает подразделение маркетинга, основной задачей которого является формирование для специалистов по продажам достаточного потока подходящих клиентов — для оценки перспектив и заключения сделки.

По такой модели продается множество качественных продуктов, однако в первом приближении для SaaS-бизнеса с сильным контактом разработка ПО и сам продукт считаются менее важными, чем двигатель продаж.

Организация поддержки клиентов в таких компаниях бывает очень разной, однако обычно предполагается, что у службы поддержки будет очень много работы: ожидаемое число заявок по одному клиенту за определенный промежуток времени здесь на несколько порядков выше, чем в модели со слабым контактом.

По модели с сильным контактом можно работать и с физическими лицами (например, страховые услуги в США традиционно продаются через страховых агентов), однако следует иметь в виду, что подавляющее большинство таких компаний работают с предприятиями, которые в B2B-секторе широко различаются и по ожидаемым профилям клиентов, и по показателям ACV (иногда под этой аббревиатурой понимается не средняя, а годовая сумма контракта — англ. «annual contract value»), и по сложности заключения сделки.

В нижнем ценовом диапазоне SaaS-продукты по этой модели продают малому и среднему бизнесу (SMB) — здесь ACV составляет 6–15 тыс. долларов США, но может быть и выше. Общепринятого точного критерия, какие компании относить к сегменту SMB, нет. На практике обычно сюда относят компании, которые могут позволить себе внедрить ПО стоимостью 10 000 долларов США: вряд ли это будет местный цветочный магазинчик, а вот частная стоматологическая клиника с четырьмя врачами — вполне возможно.

Верхний ценовой сегмент — его называют «корпоративным» — нацелен на очень крупные предприятия и даже на правительства. По-хорошему, контракты здесь начинаются с сотен тысяч долларов, и верхней границы нет. (Например, в ежегодном отчете компании Inovalon есть заказчик с контрактом на сумму в 70 млн долларов США.)

Если спросить у владельца SaaS-компании с сильным контактом о самом важном показателе, вам назовут регулярную годовую выручку — ARR (англ. «annually recurring revenue»). (В сущности, это вся постоянная выручка компании, за вычетом определенных нерегулярных поступлений, таких как единовременная плата за установку, консультационные услуги и т. п. Экономическая привлекательность SaaS-бизнеса — это рост с течением времени, поэтому единовременные доходы, особенно сравнительно низкоприбыльные однократные поступления, владельцам бизнеса и инвесторам не особенно интересны).

Хрестоматийный пример SaaS-компании с сильным контактом — Salesforce (они буквально написали книгу об этой модели). Небольших SaaS-компаний, работающих по модели сильного контакта, — огромное множество, однако они менее заметны, чем компании со слабым контактом — главным образом потому, что последние именно за счет заметности и популярности привлекают новых клиентов, а для первых такой подход не всегда будет оптимальным. К примеру, многие небольшие SaaS-компании спокойно имеют сотни и даже миллионы долларов в год, продавая свои услуги в строго определенном вертикальном сегменте.

Смешанный подход к продажам

Иногда функционально один и тот же продукт успешно продается по обеим моделям. Но в случае SaaS-бизнеса это — большая редкость. Обычно итогом попытки одновременно использовать обе модели становится относительно успешное применение одной модели, что мешает нормальной реализации второй — поскольку подход к продажам пронизывает всю деятельность компании.

Намного чаще в одну модель продаж привносят лишь отдельные элементы второй. Например, во многих SaaS-компаниях со слабым контактом отделы по удовлетворенности клиентов, если присмотреться, выглядят почти как подразделения дистанционных продаж. Компании с сильным контактом обычно заимствуют в меньшей степени: чаще всего в качестве привнесенного элемента здесь выступает продукт, который компания фактически не продает, а распространяет по модели слабого контакта — с целью привлечения потенциальных клиентов в другой продукт, продажи которого и приносят основной доход.

Главная формула SaaS-бизнеса

В модели SaaS программное обеспечение не продается как продукт с конечной стоимостью, а, по сути, превращается в финансовый инструмент с вероятно прогнозируемым движением денежных средств и в таком контексте и продается.

Есть более сложные подходы к моделированию SaaS-бизнеса, однако мы ограничимся версией, не требующей диплома по экономике, и сделаем несколько упрощающих рассмотрение предположений (например, не будем учитывать временну?ю стоимость денег) — математика уровня выше средней школы не понадобится. Самое необходимое, что нужно знать о SaaS-бизнесе — это его основная формула: она как Розеттский камень для понимания работы SaaS-компаний.

Основная идея очень проста: выручка в долгосрочной перспективе — это произведение количества клиентов и средней выручки за время обслуживания одного клиента.

Количество клиентов здесь — произведение двух показателей: привлечения (насколько эффективно привлекаются потенциальные клиенты в SaaS со слабым контактом или — в случае SaaS с сильным контактом — насколько эффективно вы находите потенциальных клиентов и связываетесь с ними) и коэффициента конверсии (процент потенциальных клиентов, которые начинают платить).

Средняя выручка за время обслуживания клиента (ее также называют пожизненная стоимость клиента — LTV, англ. «lifetime value») — произведение суммы, выплачиваемой клиентом за определенный период (например, за один месяц), и количества периодов, в которые услуга использовалась.

Средняя выручка на одного пользователя (ARPU, англ. «average revenue per user») — это просто средняя выручка по одному счету за конкретный период.

Отток — это доля переставших платить вам клиентов; рассчитывается за определенный период. Например, если в январе ваши услуги оплачивают 200 клиентов, и в феврале — уже 190, отток составит 5%.

Время обслуживания клиента, если слегка упростить, можно рассчитывать как сумму бесконечного геометрического ряда — в этом случае достаточно будет просто взять обратное от оттока. Если некоторый продукт теряет 5% клиентов в месяц, то ожидаемое время обслуживания составит 20 месяцев; если каждый клиент в месяц платит 30 долларов США, то ожидаемая полная выручка от нового клиента составит 600 долларов США.

Выводы из бизнес-модели SaaS

Улучшение работы SaaS-компании по нескольким показателям дает мультипликативный эффект.

Повышение на 10% показателя привлечения (например, за счет лучшего маркетинга) и на те же 10% — коэффициента конверсии (например, благодаря доработке продукта или более эффективным методам продаж) дадут вместе не 20%, а 21% (1,1 ? 1,1).

Улучшение показателей SaaS-бизнеса невероятно эффективно.

Маржа в SaaS весьма высока, поэтому долгосрочная оценка SaaS-бизнеса фактически прямо пропорционально связана с долгосрочной выручкой. Так, повышение коэффициента конверсии на 1% означает не просто увеличение дохода на 1% в следующем месяце или даже в долгосрочной перспективе — это означает увеличение рыночной капитализации компании на 1%.

Цена — самый простой рычаг повышения эффективности SaaS-компании.

Улучшение показателей привлечения, конверсии и оттока часто требует серьезных усилий специалистов из разных отделов. А для смены ценника обычно достаточно просто заменить меньшее число на большее.

В конечном итоге SaaS-компании подходят к пределу.

При фиксированных привлечении, конверсии и оттоке наступает момент, когда компания выходит на плато выручки. Это можно предсказать заранее: количество клиентов на плато равно показателю привлечения, умноженному на конверсию и поделенному на процент оттока.

SaaS-компания, которая перестает повышать привлечение, конверсию и снижать отток, с почти математической достоверностью перестанет расти. И если компания, перестав расти, не успела покрыть фиксированные затраты (например, зарплаты для разработчиков), ее ждет унизительная смерть — даже если руководство все делало правильно.

Для роста SaaS-бизнеса может потребоваться значительный капитал.

У таких компаний начальные расходы на этапе роста повышены, особенно если рост динамичный; в предельных издержках в расчете на одного клиента преобладают расходы на маркетинг и продажи, а часто они составляют и большую часть всех трат компании. Расходы на маркетинг и продажи, связанные с конкретным клиентом, в его жизненном цикле появляются очень рано, а выручка, которая в итоге покрывает эти расходы, поступает позже.

Это означает, что нацеленная на рост SaaS-компания почти всегда в конкретный промежуток времени будет тратить больше, чем зарабатывать. И деньги на эти траты нужно откуда-то брать. Чтобы финансировать рост, часто идут путем продажи акций компании инвесторам. Для инвесторов SaaS-компании особенно привлекательны, поскольку механизм их работы легко понять: вы создаете продукт, вписываетесь в рынок, тратите много денег на маркетинг и продажи в соответствии с относительно воспроизводимой схемой и в конечном итоге продаете свою долю в бизнесе кому-то еще (это могут быть публичные рынки, другая компания, которая поглощает вашу, или другой инвестор, который ищет безрисковый бизнес с хорошим потенциалом роста).

Маржа — в первом приближении — значения не имеет.

Большинство компаний серьезно заботятся о себестоимости продаваемой продукции (COGS, англ. «cost of goods sold») и цене, которая удовлетворит нейтрального потребителя.

У некоторых бизнес-платформ (например, AWS) существенную часть COGS составляют материальные затраты, однако у типичной SaaS-компании основным источником ценности является ПО, которое можно тиражировать при чрезвычайно низком уровне COGS. Обычно SaaS-компании на предоставление базовой услуги одному клиенту тратят менее 5–10% добавочного дохода.

Это позволяет владельцам SaaS-бизнеса почти полностью игнорировать экономические показатели единицы товара, за исключением стоимости привлечения одного клиента (CAC, англ. «customer acquisition cost»), которая представляет собой предельные расходы на маркетинг и продажи в расчете на одного нового клиента. Если компания растет быстро, это позволяет игнорировать расходы, которые не увеличиваются пропорционально числу клиентов (затраты на инженерное обеспечение, общие и административные расходы и т. д.) — исходя из предположения, что значительная CAC превысит любую графу остальных расходов.

Для роста SaaS-компании требуется некоторое время.

Сложившееся в прессе представление рисует картину стремительной кривой роста с небольшим начальным участком, однако на практике приходится очень долго набирать обороты, шлифуя сам продукт, подходы к маркетингу и продажам, и лишь много позже дела начинают идти в гору. У этого явления есть запоминающееся название: медленный и долгий подъем SaaS к смерти.

В сегменте SaaS ожидания относительно роста бывают самые разные.

Самостоятельным SaaS-компаниям, чтобы выйти на прибыльность, стать конкурентоспособными и давать хорошие деньги основателям, часто требуется полтора года. После достижения этой точки открывается широкий диапазон приемлемых темпов роста; годовой темп роста в 10–20% может очень и очень порадовать всех заинтересованных сторон.

В случае SaaS-компаний с внешним финансированием в рост целенаправленно вкладываются деньги, а это означает, что на совершенствование модели работы они авансом тратят много средств, и случаев, когда потратить много никак не получалось, почти нет.

После того как модель отточена, ее масштабируют, что обычно приводит к еще более стремительной потере еще больших сумм. Для бизнеса это — успешный результат, что часто противоречит впечатлению тех, кто следит за индустрией программного обеспечения. Если бизнес в состоянии продолжать расти, он в конечном итоге может погасить любой накопленный дефицит. Если роста не будет, компания канет в бездну.

В мире есть множество намного менее напряженных видов деловой деятельности, чем работа нацеленных на динамичный рост SaaS-компаний, которая похожа на полет на ракете: вы сжигаете огромное количество топлива с целью добиться нужного ускорения… но если что-то пойдет не так — ракета взорвется.

На практике для успешной SaaS-компании, нацеленной на динамичный рост, ожидания касательно роста можно описать по схеме «3, 3, 2, 2, 2»: начиная с достаточного базового уровня (например, более 1 млн долларов США ARR — регулярной годовой выручки), компания должна утраивать годовой доход два года подряд, а затем удваивать его в течение трех лет подряд. SaaS-компания с внешним финансированием, которая в начале своего пути год от года растет на 20%, в глазах инвесторов скорее всего будет выглядеть непривлекательно.

Критерии, которые нужно знать

Один из самых популярных вопросов, которые можно услышать от владельцев SaaS-компаний, звучит так: «Как понять, что у меня хорошие показатели?»

На этот вопрос на удивление сложно ответить, поскольку и отрасли, и бизнес-модели, и этапы развития компании, и цели учредителей бывают самые разные. Однако в общем наученные жизнью предприниматели пользуются несколькими практическими методами оценки.

Показатели для SaaS со слабым контактом

Коэффициент конверсии.

В большинстве случаев SaaS-компании со слабым контактом распространяют бесплатную пробную версию, при этом применяют два противоположных подхода: регистрация требует минимум данных и при регистрации необходимо привязать кредитную карту, с которой будет списана сумма за подписку, если пользователь ее не отменит. Выбор здесь определяет характер бесплатной пробной версии: если начало работы с ПО не требует от пользователей особых усилий, они могут не очень внимательно относиться к оценке ПО, поэтому такие пользователи должны явно подтвердить свое решение о покупке позже; пользователи, которые дают номер кредитной карты, как правило, уже провели некоторый анализ заранее и, по сути, обязуются платить, если явно не выскажут неудовлетворенность продуктом.

Разница в подходах приводит к огромным различиям в коэффициенте конверсии.

Коэффициент конверсии для пробной версии SaaS-ПО со слабым контактом и без обязательной привязки кредитной карты:

- Существенно ниже 1% — обычно это свидетельствует о плохом соответствии продукта рынку.

- Около 1% — примерно соответствует базовому уровню при умелой организации бизнеса.

- Более 2% — отлично!

Коэффициент конверсии для пробной версии SaaS-ПО со слабым контактом и обязательной привязкой кредитной карты:

- Существенно ниже 40% — обычно это свидетельствует о плохом соответствии продукта рынку.

- Около 40% — примерно соответствует базовому уровню при умелой организации бизнеса.

- Более 60% — бизнес процветает!

В общем случае, если заранее требовать данные кредитной карты, количество новых пользователей платной версии увеличивается (коэффициент перехода клиентов с пробной версии на платную увеличивается больше, чем снижается количество решившихся попробовать бесплатную версию). Этот фактор теряет значимость, если компания более целенаправленно и продуманно контактирует с пользователями пробной версии (стараясь сделать так, чтобы они пользовались ПО осмысленно) — как правило, для этого совершенствуют взаимодействие пользователя с продуктом, рассылают электронные письма на различных этапах жизненного цикла и привлекают специалистов отдела удовлетворенности клиентов.

Коэффициент конверсии (относительно регистрации в пробной версии).

Необходимо также измерять коэффициент конверсии между уникальными просмотрами страницы и началом использования пробной версии, однако для компании это не самый эффективный показатель, и по нему сложно дать хороший совет касательно ожиданий.

Этот коэффициент конверсии очень сильно зависит от того, насколько подходящих посетителей вы привлекаете. Может показаться странным, но в компаниях, которым маркетинг удается лучше, этот показатель ниже.

В случае хорошего маркетинга компания привлекает гораздо больше потенциальных клиентов, среди которых, однако, много неподходящих. Компании, у которых с маркетингом хуже, попадаются на глаза только тем, кто уже неплохо знаком с рынком — а такие люди обычно намного лучше как клиенты: они так недовольны сложившимся положением вещей, что активно ищут другие варианты, прилагают к этому много усилий и готовы использовать продукты неизвестных компаний, если их предложение может быть лучше используемого в данный момент. Остальные участники рынка скорее не будут активно искать альтернативу прямо сейчас; их может удовлетворять работа с решениями от известных игроков рынка или компаниями с первой страницы выдачи Google; у них может не быть стимула рисковать, меняя поставщика нужного решения.

Процент оттока клиентов.

В случае SaaS со слабым контактом у большинства клиентов месячные контракты, поэтому процент оттока рассчитывается за месяц. (Продажа годовых подписок, безусловно, тоже хорошая идея: это позволяет получить деньги заранее и снижает процент оттока. Однако в отчетах об оттоке годовые подписки обычно пересчитываются в цифры за месяц.)

- Отток 2% — очень притягательный и хорошо вписавшийся в рынок продукт, в сокращение оттока из которого были вложены значительные ресурсы.

- Отток 5% — где-то с этой цифры обычно начинают.

- Отток 7% — скорее всего, либо предотвращению добровольного оттока мешает другое соблазнительное предложение, либо вы работаете на сложном рынке.

- Более 10% — свидетельство очень низкого соответствия продукта рынку и угрозы существованию компании.

На некоторых рынках отток принципиально будет выше: если продавать продукт потребителям-производителям или представителям более свободных форм деловой деятельности, таким как фрилансеры, у которых высокий шанс выхода из бизнеса, это существенно влияет на процент оттока. Более солидные компании разваливаются гораздо реже; кроме того, у них намного меньше потребность экономить до последних 50 долларов.

Более высокие цены естественным образом отсеивают худших в экономическом смысле клиентов, поэтому повышение цен более эффективно, чем этого обычно ожидают: подняв цены на 25%, можно внезапно снизить отток на 20% — просто за счет изменения в распределении клиентов, которые покупают продукт. Эта особенность заставляет очень многие компании SaaS со слабым контактом с течением времени переходить в верхние эшелоны рынка.

Показатели для SaaS с сильным контактом

SaaS-компании с сильным контактом обычно гораздо больше различаются в отношении того, как измеряется коэффициент конверсии (в основном из-за различий в том, как определяется «потенциальная сделка») и какой показатель достигается при аналогичных определениях. Причина этого — разные отрасли работы, процессы продаж и т. д.

А вот проценты оттока разделяются довольно четко: годовой отток величиной примерно в 10% — приемлемый показатель для компании в первые годы работы. Отток в 7% — отличный показатель. Следует отметить, что даже у посредственных SaaS-компаний с сильным контактом процент оттока принципиально ниже, чем даже у лучших представителей модели со слабым контактом.

Компании с сильным контактом часто измеряют два показателя: так называемый «отток по фирмам» (когда за единицу расчета принимается компания-клиент целиком, независимо от того, сколько подразделений использует ПО, сколько там пользователей, за что они платят и т. д.) и отток дохода. В случае SaaS со слабым контактом такое разделение менее важно, поскольку эти показатели, как правило, очень похожи.

SaaS-компании с сильным контактом устанавливают цены таким образом, чтобы увеличивать сумму выручки в течение времени обслуживания клиента — за счет продажи дополнительных квот на пользователей, других продуктов и т. п., поэтому многие из них отслеживают отток чистой выручки, который представляет собой разницу в выручке по группе клиентов за год. Общепринятым стандартом для таких компаний является отрицательный отток чистой выручки: переход на более дорогие версии, расширение контракта год от года и перекрестные продажи существующим клиентам перевешивают влияние на выручку клиентов, которые отказались от данного ПО или сократили его использование. (Практически никто из SaaS-компаний со слабым контактом не достигает отрицательного чистого оттока, поскольку процент оттока слишком высок, чтобы его компенсировать.)

Соответствие продукта рынку

SaaS — это не только цифры показателей. Сложнее всего на ранних этапах развития компании численно оценить соответствие продукта рынку (этот термин ввел Марк Андриссен, и неформально его можно определить как ответ на следующий вопрос: «Найдется ли группа людей, которым очень нравится то, что вы для них разработали?»

Если продукт еще не нашел свой рынок, у него будут относительно низкие коэффициенты конверсии и высокий процент оттока. У продуктов с хорошим соответствием рынку часто значительно большие темпы роста, выше коэффициенты конверсии и, как правило, с ними приятнее работать.

Владельцы SaaS-бизнеса, у которых за плечами не одна компания, часто могут описать соответствие товара рынку только так: «Добившись соответствия рынку, вы будете знать об этом, а если у вас есть сомнения — значит, свою нишу вы еще не нашли». Если вам не повезло, то каждая продажа для вас будет как закатывать камень на гору, а если повезло, ваш продукт будут буквально отрывать с руками.

У многих SaaS, которые нашли свой рынок, это получилось не сразу; иногда для этого нужны месяцы и годы работы. Самое важное при этом — общаться с клиентами, и очень много, а не полагаться на «ощущения». SaaS-компании со слабым контактом могут оправдать свое нежелание общаться буквально с каждым, кто регистрируется в пробной версии: экономически при их ценах это неприемлемо — однако и работа SaaS-компании, когда у продукта нет своей ниши, тоже неэффективна, так что такое общение на самом деле полностью оправдано объемом получаемой информации.

Добиваться соответствия продукта рынку — это значит не просто принимать и реализовывать заявки на новые функции, а еще и внимательно прислушиваться к лучшим клиентам, вычленять общее в их запросах и опираться на это. При таком подходе, чтобы сориентироваться на потребности лучших клиентов, может понадобиться изменить стратегию маркетинга, общение с клиентами и даже концепцию продукта.

Каких клиентов считать «лучшими»? Вообще говоря, это клиенты в тех сегментах (по отрасли, размеру, профилю пользователя и т. п.), где у вас высокие коэффициенты конверсии, низкие проценты оттока и (почти всегда) относительно более высокий показатель средней суммы контракта (ACV). Можно с уверенностью сказать, что в случае SaaS-компаний со слабым контактом чаще всего происходит так, что запускается продукт, который обслуживает широкий спектр пользователей с широким спектром потребностей, а затем делается ставка на одну или две ниши для самых перспективных пользователей.

О переводчике

Перевод статьи выполнен в Alconost.

Alconost занимается локализацией игр, приложений и сайтов на 68 языков. Переводчики-носители языка, лингвистическое тестирование, облачная платформа с API, непрерывная локализация, менеджеры проектов 24/7, любые форматы строковых ресурсов.

Мы также делаем рекламные и обучающие видеоролики — для сайтов, продающие, имиджевые, рекламные, обучающие, тизеры, эксплейнеры, трейлеры для Google Play и App Store.

Подробнее на сайте